口子窖痛失徽酒第二、百億目標還差近半 絕地反擊應有時?

大浪淘沙,不進則退

作者:吳雙

編輯:蒙多

風品:令煜

來源:銠財——銠財研究院

對白酒企業而言,百億營收是個坎兒。

盤點那些喊出百億目標者,地方名酒居多,比如“河北王”老白幹酒,徽酒典範口子窖、蘇酒二哥今世緣等。

不過,目標遠大,行之惟艱。以上述三企爲例,2022年營收分別爲46.53億元、51.35億元、78.88億元。

相比老白幹酒的區域稱雄,今世緣還有被洋河長期碾壓的煩惱,口子窖更被後浪趕超,從二哥滑至老三,何時才能兌現“百億口子”?

01

“痛失”徽酒第二

中高檔產品增速不給力

LAOCAI

酒圈流傳這樣一句話:“西不入川,東不入皖”。這是因爲四川安徽是傳統酒業大省,地方名酒林立,留給外地品牌的空間不多。

以安徽爲例,孕育出了古井貢酒、口子窖、迎駕貢酒、金種子酒在內的“四朵金花”。

平安證券研報顯示,按照2020年安徽白酒市場規模約330億測算,古井貢酒、口子窖、迎駕貢酒、金種子酒在省內白酒市場份額分別爲:21.8%、9.6%、6.1%、1.8%,CR4達到39.3%。

然而,從沒有鐵打的營盤。伴隨一线酒企的全國化進程加快,茅台、五糧液、瀘州老窖、洋河等在快速殺入腹地,另一廂徽酒內部競爭同樣白刃、格局洗牌提速。

伴隨最新年報的出爐,“四朵金花”分化之態肉眼可見:古井貢酒營收167.13億元,同比增長25.95%;淨利32.52億元,增長36.96%,繼續穩居徽酒頭把交椅;

迎駕貢酒營收55.05億元,同比增長19.59%;淨利潤17.08億元,增長22.54%,反超口子窖成爲徽酒第二;

金種子酒營收11.86億元,同比下滑2.11%;淨利-1.86億元,同比下滑12.46%。延續了2021年的虧損。

口子窖營收51.35億元,再創新高,但增速只有2.12%,淨利更下滑了-10.24%,僅錄得15.5億元。

不難發現,曾經並駕齊驅的“四朵金花”出現了明顯的馬太效應、頭部愈強攪動陣營洗牌。

拉長視线看,口子窖營收增速經歷“N”型波動。2018年至2022年,營收增速分別爲18.50%、9.44%、-14.15%、25.37%、2.12%。淨利增速爲38%、12.24%、-25.84%、35.38%、-10.24%。

營收從2018年的42.7億,增至2022年的51.35億,淨利從15.33億增至15.5億。整體營收增速緩慢淨利甚至幾近停滯,難掩成長疲態。

另一廂,競品卻增勢強勁。大哥古井貢營收從2018年的86.8億,增至2022年的167.1億;淨利從16.9億增至31.4億。兩者營收差距從四十多億拉大到一百多億,淨利更從幾乎旗鼓相當變成一倍差距。曾經的“小弟”迎駕貢酒營收從34.8億增至55.億,淨利從7.7億增至17億。實現了對口子窖的追趕反超。

何以至此呢?

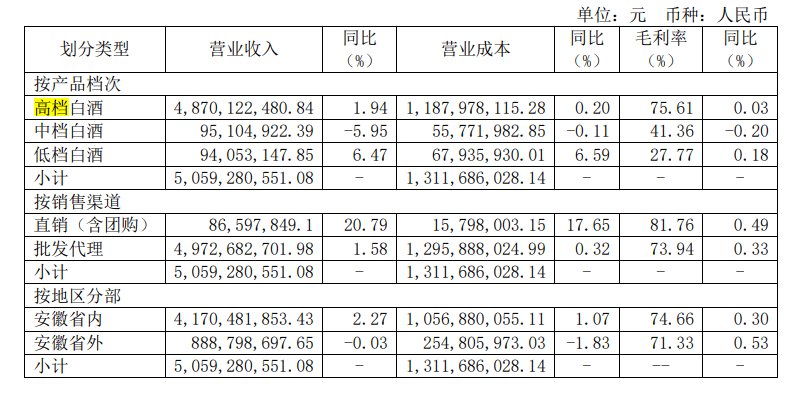

深入財報看,中高檔產品創收不及預期是主因。

2018年至2022年,公司中高檔產品營收分別爲41.52億元、45.20億元、38.89億元、47.78億元、49.65億元;對應增速爲19.99%、8.86%、-13.97%、22.86%、3.91%。整體體量增長不到9個億。

反觀迎駕貢酒,同期高檔產品營收爲19.28億元、23.11億元、21.27億元、30.79億元、39.28億元;對應增速分別爲12.88%、19.87%、-7.94%、44.72%、27.59%。整體體量增長達到20億元。

02

困在營銷?有無誤判

LAOCAI

6月2日,口子窖召开2022年度業績說明會。董事長兼總經理徐進、副總經理兼董祕徐欽祥、副總經理兼財務總監範博等高管悉數到場。

梳理投資者提問,更多將排名滑落,歸咎於銷售端的怒其不爭。

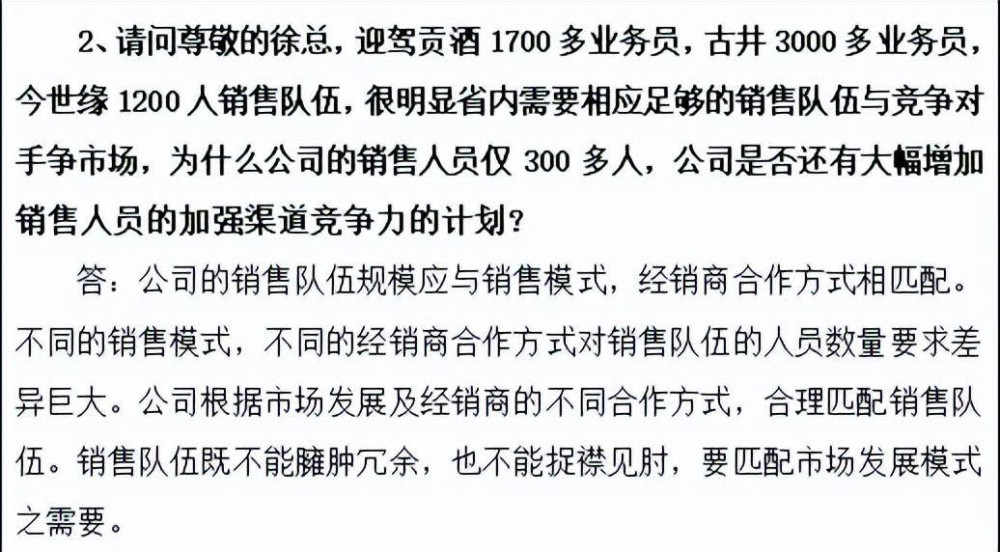

有投資者發問:2022年公司的銷售人員僅300多人,相比於迎駕貢酒、古井貢酒及今世緣等對手,公司是否還有大幅增加銷售人員渠道競爭力的計劃?

更有投資者不滿管理層的個人能力,詢問公司是否有意更換銷售總?

對此,公司高管給出的答復是:公司銷售隊伍規模與銷售模式、經銷商合作方式相匹配。不同的銷售模式,不同的經銷商合作方式對銷售隊伍的人員數量要求差異巨大。公司根據市場發展及經銷商的不同合作方式,合理匹配銷售隊伍。

的確,銷售是門大藝術,要因人而異、因企而異,一味搞人海战術的粗放運營時代已經過去。或許,還應從根本症結上找原因,比如銷售模式。

2022年報顯示,口子窖銷售模式以經銷爲主,直銷爲輔。按銷售渠道劃分,2022年口子窖直銷(含團購)營收爲8659.79萬元,佔總營收1.71%;批發代理營收達49.73億元,佔總營收98.29%。

在與經銷商合作時,口子窖選擇了大商制(或稱總代模式)。

行業分析師郭興表示,作爲一種由經銷商主導的營銷模式,大商制下廠家會將區域內的銷售權交給大經銷商,以避免市場變化牽扯精力。優點是,能較大程度調動經銷商的積極性,收入穩健;弊端是,會削弱酒企對渠道的控制力。特別近年來消費者品牌意識覺醒,大商制引發的動銷不足、管控困難等弊病需要警惕。

橫向對比,古井貢酒、迎駕貢酒的經銷商模式強調廠商主導。2018年以來,安徽白酒市場消費迎來換擋期,兩者由此享受到了產品價上探的風口期。然受經銷商模式影響,口子窖調整要滯後於對手,這或才是其掉隊的症結。

據微酒,早在2017年,古井貢酒便在600元以上價格帶布局了古20、迎駕貢酒有洞20,金種子有醉三秋1507。而直到2021年,口子窖才推出518新品,布局500元價格帶。

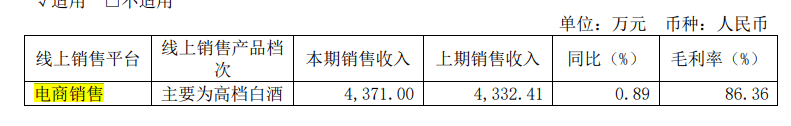

滯後質疑的還有线上渠道。業績說明會上,有投資者直言,口子窖抖音、天貓等互聯網銷售遠不如一些小衆品牌。公司從事直播帶貨的人員不僅不懂酒,還不懂營銷。以上種種令其質疑口子窖對直播平台沒有業績考核。

口子窖管理層給出的回復是:公司在互聯網銷售方面起步較晚,其在京東、天貓、抖音等平台引進了代運營公司運營。未來,公司將逐漸建立完善的平台網絡。

言語夠犀利,卻有良苦用心。據2022年報,口子窖去年10月才开設口子窖京東自營旗艦店,天貓超市。

2022年,口子窖電商銷售主要以高檔白酒爲主,共實現營收4371萬元,較去年同期僅增0.89%。

反觀古井貢酒,不僅早已布局天貓、京東等平台,還搭建了自有的銷售平台。2022年线上營收高達6.10億元,同比增長14.88%。

都說互聯網時代,得线上者得天下。強烈數據對比下,口子窖是否有些轉型遲緩、战略誤判呢?百億目標如何實現?

03

一項系統工程 還差多少

LAOCAI

當然,銷售只是面子、產品力才是裏子。

據每日經濟新聞報道,2021年5月,口子窖推出了次高端兼香518。

2023年2月,口子窖再度調整產品結構,爲突出品牌特色和產品香型特點,打造出了包括兼10、兼20、兼30在內的“兼系列”產品。

對此,有投資者向口子窖董祕提問,公司新推出的兼10,零售指導價320~330,而原來的口子10年的零售成交價才220-230,新舊產品差了100元。包括茅台在內,沒有哪家次高端能一次性把某產品零售價提50%,而銷售不受到巨大影響。消費者是否會用腳投票?

董祕回復稱,目前口子窖兼系列價格健康穩定,兼10成交價格穩定在350元/瓶左右,兼20成交價格穩定在550元/瓶左右,兼30成交價格穩定在1200元/瓶左右。對新老產品的運作節奏上,老產品採取老辦法,新產品新辦法。目前優異的產品品質是渠道終端與市場對兼系列產品良好的評價。

孰是孰非,留給時間與市場作答。單從產品結構審視,相比口子窖的新、老產品並行,迎駕貢酒或更顯清晰多維些,其旗下洞藏系列、金星系列、銀星系列爲中高檔產品,百年迎駕、貢系列、糟坊系列對應普通白酒,既覆蓋了市場價位,又減少了差異競爭。

行業分析師劉銳玲認爲,口子窖推出“兼系列”產品,大打香型牌無可厚非,但新、舊產品間的差異並不算明顯,結構策略的特色化、細分化還有打磨空間。

不算多苛求。去年11月21日,口子窖2022年第三季度業績說明會上,有投資者表示,公司次高端大單品的“兼香518”,出現過“玻璃瓶瓶頸紅色塑料部分裁剪參差不齊”“紅色漆噴塗不均勻”等情況,希望公司能注重包裝品質和細節。

甚至還有投資者吐槽,產品設計包裝老土,多年不變的設計包裝,爲何遲遲不能改進?

對此,口子窖方面回應稱,一直以來,公司注重產品品質提升,包裝作爲整體產品的重要構成部分,公司也持續根據市場反饋狀況進行優化與調整。

在行業分析師孫業文看來,投資者之所以如此關注包裝設計,除了消費升級、產品高端化催生外觀需求外,還與口子窖受假冒僞劣困擾有關,這對中高端人設打造是一個不小隱患,需企業引起足夠重視。

據錢江晚報報道,2022年3月,寧波鎮海警方曾破獲一起制假售假案。該制假售假團夥靠銷售套牌“口子窖”牟利。警方在犯罪現場曾查獲假冒“口子窖”品牌酒成品300余箱,待灌裝基酒1200余斤。彼時據初步估算,涉案金額在500萬元以上。

在銠財看來,發力次高端與高端,是一項系統工程。唯有品控風控、創新差異化、銷售力升級、產業鏈夯實等都形成合力,消費體驗足夠匹配,口子窖才能真正打开成長瓶頸、守住安徽基本盤,开拓更多用戶市場,早日達成百億目標。

04

深變精變、死磕內生動力

絕地反擊應有時

LAOCAI

當然,企業經營如烹小鮮,如履薄冰。轉型升級,更是牽一發動全身,需要精准高效、徐徐圖之。

欣喜的是,目前看,意識到問題所在,口子窖也有知恥後勇、奮起直追,开始從內向外深度變革。

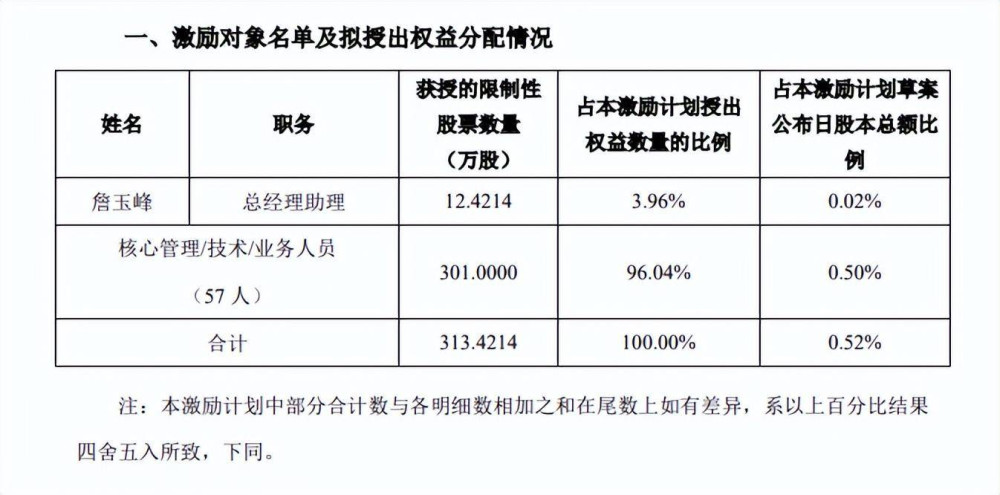

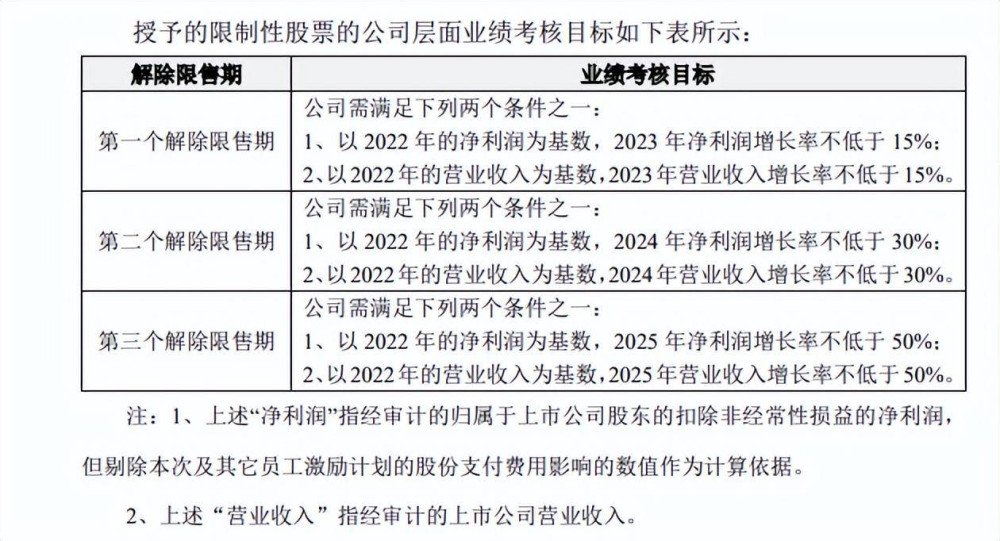

2023年3月,口子窖發布股權激勵草案,擬將314.42萬股授予激勵對象。值得注意的是,這是企業2015年上市以來首次推出股權激勵計劃。

涉及人員涵蓋核心管理、技術、業務人員(57人),獲受股票價爲35.16元/股,約是公告前一交易日股票交易均價的5折。2023年營收增速或淨利潤增速不低於15%,相關人員便能實現第一個解除限售期。

說千道萬,不如白銀一片。應該說,參照其他競品,上述目標難度並不算大,激勵誠意可謂滿滿。要知道,口子窖2023年的營收增速目標爲18%。

國泰君安認爲,口子窖的股權激勵方案將有助於公司改革加速推進,重拾省內份額。

沒錯,企業內生動能是關鍵。有信心有幹勁有奔頭,企業才可能煥然一新。

另一廂,口子窖也在探索營銷模式變革,從“大商制”向“大商+深度分銷”轉型。深耕安徽市場的同時,進軍江浙滬等高潛力市場。

2022年11月,口子窖曾向國際咨詢機構麥肯錫咨詢。隨後,爲鞏固安徽市場,公司便在合肥成立了營銷中心。2022年業績說明會上高管透露,合肥營銷中心團隊已達50多人,未來規劃100人左右。

相應產能也沒落下。以口子產業園爲例,投產後將推動65°原酒產能突破6萬噸,儲酒規模超40萬噸,爲公司擴張提供保證。

無需贅言,口子窖正在酝釀深變、精變,種種努力應被看到,應被給予更多信心。

2023年一季度,口子窖營收15.92億元,同比增長21.35%,淨利5.36億元,同比增長10.37%。

开門紅背後,有賽道復蘇紅利,更是自身革新、內生力改善的折射。

當然,不拼也不行了。遙想2019年建廠70年之際,公司曾喊出“百億口子”目標,走向全國市場。擴容躍升的雄心,何等的振奮人心、聲驚四座。

然兜兜轉轉,三年多時間增勢難掩疲態,還被後浪迎駕貢酒反超,如此不如意的成績單,怎能不奮起直追。

大浪淘沙,不進則退。絕地反擊,亦能脫胎換骨。口子窖,會屬於哪一種呢?

本文爲銠財原創

標題:口子窖痛失徽酒第二、百億目標還差近半 絕地反擊應有時?

地址:https://www.iknowplus.com/post/3677.html