非對稱降息的信號

導讀

8月21日,1YLPR下調10bp,5YLPR意外保持不變。我們認爲此次LPR非對稱下調,一方面受商業銀行淨息差制約,另一方面透露地產優化節奏適度的信號。此外,前期地產需求較弱區域的房貸利率對LPR依賴減弱(LPR減點下限可放开),降低了5YLPR利率調降的迫切性。雖然本次5YLPR“按兵不動”,但銀行利潤壓力緩釋後LPR調降空間仍在,基於當前地產政策優化仍然在進程之中,關注後置發力、存量貸款利率調降以及降准落地的節奏。

摘要

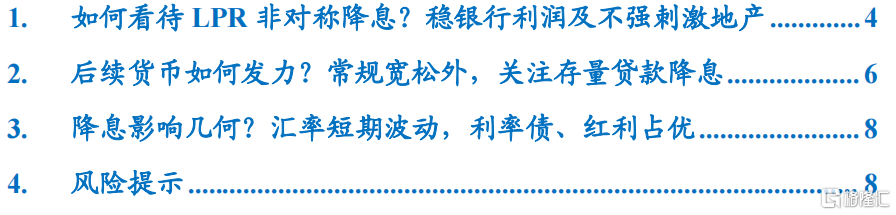

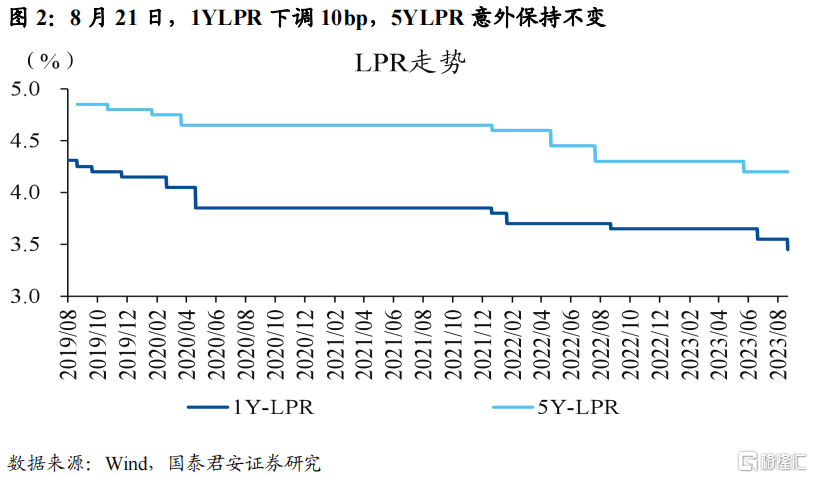

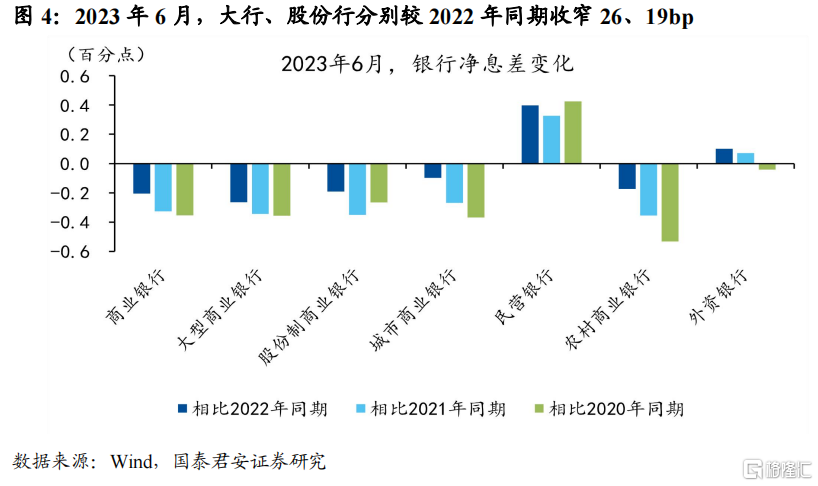

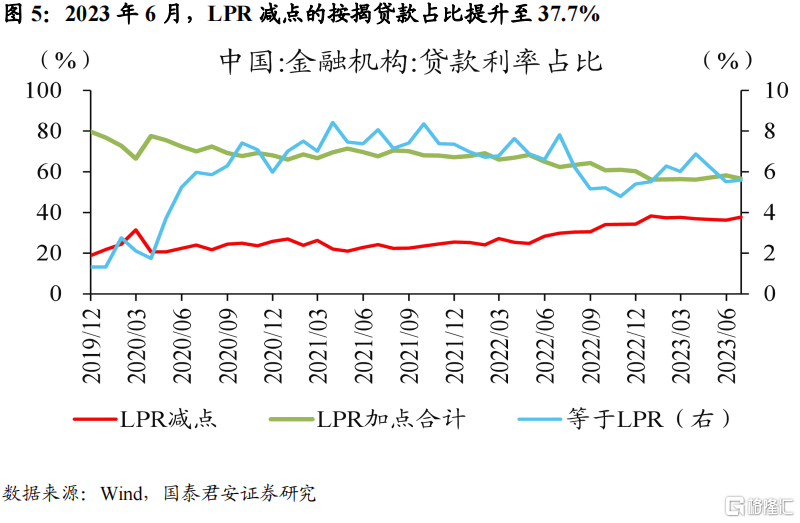

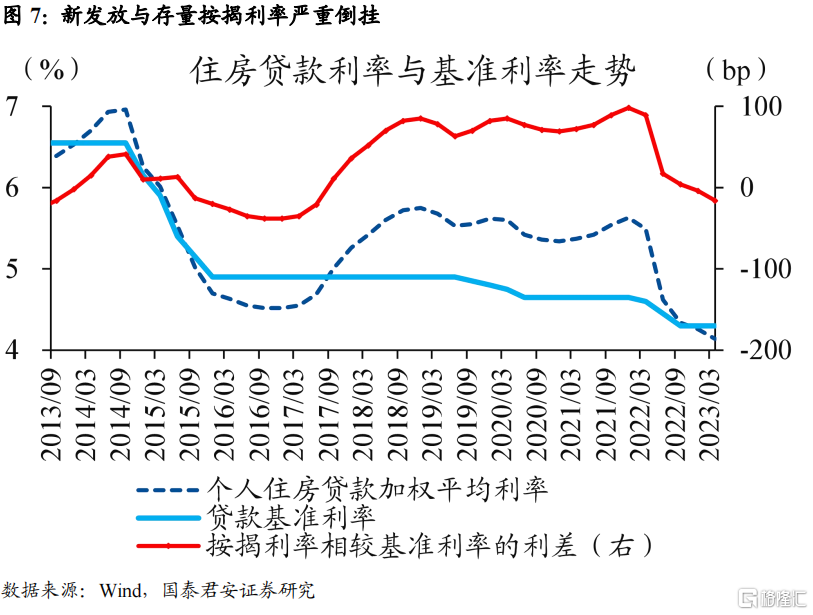

1、8月21日,1YLPR下調10bp,5YLPR意外保持不變,一方面主因穩定銀行淨息差,另一方面也透露地產政策不做強刺激,優化節奏適度。LPR利率一般由MLF利率與銀行加點形成,伴隨着MLF超預期降息15bp後,市場普遍預計8月LPR會同步長下調,甚至不排除5YLPR調降超過15bp的可能,例如2022年8月15日,MLF利率調降10bp後,5YLPR單次調降15bp。此次LPR非對稱下調,意在商業銀行“需保持合理利潤和淨息差水平”。關於商業銀行利潤,央行在二季度貨幣政策執行報告中增設專欄討論,一方面表示銀行淨息差和資產利潤率下降乃大勢所趨,截至2023年6月的數據顯示,商業銀行淨息差進一步收窄至1.736%,連續兩季度低於審慎評估規定的滿分要求。同時,當前個人住房貸款利率對LPR的引導依賴降低,地方商品房銷售價格連續3個月下跌可以自定按揭利率下限,當前首套房按揭利率普遍減點30bp,較22年初已經明顯低出100bp左右,因此短期繼續大幅調降5YLPR的迫切性下降,央行重視利率政策的潛在空間。

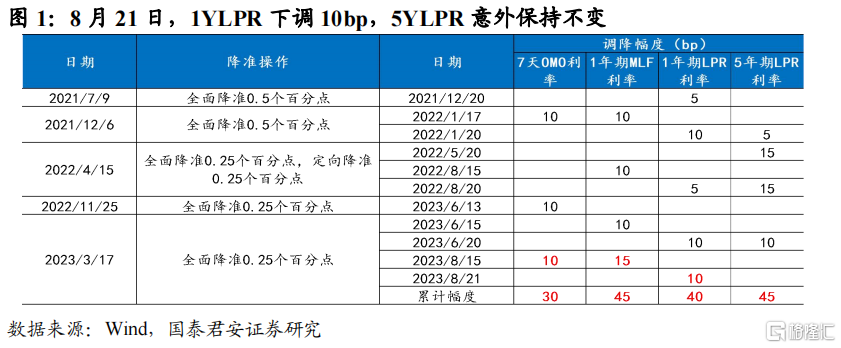

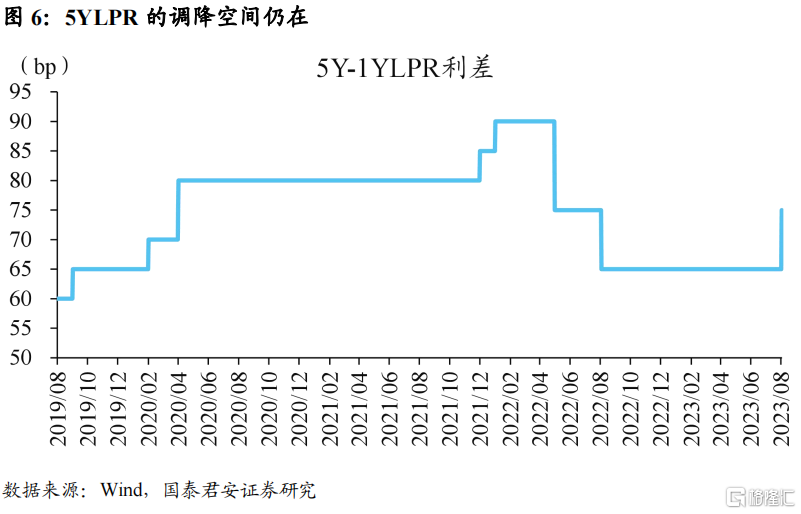

2、雖然5YLPR本次“按兵不動”,但銀行利潤壓力緩釋後LPR的調降空間仍在,關注後置發力。自2019年8月LPR改革以來,1年期LPR一共下調10次累計96bp,5年期共下調7次累計65bp,5Y-1YLPR利差已從90bp收窄到75bp,但距離過去60bp左右的“底部”還存在15bp左右的空間。因此我們認爲,伴隨着存款利率調降等措施緩釋銀行負債端壓力,LPR的降息空間將再次打开。並且從歷史上來看,5YLPR降息後置也曾發生過,例如2022年1月17日MLF調降10bp後,1月20日5YLPR僅僅調降5bp,但在4個月後又單獨調降15bp。

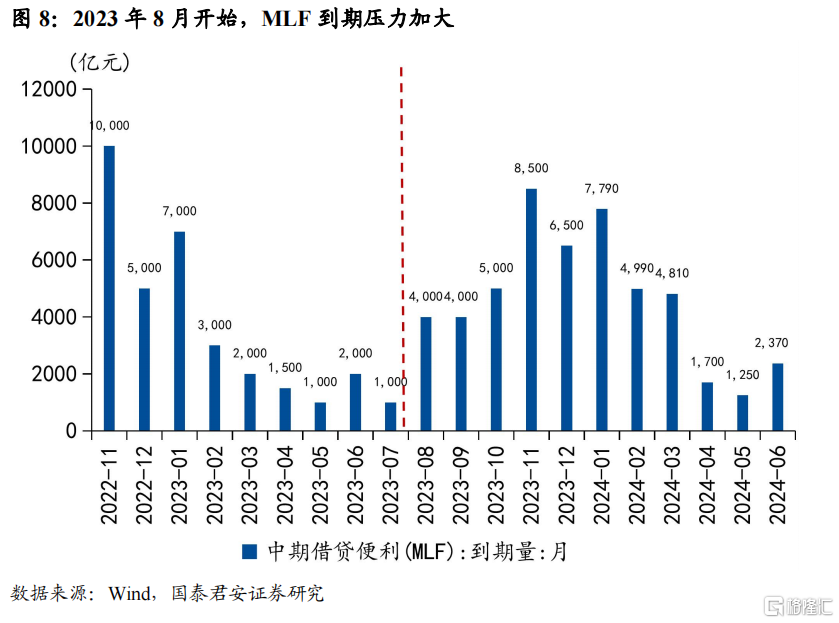

3、此外,存量貸款利率、存款利率的調降,以及降准落地的可能,同樣值得關注。我國按揭貸款利率普遍採用LPR+加點的方式,盡管LPR調降普惠所有存量貸款,但相較新發放貸款利率,存量貸款利率最多高出100bp以上,可能導致單月月供相差10%,央行吹風下,存量貸款利率調降的推進值得關注。同時,爲了緩解淨息差壓力,存款利率的調降也將跟隨。此外,寬貨幣升溫,後續MLF到期壓力加大,疊加政府債供給壓力增大,不排除降准落地的可能。

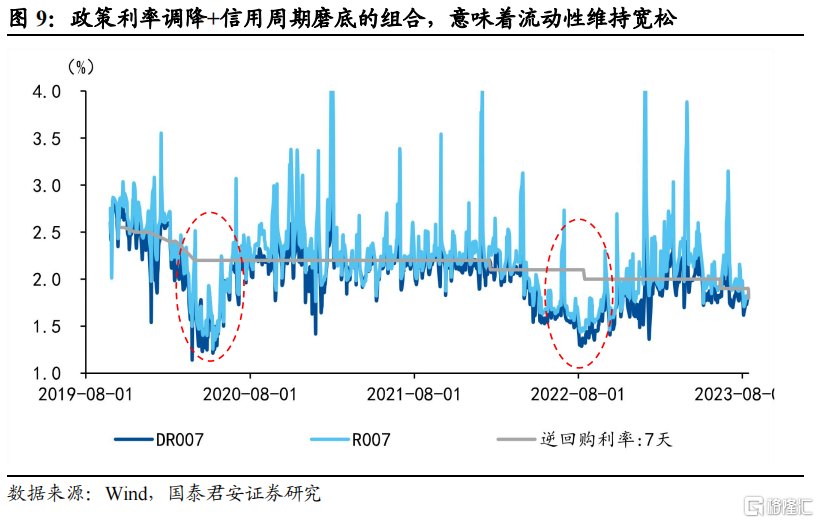

4、我們重申:降息後,人民幣匯率短期維持雙向波動,利率債仍有投資機會,權益端關注成長股及高股息紅利資產。政策利率調降的背景下,我們認爲人民幣匯率短期內大概率仍在7.3附近雙向波動。考慮到信用周期在底部震蕩,“資產荒”仍將延續,流動性寬松和利率中樞下移將驅動長端利率仍有下行空間。權益資產,關注寬貨幣加低利率導向下,高股息紅利資產及成長風格的投資機會。

5、風險提示:地產鏈復蘇不及預期,持續影響經濟恢復的基礎。

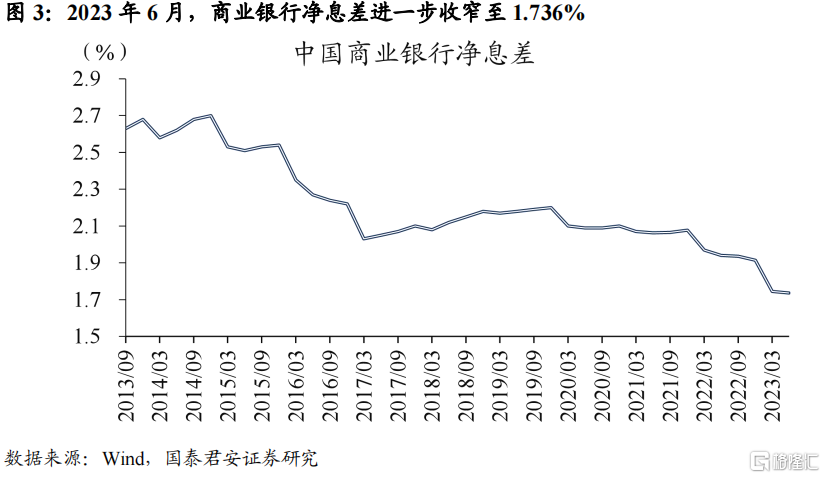

目錄

正文

1. 如何看待LPR非對稱降息?穩銀行利潤及不強刺激地產

事件:8月21日周一,中國人民銀行授權全國銀行間同業拆借中心公布,2023年8月21日貸款市場報價利率(LPR)爲,一年期LPR爲3.45%,較前值3.55%下降10個基點,但高於預期的3.40%;五年期LPR爲4.2%持平前值,但高於預期的4.05%。這是2023年以來LPR的第二次下調,此前,LPR在連續9個月按兵不動後,於6月下調10個基點。

LPR非對稱下調,在市場預料之外。LPR利率一般由MLF利率與銀行加點形成,伴隨着MLF超預期降息15bp後,市場普遍預計8月LPR會同步長下調,甚至不排除5YLPR調降超過15bp的可能,例如2022年8月15日,MLF利率調降10bp後,5YLPR單次調降15bp。

LPR非對稱下調,一方面主因穩定銀行淨息差,另一方面也透露地產政策不做強刺激,優化節奏適度。關於商業銀行利潤,央行在二季度貨幣政策執行報告中增設專欄討論,一方面表示銀行淨息差和資產利潤率下降乃大勢所趨,截至2023年6月的數據顯示,商業銀行淨息差進一步收窄至1.736%,連續兩季度低於審慎評估規定的滿分要求。同時,當前個人住房貸款利率對LPR的引導依賴降低,地方商品房銷售價格連續3個月下跌可以自定按揭利率下限,當前首套房按揭利率普遍減點30bp,較22年初已經明顯低出100bp左右,因此短期繼續大幅調降5YLPR的迫切性下降,央行重視利率政策的潛在空間。

2. 後續貨幣如何發力?常規寬松外,關注存量貸款降息

雖然5YLPR本次“按兵不動”,但銀行利潤壓力緩釋後LPR的調降空間仍在,關注後置發力。自2019年8月LPR改革以來,1年期LPR一共下調10次累計96bp,5年期共下調7次累計65bp,5Y-1YLPR利差已從90bp收窄到75bp,但距離過去60bp左右的“底部”還存在15bp左右的空間。因此我們認爲,伴隨着存款利率調降等措施緩釋銀行負債端壓力,LPR的降息空間將再次打开。並且從歷史上來看,5YLPR降息後置也曾發生過,例如2022年1月17日MLF調降10bp後,1月20日5YLPR僅僅調降5bp,但在4個月後又單獨調降15bp。但需留意的是,5YLPR後續調降都是爲了穩地產而非強刺激。

我們認爲,存量貸款利率的調降以及存款利率的進一步下調,也沒有結束。我國按揭貸款利率普遍採用LPR+加點的方式,也就是說LPR調降主要影響的是基准,但既定的加點幅度不會受此影響。2021年底以來,5Y-LPR累計下調45bp,但相比基准利率,新發放按揭貸款的加點空間持續壓縮,從正的98bp的左右下降到-16bp。這意味着,盡管LPR調降普惠所有存量貸款,但相較新發放貸款利率,普遍高出100bp左右,可能導致單月月供相差10%。存量房貸利率調降的同時,爲了緩解淨息差壓力,存款利率的調降也沒有結束。

後續MLF到期壓力加大,疊加政府債供給壓力增大,不排除降准落地的可能。降准方面,基准情形下,如果至2023年底廣義貨幣供給M2小幅下降,年度增速爲10.8%,降准方面也還有普降25BP的空間。9月後MLF到期壓力仍將逐步加大,疊加政府債供給壓力增大,不排除後續降准落地的可能。

3. 降息影響幾何?匯率短期波動,利率債、紅利佔優

我們重申:考慮到本輪庫存和盈利周期都將呈現U型底,信用周期也將在底部震蕩,利率調降後,人民幣匯率短期維持雙向波動,利率債仍有投資機會,權益端關注成長股及高股息紅利資產。隨着經濟企穩,主動去庫的動能將放緩,但由於需求彈性有限,被動去庫還會延續,也就意味着這一輪庫存周期和盈利周期的底部大概率是個“U型底”,與以往周期有着較大不同。政策利率調降的背景下,我們認爲人民幣匯率短期內大概率仍在7.3附近雙向波動。考慮到信用周期在底部震蕩,“資產荒”仍將延續,流動性寬松和利率中樞下移將驅動長端利率仍有下行空間,需要看到寬信用持續落地才是反轉節點,這個節點至少要等到三季度末或四季度中。權益資產,關注寬貨幣加低利率導向下,高股息紅利資產及成長風格的投資機會。

4. 風險提示

地產鏈復蘇不及預期,持續影響經濟恢復的基礎。

注:本文來自國泰君安發布的《【國君宏觀】非對稱降息的信號——2023年8月LPR降息點評》,報告分析師:董琦、曹金丘

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:非對稱降息的信號

地址:https://www.iknowplus.com/post/25396.html