國海策略:政策底到市場底的幾條規律

核心觀點

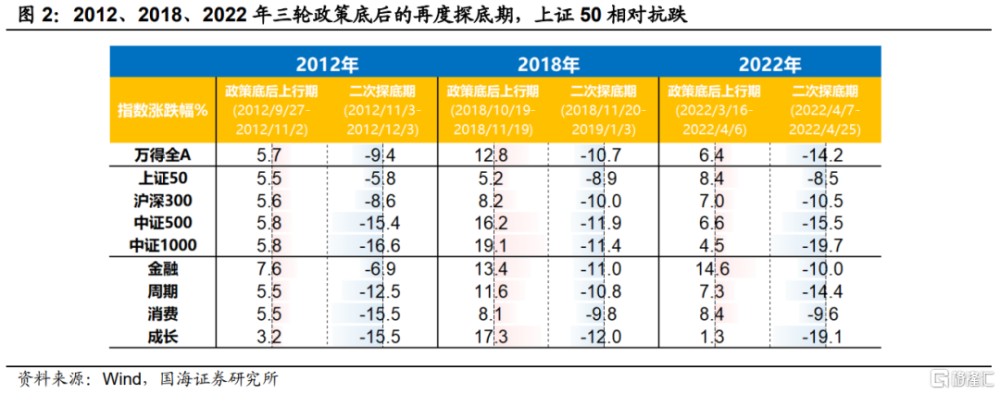

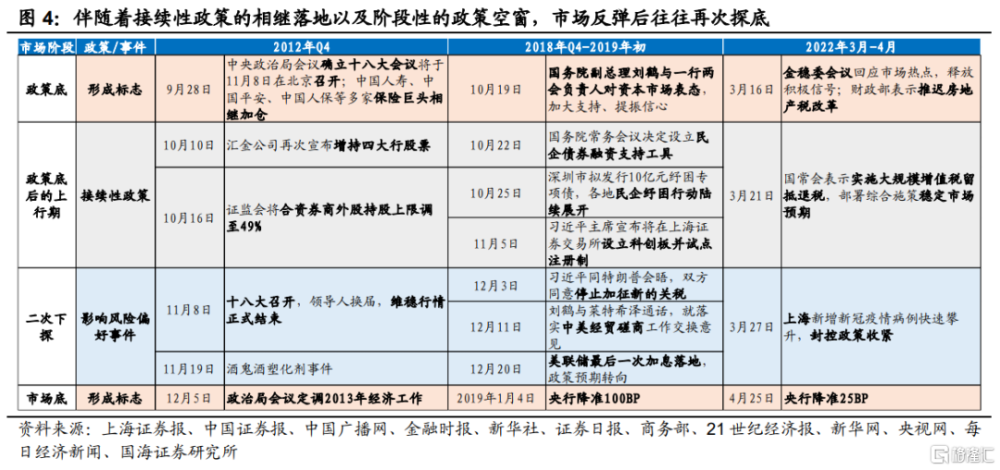

1.同當前可以類比參照的“政策底-市場底”有三次,分別是2012年9-12月、2018年10-12月和2022年3-4月,政策底形成的標志均爲支持資本市場的重要表態。

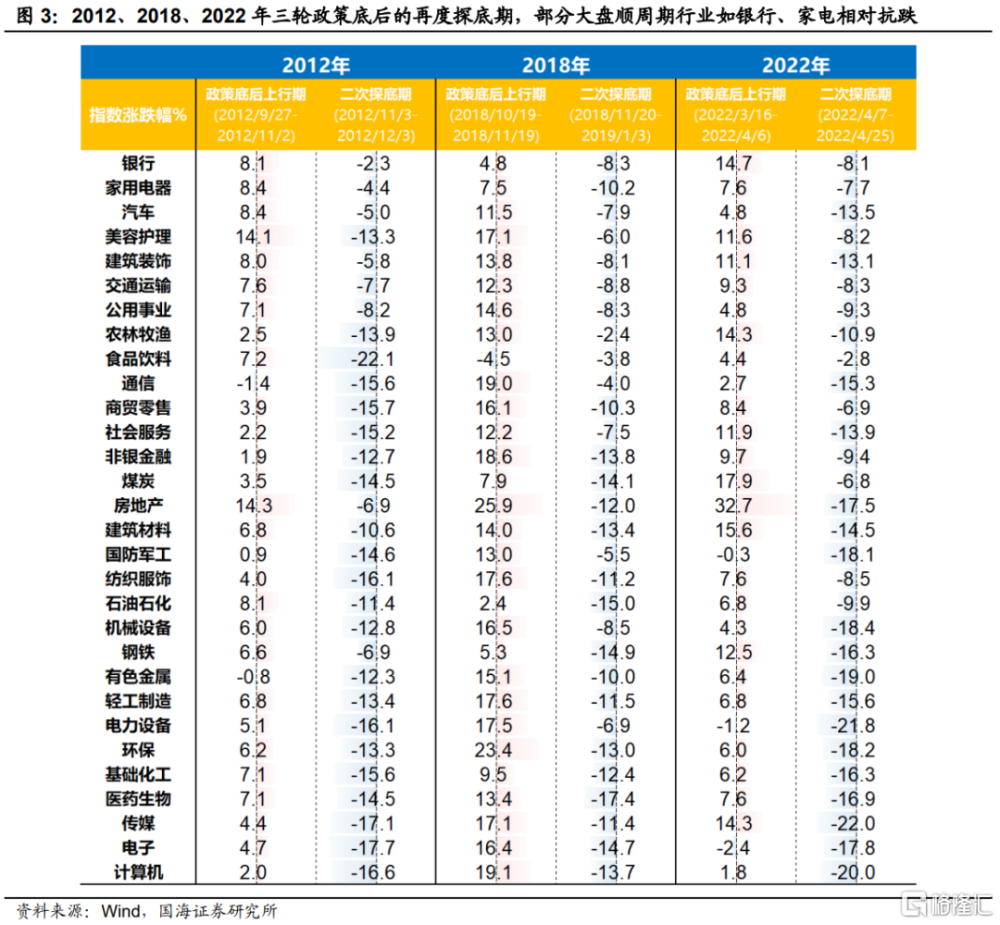

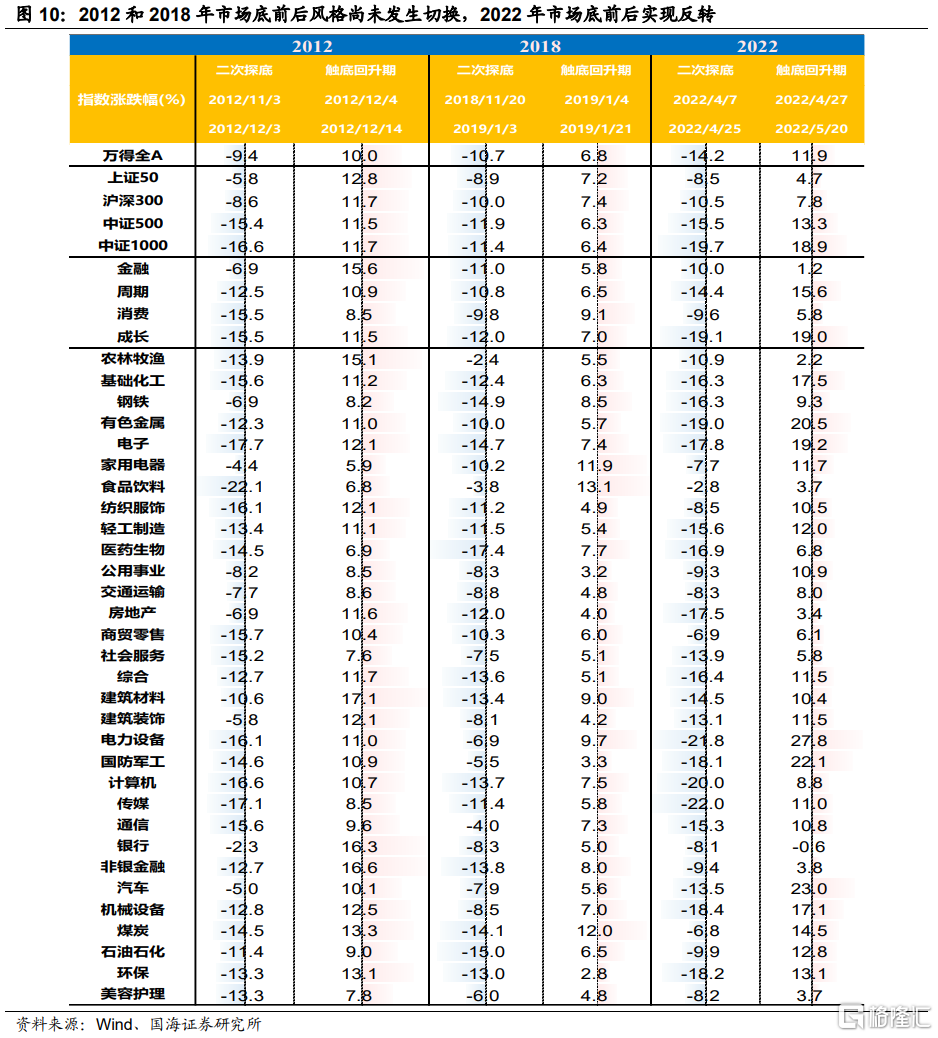

2.規律1:政策底到市場底時間爲2個月左右,探底時期上證50、金融風格佔優,抗跌行業集中在地產鏈如銀行、家電。

3.規律2:政策底之後政策的階段性空窗期、風險事件以及企業盈利不及預期會導致市場二次探底,市場底的形成往往也需要較爲重磅的政策。

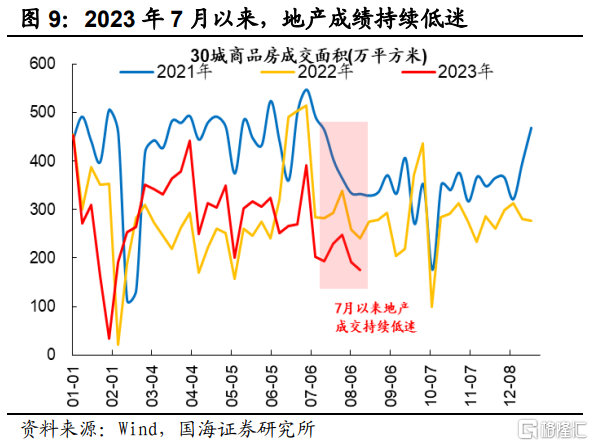

4.規律3:市場底確認後如果基本面(尤其是地產)有明顯的改善,則大盤價值領漲反轉行情,否則是中小成長領漲。

5.本輪市場底的形成需要以時間換空間,8月底中報之前,價值風格佔優的概率較大,穩增長接續政策出台的時間節點以及消費金九銀十旺季的成色是決定市場底之後優勢風格的關鍵因素。

風險提示:全球疫情反復、海外通脹超預期、地緣政治擾動加劇、產業政策推進速度或不及預期、歷史數據僅供參考、比較研究的局限性等。

報告正文

01

政策底到市場底的時間

歷史上可與當下類比的三輪典型的政策底分別發生在2012年9月、2018年10月和2022年3月,政策底發生後市場底形成的時間在1.5至2.5個月之間。政策底的標志性事件皆與A股市場相關,分別爲保險巨頭加倉、一行兩會領導喊話A股以及金穩會回應市場關切,政策底到市場底的時間分別爲2、2.5和1.5個月。

政策底發生後市場往往會短暫反彈,隨後再二次探底形成市場底,反彈和探底兩階段風格大概率保持一致。2012年反彈期間寬基指數表現均衡,金融風格小幅佔優,探底時期上證50、金融風格相對抗跌;2018年反彈期間中證500、1000顯著跑贏,成長和金融風格相對佔優,探底時期風格相對均衡,上證50和消費風格相對抗跌;2022年反彈期間上證50和金融風格跑贏,下跌期間上證50和消費風格相對抗跌。三輪政策底形成後的市場上行期,房地產行業表現排名皆是第一且漲幅顯著領先,市場二次探底時期,部分地產鏈行業如銀行、家電、汽車則表現出相對抗跌的特徵。

02

市場底如何形成

政策底到市場底的企穩行情不是一蹴而就,伴隨着接續性政策的相繼落地以及階段性的政策空窗,市場反彈後往往再次探底,重磅會議的定調以及全面降准是市場底的重要標志。

三輪政策底均有接續性政策的跟進,政策預期逐漸升溫,市場开始反彈:

(1)2012年Q4政策以會前維穩爲主,9月28日各保險巨頭加倉確認政策底後,10月10日匯金公司宣布增持四大行股票,10月16日證監會提高合資券商外資持股上限,“真金白銀”的支持下市場企穩回升。

(2)2018年Q4政策圍繞活躍資本市場、支持民營企業展开,10月19日政策底後,10月22日國務院常務會議設立民企債券融資支持工具,10月25日深圳市擬發行10億元紓困專項債,各地民企紓困行動陸續推進。

(3)2022年3月至4月政策以穩增長爲主,金穩委會議後國常會再度表態資本市場,並決定實施大規模留底退稅穩經濟。

政策節奏暫緩後市場往往再度下探,隨後重磅會議的定調以及全面降准夯實市場底,市場正式开始上行。伴隨着政策節奏的暫緩,政策預期开始降溫,市場對利空更爲敏感,三輪政策底至市場底期間市場均經歷二次下探。系統性風險緩釋及利空出盡後,重磅會議及宏觀政策全面轉向帶動市場正式上行,2012年12月5日政治局會議的積極定調、2019年1月4日、2022年4月25日降准落地均是市場底的標志性事件。

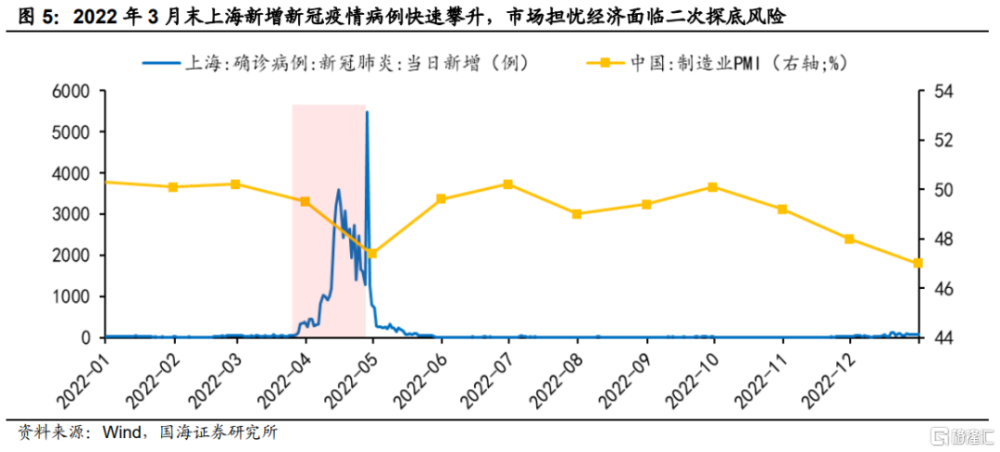

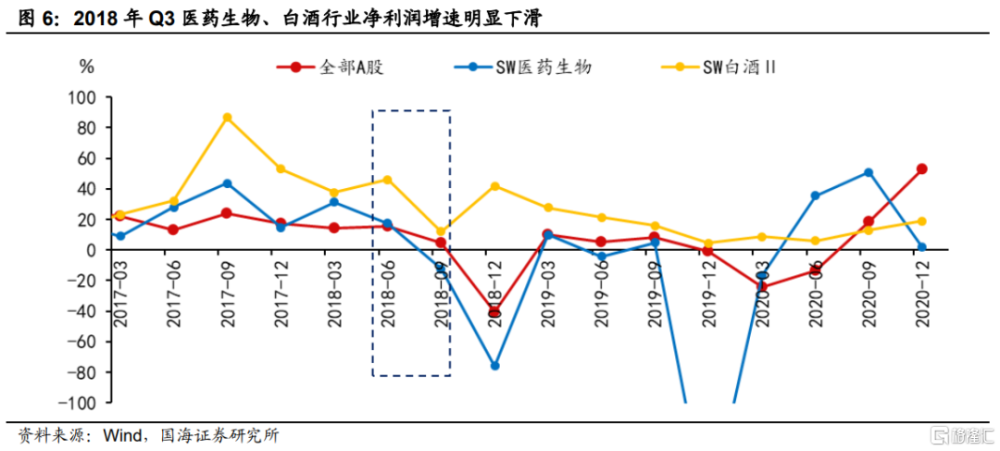

回溯三輪政策底-市場底演繹,政策底提升政策預期下,市場再度走弱的原因包括風險偏好擾動及企業盈利不及預期兩個方面。風險偏好擾動下市場再度走弱的典型年份爲2012年、2022年。2012年9月政策底確立之後,受領導人換屆帶來的不確定性,以及大會維穩行情結束後市場走勢的不確定性影響,市場再度走弱。2022年3月政策底確認後,3月末上海新增新冠疫情病例快速攀升,防疫措施收緊下,市場擔憂經濟面臨二次探底風險,市場再度走弱。業績盈利不及預期導致市場疲軟的典型年份爲2018年,2018年10月政策底確認正值三季度業績披露期,白酒、醫藥行業業績增速出現明顯下滑,帶動市場情緒明顯回落,市場表現持續疲軟。

03

市場底前後的風格切換

2012年和2018年市場底前後風格仍然爲大盤、價值走強,2022年市場見底後市場風格由價值切換至成長。

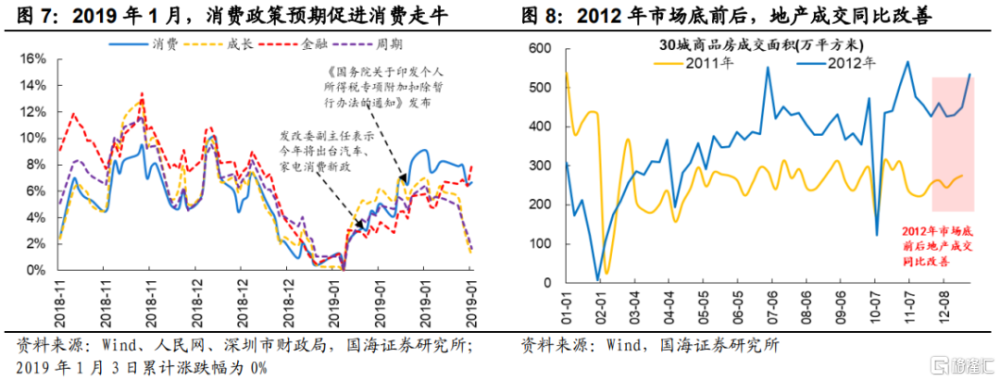

一方面,2012、2018年二次探底和觸底回升期間大盤、價值佔優,核心原因是房地產市場或社融的改善。2012年11月3日-12月14日,在地產成交較2011年同期水平大幅改善的基礎上,金融板塊在二次探底期間交易風險偏好下降(十八大換屆),在市場觸底回升期內則是交易政府換屆後刺激經濟的政策預期。2018年11月20日-2019年1月21日,二次探底期間市場因“孟晚舟事件”的發酵導致消費、金融抗跌,市場觸底後隨着2019年1月刺激汽車、家電消費和減稅降費政策的出台,消費板塊持續佔優。

另一方面,2022年4月市場觸底回升後市場風格切換至小盤、成長,核心原因是地產疲弱、政策支持人才發展和汽車購置稅減半。二次探底期間,市場受到美聯儲加息、上海疫情反復和IMF下調全球經濟增長預期的衝擊,大盤、消費和金融相對抗跌。市場觸底回升後,前期跌幅較多的小盤、成長佔優,主要原因是4月29日政治局會議強調“加大宏觀政策調節力度,堅持房住不炒定位”,並編制《國家“十四五”期間人才發展規劃》,對成長板塊形成利好,尤其是在5月汽車購置稅減半預期下新能源板塊受益。

綜上所述,本輪市場底的形成需要以時間換空間,因此8月底中報之前,價值風格佔優的概率較大,穩增長接續政策出台的時間節點以及金九銀十消費旺季的成色是決定市場底之後優勢風格的關鍵因素。

04

風險提示

全球疫情反復、海外通脹超預期、地緣政治擾動加劇、產業政策推進速度或不及預期、歷史數據僅供參考、比較研究的局限性等。

注:本文來自國海證券股份有限公司2023年8月20日發布的《政策底到市場底的幾條規律——策略周報》,報告分析師:胡國鵬 S0350521080003,袁稻雨 S0350521080002

標題:國海策略:政策底到市場底的幾條規律

地址:https://www.iknowplus.com/post/24835.html