美股是否危險了?

7月中旬尤其是8月初以來,全球市場“畫風驟變”,美國呈現“股債雙殺”局面。相比7月中通脹數據後一度降至3.8%的低點,10年美債已經上行50bp並一度突破4.3%,僅次於去年10月以來的新高;美元指數也從當時的99重回103,完全收復當時失地。相應的,美股持續承壓,納斯達克從高點回調超7%,也是自去年10月以來反彈的最大和最長跌幅。

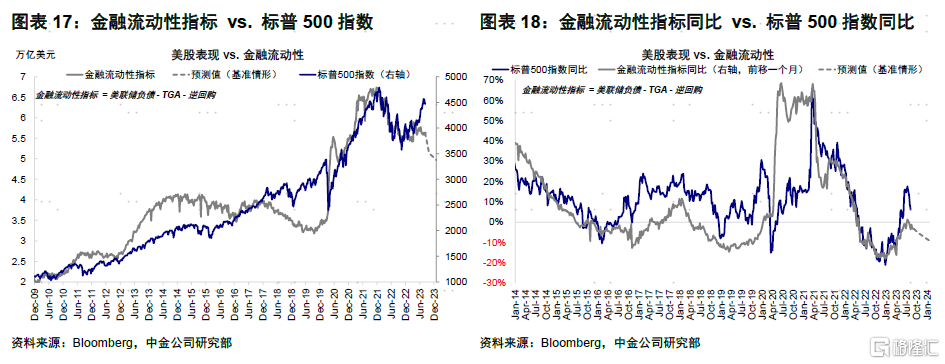

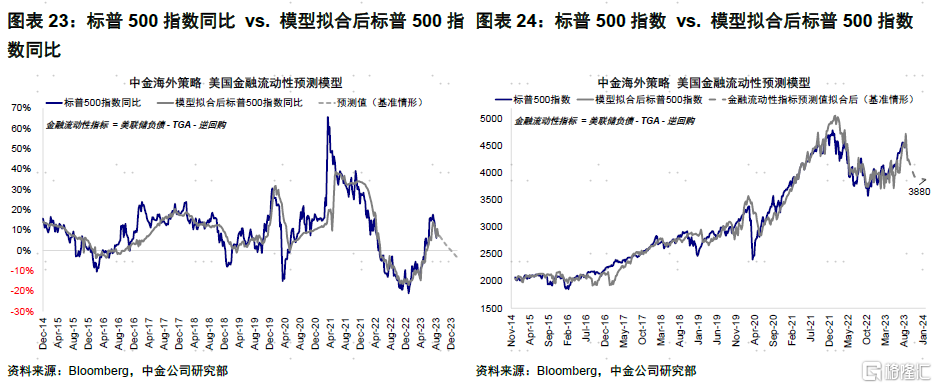

其實,對三季度可能出現的波動,我們並不意外。我們在7月16日報告《失去流動性“助力”的美股》中就明確提示,三季度美國金融流動性掉頭向下將使得美股承壓、表現弱於二季度;同時也將支撐美元,趨勢性拐點尚未到來。目前看,也都基本兌現。

那么往前看,本輪美股是否真的危險了?還是像此前一樣能夠依然顯示其遠強於市場共識的韌性?作爲波動源頭的美債還有多少上行空間?股債雙殺何時能夠結束?

一、美債短期中樞4%:供需錯配是上行主因,已充分計入;

但供給多和增長強使得短期也難以大幅下行

近期美股和其他資產波動的“源頭”都來自美債利率的快速攀升。因此,判斷美債利率還有多少空間和持續性尤爲關鍵。而要分析清楚這一點,又要搞清楚近期美債利率上行的原因。

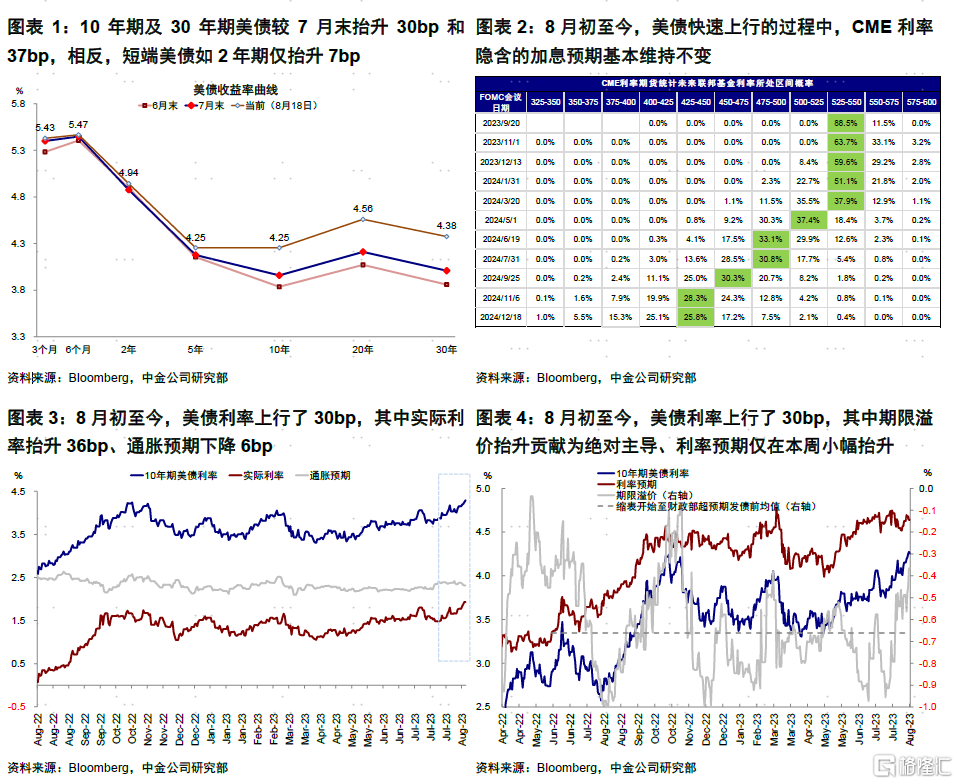

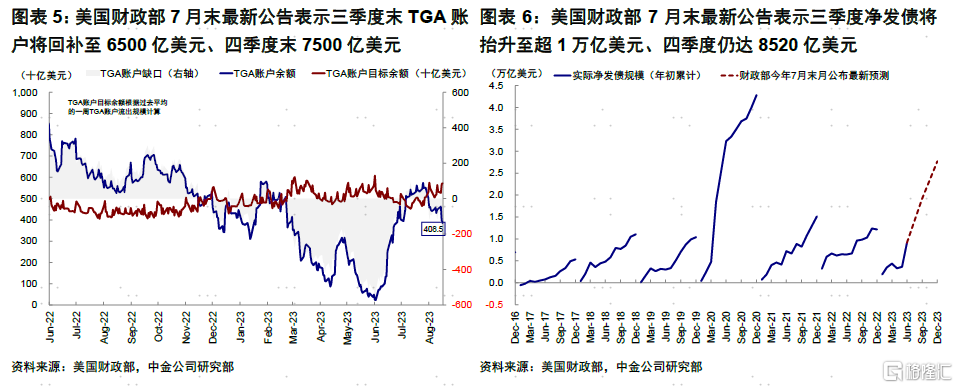

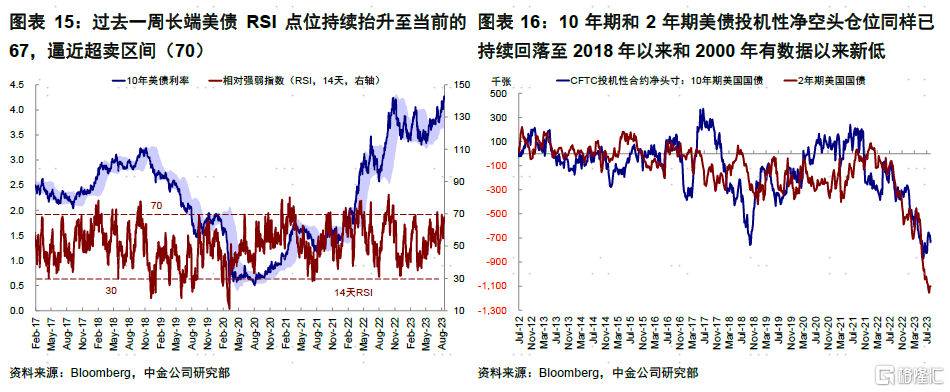

美債利率快速走高主要還是受供需錯配(“量”)影響,近期經濟數據強勁和美聯儲紀要也起到助推作用,但加息預期(“價”)的貢獻基本可以忽略,主要體現在:1)整體曲线呈現熊陡走勢,長端擡升更多(10年與30年美債較7月末擡升30bp和37bp,2年美債僅擡升7bp)。2)加息預期基本不變(11月再加息概率維持在40%左右,明年3月降息概率也基本維持在30~40%之間,變換都不大);3)債券中隱含的通脹預期也大體不變(-6bp),實際利率貢獻了所有漲幅(36bp);4)期限溢價(持有長久期債券的風險補償,27bp)較中性利率(未來真實利率預期,3bp)變化更大,也表明可能更多是供需因素主導。那么,上述因素對美債利率的影響程度如何?

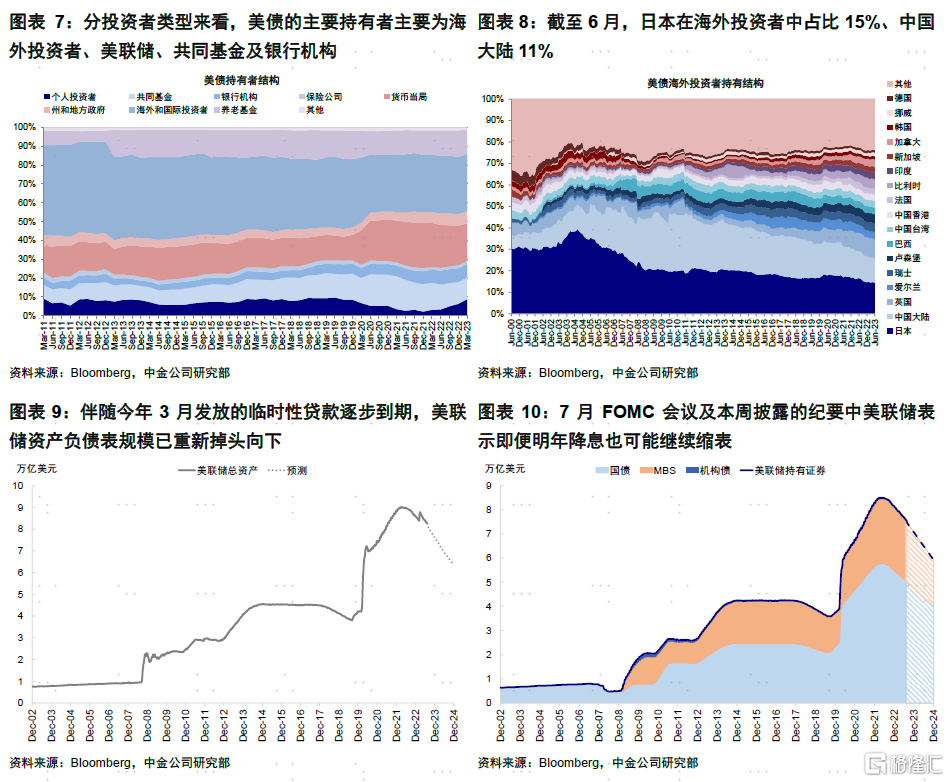

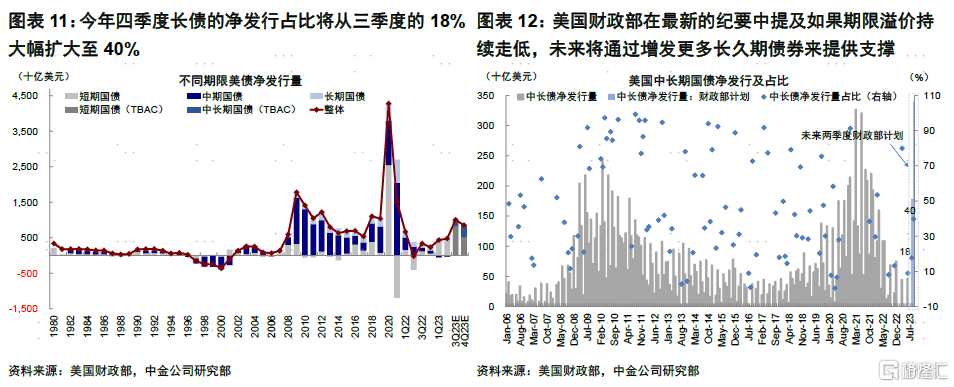

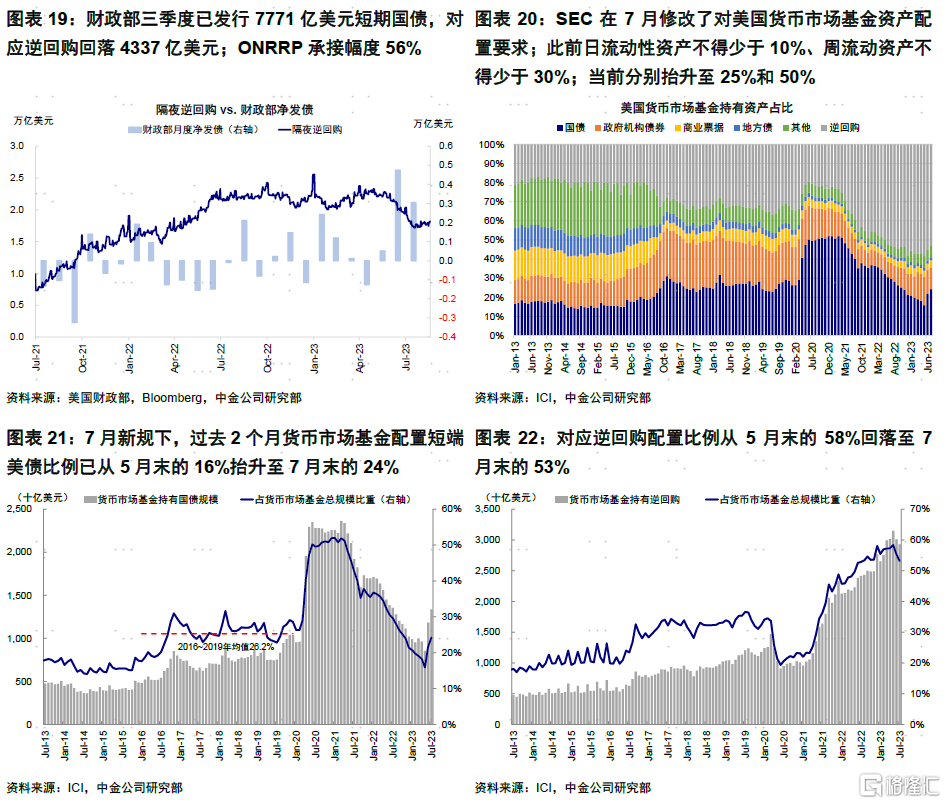

供需錯配(“量”):財政部超預期發債導致供給增加 vs. 需求短期或受評級下調和YCC調整影響。供給端,相比此前財政部5月預計7330億美元的發債規模,美國財政部7月末更新後的超1萬億美元的三季度發債計劃明顯超出市場預期。需求端,考慮到1)美聯儲繼續縮表(每月950億美元,包括國債600億美元);2)惠譽下調美國長期信用評級可能會在一定程度增加部分投資者對美國債務可持續性的擔憂;3)日央行7月末再度調整YCC、允許波動範圍擴大,也可能影響部分需求。

國債供給激增通過推高期限溢價影響利率。財政部最新計劃的三季度國債淨發行相比此前預期超出近3000億美元(三季度1萬億美元、四季度8520億美元),考慮到短端利率更多錨定美聯儲貨幣政策路徑下的基准利率,且長端國債發行規模不斷增加(參考財政部最新的分期限的發債計劃,四季度長債發行佔比將從三季度18%升至40%,與歷史均值相當),所以更多體現在長債中的風險溢價中(持有長期國債的風險補償),從-0.64%至-0.37%,貢獻了美債利率30bp上行的27bp。

從“量”角度測算,美債短期合理中樞~4%。8月至今,10年美債期限溢價已升至-0.37%,這一水平高出2022年美聯儲开啓縮表至7月末財政部超預期發債前-0.66%約20bp。如果假設供需錯配回歸平靜,長端美債利率短期中樞在4%左右。這比我們此前僅依據加息路徑給出的3.8%上移,主要便是因爲通過供需推高供需溢價所致(財政部8月初紀要中提及如果期限溢價持續走低,未來將增發更多長久期債券來支撐)。

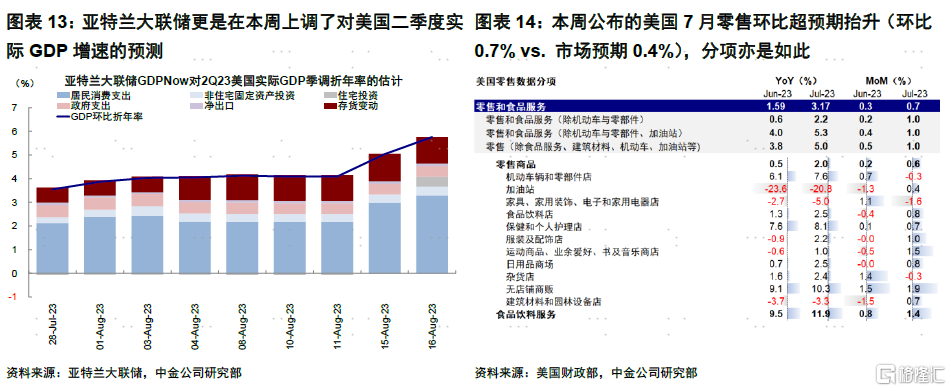

加息預期(“價”):數據強勁和議息紀要助推,但整體路徑變化不大。一方面近期美國主要數據超出預期。本周公布的美國7月零售(環比0.7% vs. 市場預期0.4%),工業產出(環比增長1%,市場預期0.3%)都好於預期。亞特蘭大聯儲更是在本周上調了對美國二季度實際GDP增速的預測(從4.1%上調至5.8%;消費及住宅投資拉動明顯)。此外,7月議息紀要中也沒有太多增量信息緩解市場加息擔憂,例如大多數與會者認爲通脹存在重大上行風險,後續可能需要貨幣政策進一步收緊。

從“價”角度測算,如果再度加息,中樞或上移至4.2~4.3%。如我們在《美國經濟爲何遲遲沒“衰退”?》中指出,本輪經濟周期的最主要特點是“滾動式下滑”,較大的時間錯位會使得比以往周期呈現出更強韌性,因此深度衰退概率較小,但放緩仍是大方向,在降息之前期待房地產和投資能接棒服務消費需求並不現實,例如近期30年房貸利率已經再度突破7%。再加上我們預計三季度核心通脹或仍將快速回落,因此不至於大幅改變加息路徑,這也是近期盡管美債利率大幅上行,但加息預期基本不變的原因。當然,如果再度加息預期被強化,那么也會水漲船高推動中樞上移至4.2%~4.3%,關注下周Jackson Hole會議鮑威爾的相關表態。

總結而言,我們預計當前美債合理中樞~4%,若加息預期計入則需上移至4.2%~4.3%。不過,這一水平已經充分計入,而且技術面上美債也已明顯超賣,空頭倉位基本爲歷史新高,所以在這一位置上大幅上行空間有限,只不過短期也下不去太多罷了。

二、美股的壓力測試:金融流動性或帶來10%回調壓力,但基本面韌性能提供支撐

7月末高點以來,標普500指數下跌5%、納指下跌7%。就標普500指數拆解來看,估值受利率快速上行是主要拖累(-6%),盈利小幅上修升1%。標普500 12個月動態估值從20倍降至18.6倍。

顯而易見,利率變動是美股波動的主要原因,其又與國債供需變動直接相關,本質上也是我們在《失去流動性“助力”的美股》提到的金融流動性的變化(美聯儲負債-逆回購-TGA,基本等同銀行准備金變動),對美股和美元中期走勢有很好的解釋力。那么往後看,金融流動性將如何變化,對於美股影響又有多大?

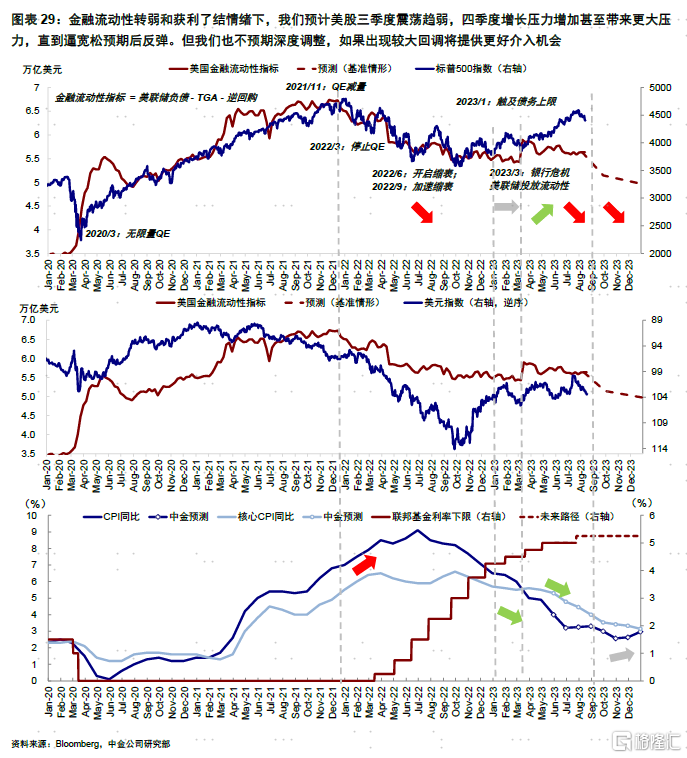

壓力項:金融流動性繼續回落,或拖累市場10%。根據我們測算,三季度末金融流動性將從當前5.64萬億美元降至5.14萬億美元(縮表2290億美元、貸款到期750億美元、TGA增加2170億美元,但逆回購對衝290億美元)。三季度累計回落5348億美元,接下來還有4924億美元回落空間(作爲對比,二季度上升2011億美元,去年全年下降1.04萬億美元)。四季度,縮表和發債規模基本確定的情況下,我們認爲貨幣市場基金從逆回購重新回流國債市場的規模大小或將是主要變數。基准情形下,假設後續貨幣市場仍可使用逆回購來承接美債發行,我們測算整體降幅爲1727億美元(從5.14萬億美元降至4.97萬億美元);悲觀假設貨幣基金沒有任何對衝,降幅將達4603億美元(從5.14萬億美元降至4.65萬億美元)。

從歷史經驗看,如我們在此前報告中分析,假設其他因素不變,這一指標的變化對美股走勢有較強的解釋度,尤其是同比變化基本高度一致。因此上述基准假設下,參考過去一年滾動回歸系數,對應美股的下行風險爲10%左右。

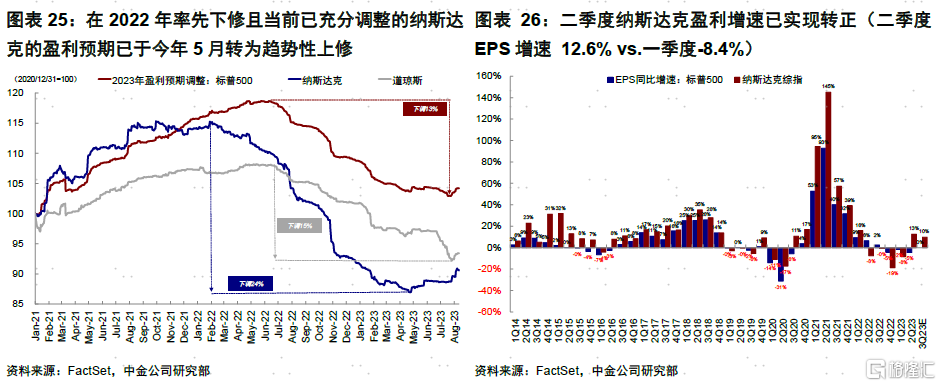

支撐項:增長韌性和盈利上修提供對衝。需要強調的是,盡管金融流動性變化有較高的解釋度,也不是市場走向的全部,例如2011~2013年和2015~2017年,金融流動性持續走低,但市場整體依然維持上行,便是當時盈利的支撐抵消了流動性走弱的拖累。反觀當下,如我們在《美國經濟爲何遲遲沒“衰退”?》中分析,美國經濟本輪周期的最大特點是“滾動和交替式”下滑,這一特點是各環節明顯錯位、且整體深度調整幅度不大。對應到指數上,便是納斯達克經歷了去年一年的下調後,盈利也基本下調到位(下調24%,超過歷次輕度衰退期間20%的平均水平),一季度已近轉爲上調(二季度EPS增速12.6% vs. 一季度-8.4%)。因此,我們認爲如果增長三季度還能維持韌性,甚至納指盈利逐步轉爲上調,將有望提供對衝。

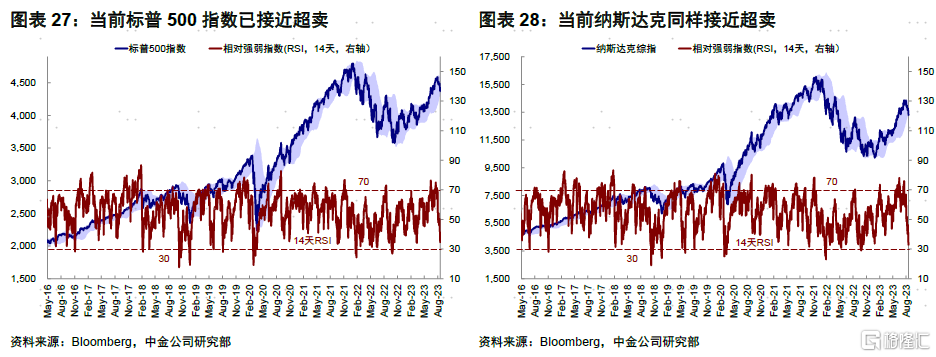

綜合來看,金融流動性轉弱和獲利了結情緒下,我們預計美股三季度震蕩趨弱,四季度增長壓力增加甚至帶來更大壓力,直到逼寬松預期後反彈。但我們也不預期深度調整,如果出現較大回調將提供更好介入機會。技術面看,當前美股主要指數都接近超賣,納指日线、周线和月线都已經處於支撐位上。

注:本文來自中金公司2023年8月20日已經發布的《美股是否危險了?》,報告分析師:劉剛 S0080512030003,李赫民 S0080522070008,李雨婕 S0080523030005

標題:美股是否危險了?

地址:https://www.iknowplus.com/post/24834.html