特朗普的兩個目標均難實現

摘要

特朗普政府試圖通過加徵關稅促使美國貿易逆差收窄,制造業回流,我們認爲這兩個目標難以通過關稅實現。首先,關稅難以使得美國貿易逆差收窄。從理論來看,提升關稅並不一定能夠縮減逆差(擴大順差)。根據勒納對稱定理,對進口徵稅等同於對本國的出口徵稅。從歷史來看,1890年《麥金利關稅法案》後,美國順差一度上升,但是1930年《斯穆特-霍利關稅法案》後,美國順差下降,甚至一度轉爲逆差,說明了關稅和貿易順差之間的復雜關系。1890年,美國仍然處於工業化相對早期階段,面臨英國的競爭,關稅可以保護其幼稚產業。而到了1930年《斯穆特-霍利關稅法案》出台時,美國的國際地位已經超過英國,在全球出口中的份額也已經超過英國。對於一個大國而言,關稅可能同時導致其進口和出口下降,而貿易逆差未必收窄。

關稅難以促使制造業回流美國。前幾年美國制造業投資一度加速,但並未持續,近來制造業新开工投資、短期的投資計劃出現下滑。中國的中間品對美國的出口遠低於對新興市場的出口,也反映美國制造業回流緩慢。全球制造業產業鏈更多的是調整到新興市場國家,而非美國。與之相應的是,中國與美國之間的供應鏈長度增加。全球供應鏈對中國的依賴度比較高,而且無論是從勞動者數量、質量,還是就業意愿來看,美國制造業回流都將面臨着勞動力短缺的問題。美國制造業成本高,也是其制造業回流的挑战。此外,與東盟相比,除勞動成本和稅率之外,中國在基建、土地成本,水電費用、治安等方面都具備優勢。

美國面臨衰退風險。特朗普政府的關稅政策實施後,超過半數美國公民表示不支持,關稅政策對企業和消費者的負面影響开始顯現。企業進口增速开始反彈,投入價格、銷售價格开始回升;消費者信心指數出現下滑,消費的通脹預期快速上升。美國財政赤字居高不下,債務問題仍未解決,關稅擾動下或加劇金融市場風險。綜合來看,特朗普關稅或對美國產生滯脹式影響,美國衰退風險加大。除了“滯脹”風險,特朗普的減稅、削減支出和關稅組合或將損害美國大多數家庭,對低收入人群損害更大,加劇美國內部不平衡。

實際上,從經濟視角來看,美國沒有非常突出的外部失衡問題,但內部分配問題很嚴重。美國的商品貿易存在逆差,但是服務貿易存在順差。2024年,美國的商品貿易逆差佔GDP比重爲4.2%,服務貿易順差佔GDP比重爲1.0%,兩者相加總的逆差爲3.2%。特別是,在美國對外投資淨投資爲負值的背景下,美國對外淨投資收益表現出色。我們認爲美國內部分配問題比較嚴重,需要內部改革來縮減貧富差距,而非加徵關稅,但特朗普政府的做法可能加劇內部收入差距。

正文

一般認爲,特朗普政府想通過關稅實現兩個目標,一是縮減貿易逆差,二是促使制造業回流美國。關稅能夠使得特朗普實現這兩個目標嗎?爲了回答這個問題,我們首先要探討美國面臨的主要問題是什么。比如,美國貿易逆差很顯著嗎,外部不平衡問題很嚴重嗎?美國面臨的主要問題到底是外部失衡還是內部失衡?

美國內部分配問題嚴重,外部失衡問題並不突出

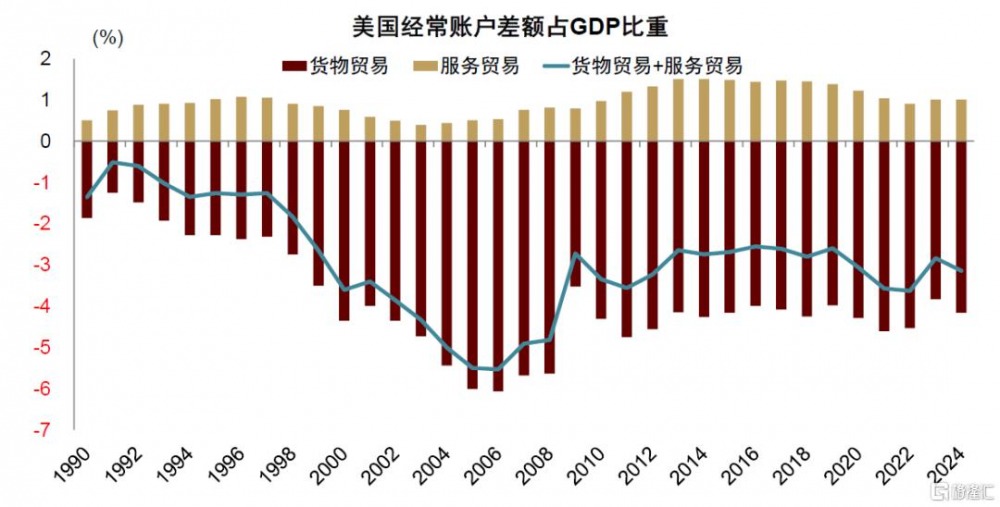

美國的貿易逆差問題總體上並不很突出。國際貿易既要看商品貿易,也要看服務貿易。美國的商品貿易存在逆差,但是服務貿易存在順差。2024年,美國的商品貿易逆差佔GDP比重爲4.2%,服務貿易順差佔GDP比重爲1.0%,兩者相加總的逆差爲3.2%。總體上看,美國的商品+服務貿易逆差從二十世紀90年代开始增長,2006年最高達到GDP的5.5%。但是,從金融危機之後,美國的商品+服務貿易逆差开始縮減至3%左右,近15年穩定在這個水平。根據IMF的研究,一般認爲經常账戶逆差超過GDP的5%就被認爲不可持續[1],美國的經常账戶逆差水平明顯低於這一標准。

圖表1:美國貿易逆差總體不顯著

注:BEA,iFinD,中金公司研究部

分國家/地區來看,美國與其主要貿易夥伴間多數存在商品貿易逆差,對中國、歐盟、墨西哥的商品貿易逆差較大。2024年,美國與中國之間的貿易逆差佔美國GDP的1.0%,與歐盟之間的貿易逆差佔美國GDP的0.8%,與墨西哥之間的貿易逆差佔美國GDP的0.6%,三者合計佔美國商品貿易逆差的六成左右。

服務貿易方面,美國與其主要貿易夥伴間多數存在順差,對歐盟、加拿大、中國的順差比較顯著。2024年,美國與歐盟、加拿大、中國的服務貿易順差分別佔美國GDP的0.26%、0.12%、0.11%。美國與韓國、日本、英國、墨西哥等有不同程度的服務貿易順差,而印度因爲軟件外包業較爲發達,美國與其是服務貿易逆差。

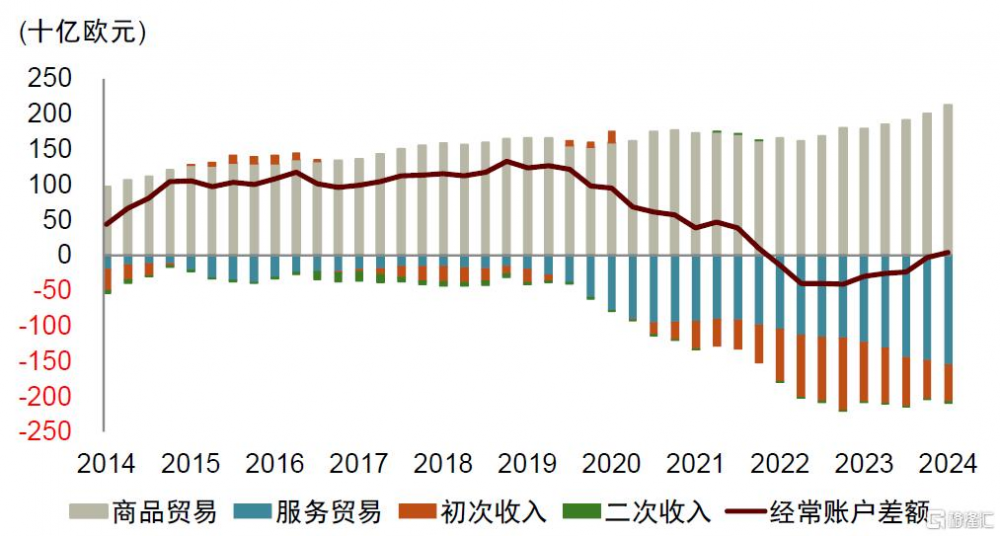

以歐元區爲例,美國與其經常账戶的差額基本爲零。根據歐央行的數據,2024年歐元區20國與美國的商品貿易順差爲2130億歐元,而服務貿易逆差爲1559億歐元。此外,歐元區與美國的初次收入(包括僱員收入、投資收益)爲逆差520億歐元,二次收入(如援助、捐款等)爲逆差18億歐元。這四項加總,歐元區與美國的經常账戶只有順差34億歐元。

圖表2:歐元區與美國經常账戶差額基本爲零

資料來源:iFinD,Haver,中金公司研究部

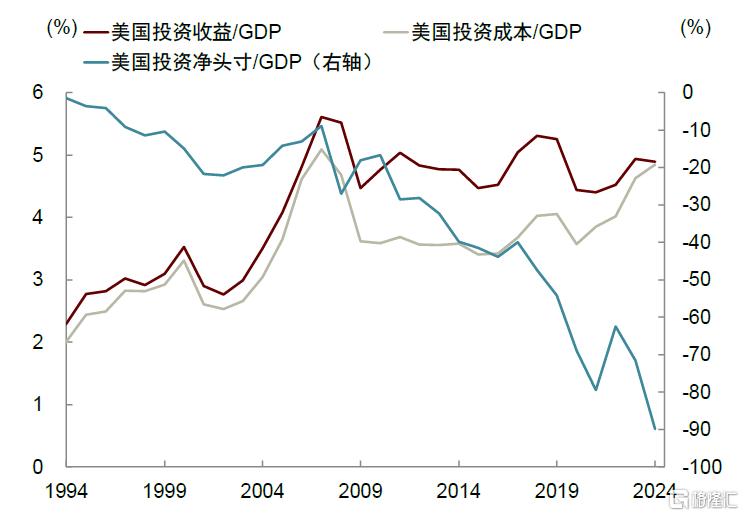

從資本項下來看,在美國對外淨投資頭寸大幅爲負的背景下,美國對外投資收益卻表現出色,說明其持有的海外資產收益遠高於其對外負債的成本。2024年,美國對外淨投資頭寸爲-26萬億美元,也就是其對外淨負債相當於名義GDP的90%。但是,2024年美國對外投資收益佔GDP之比爲4.9%,對外投資成本佔GDP之比爲4.8%,淨收益爲0.1%。如果再往前看,美國對外投資淨收益更大,2010-2023年淨收益與GDP之比平均爲1.0%。

多重因素使得美國在對外淨負債的情況下,取得對外淨收益。(1)結構效應。美國對外資產更多是私人部門持有的,主要以高收益的股票爲主,而負債則更爲平衡地分配在股票和債券之間,相對而言政府債券等安全資產佔比高[2]。對外資產中股票的比例穩定在75%,負債中的股票比例從2005年的36%增加到2022年的51%(伴隨着亞洲與歐洲投資者更多持有美股)。由於股票的平均收益比債券高5.3個百分點,因此資產中高比例的股票是美國超額收益的重要驅動因素。(2)美元的超級地位(Exorbitant Privilege),使得美國資產的風險溢價低[3]。(3)美國企業的避稅行爲將在美國獲得的利潤轉移到避稅天堂,也使得美國對外投資收益更高[4]。

相比於外部失衡,美國主要面臨嚴峻的內部失衡問題,也就是內部分配問題(貧富分化問題)。自二十世紀八十年代,以美國爲首的金融化、自由化、全球化提速,其前10%人群的收入和財富佔比不斷上升,反映美國的收入、財富不平等現象加劇,逆轉了二战以後的收入、財富分化收斂趨勢。美國應該通過內部改革來解決內部失衡問題,但這些改革可能面臨巨大阻力。

圖表3:美國對外淨投資收益表現出色

資料來源:Haver,中金公司研究部

圖表4:美國內部分配問題嚴重

資料來源:Our World In Data,中金公司研究部

關稅難以縮減美國貿易逆差

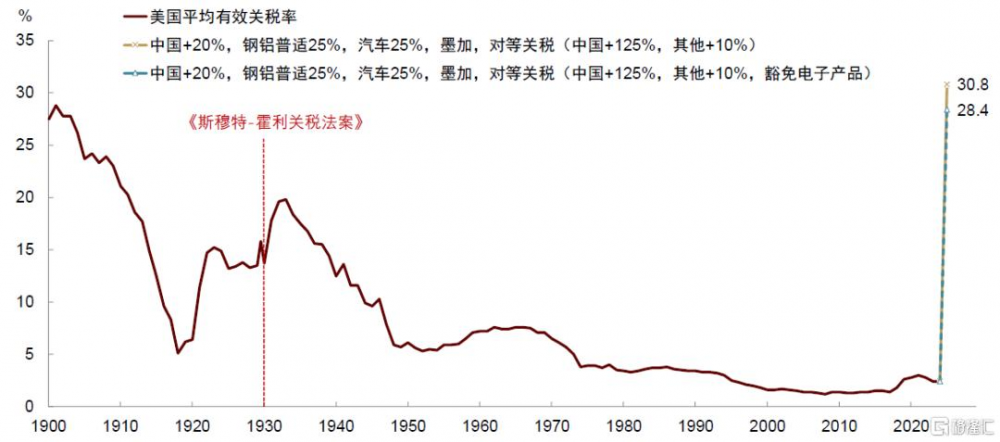

自特朗普就職以來,美國已對貿易夥伴採取了廣泛的加徵關稅措施。截止目前,特朗普已經宣布的關稅政策包括:對中國進口商品加徵額外20%關稅[5],對鋼鐵和鋁加徵25%關稅,對墨西哥和加拿大進口商品徵收25%關稅[6],但對符合“美國-墨西哥-加拿大協定”優惠條件的進口商品給予豁免[7],對汽車及零部件徵收25%關稅[8],對所有貿易夥伴徵收10%的基准“對等關稅”[9],並對中國進一步額外加徵高關稅,取消來自於中國的800美元以下小包裹豁免並對其徵收高額關稅[10]。“對等關稅”政策已超預期,美國有效關稅率或將從2024年底的2.4%上升至30.8%,爲100多年來的最高值,超過了1930年《斯穆特-霍利關稅法案》後的有效關稅稅率。4月9日特朗普籤署總統行政令,細化了對等關稅政策關於半導體行業的具體豁免內容,將半導體生產相關產品,以及智能手機、計算機、平板、顯示器等消費電子內容納入豁免範圍[11]。對半導體和消費電子關稅豁免可以使美國有效關稅率下降2.4個百分點,回落至28.4%。

圖表5:美國有效關稅率大幅上升

注:1900-1918年和2024年爲美國政府財年,1919-2023年爲日歷年,2025年爲作者估算。資料來源:USITC,Wind,中金公司研究部

這次之外,美國也曾於19世紀末和1930年左右大幅加徵關稅。那么關稅能不能促使其貿易逆差下降呢?我們不妨先看看美國的歷史經驗。

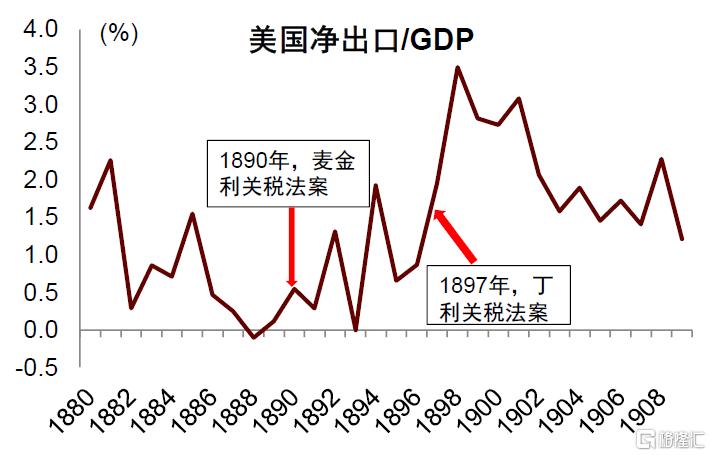

1890年《麥金利關稅法案》實施後,美國順差一度上升。十九世紀後半期,貿易保護主義在美國興起,徵收高額關稅不僅能爲聯邦政府創造財政收益,還能保護尚處於起步階段的美國工業及其他新興產業。1890年10月,美國通過了《麥金利關稅法案》,將所有進口商品的平均關稅從38%提高到50%。1897年,美國通過《丁利關稅法案》,再次提高關稅稅率。從1890年到1898年,美國的貿易順差佔GDP的比重從0.5%上升到3.5%。但在1897年《丁利關稅法案》實施後,在其他國家的貿易反制下,美國的順差在1889年後減小。

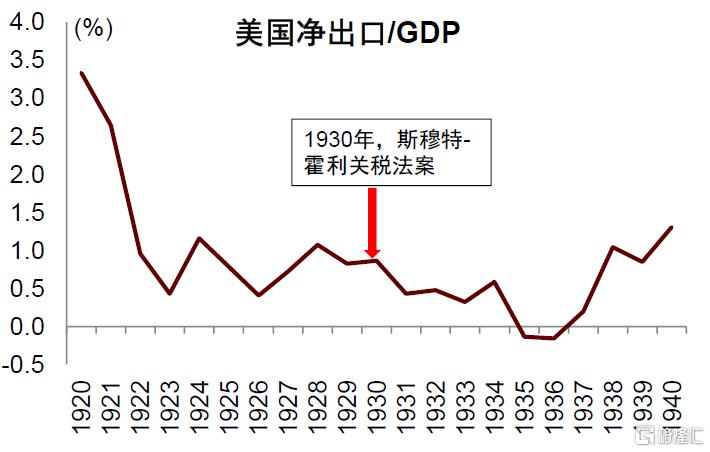

1929年,美國大蕭條後,爲了保護本國產業,美國开始限制進口。1930年,美國總統胡佛籤署《斯穆特-霍利關稅法案》。《斯穆特-霍利關稅法案》出台後,在各國互相加徵關稅的報復下,美國貿易順差沒有擴大,反而進一步縮減。1935和1936年,美國甚至從貿易順差狀態轉爲貿易逆差狀態。

兩次加徵關稅的意義不同。1890年,美國仍然處於工業化相對早期,面臨英國的競爭,關稅可以保護其幼稚產業,其思想根源來自李斯特。按照李斯特的理論,關稅可以保護幼稚產業,但富強後應該自由貿易。李斯特認爲一個國家的經濟發展至少要經過原始農業自給自足、外貿激發下工業起步、本國工業支配國內市場、進而參與國際競爭這四個階段。發展程度懸殊的國家之間展开自由貿易,會使產業強國控制弱小國家的貿易和工業,將其置於受奴役的地位。因此,李斯特認爲亞當·斯密的自由主義學說最符合領先國的需要,卻有害於落後國,自由貿易只會使已經工業化的國家受益。在進行自由貿易之前,國家應該通過保護主義政策發展自己的工業。通過臨時性的貿易保護政策(例如關稅和補貼),可以幫助發展中國家的幼稚產業發展,直到它們能夠參與國際競爭。當一國充分富強後,應“逐步恢復自由貿易原則”,以借助競爭確保各產業長盛不衰。

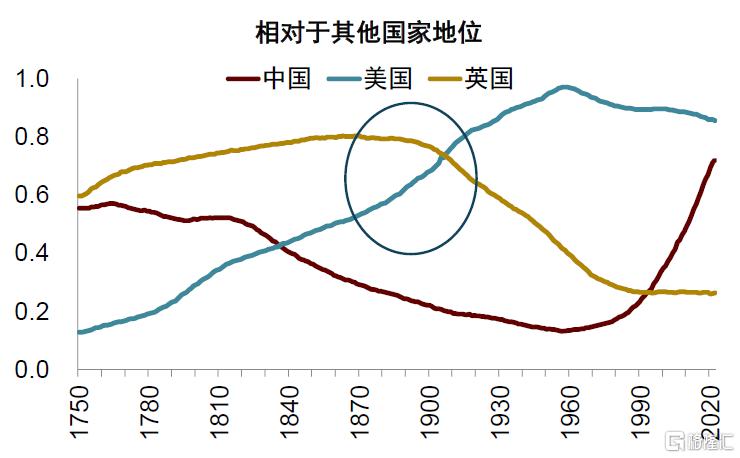

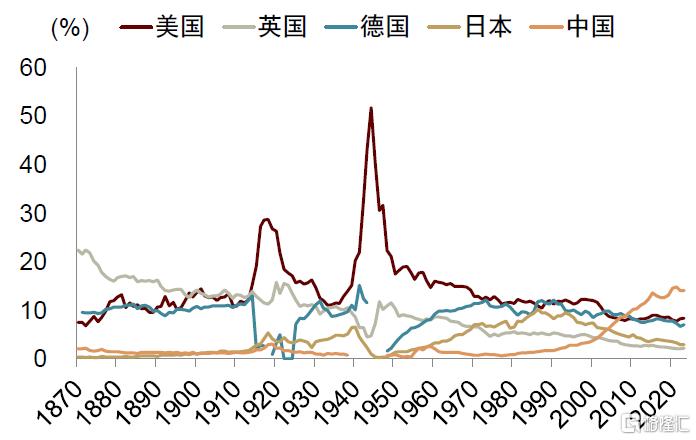

19世紀70年代,英國的工業化遠較德國先進。在自由貿易的背景下,英國的工業產品佔據了德國市場,抑制了德國的工業發展。因此,在這一時期,德國出現了著名的“鋼鐵和黑麥聯姻”(工業和農業的聯盟),也就是農業部門和工業部門罕見地共同支持貿易保護的現象。在19世紀70年代後期,德國提高了關稅,以應對英國工業品的競爭。同樣,美國的《麥金利關稅法案》也保護了美國工業的初期發展。從國家的相對地位來看,十九世紀90年代,英國的地位仍然高於美國。從全球出口份額來看,1890年,英國在全球出口中佔比約爲16%,而美國佔比爲11%左右。而到了1930年《斯穆特-霍利關稅法案》出台時,美國的國際地位已經超過英國,在全球出口中的份額也已經超過英國,因此關稅對其產業保護的意義可能大幅減弱,反而容易招致其他國家報復。

圖表6:1890年《麥金利關稅法案》實施後,美國順差上升

資料來源:Macrohistory,中金公司研究部

圖表7:1930年《斯穆特-霍利關稅法案》實施後,美國順差減小

資料來源:Macrohistory,中金公司研究部

圖表8:美國的相對地位在19世紀上升較快

注:國家的相對地位根據以下八個指標合成:(1)教育;(2)競爭力;(3)創新和技術;(4)經濟產出;(5)世界貿易份額;(6)軍事實力;(7)金融中心實力;(8)儲備貨幣地位。資料來源:瑞·達利歐.2022.《原則:應對變化中的世界秩序》,中金公司研究部

圖表9:美國佔全球總出口比重在19世紀後半期上升較快

資料來源:Fouquin, M. and Hugot, J. (2016) Two Centuries of Bilateral Trade and Gravity Data: 1827-2014. CEPII Working Paper, N°2016-14.,Our World In Data,World Bank,中金公司研究部

總結下來,我們認爲關稅難以使得當今的美國縮減其貿易逆差。美國加徵關稅會導致其進口價格上升,進口下降,而這也意味着其貿易夥伴的出口下降,進而減少對美國的進口需求。貿易夥伴的經濟承壓,將導致其從美國的進口需求下降,也就是美國出口減少。同時加徵關稅可能會導致貿易夥伴反制,同樣影響美國出口。從歷史來看,美國於1930年6月17日通過了《斯穆特-霍利關稅法》。根據這項法案,美國將2000多種進口商品關稅提升至歷史最高水平,引發全球報復性關稅战,60多個國家跟進提高關稅。Madsen J B(2002)[12]使用固定樣本數據對十七個國家的進出口情況進行評估,得出了1929-1932年間關稅稅率的提高和非關稅壁壘的設置對世界貿易產生的影響。他估計世界貿易規模實際上萎縮了33%,其中14%是由各國國民生產總值的下降造成的,8%是由於關稅稅率的增加,5%是由於通貨緊縮導致的實際關稅稅率的提高,6%是由於非關稅壁壘的設置。

從貿易條件看,美國居民可能因爲進口價格上升而減少消費進口產品,轉而消費更多本地產品或者服務,推升本地產品或者服務的價格,最終可能導致其出口價格上升。如果其貿易夥伴因美國產品價格上升而減少進口美國產品,美國出口將因此下降。加徵關稅也會導致對方反制,從而導致美國出口下降。Omar Barbiero & Hillary Stein(2025)[13]研究發現中國直接出口的產品佔美國核心PCE的比例爲所有國家的最高值。Amiti et al.(2019)發現2018年美國加徵關稅後,全部負擔都由美國進口商和消費者承擔[14]。

從宏觀視角來看,貿易差額等於儲蓄減國內投資:貿易差額=GDP-消費-國內投資。一個國家的產出,減去消費,剩下的就是儲蓄。儲蓄可以通過國內投資消化,也可以通過出口消化。因此,要縮減貿易逆差必須降低美國消費,或者減少國內投資。削減投資不符合美國制造業回流的訴求,削減消費就成爲必須選項。2008年金融危機後,美國貿易逆差收窄與美國消費的下降相關。但是,削減消費或將導致美國經濟衰退。

關稅難以促使制造業回流美國

美國希望制造業回流並非近期的目標。美國制造業投資一度上升,但2022年以來美國制造業投資增速出現回落。在《通脹削減法案》(IRA)和《芯片和科學法案》(CHIPS)實施後,美國制造業投資在2022年出現大幅增長,但在此之後,美國制造業投資的新开工縮減。根據美聯儲的調研數據,美國制造業投資开工計劃中,1年內、1-2年开工的投資減少,2年以後的投資計劃增加,但是這部分投資會受到宏觀不確定性的影響,不一定能夠落地,反映制造業投資在短期內難以大幅增長。實際上,自奧巴馬政府時期,美國就推出《2009年美國復蘇與再投資法案(ARRA)》和《2010制造業促進法案》,以促進美國本土制造業發展。特朗普在其第一任期內推行“美國優先”政策,出台《美國先進制造業領導力战略》,積極推動產業回流美國,但是美國制造業回流仍然不明顯。

圖表10:美國制造業新开工投資在2022年後下降

資料來源:Brandsaas, Eirik Eylands, Robert Kurtzman, and Joseph Nichols (2024). "From Plans to Starts: Examining Recent Trends in Manufacturing Plant Construction," FEDS Notes. Washington: Board of Governors of the Federal Reserve System, January 14, 2025,中金公司研究部

中國的中間品對美國的出口遠低於對新興市場的出口,也反映美國制造業回流緩慢。根據廣義經濟類別分類(Broad Economic Categories,BEC),全球貿易商品可以分爲消費品(Final Consumption)、資本品(Gross Fixed Capital Formation)、中間品(Intermediate Consumption)三類。如果制造業大幅回流,必然會帶動中國對美國的中間品出口增長。然而,2017年以來,我國對越南、墨西哥等新興市場國家的中間品出口增速較高,而對美國的中間品出口增速遠低於對新興市場的中間品出口增速。從2017年到2023年,中國出口越南的中間品年均復合增長12%,出口墨西哥的中間品年均復合增長16%,而出口美國的中間品僅年均復合增長3%。因此,全球制造業產業鏈更多的是調整到新興市場國家,而非美國。

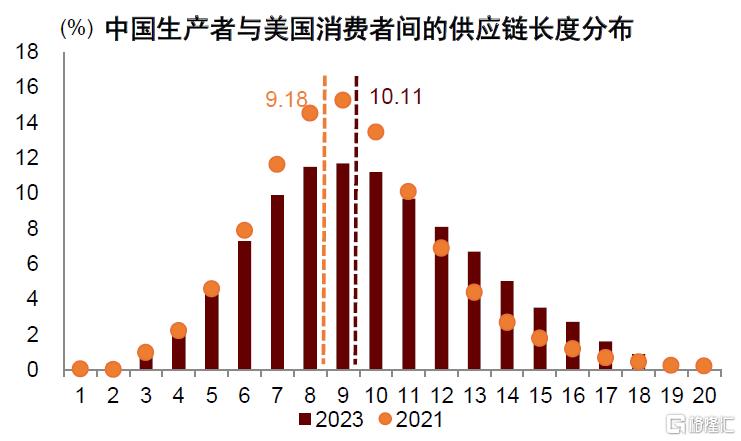

與之相應的是,中國與美國之間的供應鏈長度增加。過去,中國生產、美國消費模式,逐漸轉變爲中國和新興市場共同生產,美國完成最終消費的模式。BIS基於2021年和2023年前9個月的數據研究顯示,從中國生產到美國消費的供應鏈變長了。具體而言,BIS研究顯示,2021年從中國生產到美國消費的供應鏈長度均值是9.18,而2023年前9個月的均值是10.11,產業鏈長度的分布右偏的現象加劇。

圖表11:中國大陸中間品出口年復合增速(2017-23)

資料來源:UN Comtrade,中金公司研究部

圖表12:上一輪貿易摩擦導致中美之間的供應鏈長度增加

注:如果生產者A與消費者B間有直接聯系,供應鏈長度爲1;如果A通過C與B有聯系,供應鏈長度爲2。以此類推,供應鏈長度爲A與B間的最短距離。資料來源:Han Qiu, Hyun Song Shin and Leanne Si Ying Zhang. 2023. Mapping the realignment of global value chains. BIS working paper,中金公司研究部

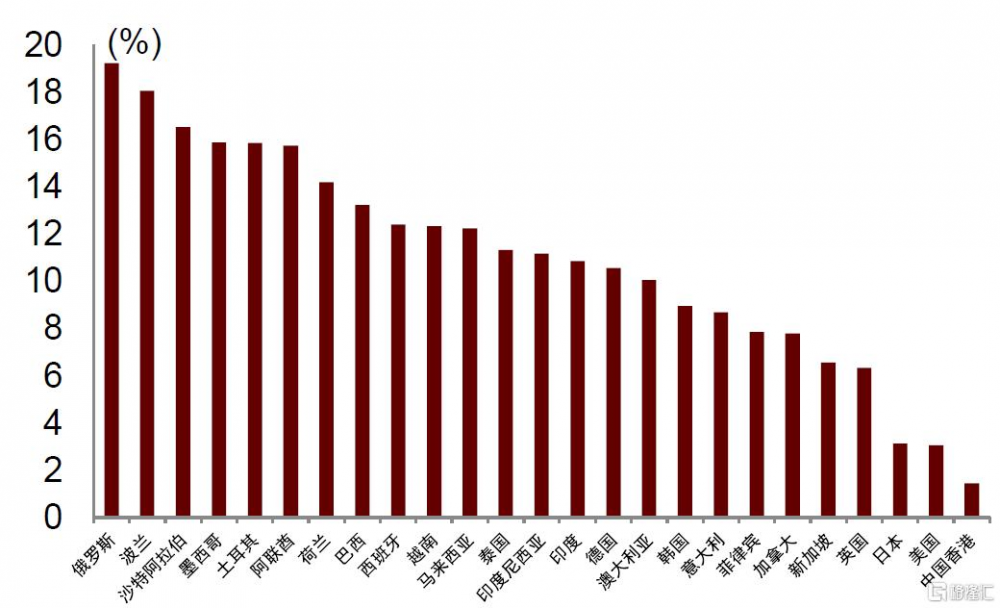

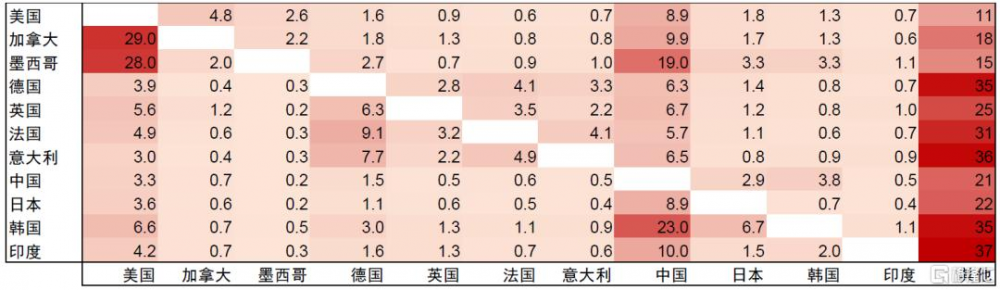

美國制造業回流的一個難點在於全球供應鏈非常復雜。Baldwin(2024)[15]研究發現無論是從生產層面還是從增加值層面來看,中國制造業在全球的佔比都是世界第一,分別在35%和29%。其構建的供應鏈風險指標顯示了一個國家從另一個國家採購的所有工業投入的佔比,區間從0到100,並且採用穿透式計算風險敞口,即透過供應商對供應商的“面紗”,發現中國對美國的依賴程度要低於美國對中國的依賴程度。

表面上,出口依賴度可以反映產業上的依賴度,但是由於全球產業鏈錯綜復雜,既有直接聯系、也有間接聯系,直接的出口依賴度會低估實際上的依賴度。通過國家間的投入產出表可以計算出完全消耗系數,將間接聯系也包括其中,更能反映實際的產業依賴度。例如,Baldwin和Freeman(2022)通過國家間的投入產出表計算,發現美國的產出中8.9%來自中國的投入品、加拿大的產出中9.9%來自中國的投入品,墨西哥的產出中19%來自中國的投入品、韓國的產出中23%來自中國。分行業來看,美國在汽車、機械設備、電子設備、服裝、計算機電子等對中國的依賴度比較高。

圖表13:各國對中國的投入品依賴度高

注:圖中數據根據2018年國際投入產出表計算的完全消耗系數,代表橫軸國家對縱軸國家的投入品的依賴程度,包括直接與間接的依賴。圖中數據是基於使用法(use accounting),即根據投入產出表中的行模型,計算的完全消耗系數。資料來源:Baldwin, R., & Freeman, R. (2022). Risks and global supply chains: What we know and what we need to know. Annual Review of Economics, 14(1), 153-180.,中金公司研究部

從出口數據來看,美國部分產品對中國的直接依賴度比較高。例如,2024年,美國從中國進口的雨傘、陽傘、手杖、鞭子、馬鞭及其零件佔其從全球進口的93%;美國從中國進口的玩具、遊戲品、運動用品及其零件、附件佔其從全球進口的74%。4月11日,根據美國海關的最新指南,智能手機和電腦等電子產品將不受特朗普政府的“對等關稅”政策的影響。美國從中國進口的這部分電子產品總價值1000億美元,佔其2024年從中國進口總額的22%。平均來說,這部分電子產品美國對中國的依賴度爲26%,部分產品如智能手機的依賴度達到81%。

圖表14:美國豁免“對等關稅”的電子產品對中國依賴度較高

資料來源:US Census Bureau,中金公司研究部

圖表15:美國部分產品比較依賴從中國進口

資料來源:UN Comtrade,中金公司研究部

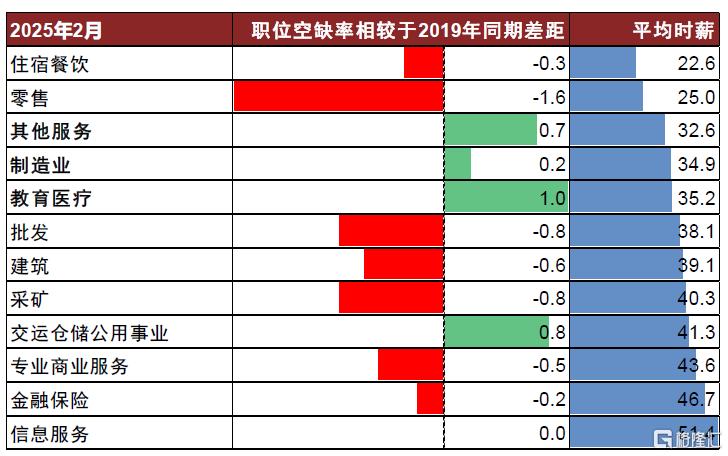

美國制造業回流也面臨制造業勞動力不足的挑战。總體上看,從2021年以來美國的勞動力市場一直處於偏緊的狀態。2025年3月,美國失業率僅爲4.2%。制造業中的勞動力相對更加緊張。相比於2019年,美國制造業的職位空缺率在2025年2月仍高出0.2個百分點。從工資來看,美國制造業平均時薪爲34.9美元,遠高於新興市場。從美國的就業分布來看,2024年制造業就業在總就業中佔比爲8.1%(將近1300萬人)。如果制造業大幅回流美國,如何招聘到足夠多的產業工人將是企業面臨的挑战。

圖表16:美國制造業職位空缺率仍較2019年高

注:職位空缺率比2019年同期高(數字爲正值)表明這個行業勞動力仍然相對短缺。資料來源:Haver,中金公司研究部

除了勞動力數量不足外,美國人口素質或也難以支撐制造業回流。2020年,美國識字率約爲86%,居全球125位,介於阿曼和敘利亞之間,低於中國95%的識字率。根據2023年OECD的成人技能調查顯示,美國有27.6%的成人閱讀能力低下(Level 1及以下),34.2%的成人計算能力低下,均高於OECD平均水平,且相比2015年的調查結果分別大幅上升10%和6.6%。

對於從事制造業的就業意愿,美國人也不高。根據CATO Institute的調研,80%的美國受訪者認爲如果更多人從事制造業,美國會更好,但是只有20%的受訪者認爲其個人從事制造業後生活會變得更好。因此,無論是從勞動者數量、質量,還是就業意愿來看,美國制造業回流都或將面臨着勞動力短缺的問題。

美國制造業回流的第三個挑战是成本也偏高。制造業企業成本主要包括原材料、勞動力、固定資產和稅費。根據2024年A股制造業上市公司年報數據,制造業企業原材料成本佔比65%,勞動力成本佔比18%,固定資產成本佔比10.5%,稅費成本佔比6.5%。

(1)原材料成本美國比中國高出至少19%。“對等關稅”政策實施後,疊加此前已經徵收的鋼鋁、汽車、中墨加關稅,我們預計美國制造業將面臨較爲顯著的原材料成本上升。在不考慮匯率和進口額變化的靜態測算下,我們預計美國平均有效關稅率將大幅上升至28%。而同樣靜態測算下,中國對原產於美國的所有進口商品加徵125%關稅後,我們預計中國有效關稅率將上升至9%。這意味在原材料端,美國企業的成本至少將比中國企業高約19%。如果考慮到很多中間品是中國國內生產,而美國需要進口,美國的原材料成本將比中國更高。

(2)美國的勞動力成本顯著高於中國以及其他發展中國家。2023年,美國人均GDP爲8.3萬美元,中國人均GDP爲1.3萬美元,兩者之間比值爲6.6。可以近似認爲,在勞動力端,美國企業的用工成本是中國企業的6.6倍。從制造業成本來看,根據BCG的[16]研究,截至2023年[17]按照生產效率衡量的中美制造業勞動力成本,美國仍是中國的1.9倍。前面已經指出,美國制造業平均時薪約35美元,遠高於新興市場。

(3)美國工業用地成本較高。根據Commercial Edge的數據,美國2025年前兩個月工業用地平均每平方英尺交易價格爲127美元,約9910元/平方米。而CEIC最新數據顯示,2021年第三季度,中國105個城市平均工業用地價格爲877.5元/平方米。以此計算,美國工業用地成本平均比中國高9-10倍。

(4)美國稅費成本與中國相近。在美國,普通企業需繳納21%的企業所得稅;在中國,普通企業需繳納25%的企業所得稅,對於高新技術企業所得稅稅率爲15%。可以大致認爲中美企業承擔的稅費成本較爲相近。

高昂成本下,加徵關稅難以導致制造業回流美國。通過成本比較測算,在美國生產的成本比中國高出208%。考慮到固定資產中不僅包括土地,還有機器設備,這些成本的差異中美之間差別可能不大。如果不考慮固定資產成本差異,只考慮勞動力和原材料成本差異,美國企業的生產成本也比中國高出113%。因此,即使美國對中國126%左右的進口關稅長期保持(考慮電子產品豁免“對等關稅”後),去美國建廠生產也沒有成本優勢。

圖表17:中國、美國生產成本測算

資料來源:World Bank,Commercial Edge,CEIC,中金公司研究部

東盟也難以完全接替中國。對於制造業企業來說,高關稅背景下的一個選擇是前往關稅更低的地區生產,如東南亞地區。但綜合分析來看,除了勞動成本和稅負成本方面,中國相比東盟在基礎設施水平、營商環境等方面優勢明顯。因此,東盟未必能大規模承接制造業。

同時在東盟進口額中,中國增加值貢獻佔比較高。該指標通過國際投入產出表計算,反映一國最終產品生產過程中所消耗的中國中間品和技術的價值佔比。比例越高,說明該國產業鏈越深度嵌入“中國供應鏈生態”,加徵關稅的成本傳導效應越顯著,其對於中國的依賴程度也就越高。同時中國的產業鏈具有不可替代性,如果我們將中國與越南之間出口品類做一個對比,可以發現目前絕大部分越南可以生產的,中國都可以生產,而很多中國可以生產的越南並不可以。

美國面臨衰退風險

特朗普政府的關稅政策實施後,超過半數美國公民表示不支持[18]。根據The Economist/YouGov的調研,56%的被調查者認爲特朗普政府關稅政策“走遠了”(Gone too far),僅27%的被調查者認爲關稅政策“大約是對的”(Been about right);77%的被調查者認爲關稅會提高外國商品的價格;超半數美國公民認爲關稅對美國經濟、全球經濟、居民財務狀況、美國國際地位都不利,53%的被調查者認爲特朗普的關稅政策將損害(Hurt)美國經濟。

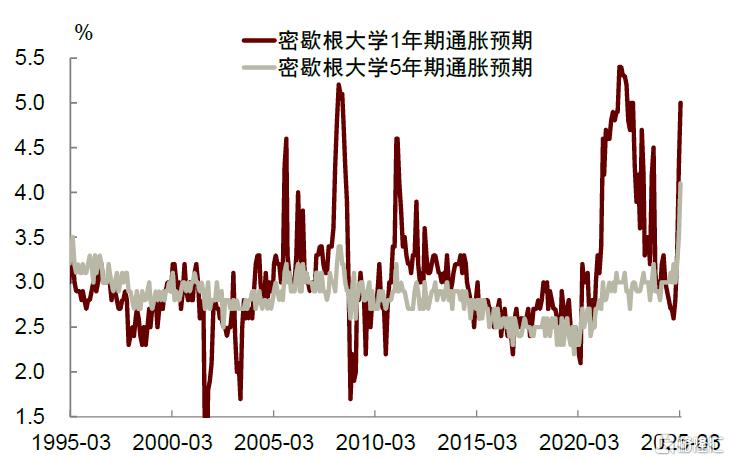

特朗普關稅政策對企業和消費者的負面影響开始顯現。2025年1月和2月,美國的名義和實際商品進口增速开始大幅反彈,可能反映企業开始提前堆積庫存。根據紐約聯儲的數據,2025年3月,美國企業的投入價格、銷售價格开始大幅回升,企業开始提價。對於消費者來說,2025年3月,消費者信心指數开始出現大幅下滑。與此同時,消費的通脹預期快速上升。這兩者或共同指向一種“滯脹”局面。

圖表18:政策擾動下美國消費信心受挫

資料來源:Haver,CEIC,中金公司研究部

圖表19:消費者通脹預期走高

資料來源:Haver,中金公司研究部

美國財政赤字居高不下,債務問題仍未解決,關稅擾動下或加劇金融市場風險。2020年,爲應對新冠疫情的影響,美國財政支出大幅增加。其中,2020年3月實施的《新冠援助、救濟和經濟安全法案》(Coronavirus Aid, Relief, and Economic Security Act)規模達到2.2萬億美元;2021年3月實施的《美國紓困計劃法案》(American Rescue Plan Act)規模達到1.9萬億美元。2020年全年,美國財政赤字與GDP之比達到15%。2025年4月5日,美國國會參議院通過了新版本的債務上限方案,未來十年增加 5.8 萬億美元基本赤字,較 2 月底衆議院版本更爲激進[19]。在居高不下的財政赤字下,美國政府債務仍未找到解決方案。同時,特朗普關稅政策影響下,美國國債收益率反彈,使得金融市場風險上升,加劇了美國聯邦政府付息壓力加大。根據美國國會預算辦公室(CBO)對美國國債利息負擔的估算,2022-32 年,美國聯邦政府利息支出與GDP比率將從1.6%上升至3.3%。

綜合來看,特朗普關稅或對美國產生滯脹式影響,美國衰退風險加大。加徵關稅未必使得貿易逆差下降,因爲關稅在降低進口的同時也將導致出口萎縮。如果要縮減貿易逆差,美國應該削減消費。制造業回流挑战大,如果要通過關稅來實現制造業回流,調整成本可能過大。關稅帶來的全球貿易萎縮可能導致美國的資產價格下跌,進一步增加衰退風險。另外,伴隨着其他經濟體反制政策落地,宏觀環境的不確定性本身也會對於經濟產生負向影響。面對“滯脹”風險,美聯儲只能選擇等待觀望,短期內或難以降息,增加市場向下調整壓力。

圖表20:特朗普關稅對美國的影響

注:我們對關稅影響的測算沒有考慮匯率變化。如果美元升值,對美國的影響將減弱。反之,負面影響將加劇。此外,我們假設美國消費者和海外生產者平分關稅損失,即一半的成本增加轉嫁給美國消費者,另外一半由貿易夥伴承擔,並假設美國一年內的稅收乘數約爲1。如果美國消費者議價能力弱,其經濟面臨的負面影響還將更大。資料來源:參考Blanchard O, Perotti R. An empirical characterization of the dynamic effects of changes in government spending and taxes on output[J]. the Quarterly Journal of economics, 2002, 117(4): 1329-1368. Romer C D, Romer D H. The macroeconomic effects of tax changes: estimates based on a new measure of fiscal shocks[J]. American economic review, 2010, 100(3): 763-801.中金公司研究部

除了“滯脹”風險,特朗普的減稅、削減支出和關稅組合或將損害美國大多數家庭,對低收入人群損害更大,加劇美國內部不平衡。根據耶魯大學預算實驗室的分析,從2026年稅後收入變化來看,除了美國前20%收入的人群增長0.1%外,收入水平在20%以後的人群稅後收入都有不同程度的損失。而且,對於收入越低的人群,稅後收入損失越大。2025年2月通過的衆議院共和黨預算案呼籲在健康保險、食品援助和學生貸款減免等方面進行大規模削減,同時增加大規模的稅收優惠。根據預算與政策優先中心(The Center on Budget and Policy Priorities)的測算,在健康保險、食品援助和學生貸款減免方面的預算削減達到1.4萬億美元,這部分主要影響的是中低收入人群,而在減稅方面預算擴大1.8萬億美元,這部分主要對收入最高的5%人群有利。因此,特朗普的減稅、削減支出和關稅組合的一個結果是美國的內部不平衡進一步加劇。

注:本文摘自中金研究2025年4月23日已經發布的《特朗普的兩個目標均難實現》

張文朗 分析員 SAC 執證編號:S0080520080009 SFC CE Ref:BFE988

黃亞東 分析員 SAC 執證編號:S0080523070016 SFC CE Ref:BTY091

肖捷文 分析員 SAC 執證編號:S0080523060021 SFC CE Ref:BVG234

呂毅韜 聯系人SAC 執證編號:S0080124050005

林雨昕 聯系人 SAC 執證編號:S0080124070052

標題:特朗普的兩個目標均難實現

地址:https://www.iknowplus.com/post/214719.html