如何通過利率互換解讀市場對利率的預期?

核心觀點

長債利率於5月末再度下破2.70%,但市場對新一輪債牛尚存疑慮。在基本面多空交織、政策面處於階段空窗期的背景下,利率的波動走勢暫時缺少中樞指引,而市場自發性預期形成的交易力量對債市影響增加。基於此,我們認爲利率互換短期內將是捕捉市場預期變化的良好指標,中長期也可爲部分債市投資者提供應對利率上行的對衝工具,值得密切關注。

止盈還是追漲,市場正陷分歧。雖然長債利率在5月整體走強,但市場上部分機構對新一輪債牛的可能性和持續性存在疑慮,債市投資者在追漲還是止盈間有所搖擺;債基久期持續拉升,但縮短久期的機構佔比也悄然上升;而債市配置情況上,銀行、保險配置力量有所減弱,交易性更強的券商資金止盈明顯;考慮到市場機構短期內對新一輪債牛仍存疑慮,能否對未來長債利率的走勢形成領先性預判以錨定“價格”尤爲重要。

基本面:“慢復蘇”對長債利率的定價指引減弱。在4月數據利空出盡、5月數據尚未披露的真空期,高頻指標指向經濟生產或維持偏慢修復;結合美林時鐘周期觀察,中國正經歷自2000年以來的第七輪復蘇周期,過去六次復蘇階段的持續時間在5-14個月不等,期間長債利率普遍保持下行或處於低位;然而考慮到目前市場已對經濟數據逐步定價,而5月末票據利率先上後下,但6月銀行季末和半年考核再至,屆時信貸投放可能邊際增加,對債市利率形成一定利空擾動。

政策面:財政化風險,貨幣仍中性,對利率影響搖擺不定。存量政策方面,“寬地產”與穩增長效力有限,地產融資收縮趨勢短期內難以扭轉;新發政策方面,財政化風險輿情升溫,政府工作報告和央行貨政報告均反映控制信用擴張的意圖,7月政治局會議前或難有新一輪密集政策出台;近期市場對局部區域地產政策預期升溫,但市場對局部地產政策邊際優化的效力預期已有所鈍化,新發政策或難以刺激債市再現去年11月的大幅調整;然而財政政策的邊際放緩利好債市走強,但貨幣政策上寬貨幣力度回擺也難以爲利率進一步下行提供支持。

市場面:基本面和政策面對利率指引有限時,市場自發性預期對利率影響上升,利率互換可作爲重要觀察指標。利率互換是市場預期和交易的共同結果,作爲“預期的交易”對利率波動有一定領先性;短端利率互換的波動能反映參考利率即資金面的波動情況,兩者走勢高度相關,Shibor利率略落後於利率互換利率1-5個交易日;而長債利率預期是資金面交易後的深層因素,因此長端利率互換也能有效指引現券市場的利率變化,國債利率通常落後於利率互換利率1-2周;我們還可以通過利率互換的收益曲线觀察市場的寬松預期,並進一步觀測市場對降息預期的押注程度;長端利率互換包含了對經濟基本面的預期,對未來經濟指標表現也具有一定領先作用,但也曾出現階段背離。

當前利率互換反映了市場對債市的哪些預期?(1)市場交易情緒仍偏向看多:5月中下旬國債和利率互換走勢背離反映機構“止盈”時點尚未到來,市場情緒偏向看多,在無其他因素幹擾下,市場自發性預期或指引長債利率偏強波動,但在缺少中樞指引時可能相對審慎,具體可能表現爲上行受阻而下行放緩。(2)降息預期或集中於三季度:利率互換也隱含政策利率調整的預期,在觸及貸款利率上限或資金利率下限後,預計政策利率在未來一段時間內均出現同步調整,而目前利率互換的走勢已逼近資金面政策利率下限,或指向三季度可能成爲市場普遍預期的降息時點。(3)利率互換中長期對衝利率上行風險的價值顯現:對於傾向長期持有的票息策略投資者和以浮動票息爲基准的債券發行人,可通過採用方向交易买入利率互換對衝利率上行風險。

風險因素:經濟超預期復蘇;新一輪穩增長政策密集出台;債市大幅調整。

長債利率於5月末再度下破2.70%,但市場對新一輪債牛尚存疑慮。在基本面多空交織、政策面處於階段空窗期的背景下,利率的波動走勢暫時缺少中樞指引,市場自發性預期形成的交易力量對債市影響增加。基於此,我們認爲利率互換短期內將是捕捉市場預期變化的良好指標,中長期也可爲部分債市投資者提供應對利率上行的對衝工具,值得密切關注。

止盈還是追漲,市場正陷分歧

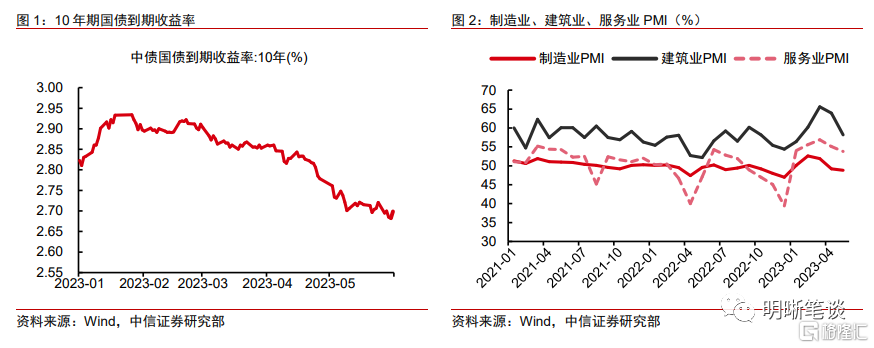

4月以來,基本面修復放緩打开債牛空間,數據利空推動長債利率一路下行,5月中旬漲勢稍止,但月末在PMI數據影響下再度踏破2.70%。在4月經濟數據的利空逐步出盡後,國債利率的下行趨勢在5月中有所放緩,逐步穩定於2.70%-2.72%的低位水平波動。然而統計局5月PMI數據反映制造業、建築業、服務業企業預期均見回落,新一輪利空推動長債利率在月末再破2.70%,雖然此後伴隨股市走強有所回調,但截至2023年6月2日收於2.6988%。

雖然長債利率在5月整體走強,但市場上部分機構對新一輪債牛的可能性和持續性存在疑慮,債市投資者在追漲還是止盈間有所搖擺。在經歷去年三季度債市的大幅回調後,債市投資者對待利率下行更爲謹慎,尤其受年初以來政策面和信貸數據強勢表現的影響,部分機構在一季度出現“踏空”,同時在利率已行至低位後對追漲入場也有所顧慮。我們可以通過幾個角度進行觀察分析:

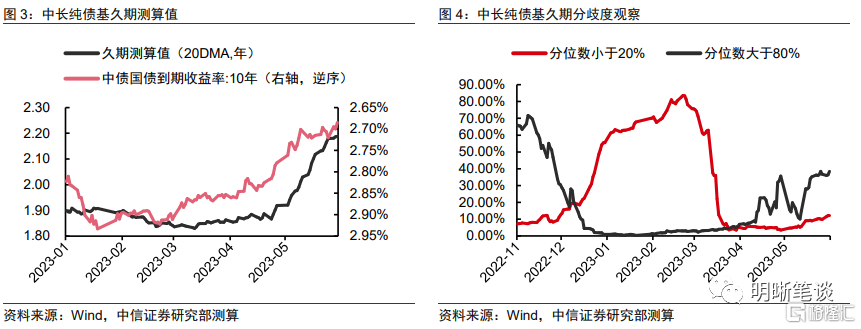

1、債基久期持續拉升,但縮短久期的機構佔比也悄然上升。經我們測算,截至2023年5月31日,中長純債基的久期20日平滑均值升至2.18年,也對應月末國債利率的下行。但從分歧度來看,以當前久期在過去三個月的分位數爲基准,分位數大於80%的樣本佔比增速放緩,而低於20%的樣本佔比低位上升,這反映部分基金管理人在債牛環境下开始放緩拉升久期,轉而穩定持倉或進行久期止盈。

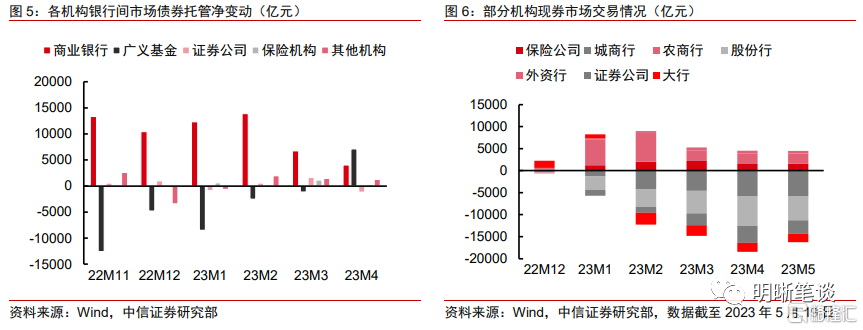

2、債市配置情況上,銀行、保險配置力量有所減弱,交易性更強的券商資金止盈明顯,廣義基金回流則主要源於理財、債基規模環比轉正。4月商業銀行債券托管淨增4021億元,較3月6746億元有所回落,險資力量的增配情緒也有所收束,廣義基金4月債券托管大幅淨增則主要源於理財、債基規模環比轉正。而券商資金作爲監管約束較小、交易活性更強的資金,其流向變動一定程度上能反映市場對利率走勢的波動預期,其4月轉爲流出1207億元,或說明部分機構對利率回調存在擔憂,市場止盈情緒有所發酵。而從現券數據上,剔除理財子和基金類等受益規模修復的配置力量後,其余機構4-5月在二級市場上的出售規模明顯上升,而买入規模則有所減少。

考慮到市場機構短期內對新一輪債牛仍存疑慮,能否對未來長債利率的走勢形成領先性預判以錨定“價格”尤爲重要,這也將進一步指引債市投資者在當前節點的策略選擇——是繼續追漲還是轉而止盈。

如何看待未來的利率走勢

展望未來的利率走勢,我們可以從基本面、政策面與市場面三個維度進行分析:

基本面:“慢復蘇”對長債利率的定價指引減弱

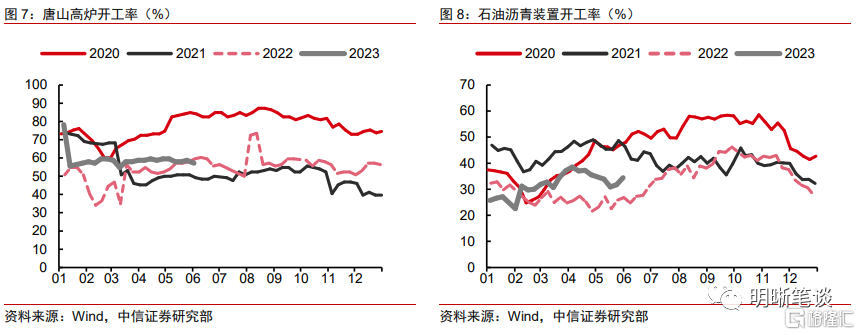

在4月數據利空出盡、5月數據尚未披露的真空期,高頻指標指向經濟生產或維持偏慢修復。經濟增長錨定了利率的中樞定價,因此基本面表現對於長債利率有最根本的指引作用。而在4月數據利空出盡、5月數據尚未披露的真空期,部分高頻數據指向5月基本面或難有超出市場預期的表現。唐山鋼廠高爐开工率與前兩年基本相當,而石油瀝青开工率4-5月出現明顯回落並低於2021年水平,反映工業生產需求的修復尚需時日。

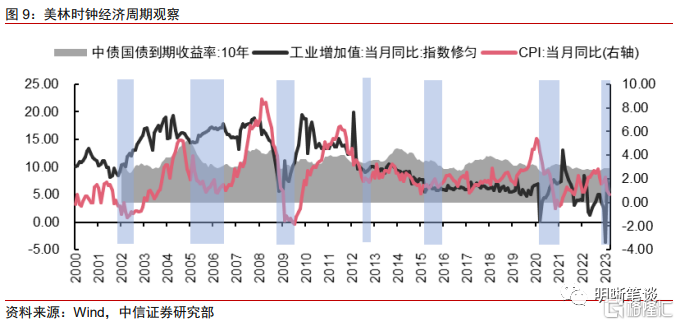

結合美林時鐘周期觀察,中國正經歷自2000年以來的第七輪復蘇周期,體現爲通脹水平持續低位、生產規模築底復蘇,過去六次復蘇階段的持續時間在5-14個月不等,期間長債利率普遍保持下行或處於低位。我們運用修勻後的工業增加值以及 CPI指標構建了中國美林時鐘周期,目前經濟正處於通脹持續低位、生產築底復蘇的復蘇階段。過去六輪符合定義的復蘇階段的持續時間在5-14個月不等,反映基本面轉暖絕非一日之功,時下基本面“慢復蘇”的格局仍有黏性。而觀察復蘇階段內長債利率走勢,除2020年3月受疫情轉入常態控制的“強預期”影響明顯上行,其他各輪復蘇階段長債利率普遍保持下行或處於低位,或預示未來利率仍有下行空間。

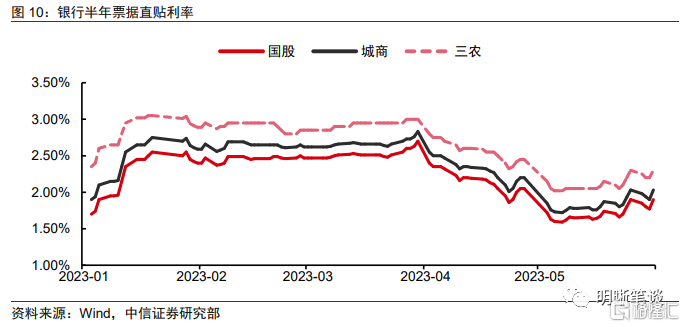

然而考慮到目前市場已對經濟數據逐步定價,而5月末票據利率先上後下,同時6月銀行季末和半年考核將至,信貸投放可能邊際增加,對債市利率形成一定利空擾動,基本面多空搖擺短期內對利率的指引作用可能減弱。月末票據利率走勢是觀察銀行體系信貸投放的重要窗口,5月末票據利率先下後上,當月信貸超預期可能性較低。但行至6月,作爲二季度和上半年的最後一個月份,考核壓力可能推動銀行信貸投放再度邊際上行,雖然難以延續一季度的強勢表現,但目前寬信用對長債利率的影響仍難定論。整體來看,基本面二季度或延續多空交織的表現,數據搖擺對利率上行或下行均難以形成有效支持,疊加市場已提前交易部分預期,基本面變化對長債利率的指引作用將有所減弱。

政策面:財政化風險,貨幣仍中性,對利率影響搖擺不定

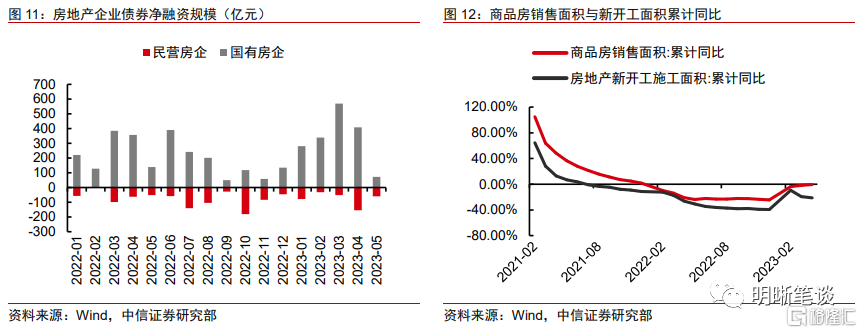

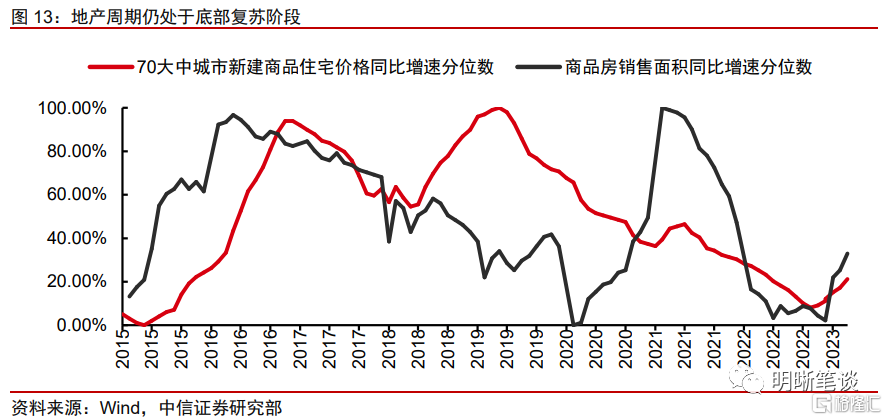

存量政策效力待觀察,“寬地產”與穩增長效力有限,地產融資收縮趨勢短期內難以扭轉。一季度雖然信貸表現較好,但居民中長期貸款始終表現疲軟,提前還貸現象仍然延續,顯示居民購房意愿仍較爲低迷。除需求不足外,去年底監管部門也相繼推出“地產三支箭”、“金融十六條”,不僅通過央行再貸款支持民營企業發債融資,還積極鼓勵金融體系向地產行業融資賦能,並放松了涉房企業的股權融資。然而,民營房企債券淨融資除12月短暫轉正外,2023年以來持續負增長並有走擴趨勢,5月國有房企債券融資也大幅減少。作用在結果上,地產銷售和新开工出現明顯背離,房企預期和拿地意愿偏弱,伴隨擠壓需求在前期釋放,“寬地產”和穩增長政策的效力兌現仍是一個長期目標。

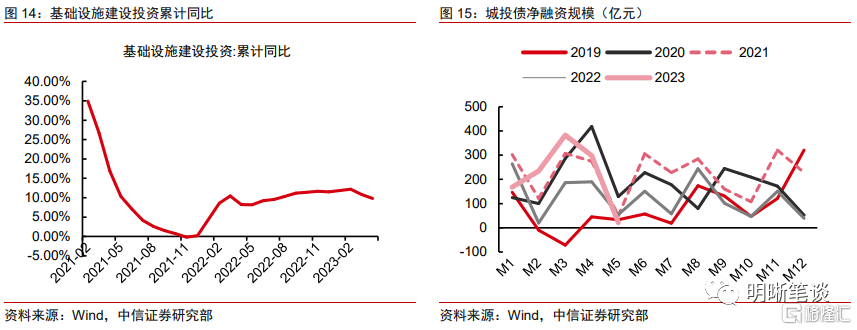

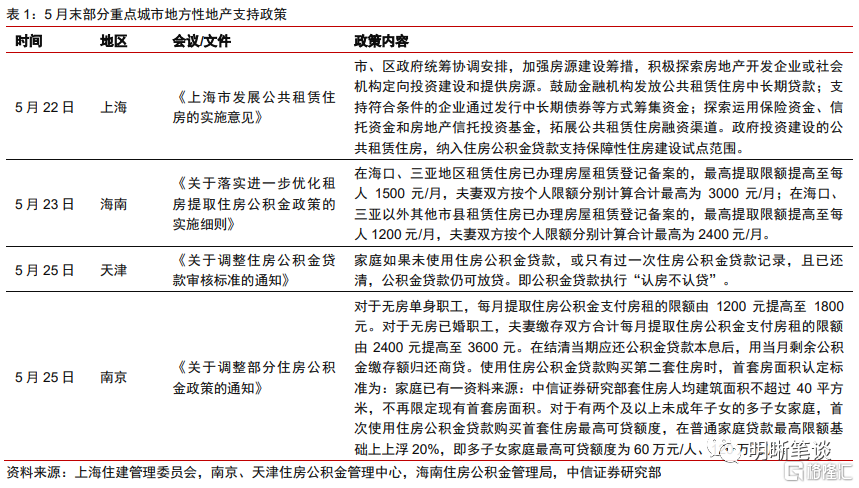

新發政策方面,財政化風險輿情升溫,政府工作報告和央行貨政報告均反映控制信用擴張的意圖,7月政治局會議前或難有新一輪密集政策出台。央行《一季度中國貨幣政策執行報告》增加了“總量適度、節奏平穩”的要求,針對信貸投放強調了“引導金融機構把握好信貸投放節奏和力度”,同時刪去了“保持信貸總量有效增長”,一定程度上體現了控制信用無序擴張的意圖,數據上或反映爲 5月基建投資增速回落以及城投債淨償多減。

近期市場對局部區域地產政策預期升溫,但實際上各地政府響應“因城制策”指導後已經自年初以來持續出台地方性地產支持措施,市場對地產政策的效力預期已有所鈍化,新發政策或難以刺激債市再現去年11月的大幅調整。2023年5月23日,中央審計委員會召开第一次會議,再次強調要聚焦實體經濟發展、牢牢守住房地產等領域風險底线。而5月末,天津、南京、海南等多地再度出台地產支持政策,具體內容主要涉及放寬住房公積金的運用條件、鼓勵金融體系向住房、租房市場提供融資支持等。然而地產改善需要依托於供需兩端的共同發力,在居民購房意愿持續低迷的背景下,銷售和拿地數據的持續低迷也使得市場對各類地方性支持政策的反映逐步鈍化。未來除非再度落實如“金融十六條”、“地產三支箭”等新的強刺激政策,局部區域的地產政策難以轉變市場的根本預期,對長債利率的影響也難以再現去年11月的調整。

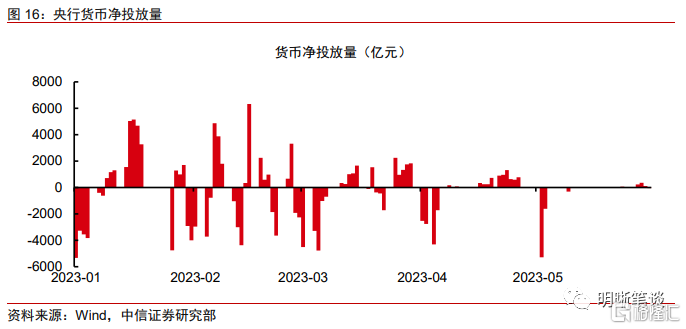

雖然財政政策的邊際放緩利好債市走強,但貨幣政策方面寬貨幣力度回擺也難以爲利率進一步下行提供支持。觀察央行OMO操作,進入5月後央行貨幣淨投放幅度明顯收斂,在5月稅期波動和跨月影響下也相對審慎,此外在市場連續兩月押注降息落空後,4-5月MLF也僅維持小幅超額續作。央行貨政操作回歸中性,也呼應了其一季度貨幣政策例會上明確“精准有力、穩健適度”的要求。因此,雖然財政政策的邊際放緩利好債市走強,但在基本面復蘇壓力進一步加劇前,貨幣政策預計維持平穩波動,三季度或見新一輪降息,但短期內寬貨幣已不再是驅動債牛的核心邏輯。

市場面:基本面和政策面對利率指引有限時,市場自發性預期尤爲重要

通常來說,市場預期是基本面和政策面因素的共同結果,但倘若短期內二者對利率走勢難有明確指引時,市場自發性預期帶動交易行爲對利率走勢的影響逐漸上升,對債市投研的參考價值也同步增加。然而,個體對市場的解讀千人千面,爲了把握全市場對利率走勢的普遍判斷和一致性預期,投資者需找到一個領先反映市場預期波動的指標工具。而在確認市場預期的波動變化後,投資者進一步還需掌握有效的方法或工具進行風險對衝或減小機會成本損失,方才能在市場的交易輪動中抓住先機。

爲何此時要關注利率互換?

我們認爲利率互換工具在當前時點對指導債市投研有較大的價值,主要體現於其短期內可作爲觀察市場預期的指標以預測利率波動,同時也可作爲對衝工具以應對中長期利率可能出現的回調風險。

利率互換的基本概念

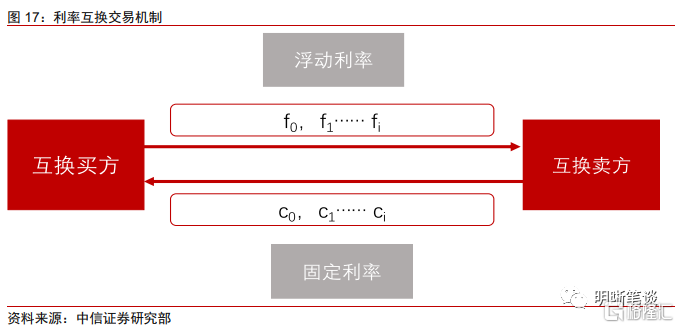

利率互換是國內較早出現的利率衍生品,定義爲交易雙方約定在未來的—定期限內,根據約定數量的名義本金和利率定期交換現金流的交易行爲。利率互換有多種形式,其中固定利率換浮動利率(Plain Vanilla IRS)是目前最爲普遍的標准型利率互換。在互換交易中,一方的支付額依據浮動利率指數計算,另一方的支付額則依據固定利率或是另一種浮動利率指數計算,通常僅支付雙方應付利息額的軋差值,不發生本金的交換。买方即固定利率的支付方,賣方爲固定利率的接收方,固定端利率由交易對手雙方協定,浮動端利率主要包括FR007、SHIBOR(3M、O/N)、LPR1Y、FDR007等。

利率互換的依據是比較優勢理論和利益共享,實質上可以看作是零和博弈。在利率互換交易中,交易雙方通常具有各自的比較優勢,一方可能有更高的信用評級,從而能夠以更低的成本借入資金,而另一方可能擁有更好的市場准入和更佳的投資機會。通過利率互換交易,交易雙方可以利用各自的優勢,交換債務以降低籌資總成本。實質上利率互換可以看作是零和博弈,如果利率上行,固定支付方獲利,如果利率下行,浮動支付方獲利,但是在實踐中,雙方的風險偏好和利益訴求可能存在差異,因此利率互換交易可在一定程度上滿足不同市場參與者的個性化需求。

利率互換走勢可指向市場預期,映射利率波動

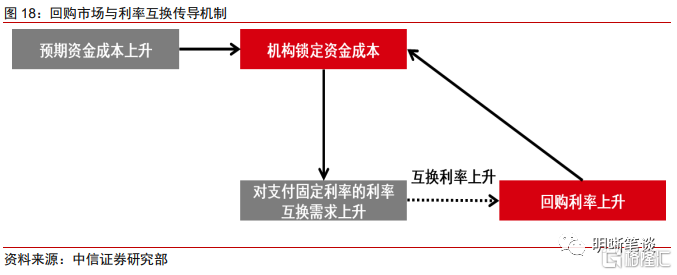

利率互換是市場預期和交易的共同結果,作爲“預期的交易”對利率波動有一定領先性。作爲全球規模最大的場外利率衍生品,利率互換主要的功能是改變機構資產和負債的久期和波動屬性,從而達到穩定負債成本、增厚資產端收益以及風險管理的作用。而風險管理的提前布局會反映參與者對未來市場預期的邊際變化,而一旦市場开始向不利方向轉變,對衝需求的湧現又會進一步推動市場的變化。從具體機制上,以回購市場爲例,當機構預期資金成本上升,爲減小機會成本損失並鎖定成本可進行利率互換交易,通過支付利率互換固定利率(主流產品爲FR007)換取浮動利率。而當市場對利率預期一致時,利率互換的集中交易導致產品需求上升,互換利率率先上漲,而伴隨交易情緒傳導至現貨資金市場,回購利率也隨之上行。

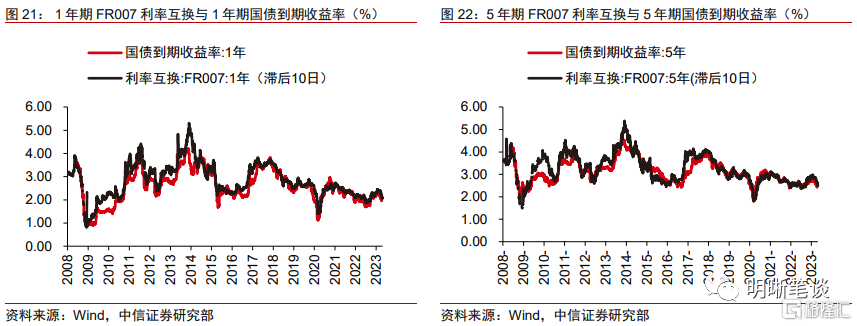

短端利率互換的波動能反映參考利率即資金面的波動情況,兩者走勢高度相關,Shibor利率略落後於利率互換利率1-5個交易日。從數據上看,一年期FR007利率互換與R007走勢高度相關,而SHIBOR-3M利率互換與SHIBOR-3M走勢也較爲貼合,其歷輪拐點略落後於利率互換拐點1-5個交易日。由於利率互換實際利率是在參考利率上議價所得,因此通過觀察利率互換的波動情況以及利差變化,能有效地判斷市場當前對資金面利率的一致預期。

而長債利率預期是資金面交易後的深層因素,因此長端利率互換也能有效指引現券市場的利率變化,國債利率通常落後於利率互換利率1-2周。金融體系流動性向債市的傳導過程,可以簡易理解爲貨幣供應量—資金面利率—債市利率的過程。而由於利率互換的參考利率一般爲FR007和SHIBOR-3M,因此其本身具有資金利率的貨幣市場屬性。考慮到貨幣市場流動性變化傳導至現券市場需要一定時間,因此債市利率較資金面利率和利率互換也有一定滯後。在這一基礎上,利率互換隱含了市場未來的流動性預期,對現券市場有前瞻指引作用。從數據上看,2008年以來國債利率與利率互換擬合較好,尤其在各輪牛熊轉換節點約落後於利率互換利率1-2周。

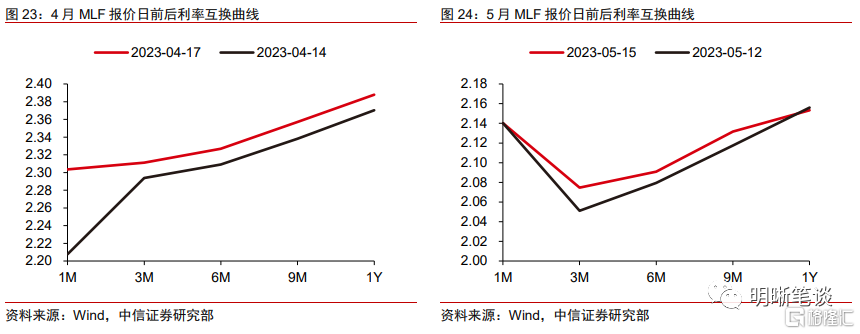

進一步,我們可以通過利率互換的收益曲线觀察市場的寬松預期,並進一步觀測市場對降息預期的押注程度。一般情況下,利率互換曲线的期限結構傾斜向上,但當市場對降息或降准等政策操作形成較強的寬貨幣預期時,利率互換曲线往往會更爲陡峭。這是因爲機構此時可以等待寬松兌現從而獲得更低的利率互換價格,這將導致市場短期內對鎖定資金價格的利率互換需求降低,進而推動短端利率回落。觀察4月17日和5月15日兩輪MLF利率報價日前後的利率曲线變動,4月市場押注降息的集中度明顯更高,主要受一系列經濟數據復蘇不及預期影響,報價前一日1M利率互換定價顯著低於曲线趨勢,並在決議平價、押注落空後恢復常態。而5月報價日前,受4月末以來央行對貨幣政策持續的中性表態以及稅期因素影響,短端利率互換出現明顯倒掛,反映市場對5月降息押注程度有限。

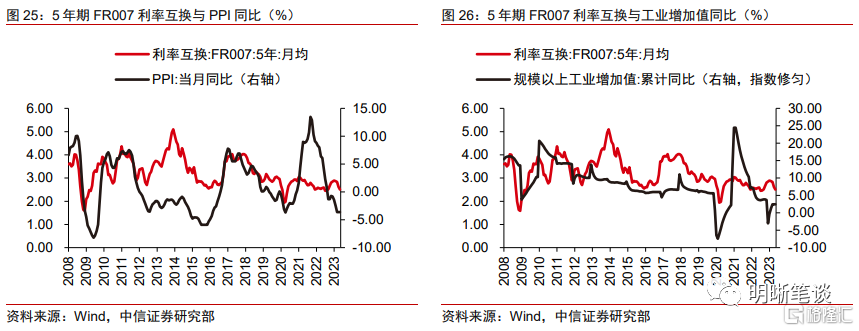

長端利率互換包含了對經濟基本面的預期,對未來經濟指標表現也具有一定領先作用,但也曾出現階段背離。邏輯上,短期利率互換與資金面寬松波動高度相關,而長端利率互換則是投資者對基本面中長期走勢的判斷結果。如果市場預期基本面復蘇推動利率上行,那么投資者對利率互換產品的保留價格也會相應提升,體現爲投資者愿意支付更高的固定利率以鎖定當期成本,推動長端利率互換上行。數據上,5年期FR007利率互換與物價水平與工業增加值走勢較爲貼合,尤其高低位極值時有明顯的同步趨勢。但利率互換在2014-2015年間也曾與基本面出現背離,主要原因是同期資本市場出現罕見的股債雙牛,市場在結構性行情下對未來基本面和利率上行預期升溫,然而基本面卻未出現明顯回暖。

當前利率互換反映了市場對債市的哪些預期?

1、市場交易情緒仍偏向看多

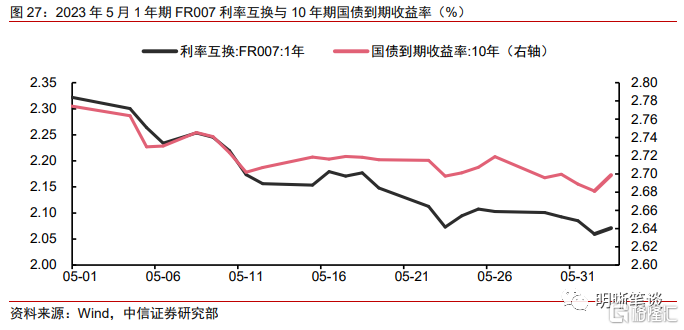

5月中下旬國債和利率互換走勢背離反映機構“止盈”時點尚未到來,市場情緒偏向看多,在無其他因素幹擾下,市場自發性預期或指引長債利率偏強波動,但在缺少中樞指引時可能相對審慎,具體可能表現爲上行受阻而下行放緩。自2023年5月中旬起,長債利率的下行趨勢逐步收束,國債利率於2.70%-2.72%區間震蕩波動。而此時1年期FR007利率互換卻與國債利率出現明顯分歧,其在5月後半程延續回落走勢,截至2023年6月2日收於2.07%,較5月10日下行15bps。考慮到在這一階段前期的基本面利空已被市場充分交易,政策消息面也處於階段空窗期,利率互換市場的變化反映債市中相對更積極的交易力量對長債利率的預期仍偏向看多,推動利率互換市場定價延續下行。展望6月利率波動,短期內如果基本面延續多空交織格局,在未有新一輪復蘇政策落地時,市場自發性預期將引導長債利率偏強波動,但在缺少中樞指引時可能相對審慎,具體可能表現爲上行受阻而下行放緩。

2、降息預期或集中於三季度

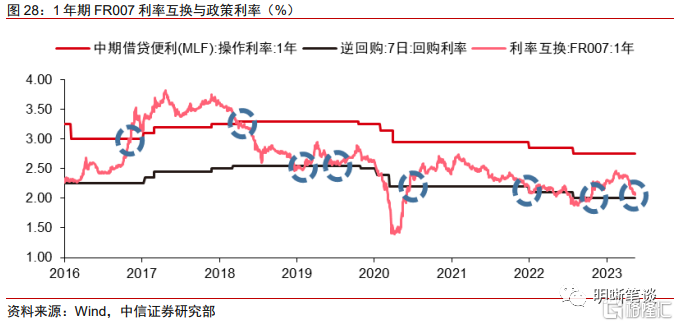

從歷史數據上看,利率互換也隱含政策利率調整的預期,在觸及貸款利率上限或資金利率下限後,政策利率在未來一段時間內均出現同步調整,而目前利率互換的走勢已逼近資金面政策利率下限,或指向三季度可能成爲市場普遍預期的降息時點。2016年以來,政策利率共出現三次集中調整,分別爲2016年末啓動的加息周期、2019年末啓動的降息周期和2022年以來的兩次降息調整。而在三次調整周期始末,利率互換利率均出現觸及政策利率上下限的情況,具體對應2016年11月、2019年7月和2022年1月。從目前表現來看,利率互換利率再度下探逼近資金面政策利率,或預示市場對未來降息的預期上升,結合過往利率互換對降息周期的前向指引,市場預期的降息時點或指向三季度,未來需密切關注1年期FR007利率互換的後續走勢。

3、利率互換中長期對衝利率上行風險的價值凸顯

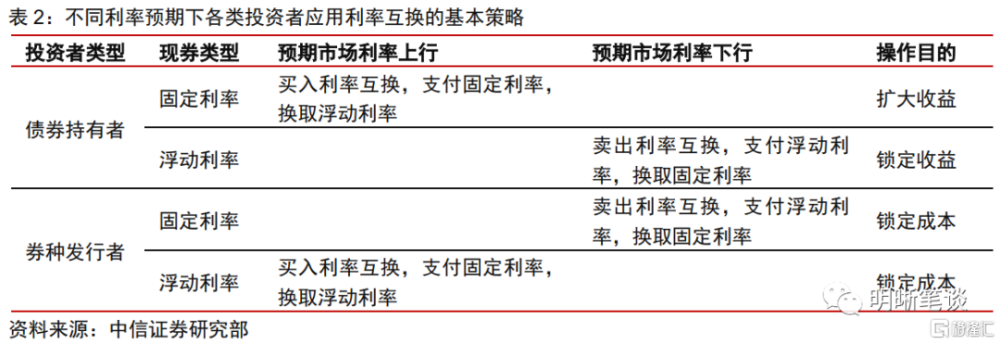

利率互換作爲一種對衝工具也能幫助債券投資者中長期規避潛在的利率波動,對於傾向長期持有的票息策略投資者和以浮動票息爲基准的債券發行人,可通過採用方向交易买入利率互換對衝利率上行風險。結合當前市場,對於理財、基金等債券持有者,若採取票息策略而准備長期持有債券,可能會擔憂中長期利率伴隨基本面復蘇而再度上行。而這部分投資者可選擇买入中長期限利率互換,支付固定利率換取浮動利率以減少機會成本損失。而對於銀行等債券發行人,由於NCD多以Shibor爲基准進行浮動計息,也可選擇买入利率互換,通過支付固定利率換取浮動利率,達成鎖定利息成本的目的。

風險因素

經濟超預期復蘇;新一輪穩增長政策密集出台;債市大幅調整。

注:本文節選自中信證券研究部已於2023年6月6日發布的《債市聚焦20230606——如何通過利率互換解讀市場對利率的預期?》報告,分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001法。版權所有,違者必究。

標題:如何通過利率互換解讀市場對利率的預期?

地址:https://www.iknowplus.com/post/1995.html