1月通脹數據點評:通脹彈性與滬金溢價

導讀

當居民的還貸壓力較高時,消費和資產配置能力都被壓縮,表現爲CPI和滬金溢價的“脫鉤”;而當提前還貸水平回到低位後,CPI和滬金的關系又會“重連”。如果風險資產的財富效應和貨幣政策沒有帶來通脹彈性的顯著提升,那么滬金依然具有性價比。

摘要

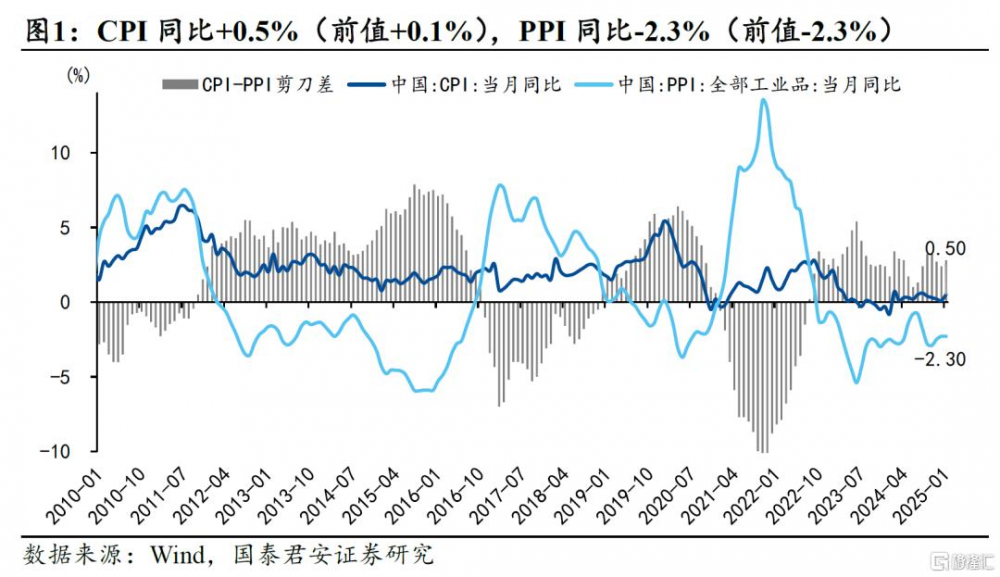

1、1月CPI同比增速+0.5%(市場預期+0.1%),環比+0.7%;PPI同比增速-2.3%(市場預期-2.1%),環比-0.2%。

春節錯位導致1月CPI同比有較大幅度提升,但與春節在1月的年份比較,無論是CPI總體還是核心CPI,環比皆與季節性持平。

通脹彈性的提升仍然需要“適度寬松”貨幣政策的配合,1月在央行一系列穩匯率的措施下,掉期溢價明顯收窄,隨着近期美債利率走低,短期來看人民幣匯率不必太過悲觀,我們預計新一輪降息將與兩會的財政政策共同出台,形成新一輪的政策接續。

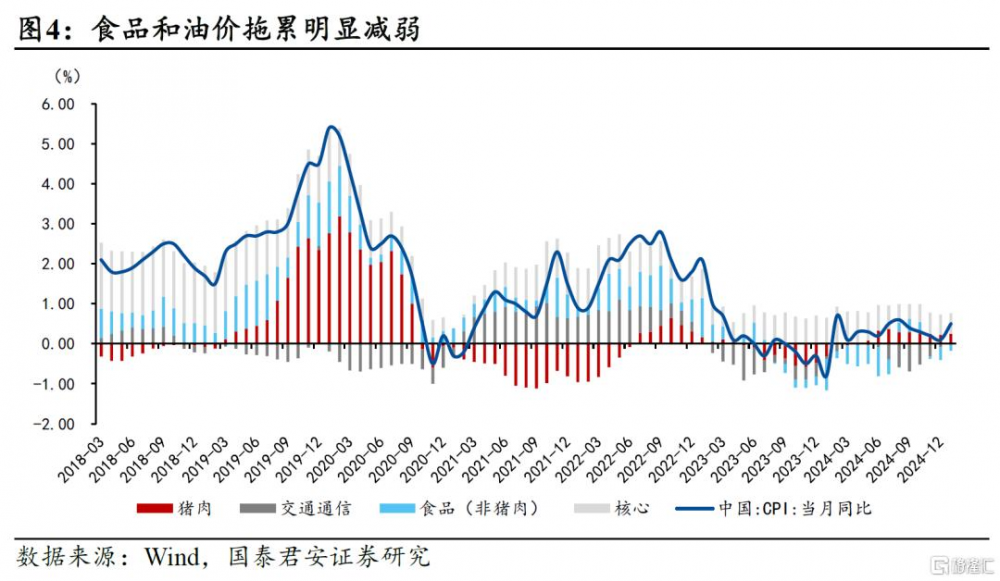

2、CPI:食品和油價拖累明顯減弱

食品和油價對CPI的拖累分別降低了0.14%和0.23%。食品價格企穩,食品煙酒環比+0.9%(前值-0.3%),多數肉菜價格環比跌幅收窄或轉正。

前期原油價格上漲傳導至國內,交通工具燃料價格環比+2.5%(前值-0.3%),但受到特朗普能源政策的影響,原油價格近期又有所回落,油價後續將重新對CPI造成拖累。

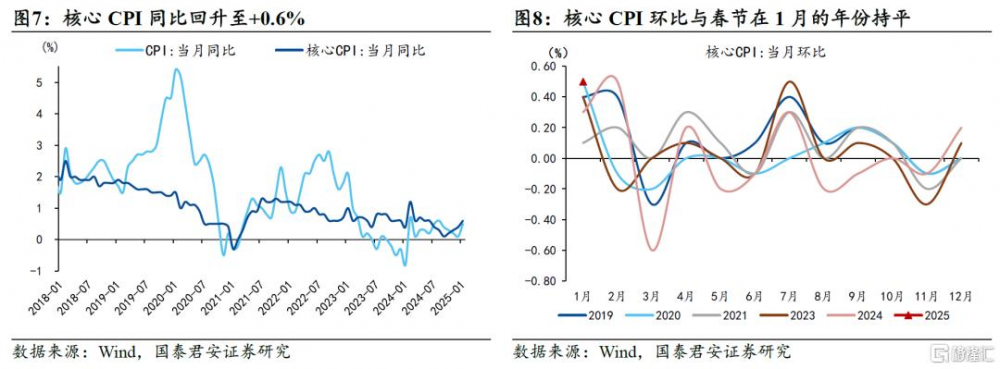

春節消費促進核心CPI進一步回升,環比+0.5%,與春節在1月的年份持平,同比回升至+0.6%(前值+0.4%)。分項來看,旅遊(環比+11.6%)、家庭服務(環比+5.7%)、郵遞服務(環比+1.5%)明顯高於季節性。

3、PPI:環比動能走弱,採掘價格回升

春節停工導致PPI回升動能表現較弱,基本延續了此前的特徵:

一是上遊原材料價格回升速度快於下遊,導致上遊對下遊加工業的成本擠佔效應略有增強;

二是行業結構方面,能源和有色好於鋼鐵,採掘價格動能回升但仍處於季節性下沿。

從地方兩會的工作報告來看,財政工作的重點在於推進化債資金的分配和使用,以及地方債用於收儲項目,基建實物工作量落地有所後移,將對PPI的修復造成影響;此外,關稅落地後,關注出口需求的減少對PPI的拖累。

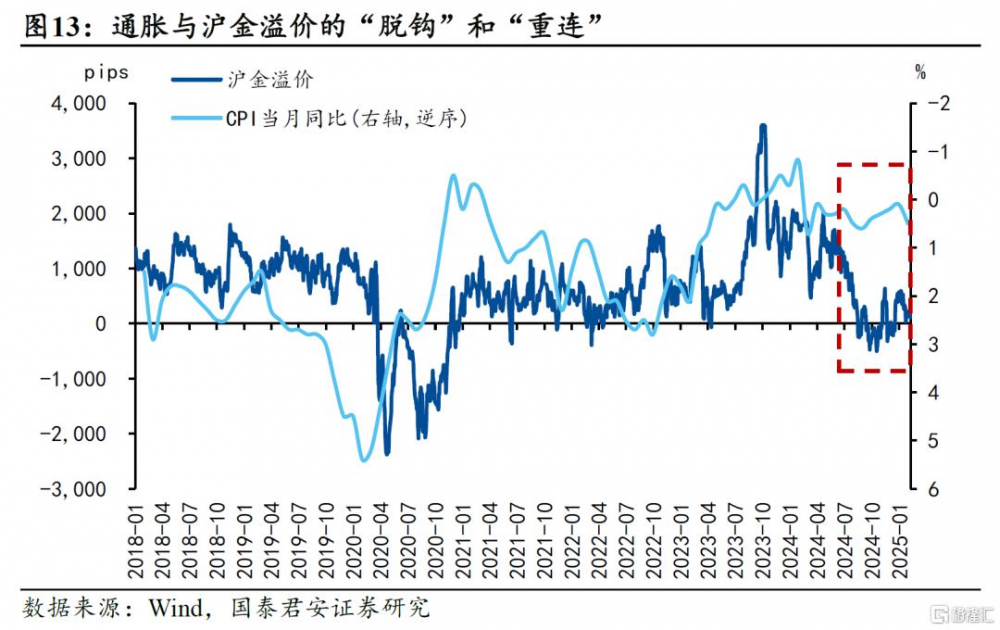

4、在通脹彈性修復的過程中,除了貨幣政策的支持,居民的風險偏好也十分關鍵。此前我們強調了早償率與CPI的關系,而由於存量房貸利率下調後,早償率降至低位,如今滬金溢價是反映居民風險偏好的更好變量。

我們發現:1)CPI對滬金溢價有一定的領先性,2)2024年6-8月兩者“脫鉤”,表現在CPI低位震蕩但滬金溢價明顯回落,如今兩者“重連”,又表現出較強的相關性。

主要是因爲:1)居民分配收入的一般過程是先還貸、再消費、最後進行資產配置,因此早償率領先CPI,而CPI又領先滬金溢價;2)當還貸壓力較高時(如2024年6-8月),消費和資產配置能力都被壓縮,表現爲CPI震蕩、滬金溢價回落,而當還貸壓力減輕時,CPI和滬金又會重連。

當前,CPI和滬金溢價皆處低位,如果風險資產的財富效應和貨幣政策沒有帶來通脹彈性的顯著提升,那么滬金依然具有性價比。

5、風險提示:地產尾部壓力依然存在、消費修復動能不及預期

標題:1月通脹數據點評:通脹彈性與滬金溢價

地址:https://www.iknowplus.com/post/191800.html