產業園類REITs底層資產表現邊際好轉

核心觀點:

2023年以來產業園類REITs估值壓縮。一方面,財報數據顯示出租率下降,市場的樂觀預期下修;另一方面,突發的事件衝擊,哲庫作爲張潤大廈最主要承租人,團隊突然解散對REITs底層資產表現造成不確定性。

REITs一季度受到租戶退租及新增需求不足的影響,一季度後期基礎設施資產的招商情況有所好轉。然而,由於產業園租賃市場的恢復需要耐心,未來一段時間內,基礎設施資產的租賃招商仍然會面臨一定的挑战,需要繼續關注出租率和租金指標的變化趨勢。

即將上市的第9只產業園REIT底層資產所處區域競爭壓力相對較大。中金湖北科投光谷產業園底層資產位於光谷區域爲武漢優質產業園區區域,但該區域存量市場較大,從而對該項目的客戶構成一定的競爭。

正文

2023年以來產業園類REITs估值壓縮,一方面,財報數據顯示出租率下降,市場的樂觀預期下修;另一方面,突發的事件衝擊,哲庫作爲張潤大廈最主要承租人,團隊突然解散對REITs底層資產表現造成不確定性。

爲更好地理解產業園區公募REITs的運營情況,本文首先從經營指標對產業園區類REITs進行了梳理,並深入探究部分REITs一季度表現下降的深層邏輯。另外,對即將發行的中金湖北科投光谷產業園REIT進行了全面分析。

部分產業園REITs2023Q1經營表現欠佳

根據2023年一季報數據,除了華安張江REIT以外,大多數園區類公募REITs雖然沒有虧損,但同比環比都出現了營收下降的情況。在四只可比數據的REITs中,華安張江產業園REIT的一季度營收同比下降了32.4%,建信中關村產業園REIT同比下降了27.1%,博時招商蛇口產業園REIT下降了12.7%。只有東吳蘇園產業REIT略微上升。而在環比方面,七只可比數據的REITs中,只有國君東久新經濟REIT和博時蛇口REIT環比上升了0.6%和3.2%。

根據一季度的完成情況來看,華安張江光大REI和博時蛇口產業園REIT的一季度營收佔比沒有達到25%的季度平均值。而在2022年下半年上市的四單REITs,包括國君東久新經濟REIT、國君臨港創新產業園REIT、華夏合肥高新REIT和華夏和達高科產業園REIT,一季度的收入佔比均超過了25%。

從三個案例看產業園REITs表現不及預期的原因

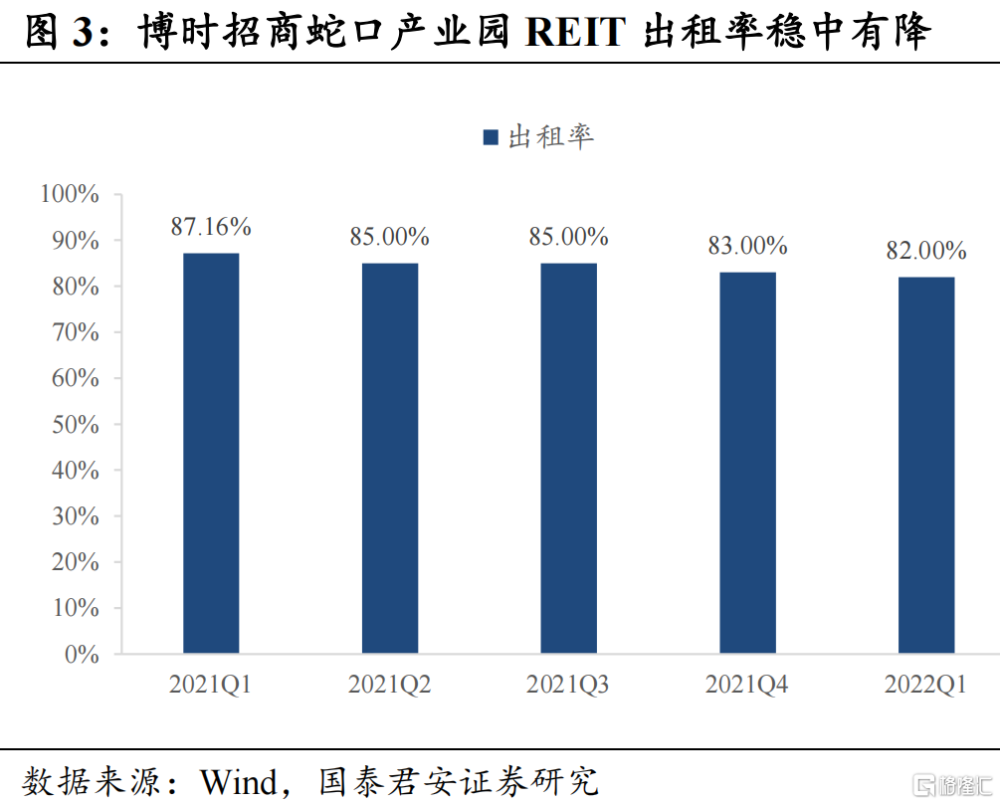

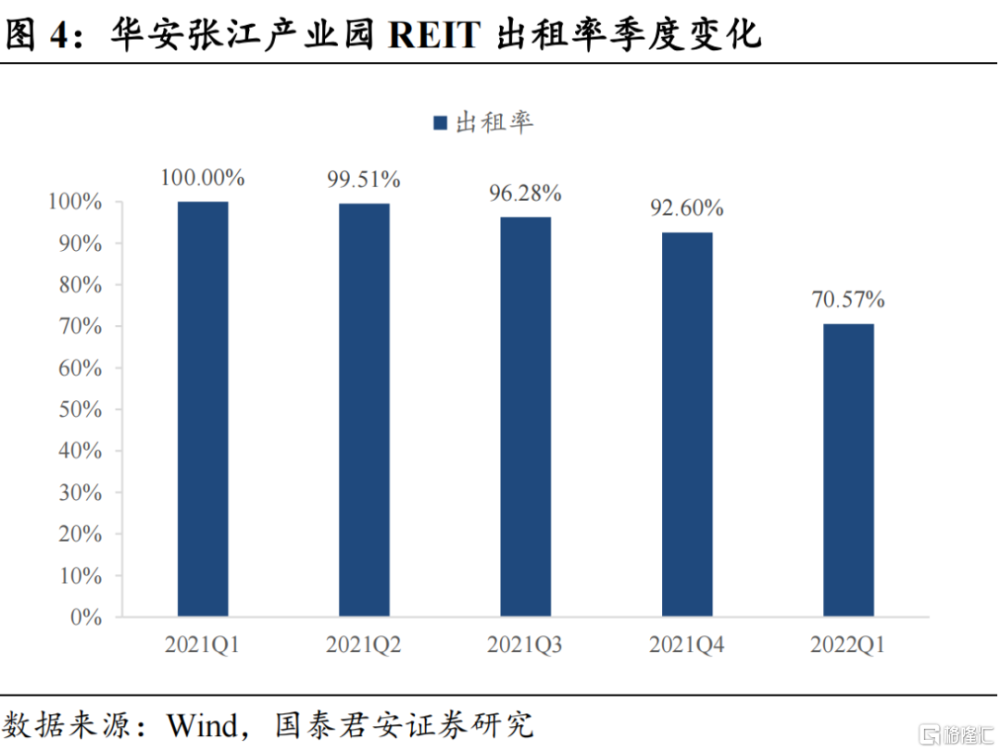

根據2023年一季報數據,截至2023年一季度末,建信中關村產業園REIT的出租率爲68.47%,華安張江光大園REIT的出租率爲70.57%,博時招商蛇口產業園REIT的出租率爲84%,華夏合肥高新REIT爲90%,而華夏和達高科REIT、國泰君安東久新經濟REIT、國泰君安臨港創新產業園REIT等接近滿租。

根據招募說明書,8支產業園REITs基金的底層資產主要分布在經濟發達區域或周邊城市群。比如,建信中關村產業園REIT的資產主要在北京,華安張江光大園REIT的資產主要集中在上海,而博時招商蛇口產業園REIT的主要資產位於深圳。而這三只REITs基金的底層資產表現欠佳。

2.1 建信中關村產業園REIT:主要承租人集中度相對高

4月21日一季度報告發布,建信中關村產業園REIT的二級市場價格大幅下跌,收盤跌幅達到了5.91%。公告顯示,截至2023年一季度末,的營業收入環比下降了4.7%,同比下降了27.1%。

根據招募說明書,其底層資產位於北京,園區聚集了700多家國內外知名的IT企業總部和全球研發中心,其中包括聯想、百度、騰訊、新浪、滴滴、科大訊飛、IBM等企業。

根據2023年一季度報,出租率下降的其中一個重要原因是2022年累積的空置面積,加上租賃需求尚未完全恢復。然而一季報業績說明會給出的數據顯示情況出現邊際好轉,截至2023年4月21日,建信中關村產業園REIT的出租率已經回升至71.07%。需要關注的第一大承租人佔比較高,以及目前仍有對部分租戶實施6個月免租期。

2.2 博時招商蛇口產業園REIT:租戶較爲分散,抵御風險能力相對強

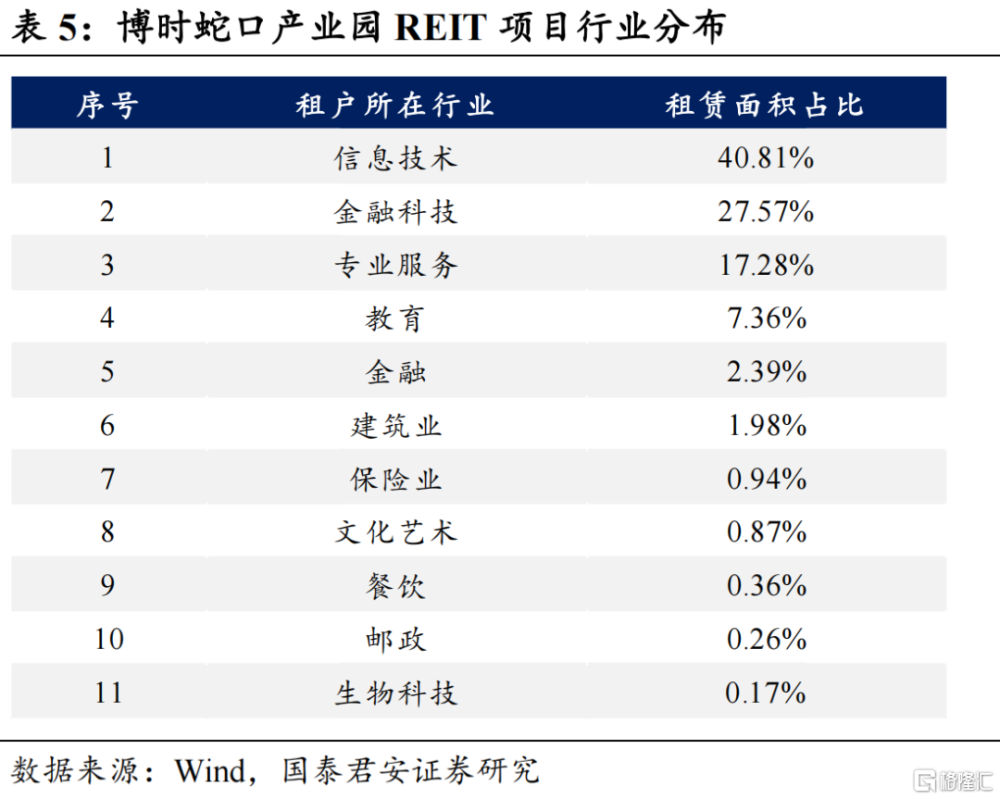

與建信中關村產業園REIT類似,博時招商蛇口產業園租戶比較分散。根據2022年年報數據,其底層資產萬融大廈、萬海大廈覆蓋的租戶行業中,租戶共計199家,行業覆蓋信息技術、物聯網、電子商務和文化創意,不存在單一客戶租金佔比較高的情況。

根據一季報數據,該REIT2023年一季度的營業收入同比下降了12.7%。主要原因:其一,2022年疫情的滯後影響,該REIT在2023年1-2月的出租率較2022年四季度進一步下降。其二,新籤約租戶仍處於免租期內,導致平均出租單價有所下降。

總體來看,一季度基礎設施資產的招商情況有所好轉。然而,由於產業園租賃市場的恢復需要耐心。未來一段時間內,基礎設施資產的租賃招商仍然會面臨一定的挑战,需要繼續關注出租率和租金指標的變化趨勢。

2.3 華安張江光大產業園REIT:靜待事態緩和

與前兩只REITs不同的是,華安張江光大園REIT空置率上升主要是因爲租戶集中度過高,單一最大租戶2022年到期後沒有續租。5月12日(周五),手機制造商OPPO放棄芯片自研計劃,並宣布關閉其子公司哲庫科技。5月15日(周一),華安張江光大園REIT的收盤價格大幅下跌6.22%。

根據5月26日的公告,張潤大廈已收到4家客戶書面租賃意向書,明確租賃意向面積合計爲15,108.12平方米,佔哲庫科技退租面積的78.22%。籤約完成後,張潤置業租賃面積籤約率將達到83.6%。

張江光大園位於上海浦東,承載了該區域衆多核心產業,區位優勢依然突出。後續值得關注的是張潤置業的租賃意向能否具體落實,以及是否會給出免租期等優惠政策,導致實際的營收表現不及預期。

管中窺豹:第九只產業園區REITs資質如何

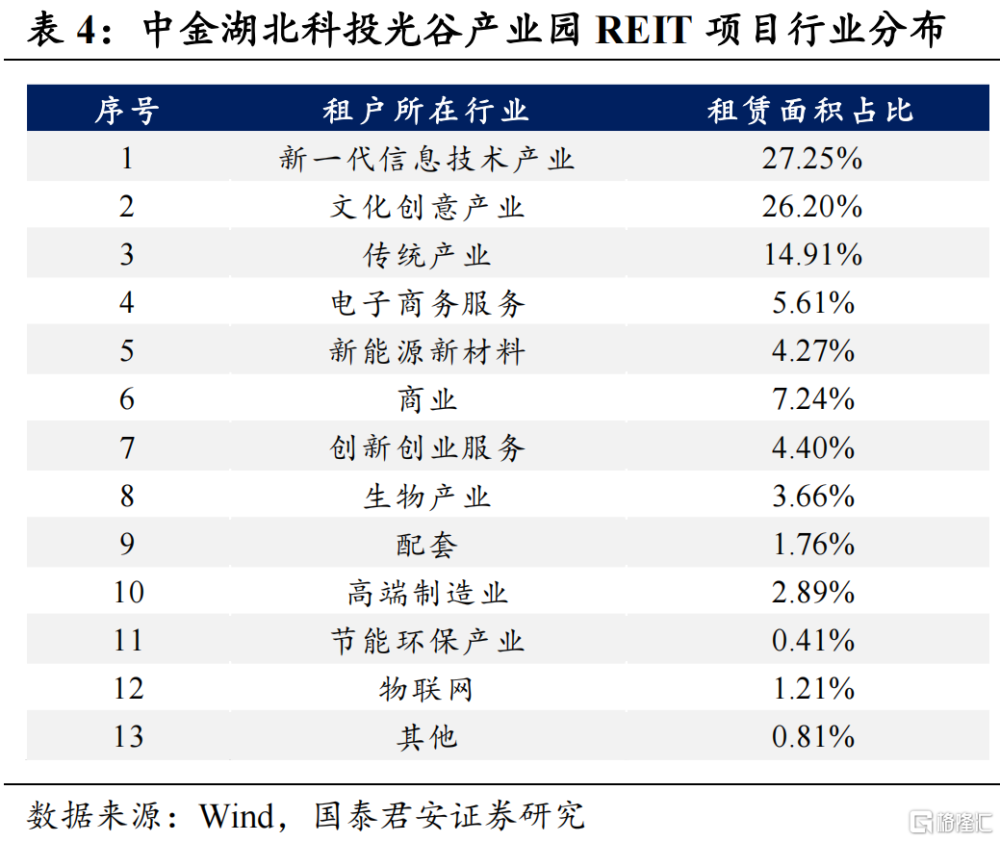

根據上交所的信息顯示,中金湖北科投光谷產業園REIT項目在4月25日更新爲“已通過”狀態。一旦成功上市,湖北科投光谷REIT將成爲國內第9個產業園REIT,也是第4個位於二线城市的產業園REIT項目。

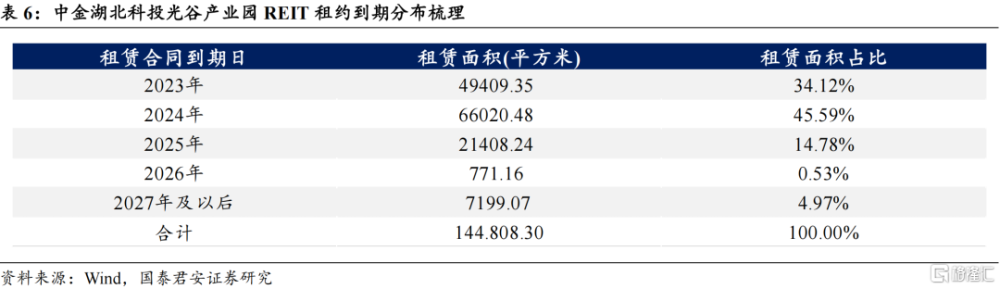

根據招募說明書,中金湖北科投光谷產業園REIT的底層資產爲寫字樓,主要位於光谷光電子信息產業園內。截至2022年12月31日,這些資產已經有了49家租戶,涉及11個行業,項目整體出租率爲90.72%。

中金湖北科投光谷產業園REIT,信息技術企業的租賃面積佔了超過40%。前十大租戶對應租賃面積佔基礎設施資產總已租賃面積的72.81%,若重要現金流提供方所在行業、自身經營情況等發生不利變化,或退租不續租,則可能會對基礎設施資產的租金收入造成不利影響。

此外,截至2022年12月31日,該單REIT的底層資產租賃合同到期時間主要分布在2023年-2024年,在未來兩年內將面臨租約集中到期的情況,項目存在一定的空置風險,進而導致目標底層資產項目的租金收入減少。

風險提示

項目運營收入和盈利水平不及預期;基礎設施項目的市場風險;二級市場波動超預期;宏觀經濟不及預期,項目出現運營風險。

注:本文來自國泰君安證券於2023年6月1日發布的《產業園類REITs底層資產表現邊際好轉》;分析師:覃漢 S0880514060011

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。根據《證券期貨投資者適當性管理辦法》,本訂閱號所載內容僅面向國泰君安證券客戶中的專業投資者。因本資料暫時無法設置訪問限制,若您並非國泰君安證券客戶中的專業投資者,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。本訂閱號所載內容版權僅爲國泰君安證券所有。訂閱人對本訂閱號發布的所有內容(包括文字、影像等)進行復制、轉載的,需明確注明出處,且不得對本訂閱號所載內容進行任何有悖原意的引用、刪節和修改。

標題:產業園類REITs底層資產表現邊際好轉

地址:https://www.iknowplus.com/post/19.html