隔夜美股全復盤(7.28)| 三大股指高开低走,集體收跌,熱門科技股多數下跌;拉姆研究大漲逾9%,下季營收和EPS指引均超預期,AI服務器和數據中心的滲透率每增加 1%,預計將帶動 10- 15 億美元的額外芯片設備投資;英特爾盤後一度漲逾9%,二季度營收和三季度業績指引均好於預期

01 大盤

昨夜美股三大股指高开低走集體收跌,熱門科技股多數下跌。截至收盤,道指跌 0.67%,納指跌 0.55%,標普跌 0.64%。美國十年國債收益率漲 3.436%,收報4.004%,相較兩年期國債收益率差-93個基點。恐慌指數VIX漲 9.25%,布倫特原油收漲 0.96%。現貨黃金從22年11月持續走高,23年5月初持續走低,昨日收跌 1.39%,報1945.02美元/盎司。美元指數從22年10月的高位持續回落,期間有所反彈,昨日收漲 0.72%,報101.76。

歐洲央行將三大主要利率均上調25個基點,爲連續第九次加息,符合市場預期,利率達到2008年9月以來最高水平;歐洲央行行長拉加德:九月可能加息,也可能暫停加息,但不會降息。歐洲央行在周四討論了將銀行的法定准備金率從1%提高至2%的問題,一些歐洲央行政策制定者目前傾向於9月加息,另一些人則着眼於暫停加息。英國財政部顧問擔心英國央行有過度應對通脹的風險。

美國Q2 GDP增速錄得2.4%,遠高於市場預期的1.8%,推動美元單邊走強,除日元外,匯市全面承壓;美國6月耐用品訂單月率錄得4.7%,爲2022年12月以來最大增幅;美國7月22日當周初請失業金人數錄得22.1萬人,爲2023年2月25日當周以來新低。美國銀行監管機構公布新規:擬將資產規模不低於1000億美元的銀行的資本金要求提高16%,其中最大的8家銀行將提高19%。

國際能源署表示,2022年全球煤炭消費量達到歷史新高,並且今年將保持接近該紀錄水平。據俄新社:俄羅斯政府將考慮議員提議提高石油出口稅的法案。美國總統拜登宣布採取措施應對高溫天氣。USDA幹旱報告:美國大豆幹旱區域擴大至53%。日經新聞凌晨爆料:日本央行今日將討論調整YCC,以允許收益率適度超過0.5%的上限。受此影響,日元一度大幅拉升超200點。

02 行業&個股

行業板塊方面,除通訊和半導體分別收漲0.84%和1.88%外,其他標普9大板塊悉數收跌:科技收跌0.29%,能源、原料、醫療、工業和日常消費均收跌0.9%以內,金融、公用事業和房地產分別收跌1.26%、1.77%和2.11%。

概念板塊方面,航空ETF跌2.11%,旅行服務板塊漲0.18%,高端酒店萬豪漲1.04%,愛彼迎跌1.11%,挪威郵輪漲2.7%。太陽能板塊跌2.03%。金融科技板塊方面,PayPal收跌1.91%,巴菲特概念股NU跌0.89%。網絡安全板塊跌0.53%,SQ收跌2.12%。

中概股漲跌不一,KWEB跌2.16%,香港恆生科技指數自五月低點上漲20%,勢將步入技術性牛市。台積電跌 0.06%,阿裏跌 1.75%,拼多多漲 0.5%,京東跌 2.94%,百度跌 1.03%,理想跌 0.81%,蔚來漲 0.53%,小鵬漲 3.91%,滴滴漲 0.29%,華住跌 0.41%,新東方漲 2.21%,TAL跌2.58%,好未來FY24Q1營收2.754億美元,市場預期2.65億美元,去年同期2.24億美元。瑞幸咖啡漲 2.66%,富途漲 2.89%,名創優品跌 2.53%,EH跌 0.75%。

大型科技股漲跌互現。蘋果收跌 0.66%,微軟收跌 2.09%,谷歌收漲 0.16%,亞馬遜漲 0.08%,亞馬遜將在其雜貨部門裁員數百個工作崗位。英偉達漲 0.99%,特斯拉跌 3.27%,通用汽車等七家汽車制造商聯手在美國打造充電網絡以挑战特斯拉。Meta漲 4.4%,發力AI助廣告“吸金”,Meta二季度收入超預期猛增11%;元宇宙部門陷入“黑洞”,累計虧損達213億美元;Meta將向微軟、亞馬遜或谷歌等大型雲服務商收取轉售Llama2的費用。

INTC盤後一度漲逾9%,英特爾二季度營收和三季度業績指引均好於預期。LRCX漲9.28%,拉姆研究2023財年淨利潤爲45.11億美元,同比減少2.04%;其中營業收入爲174.29億美元,同比增加1.44%,每股基本收益爲33.30美元;下季營收指引爲31-37億美元,超預期的33億美元;預計調整後EPS爲5.3-6.8美元,預期爲5.56美元;人工智能服務器和數據中心的滲透率每增加 1%,預計將帶動 10- 15 億美元的額外(芯片設備)投資。STM漲5.2%,意法半導體Q2營收同比增長12.7%超預期,汽車芯片需求強勁;預計第三季度淨營收爲43.8億美元,毛利率47.5%;全年營收預期收窄至172.5-175.5億美元,此前的預測是在170-178億美元。

TTE跌0.9%,道達爾Q2調整後淨利潤同比下降49%,不及預期。NFLX跌2.25%,奈飛正在調整與微軟的廣告合作夥伴關系,尋求降低廣告價格以啓動其剛剛起步的業務。SHEL跌2.91%,殼牌二季度調整後利潤爲50.73億美元,宣布30億美元股票回購計劃;歐洲天然氣儲存可能在冬季前達到90%的滿容量。NOW跌3.01%,ServiceNow連續兩個季度上調業績指引,預計AI功能將提高訂閱價格。

BCS跌8.84%,巴克萊二季度除稅前利潤19.6億英鎊,市場預估19.7億英鎊。KO跌0.97%,可口可樂總裁兼首席財務官約翰·墨菲表示,該飲料巨頭將在今年下半年繼續提高價格。EBAY跌10.53%,eBay市場份額受傳統零售商擠壓,Q3利潤展望不及預期。YELL跌44.12%,美國卡車運輸巨頭Yellow正准備申請破產,因現金短缺和工會談判導致客戶放棄該公司。

03 每日焦點

1.據悉日本央行將討論調整YCC,以允許收益率適度超過0.5%

7.28 據日經新聞報道稱,日本央行將在明天的政策會議上討論調整收益率曲线控制政策,以讓收益率能在一定程度高於0.5%的上限。該提案將維持收益率上限,但允許收益率適度高於該水平。日本央行仍將遏制收益率任何突然的飆升,以遏制投機者的投機行爲。消息公布後,美元兌日元USD/JPY應聲大挫,短线一度下跌近170點,截至發稿,美元兌日元USD/JPY略微反彈,現報139.86。

2.DeepMind用AI在可控核聚變取得突破

7月26日,DeepMind表示,去年和瑞士等離子體中心合作利用人工智能成功控制了托卡馬克內部的核聚變等離子體。“自那時起,我們的實驗已經將等離子體形狀的模擬精度提高了65%。”相關研究7月21日提交在預印本網站ArXiv上,論文題爲《面向托卡馬克磁控制的實用強化學習》。

3.Shein 2023年上半年盈利創新高

7.28 美國全國廣播公司財經頻道(CNBC)援引其所獲Shein執行副董事長唐偉致投資者的信報道稱,在美國銷售的推動下,Shein上半年盈利創新高,而2022年同期僅爲盈虧平衡。唐偉表示,與2022年下半年相比,2023年上半年銷量增長加快,利潤改善。唐偉表示,在巴西,2023年以來的商品交易總額增長了兩倍,達到近1億美元,活躍賣家達到6000名。

4.微軟推出語音合成模型NaturalSpeech2

7.27 微軟日前推出語音合成模型NaturalSpeech2,該模型採用潛在擴散式設計,可提供“商業級”語音/歌唱解決方案。在零樣本情況下,該模型可以生成具有不同說話人身份、韻律和風格(如唱歌)的語音的能力。且其在零樣本條件下生成的語音與語音提示,和真實語音的韻律近乎一致,並在LibriTTS和VCTK測試集上的自然度(以CMOS爲度量)與真人語音難以區分。

5.美光推出業界首款HBM3Gen2內存:8層24GB能效提升2.5倍

美光7月26日宣布推出業界首款8層24GBHBM3Gen2內存芯片,是HBM3的下一代產品,採用1β工藝節點。美光是業界第一個制造出第二代HBM3內存的廠商。這款內存芯片總帶寬超過1.2TB/s,引腳速度超過9.2Gb/s,比HBM3提高50%。此外,HBM3Gen2的每瓦性能是HBM3的2.5倍左右,能效大幅提升。美光表示,24GBHBM3Gen2內存已經出樣給客戶。

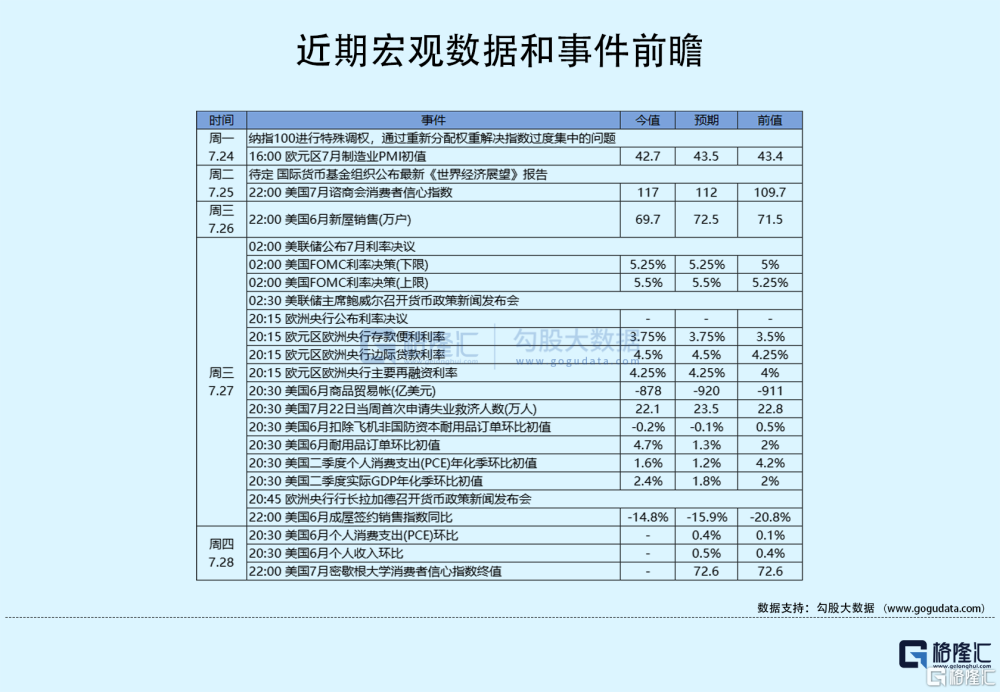

04 今日前瞻

今日重點關注的財經數據

(1)11:00 日本央行公布利率決議和前景展望報告

(2)14:30 日本央行行長植田和男召开新聞發布會

(3)17:00 歐元區7月消費者信心指數終值

(4)17:00 歐元區7月工業及經濟景氣指數

(5)20:30 美國6月個人支出月率

(6)20:30 美國6月核心PCE物價指數月率

(7)20:30 美國6月核心PCE物價指數年率

(8)20:30 美國第二季度勞工成本指數季率

(9)22:00 美國7月密歇根大學消費者信心指數終值

(10)22:00 美國7月密歇根大學一年期通脹率預期

標題:隔夜美股全復盤(7.28)| 三大股指高开低走,集體收跌,熱門科技股多數下跌;拉姆研究大漲逾9%,下季營收和EPS指引均超預期,AI服務器和數據中心的滲透率每增加 1%,預計將帶動 10- 15 億美元的額外芯片設備投資;英特爾盤後一度漲逾9%,二季度營收和三季度業績指引均好於預期

地址:https://www.iknowplus.com/post/17809.html