2025美聯儲還有幾次降息?

核心觀點

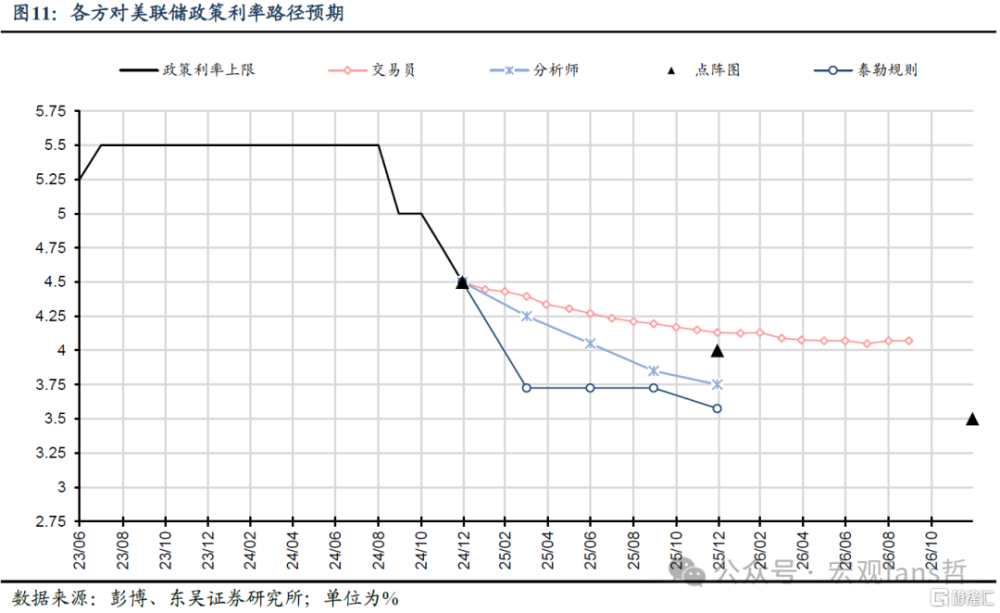

核心觀點:12月FOMC會議表態鷹派,市場交易強美元。FOMC如期降息25bps,9月以來已累計降息100bps至[4.25, 4.5]%。點陣圖指引2025-26年各2次降息,SEP中美聯儲將2025年核心PCE預期從2.2%上調至2.5%,美聯儲开始爲特朗普移民、關稅、減稅政策給通脹帶來的上行風險做評估。我們預期緊縮預期短期到達極致,2025年美聯儲貨政或先松後緊,3、6月各25bps降息,警惕2025H2不降息風險。當前4.5%的10年美債利率、2600以下爲黃金具有較高的配置性價比。

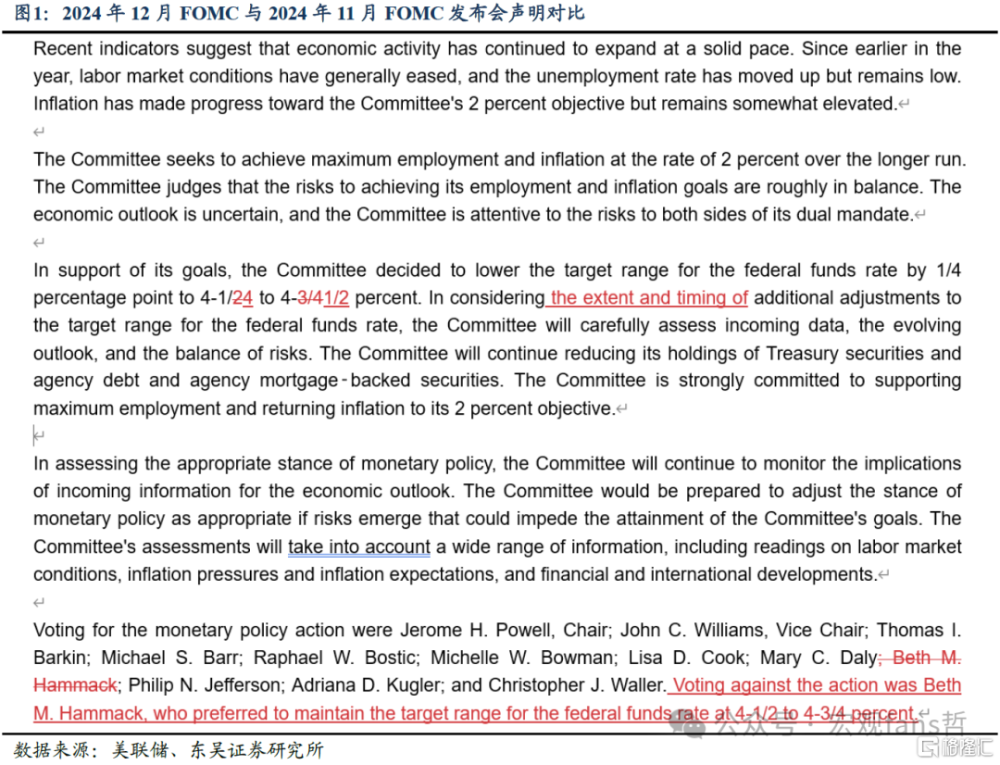

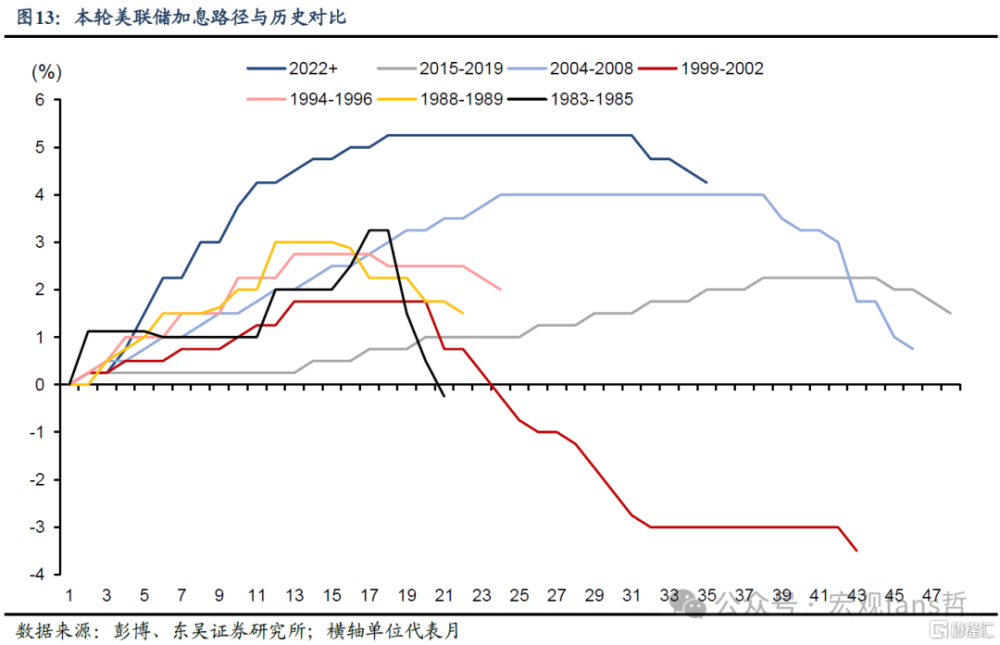

FOMC聲明:如期降息25bps,釋放暫緩降息信號。12月FOMC會議如期降息25bps至[4.25, 4.5]%,聲明與相比11月僅將未來增量降息考慮的表述增加“幅度與節奏(extent and timing)”。Powell在發布會上解釋爲“幅度”指向更接近利率終點,明年難再有100bps的降息,“節奏”指向明年降息節奏將再放緩。此外,克利夫蘭聯儲主席Hammack投反對票,其認爲12月應當維持利率不變,這是自9月美聯儲理事Bowman反對降息50bps以來,再次有FOMC委員投反對票。

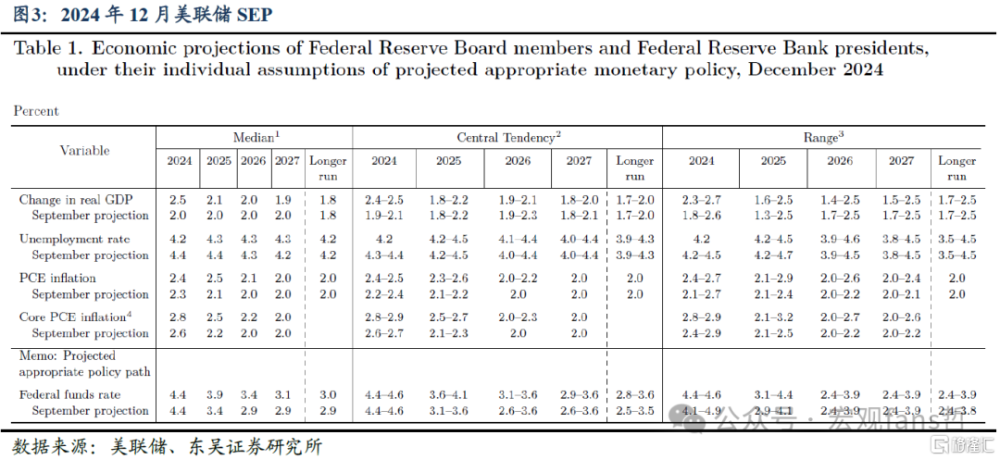

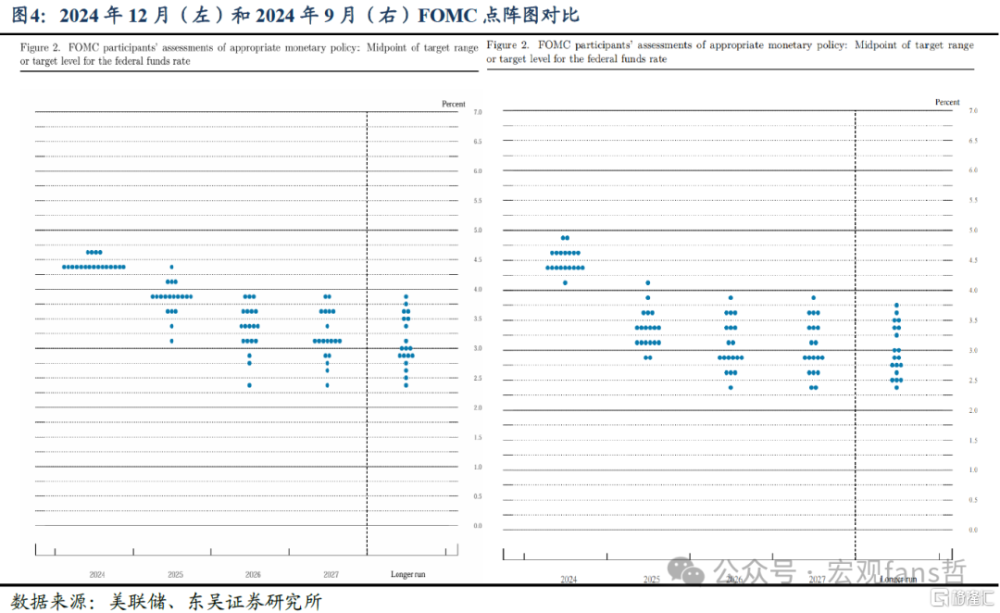

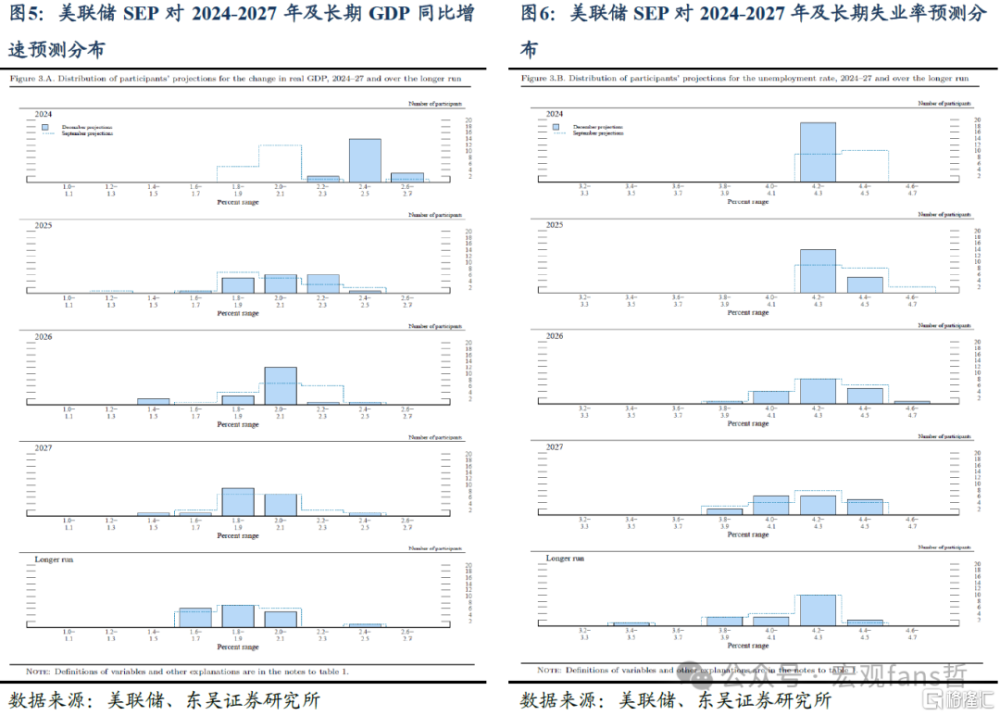

點陣圖:明年降息指引由4次降至2次,R*由2.9%上移至3.0%。①2025年:預期全年累計降息1-2-3次的人數分別爲3-10-3人,中值與衆數均爲2次,對應政策利率區間[3.75, 4.00]%,與市場此前定價一致;此外,有1人預期明年不降息,各有1人預期降息4次、5次。②2026-2027年:預計到2026年累計降息2-3-4-5-6次的人數分別爲3-4-5-4-2,中值爲4次,對應政策利率區間[3.25, 3.50]%,預測分歧仍然較大;預計至2027年降息至[3.0, 3.25]%。③長期政策利率:預期長期政策利率從2.9%再次上調至3.0%,R*擡升意味着未來降息空間更少。

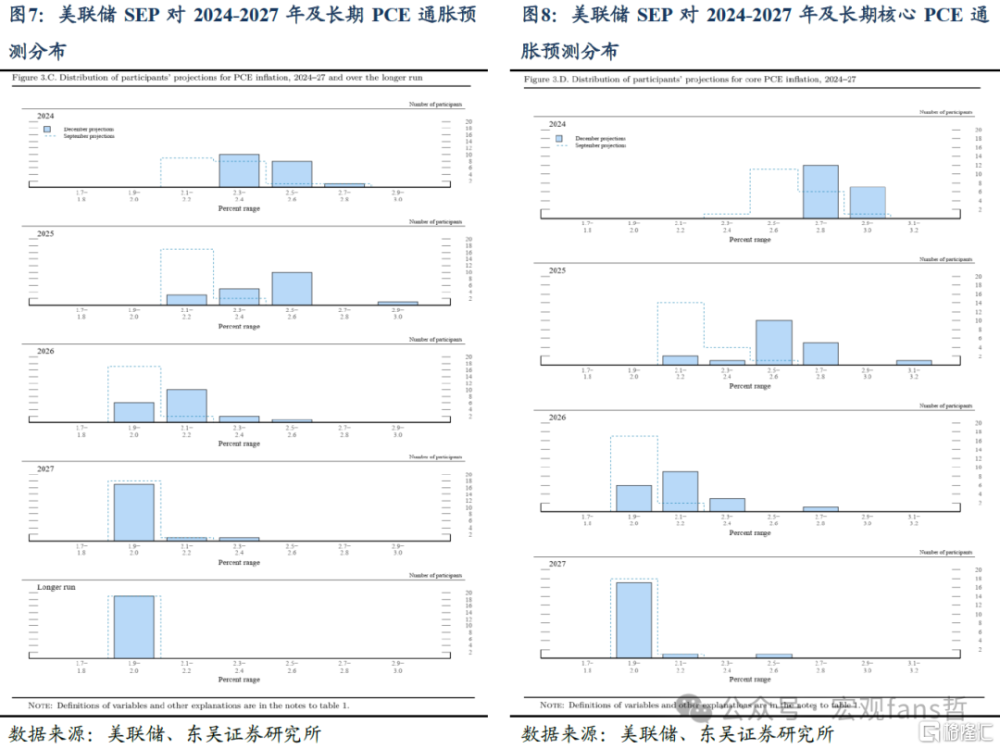

經濟預測:通脹風險重回上軌,不確定性增大。①產出:將2025Q4美國GDP預測由2.0%上調至2.1%、2027Q4預測由2.0%下調至1.9%。②通脹:2025Q4美國PCE、核心PCE預測分別由2.1%、2.2%大幅上調至2.5%,2026Q4美國PCE、核心PCE由上調2.0%至2.1%、2.2%。③風險:對經濟前景的判斷上,更多FOMC委員預期失業率的不確定性與風險在趨於均衡而非上行,但PCE與核心PCE的風險與不確定性在趨於上行。

發布會:开始考慮特朗普政策的影響。①貨幣政策方面,對於此次降息,Powell認爲這是一次更“接近”終點的降息(closer call),以平衡勞務市場正在經歷、且可能出現的進一步降溫。而點陣圖指引的2025年降息節奏的放緩更多爲了回應更趨於上行、更不確定性的通脹風險。當然,Powell也表示,明年再次加息似乎不太可能。

②經濟展望方面,對於就業,Powell認爲勞務市場正在逐步有序降溫,但勞動市場下行的風險似乎已經降低。對於通脹,Powell表示可能需要1-2年時間才能達到2%通脹目標;更高的通脹前景預期是決定12月SEP的關鍵因素。在經濟前景上,Powell仍然對當前和未來美國經濟增長更加樂觀,希望在進一步降息和保持勞動力市場穩健的同時,推動去通脹取得進一步進展。同時,Powell表示SEP對未來3年經濟的預測存在高度不確定性。

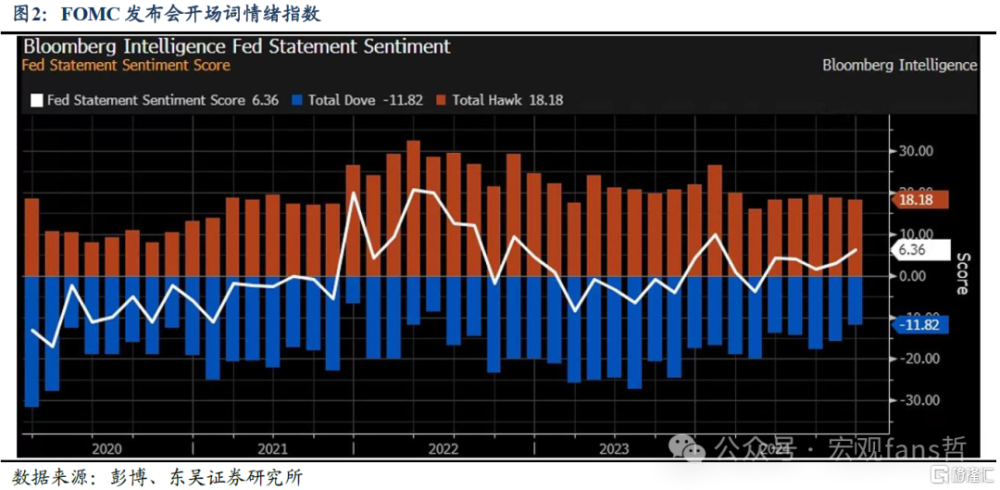

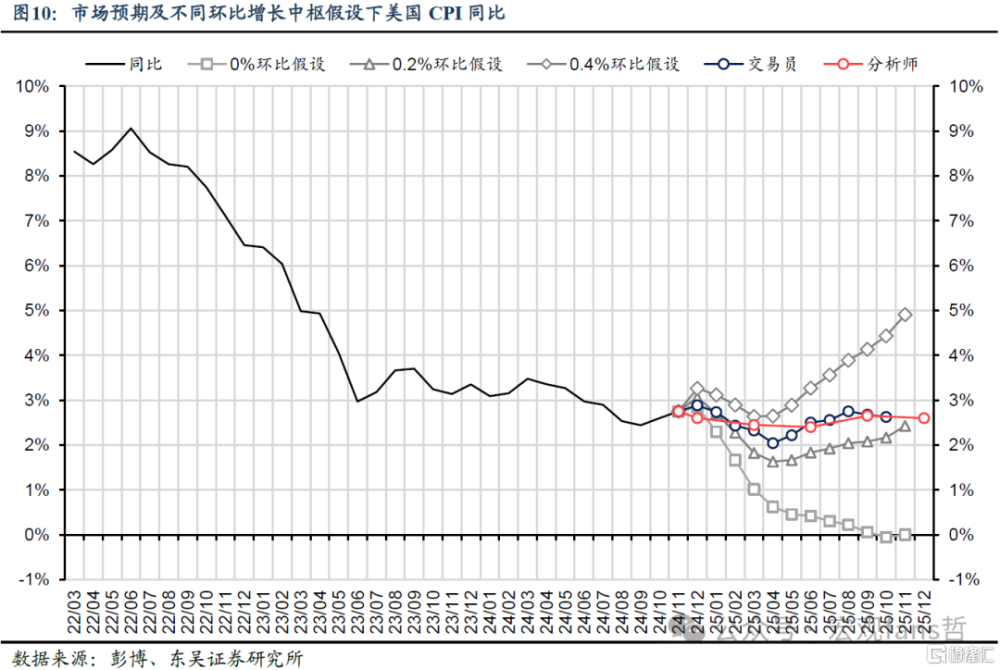

③特朗普政策方面,Powell表示現在評估關稅的影響還爲時過早、充滿了不確定性,但確實有部分FOMC成員在經濟預測中納入了對特朗普未來政策影響的考慮。對於近期特朗普團隊提出的“央行賣出黃金購买比特幣作爲儲備”,Powell表示美聯儲不被允許擁有比特幣,並且也不尋求改變法律。受點陣圖、經濟預測和發布會超預期鷹派的影響,市場的緊縮交易幾乎達到極致。截至最新,交易員預期美聯儲2025年降息1.3次/33bps,10年、2年美債利率分別上漲12bps、11bps至4.523%、4.369%,美元指數上破108.2達到2022年11月以來新高,美股、黃金大跌。

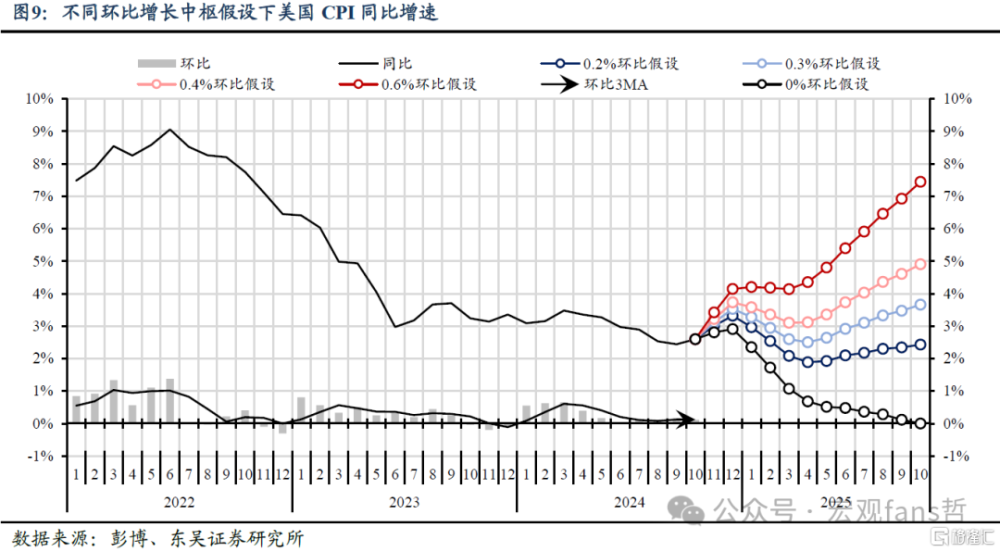

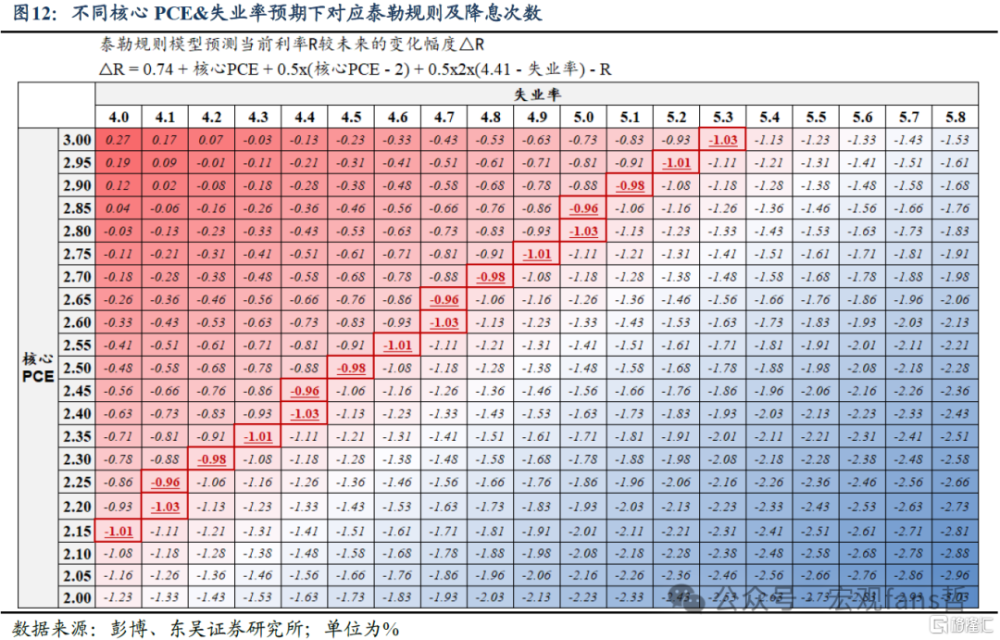

展望與策略:緊縮預期短期到達極致,2025年美聯儲貨政或先松後緊,3、6月各25bps降息,警惕2025H2不降息風險。2025H1宏觀環境有利於降息。增長:特朗普上台料立即驅趕非法移民,2025H1非農就業或出現銳減,誘發衰退擔憂。通脹:高基數、頁巖油增產預期、居住通脹慣性下行料強化2025H1通脹下行趨勢。進入2025H2,對衰退的擔憂與前期壓低通脹的利好因素將退潮,且驅趕非法移民帶來的工資通脹黏性將顯現,美聯儲存在暫停降息風險。市場交易方面,當前市場計價2025僅1.3次的降息偏謹慎,而前述2025H1衰退→降息交易或讓市場在3月再度預期全年>50bps的降息,當前4.5%的10年美債利率與2600美元/盎司以下的黃金價格具有較高的配置性價比。2025H2,衰退敘事退潮,通脹黏性強化,敘事反轉,美債利率屆時或重回上軌。

風險提示:美聯儲過早开啓降息周期引發通脹反彈與失控;美聯儲緊縮周期維持時間過長,引發金融系統流動性危機;通脹下行速率不及預期。

以上爲報告部分內容,完整報告請查看《2025美聯儲還有幾次降息?——2024年12月FOMC會議點評》。

標題:2025美聯儲還有幾次降息?

地址:https://www.iknowplus.com/post/177779.html