信達策略:牛越快,大小盤風格通常切換越快

1策略觀點:牛越快,大小盤風格通常切換越快

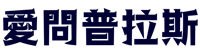

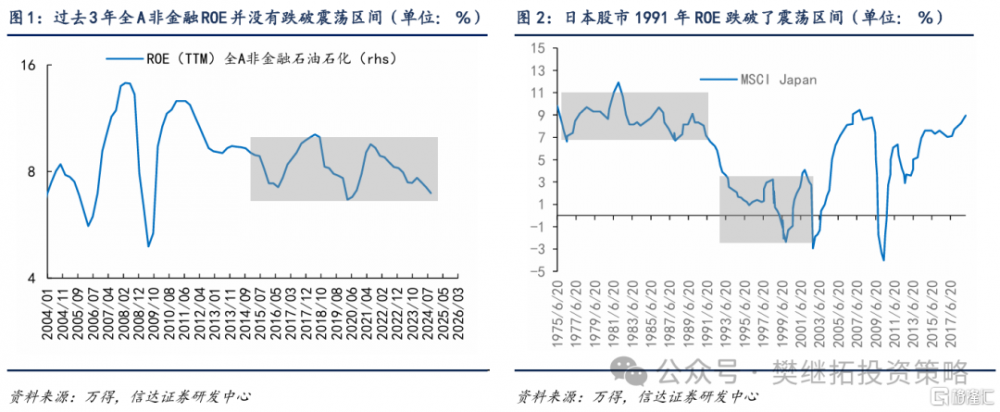

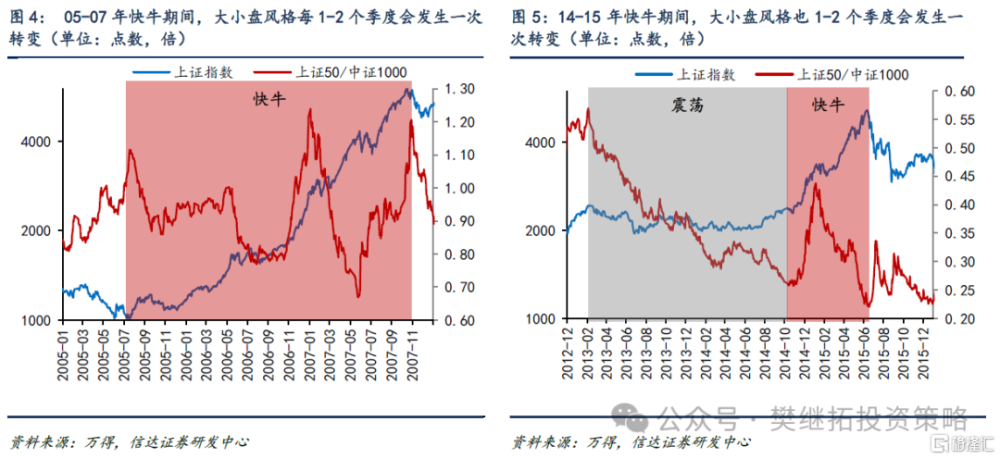

9月以來,市場的風格快速轉向小盤,這是否代表着這一輪牛市可能會一直是小盤風格?很多投資者覺得沒有業績兌現的牛市容易偏小盤,有業績兌現的牛市,市場風格容易偏大盤。2005-2007、2016-2017、2019-2021這幾個有業績兌現的牛市都是大盤,2014-2015年是沒有業績兌現的牛市,風格偏小盤,但是2009年的牛市,是有業績兌現的,而風格卻偏向了小盤。信達證券認爲,大小盤風格最核心的因素是投資者結構的變化,如果是機構投資者(外資、保險、公募主動基金等)不斷增多的市場,市場風格容易偏向大盤(比如2003-2007年、2016-2021年),但如果是機構投資者不斷減少的市場,市場風格更容易偏向小盤(比如2008-2015年、2021-2023年)。還有一個有意思的規律,歷史上股市如果是震蕩市或慢牛,大小盤風格容易長時間維持一個固定的風格,但如果是快牛,則風格往往容易大开大合式輪動。2005-2007年和2014年下半年-2015年中,這兩次快牛期間每1-2個季度會發生一次大小盤風格的較大轉變,波動性很大。2013-2015年投資者印象中的小盤股牛市,小盤股的超額收益主要產生於2013-2014年中的指數震蕩期,而不是指數加速上漲的2014年Q4-2015年中。

(1)大小盤風格核心取決於投資者結構變化。9月以來,隨着熊牛轉折出現,市場的風格快速轉向小盤,這是否代表着這一輪牛市可能會一直是小盤風格?首先,信達證券可以看一下,A股歷次牛市的大小盤風格,能夠看到,2005-2007年、2016-2017年、2019-2021年市場風格更偏大盤,2009年、2013-2015年市場風格更偏小盤。牛市並不一定指向小盤風格。

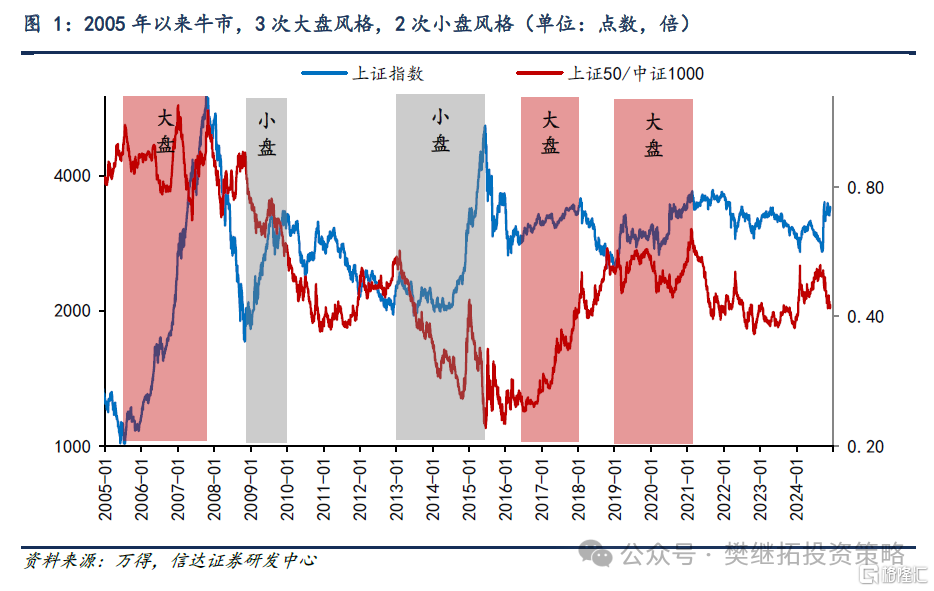

另一個解釋大小盤的因素是經濟,很多投資者覺得沒有業績兌現的牛市容易偏小盤,有業績兌現的牛市,市場風格容易偏大盤。2005-2007、2016-2017、2019-2021這幾個有業績兌現的牛市都是大盤,2014-2015年是沒有業績兌現的牛市,風格偏小盤,但是2009年的牛市,是有業績兌現的,而風格卻偏向了小盤。

信達證券認爲,影響大小盤風格最核心的因素是投資者結構的變化,如果是機構投資者(外資、保險、公募主動基金等)不斷增多的市場,市場風格容易偏向大盤(比如2003-2007年、2016-2021年),但如果是機構投資者不斷減少的市場,市場風格更容易偏向小盤(比如2008-2015年、2021-2023年)。2024年1-8月,市場風格偏大盤,主要是因爲保險和ETF資金流入較強,9月以來風格偏小盤,主要是因爲個人投資者等交易性資金快速流入。

(2)快牛期間大小盤風格往往會大开大合式輪動。還有一個有意思的規律,歷史上股市如果是震蕩市或慢牛,大小盤風格容易長時間維持一個固定的風格,但如果是快牛,則風格往往容易大开大合式輪動。2000年以來,級別最大的兩次牛市分別是2005-2007年和2014年下半年-2015年中,這兩次快牛期間每1-2個季度會發生一次大小盤風格的較大轉變,波動性很大。2013-2015年投資者印象中的小盤股牛市,小盤股的超額收益主要產生於2013-2014年中的指數震蕩期,而不是指數加速上漲的2014年Q4-2015年中。2014年Q4大盤股有很強的超額收益,之後是2015年上半年小盤股持續很強。整體來看2014年中-2015年中,小盤股有超額收益,但超額收益幅度遠小於2013年。

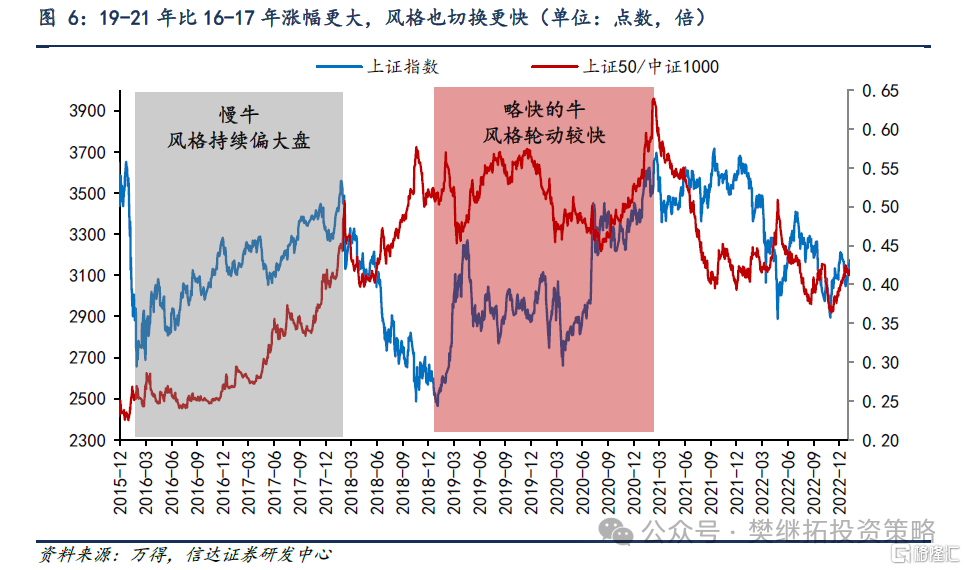

2016年之後的兩次牛市,指數漲幅相對較小,而且都是大盤股牛市,如果對比來看2019-2021年牛市比2016-2017年更快。但從超額收益來看,2016-2017年大盤股的超額收益大於2019-2021。2019-2021年牛市中,大小盤風格也呈現出每1-2個季度切換一次,單一風格的持續性不強。

之所以會出現牛市越快,大小盤風格通常變化越快的現象。背後的原因可能有兩點:(1)如果是慢牛或震蕩市,積極买入的力量,可能只有某一類投資者,但如果是快牛,只靠某一類投資者是不夠的,需要機構、個人、遊資等均有資金流入,階段性可能會出現時間和力度上的錯位,導致偏向某一風格1-2個季度,但整體上是輪動式的風格。(2)越快的牛市,估值的波動越大,盈利的影響越小。慢牛風格之間的差異可能來自業績,快牛風格之間的差異很大一部分來自估值。而估值的波動性天然比盈利更大,由此導致,牛市越快,大小盤風格變化越快。

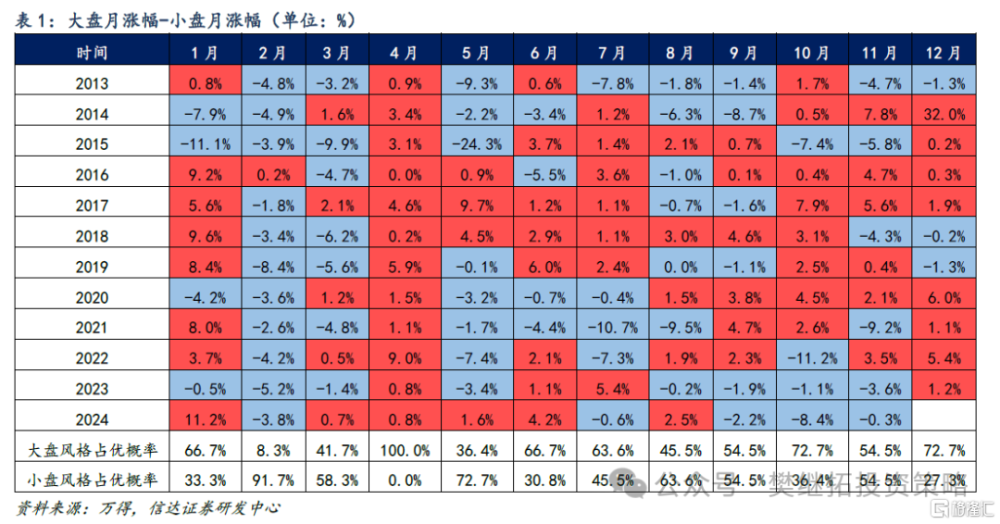

(3)12月季節性規律利於大盤。短期來看,信達證券認爲12月-1月,市場的風格可能會往大盤偏離。因爲如果後續指數快速突破往上,則按照14-15年和05-07年的經驗,1-2個季度小盤風格後,後續風格容易轉向大盤。如果指數偏弱,或往下休整,則交易量可能還會下降,交易性遊資有降溫的可能,也會有利於大盤風格。並且年底12月股市往往會呈現出高低切的規律,季節性大多會偏向大盤。

(4)短期A股策略觀點:牛市還在,但或會通過震蕩降速。隨着股市供需結構的變化,特別是居民熱情的回升,股市大概率已經進入牛市。但這一次牛市的速度可能很難維持之前那么快,因爲居民資金流入的速度並沒有2014-2015年那么快:(1)最近1個月的融資余額,表現確實比指數強很多,但比2014-2015年居民資金加槓杆流入時慢很多。(2)個人投資者开戶數9-10月暴漲,單月开戶數已經快接近2015年高點。但如果觀察百度股票开戶搜索指數,能夠看到10月下旬开始,开戶熱度明顯下降。(3)與2014-2015年牛市不同的是,這一次居民資金大幅申購ETF,ETF規模已經和主動產品規模相當。不過從增長速度來看,ETF增長雖然快,但並沒有2020年公募主動權益產品規模增長的那么快。

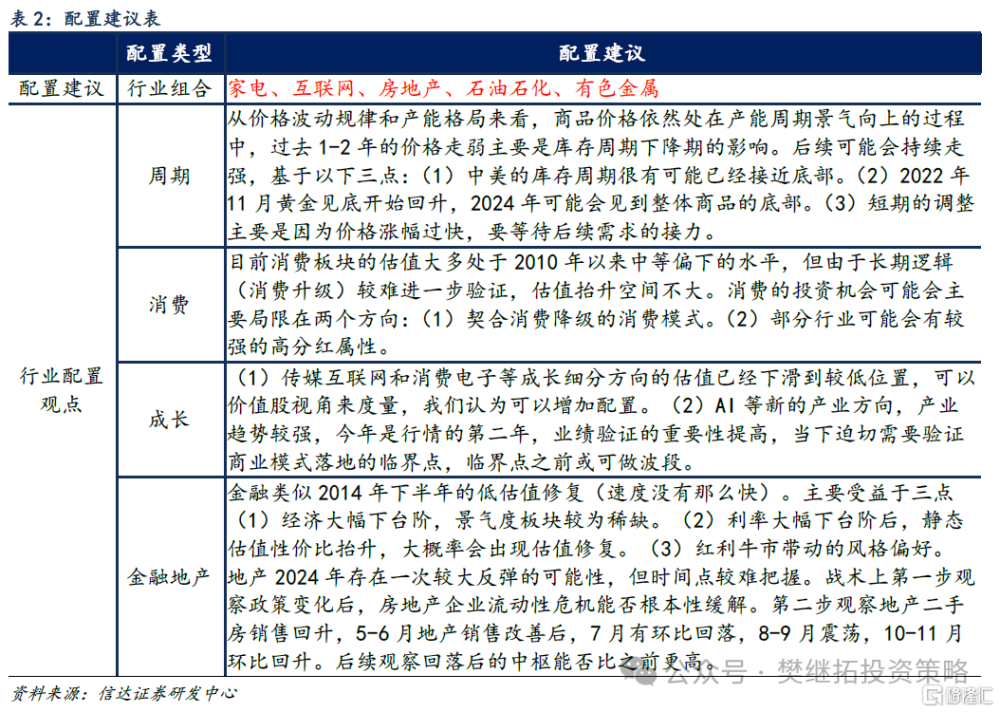

建議配置順序:金融地產(政策最受益)>傳媒互聯網&消費電子(成長股中的價值股)>上遊周期(產能格局好+需求擔心釋放已經充分)> 出海(長期邏輯好,短期美國大選後政策空窗期)> 消費(超跌)。10月的市場風格分化很大,交易性資金活躍,但機構相關重倉個股表現較弱。如果以低價股和業績預虧指數來看,10月下旬到11月上旬超額收益大幅上行。參考2019-2021年牛市期間,低價股和業績預虧指數超額收益與市場的關系,能夠發現,2019年2-4月、2020年7-9月、2021年7-9月,低位虧損個股的表現均強於指數。這三個階段均是指數一波季度上漲的後期末期至震蕩休整初期。所以在牛市中,低位虧損個股表現較強,可能是一個季度上漲波段後期,市場可能很快或正在震蕩休整的標志,市場風格可能很快會由遊資風格變爲機構風格。

2本周市場變化

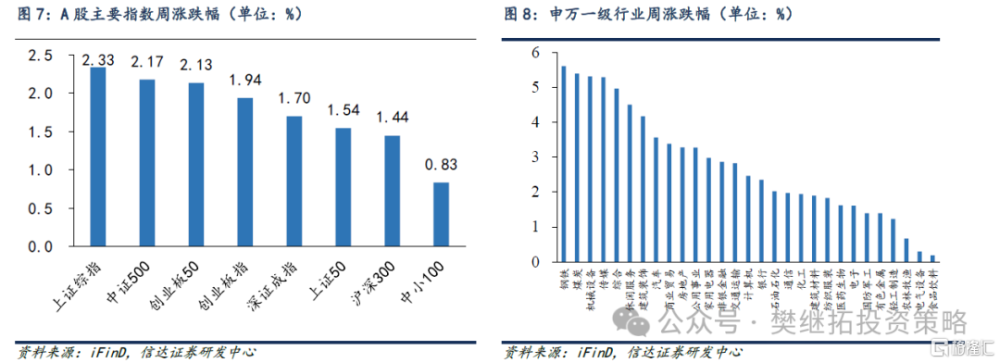

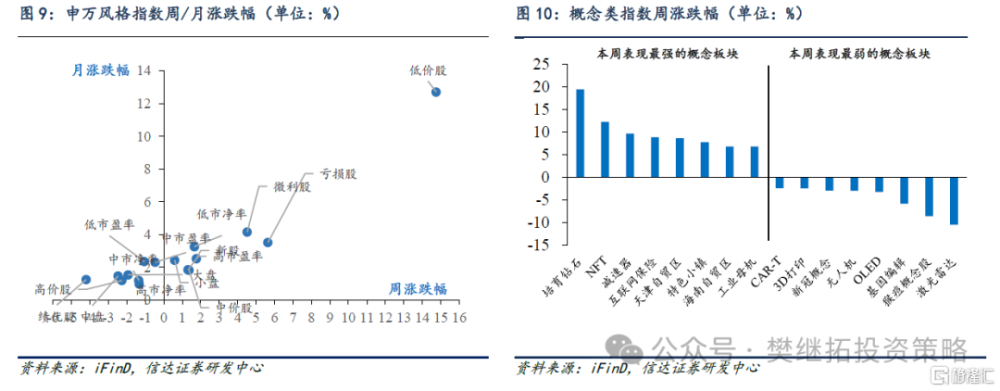

本周A股主要指數均上漲,其中上證綜指(2.33%)、中證500(2.17%)、創業板50(2.13%)領漲。申萬一級行業本周均上漲,其中鋼鐵(5.61%)、煤炭(5.39%)、機械設備(5.31%)領漲。概念股中,培育鑽石(19.43%)、NFT(12.26%)、減速器(9.7%)領漲,激光雷達(-10.41%)、猴痘概念股(-8.57%)、基因編輯(-5.79%)領跌。

風險因素:房地產市場超預期下行,美股劇烈波動。

注:本文源自信達證券2024年12月8日發布的報告《牛越快,大小盤風格通常切換越快》,分析師:樊繼拓 S1500521060001 ;李暢 S1500523070001

標題:信達策略:牛越快,大小盤風格通常切換越快

地址:https://www.iknowplus.com/post/174517.html