方正證券:長期制度設置引導“耐心資本”穩定市場

核心觀點

9月24日,央行在國新辦發布會上首次宣布將創設證券、基金、保險公司互換便利以及股票回購、增持專項再貸款等新型貨幣政策工具,10月10日,央行即公告創設證券、基金、保險公司互換便利(SFISF)工具,規模5000億元,操作規模視情擴大,即日起接受符合條件的證券、基金和保險公司申報。

僅一周後,10月18日,央行聯合證監會公告SFISF最新細則和進展,當前已有20家證券、基金公司申請額度超2000億元,同時,宣布設立股票回購增持再貸款,豁免再貸款“信貸資金不得流入股市”的相關條款。

央行針對資本市場密集發聲,從新工具的公开、落地到开始實施不超過1個月,操作細則推出的效率之高超出市場預期,反映了央行對維護資本市場的穩定運行、提振市場信心的重視和決心。

SFISF爲參與機構定制“資本市場表外账戶”。從SFISF公布的細則來看, 監管對於工具的要求十分寬松,該账戶內的資金減半佔用風險資本,避开申請機構經營性考核規則的要求,爲申請機構資金使用打通監管制度上的限制要求,相當於爲機構定制“資本市場專款專用表外账戶”,大幅提升了機構的參與意愿。僅一周時間,申報額度已經超過首批總額的40%,也反映了機構參與的積極性。

已申報額度超2000億,預計爲市場帶來約1960-1980億增量資金。對於機構來說本次質押條件相當寬松,對應2000億額度的質押品約爲2800億的股票或2500億的債券。當足額質押品進入互換後,所謂2000億額度爲互換從央行處獲得的央票、高流動性債券等高流動性資產總額,此類資產在市場進行回購方式融資時折價爲98%-99%,因此回購所得金額幾乎以非常小的折損流入股票市場,約爲1960-1980億左右,當前額度與未來給市場帶來的增量資金相當。

補倉規則有待明確。目前二級市場通用的股權質押警戒线/平倉线設置普遍爲160%/140%和150%/130%,即價值下跌至額度的160%/150%水平需要進行補倉,按照股權質押折算率50%計算,約爲質押品價值的80%/75%。100%以下的補倉线(對應股權質押的警戒线)意味着央行直接承擔質押物價格波動風險,因此此處的75%補倉线可能對應的是質押品價值而非股權質押的融資額價值,對應股權質押形式的150%/130%標准,整體規則相對來說也較爲寬松。

低費率有望引導資金長期入市。新增規則唯一暫未明確的是具體利率水平,從CBS經驗看,2019年至今,CBS費率從25bps下降至10bps,本次可能按照不同資產的流動性進行劃分,但最終以荷蘭式拍賣形式確定,預計最終融資成本普遍低於2.5%,顯著高於當前股票市場平均股息率,有利於引導資金長期入市。

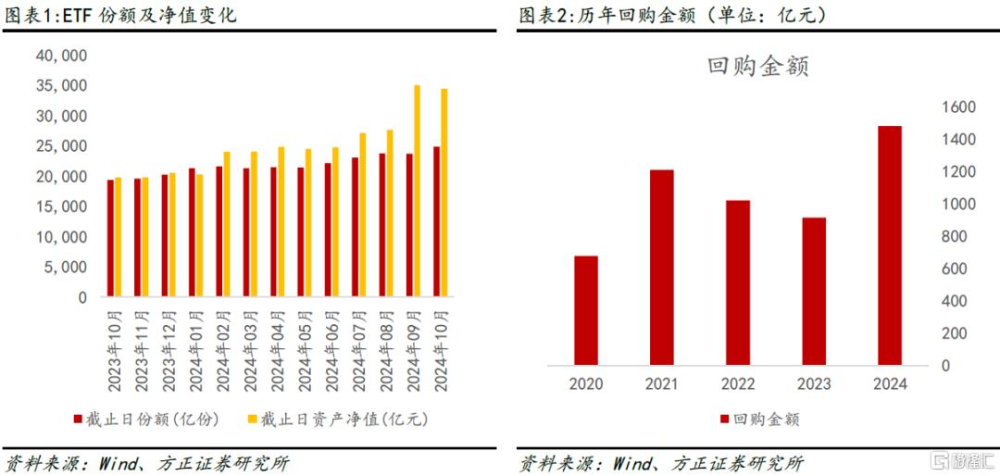

股票回購增持再貸款提升企業回購意愿。股票回購增持再貸款首期額度3000億元,利率1.75%的低成本支持下,金融機構給上市公司和主要股東發放的貸款利率,原則上不超過2.25%。6月新發放企業貸款加權平均利率爲3.63%,對企業和主要股東來說,再貸款工具提供了較低利率,在上市公司分紅率高於2.25%的情況下,有利於促進上市公司增加回購、加大分紅。再貸款工具涉及到資本市場、銀行貸款、央行再貸款等多個環節,同樣對應專款專用、账戶獨立、封閉運行。再貸款獲取的資金若與“信貸資金不得流入股市”等相關監管規定不符的,豁免執行相關監管規定,反映了政策執行靈活調節、張弛有度;但豁免之外的信貸資金,執行現行監管規定,嚴禁流入股市,在整體制度安排上,金融監管的紅线依然清晰。

新工具發揮“耐心資本”作爲資本市場穩定器的作用。從當前的制度安排來看,SFISF並不擴大基礎貨幣投放規模,也並非搞量化寬松,作爲一項長期制度,SFISF旨在維持調節流動性,在市場低迷時提振活躍程度,更好地發揮“耐心資本”作爲資本市場穩定器的作用。再貸款工具則有助於提升優質公司回購增持的動力,實現增量資金回購—提升股價—增量分紅的正向循環,鼓勵產業資本成爲“耐心資本”。

風險提示:國內貨幣政策寬松空間受到內部銀行淨息差、外部人民幣匯率等約束尚存不確定性;前期出台政策效應尚待觀察;結構性政策使用不及預期。

1 央行新型貨幣政策工具高效落地實施

9月24日,央行在國新辦發布會上首次宣布將創設證券、基金、保險公司互換便利以及股票回購、增持專項再貸款等新型貨幣政策工具,10月10日,央行即公告創設證券、基金、保險公司互換便利(SFISF)工具,規模5000億元,操作規模視情擴大,即日起接受符合條件的證券、基金和保險公司申報。僅一周後,10月18日,央行聯合證監會公告SFISF最新細則和進展,當前已有20家證券、基金公司申請額度超2000億元,同時,宣布設立股票回購增持再貸款,豁免再貸款“信貸資金不得流入股市”的相關條款。央行針對資本市場密集發聲,從新工具的公开、落地到开始實施不超過1個月,操作細則推出的效率之高超出市場預期,反映了央行對維護資本市場的穩定運行、提振市場信心的重視和決心。

1.1 SFISF細則公布對市場的影響

1.1.1 爲參與機構定制“資本市場表外账戶”

從SFISF公布的細則來看,本次發布明確了兩項業務流程安排, 一是確定互換操作通過交易商中債信用增進公司,以債券借貸方式將國債或互換央票換出給中標的公司,互換後只能在銀行間市場以回購方式進行融資,但融資行爲不佔用銀行間市場債券借貸規模,不計入債券交易正回購余額,也不佔用自營權益類證券及其衍生品額度,另外,換入的國債、互換央票及回購融資後开展自營投資、做市交易持有的權益類資產,不計入表內資產總額、減半計算市場風險和所需穩定資金,這也是本次細則安排中最超出市場預期的亮點。另一項是明確互換工具的所得資金專門監管、專款專用,只能用於投資資本市場,限於股票、股票ETF的投資和做市,未來有可能適當擴大投資範圍。

監管對於工具的要求十分寬松,該账戶內的資金減半佔用風險資本,避开申請機構經營性考核規則的要求,爲申請機構資金使用打通監管制度上的限制要求,相當於爲機構定制“資本市場專款專用表外账戶”,大幅提升了機構的參與意愿。僅一周時間,申報額度已經超過首批總額的40%,也反映了機構參與的積極性。

1.1.2 已申報額度超2000億,預計爲市場帶來約1960-1980億增量資金

爲保障工具操作順利开展,中國證監會已經同意17家證券公司和3家基金公司开展互換便利操作,首批申請額度已超2000億元。細則提出,質押品折算率原則上不高於90%、根據質押品風險級別分層考慮。一般情況下國內企業債折算率約爲70%-80%、股權質押折算率約50%,如果股票(或ETF)折算率高於70%、債券高於80%,對於機構來說本次質押條件則相當寬松,對應2000億額度的質押品約爲2800億的股票或2500億的債券。

當足額質押品進入互換後,所謂2000億額度爲互換從央行處獲得的央票、高流動性債券等高流動性資產總額,此類資產在市場進行回購方式融資時折價爲98%-99%,因此回購所得金額幾乎以非常小的折損流入股票市場,約爲1960-1980億左右,當前額度與未來給市場帶來的增量資金相當。

1.1.3 補倉規則有待明確

本次細則強調中債信用增進公司對質押品進行盯市管理,並合理設置補倉线(不低於75%)。目前二級市場通用的股權質押警戒线/平倉线設置普遍爲160%/140%和150%/130%,即價值下跌至額度的160%/150%水平需要進行補倉,按照股權質押折算率50%計算,約爲質押品價值的80%/75%。100%以下的補倉线(對應股權質押的警戒线)意味着央行直接承擔質押物價格波動風險,因此此處的75%補倉线可能對應的是質押品價值而非股權質押的融資額價值,對應股權質押形式的150%/130%標准,整體規則相對來說也較爲寬松。

1.1.4 其他新增細則

新增規則明確了SFISF期限爲1年,未來可申請展期;質押品範圍新增公募REITs,較前期公告範圍有所擴寬;唯一暫未明確的是具體利率水平,從CBS經驗看,2019年至今,CBS費率從25bps下降至10bps,本次可能按照不同資產的流動性進行劃分,但最終以荷蘭式拍賣形式確定,預計最終融資成本普遍低於2.5%,顯著高於當前股票市場平均股息率,有利於引導資金長期入市。暫未明確的其他細節,央行宣布將於每次SFISF操作結束後發布交易公告,披露相關操作信息。

1.2 股票回購增持再貸款提升企業回購意愿。

第二項工具股票回購增持再貸款也在10月18日落地,首期額度3000億元。21家全國性金融機構可向符合條件的上市公司和主要股東提供貸款,可於下一個季度的第一個月,向人民銀行申請再貸款。在再貸款工具利率1.75%的低成本支持下,金融機構給上市公司和主要股東發放的貸款利率,原則上不超過2.25%。6月新發放企業貸款加權平均利率爲3.63%,對企業和主要股東來說,再貸款工具提供了較低利率,在上市公司分紅率高於2.25%的情況下,有利於促進上市公司增加回購、加大分紅。

再貸款工具涉及到資本市場、銀行貸款、央行再貸款等多個環節,同樣對應專款專用、账戶獨立、封閉運行。申請貸款的上市公司、主要股東、金融機構要分別开立銀行貸款專用账戶和證券專用账戶,貸款清償前,資金账戶不允許支取現金或對外轉账。再貸款獲取的資金若與“信貸資金不得流入股市”等相關監管規定不符的,豁免執行相關監管規定,反映了政策執行靈活調節、張弛有度;但豁免之外的信貸資金,執行現行監管規定,嚴禁流入股市,在整體制度安排上,金融監管的紅线依然清晰。

1.3 新工具發揮“耐心資本”作爲資本市場穩定器的作用

從當前的制度安排來看,SFISF並不擴大基礎貨幣投放規模,也並非搞量化寬松,作爲一項長期制度,SFISF旨在維持調節流動性,在市場低迷時提振活躍程度,更好地發揮“耐心資本”作爲資本市場穩定器的作用。再貸款工具則有助於提升優質公司回購增持的動力,實現增量資金回購—提升股價—增量分紅的正向循環,鼓勵產業資本成爲“耐心資本”。

2 風險提示

國內貨幣政策寬松空間受到內部銀行淨息差、外部人民幣匯率等約束尚存不確定性;前期出台政策效應尚待觀察;結構性政策使用不及預期。

以上爲報告部分內容《長期制度設置引導“耐心資本”穩定市場——央行SFISF啓動操作、再貸款工具落地點評》,分析師:蘆哲 S1220523120001 潘京 S1220523120004

標題:方正證券:長期制度設置引導“耐心資本”穩定市場

地址:https://www.iknowplus.com/post/158851.html