股市拉升M2增長、M1初顯“拐點”跡象

核心觀點

2024年10月14日,人民銀行發布2024年9月份金融統計數據,具體來看:

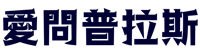

(1)社會融資規模:2024年9月份新增社融37,604億元,同比少增3,722億元,截至9月末,社融存量同比增速繼續回落0.1個百分點至8.0%。從社融的結構來看,政府債券融資拉動社融增長,人民幣貸款和債券融資拖累社融,9月政府債券融資增長15,353億元,同比多增5,433億元,而非金融企業債券融資減少1,911億元,同比少增2,561億元;9月份社融口徑新增人民幣貸款19,730億元,同比少增5,639億元;9月“委托貸款+信托貸款+未貼現銀行承兌匯票”三項表外融資合計新增1,712億元,其中未貼現銀行承兌匯票新增1,312億元,同比少增1,085億元。

(2)貸款投放:2024年9月份金融機構口徑新增人民幣貸款15,900億元,同比少增7,200億元,截至2024年9月末,金融機構人民幣貸款余額同比增速回落0.4個百分點至8.1%。從結構上看,9月份居民部門中長期貸款新增2,300億元,同比少增3,170億元、居民短貸增長2,700億元,同比少增515億元;企業中長期貸款恢復至9,600億元,同比少增2,944億元,短期貸款增長4,600億元,同比少增1,086億元;票據融資新增686億元,同比多增2,186億元。

(3)貨幣供應:截至2024年9月末,M2同比增速回升至6.80%,可M1增速進一步下降至-7.40%,受此影響M2-M1剪刀差擴張至14.20%。從存款結構看,9月份非金融企業和居民存款分別增長7700億元和2.2萬億,居民同比少增3316億元而企業同比多增5690億元,非銀金融機構存款增加9100億元,同比多增1.58萬億元;財政存款減少2358億元,同比多減231億元。政府債券融資加速推動財政存款增長,受到股市回暖影響,存款從理財轉流向證券市場。

總量:增量政策或推動四季度融資回暖。9月份金融機構口徑新增貸款1.59萬億,同比少增0.72萬億,低於2016年至2023年同期平均值1.74萬億,剔除非銀金融貸款之後的社融口徑新增人民幣貸款增長1.97萬億,同比少增0.56萬億,但是對比2023年9月份較高的基數,9月份新增貸款讀數也說明實體經濟融資开始趨於穩定。從新增社融看,同比多增的政府債券融資依舊是拉動新增社融的主要貢獻項,而9月份非金融企業債券融資同比少增2,561億元,拖累社融總量增長。1-9月份新增貸款和社融顯示有效融資需求繼續低迷,但是也顯現出部分積極跡象,隨着9月至10月陸續鋪排的一攬子增量寬松政策落地,四季度融資需求或回穩。

9月24日金融監管部門聯合召开新聞發布會,推出降息降准、調降存量房貸利率、推動房地產止跌回升、支持股市穩定發展等“一攬子”增量支持性政策。主要政策利率調降20bps和“降准”0.5個百分點已於9月底生效,預計10月份LPR報價和存款利率也將調降20-25bps,同時存量房貸利率調降也會在10月底之前生效,以上總量政策工具或拉動10月份乃至四季度新增貸款回升至貼合季節性投放規律的水平。

結構:實體經濟融資需求延續低迷狀態。從居民部門來看,9月份居民部門中長期貸款同比少增3170億元,顯示“提前還貸”和地產銷售未見回升,從存量和增量兩個方面牽制居民中長期貸款需求,但是居民短期貸款增長2700億元,同比少增515億元,則顯示前期特別國債支持的消費品“以舊換新”對消費融資起到了刺激作用,消費端融資回暖;從非金融企業部門來看,企業中長期貸款恢復至9,600億元,同比少增2944億元,短期貸款增長4,600億元,同比少增1,086億元,由於9月24日之前票據利率持續走低,已經顯示9月份依然有“票據衝量”等問題,而9月份票據融資同比多增2186億元的同時,未貼現銀行承兌匯票同比少增1,085億元,則又顯示企業部門短期融資訴求並不強。實體經濟融資需求低迷還體現在“直接融資與間接融資比值”變化上,9月份這一比值邊際下滑至0.17,直接融資相比間接融資收縮且利率持續下行,說明金融資源供給總量充裕,有效融資需求不足是前三個季度制約貸款和社融增長的主要原因。

展望四季度,有兩個因素推升融資需求:(1)8月至9月政府債券融資“趕進度”,兩個月政府債融合合計超過3.1萬億,這一部分財政資源若加快撥付形成財政支出,或撬動項目配套的企業中長期貸款回升;(2)10月底調降存量房貸利率漸次落地,居民按揭貸款早償壓力或得到緩釋,居民中長期貸款余額增長或趨穩。

貨幣:股市帶動M2回升、財政會帶動M1回升嗎?9月份M2同比增速回升至6.80%,可M1增速進一步下降至-7.40%,拆分部門來看,前三個季度由於股市低迷和存款利率下調,居民和企業存款“出表”至理財等資管產品,形成債券配置需求,但9月份由於股市回暖,帶動理財產品贖回,存款正在從一般存款轉移至非銀存款,股市情緒升溫推動M2增速回升,在股市推升M2增速之後,財政加力會帶動M1增速回升嗎?

M1增速更能表明“經濟活性”,展望四季度,同樣有兩個因素有望推升M1增速:(1)財政支出繼續加力,9月份財政存款減少2,358億元,同比多減231億元,與8月至9月政府債融資加速相比,四季度財政支出尚有較大的加力空間,財政存款盡快撥付至項目,有望形成階段性的企業在手存款,改善M1同比增速;(2)房地產市場有望止跌回升,在存量房貸利率下調、首付比例下調、保障性住房再貸款等多方面政策加力下,如果四季度房地產銷售回暖,或驅動居民存款向企業活期存款的轉移,9月份M1已經具備形成“拐點”的條件,接下來期待政策效應顯現。

流動性:貨幣和財政一攬子新增措施推動廣義流動性向好。展望四季度,9月至10月貨幣和財政先後推出的一系列增量政策或從三方面推動四季度金融統計數據向好:(1)“降息”、“降准”和調降存量房貸利率和存款利率等政策正在落地生效,融資成本繼續下移,9月份新發放企業貸款加權平均利率下降至3.63%,同比下滑約21個基點;新發放個人住房貸款利率爲3.32%,同比下滑約78個基點,10月份存量房貸利率調整後,存量房貸利率將與新發放房貸利率基本拉平,有利於穩定存量需求並帶動部分增量融資;(2)財政方面,未來3個月,財政政策有望從提速一般預算支出、專項債待發額度加上已發未用資金安排使用等方面切實發力,政府債券融資後“回補”流動性;(3)人民銀行“預告”年末之前將擇機再次下調存款准備金率。綜合以上條件,四季度有效融資需求或逐漸回暖。可從狹義流動性來看,盡管存款“脫媒”現象有所緩解,但是存款從“理財”轉移至“股市”,同樣使銀行負債面臨不穩定的風險。

風險提示:國內貨幣政策寬松空間受到內部銀行淨息差等約束尚存不確定性;政府債券融資節奏和資金撥付存在時滯,或擾動資金面供給;房地產政策效應尚待觀察。

注:以上內容節選自方正證券2024年10月15日發布的《股市拉升M2增長、M1初顯“拐點”跡象——2024年9月份金融數據點評》,分析師:蘆哲S1220523120001、王洋S1220523120003

標題:股市拉升M2增長、M1初顯“拐點”跡象

地址:https://www.iknowplus.com/post/157144.html