歷史不會重演:全面對比2014

摘要

經濟:“量”、“價”均有壓力,但新舊動能表現不同。

相同點:經濟“量”、“價”均有壓力。2014年經濟走弱、尤其是下半年,經濟增速降至7.5%以下,制造業PMI明顯回落,方向與時間與今年類似。其次,2014年與今年均處於結構轉型期,需求側表現爲逐步擺脫對投資驅動的依賴,供給側表現爲傳統行業增速下降,但新興行業增速上升。“價”方面,PPI同比、工業盈利增速均處於0以下。

老動能:2014年仍支撐經濟,但目前成爲拖累。2014年地產走弱、但調整幅度不大,對居民資產負債表影響較小,地產投資(10.5%)與基建投資(20.3%)仍高於GDP增速,與當下有本質區別。行業來看,2014年傳統行業增速(8%)與全行業接近,但當下傳統行業表現明顯弱於全行業,地產相關行業增速(1.7%)低於非地產相關(5.2%)。

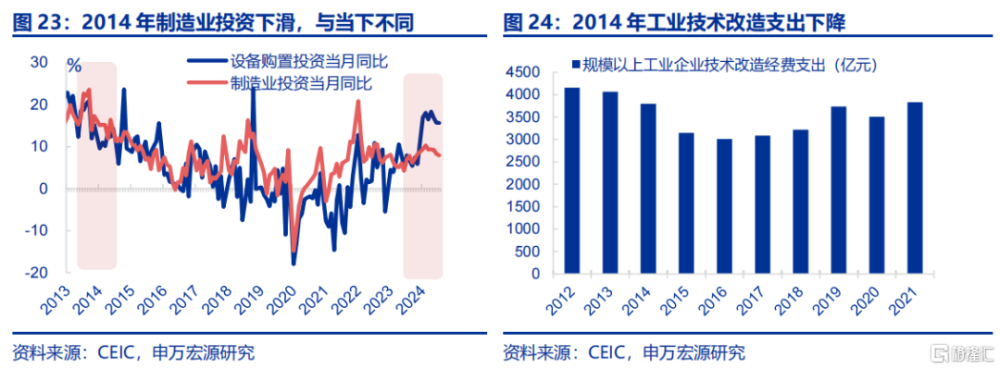

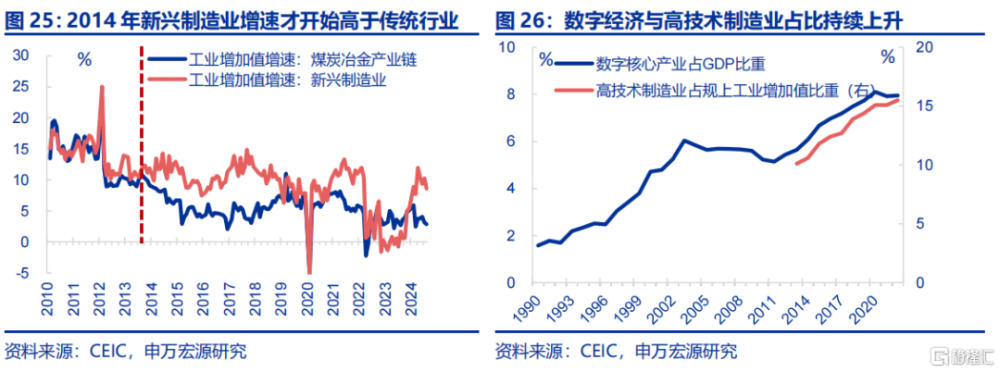

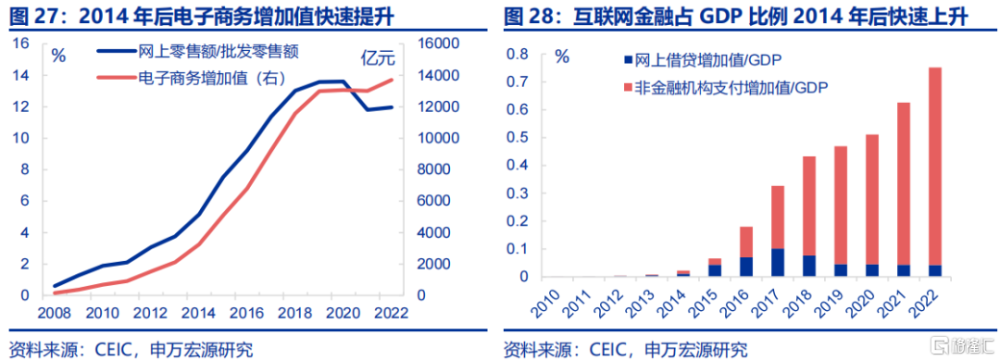

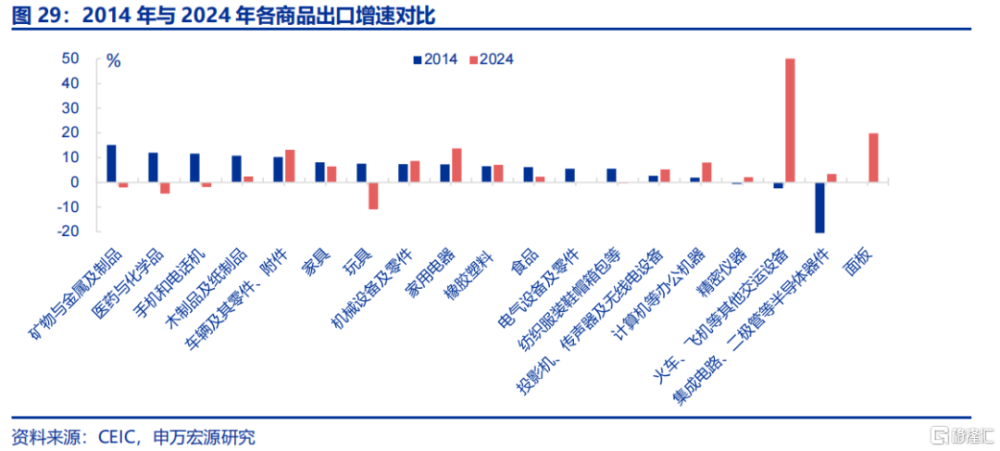

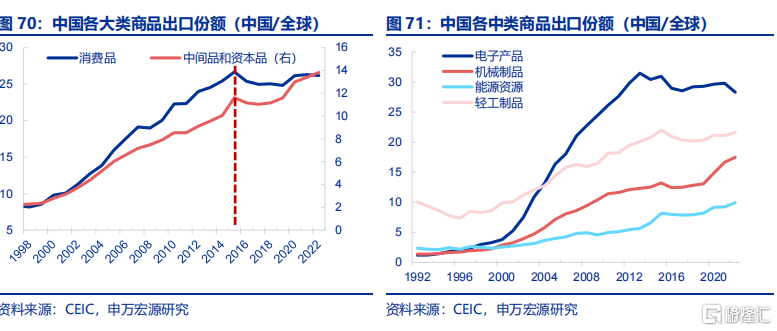

新動能:2014年是起步階段,當下是發展中期。2014年制造業投資增速下行至11.2%、技改支出負增長(-6.6%),但今年表現強勁。今年新基建也替代老基建。從產業角度看,2014年高技術制造業在工業中佔比僅10.6%,剛开始提升,目前則已達15.7%。此外數字經濟GDP佔比目前也達到8%附近,高於2014年(6.1%)。出口競爭力也不同,2014年低附加值消費品出口強,當下高附加值中間品資本品出口更強,船舶出口高增51%。

政策:貨幣地產政策均先於財政政策放松,但傳導機制不同。

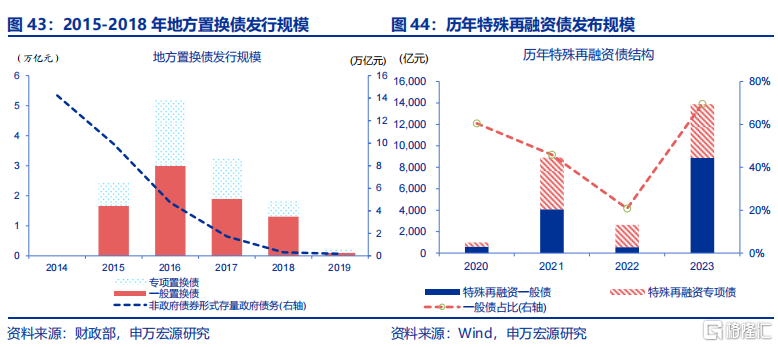

相同點:貨幣地產政策先於財政政策放松。2014年財政收入也轉弱,一般預算收入增速下滑至6.5%、低於經濟增速,且化債加速,2015年後置換債开始大規模發行,總額度15.4萬億。貨幣政策也明顯寬松,央行降准降息且創設PSL、MLF等擴大貨幣投放,與當下類似。地產方面,2014年放松房貸+加碼去庫存,與當下政策組合拳類似。

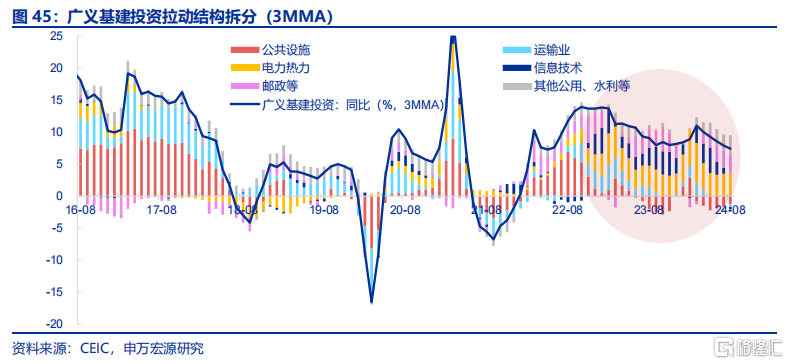

財政模式不同:2014年地方財政發力爲主,當下中央財政發力更多。2014年化債主要是降成本而不是約束融資,因而地方財政仍在擴張,基建投資(同比20.3%)表現仍強。當下地方財政受約束更大,中央財政發力替代地方財政。政策投向也相應改變,由單一依賴市政類傳統基建,擴展到目前新基建、設備更新、消費品以舊換新等多手段模式。

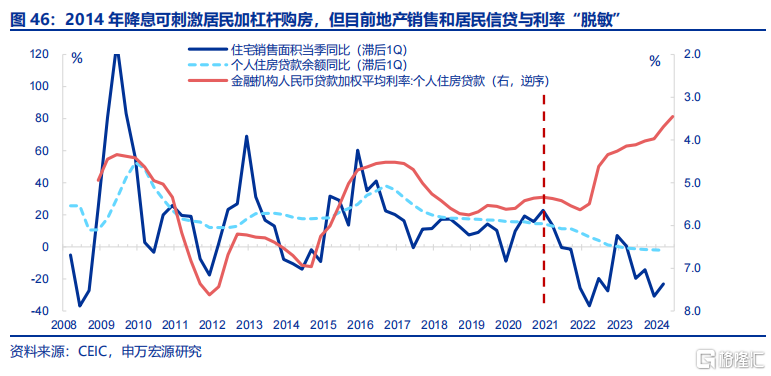

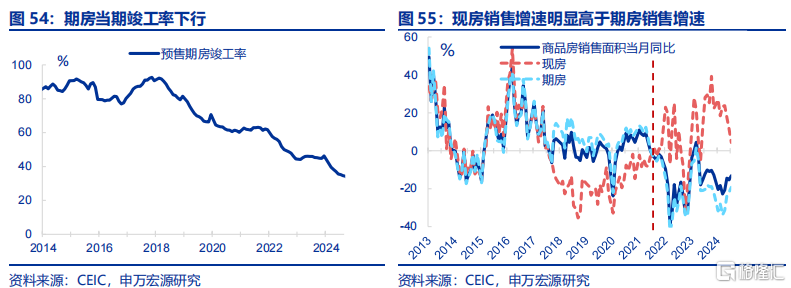

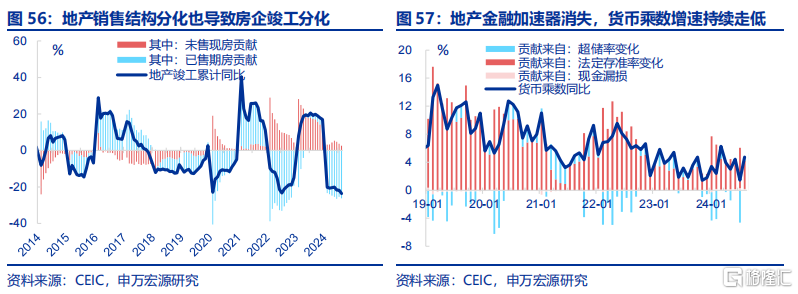

貨幣政策傳導不同:地產金融加速器消失,供給側問題增加了需求側宏觀調控復雜性。2014年政策放松有效拉動地產銷售走強(2015年增速由負轉正至6.5%),但當下現房銷售強勁(同比19%),期房銷售(同比-28%)卻與利率“脫敏”,主因地產症結不同。當下風險更多是供給側房企而非需求側,房企信用收縮令竣工風險暴露,預售期房竣工率僅40%左右,導致居民對購置期房謹慎、收儲陷入期房現房兩難、貨幣乘數增速下降。

海外:海外經濟恢復均放緩,但流動性周期不同導致出口、國際收支與匯率分化。

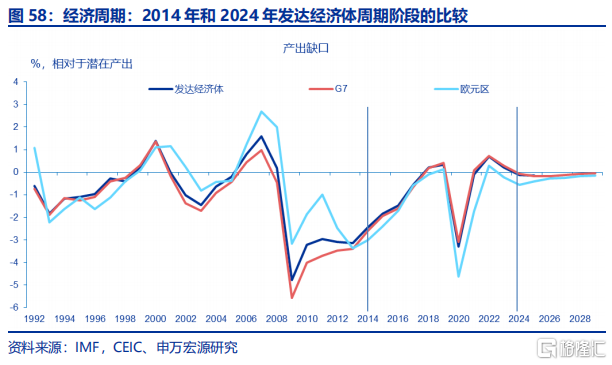

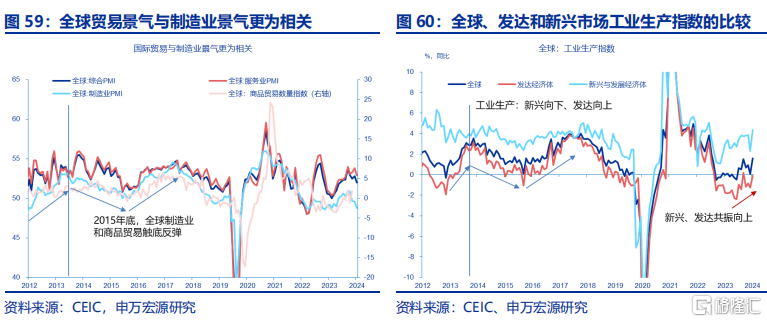

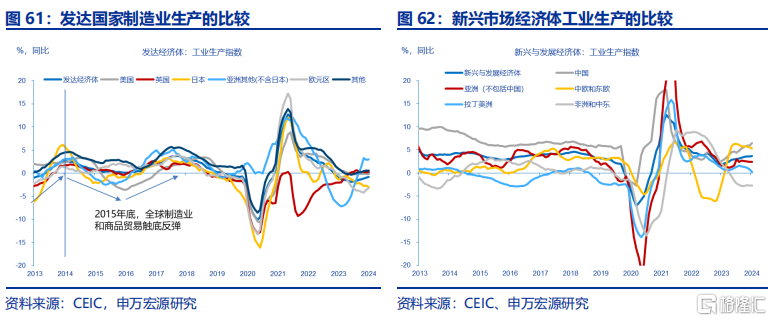

相同點:海外經濟所處周期不同,但均是年中开始走弱。整體來看,從發達經濟體產出缺口角度而言,2014年處於後危機時代復蘇周期的中期,2024年處於尾聲。但從節奏而言,2014年與當下,發達經濟體景氣均自年中开始轉弱,制造業PMI加速回落至52以下,但發達國家內部結構表現不同,彼時歐日較弱,但美國較強,當下美歐走弱。

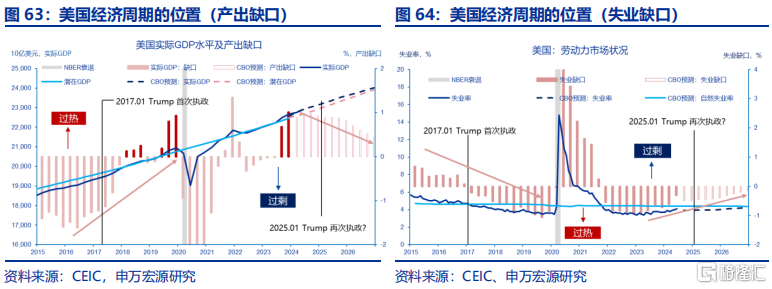

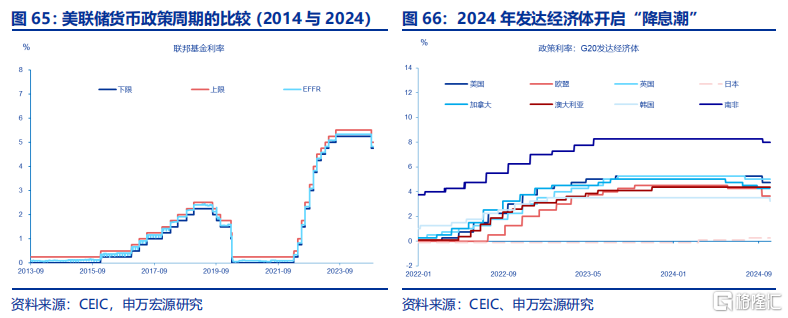

不同點:美國經濟周期不同,導致貨幣政策周期不同。2014,美國經濟處於復蘇中期,美聯儲开始轉鷹、結束QE,2015年开啓加息。但當下美國經濟步入復蘇尾聲,美聯儲开始轉向降息。不僅如此,當下還是全球貨幣政策從“加息潮”到“降息潮”的轉換。

對我國影響分化:出口結構表現不同,國際收支與匯率影響反向。2014年與當下出口均先升後降,但結構不同。當下對新興國家出口增速(9.2%)好於對發達國家(7.9%),且出口模式向嵌入新興國家工業化轉型,中間品資本品出口好於消費品。此外,2014年處於國際收支正處於一輪流出壓力的起點,人民幣匯率由6.1开啓貶值周期。但當下國際收支或正處於流出壓力的終點,前期集中流出緩和,人民幣匯率由7.3开始逐步升值。

風險提示

風險提示:經濟轉型面臨短期約束,部分新興行業過度投資,房地產形勢變化超預期。

1.經濟:新舊動能表現不同

1.1 相同點:經濟“量”、“價”均有壓力

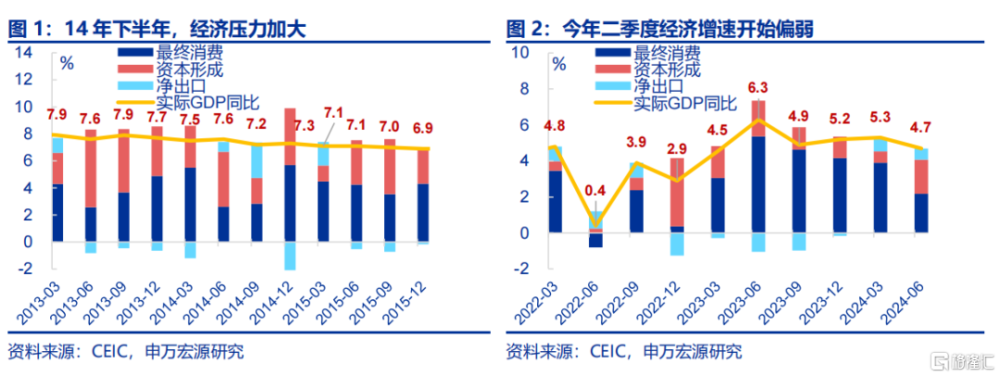

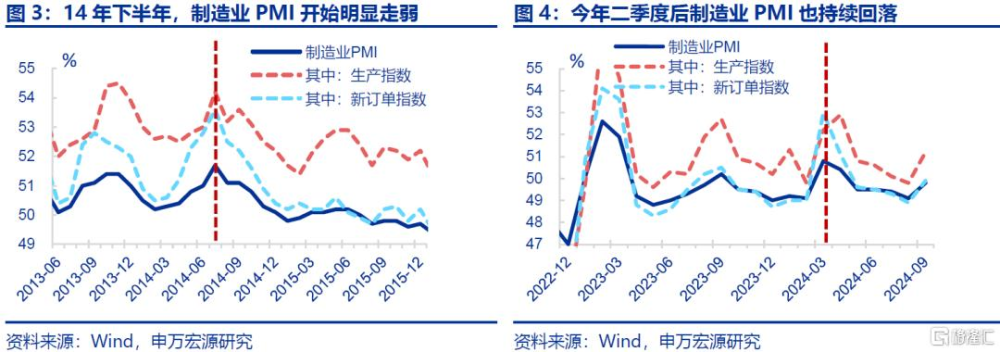

2014年經濟整體走弱、尤其是下半年,方向與時間均與今年類似。從實際GDP增速看,2014年上半年經濟增速維持在7.5%~7.6%附近,與2013年(7.8%)差異不大。但下半年經濟增速明顯走弱,三四季度分別爲7.2%和7.3%,與今年二季度以來經濟增速明顯下行至5.0%以下有相似之處。從制造業PMI來看,14年上半年PMI整體改善,但下半年开始持續下滑。今年二季度後制造業PMI也明顯回落。

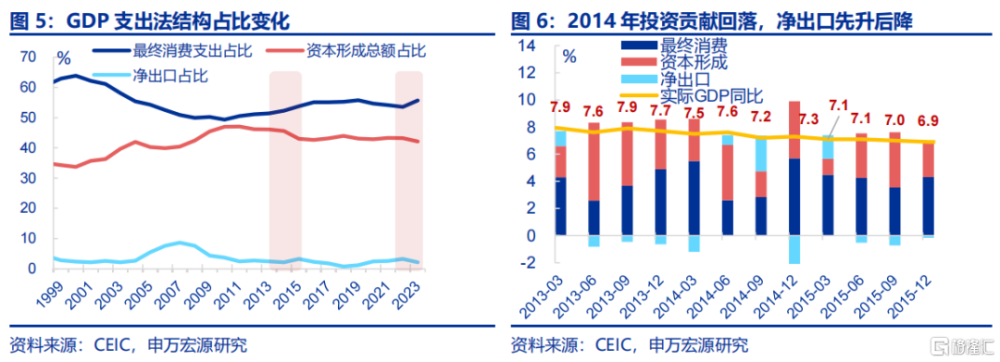

2014年與今年均處於結構轉型期,需求側表現爲逐步擺脫08年“四萬億”對投資的依賴。2008年“四萬億”刺激後經濟开始謀劃轉型、降低對投資的依賴。自2012年开始,資本形成佔GDP比例由47%的高點开始回落,2014年更是加速下行至45.6%,2015年爲43%。同期,政策向穩定消費轉型,最終消費支出佔比由50.6%快速提升至52.3%,與近兩年經濟結構特徵接近。

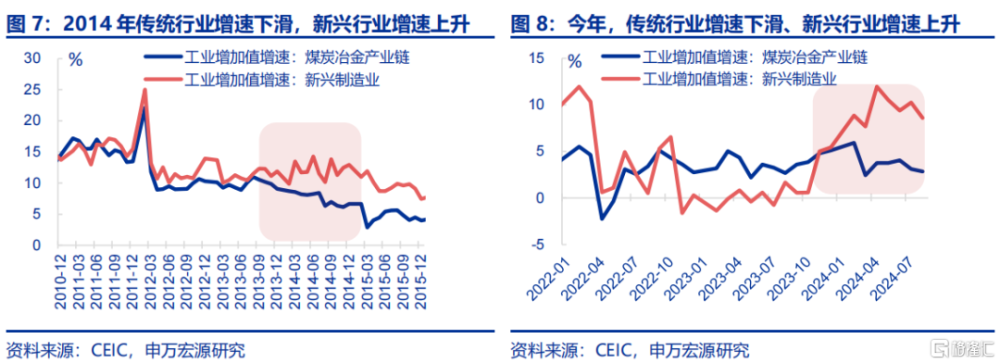

供給側表現爲傳統行業增速下降,但新興行業增速上升,與今年情況類似。我們以基建地產驅動的煤炭冶金產業鏈(煤炭开採、黑色有色壓延、非金屬礦物等)代表老動能,以醫藥、計算機通信電子設備、鐵路船舶、儀器儀表等代表新動能。2014年前新老動能增速基本一致,而2014年傳統行業增速由8.7%下降至6.7%,但新興行業增速同期由9.9%上升至13%。今年也出現傳統行業增速下行、新興增速上升格局。

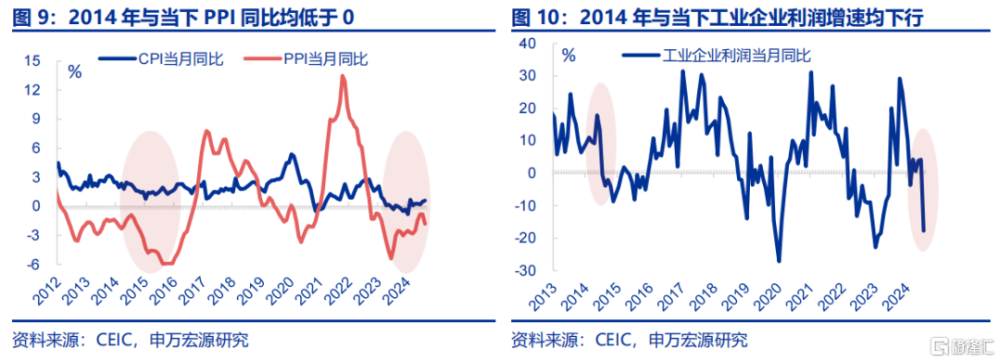

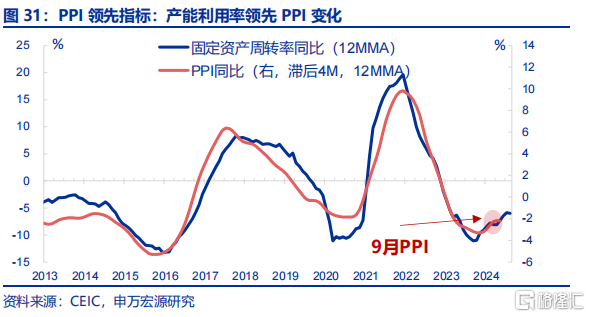

PPI低於0、企業盈利轉弱,且下半年PPI與盈利下行更明顯,方向與時間均與當下類似。2014年下半年受國際油價大幅回落、國內傳統動能趨弱的影響,PPI同比明顯回落,至12月降至-3.3%,15年進一步回落。今年PPI同比也是自8月以來再度回落、下行至-2.8%左右。在此背景下,企業盈利也表現不佳,2014年下半年工業企業利潤增速开始大幅下滑,於8月下降至負數區間,年底降至-8.7%,也與當下類似。

1.2 老動能:2014年仍支撐經濟,但目前成爲拖累

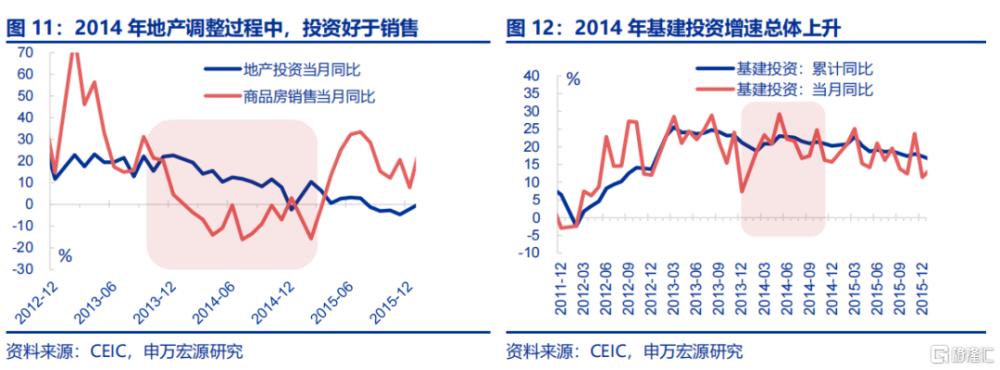

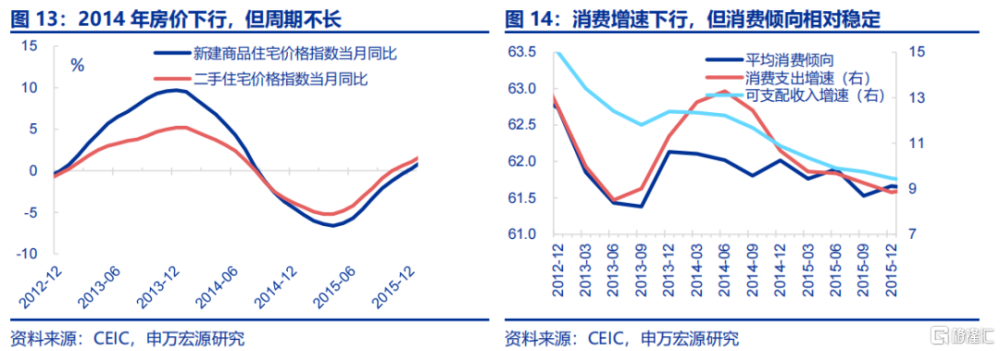

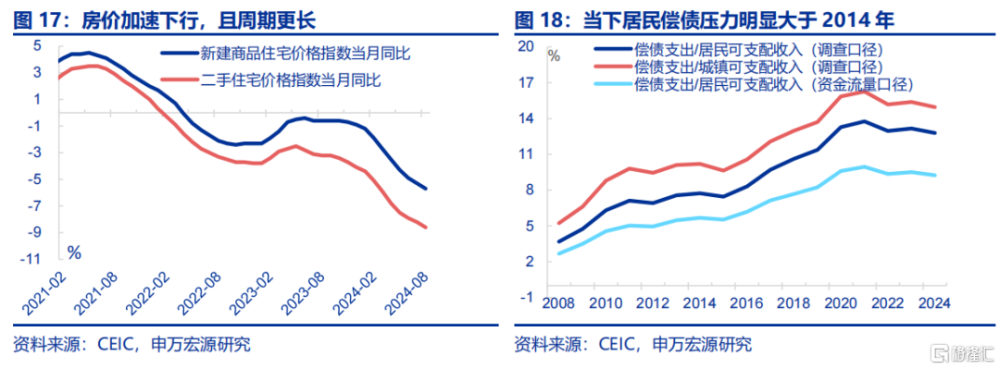

2014年地產等傳統動能走弱、但調整幅度不大,對居民資產負債表影響較小。2014年,前期限購等緊縮政策導致地產銷售增速大幅回落,全年僅-6.3%。但地產投資回落幅度較小,仍高達10.5%。此外基建投資增速結束13H2回落趨勢,由13年底7.3%的水平上升至14年20.3%。房價下行周期也不長,居民資產負債表相對健康。雖然居民收入增速有所回落,但消費傾向仍保持62%以上的較高水平,好於2013年。

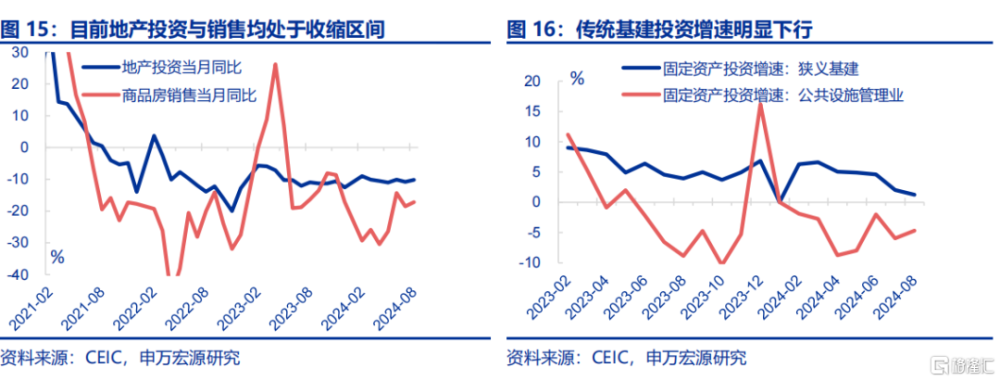

當下地產等傳統動能表現更弱、對經濟構成拖累,並影響居民資產負債表。當下地產投資持續收縮(同比-10.2%),傳統基建增速也大幅下行,公共設施更是負增長(-4.7%)。此外商品房銷售增速(-17.1%)表現明顯弱於2014年,70城房價同比也在加速下行,且在負數區間周期長於2014年。房地產市場調整也影響居民資產負債表,居民償債壓力明顯上升,當下城鎮居民償債負擔比爲15%,高於2014年(10.2%)。

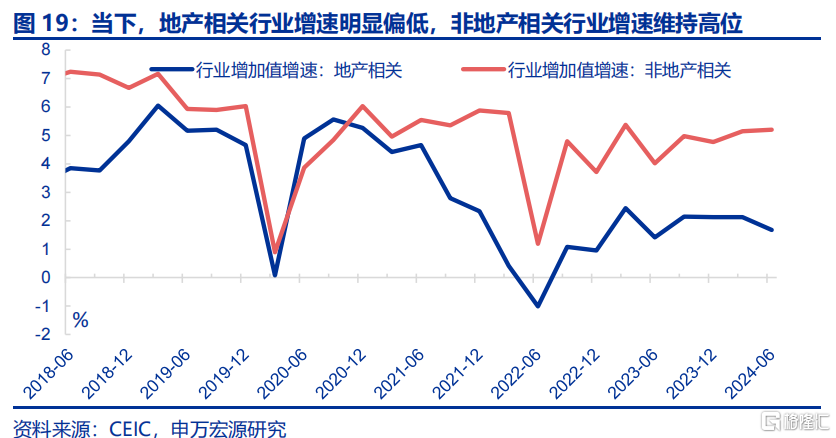

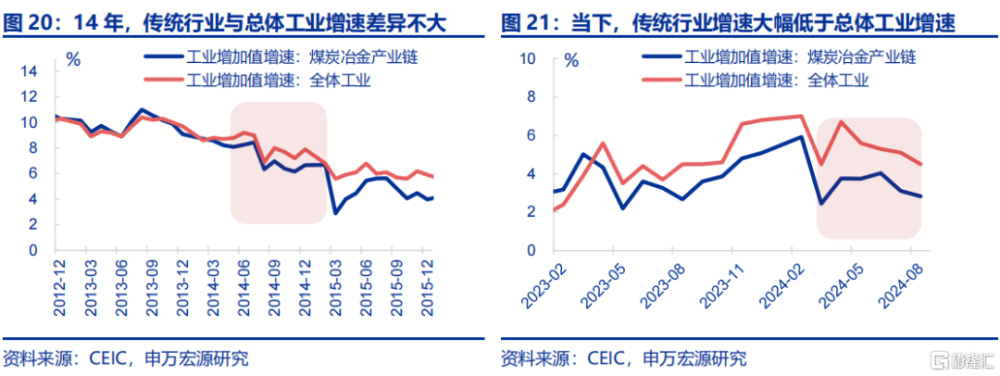

具體行業來看,2014年傳統行業增速與全行業差異不大,但當下傳統行業表現明顯弱於全行業。2014年煤炭冶金產業鏈增加值增速(7.5%)與全體工業(8.3%)相差不大。但當下(2.8%)明顯低於全體工業(4.5%)。與此同時,當下地產相關行業增加值增速爲1.7%,明顯低於地產調整前增速(6%)、以及非地產相關行業增速(5.2%)。

1.3 新動能:2014年是起步階段,當下是發展中期

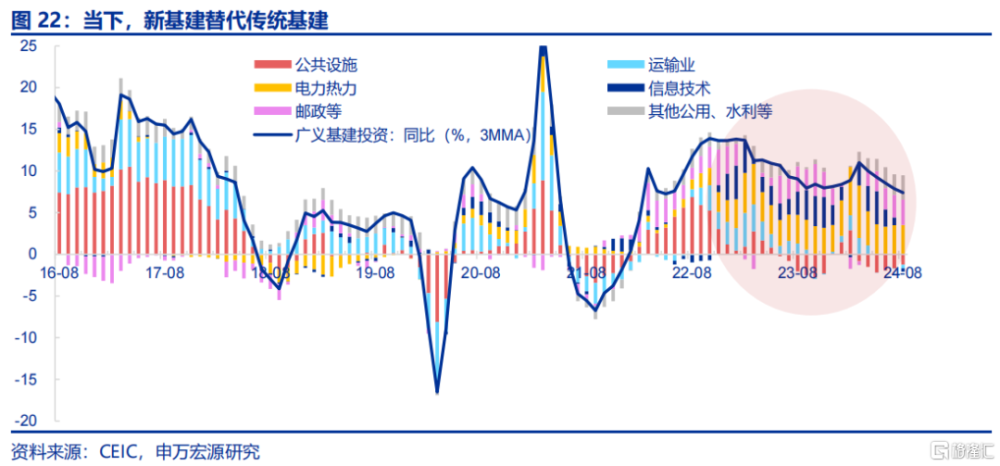

2014年,制造業投資、技術改造支出、新基建等新動能表現偏弱,但當前表現亮眼。制造業投資2014年持續下行至11.2%,工業技術改造支出增速也爲負(-6.6%)。但今年制造業投資明顯走強,且並非依賴建安投資,而是設備購置投資高增(1-8月累計16.8%,下同)。此外,2014年主要依賴傳統基建。但當下傳統基建增速持續下降,信息技術(38.4%)、公用事業(23.5%)等新基建則明顯走強。

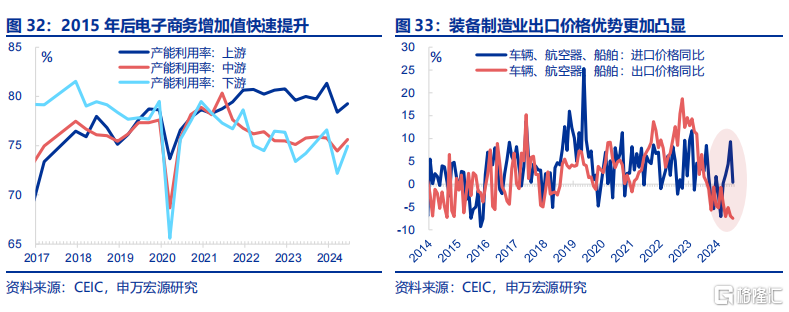

從產業角度看,2014年是新興產業發展仍處於早期階段,而當下高技術制造業、數字經濟等已具備相當體量。首先,2014年前新興制造業增速與傳統行業基本一致(10%左右),2014年前者才开始明顯高於後者,說明彼時新興產業發展還處於早期階段。而2015年至今,新興產業增速(10%左右)持續高於傳統行業(5%左右)。其次,數字經濟GDP佔比與高技術制造業在工業中佔比,均是在2014年以來才明顯上升,目前已分別達到8%、15.7%左右。此外,電子商務增加值、網上零售佔比、互聯網金融GDP佔比也是自2014年後才开始明顯上升。

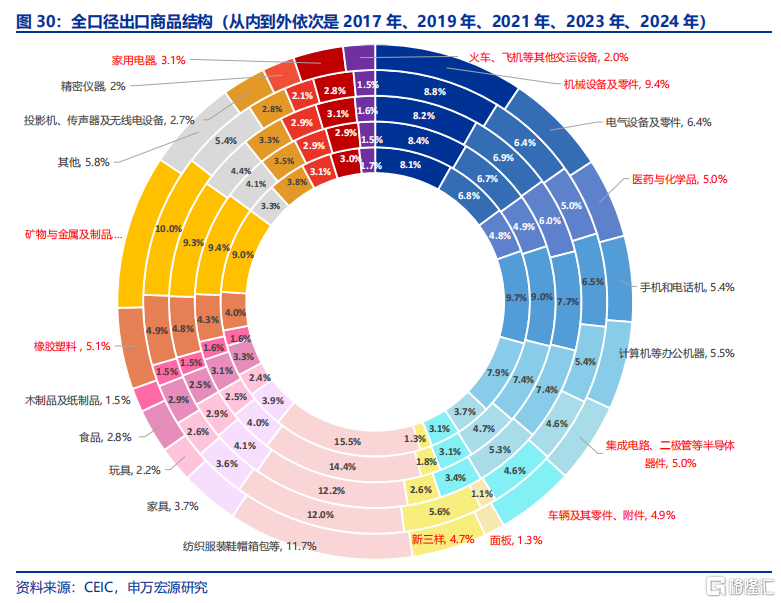

出口供給側競爭力也不同,2014年支撐出口的是低附加值消費品,當下支撐出口的更多是高附加值中間品資本品。2014年出口增速表現較好的是礦物金屬(15.1%)、代工貿易爲主的手機(11.6%)、家具玩具等,以消費品爲主。今年出口表現較好的則更多是火車飛機船舶(50.9%)、電動載人汽車(22.5%)等附加值較高的商品。其次,從近七年出口商品結構看,低附加值消費品和代工品出口佔比持續下降,譬如紡織服裝鞋帽箱包佔比降至11.7%。而裝備制造等高附加值商品出口佔比持續上升格局,譬如機械設備佔比上升至9.4%,汽車佔比上升至4.9%。

不同於2014年傳統行業過剩導致PPI通縮,當下新興行業產能利用率下行導致的PPI下行,有利於出口競爭力的再提升。2014年與當下PPI走低,較大程度上均是源於產能利用率下行,但結構表現分化。2014年中上遊產能更過剩,目前中下遊產能利用率則偏低,尤其是部分新興行業。但在海外高通脹背景下,國內新興行業價格下行也夯實了出口價格優勢,今年出口表現最強的船舶車輛,出現史上罕見的出口價格同比(-7.5%)加速低於進口價格同比(0.4%)的情況,也額外支撐出口。

2. 政策:傳導機制不同

2.1 相同點:貨幣地產政策先於財政政策放松

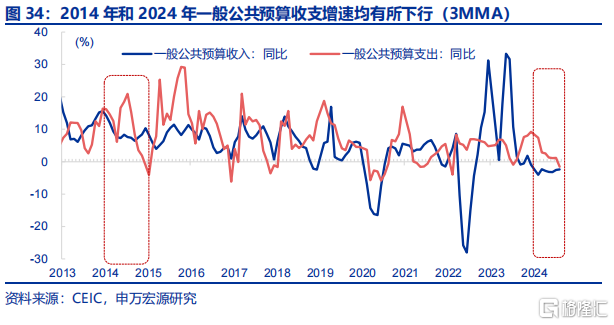

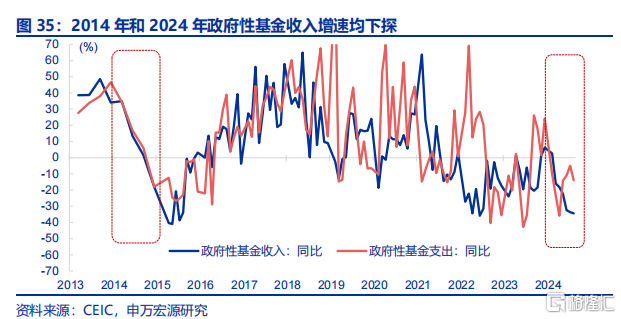

財政政策:2014年財政收支均轉弱,與當下類似。2014年一般公共預算收入趨於下行,同比增速一度下滑至6.5%左右。一般公共預算支出同比上半年達到15.8%,對基建形成支撐。但下半年下滑至2.7%。政府性基金收支也均處於收縮階段,其中,政府性基金收入增速從13Q4的34.0%下行到14Q4的-17.9%,支出增速從46.6%下降到-17.9%。2024年來看,1-8月政府性基金收入同比-21.1%,支出同比-15.8%。

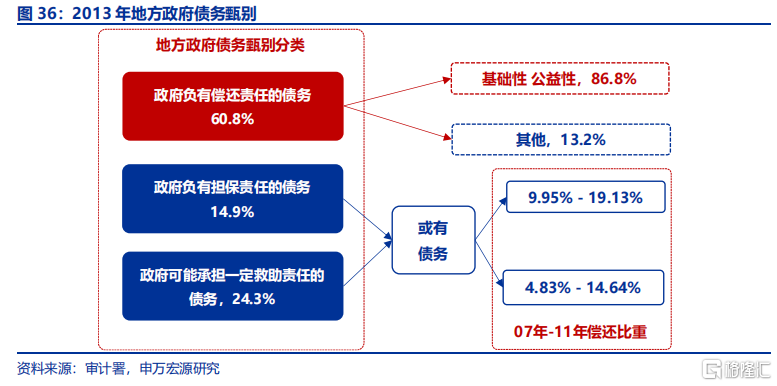

此外,2014化債明顯加速,也與當下化債情況類似。2013年審計署《全國政府性債務審計結果》對地方政府債務進行摸排,2015年財政向人大提請採取債務化解舉措,通過三年左右過渡期,由地方在限額內安排發行地方政府債券置換,總額度達15.4萬億。而當下,10月12日財政部發布會也明確提出“較大規模增加債務額度,支持地方化解隱性債務,地方可以騰出更多精力和財力空間來促發展、保民生。”

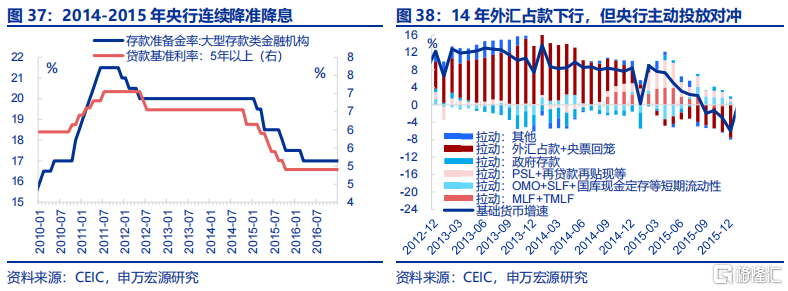

貨幣政策:2014年價格型工具與數量型工具均同步寬松,與當下類似。價格型工具方面,央行於2014年11月下調一年期貸款基准利率40bp至5.6%,下調一年期存款基准利率25bp至2.75%。數量型工具方面,央行於4月、6月兩次大力度定向降准,並於3月、4月、9月分別創設支小再貸款、PSL和MLF,並逐步增加三項工具基礎貨幣投放,對衝外匯佔款下滑帶來的流動性壓力。

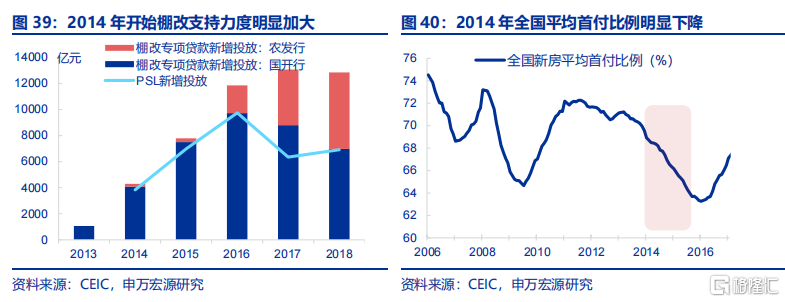

地產政策:2014年也放松房貸+加碼去庫存,與當下地產政策組合拳類似。2014年9月30日,央行和銀監會發布《關於進一步做好住房金融服務工作的通知》,明確首套首付比例最低爲30%,貸款利率下限爲基准利率0.7倍,對擁有1套住房並已結清購房貸款家庭,可執行首套房貸政策,相應帶動實際首付比例大幅下行,央行也於11月調降利率。此外央行創設PSL支持棚改,棚改專項貸款新增投放4300億。

2.2 財政模式不同:地方財政發力向中央財政發力轉變

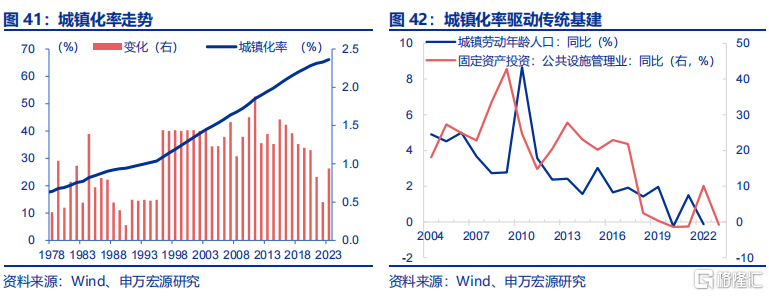

2014年地方財政受約束相對較小,化債壓力小於當下,城鎮化加快也令地方可投資項目數量增加,地方財政仍在擴張。2014年土地收入增速下降至負數區間,但持續時間不長。其次,2014年化債更多是通過置換債降低付息成本,而非採取較爲嚴格手段限制城投融資,基建增速仍能保持較高水平。此外城鎮化速度加快,2012年-2015年城鎮化率每年提升幅度由1.3個百分點上升至1.6個百分點,也相應驅動市政類基建投資,彼時公共設施投資保持20%以上高增速。

當下地方政府收入、化債壓力更大,疊加城鎮化放緩約束可投資項目,地方政府支出端約束較多。當前我國宏觀槓杆率較高,疊加財政可持續性的內在要求,2023年以來化債力度明顯更大。與此同時,當下房企與居民資產負債表調整,導致政府資產負債表連帶調整,土地財政面臨更大壓力。此外城鎮化速度放緩,也對地方政府土地財政、可投項目構成約束。

中央財政替代地方財政發力,且投向由單一依賴傳統基建,擴展到目前新基建、設備更新、消費品以舊換新等多手段模式。在化債的要求下,傳統基建投資難以再度成爲財政穩定經濟增長的主要工具,財政一方面選擇推動新基建如新能源投資、信息技術相關投資穩定廣義基建增速,觀察今年1-8月累計同比,信息技術(38.4%)、公用事業(23.5%)等新基建明顯走強。另一方面,財政政策更多支持大規模設備更新、消費品以舊換新等措施,增加對制造業和民生的支持力度。

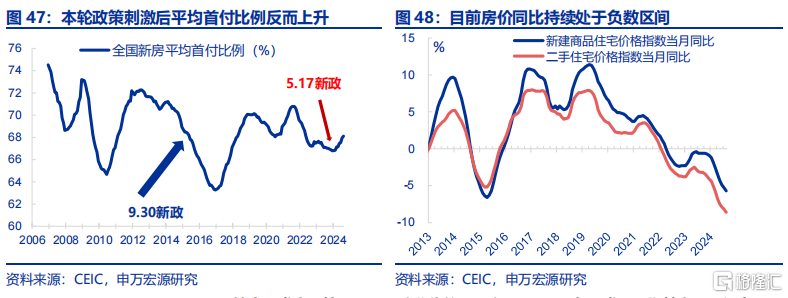

2.3 貨幣政策傳導機制不同:地產金融加速器消失

2014年政策放松有效傳導至地產銷售走強。當下現房銷售較強,但期房銷售與利率“脫敏”。2021年以前的地產周期中,央行降息能明顯刺激1個季度後居民房貸與地產銷售走強。但2021年以來,房貸利率降至歷史低位,雖驅動現房銷售增速走強(1-8月累計同比18.6%,下同),但權重更大的期房銷售(-27.7%)下滑至歷史低位,居民信貸余額陷入負增長。同時,剛需購房者出現購房但減少槓杆的情況,5.17地產政策刺激後,新房平均首付比例反而上升,與2014年明顯不同。

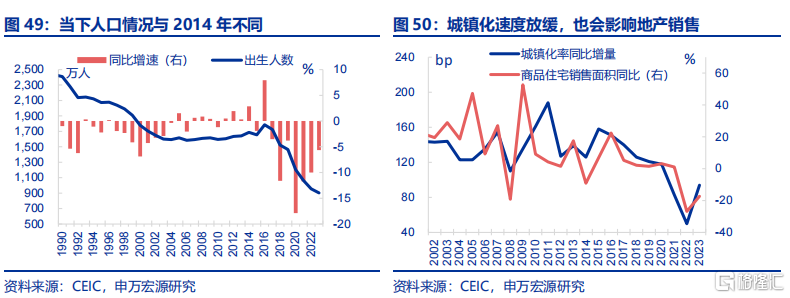

地產需求大環境不同是導致分化的原因之一,2014年需求是周期性走弱,但當下需求中樞或是趨勢性走弱。2014年出生人口增速較2013年反而提升2.6個百分點至2.9%,城鎮化速度也明顯提升,相應保障地產需求中樞處於高位。當時銷售走弱更多源於前期緊縮政策導致的周期性變化。但當下人口陷入負增長,城鎮化速度明顯放緩,地產需求中樞趨勢性走弱,圍繞中樞波動的短期銷售因而也與利率“脫敏”。

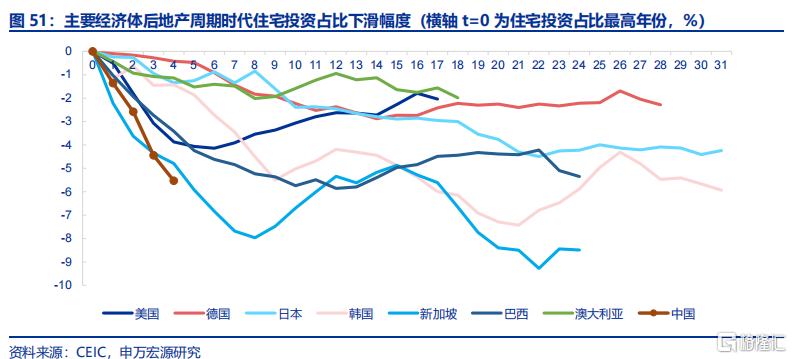

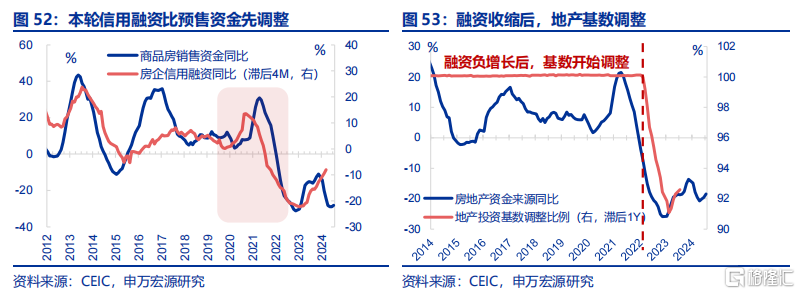

但需求無法解釋銷售分化,核心原因仍是本輪地產症結不同,2014年地產風險更多在需求側,但本輪地產風險更多是供給側。與海外不同,我國本輪地產調控過程中,央行從未加息、而是加力投放流動性。但調控更多集中在供給側,“三條紅线”令房企比居民先承受壓力,因而史上罕見出現房地產信用融資先於銷售資金走弱的現象,同時也導致我國地產投資調整速度明顯快於海外經濟體(佔GDP比例四年下滑6個百分點左右)。房企出險也影響竣工,期房竣工率持續下滑(目前40%左右),居民對購置期房十分謹慎。因而政策推動現房銷售表現強於2015年水平,但期房偏弱。

供給側結構性問題約束信用需求,金融地產加速器消失,也增加了需求側宏觀調控的復雜性。現房銷售火熱導致房企更多將資金用於竣工現房,但過度竣工導致現房庫存積壓(近三年累庫2.3億平),間接透支期房竣工可用資金,保交樓資金缺口擴大。收儲政策已對症下藥,但更多爲折價收購現房,在現房銷售仍強背景下,房企或等待以全價賣給居民。期房更需收儲,但保交樓資金缺口擴大導致竣工風險增加,影響政府期房收購意愿。另一方面,近年來貨幣政策加大寬松力度,但貨幣乘數增速由此前10%以上明顯下降至目前5%以下,一定程度上也源於地產信用需求的收縮。

3. 海外:基本面與流動性周期不同

3.1 相同點:海外經濟所處周期不同,但均是年中开始走弱

整體來看,從發達經濟體產出缺口角度而言,2014年處於後危機時代復蘇周期的中期,2024年處於尾聲。但2014年和2024年都處於短周期中的“放緩”階段。2012年下半年至年底,在歐央行行長德拉吉發表“不顧一切代價”(Whatever it takes)演說和安倍晉三重新執政後,歐洲和日本經濟的復蘇進入“快車道”,但復蘇步伐並不穩健。2014年初,發達經濟體的復蘇進程全面放緩。

2024年,全球經濟增速不達預期。美國經濟有所放緩,完成了從“不着陸”到“軟着陸”的轉變,三季度一度出現“硬着陸”恐慌。歐洲經濟復蘇乏力,德國制造業生產和日本的內循環仍然乏力。全球制造業生產同比增速向上,但進程整體不達預期,結構上新興好於發達——發達國家工業生產同比增速仍在0附近震蕩。展望2025年,全球制造業投資、生產和貿易狀況能否邊際改善,仍是一個主线。

但從節奏而言,2014年與當下,發達經濟均自年中开始轉弱。2014年與當下雖然發達經濟體景氣結構表現分化,但總體景氣表現較爲一致。2014年,雖然美國經濟仍保持較強表現,但歐日經濟表現明顯走弱,拖累整體發達經濟體景氣下行,這一現象也反映在制造業PMI中,下半年开始制造業PMI加快回落至52以下。而今年,美歐經濟表現較弱,也拖累整體發達經濟體景氣下行,轉弱時點也與今年類似。

3.2 不同點:美國經濟周期不同,導致貨幣政策周期不同

2014和2024年,美國經濟周期、美聯儲貨幣政策和美元指數所處的階段有顯著差異。2014年美國經濟處於復蘇中期(mid cycle),美聯儲开始考慮政策正常化,於10月結束擴表(2013年12月放緩擴表,即Taper),美元指數也處於上行期。2024年,美國經濟已經步入復蘇尾聲(late cycle),美聯儲政策利率進入“Higer”階段、等待時機降息,並最終於9月首次降息。美元指數明顯下行。

不僅如此,2024年還是全球貨幣政策從“加息潮”到“降息潮”的轉換(日本除外)。2014年雖然美聯儲處於加息周期前夜,但歐元區和日本仍處於寬松之中。從邊際上看,2024年全球金融狀況好於2014年,但2025年能否延續?從實際利率水平高低看,2024年實際利率水平顯著高於2014年。如果降息後二次通脹壓力再現,2025年美聯儲降息斜率趨緩,其對美元流動性的邊際影響或於2014年趨同。

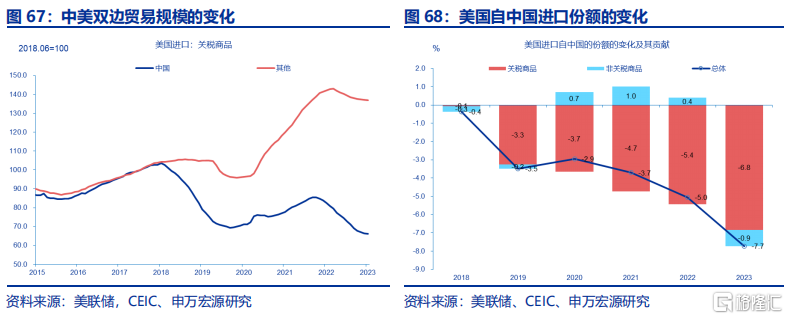

但全球政經環境和中美經貿關系已發生了“突變”。2017年1月特朗普執政後,开始重塑美國對外貿易關系和全球多邊貿易體系,並於2018年初發起多輪關稅衝擊、尤其是針對中國的301關稅。2024年是美國總統大選年,最新民調顯示,特朗普正取得上風、尤其是在搖擺州。我們認爲,不宜低估特朗普的勝選概率。若特朗普再次當選,應重點關注關稅升級舉措對全球貿易體系的衝擊,以及我國的內部政策對應對。

3.3 對我國影響分化:出口結構、國際收支、匯率變化不同

我國出口均出現先升後降格局,但國別結構表現明顯不同。從總體出口來看, 2014年與當下均經歷發達經濟景氣轉弱,因而出口增速也都出現上半年改善、但年中开始面臨下行壓力的格局。但由於海外基本面結構表現不同,導致我國出口結構表現也出現差異。2014年我國對發達經濟體出口走弱,由7月13%的高點下滑至年底4.9%。雖然對新興出口一度較好,但2015年後又明顯回落至負數區間。但當下我國對新興家出口持續好於對發達國家。

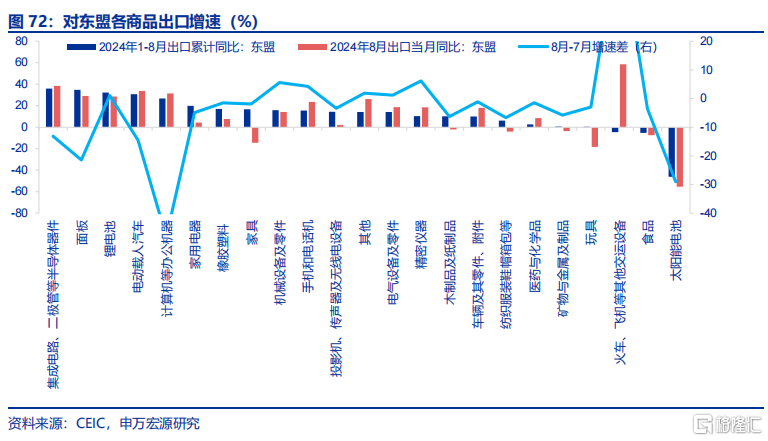

近年來我國出口模式也在轉型,更多嵌入新興國家工業化進程中,因而商品出口表現也與2014年不同。分商品看,今年我國對東盟、印度出口改善的更多是中間品和資本品,譬如集成電路、面板、船舶等交運設備均錄得20%以上的較高增速,與2014年更多依賴消費品不同。這背後也與我國出口轉型有關,2015年前出口份額提升的更多是消費品,但後者在2015年後持平於26%附近、未再明顯上升。2015年以來出口份額提升的更多中間品和資本品,由10%提升至當下13.8%,顯示我國出口更多在幫助新興國家工業化,而不是囿於低端消費品市場競爭。

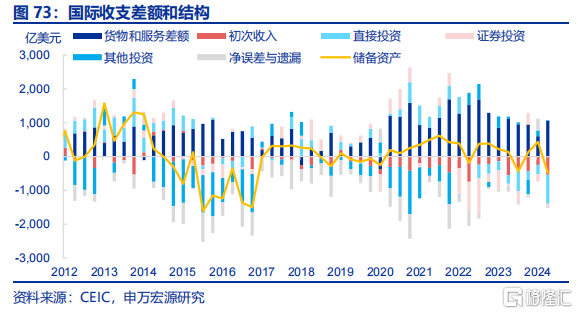

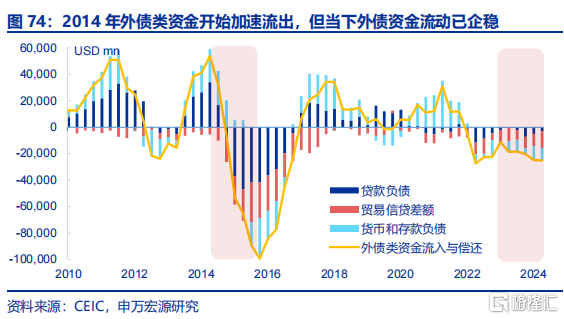

國際收支與匯率環境也不同:2014年我國國際收支處於流出壓力的起點,尤其是外債類資金,人民幣匯率开啓貶值周期。我國先後在11年和12年設立RQFII和QFII,資本項目开放提速。14年9月,美聯儲轉鷹,而國內貨幣政策轉向寬松,中美貨幣政策分化疊加2015年8·11匯改,人民幣匯率持續承壓,外匯儲備下降1萬億美元(相對峰值下降25%)。人民幣匯率也從2014年10月的6.1开始持續貶值,有效匯率指數也在15年H2-16年底持續回落,貶值壓力直到2017年下半年才开始緩解。

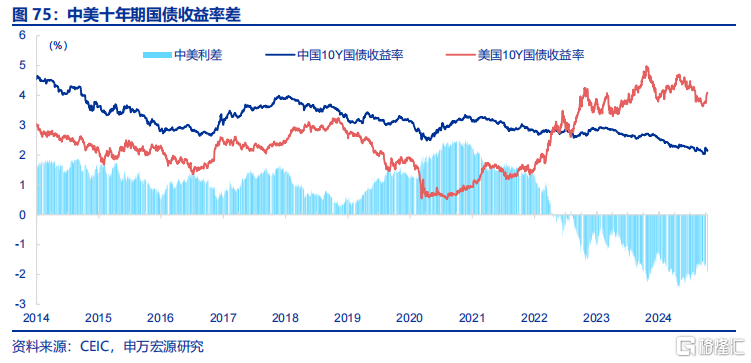

但當下處於國際收支流出壓力的終點,伴隨美聯儲降息,我國外部平衡壓力實質上趨於緩和,人民幣匯率從7.3明顯回升至目前7.0附近。中美十年期國債利差從2022年5月起开始倒掛,至今已持續28個月,人民幣對美元一度貶值至7.3以上,我國國際收支前期壓力已經得到明顯的釋放。而隨着美聯儲降息,我國國際收支壓力緩和,加之國內財政政策加力,人民幣匯率已明顯升值至7.0附近,同時外債類資金流出壓力也明顯緩釋。

風險提示

1)經濟轉型面臨短期約束。物價、需求變化導致中短期轉型速度放緩。

2)部分新興行業過度投資。部分行業投資增速持續超出潛在需求水平。

3)房地產形勢變化超預期。地產超預期走弱,影響產業結構。

注:本內容節選自申萬宏源宏觀於2024.10.14發布的研究報告:《歷史不會重演:全面對比2014——“鏡見”系列專題之一》,證券分析師:趙偉 申萬宏源證券首席經濟學家;屠強 FRM 資深高級宏觀分析師;陳達飛 首席宏觀分析師;賈東旭 高級宏觀分析師

標題:歷史不會重演:全面對比2014

地址:https://www.iknowplus.com/post/157101.html