尋找行業中的景氣與亮點:來自港股中報的线索

8月以來港股走出不同於A股的“獨立行情”,驗證了我們一直提示港股比A股有更大彈性的觀點(《港股具有更大彈性》與《港股的“獨立行情”與結構機會》)。除了估值和倉位出清更徹底外,港股相比A股的盈利優勢無疑也是重要原因。此外,在大概率依然持續震蕩行情下,哪些板塊有更高的景氣度或業績拐點也將帶來更好的結構性機會?綜合已經披露完畢的中報業績和市場預期,互聯網電商、消費服務等板塊的景氣度較高,而電信、水電等公用事業盈利穩定,作爲分紅標的仍值得繼續關注。海外中資股上半年盈利同比增速改善,但更多爲成本而非需求驅動,企業普遍採取收縮战略。港股明顯好於A股的-3%,主要由於港股盈利結構更有優勢:1) 行業結構上,港股新經濟佔比高,中遊制造業佔比低。2) 集中度上,頭部公司貢獻效應更明顯。我們小幅下調2024全年增長從3-4%至2%,建議關注電商互聯網、消費服務等景氣度較高的領域;此外,電信、水電等公用事業板塊業績穩健,作爲分紅標的也值得關注。

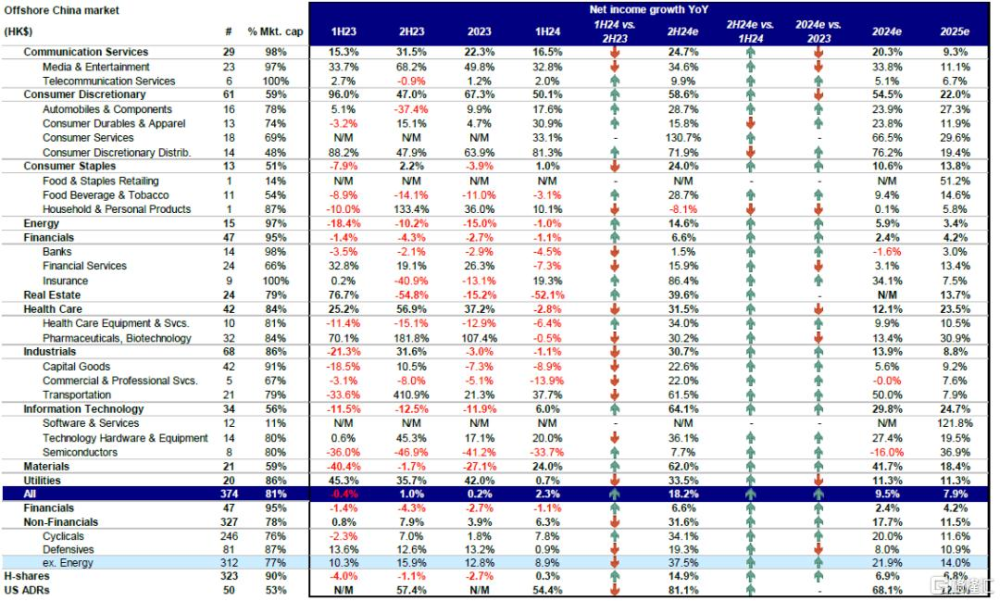

增長情況:上半年增長2.3%,好於A股;互聯網電商高增長,出口鏈和金屬是亮點,地產與銀行拖累

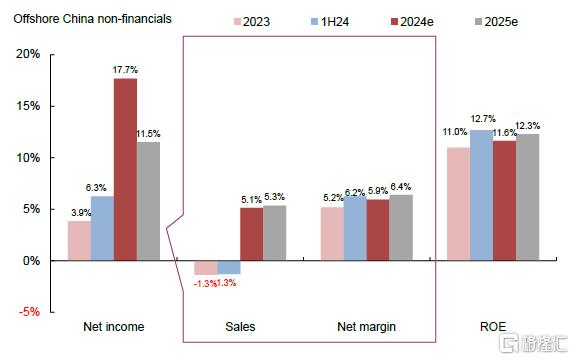

海外中資股2024年上半年盈利同比增長2.3%,較2023年的0.2%提速。可比口徑下以港幣計價,海外中資股市場上半年盈利同比增長2.3%,其中金融同比下滑1.1%(vs. 2023年-2.7%),非金融增長6.3%(vs. 2023年3.9%)。

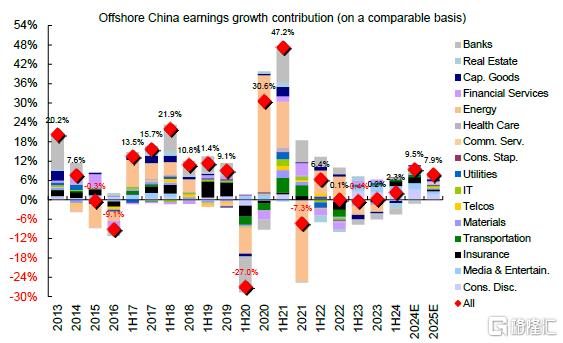

金屬採礦、出口鏈是亮點,電商互聯網維持高增長,地產、銀行加速下滑。分行業看,1)上遊資源品修復。原材料盈利增長24.0%(vs. 2023年-27.1%),價格上漲推升金屬採礦板塊業績;能源盈利小幅下滑1.0%(vs. 2023年-15.0%)主要是受煤價回落拖累,油氣盈利反而增長6.0%,較2023年下滑12.4%轉正。2)中遊制造偏弱。上遊資源品漲價擠壓利潤,資本品盈利下滑8.9%(vs. 2023年-7.3%);航空公司減虧、部分集運及港口公司因運價上漲業績提升;汽車及零部件板塊增長17.6%,較2023年增長9.9%提速,支撐主要來自利潤率同比擡升0.4ppt(vs. 2023年-0.5ppt),但收入同比增長6%,較2023年增速22.3%放緩。3)下遊消費有韌性。必需消費增長1%(vs. 2023年-3.9%),可選消費增長49.4%(vs. 2023年67.3%),受益於出口的耐用消費品(+30.9%)和電商板塊提供支撐,拼多多(PDD.O)、京東(9618.HK)、美團(3690.HK)盈利增長雙位數。4)TMT整體強勁,僅半導體下滑33.7%(vs. 2023年-41.2%),軟件服務大幅減虧,電信和科技硬件分別增長2%和20%,均好於2023年的1.2%和17%,媒體娛樂維持高速增長32.8%(vs. 2023年+49.8%)。5)偏防御的醫療保健和公用事業在高基數下增速回落,醫療保健下滑2.8%(vs. 2023年+37.2%),公用事業增長0.7%(vs. 2023年+42%)。6)金融地產盈利下滑,拖累整體業績。地產加速下滑52.1%(vs. 2023年-15.2%),萬科(2202.HK)盈利大幅轉負拖累板塊表現;金融盈利下滑1.1%,較2023年-2.7%降幅收窄,保險(+19.3%)盈利明顯修復,但息差收窄使得銀行盈利加速下滑(-4.5%vs. 2023年-2.9%),多元金融(-7.3%)業績也處於底部。

盡管如此,港股仍明顯好於A股的-3%,尤其是非金融板塊,同比增長6.3%,對比A股非金融下滑5.5%[1]。究其原因,主要是由於港股盈利結構更有優勢:

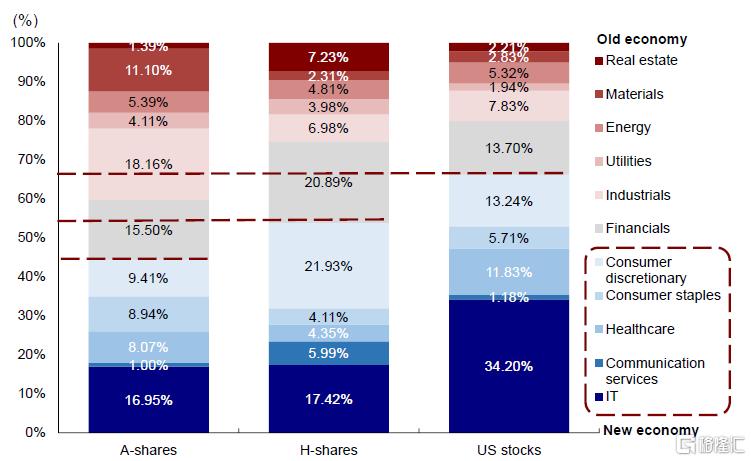

1) 行業結構上,港股新經濟佔比高,中遊制造業佔比低。上半年盈利同比雙位數增長的電商、互聯網板塊在港股中權重較大,市值佔比接近20%,而這類企業A股中較少;盈利承壓的中遊制造業公司多數集中在A股,如工業板塊市值佔比超過18%,大幅高於港股的7%,其中上半年盈利同比下滑53%的電力設備及新能源板塊在A股中市值佔比5%,港股中僅佔0.5%。

2) 集中度上,頭部公司貢獻效應更明顯。海外中資股市值前10大公司上半年淨利潤佔整體的44%,前20家公司佔60%,而A股前10大公司淨利潤佔比僅33%,前20家佔45%。因此頭部公司業績影響更大,騰訊、美團、中海油等上半年業績亮眼,均爲雙位數增長。分板塊更爲明顯,汽車板塊,長城汽車(2333.HK)、小鵬汽車(9868.HK)、比亞迪(1211.HK)基本貢獻全部增幅;交通運輸中,東方航空(0670.HK)大幅減虧和京東物流(2618.HK)業績超預期也拉動過半增幅;能源中,中海油(0883.HK)同比增長19.8%,基本抵消煤炭下滑的拖累。

增長質量:更多爲成本而非需求驅動,企業普遍採取收縮战略

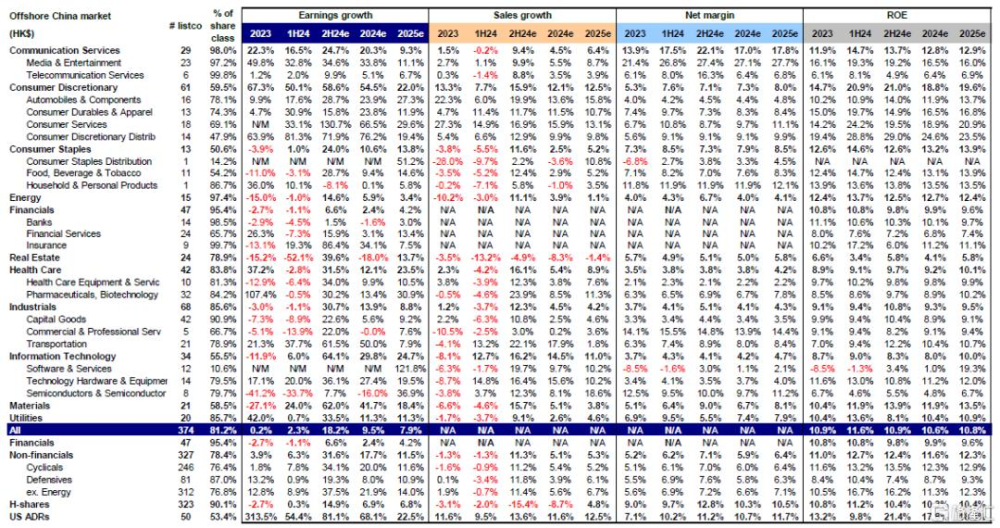

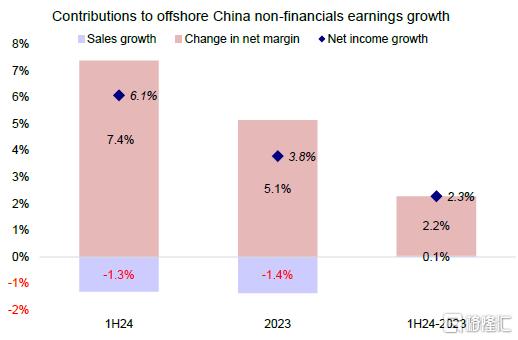

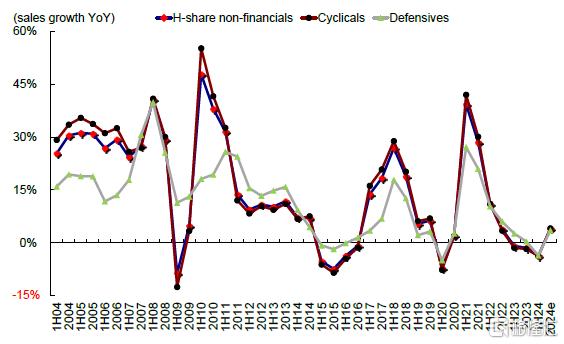

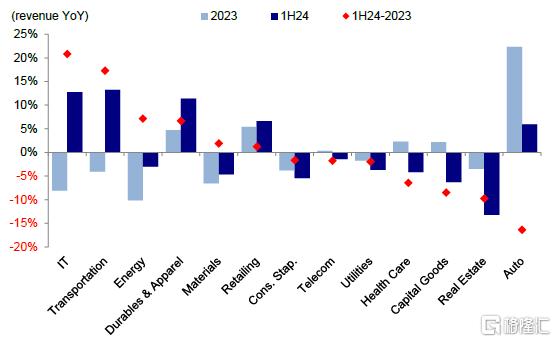

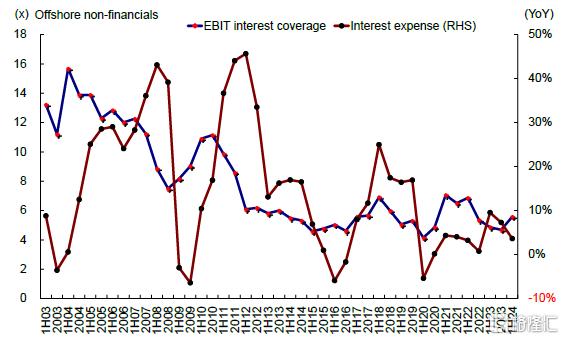

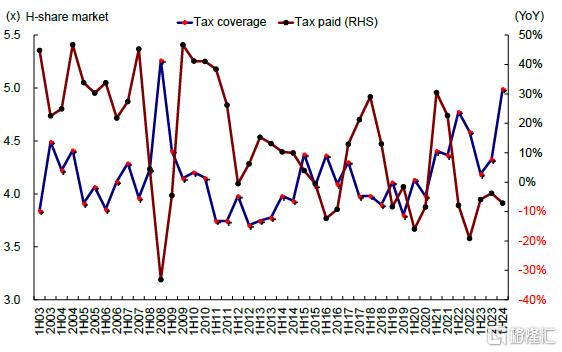

盈利改善更多爲成本驅動,需求反而下滑。海外中資股淨利潤率從2023年5.2%提升1ppt至上半年的6.2%。相比2023年,多數板塊淨利潤率改善,媒體娛樂(+5.4ppt)、零售(+3.4ppt)、公用事業(+2.7ppt)、耐用消費品及服裝(+2.3ppt)等板塊淨利潤率較2023年明顯改善,僅房地產板塊下滑0.8ppt。上半年海外中資股上市公司稅費減少,利息支出同比增速放緩。企業壓降成本以在需求疲弱環境下維持經營。與之相對,非金融行業收入同比下滑1.3%(vs. 2023年-1.3%),經營性現金流同比下滑24.4%(vs. 2023年3.2%),其中交通運輸(+13.2%)、信息技術(+12.7%)、耐用消費品(+11.4%)等板塊上半年收入實現同比正增長,較2023年收入增速改善較大,而汽車(-16ppt)、房地產(-10ppt)、資本品(-8ppt)、醫療保健(-6ppt)等板塊增速較2023年明顯放緩。

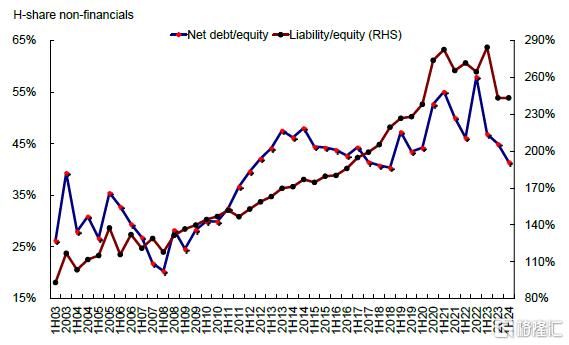

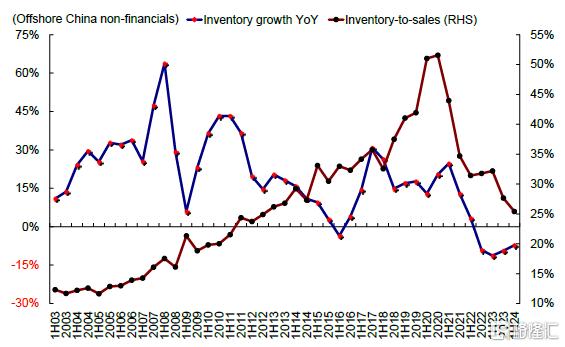

企業投資收縮,淨負債下降。上半年海外中資股資本开支同比下滑4.2%。槓杆率與2023年的343%基本持平,其中資本品槓杆率擡升幅度居前(+41ppt);交通運輸槓杆率下滑10ppt。值得注意的是,淨負債率(Net gearing)從2023年的45%降至2024年上半年的41%,企業在去槓杆。同時,2024年上半年去庫背景下,庫存、庫銷比持續回落,應收账款同比增加,投資回報率和內需動能不足環境下,企業投資和擴張意愿有限,採取收縮性經營管理策略。

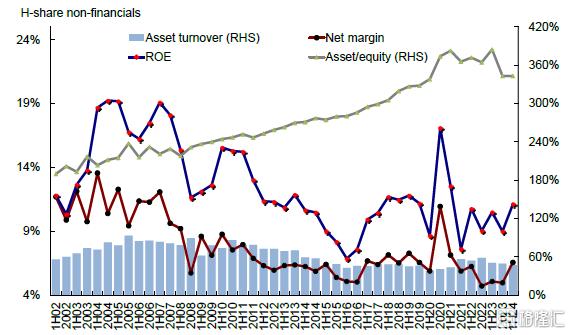

因此,ROE走高更多爲成本驅動的利潤率所致。ROE從2023年的10.9%擡升至2024年上半年的11.6%。其中,金融板塊ROE與2023年持平爲10.8%;非金融ROE從11.0%上行至12.7%;保險、必需消費、公用事業、電信板塊ROE分別擴張7.9、4.4、3.5和2.5ppt;銀行、信息技術、資本品板塊分別下滑0.5、0.4和0.3ppt。杜邦分析看,淨利潤率擡升支撐ROE走高,槓杆率基本持平,資產周轉率從2023年的49%降至47%,企業在需求不足情況下難以獲得新的利潤增長點,盈利能力受到限制。

增長前景:小幅下調2024全年增長至2%;建議關注電商互聯網、消費服務、電信與公用事業等

當前,市場共識預計海外中資股全年增長9.5%,隱含下半年同比增長近20%。板塊方面,市場一致預期電商、保險、媒體娛樂等仍是盈利增長的主要貢獻;消費者服務、房地產、保險、半導體等板塊下半年或明顯好於上半年。

我們認爲,市場一致預期可能過於樂觀,或存在合成謬誤。一方面,有效需求仍顯不足,地產量價偏弱運行,物價持續承壓,經濟增長內生動能偏弱的形勢仍有待根本性改善。另一方面,上半年出口企穩、好於市場預期爲出口鏈企業盈利提供支撐,但近期運價持續回落,下半年出口環比可能轉弱。當前增長承壓問題的根源仍是信用收縮,尤其是財政力度今年2月尤其是二季度以來再度放緩,無法有效對衝私人部門持續“去槓杆”,解決的方法包括降低融資成本、財政加槓杆兩個路徑。7月財政赤字同比加速,9月美聯儲降息也將爲國內政策提供寬松窗口,但年內可能重在落實已有政策,財政部近期也強調“堅決防止超財力出台政策、新上項目[2]”,因此期待“強刺激”並不現實,基本面看下半年盈利高速增長缺乏基礎。

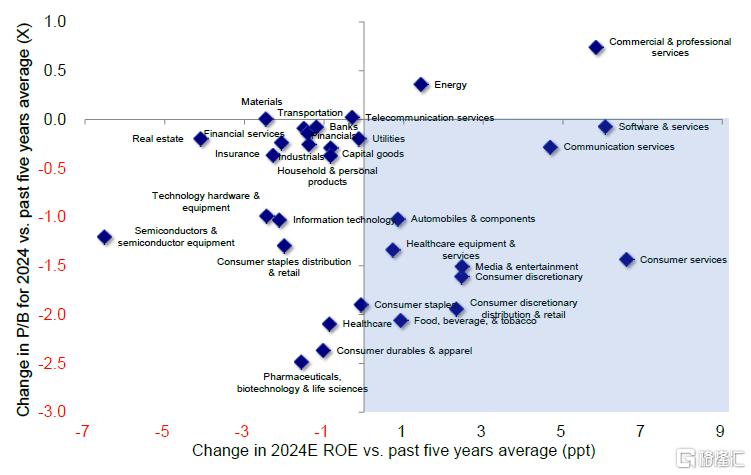

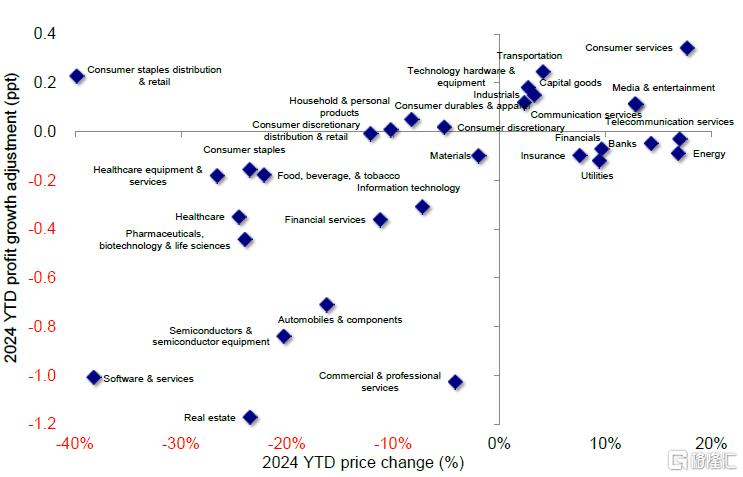

基准情形下,結合上半年實際增長情況,我們將2024年盈利增速預測從3-4%下調至2%,低於當前10%的一致預期。不過,由於新經濟板塊佔比較高、制造業佔比低,港股業績仍將好於A股。板塊層面,我們建議關注電商互聯網、消費服務等景氣度較高的領域,這些板塊年初至今盈利上修,2024年ROE預期高於過去5年均值,PB水平低於過去5年均值,有望成爲業績整體溫和增長態勢中的亮點;此外,電信、水電等公用事業板塊業績穩健,作爲分紅標的也值得關注。

市場角度,結合盈利與美聯儲降息影響,我們依然認爲港股彈性大於A股。短期受益於降息的成長板塊可能有更高彈性,如半導體、汽車(含新能源)、媒體娛樂、軟件、生物科技等。但中期維度,區間震蕩的結構性行情依然是主线,當前10年美債利率降至3.8%已將降息預期計入的較爲充分,若風險溢價回到去年中,對應恆生指數約19,000;若盈利在此基礎上增長10%,對應恆生指數點位可能在21,000左右。配置方向取決於基本面前景,分紅+科技成長是主线:1)整體回報下行,對應穩定回報的高分紅和高回購,即充裕現金流的“現金牛”,從周期分紅到銀行分紅,再到防御低波分紅;2)局部加槓杆,如具有自身行業景氣度(互聯網、遊戲、教培)或者政策支持的科技成長(科技硬件與半導體)。

整體盈利:同比2.3%,好於A股,電商互聯網高增長

圖表1:海外中資股2024年中報業績整體情況匯總

注:以港元爲單位;數據缺失以及財年不在12月結束的公司不包含在上表中;基於彭博一致預期而非中金自上而下預測 資料來源:彭博資訊,中金公司研究部

圖表2:可選消費、媒體娛樂、保險板塊對2024年上半年盈利增長貢獻最大,而銀行、房地產板塊構成拖累

資料來源:彭博資訊,中金公司研究部

圖表3:海外中資股2024年上半年盈利、收入、利潤率和ROE水平匯總

注:以港元爲單位;基於可比口徑;數據缺失以及財年不在12月結束的公司不包含在上表中;基於彭博一致預期而非中金自上而下預測

資料來源:彭博資訊,中金公司研究部

增長動力:更多爲成本而非需求驅動

圖表4:收入下滑拖累上半年盈利增速

資料來源:彭博資訊,中金公司研究部

圖表5:淨利潤率擡升是盈利小幅增長的主要原因

資料來源:彭博資訊,中金公司研究部

圖表6:上半年收入進一步下滑

資料來源:彭博資訊,中金公司研究部

圖表7:汽車、房地產、資本品板塊收入增速明顯放緩

資料來源:彭博資訊,中金公司研究部

增長質量:投資下行,槓杆回落,更多採取收縮战略

圖表8:ROE擡升,主要由於淨利潤率上行

資料來源:彭博資訊,中金公司研究部

圖表9:…淨負債率下降,企業現金持有量佔比上升,企業財務結構趨於保守

資料來源:彭博資訊,中金公司研究部

圖表10:利息覆蓋倍數增加,利息支出同比增速下降

資料來源:彭博資訊,中金公司研究部

圖表11:稅費同比減少,稅收覆蓋率擡升

資料來源:彭博資訊,中金公司研究部

圖表12:企業持續去庫,上半年去庫速度放緩

資料來源:彭博資訊,中金公司研究部

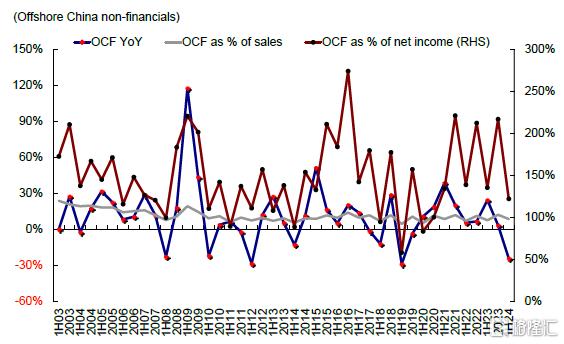

圖表13:經營性現金流同比下滑

資料來源:彭博資訊,中金公司研究部

前景展望:一致預期偏高,小幅下調全年增長至2%

圖表14:消費者服務、電商、媒體娛樂等板塊在ROE和PB水平上具有吸引力

注:數據截至2024年9月5日 資料來源:FactSet,Wind,彭博資訊,中金公司研究部

圖表15:2024年至今盈利預期上調板塊多數漲幅居前

注:數據截至2024年9月5日 資料來源:FactSet,Wind,彭博資訊,中金公司研究部

圖表16:港股相比A股盈利收益結構具有優勢

注:數據截至2024年9月5日 資料來源:FactSet,Wind,彭博資訊,中金公司研究部

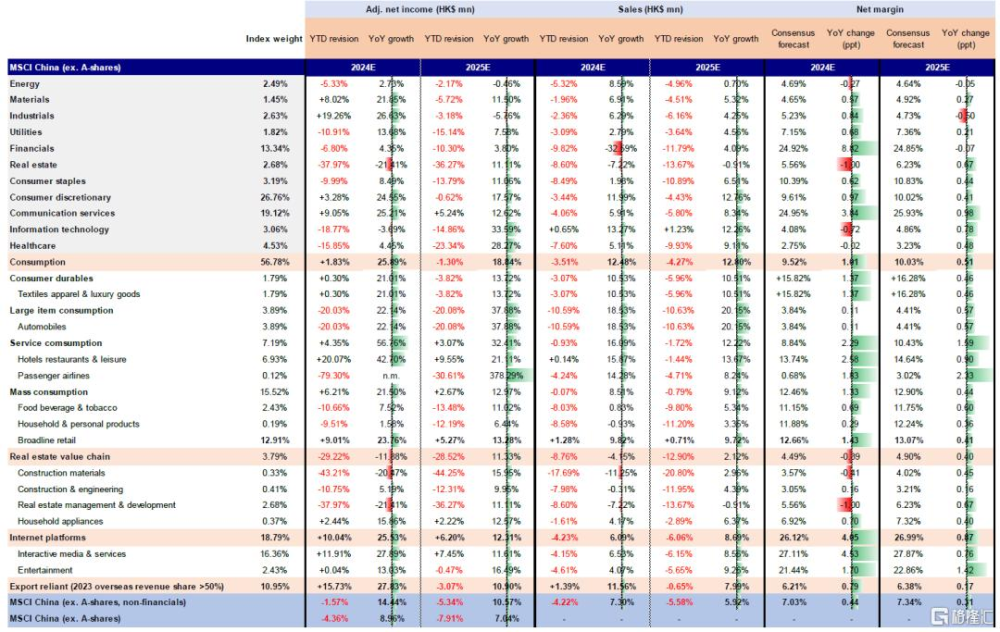

圖表17:MSCI除中國指數年初至今各行業淨利潤預測調整以及FactSet一致增長預測

注:數據截至2024年9月5日 資料來源:FactSet,中金公司研究部

注:本文摘自中金2024年9月10日已經發布的《尋找行業中的景氣與亮點 ——2024港股中報裏的线索》,分析師:劉剛S0080512030003 SFC CE Ref:AVH867、王牧遙S0080123060036

標題:尋找行業中的景氣與亮點:來自港股中報的线索

地址:https://www.iknowplus.com/post/145931.html