經濟弱復蘇對風格解釋力有多大?

策略觀點:經濟弱復蘇對風格解釋力度有多大?

部分投資者對今年風格的解釋是,因爲經濟弱復蘇,所以和經濟相關的板塊都比較弱,而和經濟相關性弱的TMT、中特估等主題則比較活躍。但是根據我們回顧歷史的發現,最近10年,幾乎大部分強勢的賽道,均會被投資者解讀爲“受益於經濟增速放緩”。可通過對比歷史表現,能夠看到,經濟下降初期(GDP增速放緩,PPI還在上行期),消費周期和成長均能有所表現,穩定類和金融類最差。經濟下降中前期(GDP增速放緩,PPI同步下行,且沒有寬松政策),金融類和穩定類板塊最強,消費也能有一定表現。而這一輪經濟增速放緩期中,穩定類、周期類比歷史同期表現得更強,說明行業邏輯層面Alpha最強,消費的Alpha最弱,金融和成長整體表現符合預期。綜合考慮Beta和Alpha,我們認爲如果年底到明年經濟有一次回升的話,在回升初期,最強的可能是周期(較強的Alpha和反轉之後的Beta),其他風格均略有瑕疵,金融類Alpha和Beta強度均爲中等,消費Beta強,Alpha弱,成長Alpha中等偏弱,Beta中等偏強,當然其中的AI相關行業Alpha較強,穩定類板塊Alpha較強,但如果經濟回升,Beta可能會偏弱。指數層面,我們下半年的觀點是,經濟已經到達下降末期,Q2經濟增速放緩、2-6月匯率貶值、3-5月商品調整、4月一季報和7月中報、房地產再次走弱等利空大概率已經消化完成。未來1-2個季度,股市大概率會進入新的上漲趨勢,這一次上漲速度不會很快,但時間可能不短。

(1)經濟增速放緩的影響有多大?部分投資者對今年風格的解釋是,因爲經濟弱復蘇,所以和經濟相關的板塊都比較弱,而和經濟相關性弱的TMT、中特估等主題則比較活躍。但是根據我們回顧歷史的發現,最近10年,幾乎大部分強勢的賽道,均會被投資者解讀爲“受益於經濟增速放緩”。2022年因爲經濟弱復蘇,風險偏好下降,所以建築房地產等受益於逆周期政策的行業較強;2021年因爲經濟开始弱,半導體和新能源等高端制造代表中國經濟新的增長動力,所以強勢;2019年因爲經濟弱復蘇,不依賴總量增長,更依賴消費升級的消費,反而受益於宏觀下降後的流動性充裕;2016-2017年,漲幅較大的價值類龍頭都和經濟相關,但投資者买入的主要的上漲邏輯往往不是經濟,而是供給側改革、行業集中度提升、消費升級;2013-2015年的TMT,受益於經濟下降下的流動性寬松和政策上鼓勵大衆創業、經濟轉型。經濟下降正在成爲證明行業機會活躍的“萬能鑰匙”,即使和經濟相關度較高的上遊周期,2016-2017和2020-2021年的超額收益,市場的主流解釋也是供給側改革、產能周期、能源危機。

我們認爲,上面的很多解釋都是對的,因爲產業的Alpha比經濟的Beta對行業的影響更大。但從投資的角度,很多投資者可能混淆了年初以來行情裏面Alpha和Beta的因素。我們可以首先看一下從統計的角度經濟周期對各行業的影響,再對比這一次經濟增速放緩期各行業的表現來反思這一次各類板塊的Alpha到底有多強。

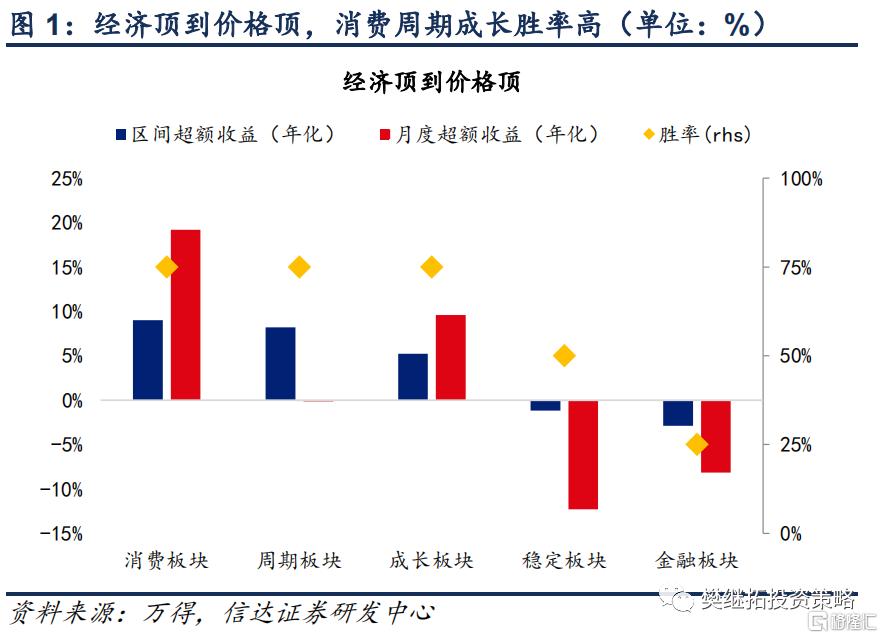

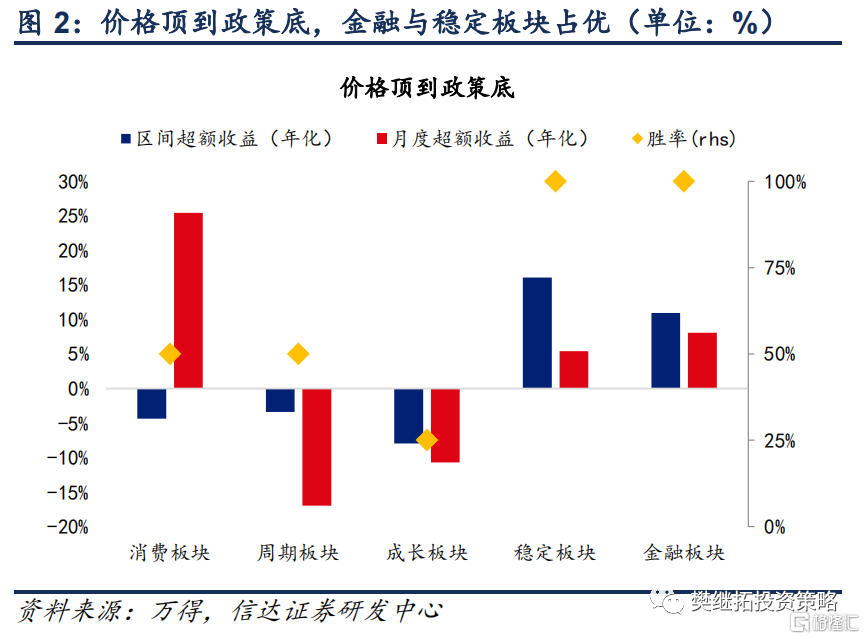

我們以區間超額收益、月度超額收益、勝率三種統計方法,統計經濟下降周期中各個階段不同風格的超額收益,從圖1-4能夠看到,經濟下降初期(GDP增速放緩,PPI還在上行期),消費周期和成長均能有所表現,穩定類和金融類最差。經濟下降中前期(GDP增速放緩,PPI同步下行,且沒有寬松政策),金融類和穩定類板塊最強,消費也能有一定表現。

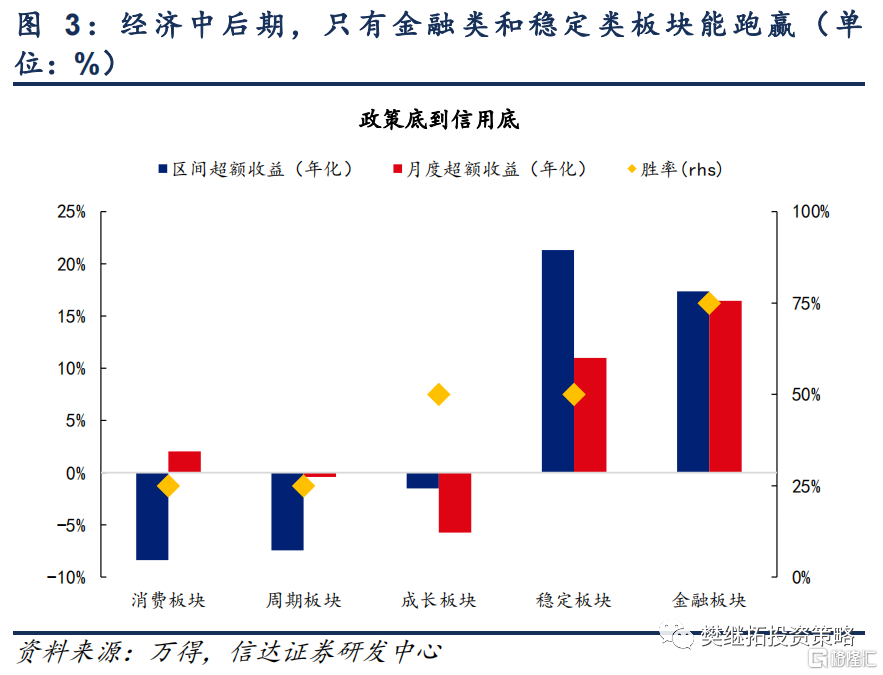

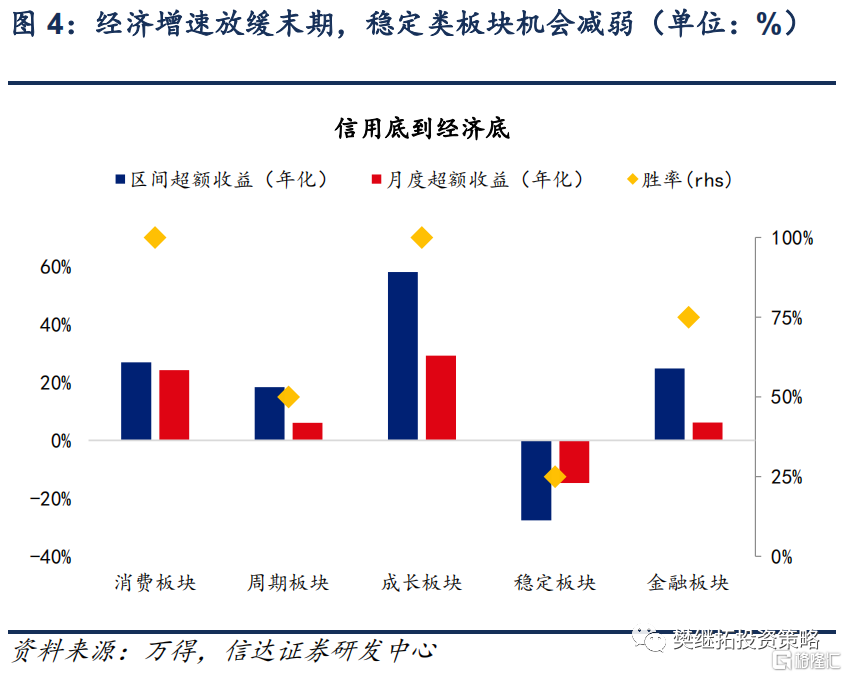

經濟下降中後期(GDP增速放緩、PPI下行,但有政策),穩定金融類板塊最強,消費周期最弱。經濟下降末期(GDP增速放緩、PPI還在下降,但部分領先指標开始企穩),穩定類板塊最弱,成長最強,消費金融周期逐漸出現機會。

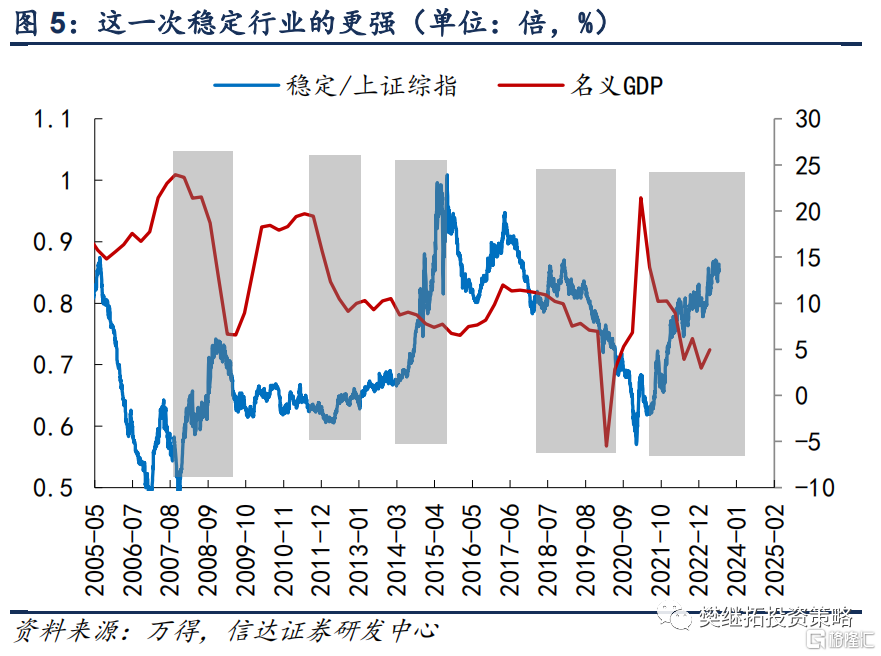

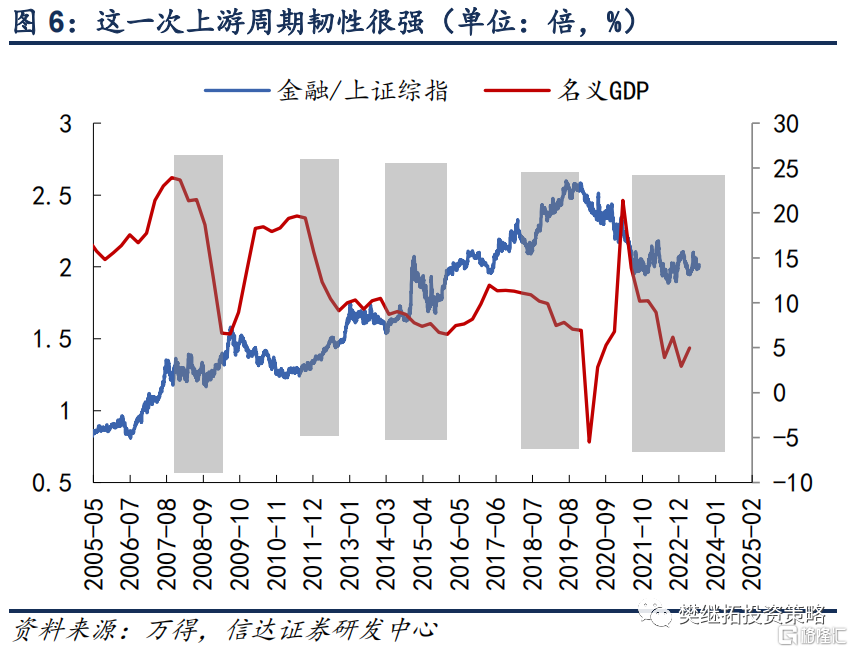

(2)這一次的不同:消費更弱,成長正常,穩定和周期類更強。所以金融類和穩定類板塊在經濟下降期強是符合歷史規律的經濟Beta,特別是經濟下降中期。但是從金融類和穩定類板塊走強的力度來看,這一次經濟下降期,穩定類板塊超額收益幅度超過了2008年、2011-2012年,僅次於2014-2015年,這反映出了中特估邏輯的強Alpha。金融類板塊略偏強,幅度略小於歷史同期,但偏差不大。

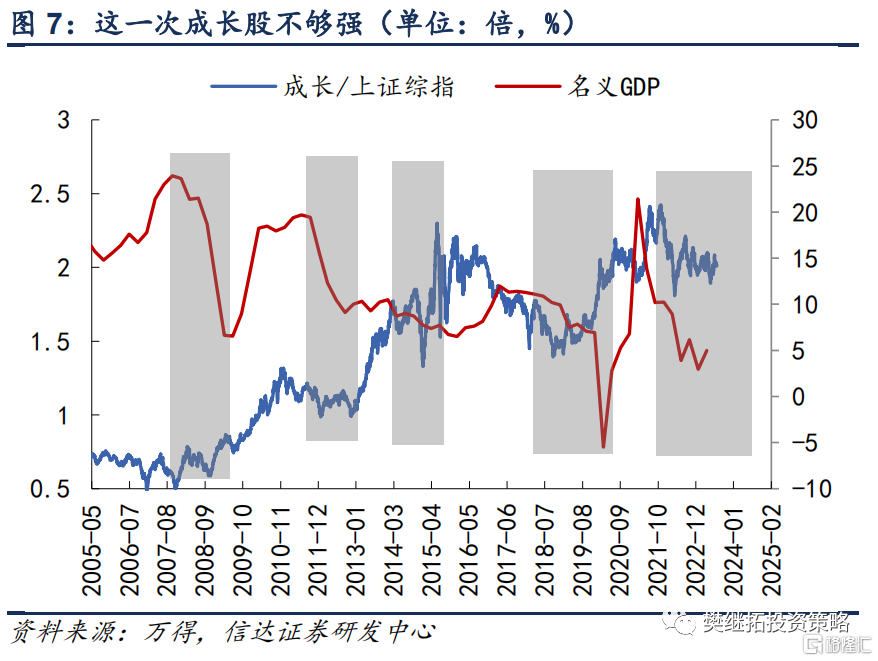

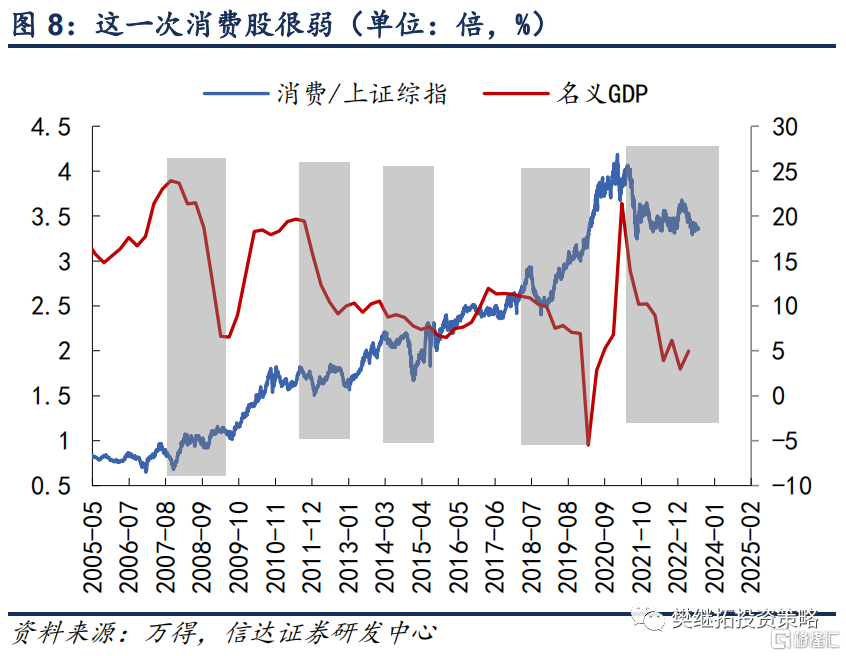

歷史上,成長和消費在經濟下降最初期和最末期大多會有比較活躍的表現,我們認爲,因爲這兩段時間經濟的Beta雖然在下降,但市場大多不是熊市,成長和消費自下而上的產業邏輯往往可以對抗經濟的Beta,但是在經濟下降的中期,由於股市大多是熊市,消費成長大多會跑輸上證綜指。如果在整個經濟下降期一直持有消費成長,則超額收益不會太大。2021年以來的這一輪周期,成長股表現比較符合這一歷史規律。但消費比歷史走勢更弱,甚至走出了歷史上經濟增速放緩期最弱的表現,這背後可能是消費降級等Alpha邏輯導致的。

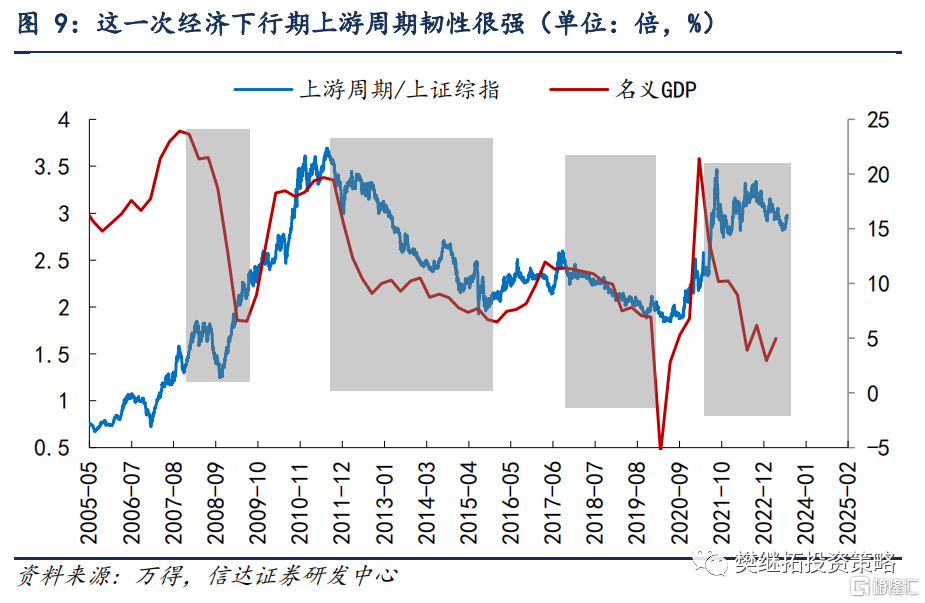

同時這一次經濟增速放緩期,上遊周期與歷次同期相比表現較強。歷史上經濟增速放緩期周期股大多會明顯跑輸市場,特別是2018-2019、2011-2015。但2021年以來的經濟增速放緩期,周期股只是略跑輸上證綜指,幅度並不是很大。這說明周期股由於產能格局等,這一次的Alpha邏輯很強。

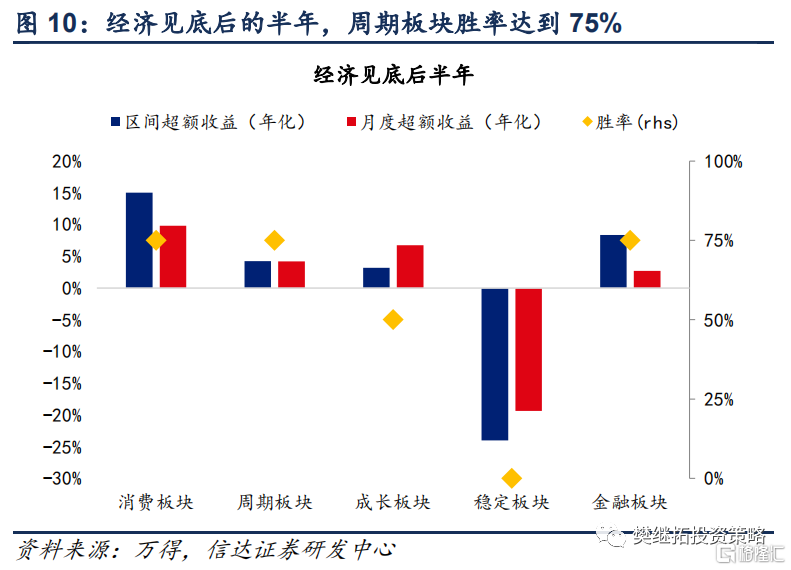

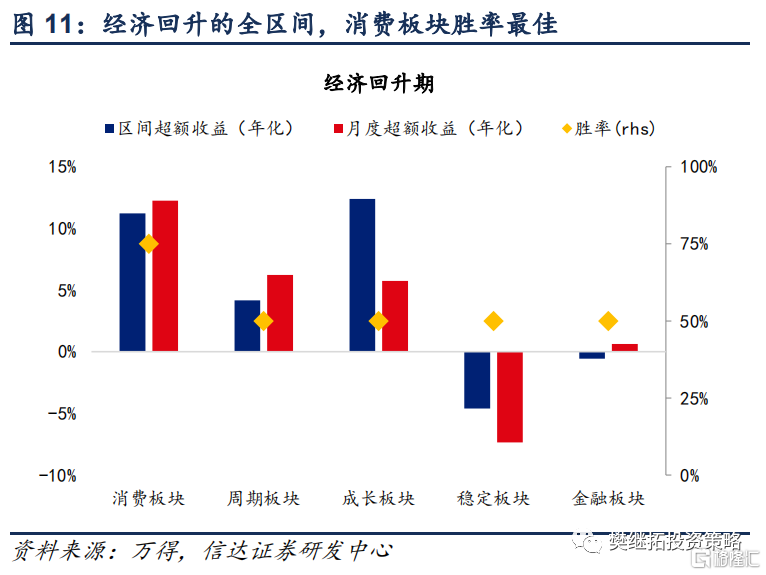

(3)如果未來進入經濟上行期。總結前面兩部分的分析,能夠看到,這一輪經濟增速放緩期中,穩定類、周期類的Alpha最強,消費的Alpha最弱,金融和成長整體表現符合預期。隨着經濟增速放緩到了末期,部分投資者开始預期年底到明年可能會出現的庫存周期回升。我們認爲,從Beta的角度,對比圖10與圖4的變化,經濟回升初期,消費周期會加強,穩定類板塊會走弱,成長會由最強變成次強。

綜合考慮Beta和Alpha,我們認爲如果年底到明年經濟有一次回升的話,在回升初期,最強的可能是周期(較強的Alpha和反轉之後的Beta),其他風格均略有瑕疵,金融類Alpha和Beta強度均爲中等,消費Beta強,Alpha弱,成長Alpha中等偏弱,Beta中等偏強,當然其中的AI相關行業Alpha較強,穩定類板塊Alpha較強,但如果經濟回升,Beta可能會偏弱。

(4)策略觀點:估值、盈利周期將推動A股進入新的上漲趨勢。3月初以來萬得全A指數整體是震蕩下行的,是去年底熊市結束後,指數的第一次長時間回撤,其性質可以類比歷史上牛市初期的战術性調整(2013年2-6月、2016年4-5月、2019年4-7月)。Q2經濟增速放緩、2-6月匯率貶值、3-5月商品調整、4月一季報和7月中報、房地產再次走弱,這些利空雖然並沒有完全扭轉,但從調整時間、幅度和市場情緒來看,我們認爲,調整大概率已經充分,未來1-2個季度,很難再出現投資者超預期的利空了,股市大概率已經進入新的上漲趨勢,這一次上漲速度不會很快,但時間可能不短。我們認爲,上漲的最大動力是估值,歷史上判斷A股底部最有效的指標大多是估值,而不是宏觀指標,因爲股市大多是經濟的領先指標。第二大動力是30多個一級行業盈利下降的時間大多已經進入1.5-2年的時間範圍,從周期的角度來看,下半年大概率會陸續有很多行業進入景氣度上行周期。

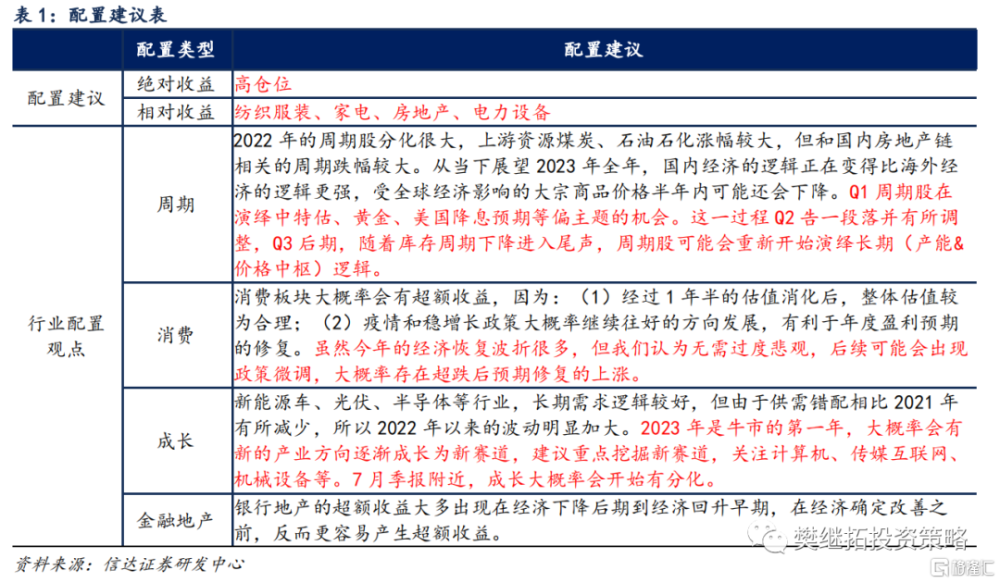

行業配置建議:配置風格或偏向進攻,先布局超跌消費鏈、地產鏈,Q3重點關注周期,中特估主題內部關注金融和周期類。(1)消費鏈、地產鏈:雖然今年的經濟恢復波折很多,但我們認爲無需過度悲觀,後續可能會出現政策微調,大概率存在超跌後預期修復的上漲。(2)中特估&TMT:這些板塊前期的調整主要是交易擁擠後的調整,從战略上,由於經濟尚未恢復,大部分板塊盈利驗證一般,所以有長期邏輯的中特估和TMT依然會有機會,不過由於中報臨近,或不宜追漲,相對低位的中特估可以持續關注。如果經濟持續弱,中特估中建築公用事業會偏強,而如果經濟逐漸企穩,中特估中金融和周期會更強。(3)Q3建議關注周期:周期股當下受到全球庫存周期下行的影響,整體偏弱,但隨着庫存周期下降進入尾聲,2023年Q4-2024年,宏觀需求存在回升的可能。我們認爲,考慮到長期產能建設不足,需求、供給和估值可能會共振。

風險因素:房地產市場超預期下行,美股劇烈波動。

注:本文源自信達證券2023年7月16日報告《經濟弱復蘇對風格解釋力有多大?——策略周觀點》,分析師:樊繼拓 S1500521060001

標題:經濟弱復蘇對風格解釋力有多大?

地址:https://www.iknowplus.com/post/14425.html