千億光伏新一哥,能否穩住?

中報季結束後,隨着越來越多的企業披露業績,我們對光伏行業的溫度也有了比較准確的感知。

無論是龍頭還是二三线企業,利潤和現金流都承受了巨大的壓力,即使能夠做到不虧損的,業績能見度依然不夠清晰。而能夠頂住周期逆風,連續增長的大白馬,估計只剩下陽光電源。

上半年,連續收獲海外大單的陽光電源取得310.2億元的營收,同比增長8.4%,歸母淨利潤49.6億元,增長13.9%,這表現還是建立在毛利率不下滑的基礎上的,和我們對光伏行業的印象完全不一致。

這,背後是因爲什么原因?

如果光伏儲能行業需要較長時間的來調整,陽光電源能否將這樣的表現延續下去?

01

年初至今,A股光伏指數跌了34%,但陽光電源漲幅達到了22.69%。

值得一提的是,3月份陽光電源以1524億元市值首次超越隆基綠能成爲全球最大的光伏市值“一哥”,這個位置一直保持到5月份才被美股的First Solar取代,但目前差距並不大。

在估值經過了兩年消化以後,陽光電源的反彈,代表了在預期不斷惡化的基礎上,市場對大白馬業績穩定的一種認可,從“都很差”到“沒那么差”。

陽光電源的主營業務是光伏逆變器,儲能系統以及新能源電站的投資運營,所以業務並不像隆基綠能一樣踩在產能過剩的漩渦中心。相反,地面光伏電站的投資運營適時利用了組件降價來對衝周期的影響,成本降低對毛利率提高帶來了很明顯的好處,這一點在半年報裏的各項業務中都得到了體現。

具體來看,光伏逆變器收入131億,增長12.6%,毛利率37.6%,同比提高了1.7%;儲能系統收入78億,下滑8.3%;毛利率40.1%,同比提高12.6%;新能源投資开發業務收入89.5億,增長18.5%;毛利率16.9%,同比提高5.4%。

Q1&Q2的營業成本增長都低於營收增長,是成本下降的直接證據,由此把整體毛利率拉高了3%。

然而,這又和我們對光伏和儲能行業的第一印象完全不同。

我們做一下對比。

先看逆變器行業,上能電氣半年報的毛利率是22.46%,國內業務佔比較大;錦浪科技是18.50%,主要做的是組串式逆變器,今年內銷比例在提高;禾邁股份是47.52%,主要做的微逆。

再來看看儲能系統集成商的毛利率,寧德時代是28.87%,派能科技是37.28%;以及上遊兩家電池供應商,鵬輝能源毛利率是12.32%,億緯鋰能是14.38%。

可以看到,陽光電源的光伏逆變器(37.6%)和儲能系統(40.1%)在業內都是非常高的水准,而且保持着連續上升的趨勢,這是此次財報市場格外看重的一點。

在行業缺乏明顯壁壘的條件下,高利潤率一般被認爲是無法持續的,何況還是在周期逆風的時候,那么公司是如何做到的呢?

公司管理層解釋了上半年毛利率上升的原因,成本下降。的確,公司的儲能電芯來自外採,又自己做逆變器,加上規模起量,成本優勢肯定是有的,但這並不意味着終端產品會永遠保持穩定的價格。

但通過公司業務發展軌跡來看,有兩點將公司和其他企業區分了开來:

其一,海外收入佔比高意味着溢價優勢。

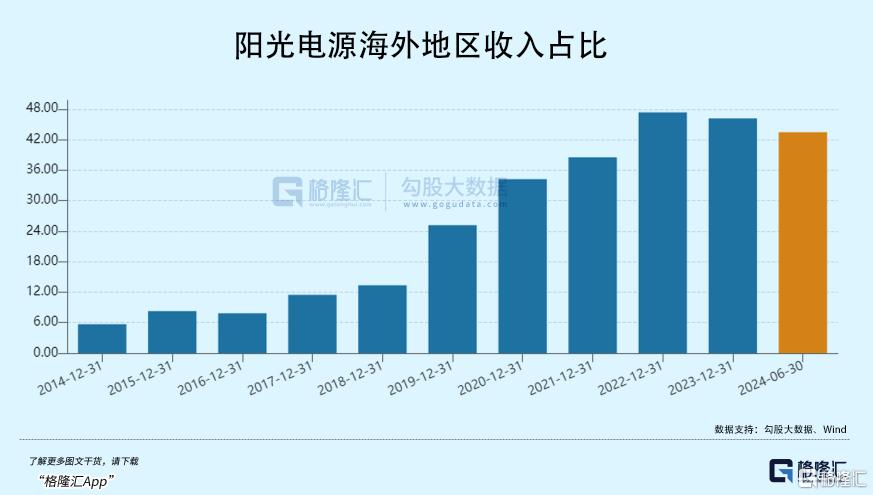

如果只在國內做集中式逆變器,那么毛利率應該和上能電氣差不多。但陽光電源的海外收入佔比,自2019年开始快速提升,最高的時候是2022年,有47.35%來自海外,而上能電氣始終沒超過30%。

尤其是去年,國外毛利率高達41.6%,而國內只有20.7%,正好一倍的差距。

公司的儲能系統在2023年出貨10.5GWh,其中約有71%銷往海外地區,其中北美市場佔比超過一半。根據 Wood Mackenzie 顯示統計,陽光電源在北美地區出貨量位居第二。

根據機構,2023 年特斯拉儲能系統出貨14.7GWh,銷售均價約爲0.41美元/Wh,折合人民幣2.87-3.07元/Wh。同期,陽光電源儲能系統的海外均價約爲1.97元/Wh,大約是特斯拉均價的七成。

美國以外,來自不同地區的大單也相繼砸向了陽光電源。今年,公司又陸續牽手了中東土豪,跟他們籤下了全球最大的儲能項目,7.8GW。7月16號這個消息一公布,陽光電源當天就大漲了近10%。

不過,上半年的海外業務並不如我們預想般那么順利,這個我們後面會探討。

其二,業務和產品結構更加多元化。

公司第二增長曲线來自儲能系統,海外逆變器的豐富渠道爲其提供了便利。我們看到,21年儲能剛剛做起來,出貨了3GWh左右,但是當時碳酸鋰非常貴,導致系統毛利率只有14.11%。到了去年,出貨量翻了三倍,加上電芯降價,毛利率提高到了37.5%,其中大部分都是發自海外。

另外,公司逆變器的收入結構也可能更加的多元化,逆變器有集中式/組串式/微逆等分類,禾邁,德業等逆變器公司毛利率之高,靠的就是to C屬性更強的微逆。

陽光電源的逆變器之前供應給地面電站,從2021年之後,連工商業和戶儲的場景也不放過。根據機構2021年的年報點評描述,公司戶用逆變器出貨佔比快速提升,2022年Q1佔比在12%-15%之間。

同時,公司逆變器出貨規模增長非常快,公司產品系列和場景也逐漸豐富,比如首個微逆系列,兼容市面光伏組件的大功率逆變器等等。公司上半年研發費用近15個億,過去三年的費用增長都保持在40%以上。

這告訴我們,面對日益變化的經營環境,龍頭確實非常卷。

02

然而,盡管上半年陽光電源的海外業務範圍好像越拓越寬了,收入卻下滑了12.7%,佔比也有所下滑。

同時,公司上半年收入雖然有所增長,但經營現金流表現爲流出26個億,這種情況一般歸結於账期的延長,先確認了收入但報告期內沒有及時回款。

另外,在一季度毛利率有36.67%的基礎上,二季度毛利率卻只有29.5%,前後能相差接近7個點,說明了前者在現階段是一個較難取得的利潤水平,成本下降傳導至終端產品價格應該有些時滯,而且毛利率很可能要通過犧牲账期來維持。

公司的回答是,一個是因爲稅費、人力成本和各項業務費用上升,另一方面是上半年國內業務佔比增加,國內回款周期相對較長。公司中報的應收账款高達249億,相比去年同期,增加了接近96億。

這些是中報中比較令人關切的一些問題,核心在於,海外業務是否還能保持擴張的趨勢?

市場對這個問題的關注,從過去陽光電源的股價表現可以看得出來有多重要,公司過去估值增長的基礎,其實是一個出海增長的故事。

2017年末到2020年下半年接近三年的時間,股價和估值都在築底。這三年光伏政策環境變化,加上疫情影響,國內業務增速放緩+利潤下滑,但卻是公司海外擴張最快的三年。

2019國內出貨量8.1GW,同比下跌31.9%,國外出貨量9GW,同比增長87.5%;

2020年公司全球出貨量35GW,其中國內13GW,海外22GW;

2021年實現逆變器銷量47GW(國內18GW,海外29GW)。

之後加上儲能,海外業務多點开花。公司的出貨量目標也朝着逆變器150GW以上,儲能20GW以上前進。

我們看到公司上半年在中東、拉美、英國籤下了許多大單,先前公司主要出口地區是北美。但要注意的是,出口地區單一,和業務單一一樣,就是隱藏着一些風險,比如不公正的貿易打壓。

去年,海外子公司Sungrow USA營收121.75億元,佔了海外總營收的36.49%,充分說明了重要性。

但是上半年,公司並沒有披露在美國的經營業績,由於儲能業務的下滑,令人聯想到是不是在美國的經營業績已經出現了波動,從預期管理的角度,公司不愿意去披露。

按理說,如果人家不故意去限制,你並不需要提前撤退,但不得不准備應對措施,开拓其他市場是一個法子,到海外擴建產能也是一個。

根據機構,公司上半年逆變器出貨65GW,儲能系統出貨8GWh。對於公司高出貨量和高毛利率的預期,似乎是很難同時滿足的。

03

拉長時間軸看,過去十年,陽光電源有一半的時間都以30X以上的倍數在交易。

在經歷過去三年大漲大跌後,陽光電源價格基本在估值區間底部交易,處於近三年15%左右的分位點。雖然市場情緒比較低迷,但公司估值向上的動力隨着業務競爭力的提高在不斷夯實。

然而,激烈搶佔光儲市場的階段並未結束,我們並不能對高毛利率抱以太高的預期,而公司想繼續保持一哥的位置,海外市場是肯定不能丟的。(全文完)

標題:千億光伏新一哥,能否穩住?

地址:https://www.iknowplus.com/post/143695.html