利潤庫存回升的表象與現實?

摘要

事件:8月27日統計局公布規模以上工業企業利潤數據。1-7月,工企營收累計同比2.9%、前值2.9%;利潤累計同比3.6%、前值3.5%。7月末,產成品存貨同比5.2%、前值4.7%。

核心觀點:7月利潤庫存增速上升,但實際表現卻反而走弱,成本壓力進一步加大。

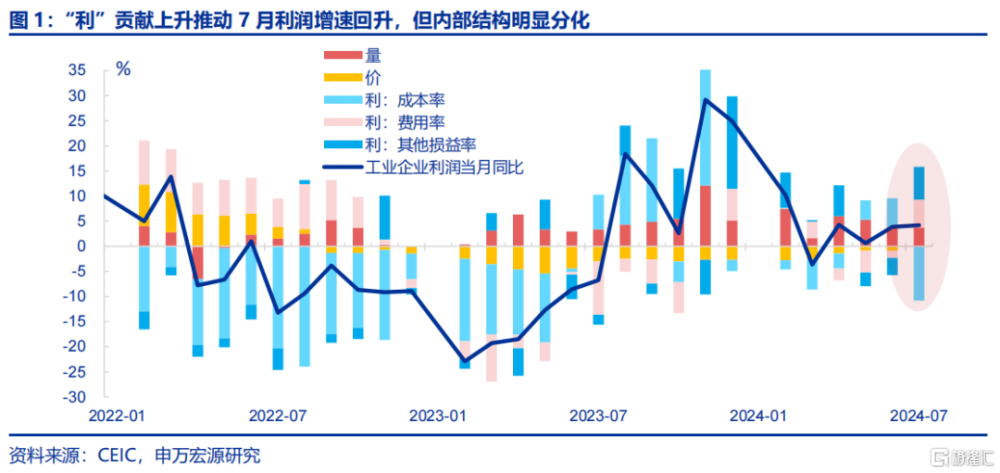

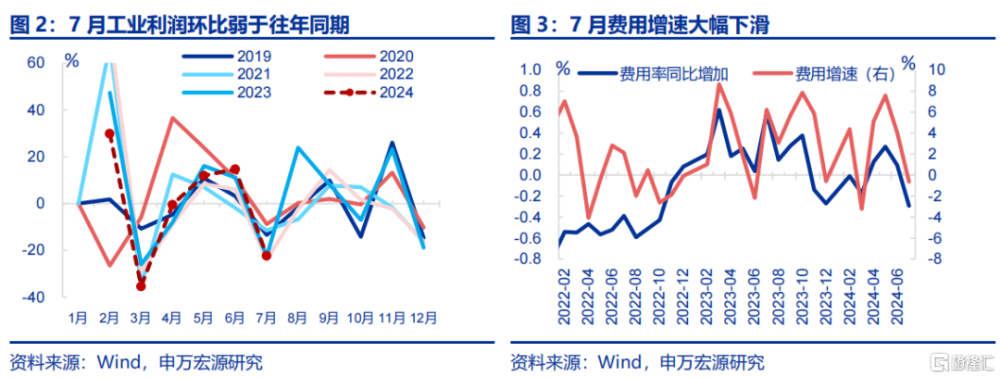

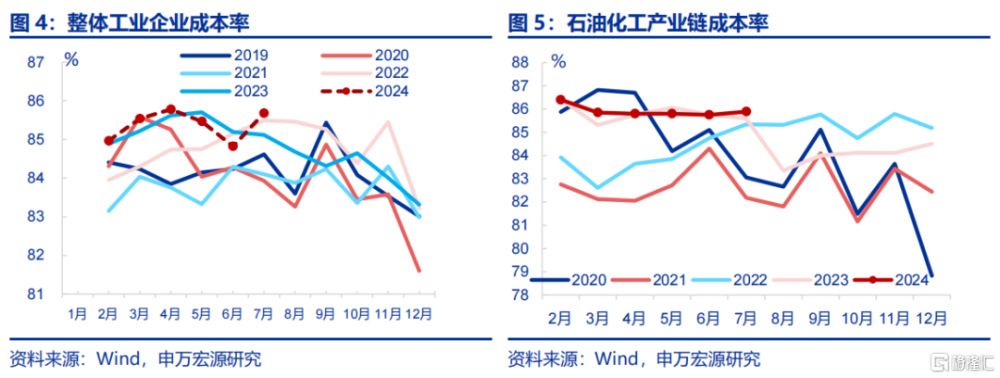

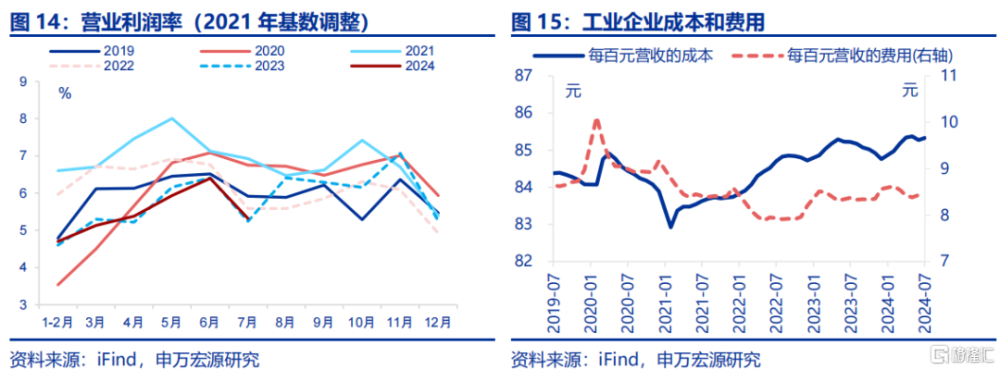

7月利潤同比增速回升但環比偏弱,且改善主要源於費用、其他損益等短期變化,而營收維持偏弱狀態,成本壓力則明顯加大。7月工業企業利潤當月同比上升0.5pct至4.1%,主因基數偏低,而環比(-22.3%)明顯弱於近五年同期水平(-16.1%)。拆分結構來看,費用率、其他損益率7月明顯回升。但營收環比偏弱,成本率大幅上升,對利潤仍構成拖累。

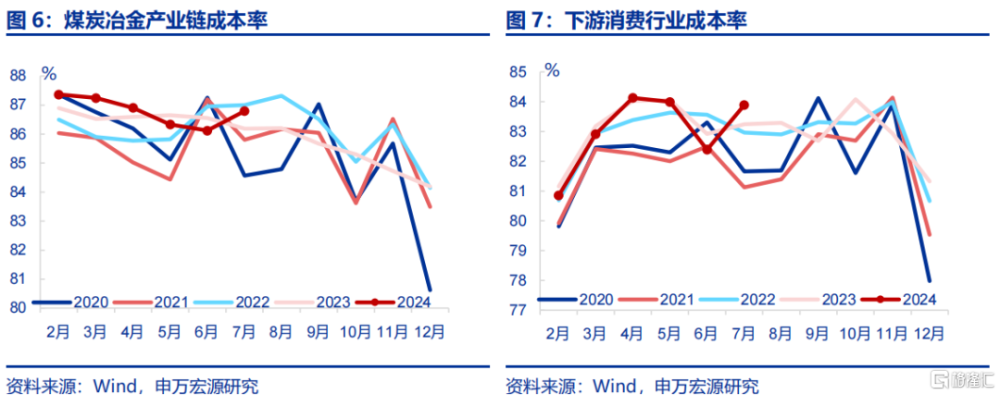

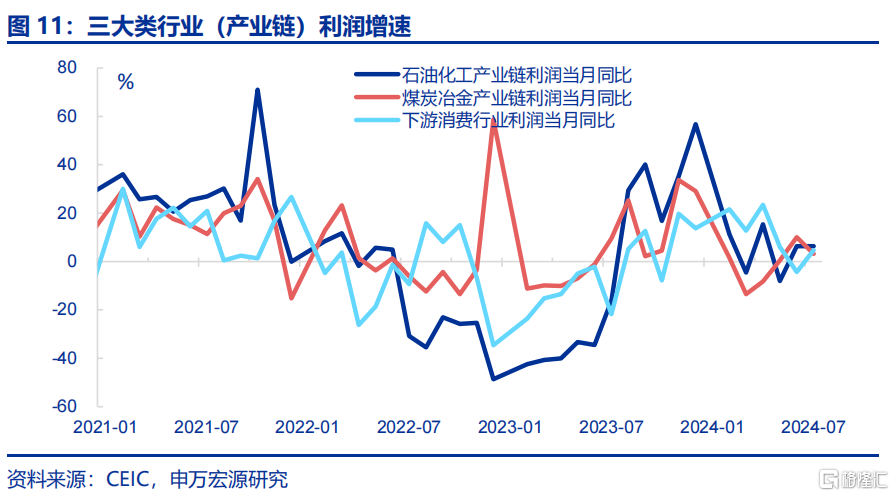

成本壓力上升的領域更多集中在煤炭冶金產業鏈和下遊消費行業,產能利用率下行過程中剛性成本壓力加大。7月工業企業成本率(85.7%)高於近五年平均水平(84.7%)。拆分結構看,石油化工產業鏈成本率維持高位,而煤炭冶金產業鏈成本率明顯上升68bp至86.8%。下遊消費行業成本率也大幅上升150bp至83.9%,計算機電子設備上升最明顯。

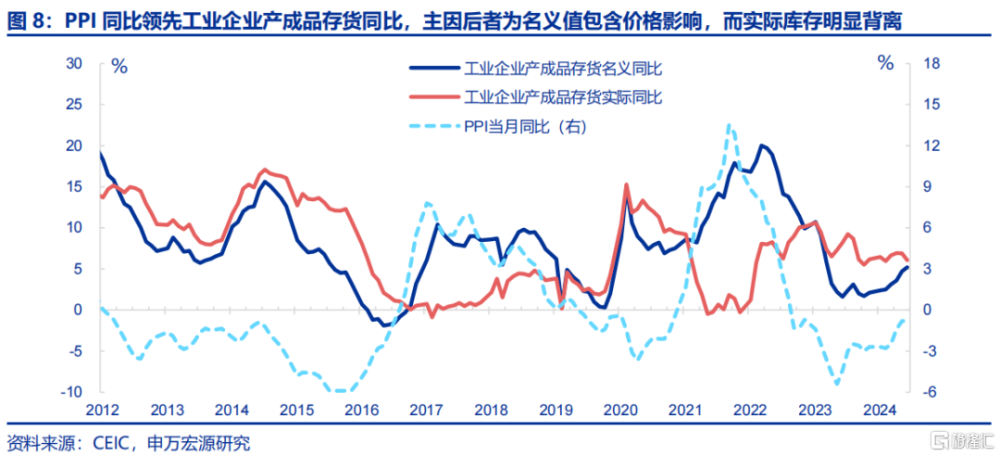

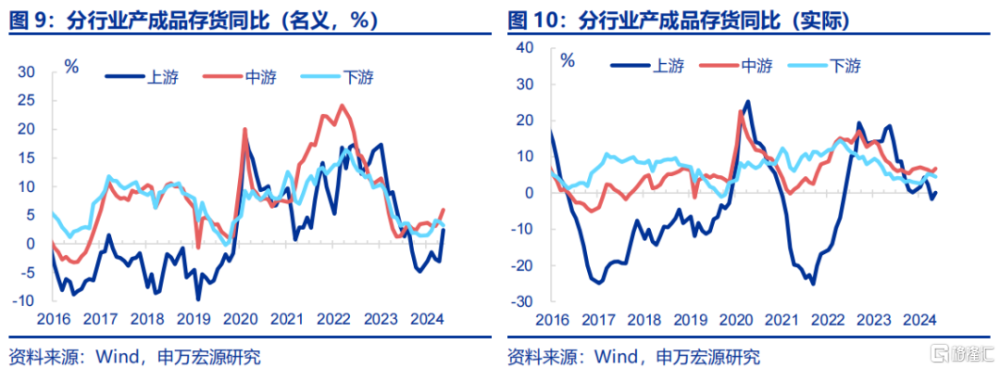

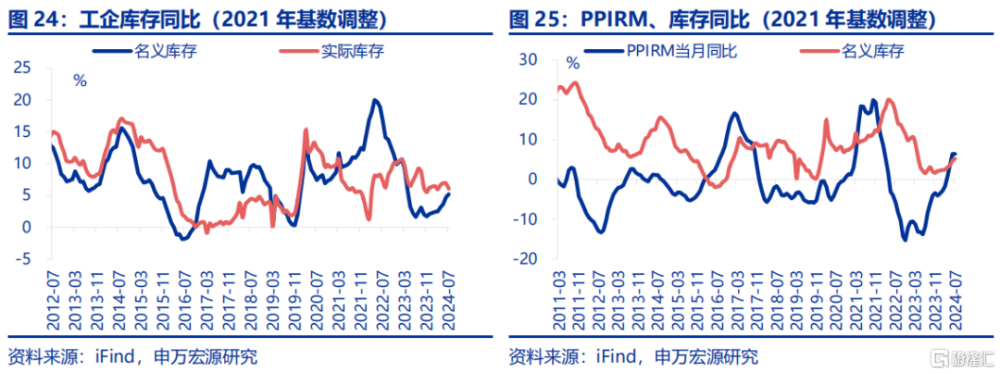

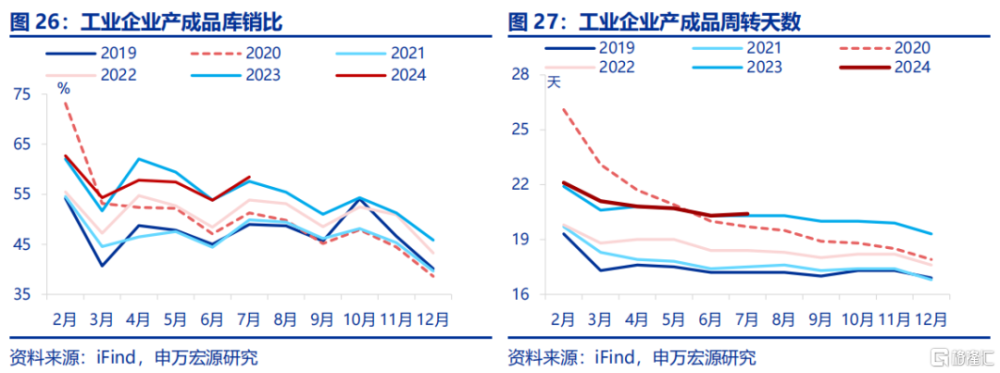

7月名義庫存增速回升、但實際增速走弱,中上遊庫存修復、下遊偏弱的結構分化仍在持續。7月工業企業產成品存貨同比回升0.5pct至5.2%,但剔除價格後實際增速卻回落0.8pct至6.1%。其中,上遊、中遊實際庫存增速回升,設備更新仍對中上遊需求形成支撐。但下遊實際庫存增速回落0.5pct至6.5%,終端內生需求更弱、成本壓力加大均構成約束。

重申觀點:內生需求偏弱、而設備更新政策加力的背景下,產能利用率偏低的問題又更集中於下遊,下半年企業盈利和庫存或持續呈現結構分化特徵。下半年出口與地產存在一定程度下行風險,經濟內生需求仍偏弱,將壓制下遊盈利和庫存表現。另一方面,政策正積極加碼對衝,尤其是設備更新政策的持續發力。下遊企業購置新設備後,對中上遊企業盈利和庫存表現構成支撐。但下遊行業產能利用率或有下行壓力,進而壓制自身盈利和庫存。

核心觀點:7月利潤庫存增速上升,但實際表現卻反而走弱,成本壓力進一步加大。

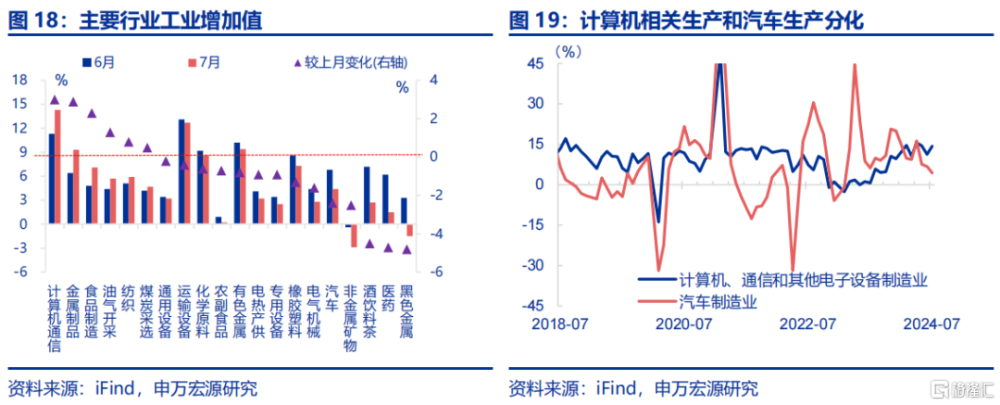

利潤:利潤率同比轉正,工企利潤延續回升。7月,工企利潤當月同比4.1%、較6月增加0.5個百分點。分解來看,營業利潤率延續改善,當月同比轉正、邊際增加1.6個百分點至1.4%;其中成本小幅回升、邊際上漲0.1%,費用有所改善、較前月減少0.2%。價格方面,PPI同比持平前月、錄得-0.8%。生產端有所拖累,工業增加值同比邊際回落0.2個百分點。

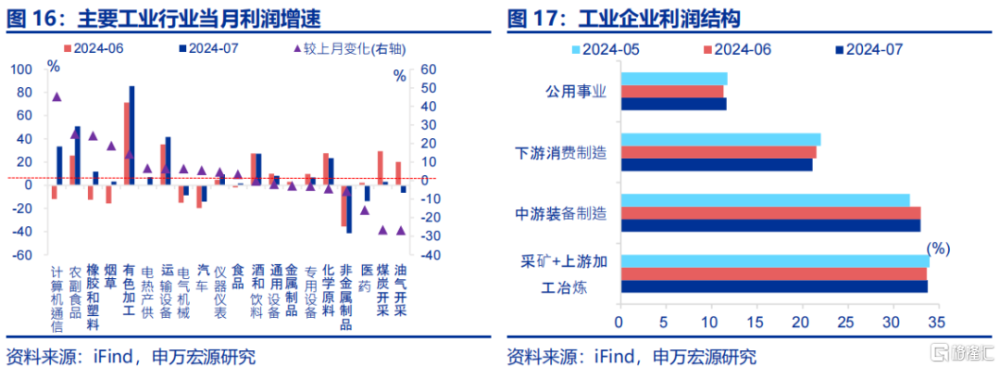

結構上,在“搶出口”帶動下,計算機通信業利潤改善較多。7月,利潤增速邊際改善幅度較大的行業包括計算機通信、農副食品,分別較6月同比增加45.4、25.1個百分點。其中,“搶出口”結構性支撐計算機通信業生產走強,行業利潤實現高增。結構上看,利潤佔比向採礦和上遊加工冶煉集中,較6月小幅上升0.1個百分點至33.8%。

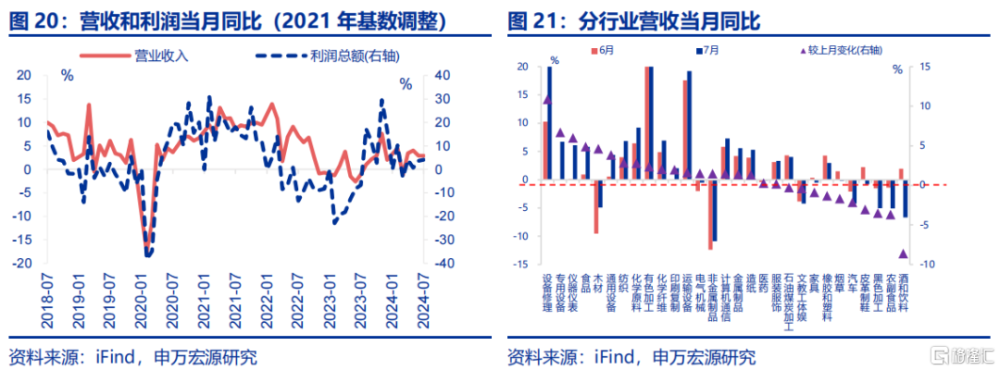

營收:工企營收同比持平前月,其中裝備制造業營收漲幅顯著。7月,工業企業營業收入當月同比2.9%、持平上月。分行業看,中遊裝備制造業營收漲幅顯著;其中專用設備、儀器儀表、通用設備等行業營收同比分別較前月增加6.7、6、3.9個百分點;與此同時,食品、木材、紡織業營收改善幅度也較大,分別較上月增加4.9、4.6、2.9個百分點。

庫存:名義庫存雖延續回升,實際庫存卻有去化。7月,工企名義庫存同比較6月增加0.5個百分點至5.2%;剔除價格因素後,實際庫存卻呈現去庫態勢,同比較6月下行0.8個百分點至6.1%。邊際上看,庫銷比環比增加4.7個百分點至58.5%,回升幅度略高於季節性。產成品周轉天數也有小幅上漲,環比增加0.1天至20.4天,回升幅度也大於歷史同期。

風險提示

外部環境變化,國際油價超預期上行,國內工業品需求恢復不及預期。

8月27日,國家統計局公布全國規模以上工業企業利潤數據。1-7月,工企營收累計同比2.9%、前值2.9%;利潤累計同比3.6%、前值3.5%。7月末,產成品存貨同比5.2%、前值4.7%。

1.核心觀點:利潤庫存表觀走勢與實際表現背離

7月利潤同比增速回升但環比偏弱,且改善主要源於費用、其他損益等短期變化,而營收維持偏弱狀態,成本壓力則明顯加大。7月工業企業利潤當月同比上升0.5pct至4.1%,主因基數偏低,而環比(-22.3%)明顯弱於近五年同期水平(-16.1%)。拆分利潤同比增速結構來看,費用率、其他損益率(投資收益、營業稅金及附加等雜項支出)單月波動較大,7月明顯回升,對整體利潤增速貢獻上升17個百分點至12.9個百分點。但營收增速持平於2.9%,環比(-6.4%)弱於季節性。成本率大幅上升86bp至85.7%,對利潤增速的拖累擴大16.7個百分點至-10.8個百分點。

成本壓力上升的領域更多集中在煤炭冶金產業鏈和下遊消費行業,產能利用率下行過程中剛性成本壓力加大。7月工業企業成本率(85.7%)明顯高於近五年平均水平(84.7%)。拆分結構看,石油化工產業鏈成本率(85.9%)維持高位,而煤炭冶金產業鏈成本率明顯上升68bp至86.8%,高於季節性(85.7%)。結構上煤炭、鋼鐵、有色價格下行雖帶動金屬制品、通用設備、電氣機械成本率下降,但產品銷售價格下降也令煤炭开採、黑色壓延、有色壓延成本率被動擡升。此外下遊消費行業成本率大幅上升150bp至83.9%,其中計算機電子設備成本率大幅上升333bp至87.8%。

7月名義庫存增速回升、但實際增速走弱,中上遊庫存修復、下遊偏弱的結構分化仍在持續。7月工業企業產成品存貨同比回升0.5pct至5.2%,但剔除價格後實際增速卻回落0.8pct至6.1%。拆分結構看(數據僅公布至6月),上遊實際庫存增速回升1.8pct至0.1%,中遊實際庫存增速回升1pct至6.8%,設備更新仍對中上遊需求形成支撐。但下遊行業實際庫存增速回落0.5pct至6.5%,一方面反映終端內生需求更弱,另一方面也源於下遊成本壓力更大、也會抑制企業增加庫存。

重申觀點:內生需求偏弱、而設備更新政策加力的背景下,產能利用率偏低的問題又更集中於下遊,下半年企業盈利和庫存或持續呈現結構分化特徵。從經濟基本面來看,下半年出口與地產存在一定程度下行風險,居民消費環比改善但同比偏弱,經濟內生需求仍然偏弱,這將壓制下遊盈利和庫存表現。另一方面,政策正在積極加碼對衝,尤其是設備更新政策的持續發力。下遊企業購置新設備後,對中上遊企業盈利和庫存表現構成支撐。但下遊行業產能利用率或有下行壓力,進而壓制盈利和庫存。

2. 常規跟蹤:價走平、利轉正,利潤延續改善

利潤:利潤率同比轉正,工企利潤延續回升。7月,工業企業利潤當月同比4.1%、較6月增加0.5個百分點;累計同比3.6%、較6月增加0.1個百分點。分解來看,營業利潤率延續改善,當月同比轉正、邊際增加1.6個百分點至1.4%;其中成本小幅回升、邊際上漲0.1%,費用有所改善、較前月減少0.2%。價格方面,PPI同比持平前月、錄得-0.8%。生產端有所拖累,工業增加值同比邊際回落0.2個百分點至5.1%。

結構上,在“搶出口”帶動下,計算機通信業利潤改善較多。7月,利潤增速邊際改善幅度較大的行業包括計算機通信、農副食品、橡膠塑料等,分別較6月同比增加45.4、25.1、24.2個百分點。其中,搶出口結構性支撐計算機通信業生產走強,行業利潤高增。結構上看,利潤佔比向採礦和上遊加工冶煉集中,較6月小幅上升0.1個百分點至33.8%,下遊消費制造業利潤佔比明顯回落,邊際下滑0.4個百分點至21.1%。

營收:工企營收同比持平前月,其中裝備制造業營收漲幅顯著。7月,工業企業營業收入當月同比2.9%、持平上月;累計同比2.9%、也與前月相當。分行業看,中遊裝備制造業營收漲幅顯著;其中專用設備、儀器儀表、通用設備等行業營收同比分別較前月增加6.7、6、3.9個百分點;與此同時,食品、木材、紡織業營收改善幅度也較大,分別較上月增加4.9、4.6、2.9個百分點至5.8%、-4.9%、6.9%。

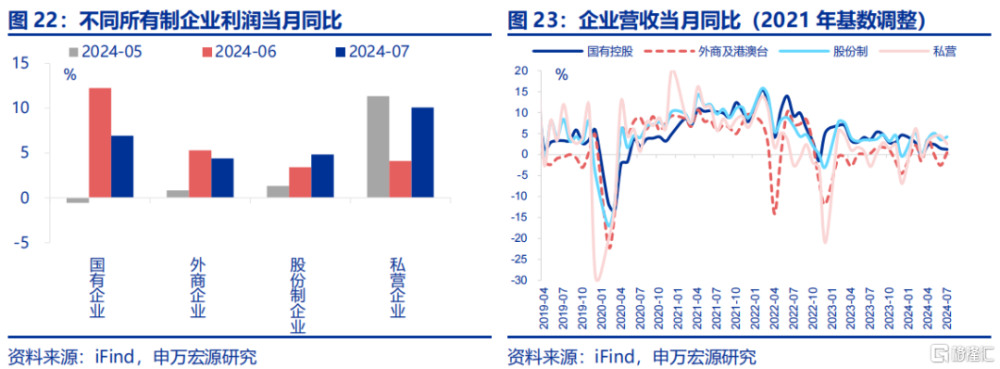

國有企業利潤增長明顯放緩,但私營企業利潤回升幅度較大。7月,國有企業營收、利潤增長有不同程度放緩,當月同比邊際分別下行0.2、5.3個百分點至1.2%、6.9%。股份制企業營收、利潤有所回升,當月同比邊際分別上漲0.7、1.4個百分點至4.2%、4.8%。此外,外商企業營收漲幅較大,同比較前月回升3.1個百分點至0.5%;利潤保持韌性,同比較前月小幅回落0.9個百分點至4.4%。私營企業營收同比雖下行2個百分點至2.5%,但利潤實現較高增長,同比較前月增加6個百分點至10.1%。

庫存:名義庫存雖延續回升,實際庫存卻有去化。7月,工企名義庫存同比較6月增加0.5個百分點至5.2%;剔除價格因素後,實際庫存卻呈現去庫態勢,同比較6月下行0.8個百分點至6.1%。邊際上看,庫銷比環比增加4.7個百分點至58.5%,回升幅度略高於季節性;過往5年中,7月庫銷比的平均漲幅在4.6個百分點。7月產成品周轉天數也有小幅上漲,環比增加0.1天至20.4天,回升幅度也大於歷史同期。

內容節選自申萬宏源宏觀研究報告:《利潤庫存回升的表象與現實?——工業企業效率數據點評(24.07)》,證券分析師:屠強 FRM 資深高級宏觀分析師 趙偉 博士 申萬宏源證券首席經濟學家

標題:利潤庫存回升的表象與現實?

地址:https://www.iknowplus.com/post/141511.html