方正證券:時機已至,美聯儲料於9月降息

核心觀點

核心觀點:Powell在Jackson Hole發言鴿派,認爲政策調整的時機已至,市場加碼押注降息。Powell認爲,美聯儲距離實現通脹目標將更近一步,上行風險在消散,對實現通脹目標有更大信心。而勞務市場降溫顯著,下行風險在提升,美聯儲不尋求或歡迎勞務市場進一步的冷卻。我們預期8月非農將加速對過於悲觀的經濟預期與過於樂觀的降息預期的證僞,9月FOMC會議美聯儲料將降息25bps,點陣圖指引今年累計50bps、明年累計125-150bps的降息幅度。

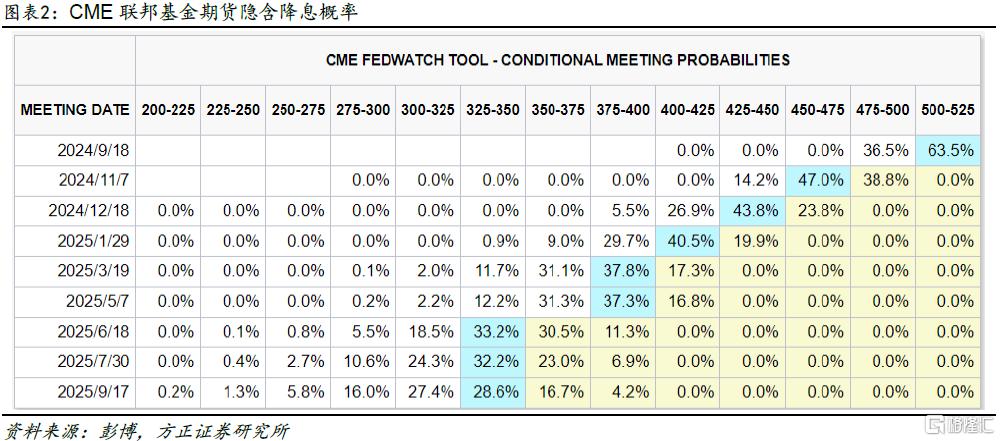

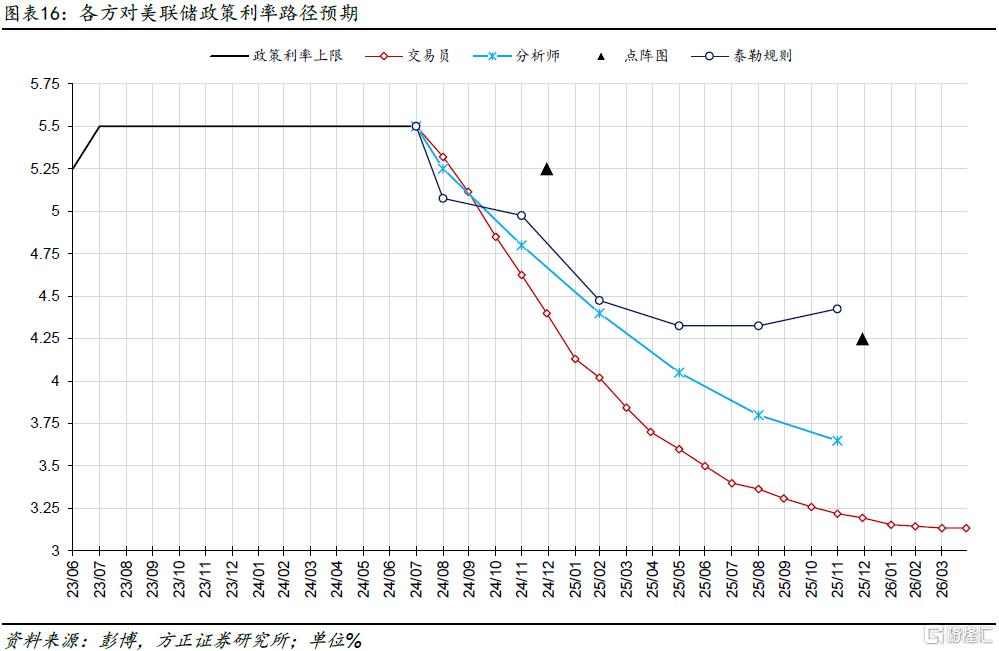

事件描述:Powell在Jackson Hole發言鴿派,市場加碼押注降息。北京時間8月23日22點,美聯儲主席Powell在Jackson Hole會議上發表名爲<Review and Outlook>的演講。Powell首先就近期的經濟與政策展望做出分析,然後就本輪美國失業率爲何能在通脹的大起大落後仍然維持低位進行分析。由於在政策展望部分Powell的表態偏鴿,大類資產加碼押注美聯儲的降息預期,降息預期升溫壓低流動性風險溢價,一度帶動金銅油&美股上漲、美債利率&美元指數下跌。截至最新,聯邦基金期貨交易員預期美聯儲在今年9、12月與明年12月的降息次數分別爲1.3、4.1、9.2次,分別對應33、103、230bps的降息幅度。

演講內容:從通脹上行風險向經濟下行風險的切換。市場之所做出鴿派解讀,是因爲Powell在演講开始時,便开門見山地確認美聯儲貨幣政策的轉向,認爲實現雙重目標所需平衡的風險已出現改變(the balance of the risks to our two mandates has changed)。美聯儲致力於實現物價穩定與就業最大化的雙重目標,即通脹缺口與產出缺口的閉合。而本次演講中,Powel在這兩個方面都有了更多闡述:①通脹缺口方面,Powell表示自己對實現2%通脹目標有了更大信心(my confidence has grown that inflation is on a sustainable path back to 2%);②產出缺口方面,Powell認爲勞務市場已從此前的過熱狀態顯著降溫(the labor market has cooled considerably from its formerly overheated state),這意味着通脹上行風險的消散和勞務市場下行風險的提升(the upside risks to inflation have diminished. And the downside risks to employment have increased)。因此,Powell認爲政策調整的時機已至,方向清晰,只是降息的時點與幅度仍然取決於未來的經濟數據、變化的經濟前景與對風險的平衡(The time has come for policy to adjust. The direction of travel is clear, and the timing and pace of rate cuts will depend on incoming data, the evolving outlook, and the balance of risks)。這與我們在周報《衰退預期繼續證僞,關注Jackson Hole與民主黨代表大會——#海外周報20240817》中的判斷一致,Powell的發言內容是7月FOMC聲明的展开,即將對未來經濟前景風險的評估從“通脹上行風險”改爲“通脹上行與經濟下行風險”,爲9月降息進一步做鋪墊。

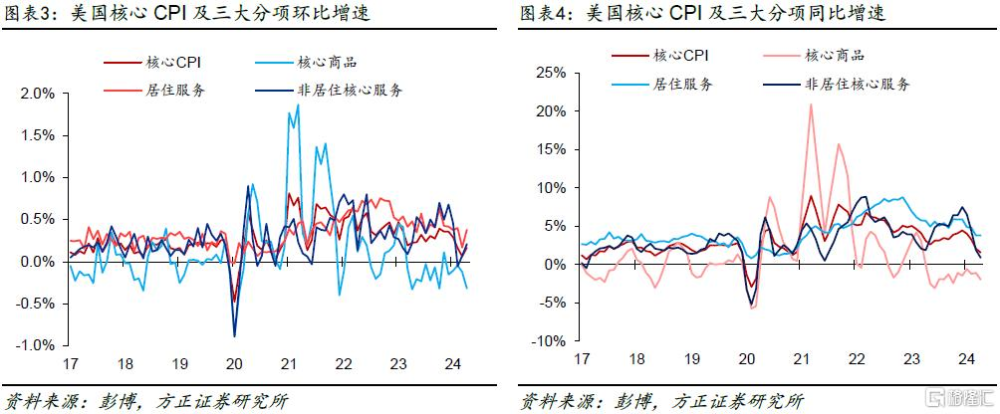

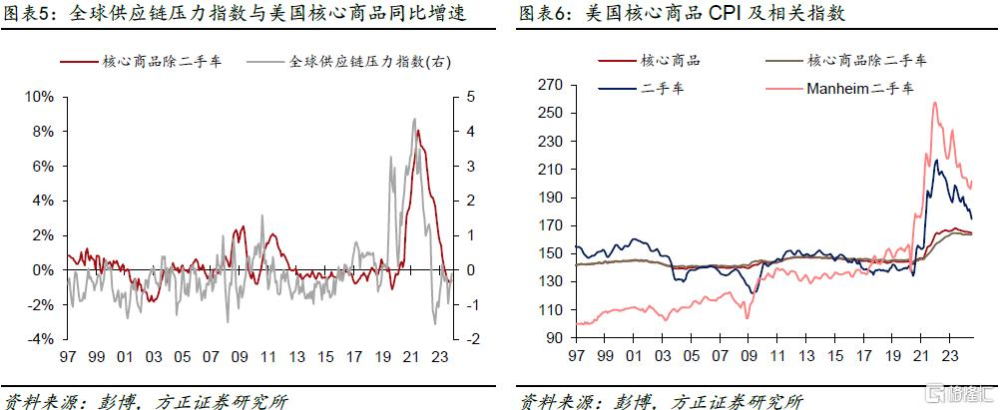

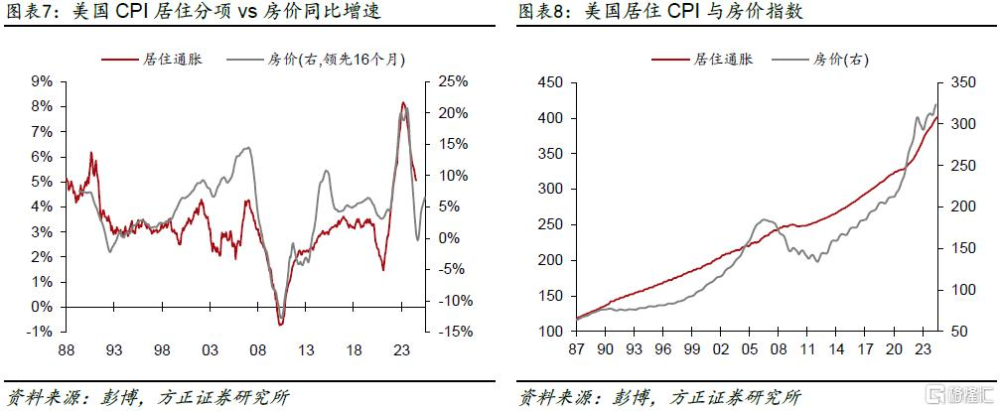

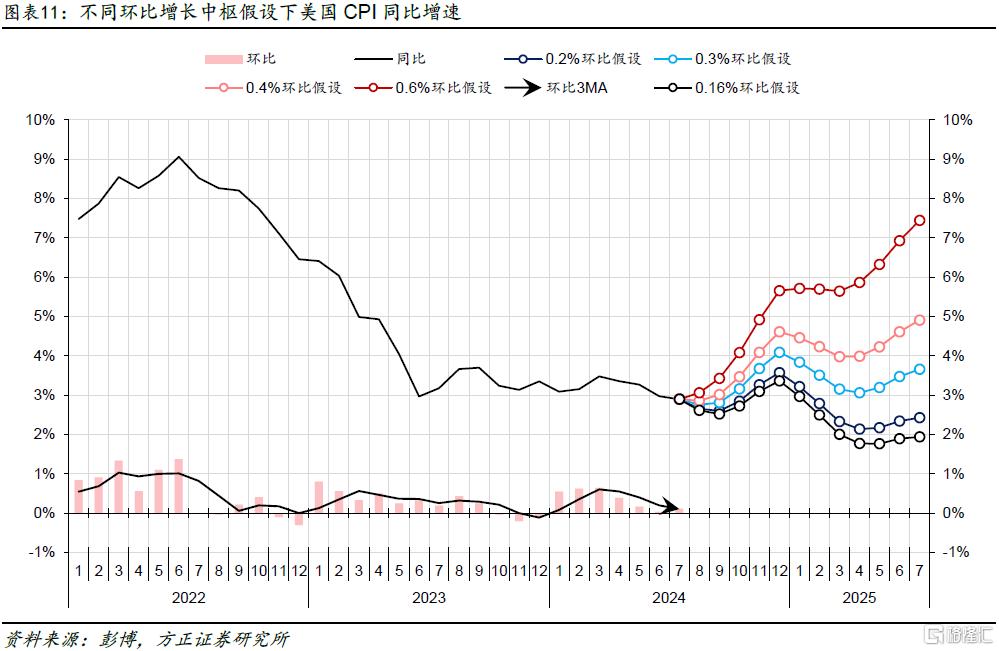

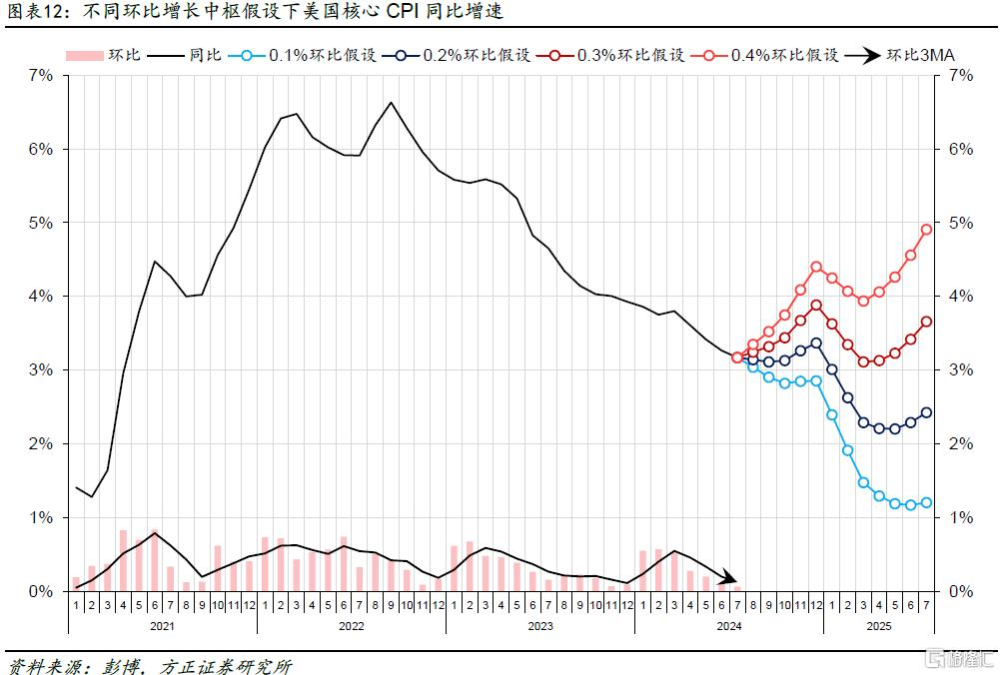

通脹缺口:對實現通脹目標有更大信心。Powell認爲隨着7月PCEPI同比增速料跌至2.5%,美聯儲距離實現通脹目標將更近一步。從通脹的結構來看:①核心商品方面,二手車價格向疫情前中樞的持續回落是核心商品持續通縮的最大來源,而全球供應鏈壓力指數的回落則較好地緩釋了供應鏈再次瓶頸的風險。當然,我們認爲供應鏈雖有修復但本質上仍是脆弱的,頻發的地緣政治摩擦仍是核心商品價格飆升的最大尾部風險。②工資通脹方面,Powell認爲勞務市場的顯著降溫意味着工資通脹的上行風險已經解除。

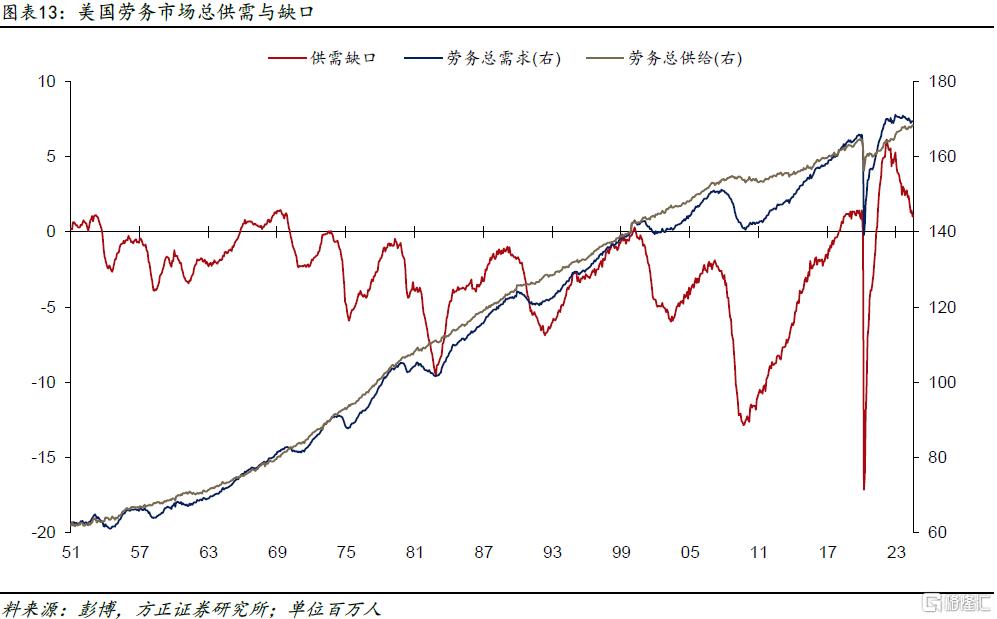

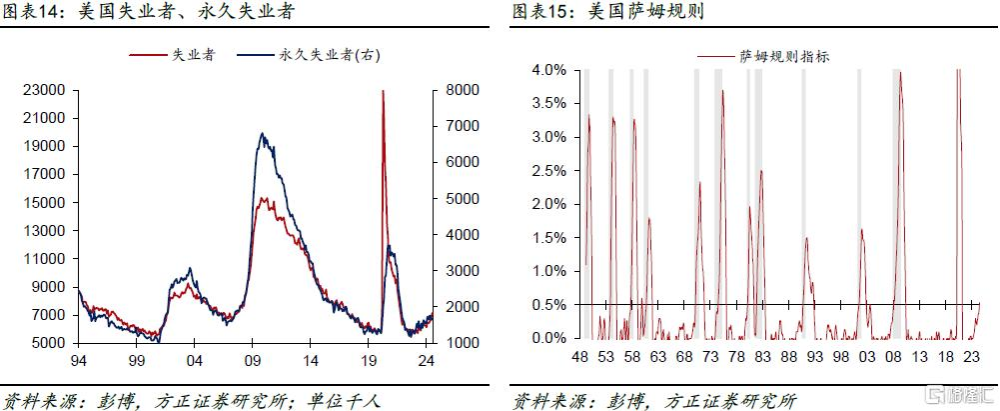

產出缺口:勞務市場顯著降溫,不尋求或歡迎勞務市場進一步的冷卻。相對於已有不錯進展的通脹,Powell在演講中對勞務市場有着更多的描述。從現狀看,Powell認爲諸多指標已顯示勞務市場的緊俏程度已回落至2019年水平。從前景看,Powell更多強調的是勞務市場給經濟帶來的可能更多是下行風險而非上行動力。一方面,Powell不再認爲短期任何時間內勞務市場會是通脹上行的風險來源(It seems unlikely that the labor market will be a source of elevated inflationary pressures anytime soon);另一方面,Powell表示不尋求或歡迎勞務市場進一步的冷卻(do not seek or welcome further cooling in labor market conditions),並認爲美聯儲有足夠的政策空間來面臨任何風險,包括勞務市場顯著惡化的風險(The current level of our policy rate gives us ample room to respond to any risks we may face, including the risk of unwelcome further weakening in labor market conditions)。

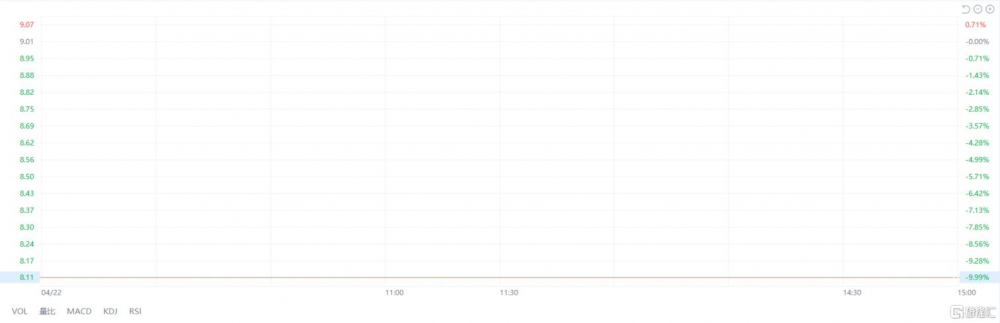

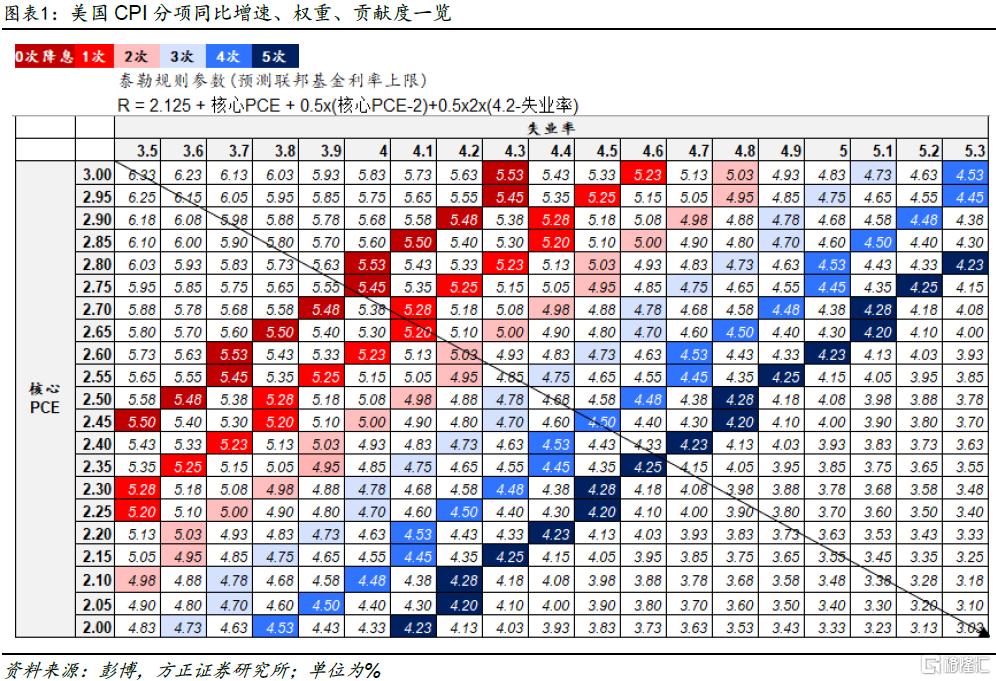

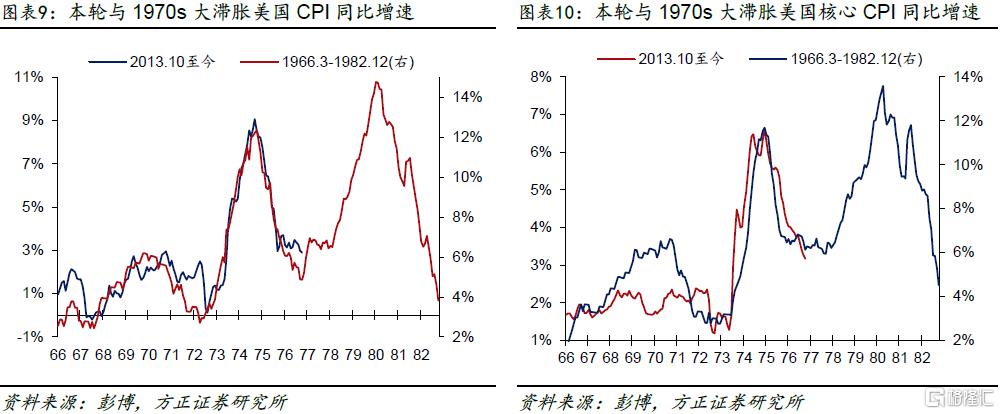

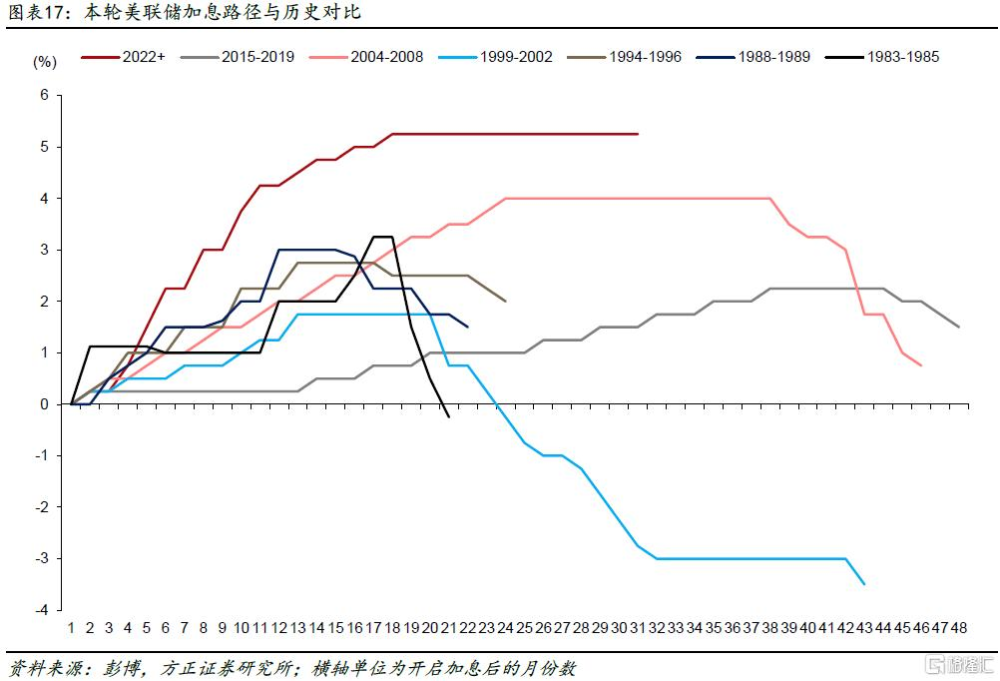

降息前景:9月料啓動降息周期,但當前市場預期仍過於樂觀。向前看,我們維持此前的判斷——市場對美國經濟過於悲觀、對美聯儲降息過於樂觀的預期料將被證僞:①市場對美國經濟預期過於悲觀。我們在周報《警惕衰退交易證僞、降息預期回調——#海外周報20240805》中寫道,7月非農大幅遜於預期的三個原因——新增非農太少、失業率跳升、薩姆規則觸發背後均有噪音,如颶風Beryl登陸與勞務供給一次性大增等。我們預期9月6日發布的8月非農數據將較7月出現顯著改善,新增非農或回歸至15-20萬/月區間,失業率難超4.3%,薩姆規則雖在年內都料將繼續高於0.5%的閾值,但其影響將與2022Q2美國10年期與2年期國債利差的倒掛類似。隨着指標持續觸發預警但未見經濟真實衰退,市場將逐步意識到指標的失效,進而放棄刻舟求劍的交易思路。②市場對美聯儲降息預期過於樂觀。近期經濟數據的回暖一定程度緩解了美股投資者對衰退的擔憂,但FICC投資者對“衰退+降息”的交易仍未充分修正,當前2、10年美債利率、美元指數分別在3.93%、3.91%、100.8的低位,黃金則在2511$/oz的高位。交易層面,方向上,我們預期美國經濟仍然處在“退而不衰”、從過熱向均衡切換的下行周期中,美聯儲开啓的是預防式而非危機應對式的降息周期。節奏上,我們預期9月6日公布的8月非農料將加速對過於悲觀的經濟預期與過於樂觀的降息預期的證僞,9月FOMC會議美聯儲料將降息25bps,點陣圖指引今年累計50bps、明年累計125-150bps的降息幅度。

風險提示:美聯儲過早开啓降息周期引發通脹反彈與失控;美聯儲緊縮周期維持時間過長引發金融系統流動性危機;外生性衝擊導致美國經濟迅速陷入衰退。

注:以上爲報告選自方正證券於8月24日發布的《時機已至,美聯儲料於9月降息——#2024年Jackson Hole會議點評》,證券分析師:

蘆哲 S1220523120001

張佳煒 S1220523120005

聯系人 韋禕 王茁

標題:方正證券:時機已至,美聯儲料於9月降息

地址:https://www.iknowplus.com/post/140526.html