地方“收儲”加速,可能的影響?

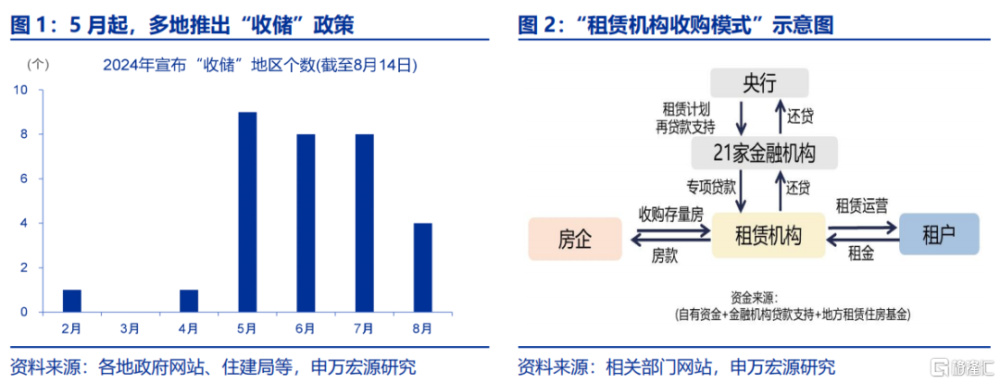

近期,深圳、南京等地宣布开展“收儲”工作,“收儲”城市擴圍至一线、核心二线城市。地方“收儲”若進一步加力提速,對地產新模式發展可能產生哪些影響?本文系統分析,供參考。

1. 當前地方“收儲”的模式與機制?

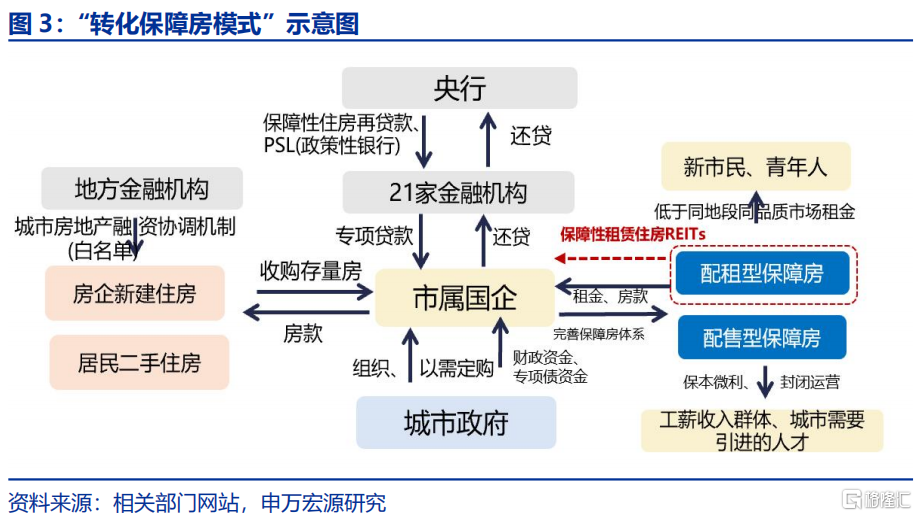

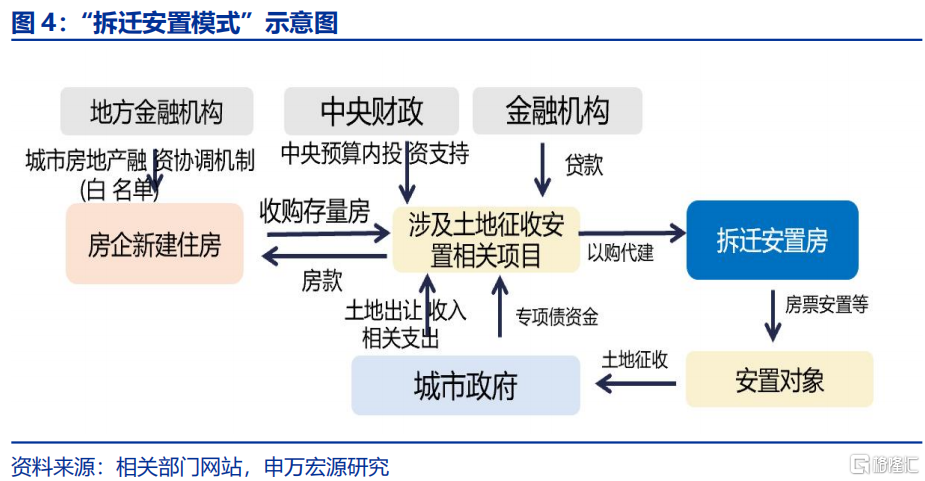

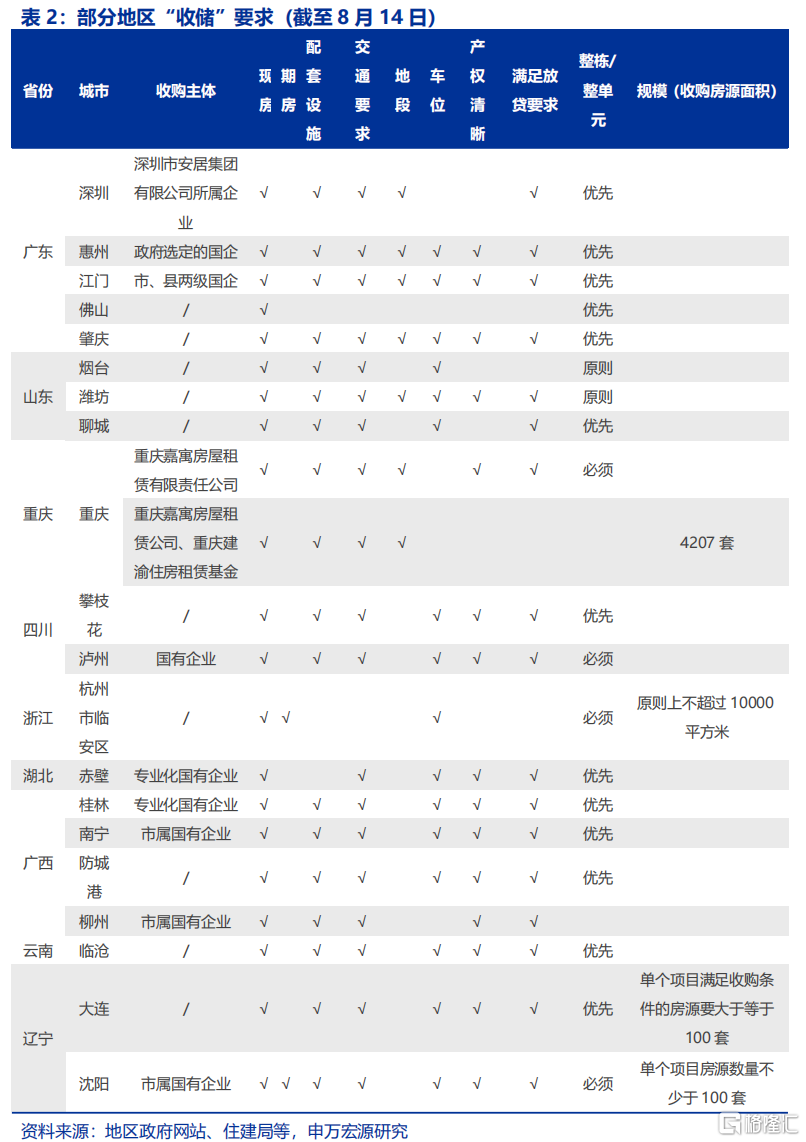

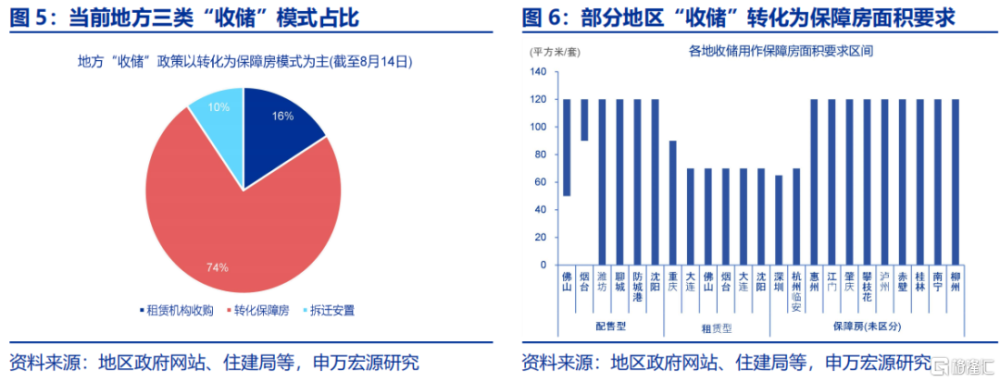

5月以來,地方“收儲”工作加速推進,多個地區出台“收儲”相關政策,通過轉化爲保障房、租賃機構收購、以及拆遷安置等模式收購存量住房。梳理各地不同機制,可大致分爲“租賃機構收購模式”、“轉化保障房模式”、“拆遷安置模式”三類。“租賃機構收購模式”爲市場化租賃機構向开發商收購存量商品房,用於增加租賃住房房源等;“轉化保障房模式”爲地方政府組織地方國企向开發商或居民收購存量新建商品房或二手房,用作租賃型保障房或配售型保障房等;“拆遷安置模式”則爲城中村改造、鐵路建設等涉及拆遷安置項目,通過購买存量商品房代替拆遷安置房建設。

“租賃機構收購模式”以重慶最爲典型。年初在央行租賃住房貸款支持計劃下,重慶地方國有租賃企業就已收購4207套存量商品房轉爲租賃房,收購項目的資本金來源爲重慶建渝住房租賃基金,配套資金則源於租賃住房貸款支持計劃相關貸款。其後,在4月政治局會議政策指引下,重慶國有租賃企業於5月上旬再度發布公告,向房企批量徵收存量房以增加長租房等供給。

“轉化保障房模式”中,以杭州臨安區爲例,其2024年擬收購一萬平米用作公共租賃住房。配售型保障房的資金來源主要是地方財政、企業(國企城投)自籌、國开行开發貸款、地方專項債以及中央財政以獎代補專項資金、中央預算內固定資產投資補助資金等。

“拆遷安置模式”已在廣州率先落地。廣州市增城區新塘鎮發布《關於廣州(新塘)至汕尾鐵路項目(新塘段)徵集符合條件商品性安置房源報名的公告》,提及擬採用購买市場化商品房作爲該項目安置房源,並向社會徵集符合條件的住宅房源(房企)。

“收儲”對象方面,當前多地“收儲”細則顯示,已建成未出售的現房,配套設施齊全的整棟商品房爲重點徵收對象。梳理已公布“收儲”細則的地區樣本,可以發現,已建成未出售的商品房即現房爲主要收儲對象,個別地區雖同時徵收期房,但也要求滿足“主體已封頂且一年內能夠具備交付條件”,“由供應商出具保交付資金拼盤方案”等條件。具體的“收儲”標准中,對基礎設施、地理位置、交通便利、配套車位等亦有考量,同時普遍要求產權關系清晰,能夠滿足金融機構發放貸款條件等。

“收儲”價格方面,由於保障房轉化模式成爲地方“收儲”的主要方式,多地提出收儲價格以同地段的保障性住房重置價格爲參考。已公布“收儲”細則的地區樣本中,超七成地區選擇轉化爲保障房的“收儲”模式,同時其收購價格,通常以同地段保障性住房重置價格爲參考上限。考慮到保障房重點向新市民或中低收入家庭配租或配售,部分地區限制徵收房屋面積上限,配售型保障房面積上限多爲120平方米,租賃型保障房面積上限多爲70平方米。深圳、杭州臨安區重點徵收小戶型用作保障房,惠州等低能級城市徵收面積上限更高、多爲120平方米。

2. “收儲”下的保障房體系建設進展?

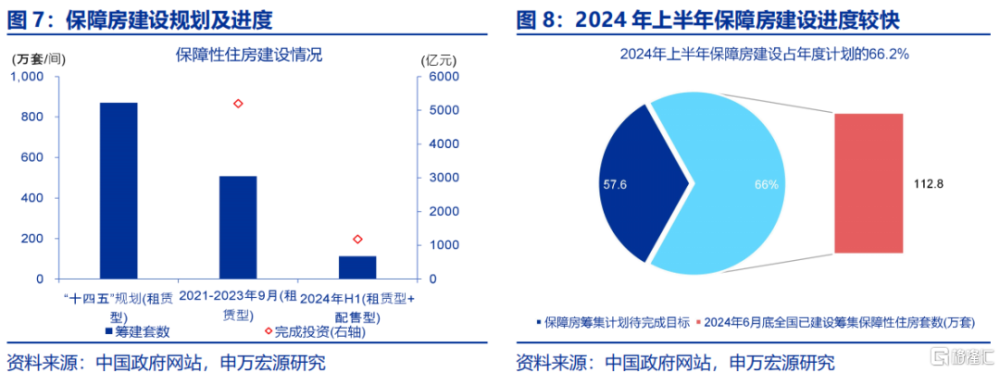

租賃型保障房“十四五”規劃目標已接近尾聲,配售型保障房或是後續保障性住房體系建設的重要增量。"十四五"期間,全國計劃籌集建設保障性租賃住房870萬套(間)。截至2023年9月,住建部披露全國已建設籌集保障性租賃住房508萬套(間),計劃完成進度達58%;租賃型保障房剩余建設目標或在362萬套(間)左右。配售型保障房相關支持政策於2023年8月推出,地產發展新模式框架指引下,配售型保障房或是後續重點建設領域。據不完全統計,22個城市2024年初設定其配售型保障房年度籌集目標約12萬套。

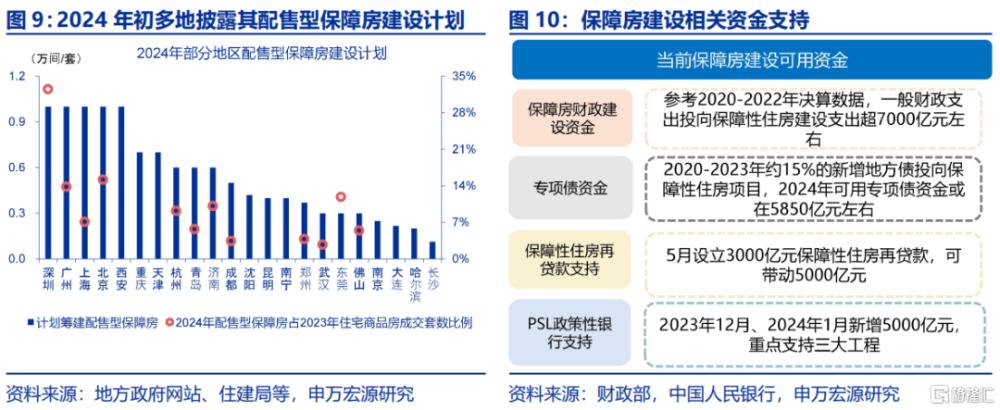

保障房再貸款、專項債等資金支持下,部分地區或可通過“收儲”加快完成配售型保障房籌集目標。2024年初,多地年度配售型保障房籌集目標設定不低、可比口徑下佔2023年住宅商品房成交套數比例達10%;北京、上海、廣州、深圳2024年配售型保障房籌集目標均爲一萬套,佔2023年商品房住宅比例分別爲15%、7%、14%、33%。考慮到部分地區配售型保障房籌集目標不低,且當前保障房建設具備財政資金、專項債資金、保障性住房再貸款和政策性銀行等支持,地方“以購代建”的“收儲”政策在加快完成配售型保障房籌集目標的同時,亦可緩解新房“庫存”壓力。

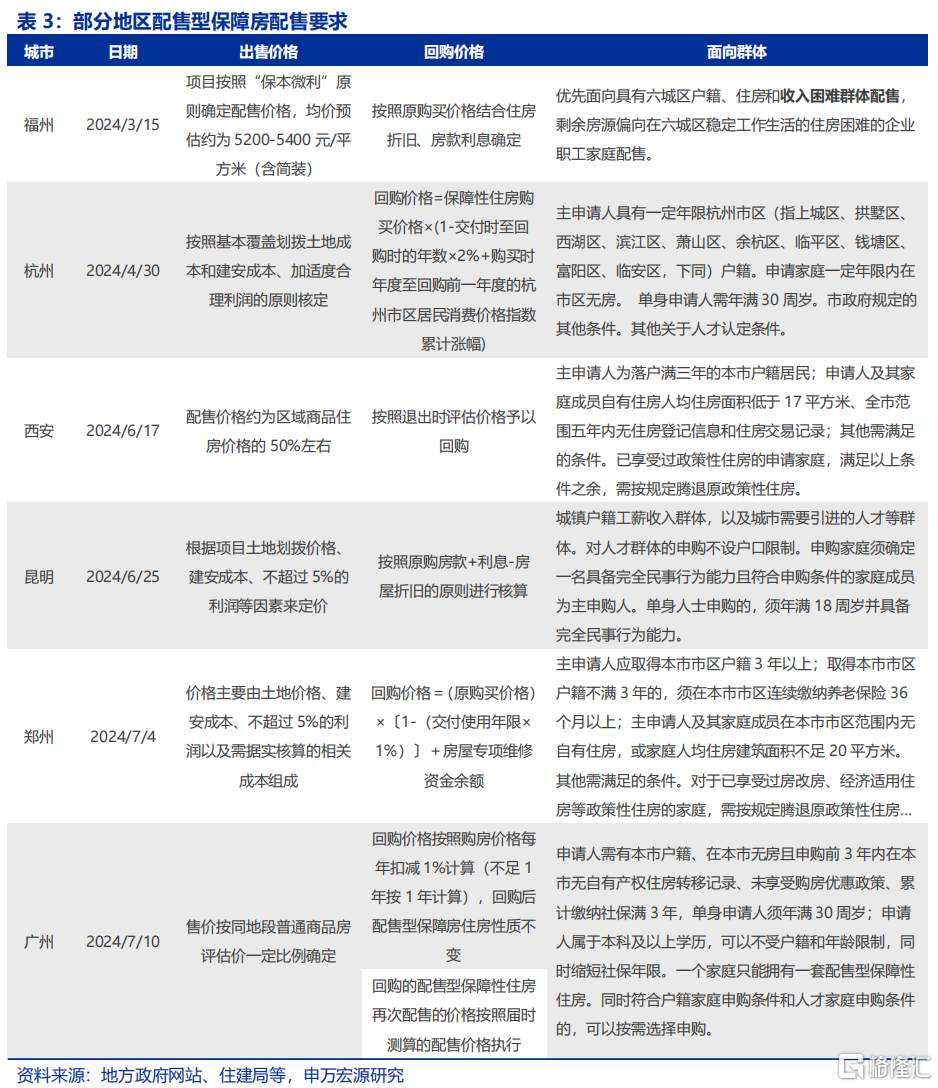

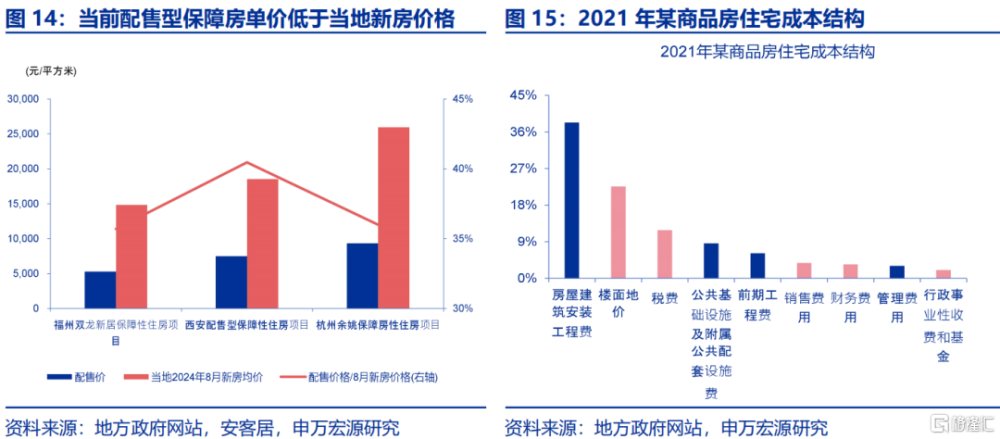

當前,部分地區已推出配售型保障房申請機制,出售價格爲“保本微利”,回收價格考慮通脹、折舊等因素。3月以來,福州、杭州、西安等地陸續推出配售型保障房申請方案;配售價格均按照“保本微利”原則,多地提出按照基本覆蓋劃撥土地成本和建安成本、加適度合理利潤(例如不超過5%)核定;回購價格則在購房價款基礎上通常考慮房屋折舊、房款利息等因素;可申請對象主要爲無自有住房或人均面積較低的當地家庭及單身居民,部分地區優先面向收入困難群體。

3. “收儲”加速或如何影響地產鏈?

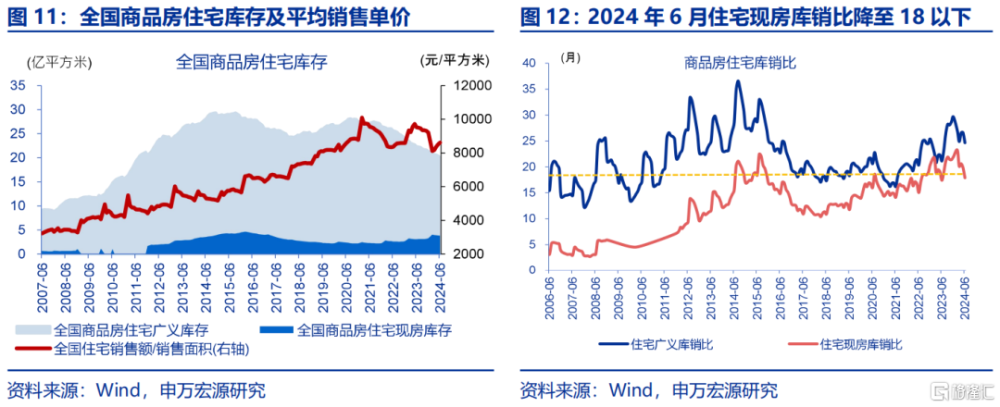

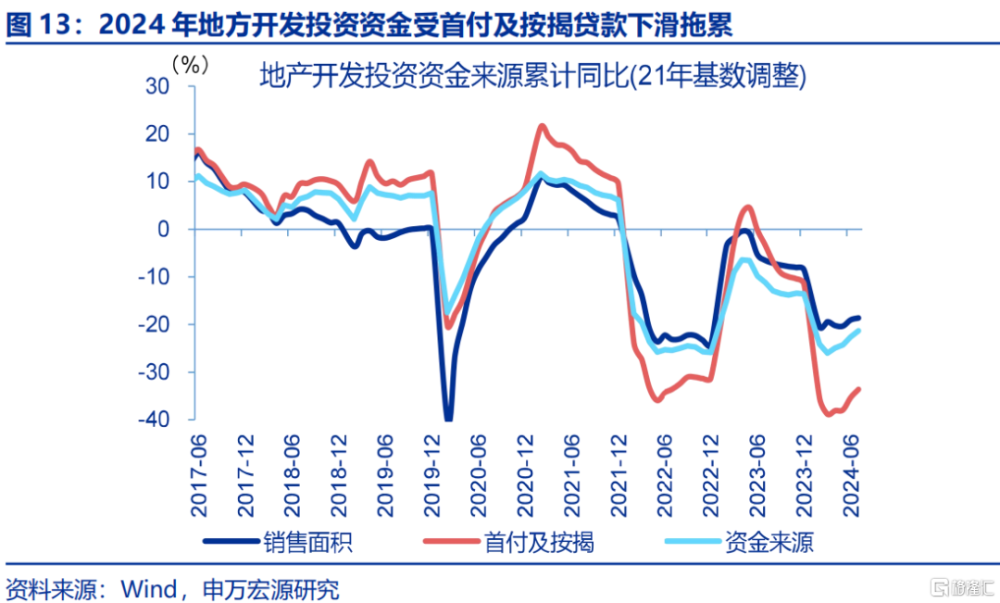

若地方“收儲”政策力度加大、徵收範圍拓寬,或可緩解房企現金流壓力,有利於“保交樓”推進。2024年6月,商品房住宅現房庫存約爲3.8億平方米,期房庫存約爲16.3億平方米,住宅現房庫銷比爲17.9月,但住宅廣義庫銷比仍達24.7月。若“收儲”政策力度加大、徵收範圍拓寬至期房,要將商品房住宅廣義庫銷比降至18個月,參考配售型保障房單位價格收購(以西安爲參考,配售價格約爲區域商品住房價格的50%左右),所需“收儲”資金或在2.3萬億元左右。政策指引下,大規模“收儲”或可一定程度緩解首付及按揭貸款下滑對地產开發投資資金的拖累,有利於復工竣工推進。

若“收儲”價格明顯低於地產項目投資成本,更大力度“收儲”或主要有助於緩解房企債務壓力。部分地區公布的配售型保障房申請方案顯示,其配售單價爲當地新建商品住宅(以2024年8月當地新建商品住宅均價爲例)的40%及以下。拆分2021年某商品住宅項目成本結構,相比保障房建設的土地劃撥、稅收優惠、直接配售、融資支持等成本優勢,商品住宅項目的樓面地價、銷售費用、財務費用、行政性事業收費及稅費等成本或相對更高。若地方“收儲”價格普遍以保障房重置成本爲上限,更大力度“收儲”支持或主要有助於緩解房企償債壓力。

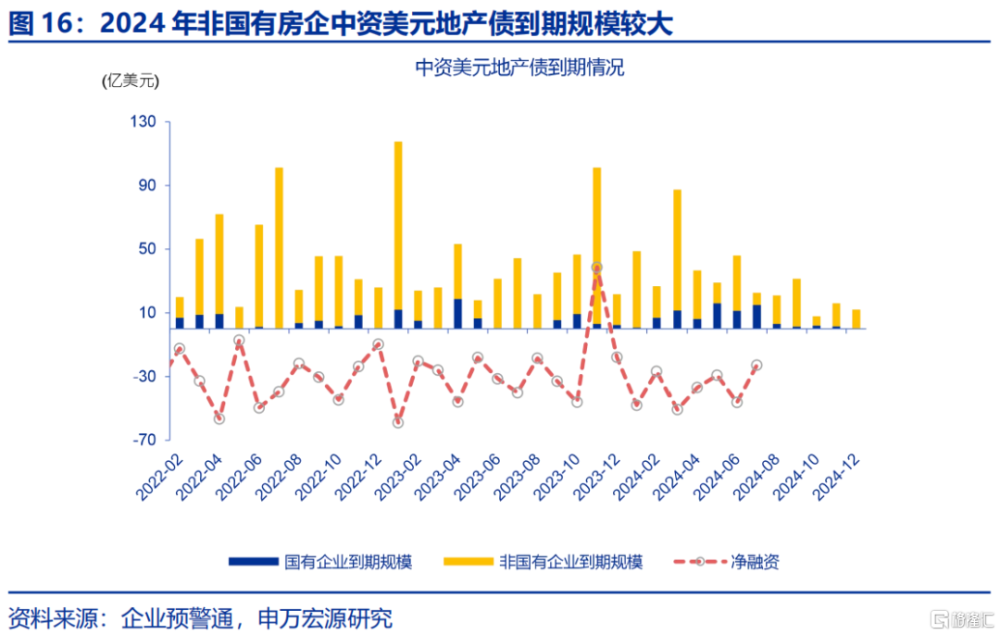

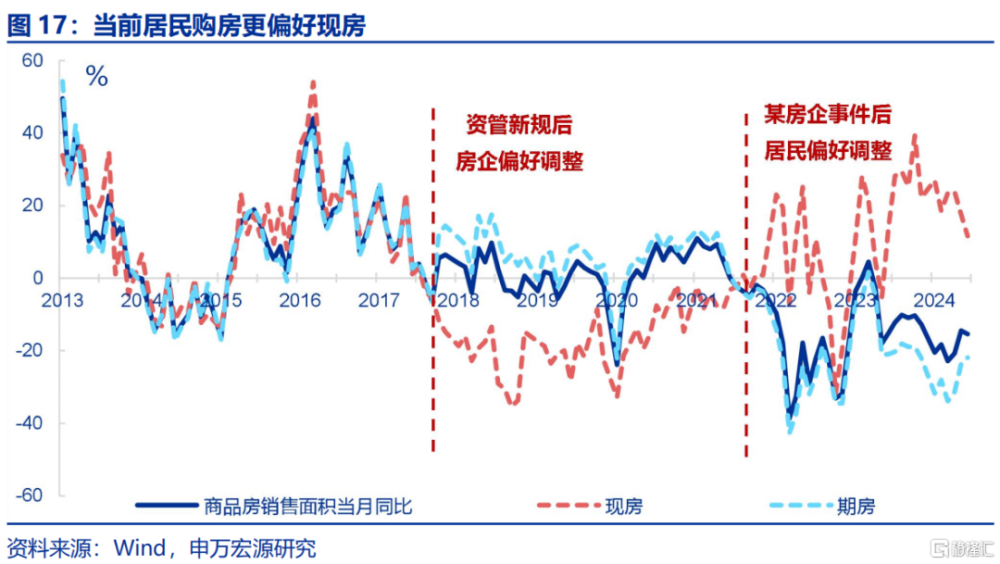

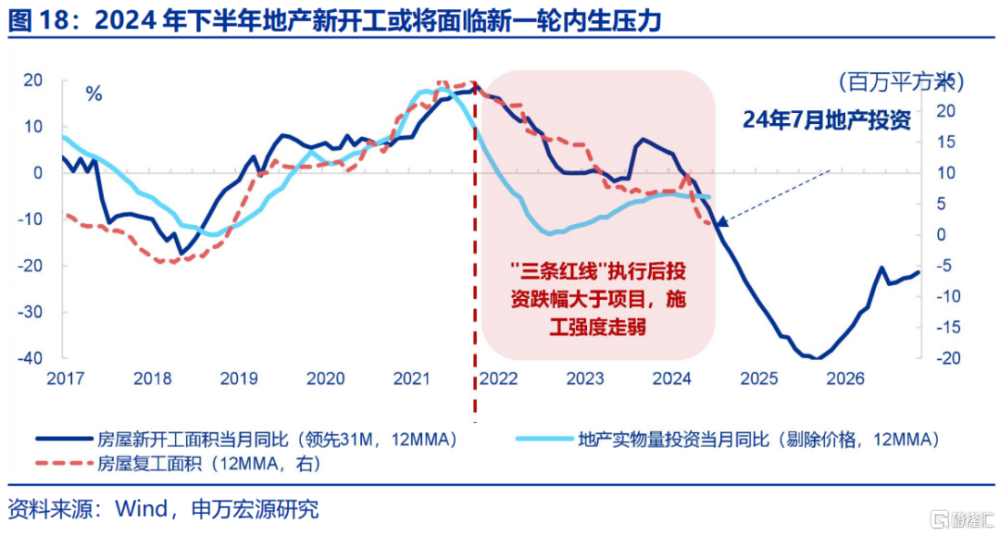

若轉化爲配售型保障房爲後續主要地方“收儲”模式,居民部分商品住宅購房需求或受影響、尤其是期房。2018年之前,地產投資由新房銷售、新开工驅動,資管新規後,房企通過期房銷售回款、同時放緩後續施工進度的方式融資,拉長施工周期,使得目前地產投資更多由存量房復工驅動。對於期房交付風險的擔憂也是居民購房意愿修復較慢的原因之一。在此情境下,若重點徵收現房的配售型保障房後續加速落地,部分居民的商品住宅購买需求或被配售型保障房替代,居民對期房需求或進一步下降。

風險提示:

1)政策效果不及預期。

2)房地產形勢、政策變化超預期。

注:內容節選自申萬宏源宏觀2024.08.20發布的研究報告:《地方“收儲”加速,可能的影響?——宏觀專題報告》,分析師:賈東旭、趙偉

標題:地方“收儲”加速,可能的影響?

地址:https://www.iknowplus.com/post/139628.html