美國通脹的高基數蜜月期已結束

核心觀點

7月起,高基數效應帶動CPI快速回落的蜜月期已結束,CPI同比增速可能自7月起小幅反彈,後續再度下行需要美國衰退壓力顯性化的催動,結合本月通脹和就業數據,7月議息會議鮑威爾的態度相較6月不會出現明顯變化,繼續加息概率較大。

對於近期表現強勁的制造業建築支出,短期確實可以爲美國經濟和通脹韌性提供增量,但制造業建築支出在整體固投中佔比不足3%不宜高估其支撐作用;當前制造業整體需求仍然偏弱,相關投資主要源於計算機和電子行業受到拜登產業回流政策的明顯驅動,未來政策紅利消退後供給側的資本开支能否創造需求並實質性改善美國制造業景氣度仍然有待觀察。

內容摘要

>>基數效應對CPI的蜜月期已結束,7月CPI可能小幅反彈再度下行需衰退驅動

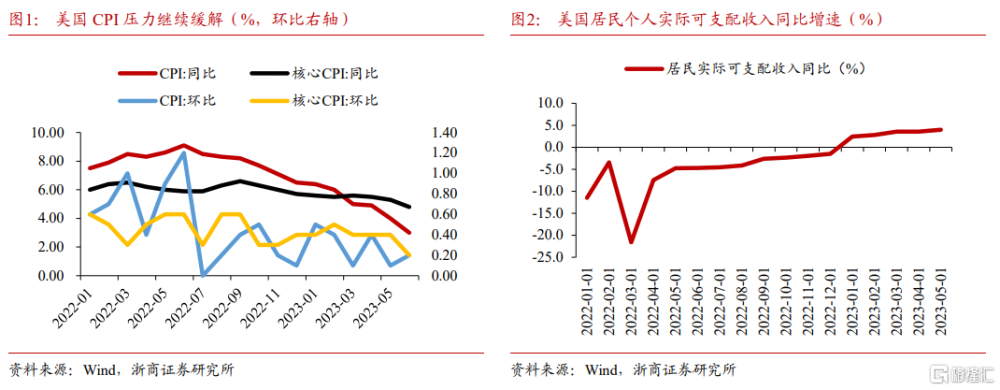

6月美國CPI同比增速3.0%,在基數效應下相較前值4.0%大幅回落且略低於市場預期;環比增速0.2%,相較前值0.1%小幅反彈,主要源於能源分項貢獻,本月能源分項環比上行0.6%(前值-3.6%)。4月核心CPI同比增速4.8%,相較前值5.3%繼續回落;環比增速0.2%,此前3-5月環比增速維持在0.4%,本月回落核心通脹粘性出現小幅松動。

本月CPI下行主要源於基數效應和核心CPI粘性的小幅回落。分項來看:核心商品分項環比-0.1%相較前值大幅回落,2023年以來首次跌回負增長區間,二手車分項壓力的回落也作出了積極貢獻,這一趨勢也符合我們前期對核心商品分項的判斷;住房分項環比0.4%,相較前值0.6%小幅回落;我們測算的剔除住房以外的核心服務分項環比本月位於0.1%-0.2%區間,相較前值基本持平,薪資壓力對核心服務的上行驅動延續了5月以來的低水平。

7月起,高基數效應帶動CPI快速回落的蜜月期已結束,CPI同比增速可能自7月起小幅反彈,後續再度下行需要美國衰退壓力顯性化的催動。整體來看,本月CPI走勢小幅低於預期,數據發布後美元指數和10年期美債利率小幅回落,美股期指小幅反彈。

>>制造業建設支出短期爲經濟提供韌性,但在固投中佔比極低&持續性仍不確定

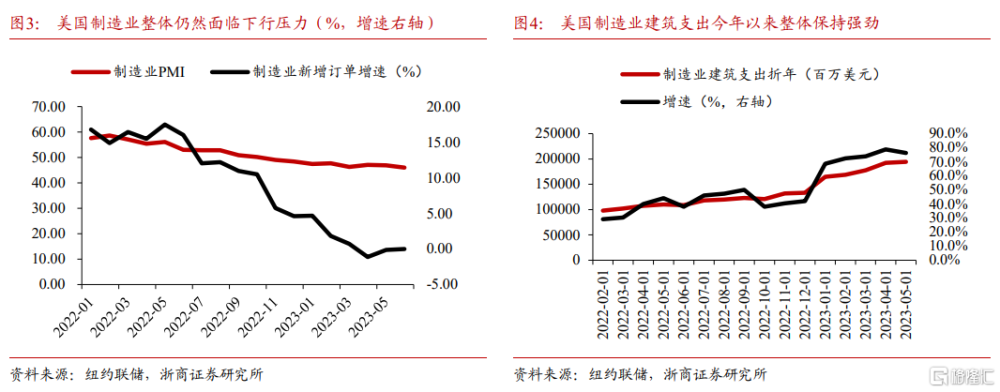

5月美國制造業建築支出表現強勁同樣引發市場對美國經濟及通脹未來韌性的較多關注,5月制造業建築支出折年規模1943億美元,同比增速高達76.3%;2023年以來增速中樞高達74%。這一數據也與开年以來廣義的制造業數據出現明顯背離:Q2以來美國制造業PMI在榮枯线以下連續回落,6月已降至46;美國制造業新增訂單增速Q2中樞降至0以下,相較Q1大幅回落。

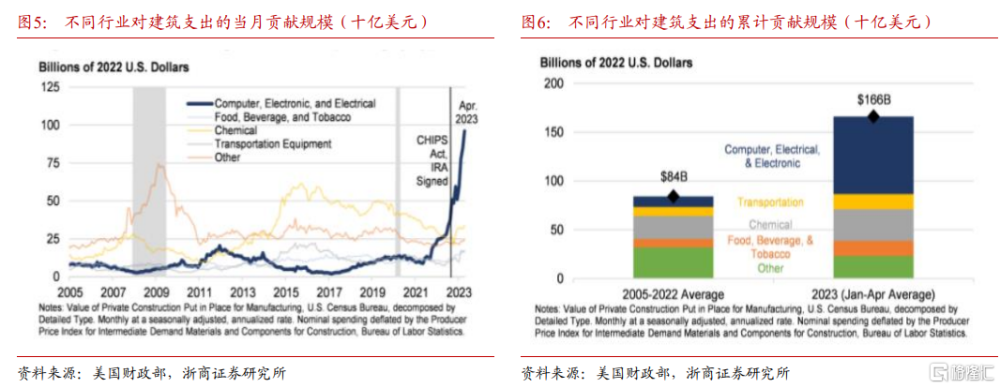

對於制造業建築支出的強勁表現以及相關數據的背離,我們認爲應辯證看待這一數據表現:相關數據增長在短期內確實可以增強美國經濟韌性,但制造業建築支出在整體固投中佔比不足3%不宜高估其支撐作用;當前制造業整體需求仍然偏弱,相關投資主要源於計算機和電子行業受到拜登產業回流政策的明顯驅動,未來政策紅利消退後供給側的資本开支能否創造需求並實質性改善美國制造業景氣度仍然有待觀察。

一是制造業建築支出在整體固投中佔比較低,該指標衡量的主要是制造業對廠房建築相關的固定資產投資支出,是商業地產建築中較爲重要的分項,佔比約18%,但權重遠低於商用辦公樓(佔比約34%);我們曾於前期報告中多次指出,美國商業地產尤其是辦公樓可能在年內面臨投資增速下行壓力,高權重部分的下行可能對制造業建築支出形成對衝;從固投整體結構來看,制造業建築支出在整體固定資產投資中的佔比約爲2.9%,對廣義固投的拉動作用相對有限。

二是制造業建築支出強勁主要源於計算機和電子行業驅動,與美國鼓勵相關產業回流的政策導向相關,政策驅動紅利過後能否持續改善行業景氣度以及帶動廣義制造業增長仍有較大不確定性。根據財政部6月發布的工作論文,本輪制造業建築支出增長主要由計算機和電子行業所驅動,原因是拜登任內籤署《基礎設施投資和就業法案》、《降低通貨膨脹法案》和《芯片法案》帶動相關產業回流形成了大量資本开支。然而當前美國的芯片制造成本具有明顯的競爭劣勢,政策驅動的投資紅利能否持續(尤其是相關補貼到期)並實質改善行業景氣度仍然有待觀察(奧巴馬任期內也曾推行美國制造業回流計劃並承諾在第二任期創造100萬個制造業就業崗位,最終僅實現39.5萬增量,效果明顯不及預期)。

>>聯儲7月加息概率大,Q4選年臨近聯儲繼續鷹派不符合選民利益

結合本月通脹和就業數據,我們認爲7月議息會議鮑威爾的態度相較6月不會出現明顯變化,6月聯儲在暫停加息的同時在點陣圖中對下半年繼續給出50BP的加息預期,綜合兩項信號來看我們認爲美聯儲可能已順勢於Q2起轉向以季度爲頻的加息節奏,結合聯儲當前相機抉擇的框架,我們認爲:

Q3經濟和通脹仍有韌性,大概率繼續加息,其中7月加息但9月不加息的概率較大;Q4是否繼續加息目前尚有不確定性。如果Q4信用收縮壓力加大,衰退壓力顯性化,則美聯儲存在Q4不再加息的可能;與此同時,直接執行降息或在點陣圖中對2024年進行鴿派政策指引均是潛在選項(6月點陣圖顯示當前聯儲官員對2024年的政策路徑尚未形成一致共識)。

此外,伴隨2024年大選年臨近,政治和選民訴求對聯儲政策的擾動權重可能進一步加大。對比2022年,當前美國居民對通脹的態度可能已發生微妙變化。2022年美國居民工資增速跑輸通脹,全年個人可支配收入實際增速均值爲-6%,民調均顯示美國居民對通脹怨聲載道,因此聯儲打壓通脹符合選民利益和白宮的政治訴求。2023年以來美國居民實際收入已經轉正,伴隨下半年CPI可能繼續向3%-3.5%的區間回落,相對穩定的物價環境和實際收入正增長是選民較爲樂見的物價環境。在2024大選年將近的背景下,美聯儲Q4繼續堅持鷹派加息不符合選民基本利益,可能受到政治層面的阻力。

>>衰退壓力顯性化以前,美債利率和美元不具備趨勢性下行的基礎

近期美債利率曾階段性上衝至4%以上,主要源於就業、制造業等各項數據超預期後,寬松預期再度回撤。當前CME利率期貨對年內剩余加息路徑的定價仍是7月加息25BP,此後不再加息;但對首次降息定價的時間點出現了明顯後移,此前降息預期位於年末,現已後移至2024年Q1末。短期來看,我們認爲短期經濟數據仍有韌性,美債利率維持高位震蕩甚至進一步反彈的概率較大;在衰退壓力真正顯性化以前,美債利率不具備趨勢性下行的基礎。

美元方面,短期美國經濟仍具韌性,美元尚不具備大幅回落的基礎。

>>風險提示

美國通脹超預期惡化;美聯儲流動性風險超預期惡化

固定布局 工具條上設置固定寬高背景可以設置被包含可以完美對齊背景圖和文字以及制作自己的模板

本節選自:浙商證券宏觀研究團隊於2023年07月12日發布的報告《美國通脹的高基數蜜月期已結束——6月美國通脹數據傳遞的信號》。分析師:李超 S1230520030002 ,林成煒

標題:美國通脹的高基數蜜月期已結束

地址:https://www.iknowplus.com/post/13319.html