“退平台”,影響如何?

主要觀點

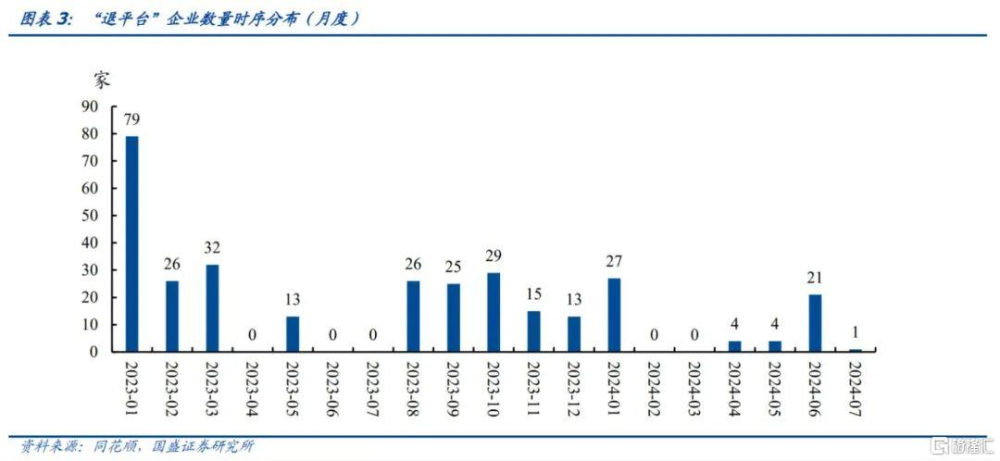

“退平台”是一般指企業退出政府融資平台,主要是出於和政府融資職能劃清界限,目的是響應監管部門對政府融資平台的化債監管政策,同時也避免受到融資平台名單的發債限制。

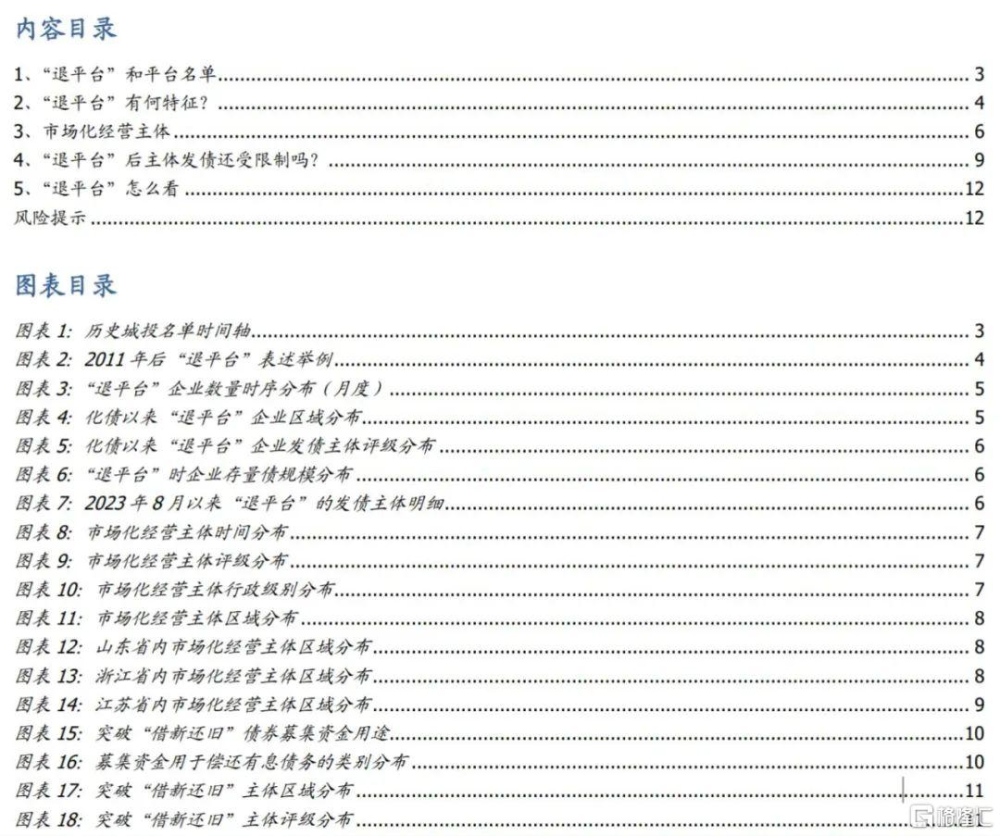

與退平台伴生的是融資平台名單,最早的城投平台名單可追溯至2010年,隨着監管思路的調整以及城投債務的演化,後續出現了多個城投名單。2008年我國實施4萬億經濟刺激計劃後,中央出資1.2萬億,地方需配套2.8萬億,地方政府無法獨立舉債的情況下,城投平台大量融資,地方隱性債務激增。爲了加強地方政府債務管控,2010年,(原)銀監會最早建立城投名單並季度更新,“名單制”管理逐漸形成。2012年,財政部开發並推廣地方債務性債務管理系統,此後財政體系成爲城投債務管控的主體。2018年,十年隱債化解开啓,“隱債名單”建立。此後(原)銀監會融資平台名單的使用減少,重點使用財政部口徑的融資平台名單。2023年7月,“一攬子化債方案”提出,城投融資受名單制管理。

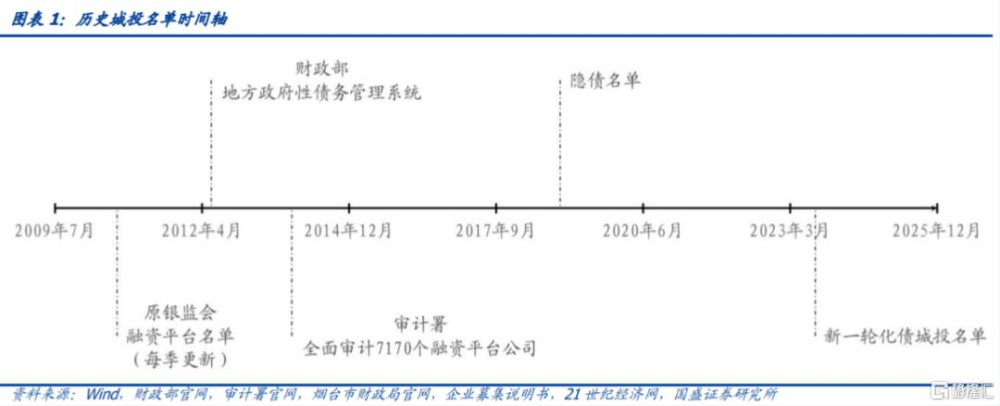

有名單制管理,則有“退平台”之舉。從“名單制”管理开始,陸續有城投公司“退平台”以免受融資限制,此後城投名單持續更新迭代,多種“退平台”表述隨之產生。在早期,多家城投公司的“退平台”具體表述中直接說明退出(原)銀監會的平台名單,也有企業的表述中包含財政部的名單或審計署的名單,近兩年“退平台”表述則較少提及具體名單,多以“退出政府融資平台”、“不再承擔政府融資職能”等作爲說明。

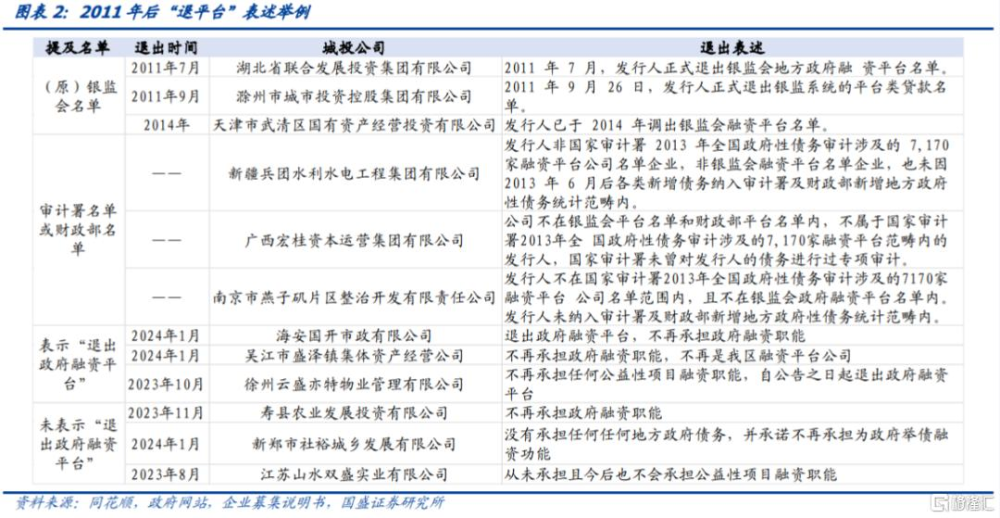

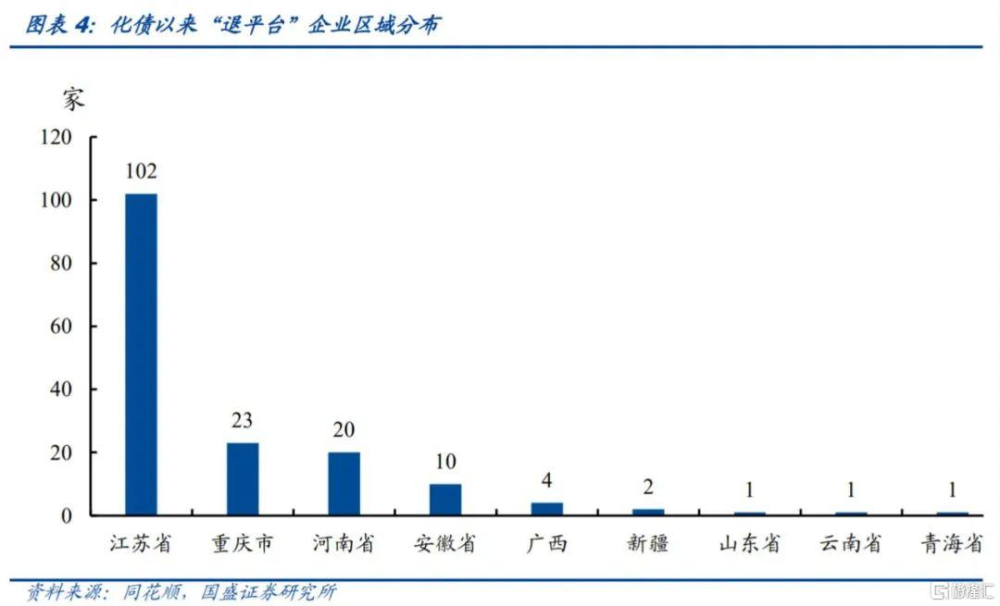

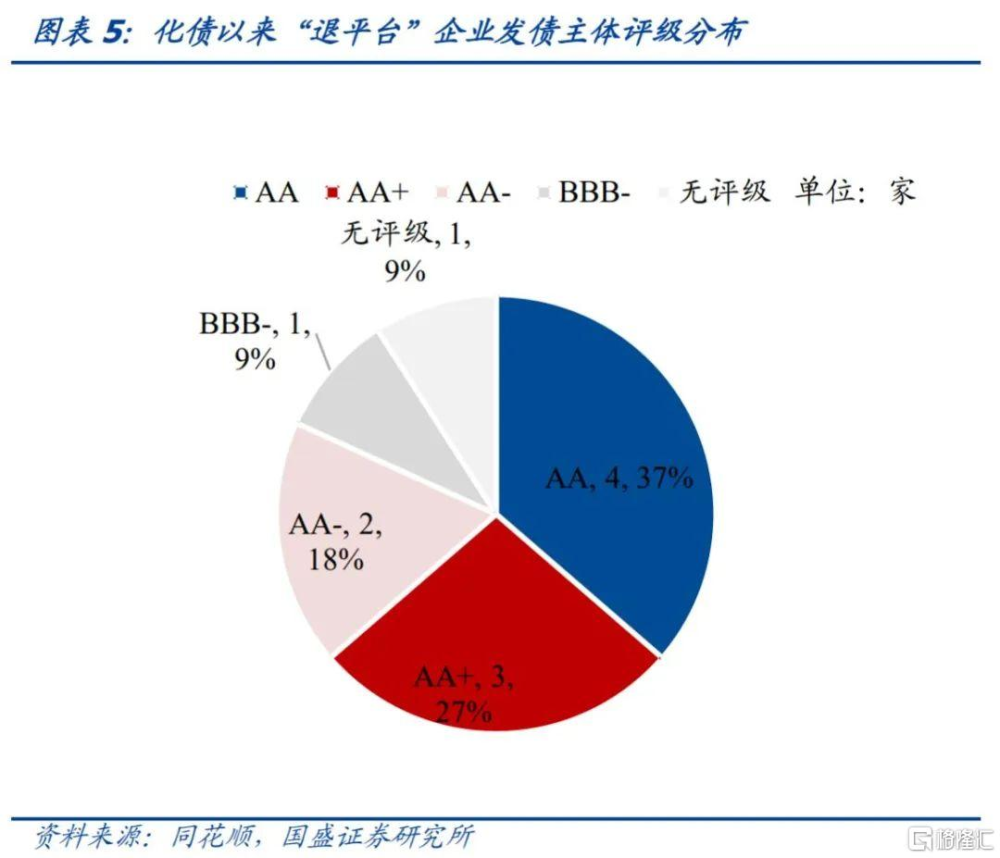

“退平台”有何特徵?2023年8月至2024年7月30日,共有165家企業發出“退平台”公告,時間分布上,“退平台”集中在2023年8月-2024年1月,2024年以來數量明顯減少,2024年6月數量相對較多。區域分布上,江蘇省“退平台”超100家,重慶在5月、6月集中退平台。主體類型上,“退平台”多爲不發債主體,發債主體僅11家。表述上,一類的表述中明確提到退出政府融資平台,另一類未提出退平台,通常爲“不再承擔政府融資職能”。

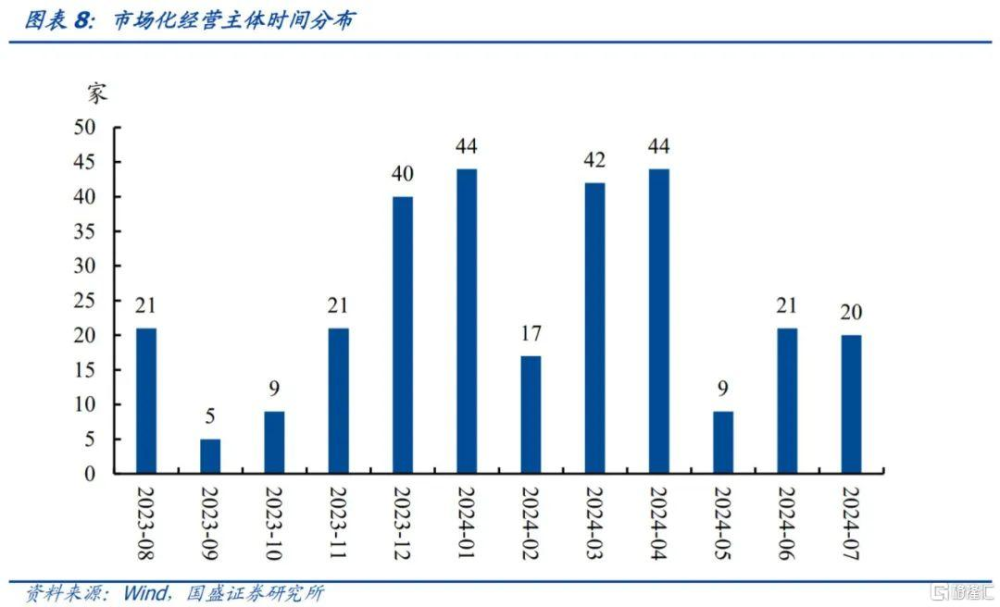

本輪化債過程中,“退平台”的同時,還衍生出市場化經營主體。“退平台”宣告平台不再承擔政府融資職能,但並不意味着可以突破融資限制,因此本輪化債中衍生出市場化經營主體。市場化經營主體是地方融資平台響應新一輪化債政策的措施,指向市場化轉型的城投企業,從2023年10月才开始出現。“退平台”聚焦於存量債務的化解,而市場化經營主體則強調新增,在募集說明書中聲明,旨在滿足新增債券融資的要求。

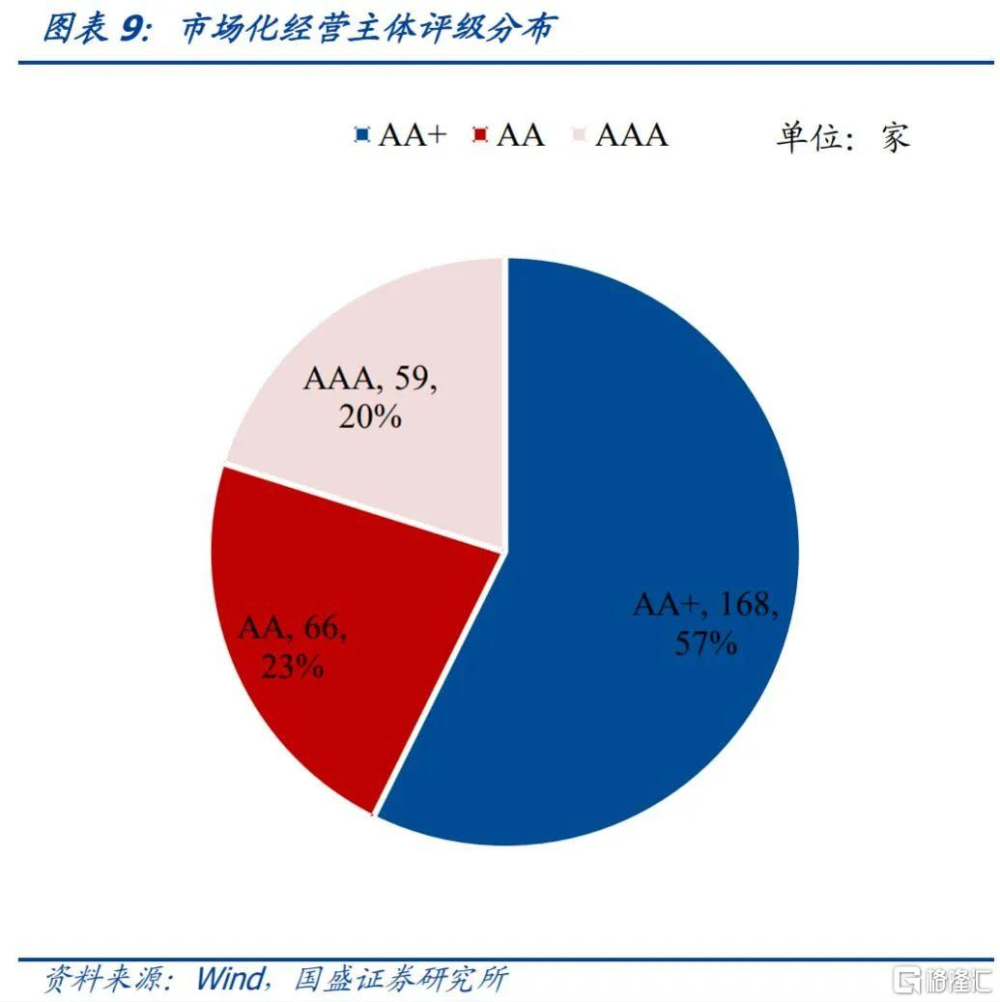

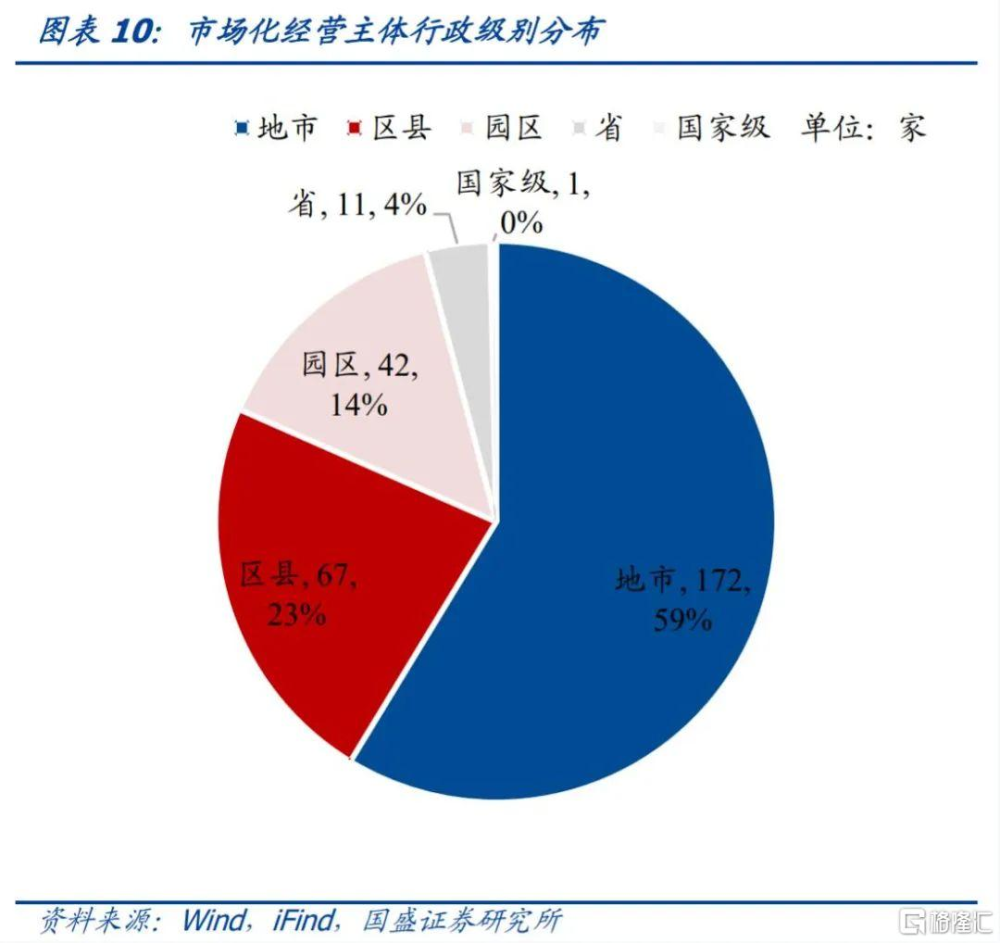

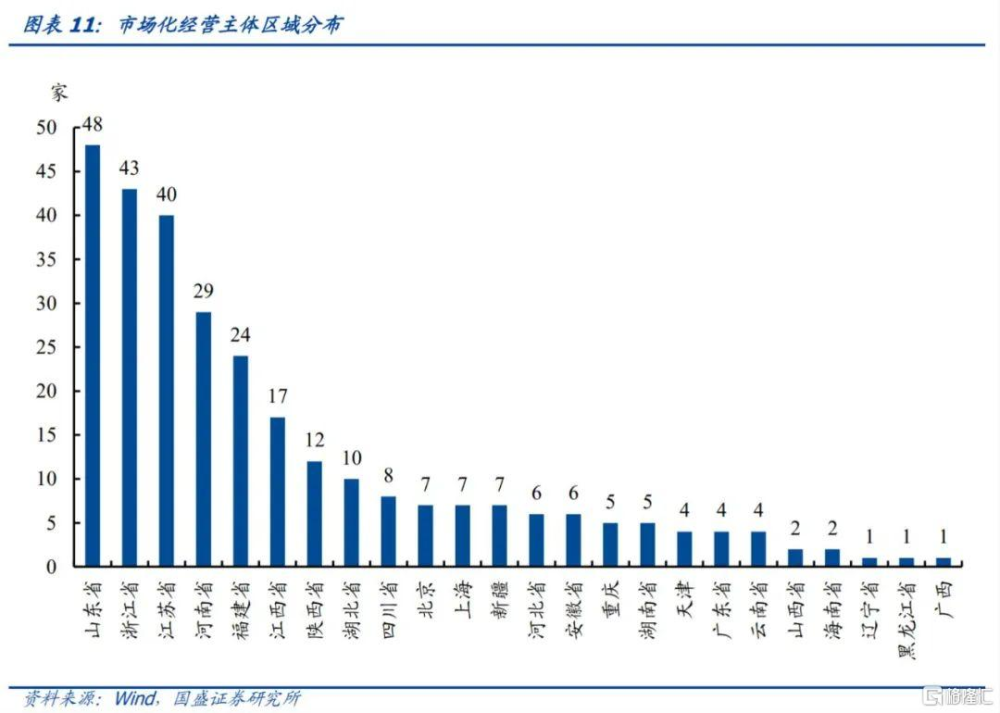

市場化經營主體有何特徵?自2023年8月4日至2024年7月30日,市場化經營主體共有293家,2023年12月-2024年4月較爲集中。從評級分布上,AA+爲主,佔比達57%,AA級佔比23%,AAA級佔比20%。行政級別上,地市級和區縣級爲主,地市級主體佔比達59%,區縣級主體超過20%,園區佔比14%。區域分布上,山東、浙江、江蘇數量最多,都在40-50家。

“退平台”和宣布市場化經營的目的都在於響應政策號召,以及拓寬融資渠道,而實際上債券資金用途突破“借新還舊”的主體僅10%左右。2023年8月至2024年7月30日“退平台”企業中有11家發債主體,其中僅1家企業的募集資金不僅用於償還債務融資工具,還用於項目建設。293家公告市場化的城投企業中,也僅有31個主體的募集資金用途突破了“借新還舊”,用於償還銀行貸款和非標,且以償還銀行貸款爲主。償還債務融資工具如穿透後,多用於償還到期債券。

“退平台”聲明在過去主要是爲了與地方政府劃清界限、實現平台公司的市場化轉型,而化債以來更多是作爲突破融資限制的條件。實際上由於化債以來對於債券融資的嚴格管控,“退平台”主體很難突破相關政策。因此,“退平台”更多可以看做是區域層面自上而下的行爲,例如江蘇省大規模的“退平台”,以及重慶在近期密集的“退平台”,但在城投融資政策未放松的背景下,“退平台”的實質性影響還不明顯,需要政策層面更加明確的信號。因此,跟蹤“退平台”主體的融資情況,也可以作爲城投融資政策的觀察維度。

風險提示:政策變化超預期、數據統計口徑存在誤差、信用風險超預期。

報告正文

1、“退平台”和平台名單

“退平台”是關於政府融資平台的化債政策,一般指退出政府融資平台,主要是出於和政府融資職能劃清界限,目的是響應監管部門對政府融資平台的化債監管政策,同時也避免受到融資平台名單的發債限制,包括“退出政府融資平台”“不再承擔政府融資職能”“不再承擔爲政府舉債融資功能”等多種表述。

“退平台”源於城投平台名單制管理,城投平台名單可追溯至2010年,隨着監管思路的調整以及城投債務的演化,後續出現了多個城投名單。2008年我國實施4萬億經濟刺激計劃,中央出資1.2萬億,地方需配套2.8萬億,地方政府無法獨立舉債的條件下,通過城投平台大量融資,地方隱性債務激增。爲了加強地方政府債務管控、規範地方舉債行爲,根據《國務院關於加強地方政府融資平台公司管理有關問題的通知》(國發〔2010〕19號文),“名單制”管理逐漸產生。此後,由於監管思路的調整以及城投債務的演化,出現了更多的城投平台名單,主要包括(原)銀監會的政府融資平台名單、財政部地方政府性債務管理系統認定的融資平台公司名單、2013年審計署政府性債務審計的名單、2018年的隱債名單等。具體來說:

2010年,(原)銀監會最早建立城投名單,按季度更新,“名單制”管理逐漸形成。2010年6月,國發〔2010〕19號文要求地方政府對融資平台公司“分類管理、區別對待”,同時“財政部要會同有關部門加快建立融資平台公司債務管理信息系統”,根據21世紀經濟報道,2010年起原銀監會建立按季度更新的融資平台名錄,直至2018年停止。

2012年,財政部开發並推廣地方債務性債務管理系統,財政體系成爲重點城投債務管控的重要主體。根據財預〔2012〕378號文,財政部於2012年6月完成了地方政府性債務管理系統的开發工作,並在當年推廣運用。2013年12月,審計署發布《全國政府性債務審計結果》,公告指出此次全面審計包含了7170個融資平台公司。2014年9月,國發〔2014〕43號文《國務院關於加強地方政府性債務管理的意見》對地方政府的債務監管有了進一步的指導,提出“剝離融資平台公司政府融資職能”,並且“以2013年政府性債務審計結果爲基礎”“對地方政府性債務存量進行甄別”。由此,對融資平台和地方債務的管控重心落於財政。

2018年,开啓十年隱債化解計劃,“隱債名單”开始建立。2017年7月中共中央政治局會議明確提出“要積極穩妥化解累積的地方政府債務風險,有效規範地方政府舉債融資,堅決遏制隱性債務增量”,2018年9月財政部开展地方全口徑債務清查統計填報工作,要求將截止8月底的債務余額數據通過“地方全口徑債務監測平台”填報。隨着對地方債務的摸底,“隱債名單”逐漸形成。由於對隱性債務的強調,此後(原)銀監會融資平台名單的使用逐步減少,重點使用財政部口徑的融資平台名單。

2023年7月,“一攬子化債方案”提出,城投平台融資受到嚴格限制。2023年7月,中共中央政治局會議提出“要有效防範化解地方債務風險,制定實施一攬子化債方案”。根據21世紀經濟報道,新一輪化債中,城投融資受名單制管理,該名單內的城投公司只能借新還舊,不能新增融資,名單外的城投公司可以新增,但需要進一步審核等復雜程序。

歷史上存在多個城投平台名單,早期退名單明確對應(原)銀保監和財政部名單,而近年來“退平台”公告並無具體對應名單。從“名單制”管理开始,陸續有城投公司“退平台”以免受融資限制,此後城投名單持續更新迭代,多種“退平台”表述隨之產生。在早期,多家城投公司的“退平台”具體表述中直接說明退出(原)銀監會的平台名單,也有企業的表述中包含財政部的名單或審計署的名單,近兩年“退平台”表述則較少提及具體名單,多以“退出政府融資平台”、“不再承擔政府融資職能”等作爲說明。

2、“退平台”有何特徵?

2023年1月至2024年7月30日,“退平台”集中在2023年8月-2024年1月,2024年以來數量明顯減少,2024年6月數量相對較多。“退平台”意在切割地方政府與城投平台的債務與信用,在本輪化債之前就有不少“退平台”公告,而在2023年7月24日“一攬子化債方案”提出後,截止到2024年7月30日共有165家企業發出“退平台”公告,2023年8月-2024年1月“退平台”公告較爲集中。進入2024年,“退平台”進度明顯放緩,6月明顯增多,共21家城投宣布“退平台”。

區域分布上,江蘇省“退平台”超100家,重慶在5月、6月集中退平台。“退平台”企業分布在10個省、自治區、直轄市,其中分布在江蘇省的“退平台”企業數量最多,有102家,佔比超過61%,其次是重慶有23家,河南省20家,安徽省 10家,其他區域數量較少。需要注意的是,重慶首例“退平台”在今年5月23日公告,一個月內公告退出23家主體。實際上本輪化債,重慶化債一直較爲積極,集中退名單或爲嘗試打开融資渠道的舉措之一。

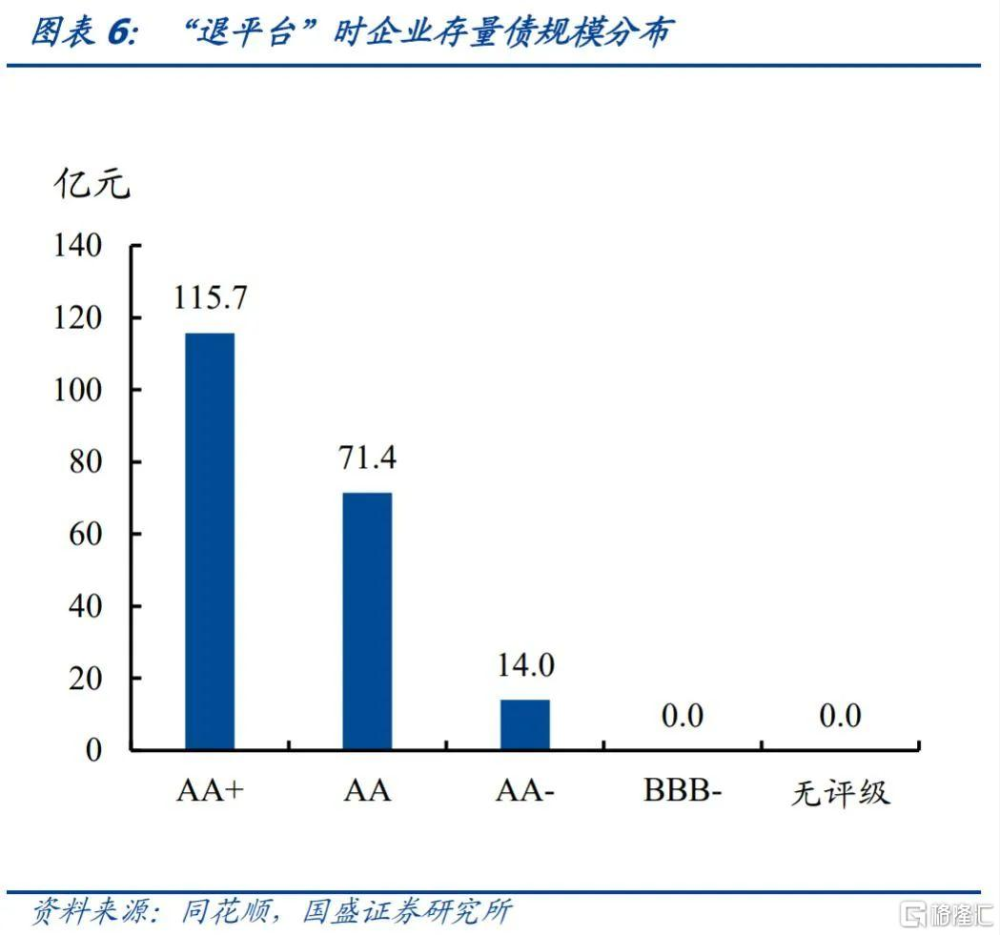

“退平台”多爲不發債主體,發債主體僅11家。化債以來的165家“退平台”企業中僅有11家爲發債主體,包括有評級的10家企業和1家無評級企業,其中AA+級3家,AA級4家,AA-2家。發債主體退平台時的存量債規模總共達到201.1億,集中在AA+和AA級主體。行政級別來看,“退平台”發債主體主要爲區縣級。

“退平台”表述主要有兩類。根據“退平台”企業官網和政府官網發布的公告,新一輪化債以來,“退平台”的表述大體上分爲兩類,一類的表述中明確提到退出政府融資平台,例如“退出政府融資平台,不再承擔政府融資職能”,其他企業的公告表述則未提出是否退出政府融資平台,例如“不再承擔政府融資職能”。

3、市場化經營主體

“退平台”宣告平台不再承擔政府融資職能,但並不意味着可以突破融資限制,因此本輪化債中衍生出市場化經營主體。市場化經營主體是地方融資平台響應新一輪化債政策的措施,指向市場化轉型的城投企業,從2023年10月才开始出現。雖同爲城投公司的化債措施,轉型爲市場化經營主體和“退平台”也有所區別。“退平台”聚焦於存量債務的化解,而市場化經營主體則強調新增,在募集說明書中聲明,旨在滿足新增債券融資的要求。

自2023年8月4日至2024年7月30日,市場化經營主體共有293家,月度時間分布如下圖,2023年12月-2024年4月較爲集中。

自2023年8月4日至2024年7月30日,從評級分布上, AA+爲主,有168家,佔比達57%,其次是AA級有66家,佔比23%,AAA級有59家,佔比20%。行政級別上,地市級和區縣級爲主,地市級主體佔比達59%,區縣級主體超過20%,行政級別屬於包括國家新區、各級开發區等園區的主體佔14%。

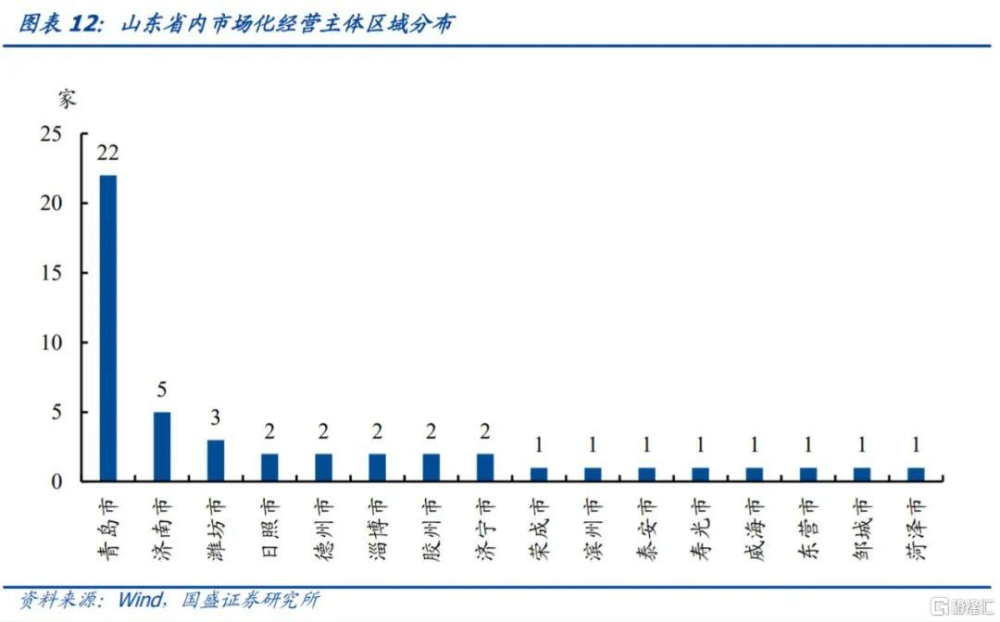

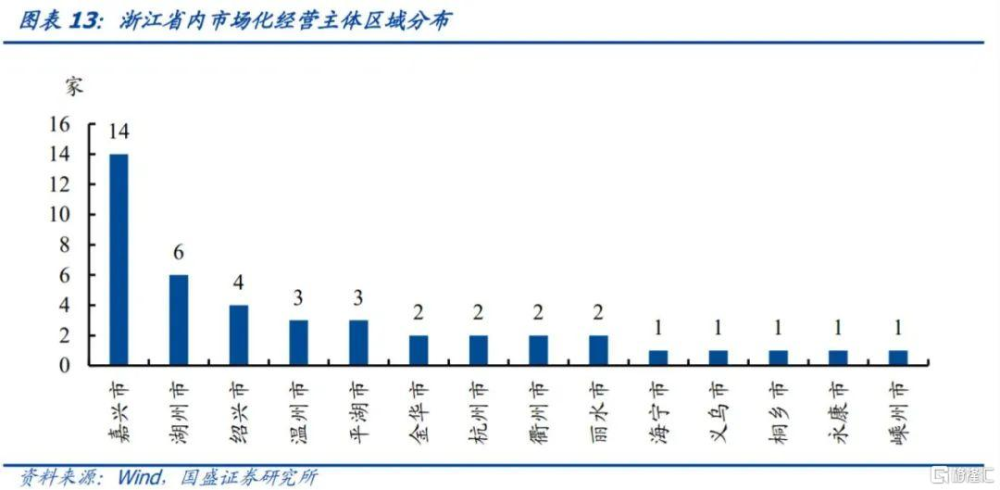

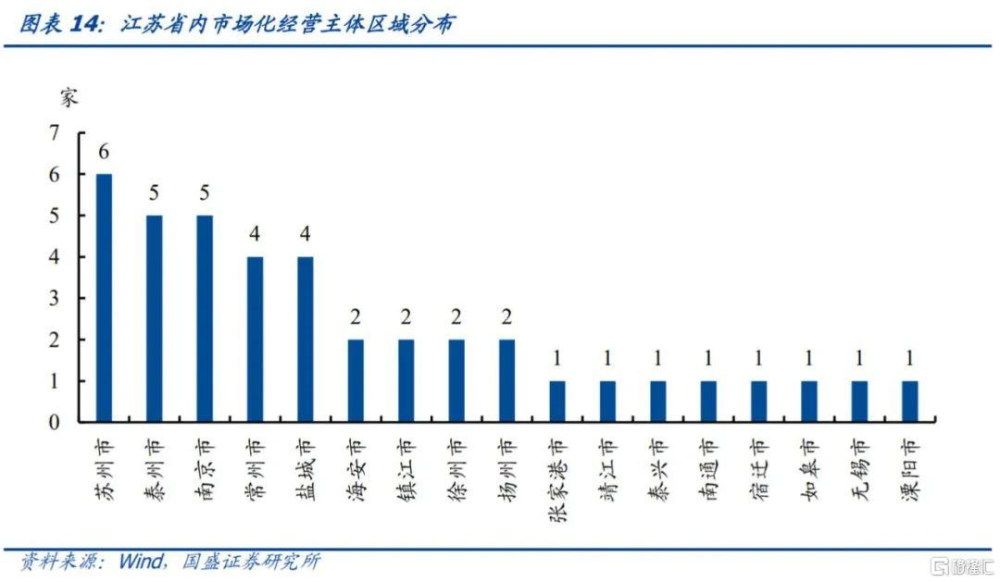

區域分布上,山東、浙江、江蘇數量最多。自2023年8月4日至2024年7月30日,有24個省、自治區、直轄市的主體宣布爲市場化經營主體,山東、浙江和江蘇三個城投大省數量最多,都在40-50家。

具體來看,山東省內的市場化經營主體主要分布在青島市,22家佔比近50%;浙江省內嘉興市的主體最多,14家,江蘇省內分布最均勻,蘇州、南京、泰州市的主體數量最多。

4、“退平台”後主體發債還受限制嗎?

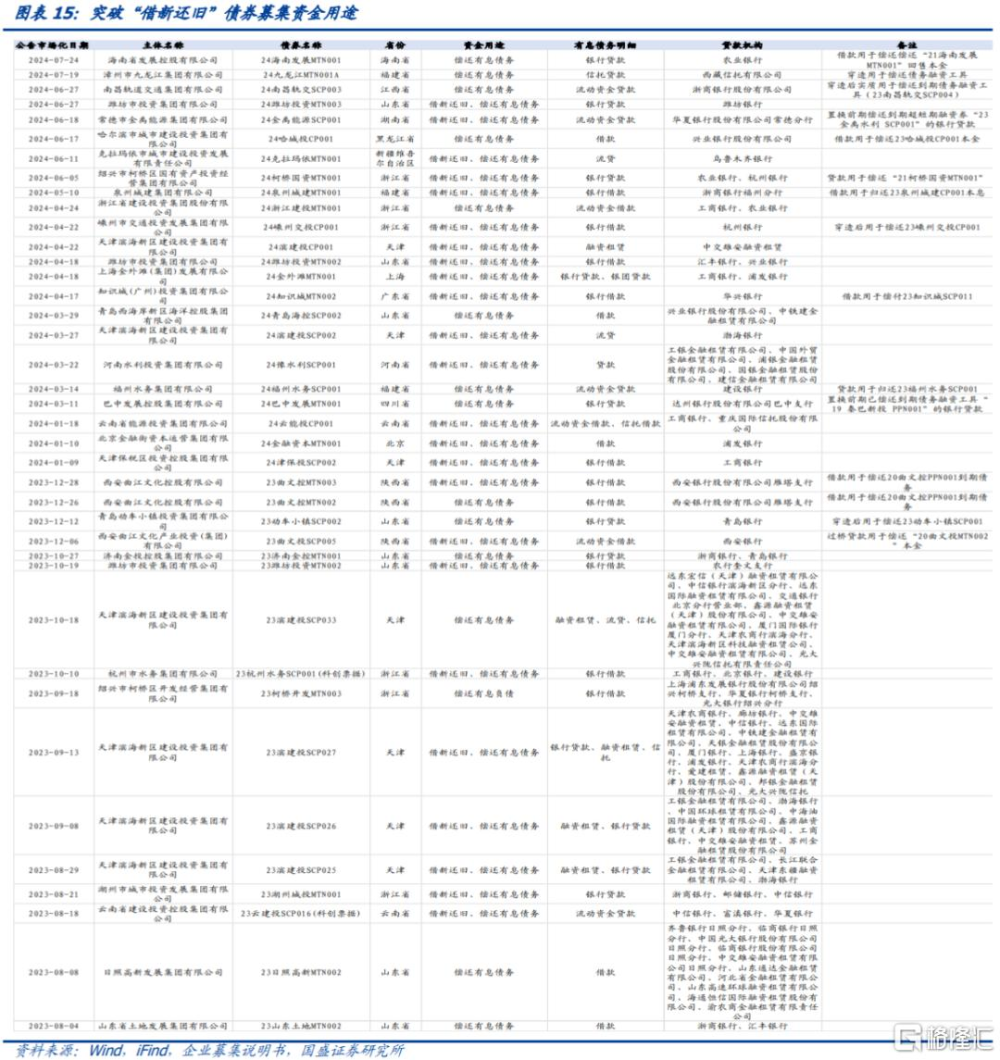

“退平台”的目的在於響應政策號召,以及拓寬融資渠道,而實際上債券資金用途突破“借新還舊”的主體僅10%左右。在新一輪化債中,由城投名單管理的公司受到發債限制,城投企業便通過“退平台”或宣告成爲市場化主體的方式來突破限制,然而無論是“退平台”企業還是市場化經營主體,發債融資用途仍以“借新還舊”爲主。2023年8月到2024年7月30日“退平台”企業中有11家發債主體,其中僅1家企業的募集資金不僅用於償還即將到期的債務融資工具,還用於項目建設。同時段的293家公告市場化的城投企業中,也僅有31個主體的募集資金用途突破了“借新還舊”,用於償還銀行貸款和非標。

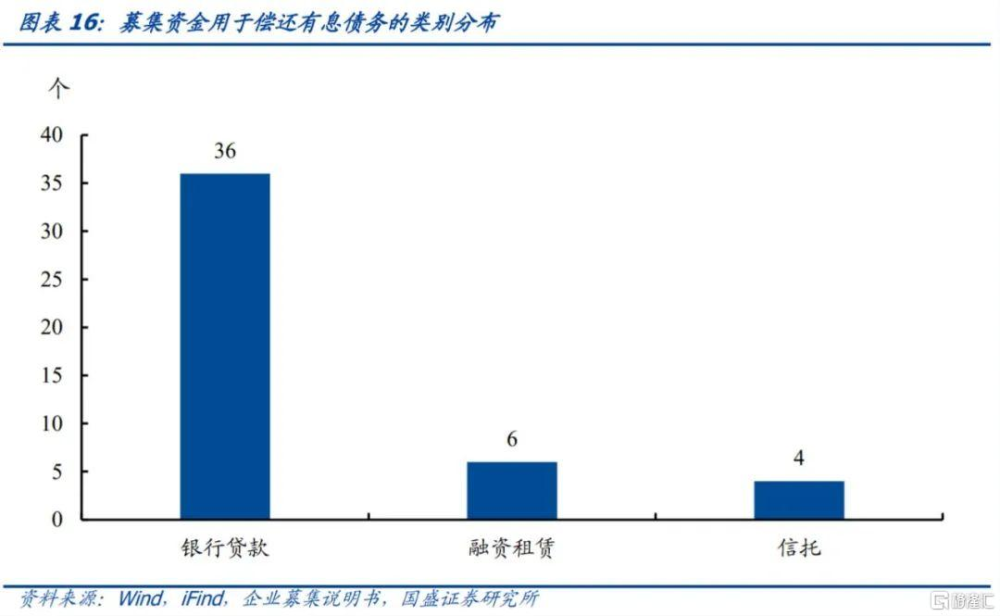

突破“借新還舊”的募集資金用途以償還銀行貸款爲主,且較多穿透後用於償還到期債券。自2023年8月至2024年7月30日,涉及償還到期債務融資工具以外有息債務用途的債券共有39個,其中36個涉及償還銀行貸款,6個涉及償還融資租賃,4個涉及償還信托,銀行貸款中有15筆穿透後用於償還債券,發債用途突破“借新還舊”尚在過渡期。

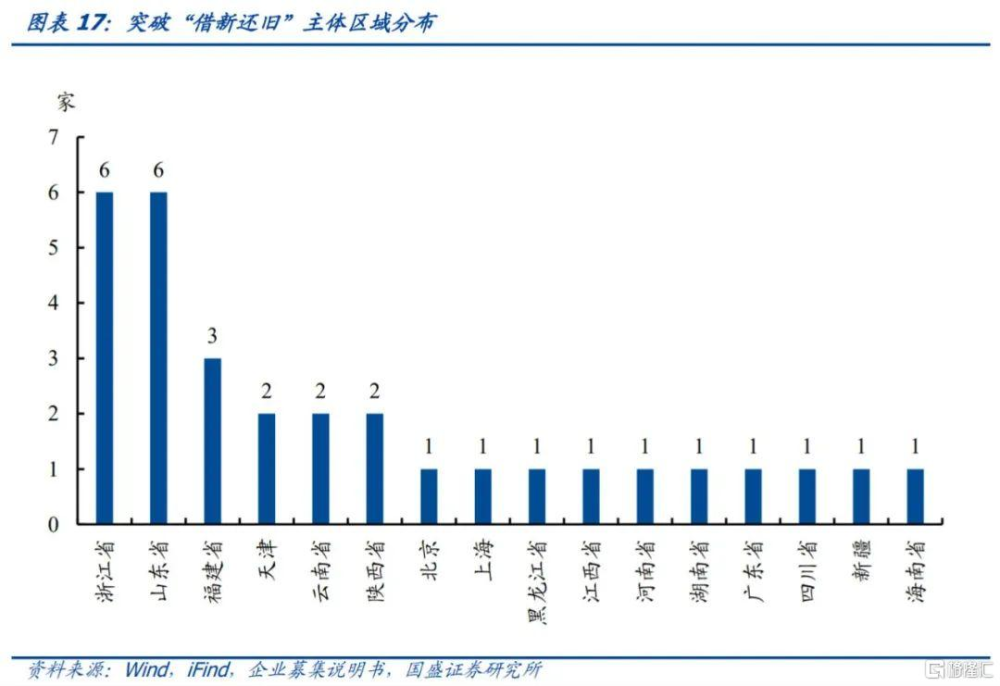

突破“借新還舊”主體分布在浙江、山東兩地各6家,其余地區均不超過3家。自2023年8月至2024年7月30日,募集資金用途突破“借新還舊”的主體分布在15個地區,浙江、山東各有6家,福建有3家,其余地區均只有1-2家。

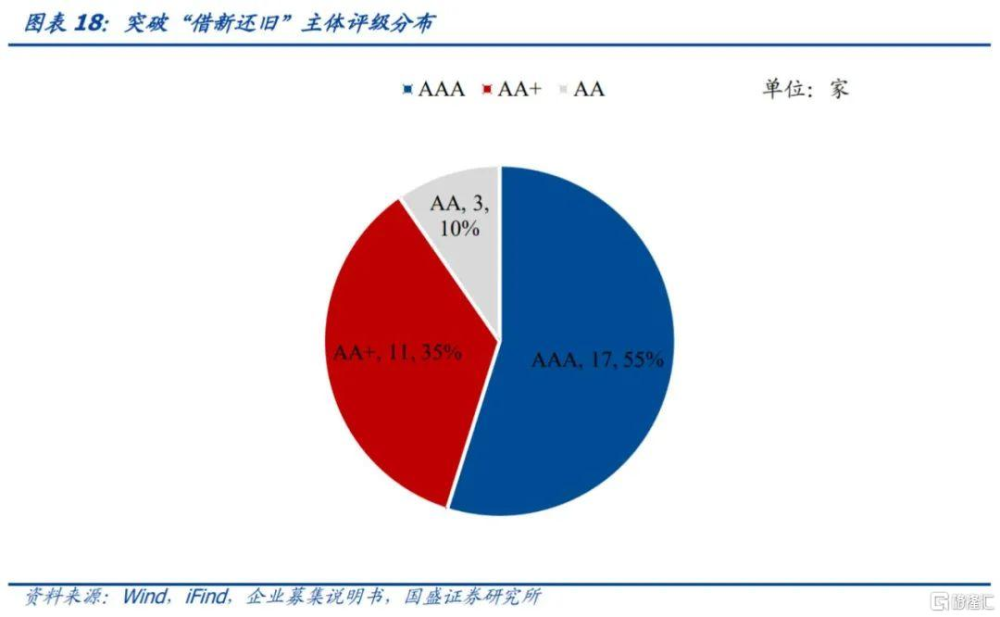

突破“借新還舊”主體以高評級城投企業爲主。自2023年8月至2024年7月30日,突破“借新還舊”的AAA級主體有17個,超過總數的50%,最低爲AA級,僅佔10%。

5、“退平台”怎么看

“退平台”聲明在過去主要是爲了與地方政府劃清界限、實現平台公司的市場化轉型,而化債以來更多是作爲突破融資限制的條件。實際上由於化債以來對於債券融資的嚴格管控,“退平台”主體很難突破相關政策。因此,“退平台”更多可以看做是區域層面自上而下的行爲,例如江蘇省大規模的“退平台”,以及重慶在近期密集的“退平台”,但在城投融資政策未放松的背景下,“退平台”的實質性影響還不明顯,需要政策層面更加明確的信號。因此,跟蹤“退平台”主體的融資情況,也可以作爲觀察城投融資政策的重要維度。

風險提示:政策變化超預期、數據統計口徑存在誤差、財政收入不及預期。

注:本文節選自國盛證券研究所於2024年8月1日發布的研報《“退平台”,影響如何?》,證券分析師:

楊業偉 S0680520050001

yangyewei@gszq.com

王春囈 S0680122110005

wangchunyi@gszq.com

標題:“退平台”,影響如何?

地址:https://www.iknowplus.com/post/133176.html