資金流向:北向創4月以來最大單日流入

摘要

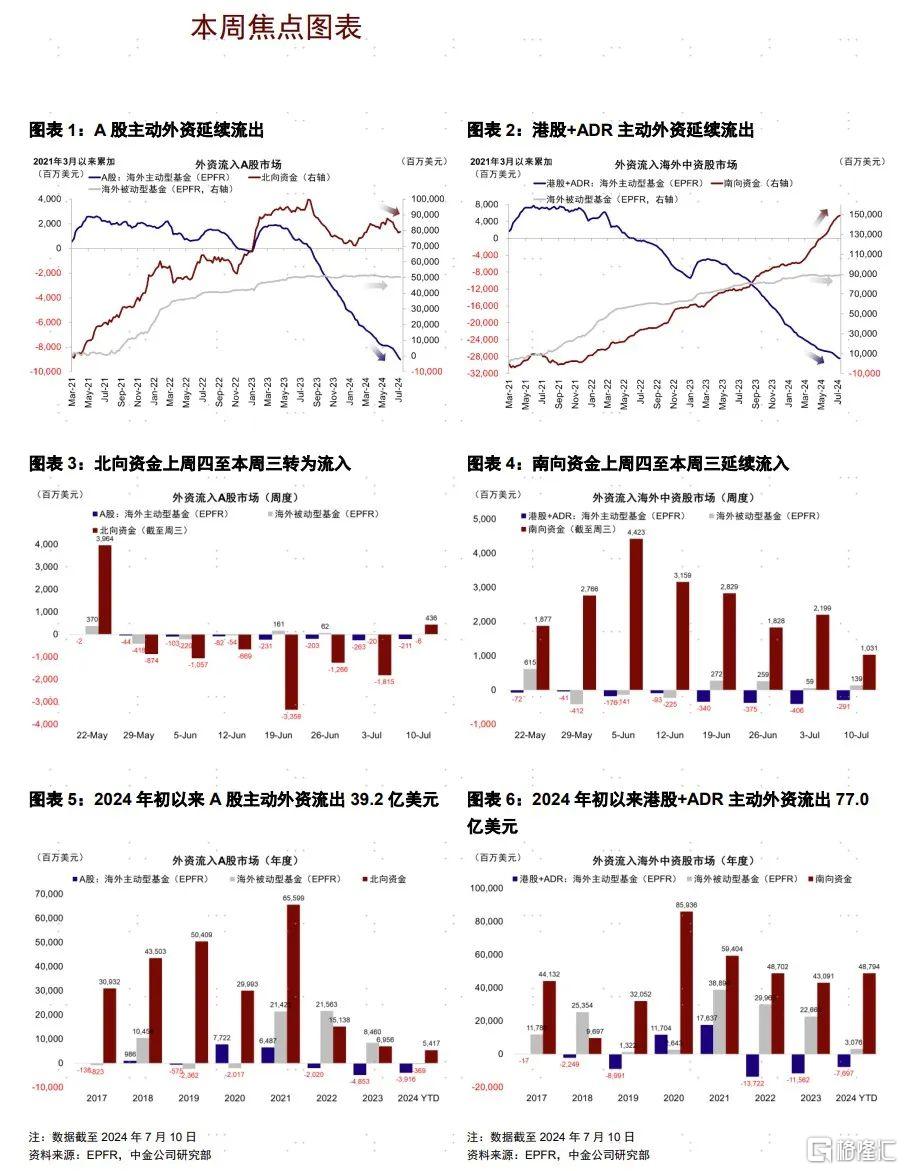

本周全球資金面值得注意的變化是:1)我們追蹤的EPFR資金數據顯示,截至本周三(7月10日),海外資金繼續流出A股和港股,主動外資流出放緩;2)互聯互通方面,本周北向轉爲流入,南向流入港股放緩;3)全球股票、債券與貨幣市場均維持流入;4)美股流出擴大,發達歐洲和新興市場主動外資流出收窄,日本市場繼續流入。

國內資金面上,北向轉爲流入,主動外資流出放緩。北向資金在連續四周淨流出後,本周轉爲流入159.1億人民幣,其中7月9日本周二淨流入141億人民幣,爲4月底以來最大單日流入規模。但截至本周三(7月4日-7月10日),主動價值型外資延續流出A股和港股市場,雖然規模收窄,但市場所期待的長线價值型資金尚未形成回流趨勢。後續上漲空間的進一步打开、長线價值型資金的回流,仍取決於國內基本面修復情況與政策催化劑。

全球資金面上,主動外資流出美股擴大,流出歐洲收窄,日股繼續流入。截至本周三(7月4日-7月10日),本周印度市場主動外資延續流入,規模3.1億美元(vs. 上周流入2.5億美元);日股方面,主動外資轉爲流入1.7億美元(vs. 上周流出1.6萬美元)。與此同時,主動外資流出美股加速,規模爲5.0億美元(vs. 上周流出1.9億美元)。

正文

北向創4月以來最大單日流入

中國市場

海外資金:EPFR顯示主動外資流出減少。截至本周三(7月4日-7月10日),A股主動外資流出2.1億美元(vs. 上周流出2.6億美元),被動資金流出647萬美元(vs. 上周流入2,027萬美元);與此同時,港股和ADR海外資金整體流出1.5億美元(vs. 上周流出3.5.億美元),其中主動資金流出2.9億美元(vs. 上周流出4.1.億美元),被動資金流入1,394萬美元。

互聯互通資金:北向轉爲流入,銀行持股市值下滑最大。本周(7月8日-7月12日)北向資金5個交易日整體流入達159.1億人民幣,日均流入31.8億元(vs. 此前一周日均流出34.9億元)。分行業看,科技硬件、能源/原材料與汽車等板塊持股市值上漲,而銀行、食品飲料與家用電器板塊持股市值下跌最多。個股方面,本周北向資金對長江電力、中國核電以及中興通訊等標的增持較多,但減持三花智控、立訊精密與新易盛等標的。

南向流入放緩,汽車、醫藥增幅居前。本周(7月8日-7月12日)南向總計流入73.4億港幣,日均流入14.7億港幣(vs. 上周日均流入27.2億港幣)。行業層面,汽車、醫藥與多元金融等板塊持股市值上漲,而能源/原材料、內地銀行與房地產等板塊持股市值下跌。個股方面,南向資金對工商銀行、建設銀行與中石化等高分紅標的增持較多,但減持匯豐控股、港交所以及美團等標的。

全球市場

跨市場和資產:美股流出規模擴大,發達歐洲、新興市場流出規模縮小,日本繼續流入。主動外資上看,美股本周繼續流出5.0億美元(vs. 上周流出1.9億美元),發達歐洲流出放緩至2.8億美元(vs. 上周流出3.4億美元),日本股市繼續流入1.7億美元(vs. 上周流出1.6億美元),新興市場繼續流出6.4億美元(vs. 上周流出10.5億美元)。資產方面,全球股票、債券與貨幣市場均繼續流入。

配置比例:截至5月31日,主動基金對中國配置比例低於基准約0.2%。自2022年以來,全球主動基金對中國、印度從超配轉向低配,韓國仍維持超配,日本低配有所下降。自2022年1月起至今,中國配置比例下降較多(-0.2%),而英國(+1.3%)、法國(+0.6%)、日本(+0.3%)獲得增配幅度最大。地區類型上看,管理人來自歐洲的基金爲整體流出主力;板塊層面看,海外資金對中國醫療保健、消費、半導體及硬件、資本品超配,對互聯網、金融及房地產低配。

注:本文摘自中金公司2024年7月13日已經發布的《北向創4月以來最大單日流入》; 劉剛 CFA SAC 執業證書編號:S0080512030003 SFC CE Ref:AVH867、王牧遙 SAC 執業證書編號:S0080123060036、吳薇 SAC 執業證書編號:S0080122060053、張巍瀚 SAC 執業證書編號:S0080524010002 SFC CE Ref:BSV497

標題:資金流向:北向創4月以來最大單日流入

地址:https://www.iknowplus.com/post/126743.html