存款從“搬家”到“回家”:居民配置什么資產?

概要

本篇專題是我們團隊關於低利率環境下的大類資產配置系列研究的第八篇,我們將聚焦中國居民大類資產配置的變化和未來趨勢。

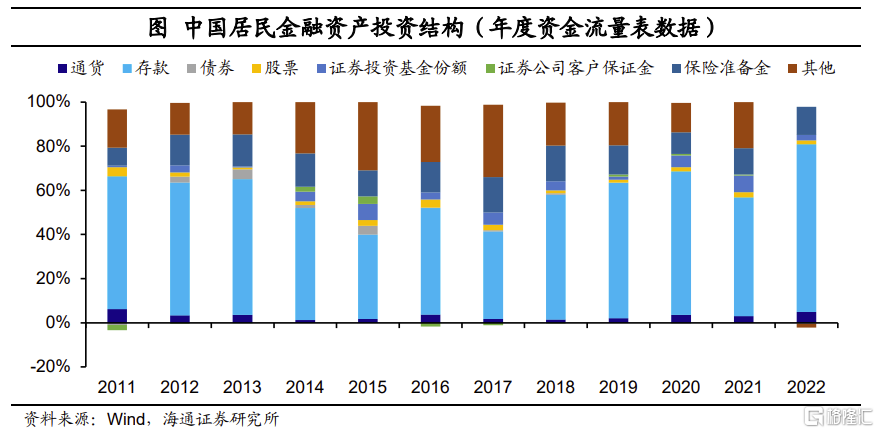

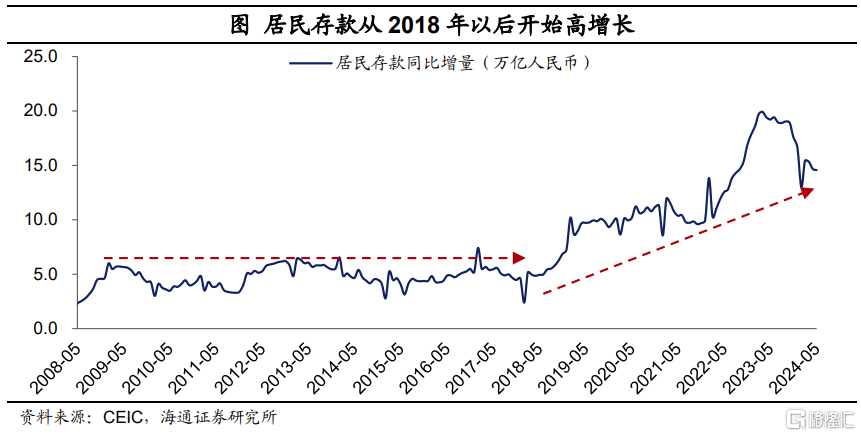

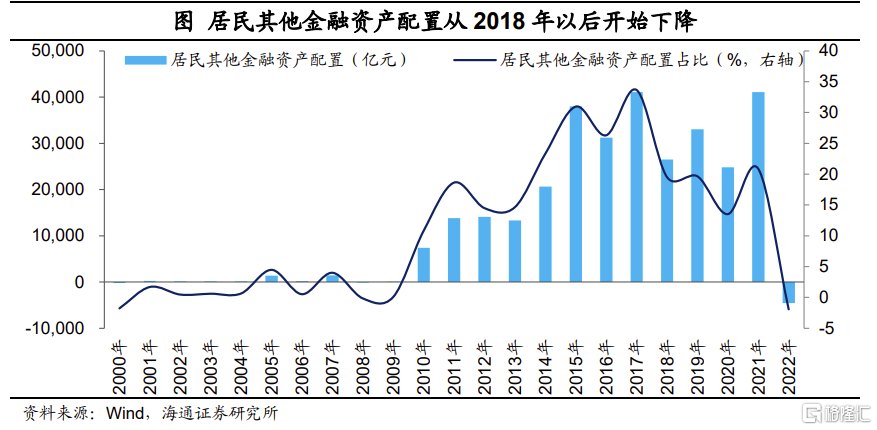

2018年可以說是我國居民部門金融資產配置的關鍵時點。在2018年之前,市場關注較多的一個話題是居民存款“搬家”的問題,爲了尋求更高、更市場化的收益,居民配置存款佔比不斷下降,配置理財、資管產品等的比例明顯提升。而2018年之後,居民存款又出現了高增長的現象,尤其是2020-2022年大幅放量,其實背後反映的不是居民增加了多少“超額儲蓄”,而是居民存款不斷“回家”的過程,居民的財富配置結構出現了較大變化。隨着房地產市場的調整壓力逐漸體現,理財、資管等金融產品的性價比逐漸有所降低,居民配置存款的比例反而大幅上升。

往前看,我們認爲居民配置存款、保險、貨幣基金、政府債券、出海基金等金融產品的方向或將延續,權益類資產也具有結構性的投資機會,尤其是關注業績有支撐甚至有增長的優質標的。但我們也需要關注政策方面的變化,我國經濟長期有巨大的潛力,如果貨幣政策更快速度的寬松,同時“廣義”的財政政策大力度的積極托底總需求,這樣的情況下居民對經濟的預期發生變化,大類資產的配置結構和策略也會發生一定轉變。

風險提示:經濟和政策的不確定性因素。

1

從房地產到金融資產

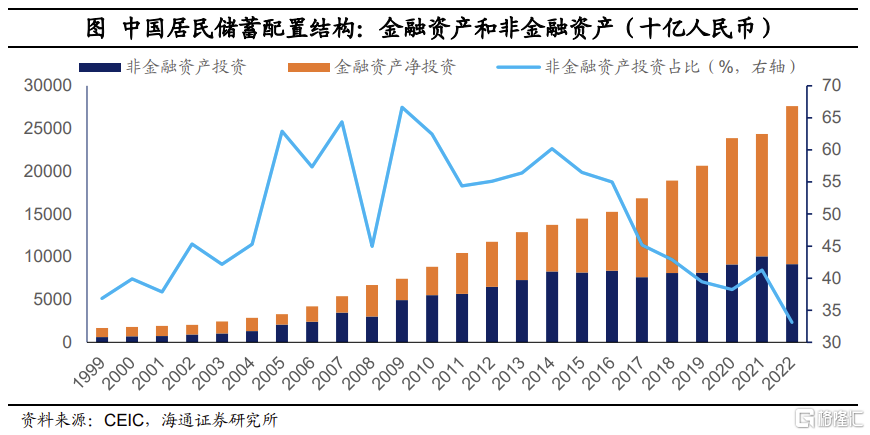

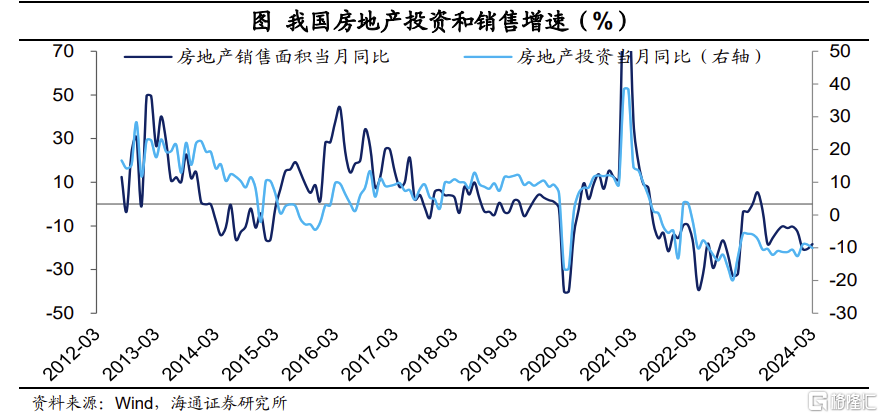

從2015年後,我國居民配置非金融資產的比重就开始一路下降。居民每年儲蓄中配置非金融資產的比例從60%以上,降至2022年的33%。雖然2015年之後,房地產市場還有一波明顯擡升,這或許是新房市場較爲活躍,二手房交易佔比在下降,居民儲蓄中配置房地產的整體比重或是有所降低的。2021年以來,隨着房地產市場的進一步降溫,居民配置非金融資產的比重繼續下降。與此同時,從2015年以後,我國居民每年儲蓄中配置金融資產的比重明顯擡升。

從2023、2024年房地產市場的走勢來看,我國居民儲蓄配置房產的比例或仍在下降。參考其他經濟體的經驗,以及房地產市場的調整壓力,預計居民配置金融類資產的趨勢或許仍會延續。

2

從存款“搬家”到存款“回家”

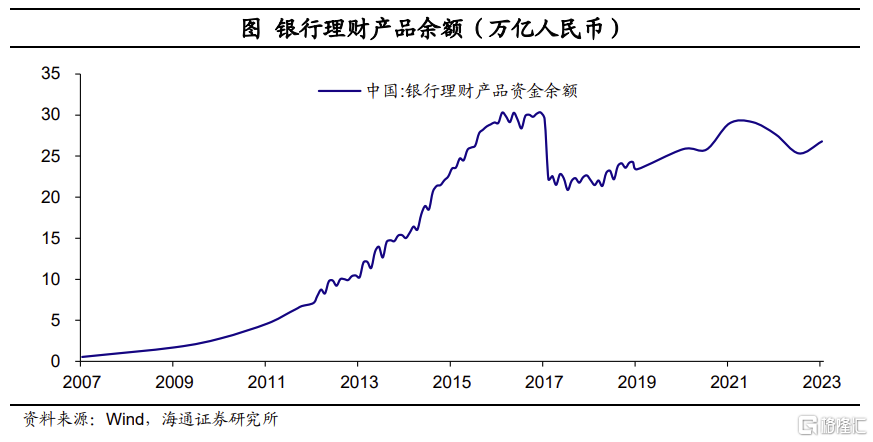

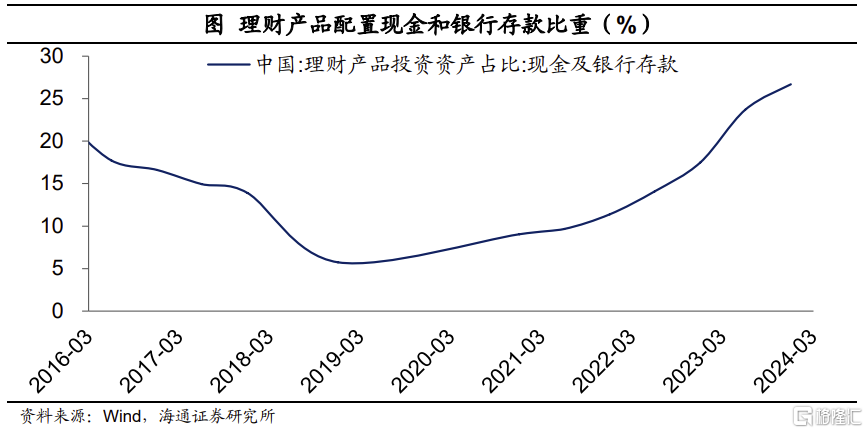

我國居民配置金融資產的結構是怎樣的趨勢呢?在2018年之前,整體趨勢是存款“搬家”。居民配置存款的比例不斷下降,反而配置理財、資管產品、信托等金融資產的比例明顯提升,居民存款出現了“搬家”的現象。這是因爲理財、資管產品、信托等金融產品配置的底層資產,大多也是和房地產市場直接或間接相關的資產,在房地產市場還處於上行周期中的時候,這些資產能夠提供的收益率相對較高。而存款利率的市場化程度還不夠高,明顯低於其他金融產品的利率,居民存款“搬”向其他金融資產是一個自然的過程。

但是,在2018年之後,我國居民存款又开始了“回家”的過程。這是因爲在2018年之後,我國的房地產市場开始持續面臨一定的下行壓力,房地產相關的金融產品能夠提供的收益率越來越低,而風險卻有所增加。從2018年之後,資管產品暴雷的現象开始增加。慢慢的,存款的性價比在逐漸提升。所以2018年之後居民存款开始出現了趨勢性的高增長,居民金融資產運用中,存款佔比從2017年的41%快速提升至2022年的接近80%。2023年以來,存款的增速雖然有所下滑,仍然維持在高位。

所以2020-2022年的居民存款高增長,主要並不是超額儲蓄,我們在2023年初也發表專題測算過(《中國居民的“超額儲蓄”測算:到底有多少?——居民財富“遷徙”研究一》),在疫情期間居民並沒有太多的超額儲蓄。居民存款高增長,主要是居民財富配置的結構發生了較大變化。

3

居民資產:配置趨勢如何?

往前看,我們認爲存款和保險或仍是我國居民金融資產配置的重要方向。存款歷來都在我國居民金融資產配置中佔據着主導地位,在當前通脹預期偏低、房地產問題還有待於解決的背景下,我們認爲居民部門金融資產配置仍會以存款爲主。盡管存款名義利率已經降至歷史偏低的水平,但要考慮到通脹水平,存款的實際回報率並不低。此外,居民在保險資產方面的配置也一直維持穩定增長,保險類金融產品也是居民金融資產配置的重要方向。

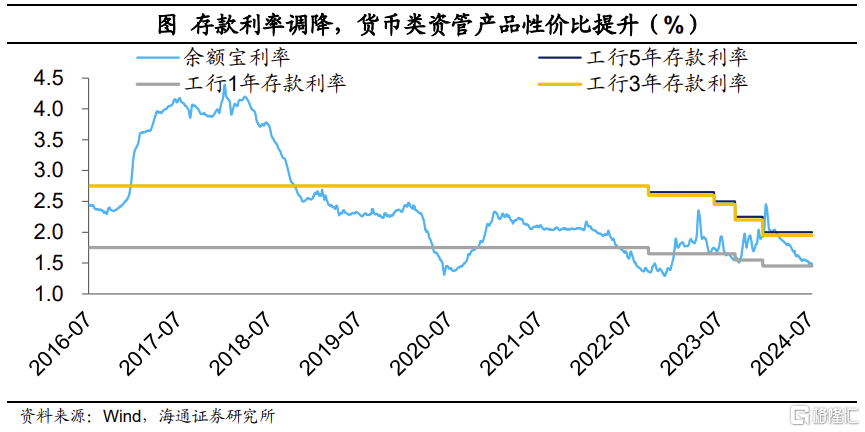

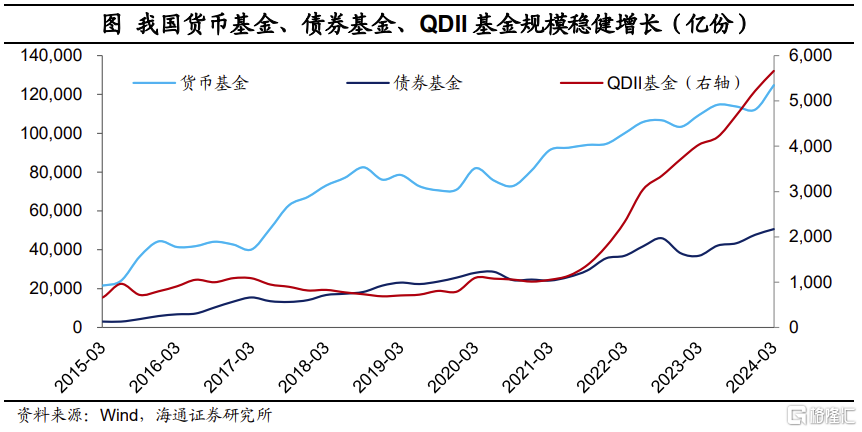

從相對比價效應來看,貨幣基金、類貨幣的金融產品的性價比或越來越突顯。前幾年,居民存款長期化的趨勢比較明顯,尤其是中長期存款在低利率環境下能夠提供的回報率更高。但最近兩年,存款利率的降息速度明顯加快,尤其是中長期存款的利率調降速度更快;而銀行間市場利率的降息速度相對偏慢。所以與存款相比,貨幣基金、類貨幣金融產品的性價比相對會更高一些,在流動性較好的情況下還能夠提供不錯的收益率。往前看,我們預計存款的降息速度可能還是會繼續快於銀行間市場的降息速度,居民配置貨幣基金、類貨幣的金融產品的佔比或將繼續提升。

與此同時,中長期政府債券類產品、類債券產品或也是居民重要的資產配置方向。因爲中長期政府債券能夠提供高一些的利息回報,同時在通脹水平偏低的情況下,中長期政府債券還可能提供一定的資本利得(當然也需要經濟復蘇帶來的利率調整風險)。其中,債券ETF或也是潛在的居民資產的配置方向,尤其是這些產品具有交易方便、費率較低等優勢,近兩年這類產品的規模已經在放量增長。

出海基金或也可承接居民的部分大類資產配置。近兩年QDII基金產品的規模已經在明顯放量,追求資產保值增值、對衝匯率的風險,或推動居民更加多元化的配置自己的財富。

此外,權益類資產也具有結構性的投資機會,尤其是關注業績有支撐、甚至有增長的優質標的。

不過大類資產配置也需要關注風險。外部風險方面,需要重點關注國際關系、地緣風險的變化,關注海外經濟周期性回落的風險。從國內來看,需要關注我國經濟的邊際變化對大類資產走勢的影響,長期來看,我國經濟具有巨大的潛力,也蕴含着較多的潛在投資機會,如果國內經濟比較強勁的復蘇,需要關注債券類、類債券資產的調整風險。而要關注經濟的復蘇情況,重點還是觀察貨幣和財政等總量政策的力度,如果貨幣政策更快速度的寬松,同時廣義的財政政策大力度的積極托底總需求,大類資產的配置結構和策略則會發生轉變。

風險提示:經濟和政策的不確定性因素。

注:本文來自海通證券發布的《存款從“搬家”到“回家”:居民配置什么資產?——低利率下的資產配置系列八》,報告分析師:梁中華 S0850520120001

標題:存款從“搬家”到“回家”:居民配置什么資產?

地址:https://www.iknowplus.com/post/125286.html