如何理解日元與美日利差背離?

主要內容

與市場不同的觀點:日元近期貶值與美日利差趨勢背離,市場用日本居民配置海外資產、投機資金因素解釋,申萬宏源認爲,日本制造業競爭力下滑在短期、中期的體現也是造成日元走弱的重要因素(巴拉薩—薩繆爾森效應)。

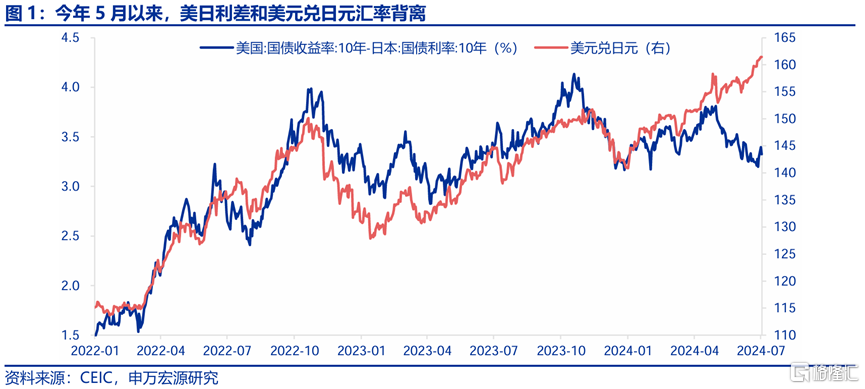

日元匯率再破160,與美日利差背離。6月末,美元兌日元匯率突破160,但此輪貶值並非美日利差(套息邏輯)所推動,與市場傳統認知形成偏差。截止7月2日,10Y美日利差相較4月末縮窄49BP,其中美債利率縮窄貢獻26BP,日債利率上升貢獻23BP。一方面美國10Y國債利率進入震蕩局面,經濟、通脹的階段性走弱使得降息預期提升,另一方面日本10Y國債利率在3月日央行退出YCC之後穩步提升,主因“春鬥”超預期以來日本通脹預期的推動,美日利率的相互奔赴,10Y美日利差過去2個月持續縮窄。

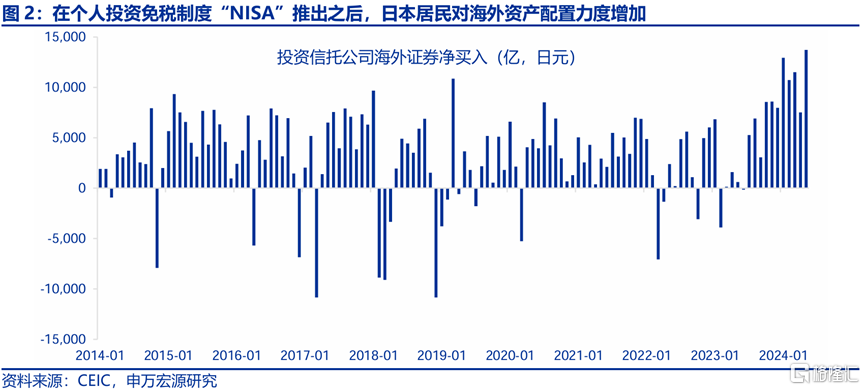

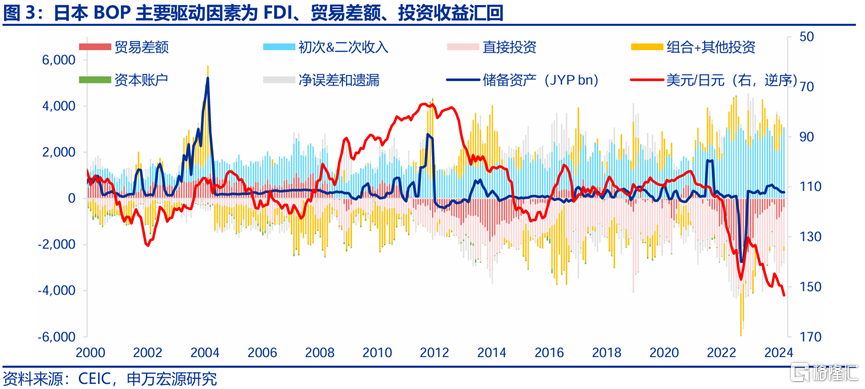

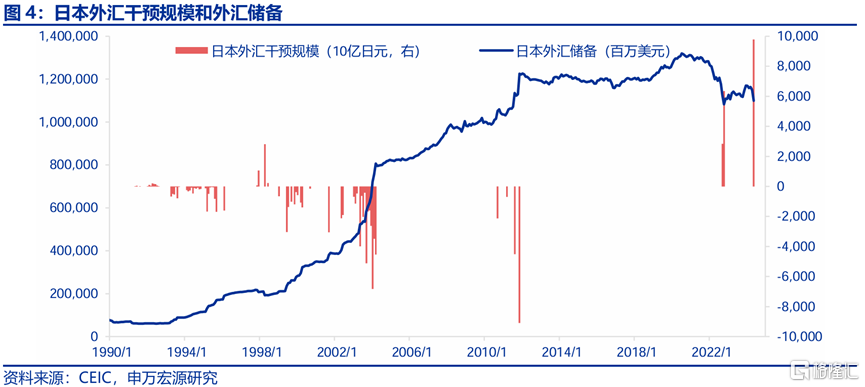

資金因素:居民海外配置資產、投機資金。1)日本居民配置海外資產力度增加,但影響或是邊際的。日本家庭對於海外資產投資加速,這主要得益於今年個人投資免稅制度“NISA”的推出。但是,申萬宏源全面觀察日本國際收支流動情況,發現這一數據歸屬的組合投資相對於日本FDI資金流出、投資收益匯回的規模還是較小的。2)日本官方遲遲未下場幹預匯率。申萬宏源認爲有幾個理由:首先,日元兩周內波動尚未達4%。日本財務省副大臣神田真人曾經在3月發聲表示兩周內匯率波動4%是不尋常的,根據7月2日數據,兩周內4%的波動意味着日元需要貶值至163。其二,日元匯率貶值的趨勢性因素強勁。4月日本外匯幹預規模達到9.8萬億日元,是歷史上最大的單月幹預額,相當於5月末日本外匯儲備的1/18(假設美元兌日元爲160)。如此規模的外匯幹預都無法扭轉日元貶值的趨勢,意味着有更爲深層次的基本面因素導致日元貶值,使得日元投機空頭更爲猖狂。

基本面因素:日本制造業競爭力減弱。1)可貿易品部門生產效率是決定匯率的深層次邏輯。根據巴拉薩—薩繆爾森效應,可貿易品部門生產效率越高的國家,實際薪資增速更高,實際匯率更趨向升值,申萬宏源觀察到,日本無論是實際匯率增速,還是制造業勞動生產率增速,在2023年下半年以來均持續下滑,也就是說日本制造業競爭力下滑是日元趨勢性貶值的根本因素,日元並不僅僅是相對美元在貶值,而是相對其他貨幣也在貶值。2)短期汽車生產受“停工”影響,制造業恢復陷入停滯,但這一情況正在改善。日本制造業勞動生產率增速基本與制造業生產、實際出口增速高度相關,也就是說日本制造業生產指數其實是日元匯率的高頻重要觀測指標之一。日本車企今年上半年“停工”對制造業生產形成較大拖累,但5月最新數據顯示日本制造業生產中來自交運設備的貢獻有所改善。3)長期政府研發投資受限,制造業競爭力下滑。即便日本制造業生產短期內不再受車企拖累,這也不意味着日本制造業,乃至實際匯率能夠出現大幅改善,主因日本勞動生產率低迷、落後於其他發達經濟體是一個長期事實,其背後固然有日本老齡化(勞動力質量)等因素影響,但是日本政府研發投資長期受限是一個更爲根本的因素(社保剛性支出)。

展望:短期投機資金仍可能影響日元趨勢,但未來緩和因素正在積累。日元匯率在短期內將受到投機資金的影響,趨勢性貶值是可能的。同時,未來日元匯率主要還將受三方面因素影響,分別爲美元、日央行貨幣政策、日本工業生產,後兩個因素或可對日元形成穩定作用。美元指數下半年可能仍然較強,其基本面是美國制造業恢復強於非美發達經濟體,短期內可能受經濟、通脹降溫因素擾動;日央行加息、放緩購債均將在下半年推行,有利於穩定日元,但這對於長端國債利率的推升可能是有限的,因爲日本無法承擔利率大幅上行所導致的債務付息壓力加重;日本工業生產反倒可能會出現一定恢復,主因汽車生產改善,以及海外電子產品更新需求、內需刺激日本生產等因素,需後續觀察。

風險提示:美聯儲緊縮力度超預期、美元強勢超預期、日本出口恢復弱於預期。

以下爲正文

近期美元兌日元匯率跌破160,引發市場關注,主要矛盾在於日元匯率與美日利差走勢出現了背離,利差無法解釋日元的疲弱,市場將這一反差用日本居民配置海外資產、日本官方未幹預匯率(投機資金)等因素解釋,申萬宏源認爲,此輪日元貶值不僅僅是短期投機資金作用的結果,還有日本自身基本面因素較弱的鋪墊。

與市場不同的點:申萬宏源提供日元匯率走弱的“基本面”視角,即根據巴拉薩—薩繆爾森效應,勞動生產率決定實際匯率,短期車輛生產中斷+中長期研發投資低迷——日本制造業勞動生產率/工業生產弱化——日本實際有效匯率加速貶值。申萬宏源同時進一步對日央行加息決策、未來日元走勢進行展望。

1.日元匯率再破160,與美日利差背離

6月末,美元兌日元匯率突破160,但此輪貶值並非美日利差(套息邏輯)所推動,與市場傳統認知形成偏差。截止7月2日,10Y美日利差相較4月末縮窄49BP,其中美債利率縮窄貢獻26BP,日債利率上升貢獻23BP。具體來看,一方面美國10Y國債利率進入震蕩局面,經濟、通脹的階段性走弱使得降息預期提升,另一方面日本10Y國債利率在3月日央行退出YCC之後穩步提升,主因“春鬥”超預期以來日本通脹預期的推動,美日利率的相互奔赴,使得10Y美日利差過去2個月持續縮窄。

日元匯率與利差的背離,意味着有非利差因素正在驅動日元走弱,這在全球並不奇怪,如人民幣匯率不僅僅受中美利差影響,還受經常账戶順差、短期熱錢流動影響。決定匯率的邏輯也不僅僅是利率平價。因此,申萬宏源需要就可能影響日元匯率的因素進行全面分析。

2.資金因素:居民海外配置資產、投機資金

2.1日本居民配置海外資產力度增加,但影響或是邊際的

首先,市場對於日元持續貶值的一個解釋是日本家庭對於海外資產投資加速,這主要得益於今年個人投資免稅制度“NISA”的推出。根據日本財務省數據,申萬宏源的確能夠觀察到日本居民通過信托公司买入海外資產規模在2024年明顯強於歷史季節性,這一部分數據歸屬“組合投資”,是市場嘗試從國際收支流動試圖解釋日元的疲弱。

但是,申萬宏源全面觀察日本國際收支流動情況,發現組合投資相對於日本FDI資金流出、投資收益匯回的規模還是較小的。也就是說,理論上資金流出的確會帶來本幣匯率貶值壓力,但今年以來日本居民配置海外資產致日元貶值這一鏈條可能並不強。

2.2日本官方遲遲未下場幹預匯率

2.2日本官方遲遲未下場幹預匯率

日本官方在面對4月末日元短暫突破160關口之時果斷出手,暫時性將日元匯率拉回160以下,但這並未改變日元匯率貶值的趨勢,直至6月末日元重新突破160。這一次,日本官方尚未入場幹預,申萬宏源認爲有幾個理由:

1)日元兩周內波動尚未達4%。日本財務省副大臣神田真人曾經在3月發聲表示兩周內匯率波動4%是不尋常的,最近兩周內日元貶值幅度尚未到達4%的關口,根據7月2日數據,兩周內4%的波動意味着日元需要貶值至163。而且,日本財務省已經任命新的外匯最高官員三村淳取代神田真人,未來日本財務省何時、是否會幹預匯率存在較大不確定性。

2)日元匯率貶值的趨勢性因素強勁。4月日本外匯幹預規模達到9.8萬億日元,是歷史上最大的單月幹預額,相當於5月末日本外匯儲備的1/18(假設美元兌日元爲160),若考慮進日本央行可以動用的流動性資金,這一比例還還將會更大。也就是說,如此規模的外匯幹預都無法扭轉日元貶值的趨勢,意味着有更爲深層次的基本面因素正在導致日元貶值,並不是日央行幹預可以扭轉的,反而使得日元空頭投機資金更爲猖狂。

3.基本面因素:日本制造業競爭力減弱

3.1可貿易品部門生產效率是決定匯率的深層次邏輯

上文提到,日元匯率貶值的背後很可能有更爲基本面的因素推動,申萬宏源認爲,這可能和日本制造業生產、勞動生產率的低迷相關。

日本制造業競爭力下滑是日元貶值的根本性、趨勢性因素。根據經濟學經典理論巴拉薩—薩繆爾森效應,可貿易品部門生產效率(productivity)越高的國家,實際薪資增速更高,實際匯率更趨向升值,對於日本來說,由於日本國際收支流動大多受利差影響,其避險特徵使得日本實際有效匯率與制造業勞動生產率的關系在2004年後並不強,但制造業始終是決定匯率的重要因素。申萬宏源觀察到,日本無論是實際匯率增速,還是制造業勞動生產率增速,在2023年下半年以來均持續下滑,也就是說日本制造業競爭力下滑是日元趨勢性貶值的根本因素,日元並不僅僅是相對美元在貶值,而是相對其他貨幣也在貶值。

3.2短期汽車生產受“停工”拖累,但這一影響正在改善

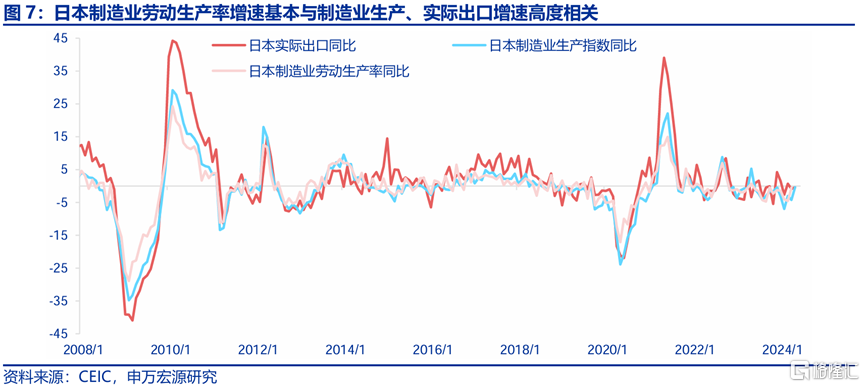

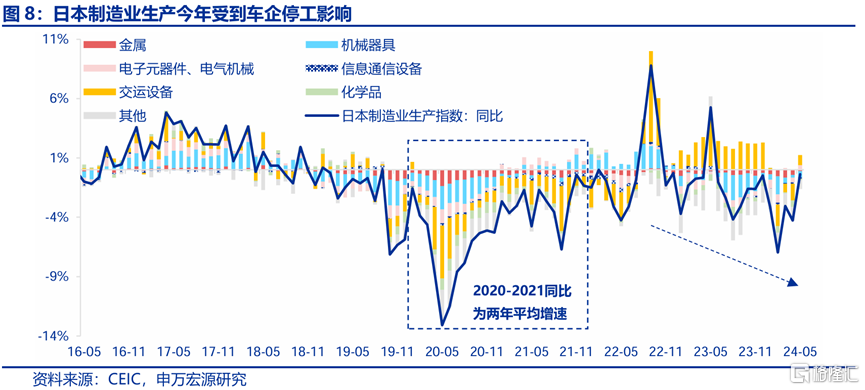

日本制造業勞動生產率增速基本與制造業生產、實際出口增速高度相關,也就是說日本制造業生產指數其實是日元匯率的重要觀測指標之一。

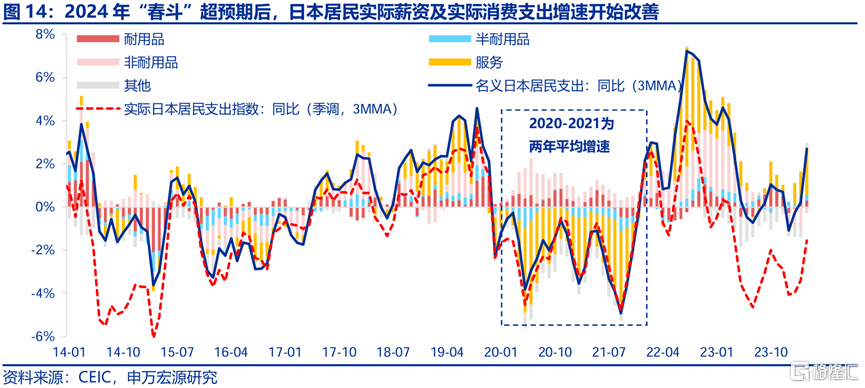

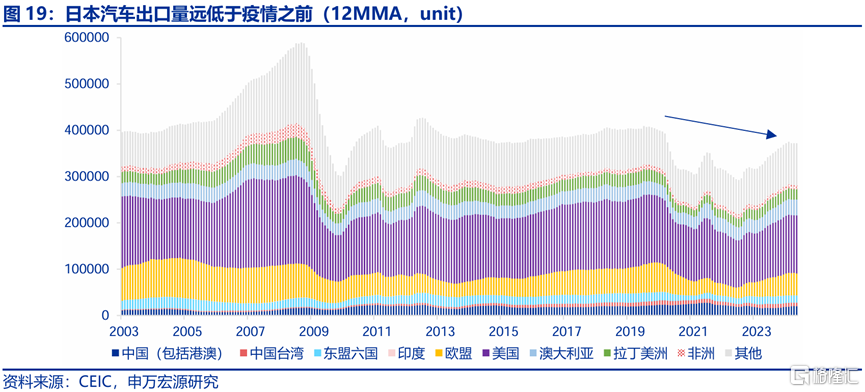

日本車企今年上半年“停工”對制造業生產形成較大拖累,但這一影響正在改善。相比日本經濟走出通縮、居民漲薪超預期的樂觀局面,日本供給側制造業生產的恢復卻一直差強人意,特別是今年以來能夠明顯看到2022-2023日本制造業的重要支撐——汽車生產陷入停滯,日央行將其解釋爲“due to the effects of a suspension of production and shipment at some automakers”,意指日本車企因質量問題停產的暫時性事件,5月最新數據顯示日本制造業生產中來自交運設備的貢獻有所改善,意味着驅動短期內日本制造業產出、生產效率乃至實際匯率走弱的暫時性因素正在消退。

3.3長期政府研發投資受限,制造業競爭力下滑

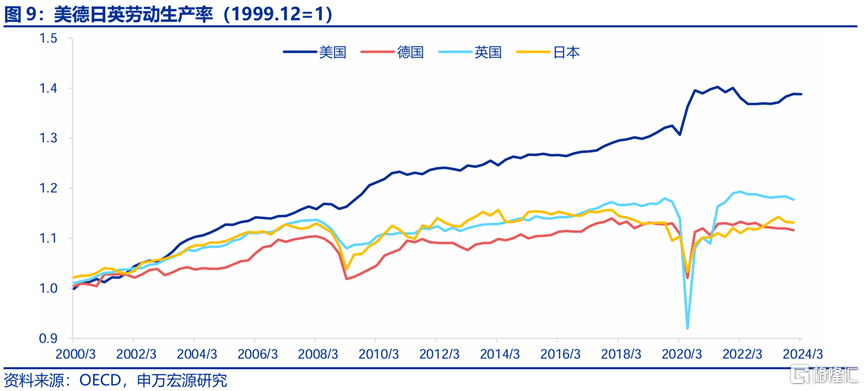

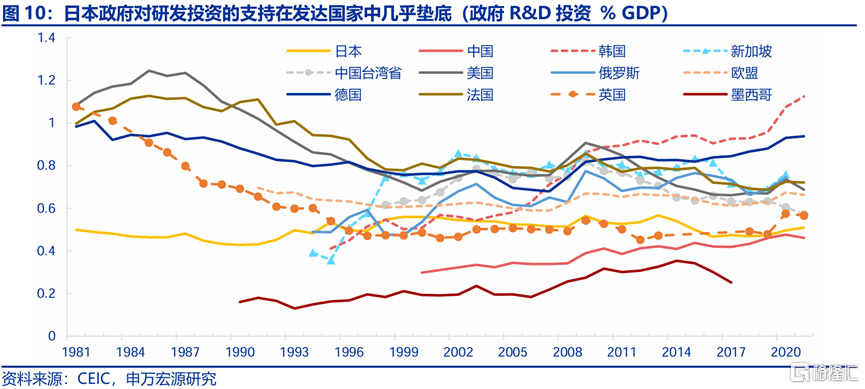

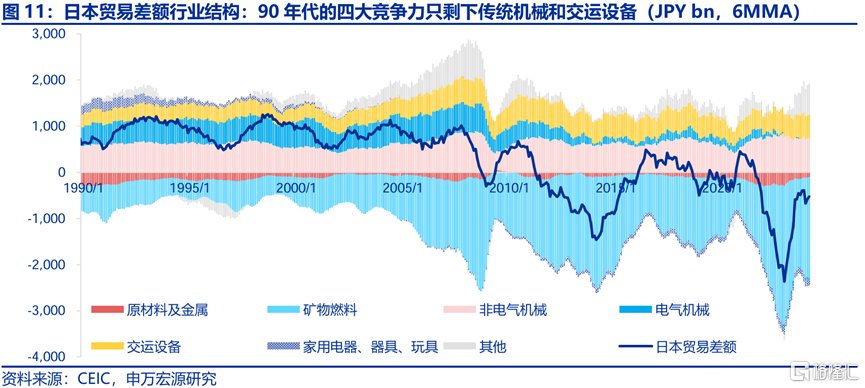

即便日本制造業生產短期內不再受車企拖累,這也不意味着日本制造業,乃至實際匯率能夠出現大幅改善,主因日本勞動生產率低迷、落後於其他發達經濟體是一個長期事實,其背後固然有日本老齡化(勞動力質量)等因素影響,但是日本政府研發投資長期受限是一個更爲根本的因素(社保剛性支出)。從貿易角度來看,日本90年代貿易順差的主要來源有家電、機械(電氣+非電氣)、交運設備、目前只剩下非電氣機械和交運設備,制造業競爭力下滑可見一斑。

4.短期投機資金仍可能影響日元趨勢,但未來緩和因素正在積累

申萬宏源認爲,首先日元匯率在短期內將受到投機資金的影響,趨勢性貶值持續是可能的。同時,未來日元匯率主要還將受三方面因素影響,分別爲美元、日央行貨幣政策、日本工業生產,後兩個因素或可對日元形成穩定作用。美元指數下半年可能仍然較強,其基本面是美國制造業恢復強於非美發達經濟體,短期內可能受美國經濟、通脹降溫因素擾動;日央行加息、放緩購債均將在下半年推行,有利於穩定日元,但這對於日本長端國債利率的推升可能是有限的,因爲日本無法承擔利率大幅上行所導致的政府債務壓力加重;日本工業生產反倒可能會出現一定恢復,主因汽車生產恢復,以及海外電子產品更新需求、日本內需恢復可能刺激日本生產等因素,需後續觀察。

4.1美債利率、美元指數或呈現高位震蕩

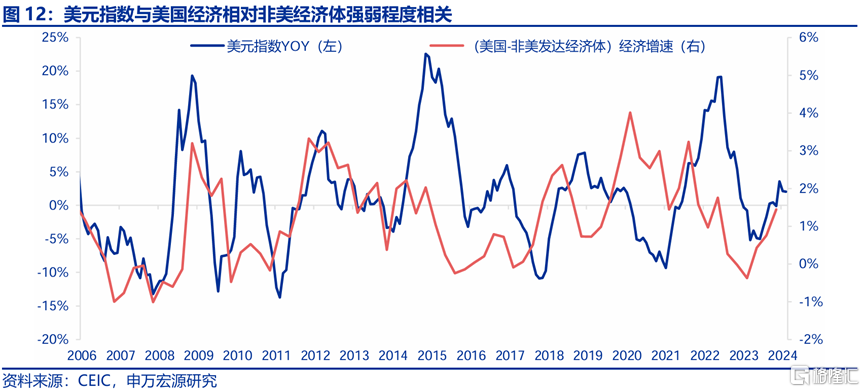

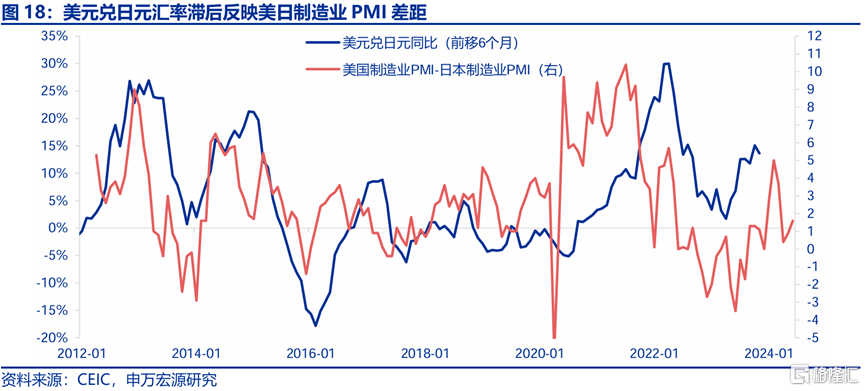

申萬宏源認爲,下半年美聯儲降息少於歐央行+美國制造業前期恢復強於非美經濟體,使得美元指數下半年可能呈現高位震蕩,日元被動貶值壓力仍然較大。首先,從美歐央行態度來看,歐央行降息決心明顯強於美聯儲,下半年很可能會出現美聯儲降息少於歐央行的情況;更重要的是,市場通常認知美國經濟相對非美經濟體強度是衡量美元指數的指標,但其本質也是制造業效率決定匯率,而美國制造業相對非美經濟體的優勢或仍可支撐下半年美元指數強勢。

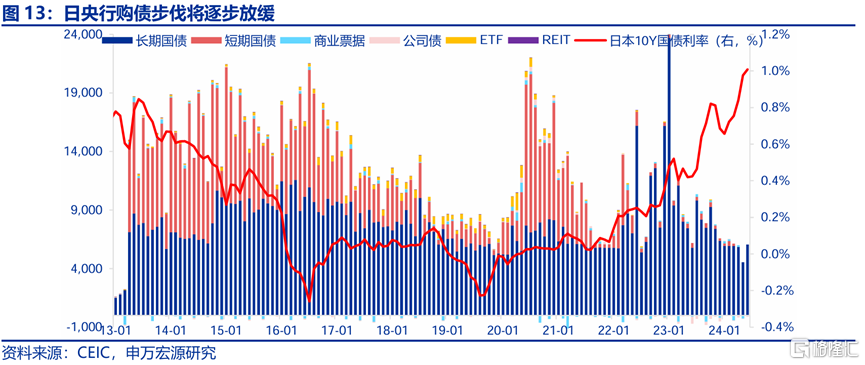

4.2日央行加息、Taper節奏可能推升日債利率,但影響或是漸進式的

日央行後續貨幣政策調整節奏可能會影響日債利率,這主要體現在加息以及購債Taper兩方面,但這兩者因素對於日債利率的提升或是漸進式的,因爲日本無法承受利率快速上行對於政府債務付息形成的壓力,況且近兩個月美日利差的收窄也有日債利率上升的因素,而日元卻持續貶值。

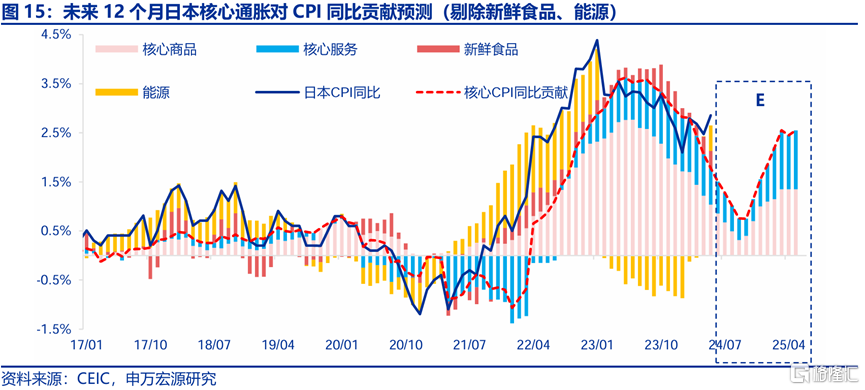

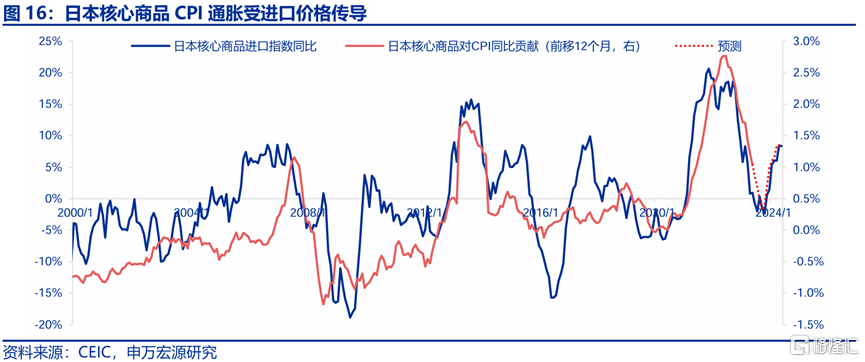

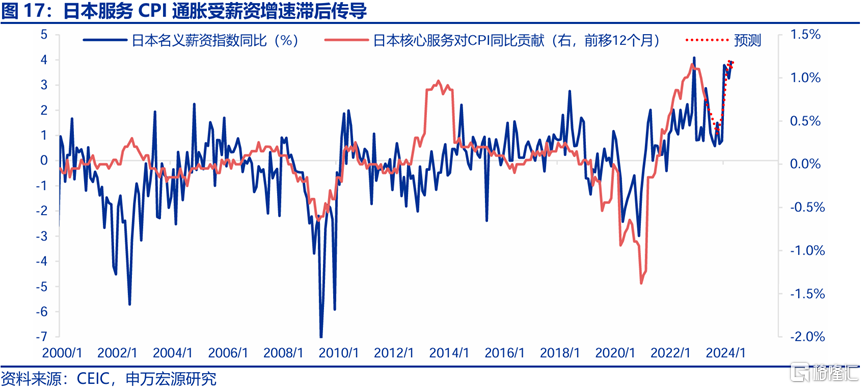

1)日央行前期發聲表示7月可能加息,基於5月日本零售銷售超預期強勁,5月工業生產大幅改善,申萬宏源不否認這一可能性,但從核心通脹(剔除新鮮食品、能源)走勢來看,日本核心CPI同比仍在回落過程中,對於日央行這意味着內需恢復尚未進入佳境,申萬宏源根據核心商品滯後於進口價格、核心服務滯後於薪資價格的關系對於未來12個月核心CPI進行預測後發現,日本核心CPI見底的時間很可能在今年9月份左右,到那時日央行加息的底氣可能會更爲充足。

2)日央行將於7月宣布未來1-2年的具體縮減購債計劃,理論上這將對日債利率形成上行推動,根據日央行測算,日本10年期國債利率被日央行當前持有的國債壓低了約100BP,整體影響不可謂不大,這也是爲什么日央行在7月宣布具體縮減購債計劃之前需要向市場機構調查預期,以免造成國債利率過大波動。

4.3日本工業生產恢復能否持續還需觀察

5月日本工業生產的恢復對於日元匯率來說的確是一個好消息,但後續能否持續需要繼續跟蹤觀察,除了汽車生產的暫時性擾動消退之外,日央行此前還表示期待電子相關產品的出口改善,這主要與海外電子產品更新換代周期相關,日本經濟內需恢復也可相應拉動工業生產。但日元升值整體潛力的確有限,主因根據上文分析,日本制造業競爭力長期低迷是不爭的事實。

風險提示:美聯儲緊縮力度超預期、美元強勢超預期、日本出口恢復弱於預期。

注:本文來自申萬宏源於2024年7月4日發布的《如何理解日元與美日利差背離?——日元匯率分析》,分析師:王茂宇、王勝

標題:如何理解日元與美日利差背離?

地址:https://www.iknowplus.com/post/123349.html