昔日女首富,被股民質疑

14%的債券利率,算什么水平?

某大佬曾說過,“理財產品收益率超過6%的就要打問號,超過8%的就很危險,10%以上就要准備損失全部本金”。

在民間借貸,當前的司法保護上限爲“一年期LPR的4倍”,以目前一年期LPR3.45%算,4倍也就是13.8%。所以14%,算是高利貸了。

在正兒八經的金融行業,大企業發債融資利率一般在3%-5%;普通企業的在6%-8%;超過8%的,基本是資質稍差或自身債務槓杆已比較高的企業。

再往上,就是瀕臨破產或者債務槓杆爆表的問題企業了。

萬萬沒想到,最近有一家看上去濃眉大眼的巨頭企業,其發債利率竟然直接去到了14%,比那些破產房企還高一大截,並且是大股東購买了絕大部分的份額。

這個情況,有點熟悉啊!

01令人震驚的高息債

玖龍紙業,成立於1995年,2006年在港交所上市,公司主要產品爲各類環保包裝紙、高檔全木漿紙及其上下遊產業鏈,在國內擁有十大生產基地,運輸優勢顯著,並在海外如美國、越南、馬來西亞布局產能。

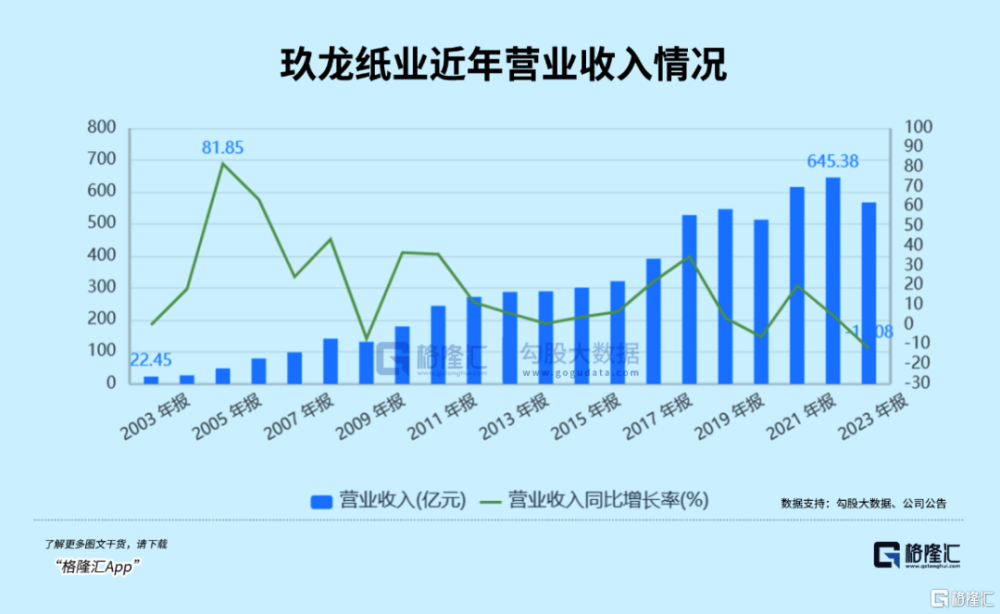

截至2023年末,玖龍紙業擁有造紙產能2167萬噸,纖維原料產能472萬噸,產能在全球排名第一。同時玖龍紙業上市以來經營業績增長明顯,2022年度財報營收規模高達645.38億元,是國內造紙行業的絕對龍頭。

這個成績,離不开實控人張茵家族多年來的努力,而玖龍紙業的成功上市讓張茵以270億身家一躍成爲當時中國的首富,並且與排在後面的富豪遙遙領先。

即使到現在,張茵都在中國富豪榜上赫赫有名。胡潤研究院發布《2024胡潤全球富豪榜》顯示,張茵以245億人民幣財富位列榜單1024位。

截至目前,張茵在玖龍紙業持股仍有66.36%,同時其家族成員遍布董事會和公司高管層,在公司董事會12個席位中,張茵家族佔據了7席,其丈夫、弟弟、兩位兒子、外甥及外甥女都擔任公司的執行董事,顯然這家公司就是一個地道的家族企業。

在玖龍紙業長期經營中,融資發展很正常,尤其該公司產能依然不斷逆勢擴張,融資規模也節節攀升。

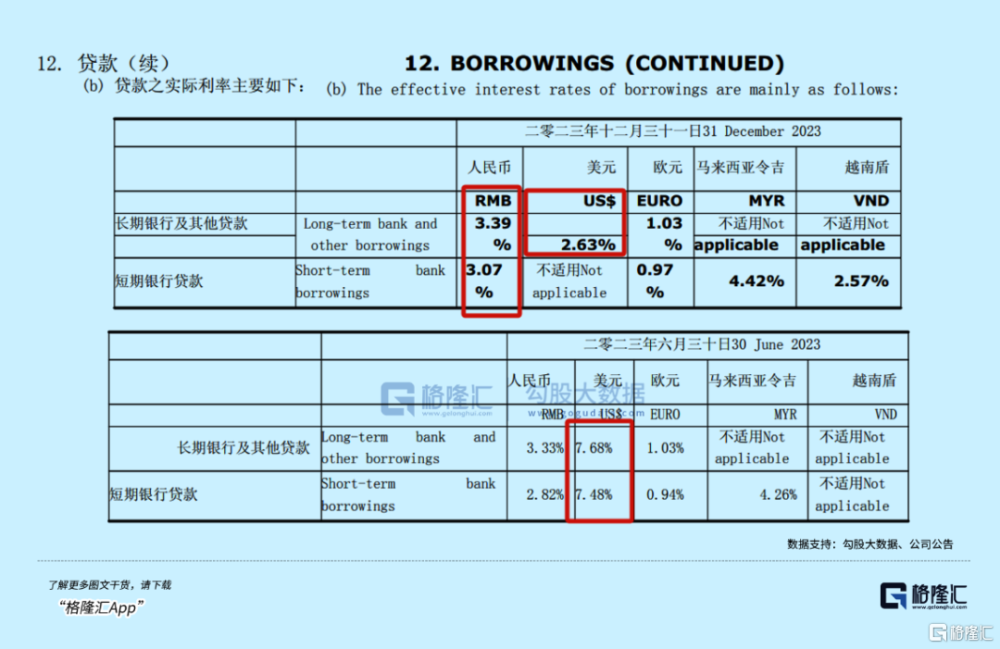

所幸的是,公司的人民幣融資利率一直都很低,還不到4%,只是美元貸款利率因爲這兩年美元大幅加息導致2023年中的美元貸款利率有7.48%之上。不過這樣的幅度依然屬於很正常的水平。

但沒想到,就是這樣的一個濃眉大眼造紙巨頭,近期竟然詭異的發行了一筆利率高的嚇人的永續優先債。

這筆4億美元永續優先債,前三年債券利率爲14%,之後每3年進行利率重設,利率爲重設期間可比國債利率+9.332%(初始息差)+遞增利率5%。

這筆債在新加坡發行,不清楚實際國債利率多少,即使只有2%,加起來屆時這個債的利率也至少在16.3%以上了。

而這筆永續債,張茵認購了絕大多數,張成飛(張茵哥哥)及劉晉嵩(張成飛外甥)也參與了認購。

如此高利率的債,基本上就是自己人包攬,一年收利息就差不多4個億人民幣。

2023年,玖龍紙業才從大虧中扭轉回來賺了2.92億。這點利潤,還不夠付給實控人的利息。

在2022年最高收入規模時,玖龍紙業的淨利潤也只有32.75億,可想而知這個超高利率永續債對公司利潤的影響有多大。

02質疑連連

更讓人震驚的是,在債券中還有一項協議稱:在公司控制權變更後,如果債券持有人未在發生變更後的30天內贖回債券,債券年利率將增加5%。

雖然這么多年張茵一直沒咋減持公司股份,作爲牢牢把控住的家族企業,未來也大不可能會失去控制權,但極端情況下,如果張茵後續真的不斷減持股份失去控股權,她甚至可以因此每年拿到更加高的利息。

這樣的操作,直接就把無數股民給整懵了。大量質疑紛紛飛來:

爲什么如此高利率?之前從銀行裏面借款的利率才不到4%。4個點能辦到的事,爲什么要多花10個點去境外發債?難道是從國內銀行借不到錢了嗎?

還是說這個美元債用途是非要在海外用的,但你公告也沒明說啊。

即使是美元債,中資企業去海外發債一般也就5-8%,怎么也沒有這么高的。去境外發美元債的不是沒有,新加坡發債的利率也不見得有什么特殊的高。

在香港發債,同樣也不用受限國內對匯率的管制,根據目前在港交所發債的情況,利率普遍也只有5-7.5%之間,公司既然在港交所上市,爲什么不在港交所發呢?

在4月份,國內就有兩家企業去新加坡發債,其中還有一家叫微盟集團的民企發了0.85億美元,這公司的綜合實力和經營業績比玖龍紙業還弱多了,利率也只有7.5%。

那玖龍紙業的14%利率發債“底氣”是什么?

有人說,根據公告,這個債不是以投資級的發的,不需要經過信用評級,所以這筆債實際上是高收益債券,即垃圾債。

非投資級債,往往要在無風險收益率基礎上加上一定的信用利差,現在1年期美債收益率大概在5%,在未來即將進入降息周期下,這大概是最高的利率了,即使以普通公司的非投資級債券信用利差要5%,加起來的非投資也就10%左右,也遠低於玖龍紙業的14%。

況且,以玖龍紙業的資產質量,不至於連普通公司都比不上。

更何況,爲什么放着有能力在其他地方發債或者向銀行貸款的方式不做,非要去發行如此高利率的垃圾債呢?

這個甚至比那些面臨破產的房地產公司發債還要那么多,難道它的信用已經差到發不出合理利率的債了嗎?

而且爲什么認購方全是大股東自家人?是其他小股東沒有錢买還是對公司未來沒信心所以不买?這不算是侵害公司小股東的利益了嗎?

03相同的劇本?

上市公司高息發債,然後給大股東自己人獨攬,這種情況,無論是在大公司還是垃圾公司,都會被股民質疑和詬病。

當然了,大公司爲了維護公衆形象,一般不屑於做這種不光彩的伎倆。

往往是哪些大權在握的家族企業或者垃圾公司,才會想着薅小股東的羊毛。

這種行爲,叫做發債自肥,又叫掏空上市公司資產。

有人戲稱,港股上市公司大股東的賺錢方式實在太豐富了,可以賺供應商的錢,賺股民的錢,甚至可以賺小股東的錢。

高息發債就是其中的一種,而且在港股這樣的公司還不少。

在幾年前地產危機爆發時期,有些問題房企去海外發債的利率就去到了10%往上,比如恆大。

2018年,恆大在新加坡發行兩只債券總計金額12.35億美元,年利率分別高達13%和13.75%,而且這些債還是保證優先兌付的。其中許老板自己就認購了10個億,隨後2020年、2021年,許老板又再次認購恆大美元債6.5億,年利率都超過11%。

許老板不僅僅自己認購,他還帶着恆大高管夏海鈞、賴立新,以及其好朋友劉鑾雄等人認購,光是在2019年劉鑾雄就認購了11億美元的恆大債券。

2022年恆大財報顯示,恆大應付給許老板的利息就高達22億。

如今呢,恆大結局大家都看到了。

所以不怪網友們也很自然想到了玖龍紙業的這個情況。

網友懷疑,玖龍紙業在新加坡發行非投資級的高息債,要么是薅小股東的羊毛,要么是公司的財務狀況出現惡化已經讓機構望而生畏,導致其只能出此下策,最後大股東自己掏腰包承擔下來。

這個情況,有一定的原因支撐。

一方面,近兩年來玖龍紙業經營效益开始持續下滑,2023年財年中報开始出現上市來首次虧損,且虧損達到了13.89億元,財年報還虧損了23.83億元。

同時,公司的經營現金流如今也出現了很大壓力,截至最新一期財報,公司負債合計837.03億元,其中短期借款132.76億元,長期借款477.51億元,公司現金及現金等價物僅有72.85億元,現金流壓力之大可見一斑。

而這幾年,即使是宏觀經濟形勢顯著承壓,造紙行業產能過剩問題突出,玖龍紙業也頂着風險在已經很高的現金流壓和負債率下大舉進行逆勢擴張。自2020財年以來,公司總借款從263億大幅提高至目前610億,根據公司擴產規劃,預計2025年末造紙產能有望達到2367萬噸。

在機構尤其是外資看來,玖龍紙業這樣做無疑有很大的對賭成分,風險系數實在太高,況且中資企業近幾年境外發債暴雷情況增多,所以對其發債就沒有多少興致了。

花旗發表研報就指出,此操作高風險,可能會對公司收益產生負面影響,因此將玖龍紙業評級下調至“中性”,目標價也做了大幅下調。

相對來說,如果是大股東通過包場公司的高息債來薅小股東羊毛的情況,這還是輕微的,畢竟只是分蛋糕的問題。而後面這種情形才是更關鍵,意味着公司的風險已經在明顯變大,將來蛋糕丟不丟的問題。

04尾聲

大股東包場公司高息債的操作,還有其他不少的猜想。

比如說,是在自個兒通過收息穩賺錢的同時,刺激其他股東離場、股價下跌,然後大股東可以再更低價把股份买回來,畢竟公司經營發展還不錯,甚至可能在逆勢擴張後等未來產品“量價齊升”,還能賺得更多,大股東怎樣都只賺不虧。

但從外面的人看來,這種做法使人產生的印象也不大好。

控股大股東作爲企業創始人,能把企業做大做強做到上市,確實勞苦功高,但其自身也享受到了資本市場給與的融資紅利和財富數十倍增長的巨大紅利。既然選擇上市,把一些股權換給了市場,那么就應該遵守相應的規則,不能損害其他股東的合法權益。

要是薅小股東羊毛這點被所有股民盯着的小錢都要刮,這樣的格局未免太小。用心把業務做好把蛋糕做大,然後一起分享成果,才是正途。

標題:昔日女首富,被股民質疑

地址:https://www.iknowplus.com/post/117371.html