新一輪豬周期來了嗎?

摘要

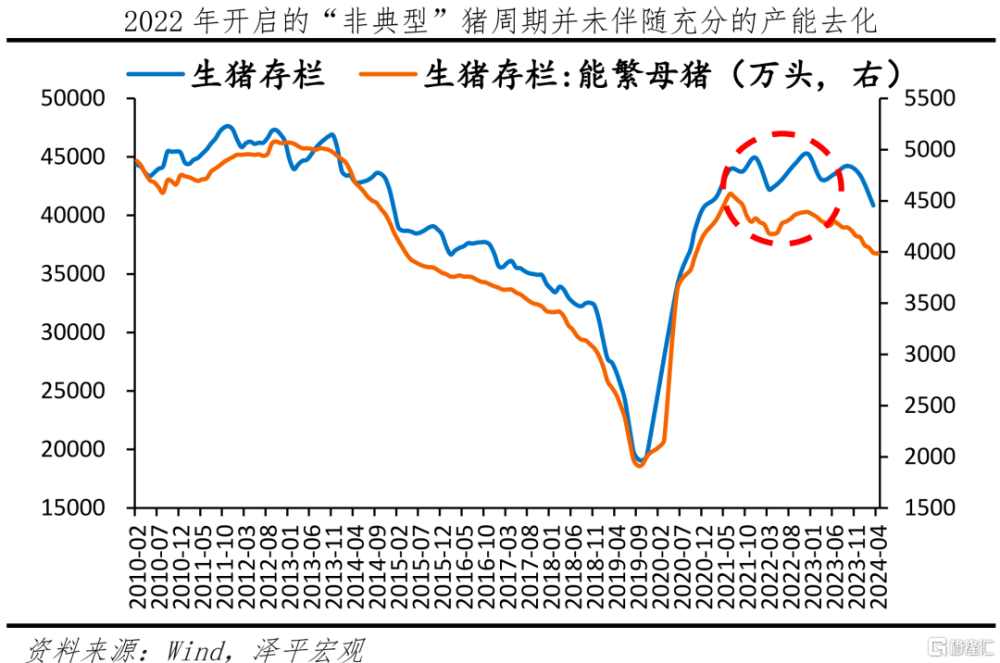

豬周期進入了一個全新的階段,供需關系和行業格局呈現新特徵。需求端,2014年以前,我國豬肉需求基本保持穩定。此後,受人口老齡化和居民消費升級等因素影響,豬肉消費減少,牛羊肉及禽類消費增多。供給端,2018年非洲豬瘟後,行業集中度明顯提升。500頭以上規模場出欄佔比從2011年的36.6%提升至2022年的65%,農業部預計2023年生豬養豬規模化率將繼續提高至68%。

在傳統豬周期向新豬周期轉換過程中,將面臨供給過剩格局。意味着,豬周期將經歷一段長時間的底部區間(2023年5月至2024年4月),直至產能去化充分。

新豬周期框架下,豬周期將變得更爲平滑。大型養殖機構的非理性“追漲殺跌”行爲將減少;大型豬企更注重降本增效,激發每頭豬的生產潛能,以此代替簡單的產能去化與擴張。

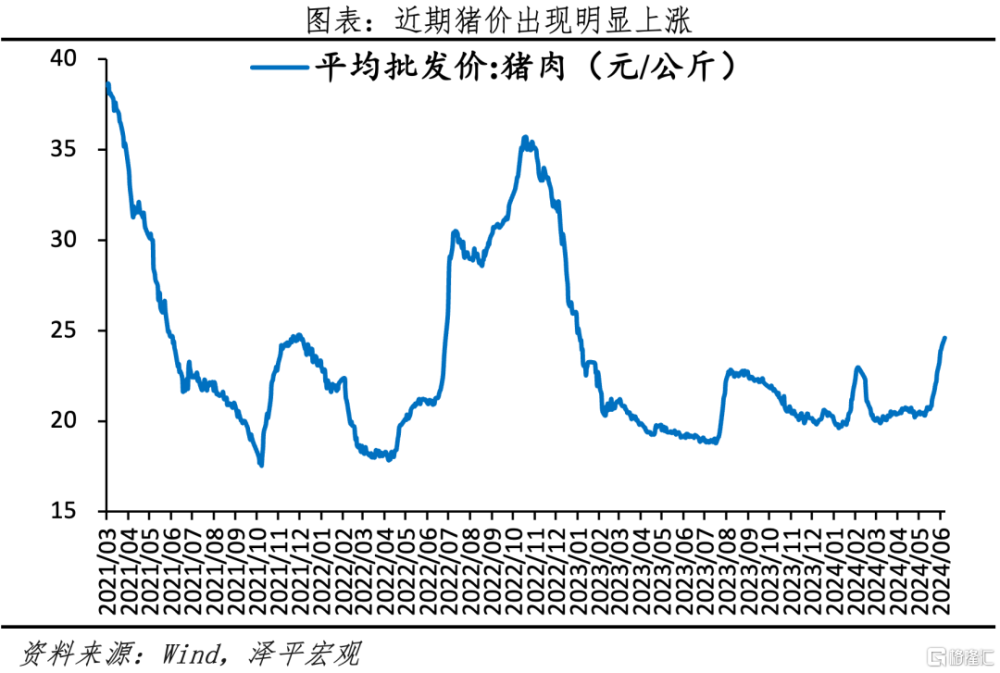

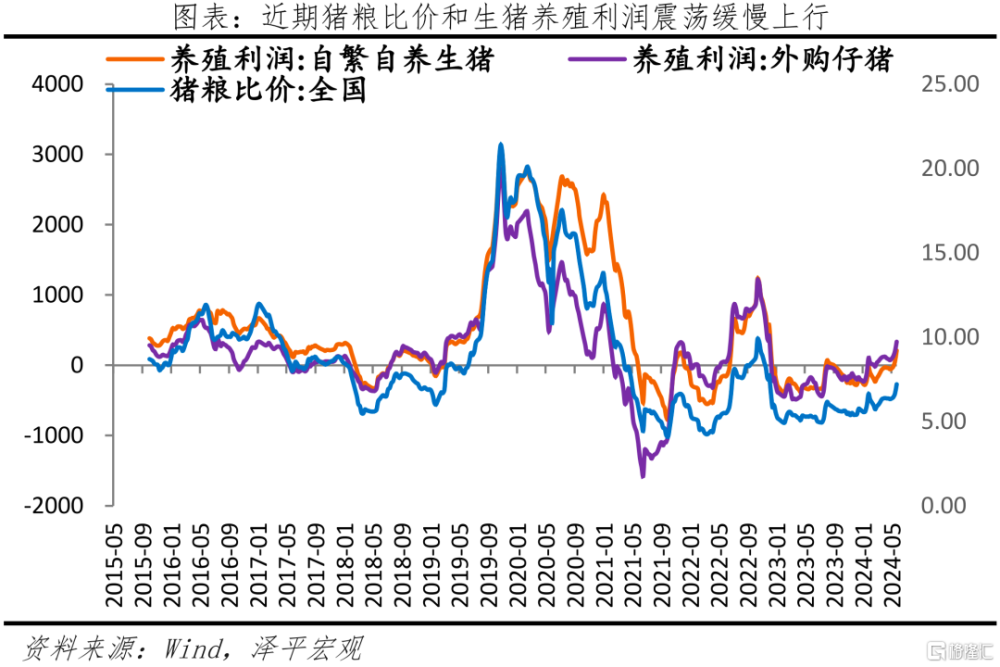

近期,豬價出現一波上漲。截至6月11日,豬肉平均批發價格達24.6元/公斤,近一個月豬價漲幅達到23%左右。養殖利潤全面回正,截至6月7日,養殖利潤是322元/頭,歷史經驗看,一般養殖利潤突破300元/頭我們就能見到豬價的明顯上行。

新一輪豬周期已經到來。那么,未來豬價怎么走?漲幅會有多大?

正文

1 框架:新豬周期vs傳統豬周期,特徵正在改變

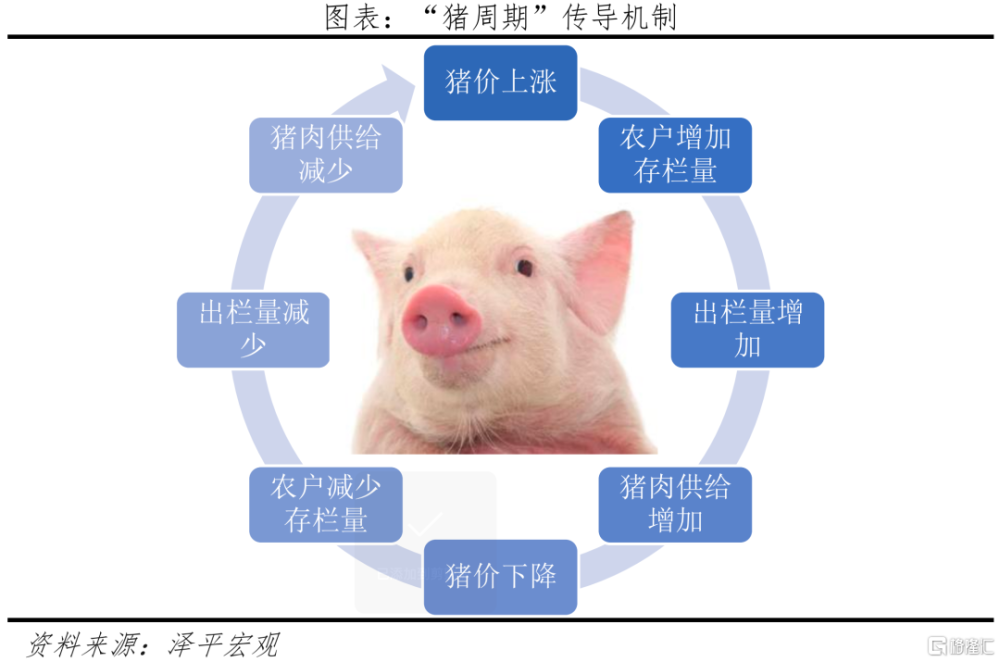

豬周期是生豬生產和豬肉銷售過程中的價格周期性波動現象。具體而言,豬肉價格上漲時,養殖戶會擴大產能,增加能繁母豬,推動生豬存欄量上升,育肥成熟後生豬出欄量增加,豬肉供給增加,價格下降。養殖戶觀察到豬肉價格下降,減少產能,淘汰能繁母豬,生豬存欄量和出欄量下降,豬肉供給減少,豬肉價格重新回升,周而復始。

豬的生產周期決定了一輪完整的豬周期歷時3-4年,同時在一年之內受節假日和氣候影響呈現出小周期波動。能繁母豬代表產能,生豬存欄代表庫存,擴大生豬供應先要擴大產能。從豬仔成爲後備母豬需7個月達到可繁殖狀態,1頭母豬生產一胎需要5個月左右(妊娠期114天、哺乳期20天、空懷期14天),母豬產仔再經過1-2個月的保育期和5-6個月的育肥期,生豬可出欄。

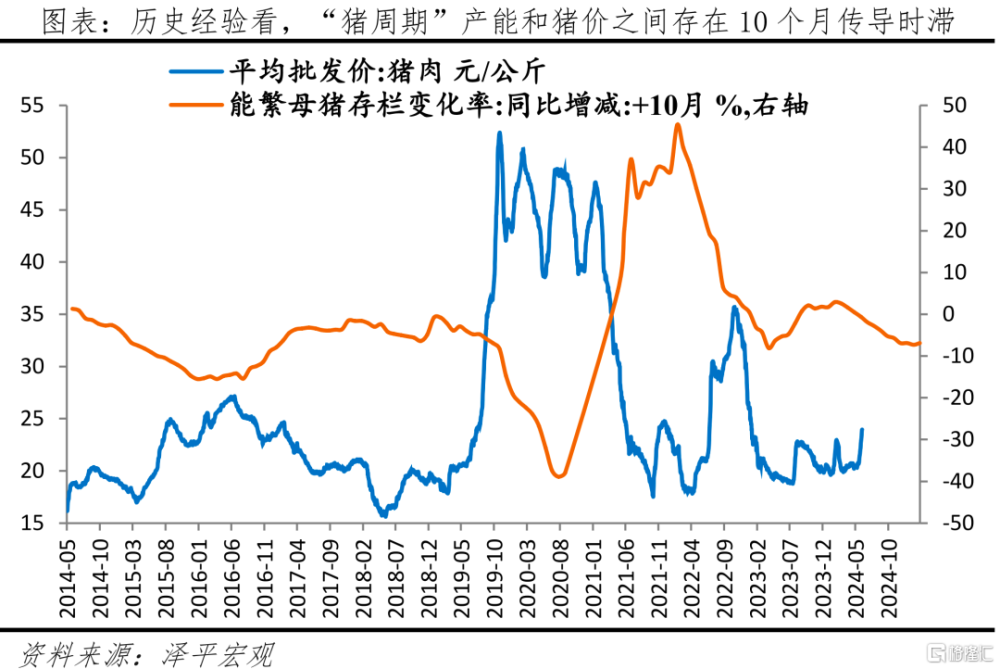

由此,1)從補欄母豬到增加豬肉供應需18個月左右,因此傳統一輪豬周期約3-4年時間。2)從產能到豬肉供給需11-13個月,根據歷史經驗,“豬周期”產能和豬價之間存在10個月左右傳導時滯。

豬周期的本質是供需關系。在傳統的豬周期分析框架下,需求端總體穩定,關鍵在供給端,我國過去以散戶養殖爲主體的環境放大了價格的波動性。

需求端,長期受居民收入水平、人口增長和消費結構影響,短期受季節性飲食習慣、流行疫病、食品安全和消費替代效應等影響。2014年以前,我國豬肉需求基本保持穩定。

供給端,主要是生豬養殖呈周期性波動,此外,政策幹預(環保、財政補貼、收儲投放制度)、天災疫病等因素放大供給波動。2018年非洲豬瘟以前,我國的養殖業以農戶散養爲主,散戶養殖爲主體的環境放大了價格的波動性。生產者同質程度較高,行業集中度低,單個生產者對市場價格的影響力較弱,更容易“追漲殺跌”,且防疫技術、資金不足,更容易大起大落,豬肉價格呈現出較爲明顯的蛛網周期的特徵。

近年來,生豬產業的需求端和供給端都在起變化。需求端來看,受人口老齡化和居民消費升級等因素影響,豬肉消費減少,牛羊肉及禽類消費增多。農業農村部豬肉全產業鏈監測預警首席分析師朱增勇表示,2020年我國人均豬肉消費量比2014年下降了9.2%,同期禽肉消費增加60%,牛肉消費增加51%,羊肉消費增加25%;2024年4月20日上午,農業農村部發布的《中國農業展望報告(2024—2033)》報告提出,在展望期內,豬肉消費總量將持續下降。預計2033年豬肉消費量下降至5479萬噸,比2024年減少5%,年均減少0.5%,而牛、羊肉消費量將以每年1.2%、1.4%的速度增長;2024年3月1日,農業部印發《生豬產能調控實施方案(2024年修訂)》,將能繁母豬正常保有量的數量從2021年的4100萬頭調至3900萬頭,正常保有下限從95%調整至92%。

供給端,隨着歷史化進程、政策導向和疫情助推,行業集中度提升。衆多小規模養殖場在2018年的豬瘟中出局,加快行業集中度提升進程。2018年非洲豬瘟後,13家上市公司出欄量佔全國比重提升約一倍至2021年的14.3%;500頭以上規模場出欄佔比從2011年的36.6%提升至2022年的65%。近年來,我國推行了規模化養殖策略,鼓勵養殖廠擴大產能,同時不斷縮小普通養殖戶的規模。規模化養殖相對於散養戶存在規模效應,且管理、技術和資金等更具優勢,有利於增強市場的穩定性,減少散戶養殖的盲目性。散戶養殖隨着城鎮化進程加快、老齡化率提高、資金和技術匱乏等將逐步萎縮。農業部預計,2023年生豬養豬規模化率將達到68%,較上年提升3個百分點。

當前生豬養殖主要分爲兩種模式,一是“自繁自養”的重資產模式,這種模式下需自建養殖場,典型如牧原股份、小型養殖場和散戶。在面臨大量虧損時,頭部企業可較長時間負債,而散戶無法負擔重資產的持續運營。另一種是“公司+農戶”,公司提供仔豬、飼料、疫苗獸藥及技術人員支持,待生豬長到出欄體重後由公司負責回收銷售並給農戶支付代養費,如溫氏股份、新希望等。

新框架下,豬周期特徵正在發生改變。

在傳統豬周期向新豬周期轉換過程中,必然面臨過剩產能出清,豬周期將經歷一段長時間的底部區間(2023年5月至2024年4月),直至供給大於需求的市場格局出現轉變。

新的豬周期價格波動小於傳統豬周期。行業集中度的提升或將帶來規模經濟效應,大型養殖機構產能持續提升,非理性“追漲殺跌”行爲減少。

周期時間延長。佔主導的大型豬企對於產能的控制更少受到當前豬價的影響,豬周期更爲平滑。2018年非洲豬瘟後,全國生豬產能過剩,頭部豬企經歷了漫長而煎熬的負債期。豬瘟以來,溫氏股份資產負債率從34%擡升至63%,新希望從43%擡升至74%,牧原從54%提升到64%。在此之後,大型豬企將更注重降本增效,激發每頭豬的生產潛能,以此代替簡單的產能去化與擴張。2022年年底至今,新希望轉讓川渝地區近20個豬場項目;牧原股份董事長提出從飼料、育種、健康管理、養殖、屠宰五個環節挖掘出每頭豬600元的成本空間。

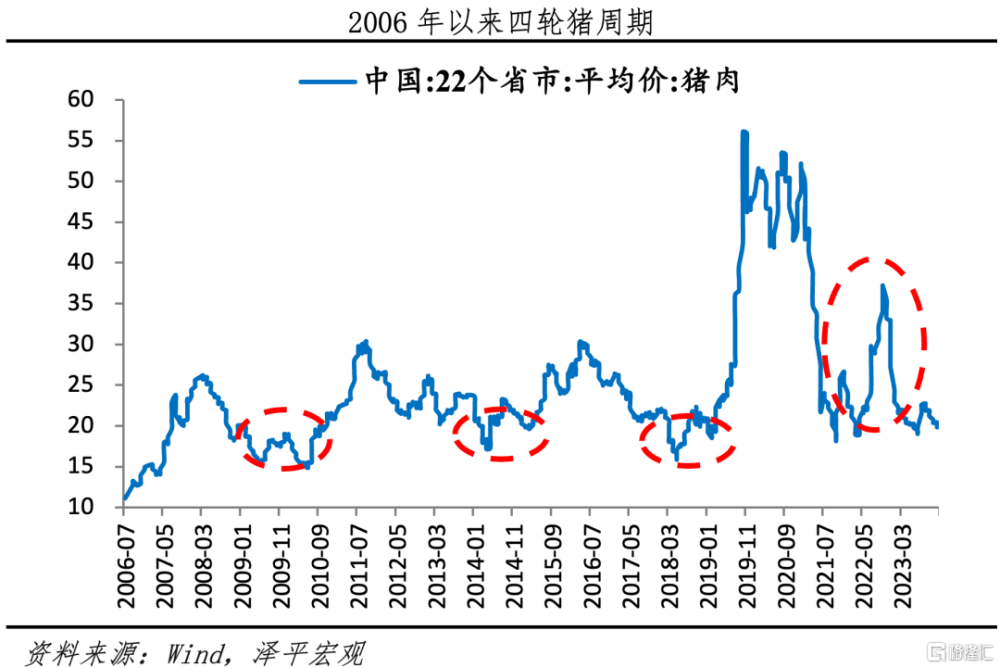

2 實證:2006年以來的四輪傳統豬周期和一輪產能出清

2006年以來,我國大致經歷了四輪傳統“豬周期”,主要有以下特點:一是每輪豬周期基本上在3-4年,下行時間略長於上行時間,主因下行階段利潤雖有下行,但只要未虧損,養殖戶退出的意愿不強;二是強勢豬周期多伴隨疫病助推。

第一輪“豬周期”由產能變化主導,疫情助推。本輪周期時間是2006年中-2010年5月,歷時4年,其中上行周期2年,漲幅132.6%,下行周期2年。2006年初豬肉價格持續處於低位,致使養豬業處於虧損狀態。部分養殖戶虧損嚴重,永久退出,大量母豬被淘汰。2006年全國能繁母豬的存欄量下降3.6%,生豬存欄量同比下降2.6%。在大規模的產能出清後,生豬數量开始逐漸傳導至豬肉供給端。2007年,高致病性豬藍耳病在全國範圍內爆發,延緩了補欄速度。因此,豬肉價格從2006年中开始企穩回升,2007年全國22個省市的豬肉平均價格爲18.8元/千克,較上年上漲41%;加之春節等短期因素作用,2008年3月豬肉價格達到25.9元/千克的高點。此後,豬肉價格开始進入下行通道。2009年甲型H1N1(豬流感)疫情爆發,2010年出現瘦肉精和注水豬肉等食品安全事件,公衆的消費信心受挫,需求階段性下降,對豬肉價格形成進一步壓制。2010年6月,全國22個省市豬肉平均價跌至15.5元/千克的低點。

第二輪“豬周期”相對經典,價格主要受到豬周期內生動力推動,外部幹擾因素較少。本輪周期時間是2010年6月-2014年4月,歷時約4年,其中2010年6月-2011年9月爲上行周期,歷時15個月,漲幅98%,2011年9月-2014年5月爲下行周期,歷時32個月。在前一個周期的影響下,能繁母豬的存欄量自2009年起开始下跌,進入2010年,對豬肉供給的影響开始逐步顯現,豬肉價格开始攀升。2010年8月,能繁母豬存欄量降至4580萬頭,爲周期內低點。13個月後,豬肉價格迎來周期內高點,2011年9月,豬肉價格攀升至30.4元/千克。隨着豬肉價格的高漲,養殖戶紛紛增加能繁母豬存量,豬肉價格又一次進入下行通道,並一直持續到2013年上半年。爲了穩定豬肉價格,2013年5月,商務部等三部委聯合开啓凍豬肉收儲工作,提振了市場信心,短期價格有所恢復。2014年豬肉價格再次下行。

第三輪周期由產能變化和環保政策共同推動。整個周期爲2014年5月至2018年5月,歷時4年,其中2014年5月-2016年5月爲上行周期,歷時2年,漲幅76.6%,2016年5月-2018年5月爲下行周期,歷時2年。2014年底豬肉價格邁過W型底部,开始進入上升區間。由於2014年起,我國开始實施嚴格的環保禁養規定,並着力提升生豬養殖業的規模化程度,導致大量散養戶退出市場,生豬和能繁母豬存欄开始進入持續性的下降通道中,2015年上半年爆發豬丹毒疫情等使得豬肉供給減少,豬肉價格上行至2016年5月。此輪豬周期的特點是受環保和規模化影響,豬肉價格上行並未帶動生豬顯著補欄。因爲環保壓制補欄,同時規模化養殖提升了產業效率,一方面提升了生豬的單體重量,另一方面使得能繁母豬提供的仔豬數量上升,因此能繁母豬存欄持續下降、2016年生豬存欄下半年略回升3%,生豬屠宰量未受到明顯影響。豬肉價格自2016年中开始下降,並在2018年中完成築底。

第四輪周期受到非洲豬瘟、環保限產政策、豬周期內生上漲動能、規模化養殖等多重因素影響,呈現出漲幅大,速度快等特點,價格上漲幅度爲歷次豬周期之最,堪稱“超級豬周期”。本輪周期時間爲2018年中-2022年4月,歷時近4年。自2018年年末以來,我國生豬存欄降幅不斷擴大,在2019年達到同比-40%的歷史低點,並帶動豬肉價格持續上漲。豬肉價格從2018年年中的16元/千克上升至2019年末的56元/千克,漲幅爲250%,爲歷次豬周期的最大漲幅。2021年初,豬肉價格持續下降,兩次“W”型底均已出現,此輪“W”型底第一次探底是在2021年10月份,第二次在2022年4月。

非洲豬瘟帶來行業集中度提升,疊加民衆消費升級及人口老齡化進程,此時的生豬行業格局已經與十年前有所不同。

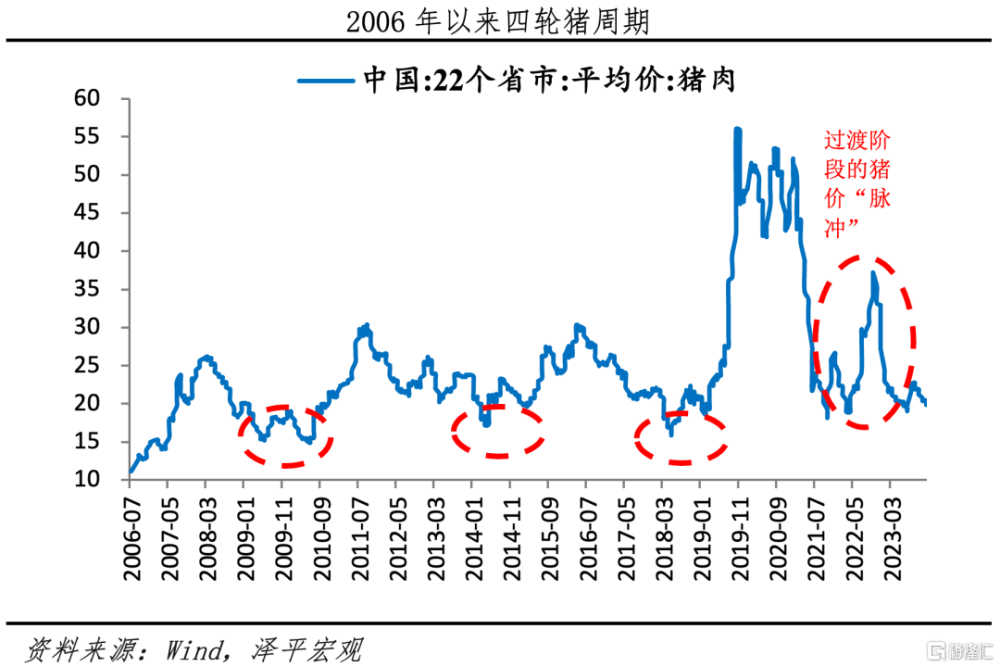

2022年4月至2024年4月爲新舊周期交替的過渡期,其中2022年5月至2023年4月產生了過渡期的豬價“脈衝”。

這次“脈衝”主要受到投機情緒影響。時間爲2022年5月至2023年4月,歷時僅11個月,觀感上像一個時長更短的“非典型”豬周期。該階段中,豬肉平均批發價從2022月4月的低點17元/千克上升至2022年11月的35元/千克,漲幅達106%,此後進入下降期,磨底時長一年左右。本輪豬價“脈衝”漲幅適中、歷時較短,產能並未去化充分,即使是2022年4月份能繁母豬存欄量最低時,數量也達到當時階段正常保有量的102%。非洲豬瘟伴隨的“超級豬周期”帶來巨大的豬價漲幅,吸引大量投機性資本進入生豬行業;同期,互聯網飛速發展,散戶易受網絡消息影響,不理性投機行爲加劇。2022年5月起國內生豬價格過快上漲,重要原因是市場存在非理性的壓欄惜售和二次育肥等現象,部分媒體特別是自媒體捏造散布漲價信息、渲染漲價氛圍,短期內加劇了市場惜售情緒。

“脈衝”之後,豬周期在新舊交替之間繼續磨底,磨底時間爲2023年5月至2024年4月。爲何如此漫長?

“超級豬周期”產能擴張過快,去化不易。2018年,豬瘟疊加豬周期上行,豬價大幅上漲,一度達到40元/千克。豐厚利潤帶來飛速的產能擴張,有數據顯示,2018-2021年,全國前十家上市豬企出欄總量從約4700萬頭上漲至約9340萬頭,幾近翻倍。擴張產能的去化並不容易,在下行的周期中,諸多豬企選擇“熬過去”。2023年4月至今,產能已去化13個月,仍相當於正常保有量的102%。

非洲豬瘟後新建產能逐步釋放,全國出欄量持續高位,長期壓制豬價。豬瘟造成豬價大幅飆升後,我國爲穩定豬價出台各類補貼,鼓勵加大產能。在我國主流的三元育種體系下,新建產能至出欄需要34個月,這部分產能在近年持續釋放,壓制豬肉價格。2023年,全國生豬出欄量達72662萬頭,較上年增長3.8%,連續第五年增長。

3 展望:新豬周期框架下的上行周期开啓

近期,豬價出現顯著上漲。截至6月11日,豬肉平均批發價格達24.6元/公斤,近一個月豬價漲幅達到23%左右。5月24日,養殖利潤全面回正;截至6月7日,養殖利潤是322元/頭。歷史經驗看,養殖利潤突破300元/頭時豬周期將突破“W”底部正式進入上升期。

頭部豬企銷量與收入存在分歧,價格均上漲。2024年5月,新希望銷售生豬136.68萬頭,同比-5.27%,生豬銷售價均價15.42元/公斤,同比8.59%;溫氏股份銷售肉豬237.89萬頭,同比13.63%,毛豬銷售均價15.83元/公斤,同比10.47%;牧原股份銷售生豬586萬頭,同比1.67%,商品豬銷售均價15.52元/公斤,同比9.45%。

我們判斷,“豬周期”已經進入上行期,但基於新的豬周期特點,本輪上漲空間不大。

一是,產能去化已經13個月。根據歷史規律,產能連續去化10個月左右就會傳導到豬價。能繁母豬存欄同比反映生豬產能,2023年3月,能繁母豬同比2.9%,2024年4月能繁母豬存欄同比-7.0%,已持續去化13個月。

二是,產能存量接近平衡點,供過於求的局面即將扭轉。當前能繁母豬存欄3986萬頭,正常保有量爲3900萬頭,仍略超正常保有量。當前去化速度下,或將快速下行直至突破正常保有下限3588萬頭。

從歷史豬周期看,2014年和2018年开始的兩輪豬周期都是經歷了2-3個季度的快速產能下降才开啓價格大幅上行。其中能繁母豬產能的同比降幅連續多個月維持在-20%以上,產能快速去化,也給豬價上行創造了空間。

三是豬糧比顯著上行。截至6月7日,豬糧比已經達到7.66,自3月15日首次脫離過度下跌區間(豬糧比在6以下)之後加速上行。歷史數據來看,豬糧比突破7之後或將見到豬周期快速上行。

標題:新一輪豬周期來了嗎?

地址:https://www.iknowplus.com/post/116477.html