存單提價和理財回表,怎么看?

摘 要

金融脫媒,手工補息帶來金融結構新變化。

手工補息叫停一方面加劇“資產荒”,另一方面也有放大關鍵時點波動的可能,比如半年末。

包括存單在內,利率下行和短期波動可以共存,這是當前宏觀和金融格局不斷變化的結果。

如果機械看待上述變化,4月存單利率下行,6月有可能對應上行,然後7月再度下行。

變化在於非對稱和不均衡在不同時點的區別,畢竟銀行確實缺存款,主要影響還在於國有行,4月和5月是小月,6月是大月。對比3月,在沒有手工補息的情況下,已經有了一定波動,不管是理財、公募還是資金面,都有一定感受。我們預計,6月變化可能要比3月大一些。

一方面我們看到了國有大行在4月之後增加6個月及以上存單的發行,另一方面理財可能陸續开始回表,6月第一周我們觀察到了理財規模的顯著減少。“資產荒”和利率震蕩下行是中期邏輯,這個中期邏輯無法改變半年末對應的波動,除非央行做出更加積極的配合。

我們預計1年國有行存單利率可能回升至2.2%附近,資金利率在下旬存在再度突破2%的可能。

當然,一切僅僅是短期波動,對於負債穩定的主動管理機構和账戶,波動可能意味着機會。

1. 年初以來CD有什么變化?

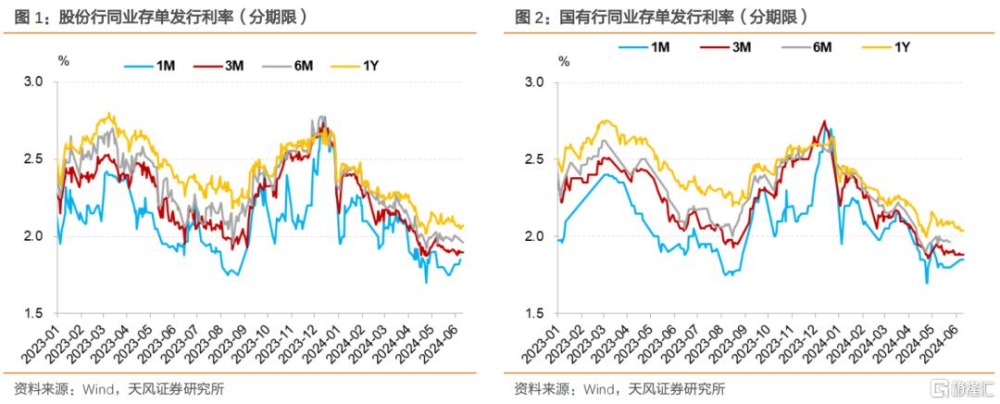

去年12月以來,同業存單利率總體下行,今年4月末到達低位,反彈後开始震蕩。4月主要期限品種收益率均突破了去年三季度的低點。

觀察主要品種期限利差,4月一度顯著收窄,隨後再度走闊。

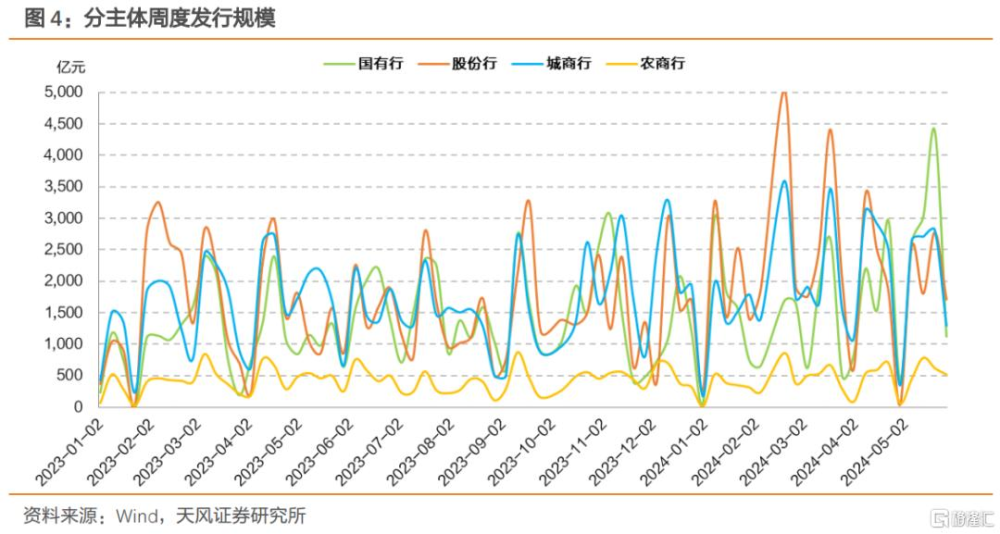

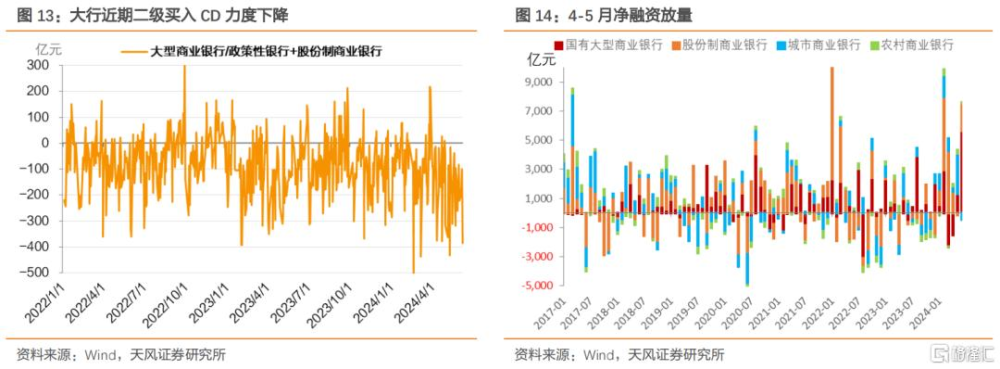

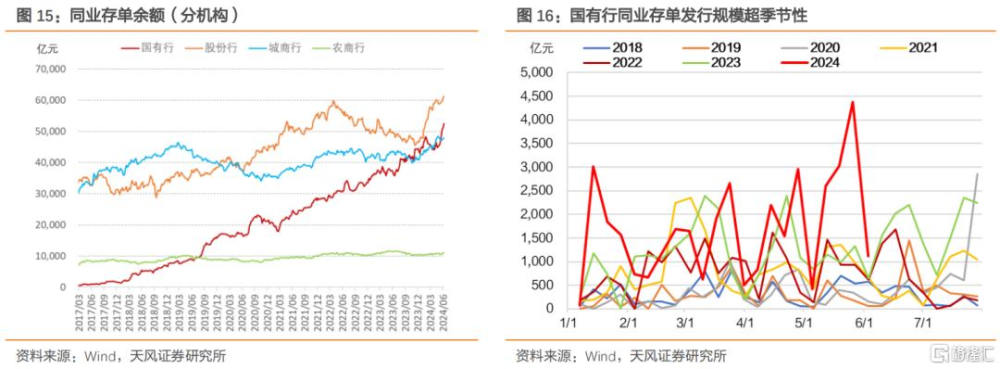

觀察分主體發行情況,4月下旬开始,國有行發行量顯著增加,超過股份行。

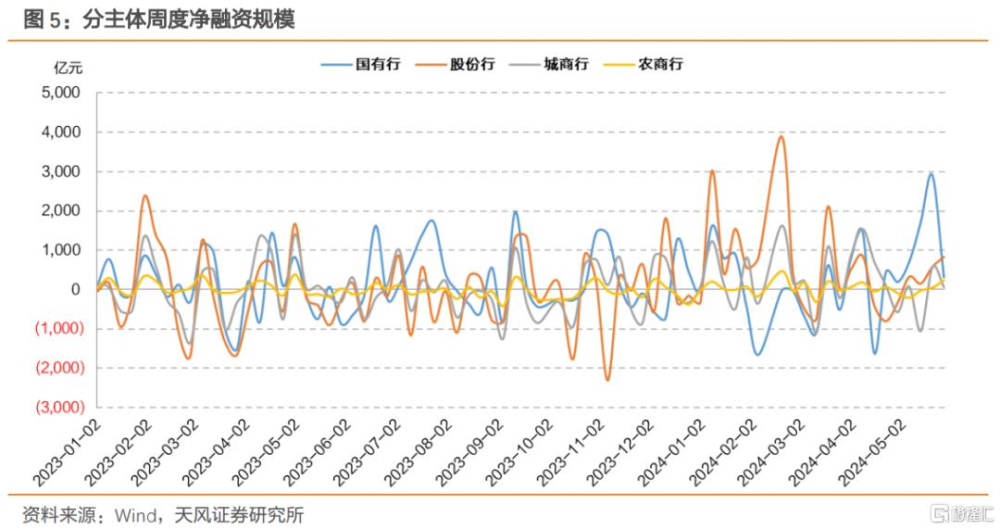

觀察淨融資額,國有行CD淨融資需求顯著上升。

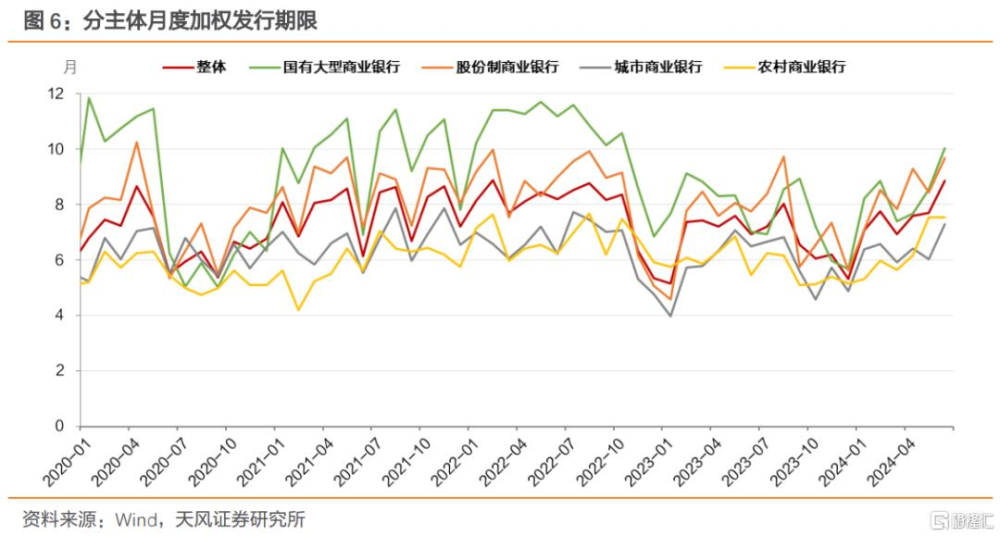

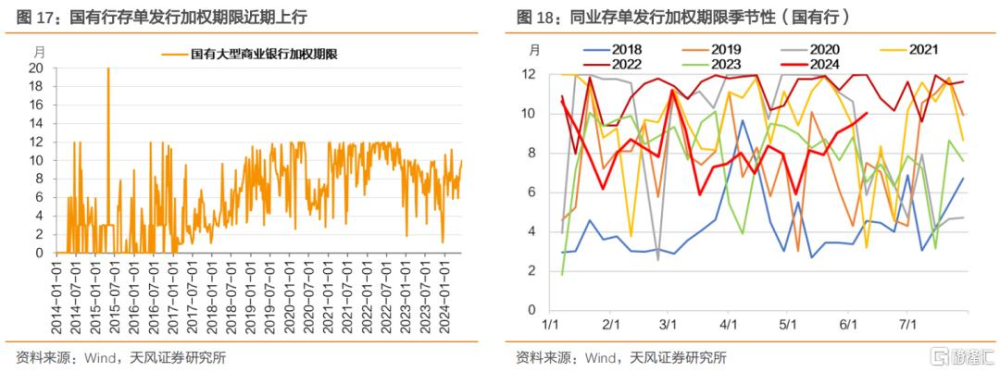

觀察分主體發行加權期限,年初以來,各發行主體發行存單期限有不同程度上行,4月以來國有行的發行期限增長最明顯。

顯然,從CD數據觀察,4月和國有化是兩大關鍵詞。

2. 變化爲何發生於4月和國有行?

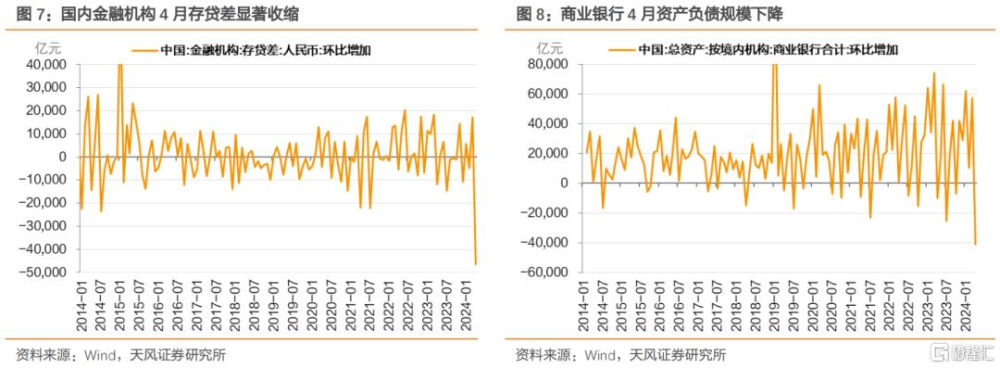

銀行體系存款在二季度內出現更大規模轉移,存款類金融機構存貸差顯著收縮,商業銀行資產負債承壓。

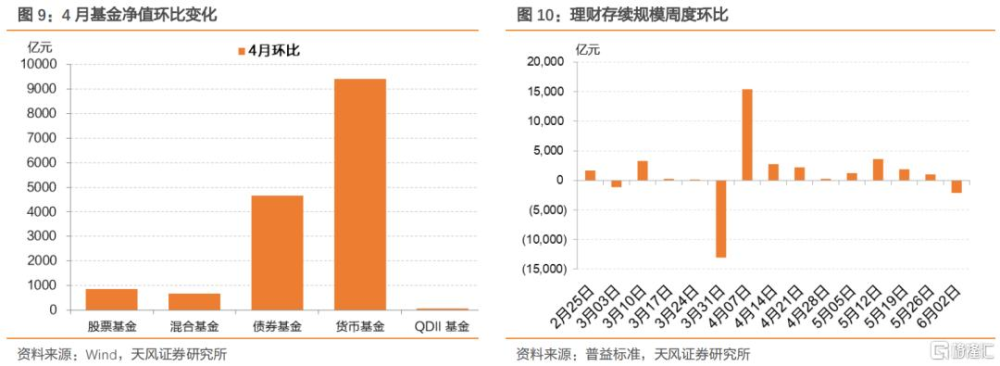

我們判斷,2020年以來國有大行存款壓力顯著上升,而“手工補息”恰恰是國有大行進行存款管理的重要工具。4月8日叫停手工補息之後,一方面我們觀察到貨幣基金和理財存續規模顯著增加。這裏面既有金融脫媒的影響,也有手工補息的影響。存款轉向其他金融產品,這個過程中主要受影響的恰恰是國有大行,信貸收支表數據顯示,4月中資全國性中小型銀行單位活期存款環比下降8.82%,而中資全國性大型銀行下降10.07%,四家大型銀行下降11.40%。

當然,在叫停手工補息之後,存款轉移到非銀產品,非銀產品進一步加劇“資產荒”,买入CD導致CD利率一度出現顯著下行,利差收窄。但隨後因爲國有大行的供給壓力上升,CD供給上升,帶來收益率進一步變化。

觀察機構行爲,理財和資管從4月开始在二級市場大規模买入CD,而國有大行對CD的投資意愿從4月开始下降。

3. CD利率爲何沒有進一步下行?

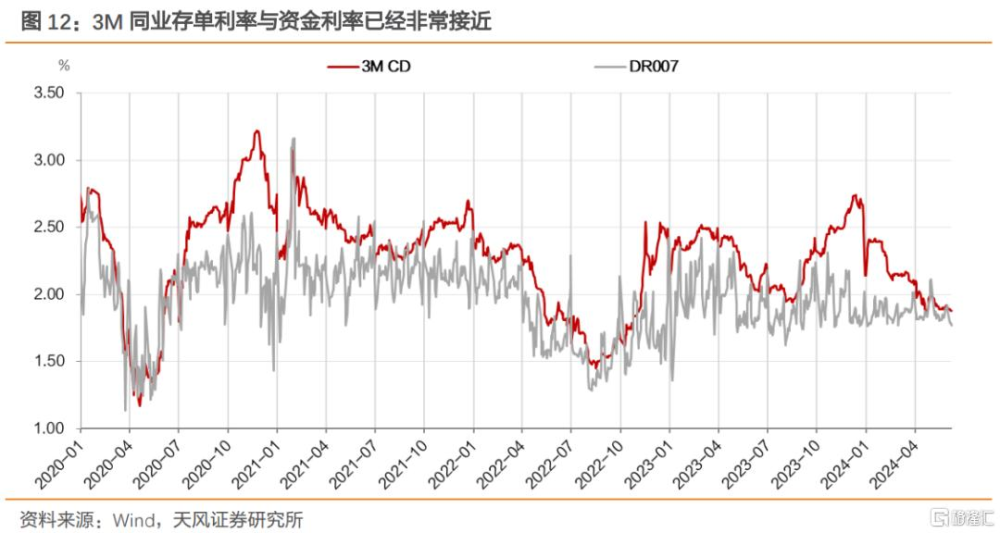

首先資金利率構成下限約束。

同業存單並不是債券,這是銀行主動負債管理的工具,與資金利率不是單純槓杆和息差的關系,還需要考慮對應同業定價問題。觀察歷史表現,短端CD很難擊穿銀行間資金利率。

其次,供給壓力上升。

銀行存款流向非銀產品,導致銀行特別是大行負債承壓,銀行需要增加同業存單的一級發行來主動補負債,4-5月同業存單市場淨融資總量爲11134億元,其中國有行淨融資額達6969億元。

5月以來,國有行存單余額顯著上行,發行規模顯著超過季節性水平。

觀察發行期限,國有行5月以來同業存單加權期限也逐步增大。

4. 如何看待半年末CD利率走勢和理財回表的壓力?

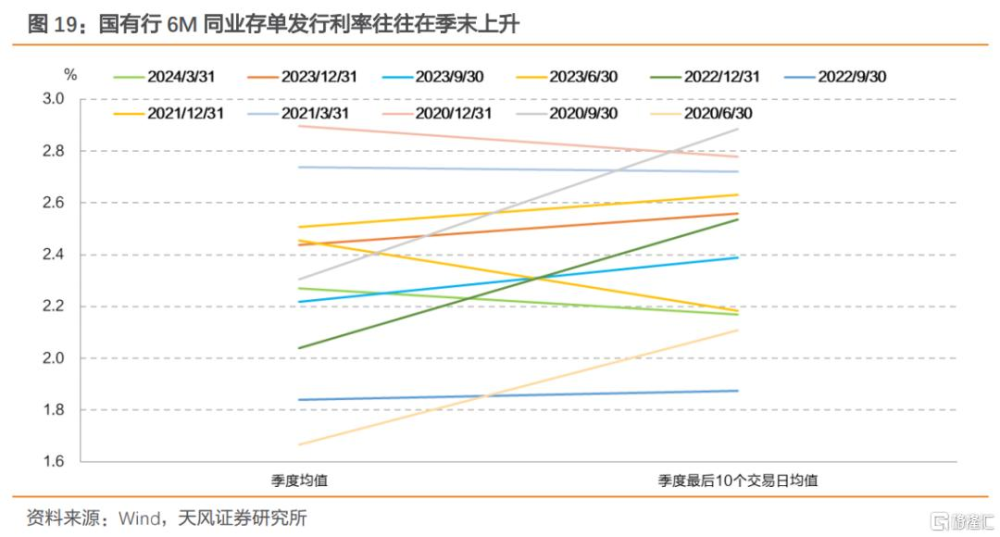

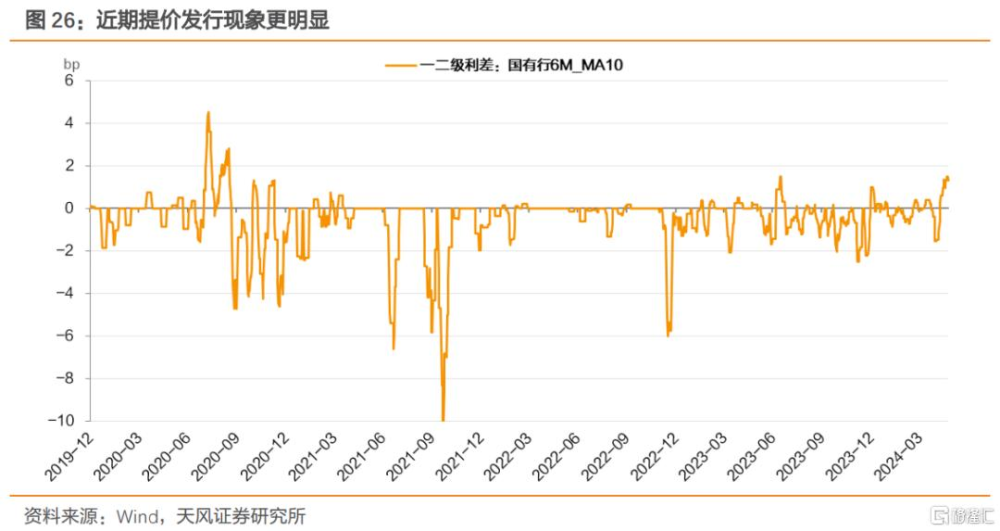

觀察同業存單利率2020年以來臨近季末的走勢情況,以國有行發行的6個月同業存單爲例,拋去部分數據缺失點後,11個剩余樣本季度中有7個季度在最後10個交易日的發行利率高於整個季度的平均發行利率。

結合考慮資金面,除了2022年12月以外,同業存單利率在季末走高均伴隨資金利率的上行。

目前已經臨近二季度末,本次跨季的特殊性在於,這是禁止手工補息後的首次跨季,那么本次跨季是否會出現存單利率上行的情況?

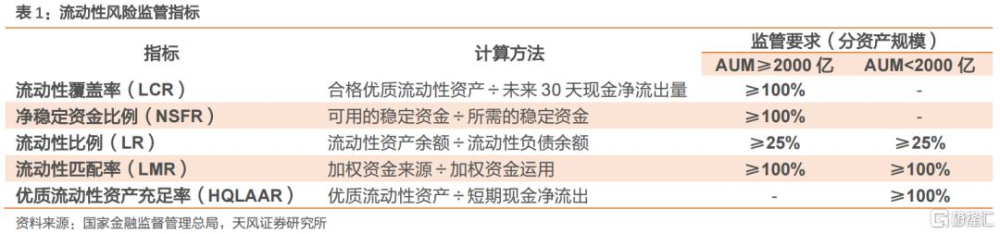

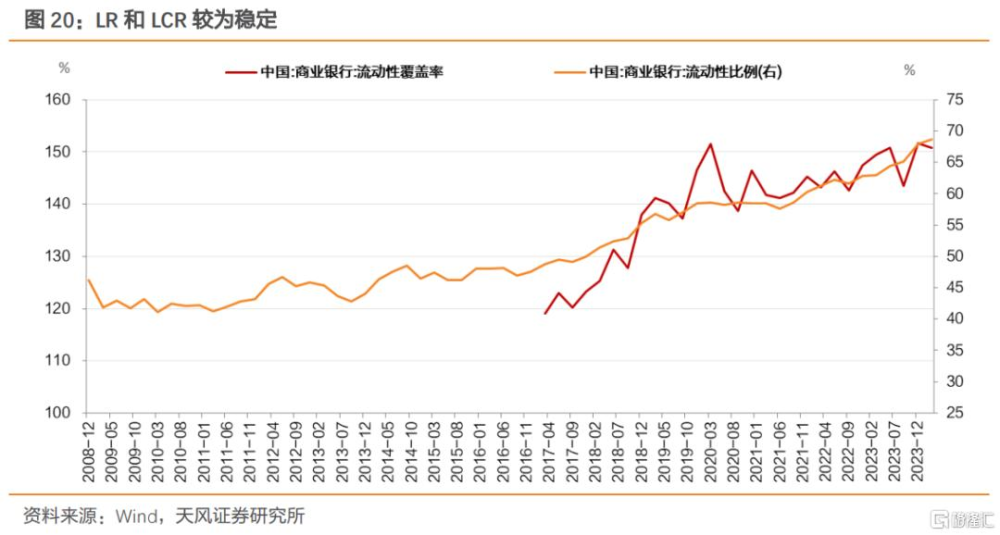

《商業銀行流動性風險管理辦法》自2018年7月1日起實施 ,在流動性風險監管方面,本辦法提出五個指標:流動性覆蓋率(LCR)、淨穩定資金比例(NSFR)、流動性比例(LR)、流動性匹配率(LMR)和優質流動性資產充足率(HQLAAR)。

其中LR、LCR、LMR和HQLAAR主要考察短期流動性,NSFR主要監督中長期負債的穩定性。

商業銀行短期流動性壓力通常較小,季末優化指標時主要考慮NSFR的壓力。

對於NSFR指標,監管辦法計算可用穩定資金時假定長期負債較短期負債更爲穩定,對不同期限存單給予不同的系數,發行6M~1Y期限的存單有助於優化該指標。

整體來看,邏輯上,爲滿足監管要求,發行主體傾向於發行6個月或更長期限的同業存單。

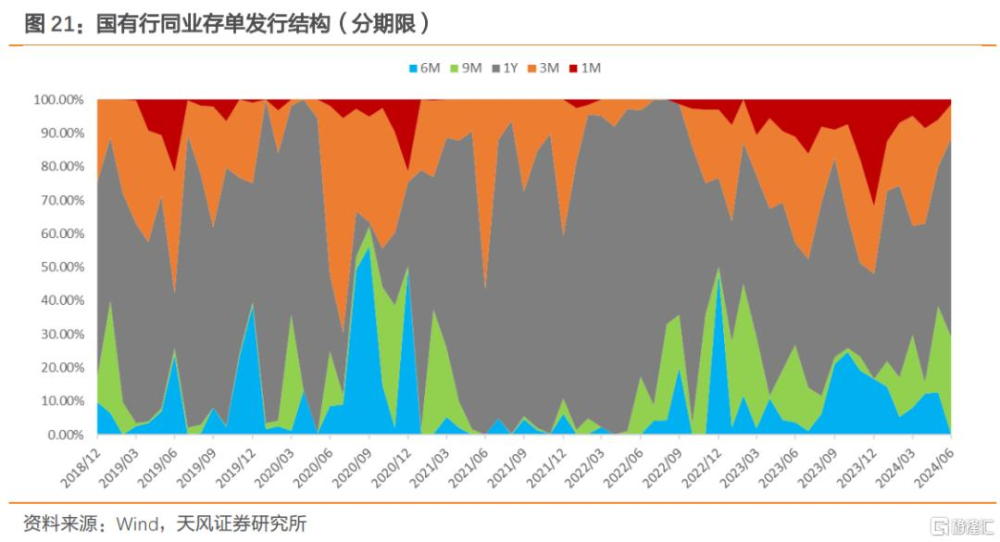

觀察國有行近年發行6M及以上期限同業存單發行情況:

2019年以來,季末月份的6M+9M發行佔比往往高於相鄰月份形成小的尖峰。

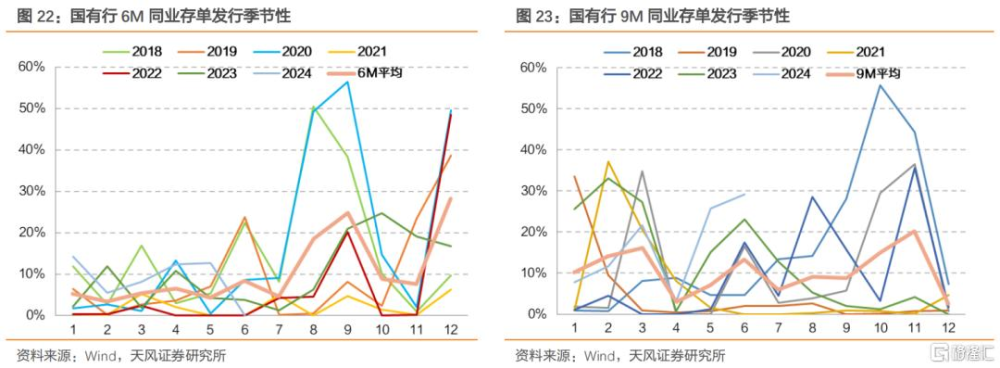

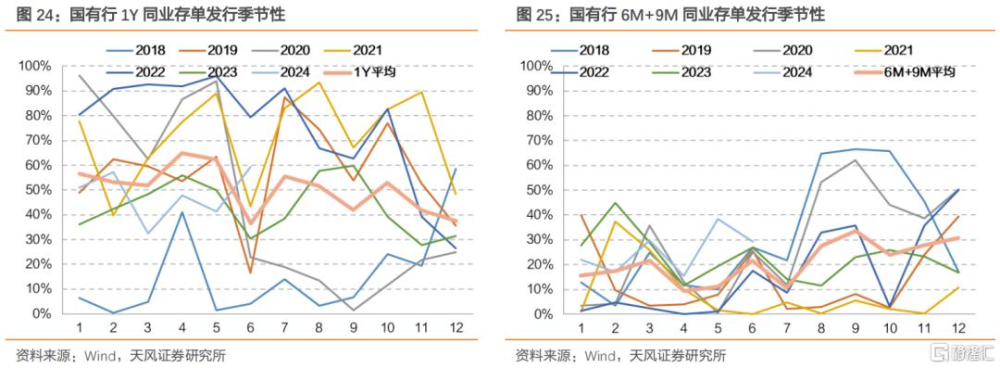

單獨觀察各個期限佔比季節性:

6M和9M存單發行佔比往往在6月上升,二者加和後呈現出較好的季節性規律,在季度末有較明顯的佔比上升;而1Y同業存單的季節性不強,在季度末月發行佔比反而下降。

這一季節性規律意味着銀行可能主要通過發行6M和9M兩個期限的同業存單來滿足監管指標要求。

季末考核情況下,銀行負債端壓力增大。需要銀行發行存單主動補負債來滿足監管指標,因此我們預計後續供給大概率延續放量,季末CD利率或面臨進一步小幅回升壓力。

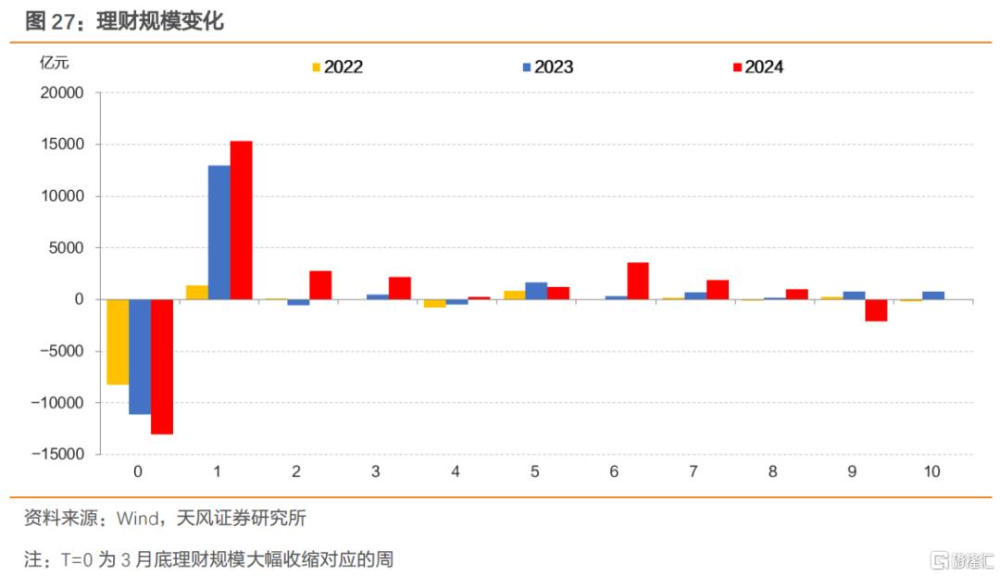

後續除了進一步觀察CD的供需變化,還需要觀察理財的變化,金融脫媒疊加禁止手工補息,我們預計6月理財回表幅度可能超出3月達到更高的水平,6月可能需要適度關注銀行存款回表可能造成的階段性擾動。

觀察理財存續規模周度數據可以看到,對比前兩年理財規模變化情況,以3月最後一周爲起點,2024年在4月第一周开始出現了連續8周的規模擴張,而在進入6月後又突然出現了三年來最爲顯著的6月第一周較大規模收縮,理財規模回表似乎正在开始。

5. 小結

金融脫媒,手工補息帶來金融結構新變化。

手工補息叫停一方面加劇“資產荒”,另一方面也有放大關鍵時點波動的可能,比如半年末。

包括存單在內,利率下行和短期波動可以共存,這是當前宏觀和金融格局不斷變化的結果。

如果機械看待上述變化,4月存單利率下行,6月有可能對應上行,然後7月再度下行。

變化在於非對稱和不均衡在不同時點的區別,畢竟銀行確實缺存款,主要影響還在於國有行,4月和5月是小月,6月是大月。對比3月,在沒有手工補息的情況下,已經有了一定波動,不管是理財、公募還是資金面,都有一定感受。我們預計,6月變化可能要比3月大一些。

一方面我們看到了國有大行在4月之後增加6個月及以上存單的發行,另一方面理財可能陸續开始回表,6月第一周我們觀察到了理財規模的顯著減少。“資產荒”和利率震蕩下行是中期邏輯,這個中期邏輯無法改變半年末對應的波動,除非央行做出更加積極的配合。

我們預計1年國有行存單利率可能回升至2.2%附近,資金利率在下旬存在再度突破2%的可能。

當然,一切僅僅是短期波動,對於負債穩定的主動管理機構和账戶,波動可能意味着機會。

6. 風險提示

本文涉及後續市場走勢判斷,機構行爲和市場走勢存在不確定性,銀行後續發存單補負債和非銀回表存在不確定性,請注意風險。

本文來自天風證券發布的證券研究報告:《存單提價和理財回表,怎么看?》,分析師:

孫彬彬 SAC 執業證書編號:S1110516090003

隋修平 SAC 執業證書編號:S1110523110001

標題:存單提價和理財回表,怎么看?

地址:https://www.iknowplus.com/post/115246.html