碳化硅2024,“價格战”开打?

風水輪流轉,世事難料。

在剛經歷過的新一輪周期下行的旋渦中,大多數芯片門類身陷囹圄,而碳化硅(SiC)絕對算是逆勢而上的典型代表之一,相較於其他賽道的砍單、裁員、破產等市場寒風,加大投資、建廠擴產、搶佔市場,成爲碳化硅行業過去幾年來的真實寫照。

在此背景下,許多行業參與者已經相繼公布了相應的擴張計劃,以快速搶佔市場份額。行業主要參與者之間的合作與整合正在重塑碳化硅的供應鏈。

而今,下行周期已經基本翻篇,半導體行業也大有整體回暖復蘇之勢。

碳化硅作爲曾經“寒冬”下的熱門賽道,如今卻迎來了新的波折。

碳化硅2024,“價格战”开打?

2023年,中國碳化硅襯底行業迎來了大量新玩家,衆多項目在全國各地落地,產能擴張達到空前規模。

據行業數據顯示,2023年國內碳化硅襯底的折合6英寸銷量已超過100萬片,許多廠商的產能爬坡速度超過預期。據估算,我國2023年的6英寸碳化硅襯底產能佔全球產能的42%,預計到2026年我國6英寸碳化硅襯底產能將佔全球產能的50%左右。

這種快速擴張反映了市場對碳化硅襯底的強烈需求。

而另一面,由於擔心來自晶圓廠商或者下遊電動汽車終端用戶的訂單無法充分消化產能,國內碳化硅襯底的價格正在迅速下降。

據悉,以往國內6英寸碳化硅襯底通常只比國際供應商的報價低5%左右,而最近價格差異已經擴大至30%。有供應鏈從業者擔心,由於國內在碳化硅長晶、襯底等領域的廠商衆多,如果有人率先掀起降價模式,恐怕將會迫使越來越多廠商跟進,進而引發碳化硅襯底的價格战。據業內人士披露,國內碳化硅襯底廠商也在積極拓展海外業務,且其國際報價要高於國內報價,但仍大幅低於國際市場平均水平。

碳化硅襯底技術壁壘高,爲價值鏈條核心環節。碳化硅器件價值量存在倒掛,其成本主要集中在襯底和外延,根據CASA數據,兩者佔成本比例合計70%。其中,襯底制造技術壁壘最高,成本佔比高達47%,是最核心環節。

近年來,無論國際還是國內相關廠商,一直在擴大碳化硅襯底外延方面的產能。這或許是導致碳化硅襯底價格下跌的重要原因。

現如今,在“價格战”下承壓的主機廠面前,鮮少有零部件的價格能賣得很貴。即使其在產業初期成本較高,也會在日後慢慢被主機廠將價格“打下來”。

對於碳化硅的未來,有業內人士表示,汽車是碳化硅最主要的應用市場之一,當主機廠降本壓力與日俱增,碳化硅器件廠商也難逃控本的命運。與此同時,碳化硅器件上遊的襯底與外延等產業鏈各環節也將面臨技術革新和“價格战”的挑战。

受此影響,作爲SiC襯底和外延片市場翹楚的Wolfspeed,近年來也正在遭受巨大衝擊。

在新能源汽車對SiC材料需求旺盛的情況下,Wolfspeed本應是一家光芒萬丈的公司。然而,Wolfspeed的股價卻從2021年11月的峰值139美元暴跌至2024年5月的25美元,跌幅高達82%,股價與市場地位嚴重不符。

作爲SiC襯底的先驅和市場領導者,Wolfspeed近年來經歷了頻繁瘦身、業務轉型,成爲一家專注於SiC的廠商。但是業績似乎有點不溫不火。

自2017年到現在,Wolfspeed的年度營收都沒有超過10億美元。然而,Wolfspeed正在實施一項總投資達65 億美元的產能擴張計劃。這種豪賭的策略也導致了財報中的明顯虧損。

巨額資本支出和緩慢的投資回報,投資者有點坐不住了。Wolfspeed的一個大股東Jana Partners甚至給Wolfspeed董事會發信要其考慮出售的方案來改善股東的價值回報。並且還呼籲董事會爲Wolfspeed位於莫霍克谷和錫勒城的兩家芯片制造工廠制定並執行指標和關鍵裏程碑,並爲未來支出確定“明確的融資路徑”,包括CHIPS法案資金。

盡管Wolfspeed正在推動8英寸晶圓產能的增長,但6英寸SiC晶圓相對於市場其他產品而言正變得更具成本競爭力。同時由6英寸向8英寸轉換,看似可以大幅降低成本,帶來快速收益,但實際上8英寸碳化硅晶圓的低良率和高缺陷密度,都會對其規模化應用設置障礙。

近年來,隨着天科合達、天岳先進和瀚天天成等中國制造商的出現,SiC晶圓和外延晶圓的生產競爭越來越激烈,這些制造商正在積極定價以獲得市場份額,正在迅速搶佔6英寸SiC市場。反觀Wolfspeed,2023年其SiC晶圓和外延晶圓市場份額已降至30%,這令Wolfspeed的管理層倍感壓力。

可以看到,Wolfspeed面臨多方面的挑战,包括來自股東的壓力、中國企業的激烈競爭,以及8英寸晶圓產能利用率低和毛利率低的問題。未來,Wolfspeed可能需要加快8英寸晶圓產能的提升速度,以提高利用率,並降低生產成本,從而提高毛利率。同時,公司需要加強研發創新,推出更具競爭力的產品,並積極拓展市場,擴大客戶群。

Wolfspeed對股東擔憂的最直接回應是削減成本、管理支出並減緩資本支出。Wolfspeed可能會重新考慮或推遲對新設施的投資計劃,例如德國晶圓廠,同時改善其財務指標。該公司還可能考慮其他方式,例如增加股息或回購股票。

碳化硅大廠降低營收目標

據報道,2024年第一季度特斯拉全球電動汽車交付量下降9%,同比減少3.6065萬輛,預計今年第二季度下降幅度更大,減少約4.8萬輛左右。

同時,最近我們看到三大汽車公司通用汽車、福特汽車和大衆汽車的下調。其他汽車制造商,包括豐田、Lucid 、Polestar和Fisker ,也根據當前市場狀況宣布了更爲保守的電動汽車銷售目標。

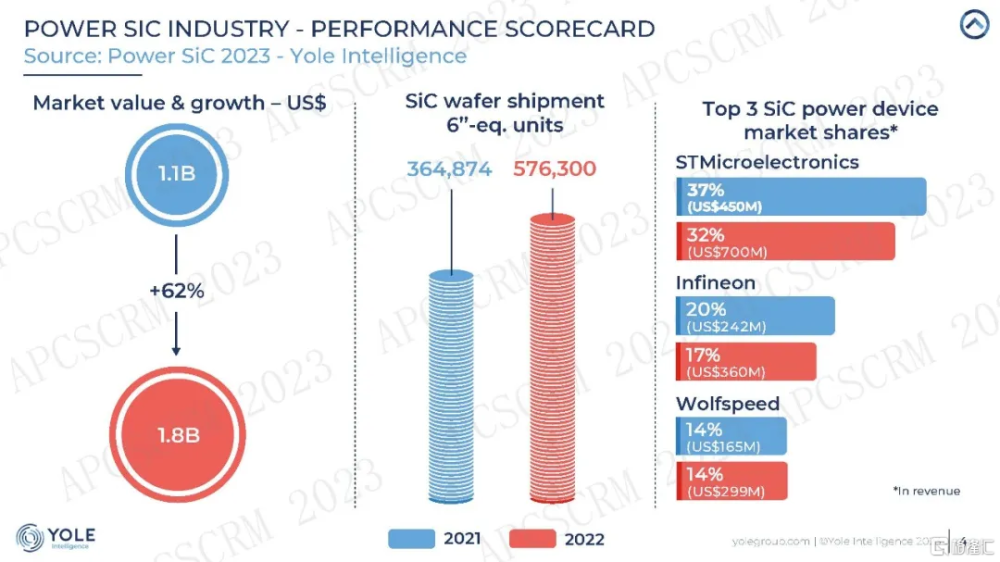

電動汽車爲SiC功率器件核心應用下遊,市場佔比逐年提升。Yole預計2027年車用SiC功率器件佔總市場比例將由2021年的63%增加至79%,其次爲工業和新能源領域,佔比分別爲9%和7%。

因此,隨着全球電動汽車市場需求的疲軟,碳化硅需求有所縮減,供應廠商們爲了搶奪訂單,不斷降低價格。

與此同時,意法半導體、英飛凌、羅姆、Wolfspeed、安森美和X-fab等多家頭部碳化硅企業發布財報,部分企業調低了碳化硅營收增長目標:

意法半導體:2024年碳化硅營收營收僅增長1.5-2億美元,而去年增長了5億美元。今年碳化硅營收之所以增長少,是因爲一位客戶將 2024年歸類爲過渡年,他們預計2025年及以後會回到增長軌跡。

英飛凌:今年碳化硅營收增速調低至20%,相比此前預計的50%大幅縮水。

羅姆:調低碳化硅營收預期目標,明年碳化硅營收目標減少11億元人民幣,2027年目標減少27億人民幣。

Wolfspeed:在新工廠實現盈利前,不再擴建綠地工廠。

去年3月,馬斯克在特斯拉投資者日上強調,下一代車型組裝成本力爭減少50%,並計劃減少75%碳化硅晶體管數用量。這一消息當時也瞬間引發主要碳化硅供貨商股價震蕩。

如今,隨着電動汽車銷量的放緩,業界再次下調了對於碳化硅市場的預測。

碳化硅產能過剩?卷死彼此?

近年來,國外廠商正在以各種方式,拼命擴大產能,並積極尋求更多長期合作夥伴,建立更爲完全的產業鏈。

不論是Wolfspeed、英飛凌、意法半導體,還是羅姆、安森美,在碳化硅上的战略都是擴大供應鏈、多方合作、產能升級。而中國廠商在碳化硅產業各個環節也都在全面加速布局。

一時間,國內外碳化硅項目迎來“大亂鬥”。

截至目前,全球已有27家企業實現了8英寸SiC單晶生長的研發突破,其中包括17家中國企業。

據不完全統計,國際廠商去年一年貢獻6英寸碳化硅襯底產能超過200萬片。隨着襯底材料持續突破技術“天花板”,全球8英寸SiC晶圓廠的擴張規模也在2023年達到了新高水平,全球各大碳化硅相關廠商正瘋狂發力碳化硅。

有聲音表示,按照現在這個擴產速度,未來碳化硅會不會過剩?

事實上,碳化硅目前正在進入全面的產能和價格拼殺階段,相信在未來,新一輪洗牌即將來臨,技術、良率、價格都將會成爲競爭的關鍵。

但從現在來看,未來8英寸將會迎來一場大战,2024年碳化硅市場只會更卷!

但卷的結果是大家大打價格战,誰都掙不到錢。

國產廠商如何破局?

事實上,目前國產碳化硅上車的佔比非常低,也就百分之幾,還往往是作爲“備胎”。現在國際大廠的產能上來了,不缺芯了,國產碳化硅器件的命運可想而知。

這反映了當前碳化硅在電動汽車應用中存在一些關鍵問題。對於碳化硅器件廠商來說,單純追求價格競爭而忽視產品質量和可靠性的確是一個危險的趨勢。卷價格的最終結果是一損俱損,尤其是在涉及人命安全的應用場景中,任何一絲的質量問題都可能導致嚴重的後果。

作爲國內碳化硅器件廠商,真正應該卷的是上車應用。要卷就要卷產品質量,卷長期可靠性。首先從上車驗證做起,踏踏實實搞幾年,積累足夠的應用數據,爲用戶使用做好鋪墊,讓用戶心裏有底。

有專家表示,國產廠商需要從以下幾個方面入手打破內卷怪圈,要卷就卷到點子上:

提升產品質量和可靠性:這是最基本的也是最重要的。廠商應該投入更多研發資源,改進生產工藝,確保產品性能穩定可靠。同時,也應該建立完善的質量檢測體系,確保每一批產品都符合標准。

加強上車驗證:不斷積累應用數據是提升用戶信任度的關鍵。廠商應該積極與汽車制造商合作,爭取更多的上車驗證機會,通過實際應用來驗證產品的性能和質量。

拓展應用領域:雖然電動汽車是碳化硅的主要應用領域,但並不意味着其他領域就沒有機會。廠商可以根據不同領域的需求,开發適合的產品,拓展應用領域。

加強國際合作:與國際大廠合作,不僅可以學習到先進的生產工藝和管理經驗,還可借助他們的渠道和資源拓展國際市場,也可以通過合作共同推動碳化硅產業的發展。

提高品牌影響力:通過優質的產品和服務提升品牌影響力,讓更多的用戶了解和信任國產碳化硅器件。這不僅可以提高產品的市場佔有率,還可以爲廠商帶來更多的商業機會。

國產碳化硅領域也正在取得階段性突破和進展,例如:

國際功率半導體巨頭英飛凌爲拓展碳化硅材料供應商體系,籤約國產碳化硅襯底頭部產商天岳新進、天科合達,其重要性堪比消費電子廠商納入“蘋果產業鏈”,能爲英飛凌供貨證明了國產碳化硅襯底在技術和產能上的進步。

意法半導體與三安光電成立了一家合資制造廠,進行8英寸碳化硅器件大規模量產。爲滿足該合資廠的襯底需求,三安光電也將利用自有襯底工藝,單獨建造和運營一個新的8英寸碳化硅襯底制造廠。

另外,中電化合物也宣布與韓國Power Master籤訂了長期供應8英寸在內的碳化硅材料的協議,公司預計未來3年碳化硅產能將達到8萬片。

上述例子均表明,中國襯底和材料廠商的生產工藝、原材料品質和襯底質量已達到國際先進水平,能夠滿足國際大廠對高性能、高品質碳化硅襯底的需求。同時也說明中國廠商的產能和規模能夠滿足國際大廠對碳化硅襯底和材料的採購需求。

通過加強與國際大廠的合作,可以爲中國廠商提供更多的市場機會和技術支持,共同开發新產品、新技術,提高產品的國際競爭力。

破局:邁向8英寸時代

目前,6英寸晶圓佔據碳化硅市場主流,8英寸處於規模產能釋放階段。

集邦咨詢旗下化合物半導體市場此前對國內主流SiC企業的8英寸襯底進度進行了統計,目前國內有10家企業和機構在研發8英寸襯底,包含爍科晶體、晶盛機電、天岳先進、南砂晶圓、同光股份、中科院物理所、山東大學、天科合達、科友半導體、乾晶半導體等。

而從國外情況看,Wolfspeed、ROHM、英飛凌、ST等國際碳化硅大廠已經紛紛邁入8英寸,這些廠商的量產節點也紛紛提前到今年。值得一提的是,前文所述意法和三安光電的合作主要集中在8英寸,英飛凌與兩家國產SiC企業籤訂長約也表明未來將向8英寸進發,這有助於我國在碳化硅進展上加速趕上國際步伐。

總體來看,提升良率是降低成本的關鍵,同時也是SiC繼續大規模鋪开的關鍵。提升良率一方面依賴技術創新與技術沉澱,另一方面,在擴大產能之下,可以通過學習曲线和規模優勢,達到快速降低平均成本的目的。所以目前各大SiC企業積極擴產,一方面可以擴大市場份額,另一方面也可以提升良率,從而將價格下探。

在量產上車方面,國內SiC器件廠商已經开始嶄露頭角,但針對市場規模最大的、投資者更看重的主逆變器領域還略顯乏力。主逆變器關系到整車和人員的安全,對SiC MOSFET的性能、可靠性要求極高,國內很多材料還在驗證中,能滿足車規級要求的佔比不高。

此外,國產碳化硅功率半導體真正有效產出、達到高質量標准的產品還不多,中低端碳化硅功率半導體存在產能過剩風險和內卷現象。有專家提醒,本土企業在積極發展過程中要提升差異化優勢,同實際市場需求相結合,避免產能盲目擴張。

寫在最後

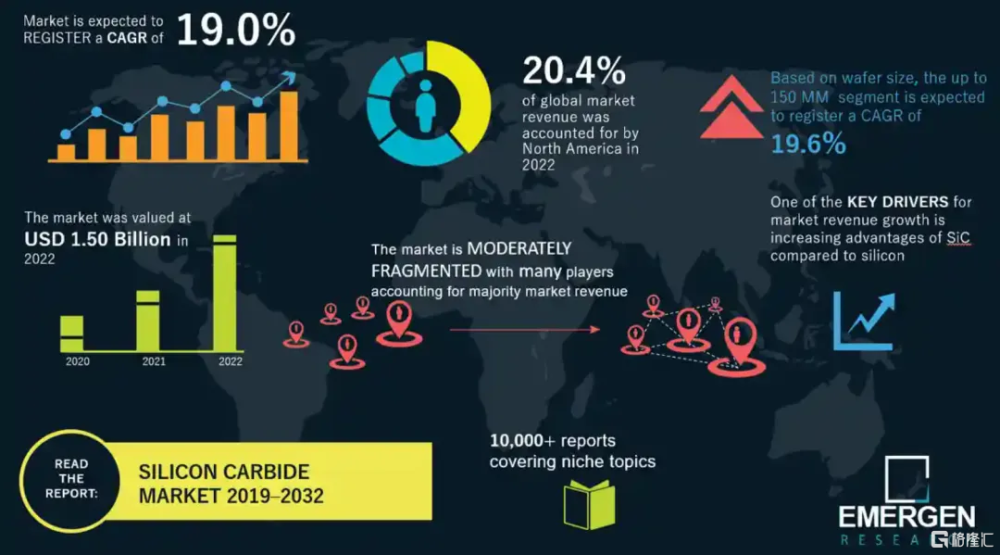

根據Emergen Research預測,在2023-2032年碳化硅市場將保持約11.6%的年均增長率。到2032年,市場規模預測將達到91.8億美元。

盡管當前襯底價格出現大幅波動,海外大廠的2024年碳化硅營收預期下調,以及特斯拉作爲電動汽車龍頭之一給出的保守預期。

但從終端市場來看,無論汽車還是光伏、工業,對碳化硅的長期需求依然保持旺盛。

現階段中國廠商在襯底領域與國際大廠差距在縮小,從國內廠商合作的國際大單可以看出,中國襯底產品質量受到認可。而從擴產項目及技術發展以及下遊市場需求來看,8英寸SiC襯底整體發展有加速向上之勢,明顯啃下8英寸這塊“骨頭”,是未來的方向。

2024年是關鍵的一年,也是卷上加卷的一年。

市場是異常火熱的,對於處於當前階段的中國碳化硅產業來說,如何降低成本、穩定質量、提升良率,是大規模應用落地的關鍵。

與此同時,國內外產業模式的差異,技術差距、設備挑战以及國內碳化硅器件中低端“互卷”等問題,都是中國碳化硅產業鏈發展需要攻克的難題。但不管怎樣,在大勢所趨之下,國產碳化硅產業正在滾滾向前,未來可期。

標題:碳化硅2024,“價格战”开打?

地址:https://www.iknowplus.com/post/112641.html