六月全球大類資產如何配置?

核心觀點

從全球經濟周期來看,美國正處於新一輪科技浪潮帶來的繁榮階段,就業市場旺盛,科技發展迅猛,經濟仍在較快增長。從短周期來看,新一輪庫存周期已經啓動,正在從被動去庫向主動補庫轉變,國際貿易回升,五月美聯儲未及時轉鷹,造成需求增強,通脹加劇。地緣政治衝突不斷,全球在战爭、金融、貿易以及科技等領域仍有風險可能暴露,加大了對全球經濟的擾動。

從國內經濟來看,居民加槓杆放緩的趨勢有所顯現;財稅收入增長偏慢對財政支出也有一定制約。5月17日房地產“組合拳”政策出台,其效果還需要更多耐心;5月以來政府債淨融資增加或有望重新對財政支出、政府投資等形成支撐。

匯率:美國二次通脹風險上升,加息時點推遲,國內需求不振,房地產收縮速度較快,預計年底美元兌人民幣匯率可能還有一定貶值壓力,相應的美元或有再次升值的風險。

股市:從短期看,國外需求回暖,國內三中全會臨近,市場偏好逐漸擡升。A股可能會延續一季度的反彈勢頭。此外,當前地產端政策放松、財政貨幣政策積極態度也有助於爲市場注入信心。國際方面,短周期看利率的不斷回升對需求的抑制作用逐漸顯現,美股上漲速度或將變慢,轉折點可能在美聯儲轉鷹之後,在此之前美股都會保持上漲勢頭。歐洲核心國家的股指弱於美股,主要原因是經濟活力相對較弱。日股金融風險或在逐漸加劇,未來幾個月將降低倉位。

債市:6月份,國內債市或將偏強震蕩。盡管政府債發行有望進一步提速,但其帶來的供給擾動或將由央行配合提供資金進行對衝;同時長城證券認爲提高實體經濟融資需求、降低實際利率可能還有較大必要性,緊盯政策利率(MLF)及存貸款利率下調。相對寬松的貨幣環境可以對債市走強創造有利條件。近期的美聯儲議息會議並未轉鷹,市場利率仍保持震蕩走低態勢,刺激了需求和物價的反彈。債市仍將保持謹慎狀態,等待利率進一步的反彈。隨着日本通脹從高位回落,利率已經明顯處於限制性作用,不再支持長端利率的回升。

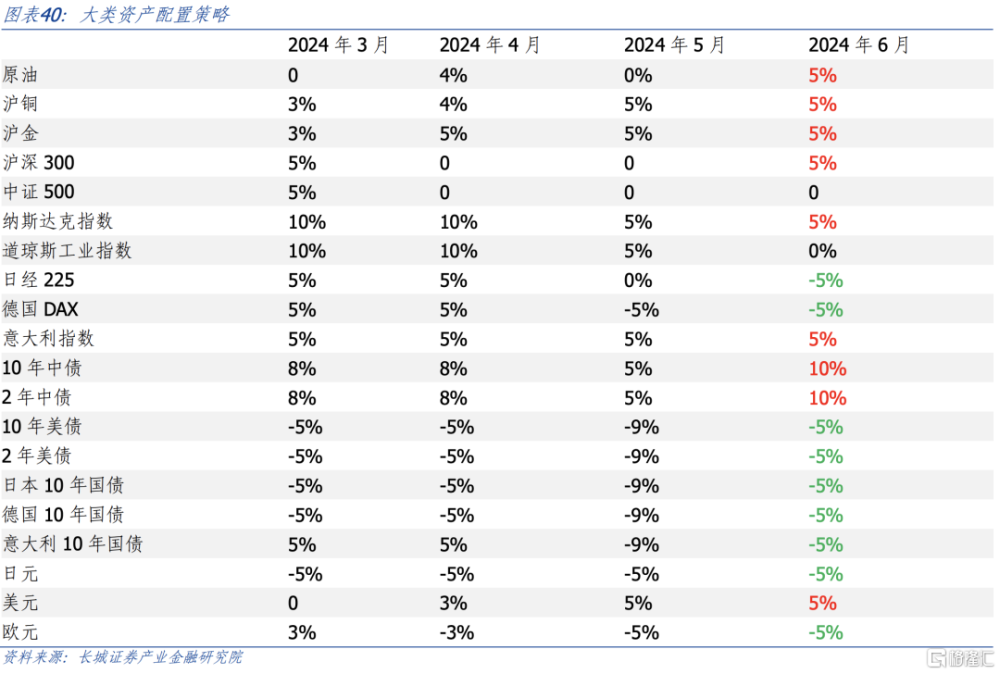

商品:黃金方面,短期內國際局勢不穩定,央行、居民繼續購买黃金,這可能導致黃金價格繼續上漲。原油方面,短期內國際經濟繼續復蘇,整體需求曲折向上,六月份原油價格仍將處於震蕩階段。精銅方面,中美兩國在制造業上形成共振,全球制造業的復蘇帶來有色金屬的快速上漲。若六月美聯儲政策偏緊,可能會再次抑制銅價的上漲速度。

全球大類資產配置:5月份長城大類資產配置指數上漲1.29%至5月29日的104.8878。

1全球經濟周期

1.1美國經濟繼續偏強

從全球經濟周期來看,美國正處於新一輪科技浪潮帶來的繁榮階段,就業市場旺盛,科技發展迅猛,經濟仍在較快增長。從短周期來看,新一輪庫存周期已經啓動,正在從被動去庫向主動補庫轉變,國際貿易回升,五月美聯儲未及時轉鷹,造成需求增強,通脹加劇。地緣政治衝突不斷,全球在战爭、金融、貿易以及科技等領域仍有風險可能暴露,加大了對全球經濟的擾動。

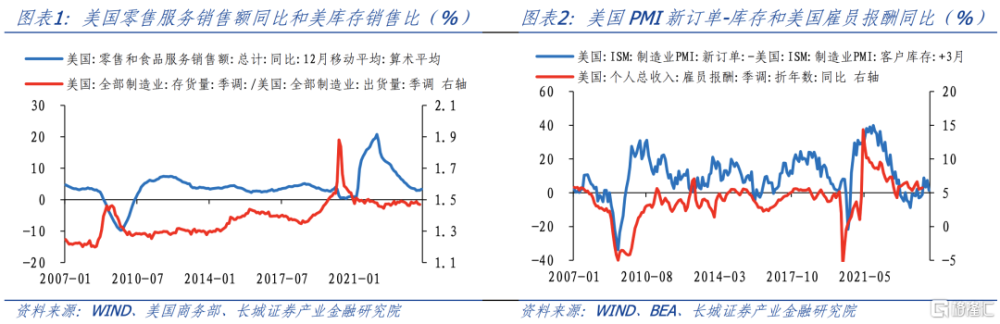

2024年4月美國零售和食品服務零售額同比增速爲4.02%,比上個月回升了1.8個百分點。修勻後的12月均值出現了較長時間的穩態,與之相對應的就是庫存銷售比,該指數也保持平穩狀態持續了三年,下一階段隨着補庫周期的啓動而开始下降。隨着消費的回升,美國制造業景氣度也將持續上升,並提高居民收入,進一步加速消費的增長。雖然4月份PMI的需求缺口有所回落,但長城證券預計5月份將明顯回升。

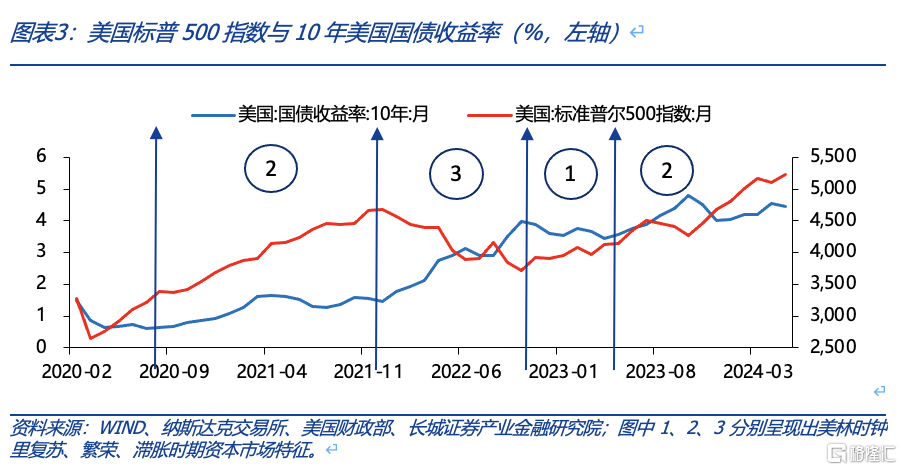

近期美國資本市場出現美股上漲和利率上漲的特徵,這與美林時鐘繁榮期的資本市場表現一致。截至5月24日,5月份標普500指數上漲5.34%,創歷史新高。美國10年期國債利率4.46%,比月初略有下降,但仍處於上升趨勢之中。展望六月份,6月12日美聯儲再一次召开議息會議,若貨幣政策偏緊,美國利率繼續上升,滯脹風險可能加劇。

全球地緣政治風險依然不斷。二季度俄烏战爭持續不斷,巴以衝突愈演愈烈。部分風險事件都可能會演化成對世界經濟復蘇進程的衝擊以及擡升全球物價,進而改變主要國家貨幣政策的計劃。

1.2 國內樓市政策效果待顯現

從長周期來看,中國經濟正處於房地產調整、人口下行及債務化解周期,逐漸顯露出包括地方債務風險、居民消費升級不暢等問題,長期問題亟待改革解決。二十屆三中全會即將召开,這次會議仍將繼續聚焦改革,市場對本次會議也較爲關注。從短周期來看,中國經濟正處於復蘇階段,前四月制造業投資和生產繼續超預期,但消費增長放緩,地產板塊仍有收縮傾向。房地產政策大幅放松之後,市場期盼政策效果落地。

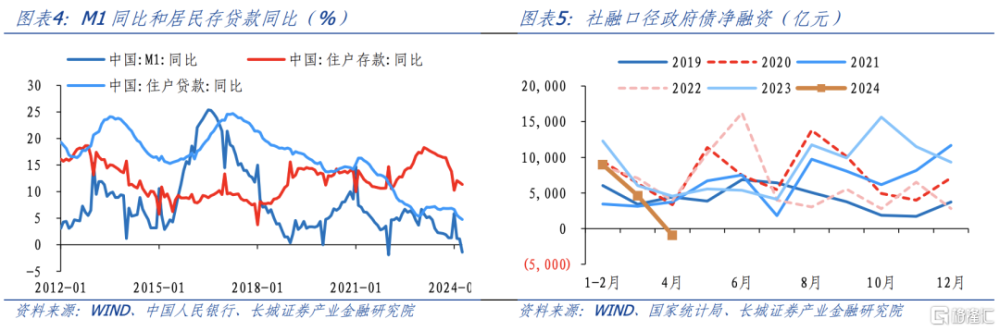

國家統計局數據顯示,4月社零同比增速放緩且環比較疫情前季節性水平偏弱,結合4月居民存貸款增速放緩與M1同比負增,居民加槓杆放緩的趨勢都有所顯現;地產銷售量價、房地產投資同比降幅均擴大。而財政部數據顯示,1-4月國內稅收與土地出讓收入同比偏低,對財政支出也有一定制約,同時期政府債發行偏慢乃至淨償還。這或許意味着國內需求端無論是政府部門還是私人部門均有待加力。

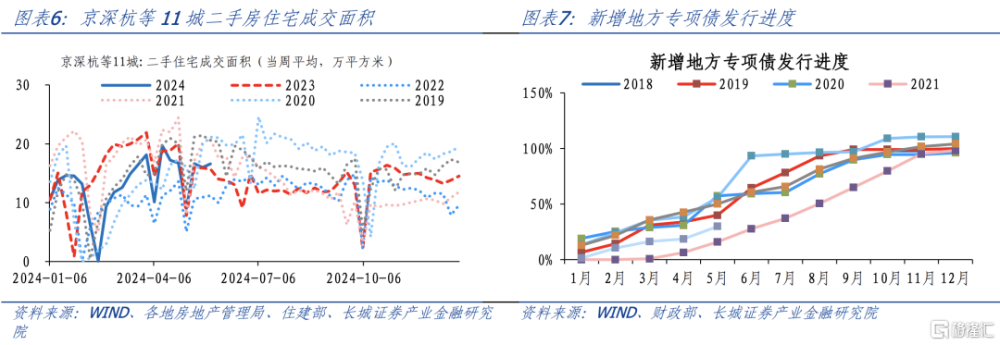

在此背景下5月17日房地產“組合拳”政策出台,3000億保障性住房再貸款打开政府收購存量商品房用於保障性住房的空間,同時住房貸款利率、首付款比例下調。此舉一方面指向存量房“去庫”,另一方面也意在提高地產銷售活躍度。不過5月20-26日當周,30城市新房成交與上周基本持平,京杭深等11個城市二手住宅成交環比略有回升。房地產“新政”的效果還需要更多耐心。另外,5月份政府債發行初步提速,地方專項債淨融資4383.5億元,比4月的883.5億元明顯增加。政府債淨融資增加或有望重新對財政支出、政府投資等形成支撐。

當然也要看到國內經濟發展面臨的實際增速與名義增速、服務與實物、新動能與舊動能等“冷熱不均”的結構性問題,短期可能難以較快解決,這對於內需回升、價格“再通脹”或都可能形成掣肘。長城證券認爲政策仍可期待降低LPR、政府債發行提速等,降低融資成本,暢通經濟循環。

2大類資產走勢分析

2.1匯率

2.1.1 人民幣

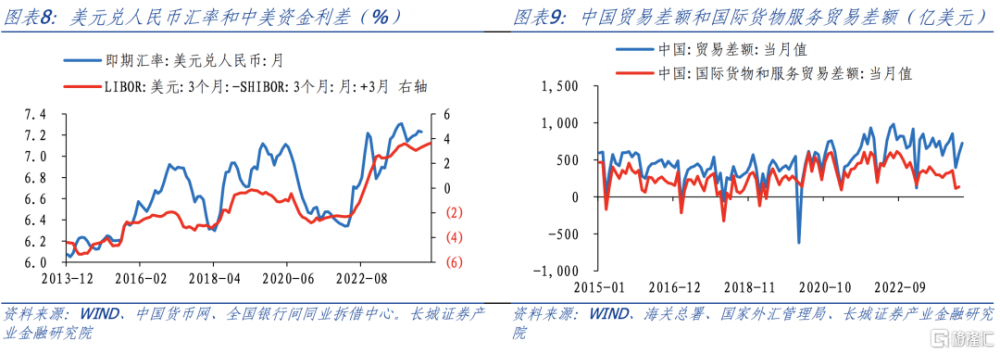

從長周期來看,中國經濟已經進入房地產調整周期和人口下行階段,人民幣存在一定貶值壓力,需要繼續改革开放並建立創新驅動增長模式。從短周期來看,美國二次通脹風險上升,加息時點推遲,疊加國內需求不振,房地產收縮速度較快,降息壓力較大。預計年底美元兌人民幣匯率可能還有一定貶值壓力。

5月至今美國短期利率波動幅度不大,3個月SHIBOR利率下降了10BP左右,這使得兩國利差最大擴大了10BP左右。美國方面,6月12日美聯儲將再次召开議息會議,如果屆時釋放偏鷹信號,美國利率可能會再次回升。中國方面,房地產市場穩定的條件之一是實際利率大幅下降至合理水平,這就需要進一步降息。中美利差仍處於擴大趨勢之中。

雖然今年以來中國出口增速不斷擡升,但國際貨物和服務貿易順差已經趨勢性下降,今年3月份的國際貨物和服務貿易順差與去年同期相比已經減少60%左右。經常項目順差的趨勢性減少,不利於人民幣的穩定。

2.1.2 其他貨幣

從長周期來看,美元的走勢取決於貿易夥伴國的相對增長速度,當前中國正處於轉換發展動能的階段,經濟增速有所回落,因此美元仍處於升值的大周期中。從短周期來看,隨着“二次通脹”風險的上升,美市場利率回升概率較大,美元或有再次升值的風險。

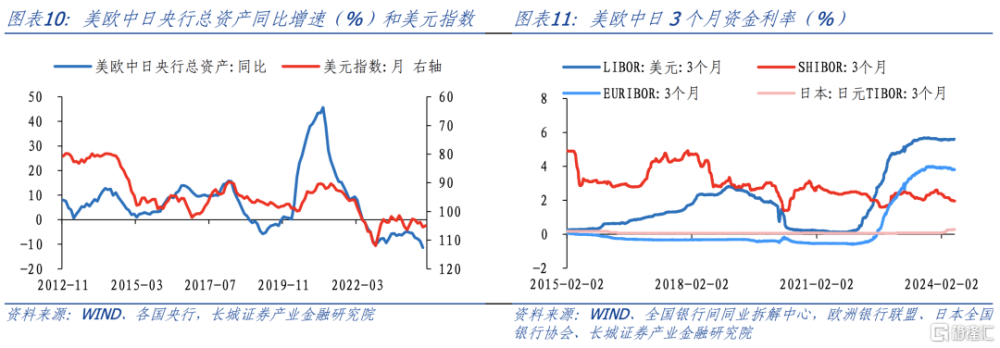

全球流動性正在逐漸收緊,5月份美聯儲繼續縮表超過910億美元,截至目前美聯儲總資產已降至73299億美元左右;歐洲央行縮表超過177億歐元,總資產降至65758億歐元左右。雖然中日兩國央行仍在擴表中,但相對於歐美的縮表來說,全球央行的總資產實際上是在減少的。但從四國短期利率走勢來看,除了日本流動性明顯收緊之外,其他國家3個月利率穩中有降。這可能也表明全球流動性並不非常緊張。

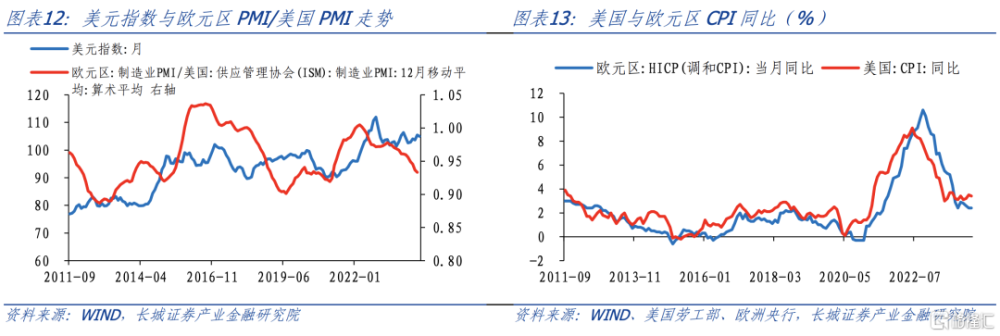

歐美兩國經濟基本面發生較大變化,歐洲通脹相對於美國不斷趨弱。4月份歐洲制造業PMI指數45.7%,明顯弱於美國的49.2%。歐洲的CPI同比也已下降至2.4%附近,而美國還在3.4%,兩者差距進一步拉大。這背後反映是兩國經濟活力的不同,美聯儲面臨着再度收緊的壓力,而歐洲央行在討論何時降息。

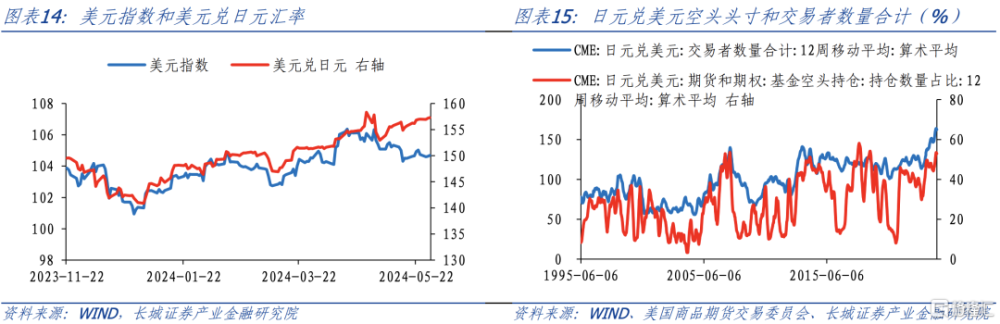

從長周期看,日本經濟回歸正常化,日元大概率升值,但短期內,日元存在着嚴重的投機情緒。今年以來日元的走勢與美元幾乎同步,在美元升值的同時日元不斷貶值。但這一節奏進入5月份之後出現了偏離,美元的升值速度明顯在放慢,甚至出現小幅貶值,而日元仍然在貶值趨勢之中。這裏表明市場中存在過度的投機行爲,當前CFTC基金日元空頭頭寸佔比已增至歷史最高水平附近,交易者數量也達到歷史新高,還在不斷上漲。5月25日G7財長意大利會晤後發表公報,警告外匯匯率的過度波動。日本當局也在幹預外匯市場,首席貨幣外交官Masato Kanda5月8日表示,日本可能不得不對任何無序的、投機驅動的外匯波動採取行動。

2.2股票

2.2.1國內股市

中國經濟仍在人口老齡化、房地產調整周期以及私人部門資產負債表調整的影響下波動前行,私人需求呈現出結構性收縮的特徵,居民儲蓄意愿偏高,消費增長放緩,部分工業企業正在從去槓杆向去產能轉化,股市可能缺乏牛市基礎。從短期看,國外需求回暖,國內三中全會臨近,市場偏好逐漸擡升,A股可能會延續一季度的反彈勢頭。

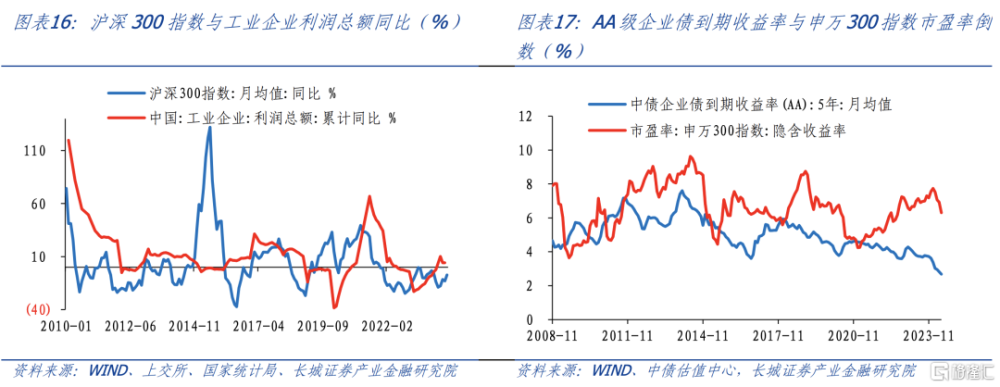

國家統計局數據顯示,4月工業企業利潤增速爲4%,1-4月累計同比4.3%,與一季度基本持平。企業盈利盡管回彈斜率不陡峭,但仍屬於緩慢修復中,這對於股市暫時沒有明顯壓力。並且考慮到當前地產端放松限購、降低首付、降低利率等政策頻出,財政貨幣政策維持積極態度,也有助於爲市場注入信心。

截至5月28日,滬深300與中證500指數月均值分別環比回升2.96%和2.54%。長城證券以申萬300指數市盈率測算對應的隱含收益率,5月申萬300隱含收益率有所回落,不過相對於債券來看,A股長期投資價值較高。長城證券認爲A股估值修復的重要推動力仍在於企業盈利顯著改善。

2.2.2 國際股市

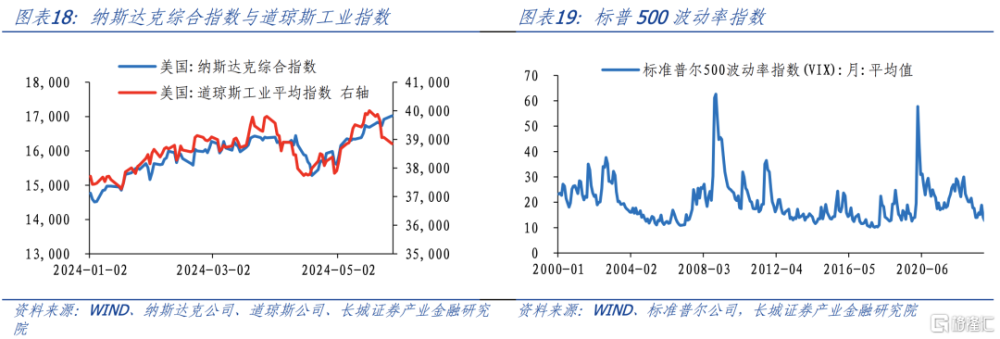

從長周期來說,美股與美國經濟仍具有長期上漲的基本面。從短周期來說,隨着利率的不斷回升,對需求的抑制作用逐漸顯現。美國經濟周期正從繁榮期向滯漲期轉變,美股上漲速度或將變慢。轉折點可能在美聯儲轉鷹之後,在此之前美股可能會保持上漲勢頭。

5月下旬以來美國股市出現分化,納斯達克指數繼續強勢,道瓊斯工業指數有所回調。這主要得益於英偉達發布的強勁業績報告,季度營收創紀錄260億美元,較第四季度增長18%,較去年同期增長262%,連續第三個季度實現銷售額較上年同期增長三倍。英偉達股價5月上漲超過27%,帶動納斯達克指數創歷史新高。從市場結構上來說,美股VIX指數已到歷史低位,市場對於上漲的預期已經達到高度一致,後市可能會出現調整。

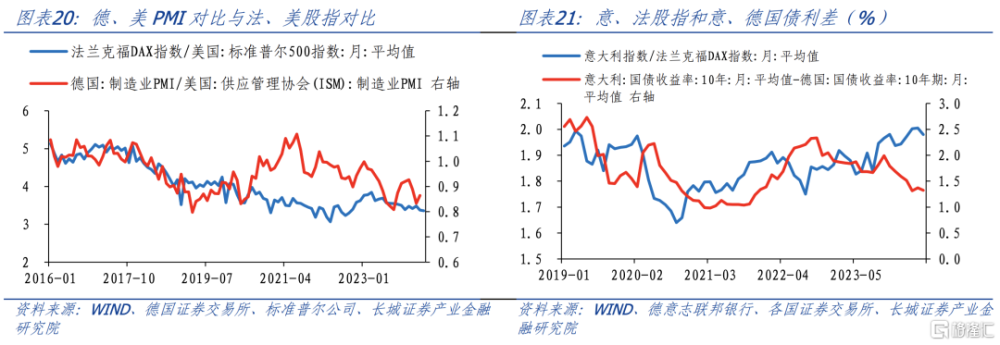

從風險偏好來看,歐洲核心國家的股指弱於美股,主要原因是經濟活力相對較弱。但在內部歐洲股市風險偏好依然處於高位,從意大利和德國的國債信用利差繼續下降的趨勢來看,這一風險偏好可能還會持續。由於德國經濟增速慢於歐洲內外主要國家,造成歐元趨弱和股指表現遜於其他國家。

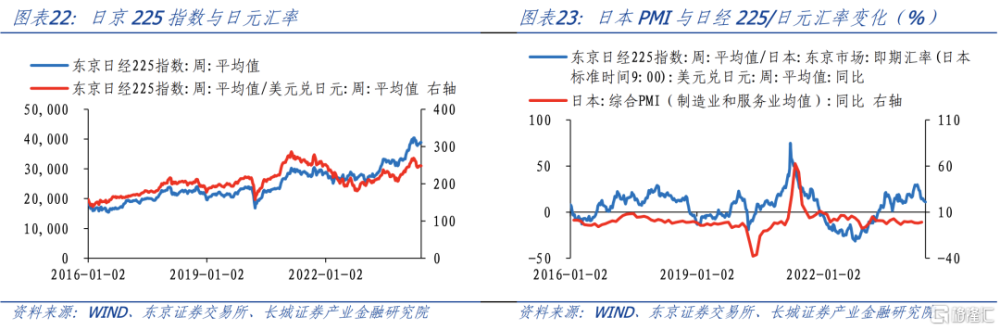

日本股市的上漲主要來自兩部分, 一個是匯率的貶值,一個是國內基本面的改善。但兩者目前出現一定的分化,匯率的貶值具有一定的投機性,基本面的改善還不足以支撐日經225創新高。從目前形勢來看,服務業PMI指數的回落可能會抵消制造業PMI指數的回升,後市仍然不容樂觀。由於日本股市風險或將逐漸加劇,未來幾個月應降低倉位。

2.3 債券

2.3.1 國內債市

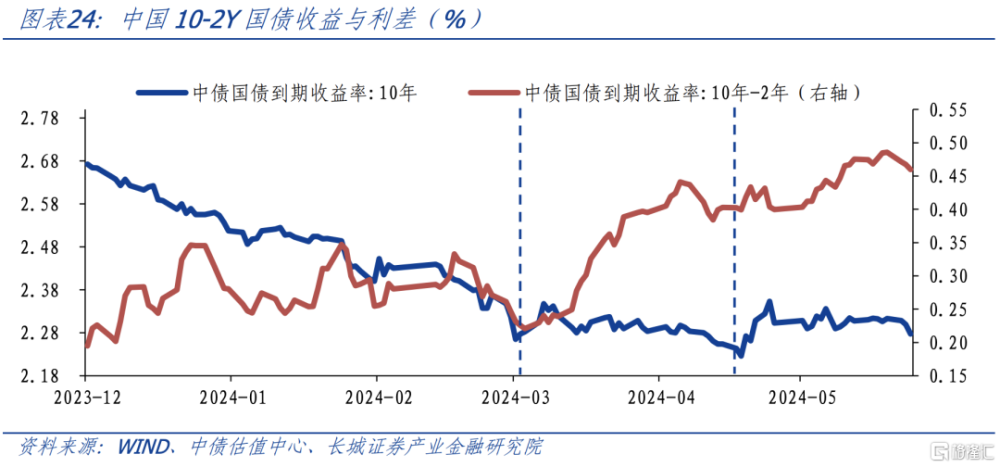

隨着我國人口總量拐點初現、老齡化程度不斷加劇,債務快速上漲的周期或已過去,當前我國實體經濟宏觀槓杆率已接近300%。長周期看,債務上漲趨緩的另一面或是利率的趨勢性下降。並且長城證券預計下一階段宏觀槓杆率上升得越快,對應利率下降得也越快。短周期看,經濟復蘇力度較弱,貨幣政策仍需加碼,2024年或仍有降息空間。但在央行窗口指導之後,長端利率或進入震蕩行情。

5月債市不再單邊上漲,轉爲窄幅震蕩,月均值回升至2.3%左右。資金相對寬松,而長端收益率下行有阻礙,對應短端機會凸顯,曲线趨於陡峭化。5月28日,長端整體相對穩定,10年/30年國債到期收益率分別較月初下行0.7BP和1.5BP至2.2994%和2.5302%,而1年/2年國債到期收益率分別較月初下行3.8BP和7.1BP至1.6552%和1.8320%。

以10年國債收益率爲例,4月末債市出現較大幅度回調,截至4月29日10年、30年品種分別較4月23日階段性低點上行12.7BP和16.2BP至2.3530%和2.5833%。4月30日國內PMI擴張放緩,並且生產指數與新訂單指數一升一降,表明制造業企業產需之間矛盾仍存,債市情緒轉好,10年國債收益率回落5BP至2.3028%。進入5月債市繼續在2.3%左右窄幅震蕩:5月9日杭州、西安全面取消地產限購政策,市場風險偏好略有擡升,10年國債收益率回升2.3BP;5月11日金融數據公布,M1同比負增、新增社融轉負,資金活化程度有待提高,債市情緒重新好轉,10年國債收益率下滑4.6BP至2.2900%。

長城證券認爲6月份,債市或將偏強震蕩。盡管政府債發行有望進一步提速,但其帶來的供給擾動或將由央行配合提供資金進行對衝;同時長城證券認爲提高實體經濟融資需求、降低實際利率可能還有較大必要性,緊盯政策利率(MLF)及存貸款利率下調。相對寬松的貨幣環境可以對債市走強創造有利條件。

2.3.2 國際債市

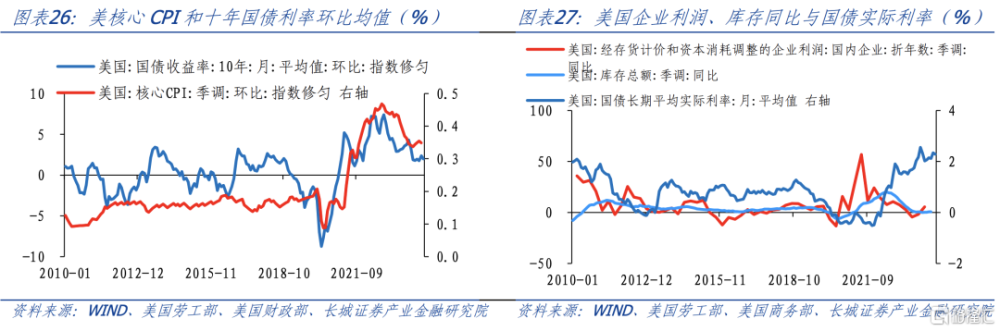

從長周期來看,美國利率難以維持在當前這么高的水平,未來會逐漸回落。但從短周期來看,近期的美聯儲議息會議並未轉鷹,市場利率仍保持震蕩走低態勢,刺激了需求和物價的反彈。債市仍將保持謹慎狀態,等待利率進一步的反彈。

近期明尼阿波利斯聯儲主席卡什卡利表示,美聯儲的政策立場是限制性的,但政策制定者並沒有完全排除進一步加息的可能性。這符合長城證券一貫的看法,雖然美國通脹數據還在下降,但仍處於較高中樞水平,有進一步擡升可能。同時從美國經濟基本面來看,實際利率相對偏低,或不足以抑制美國企業的利潤和補庫需求。

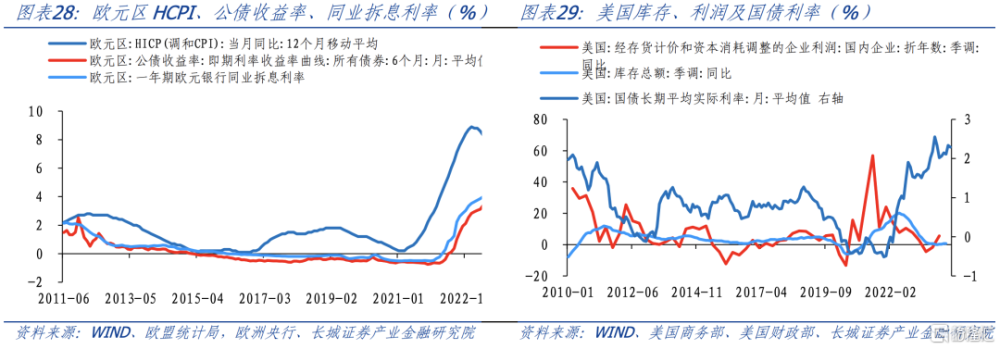

歐央行降息意愿較強,但可能仍會推遲。近期歐洲央行管理委員會成員弗朗索瓦·維勒魯瓦·德加約表示,該行不應該排除6月和7月連續降息的可能性。5月27日,歐洲央行首席經濟學家菲利普·萊恩(Philip Lane)表示,歐央行有希望在6月6日的議息會議上开始降息。5月份多位歐洲央行官員表示支持央行降息,但從目前市場表現來看,歐洲CPI的趨勢值正處於基准利率位置,市場的短期利率也維持在該水平,並沒有給出降息的預期空間。

日本結束負利率之後,利率仍在快速上升。隨着日本通脹從高位回落,利率已經明顯處於限制性作用,不再支持長端利率的回升。目前日本長端利率的上升,主要是海外利率回升以及日本央行承諾會繼續加息造成的資本流出壓力造成的。5月22日新發10年期國債收益率一度上升至1%,時隔11年再次來到這一水平。日本央行行長植田和男表示,日本有逐步提高利率的空間,未來的挑战是需要將通脹預期穩定在2%。但這一難度不斷增加。

2.4 商品

2.4.1 黃金

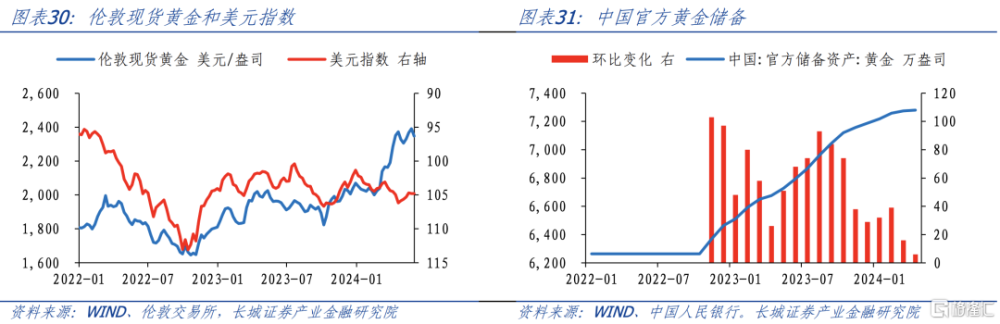

從長周期來說,黃金仍在牛市。一方面,通脹的長期上漲促使黃金價格的上漲。另一方面,地緣政治衝突不斷,國際局勢不穩定,各國央行儲備黃金的需求增長。抗通脹、抗風險屬性可能在長周期內推動國際金價走出新一輪牛市。從短周期來說,國際衝突進入劇烈振蕩期之後,俄烏战爭仍在進行,以色列對加沙的進攻還在繼續,中美關系期待改善,黃金價格仍然看漲。

此前,黃金和美元同漲,背離傳統分析框架,主要原因就是國際衝突加劇。5月份,黃金與美元重現負相關性,但仍有短暫背離。比如5月17日-5月23日,黃金和美元又出現同步上漲。這反映了國際局勢和美聯儲預期雙重不穩定的因素放大了黃金價格的雙向波動。但從趨勢上來看,國際衝突形勢繼續加劇,5月19日伊朗總統在直升機事故中遇難,加大中東地區緊張局勢。各國央行和居民因安全訴求和避險需求仍在繼續增持黃金。在這一背景下,黃金價格或將繼續上漲。

2.4.2 原油

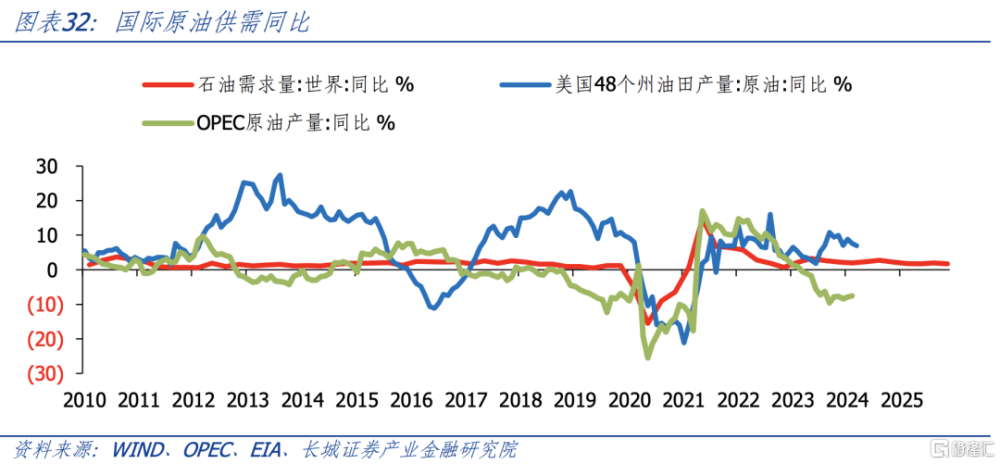

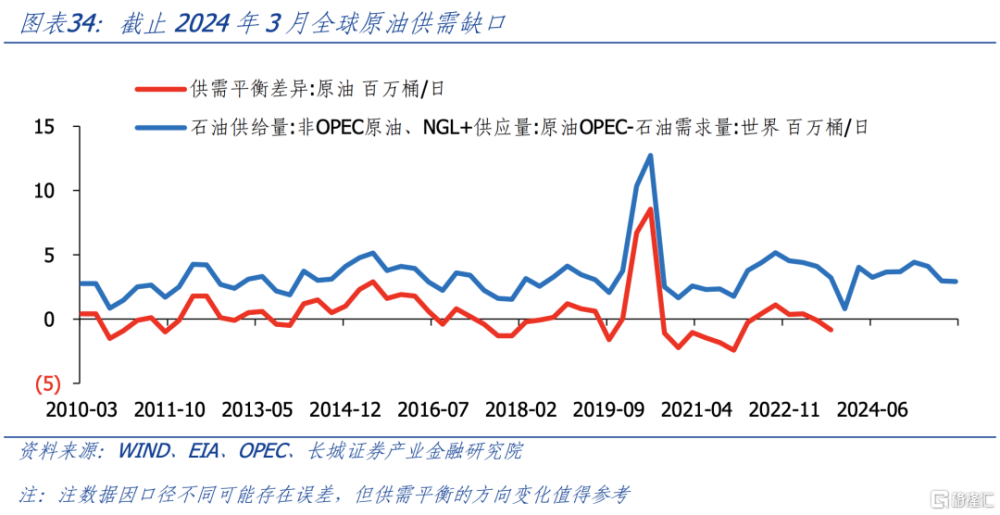

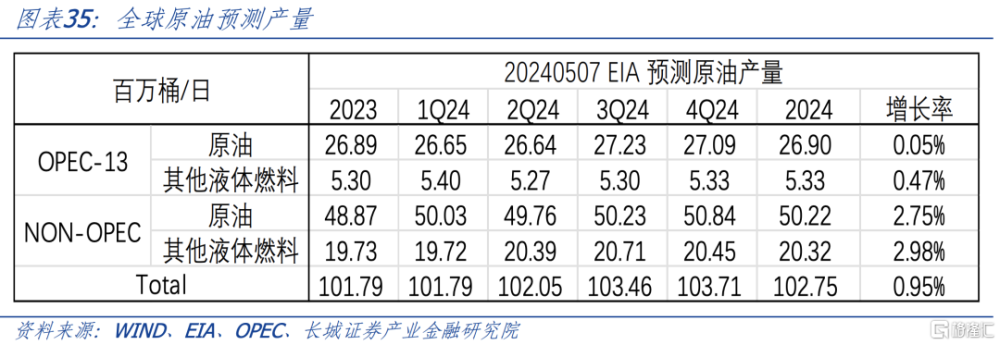

在原油的決定因素裏,大部分情況下需求決定方向,供給決定幅度。國際地緣政治衝突對原油的影響正從短期向長期轉變,中樞水平正在擡升;短期內,國際經濟繼續復蘇,整體需求曲折向上,供給端主要受美國釋放战略石油儲備控制油價,油價上漲慢於其他大宗商品。長城證券預計六月美聯儲政策偏鷹,利率的上升抑制了需求的增長速度,六月份原油價格仍將處於震蕩階段。

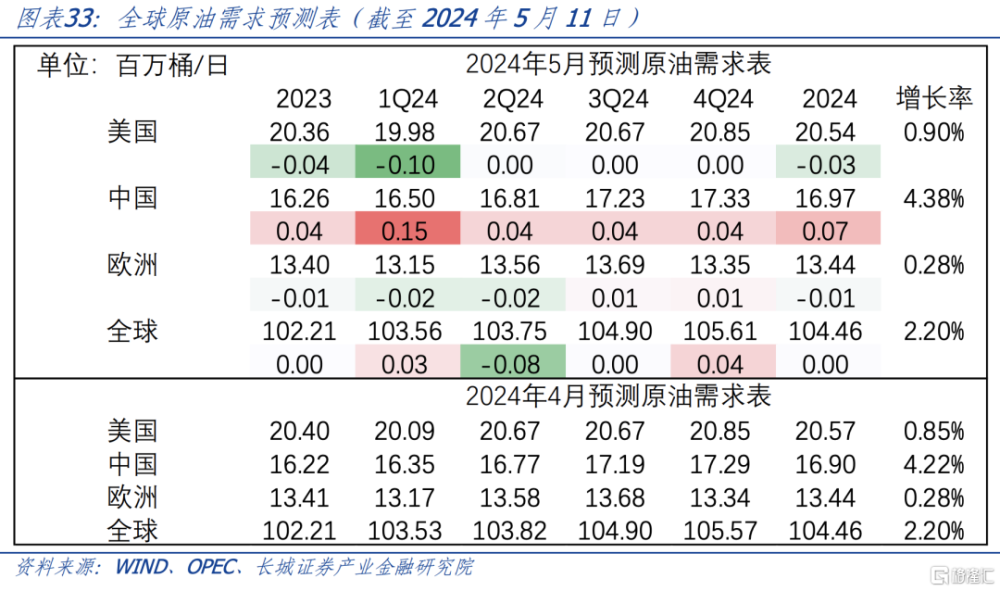

從需求角度,OPEC連續兩個月維持全年全球原油需求不變。根據5月14日OPEC月報,2024年全球原油需求預測維持在10446萬桶/日,其中一、四季度上調,二季度下調。OPEC表示“2024年一季度需求小幅上調,包括經合組織美洲和中國由於一季度石油需求好於預期而小幅上調。然而,這一增長被二、三季度對中東地區需求的向下修正所抵消。” 對於美國,OPEC表示“美國一季度經濟增長低於預期,然而這可能是由於暫時的抑制效應,私人家庭消費的穩定增長勢頭將支撐持續的增長預期”。

從供給角度,全球原油產量增長低於需求增長,供給整體偏緊。OPEC月報調整了數據預測的口徑和範圍,不再公布OPEC內部和成員國的預測數據,因此長城證券從本月开始採用美國能源信息署(EIA)的預測數據。5月7日,EIA更新預測,2024年全球原油產量爲10275萬桶/日,較2023年增長0.95%,增長主要來自於非OPEC國家。而2024年全球原油需求預計增長2.2%,因此原油供給偏緊,油價可能仍在高位。截至5月29日,5月份WTI原油現貨價格下跌2.56%至79.83美元/桶。預計6月份或將震蕩上行。

2.4.3 精銅

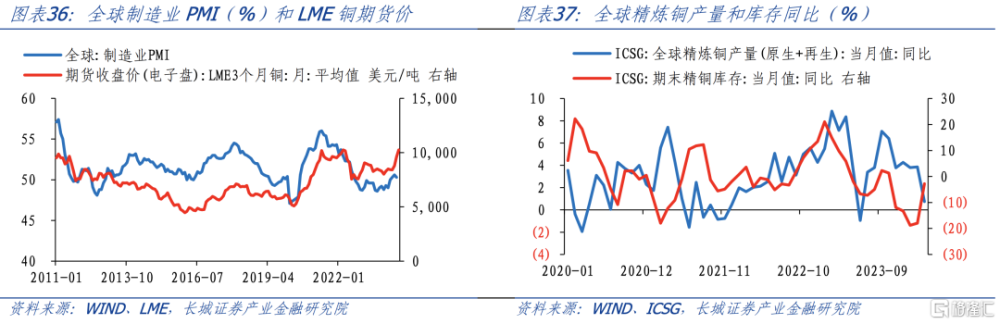

銅是與工業生產緊密相關的大宗商品,其價格的波動主要反映國際經濟變化趨勢。全球制造業正在復蘇,銅價有望震蕩上行。短期來看,中美兩國在制造業上形成共振,全球制造業的復蘇帶來有色金屬的快速上漲。如果六月美聯儲政策偏緊,可能會再次抑制銅價的上漲速度。

從需求角度,全球制造業繼續回暖,工業需求上升。2024年以來全球制造業PMI指數均在50%以上。銅價也從去年10月上漲至今,漲幅已經超過20%。中美兩國制造業均在復蘇之中,對銅的需求可能還有較大增長空間。

從供給角度,供應缺口一直存在。根據ICSG公布的數據,今年一季度全球銅產量持續下降,雖然庫存有所回升,但仍是負增長,供應缺口持續存在。不過對於後市來說,銅礦开採速度的加快也會導致後市緊張形勢的緩和,由此可以看出銅價的上漲也是短期趨勢。

3全球大類資產配置指數

3.1上月回顧

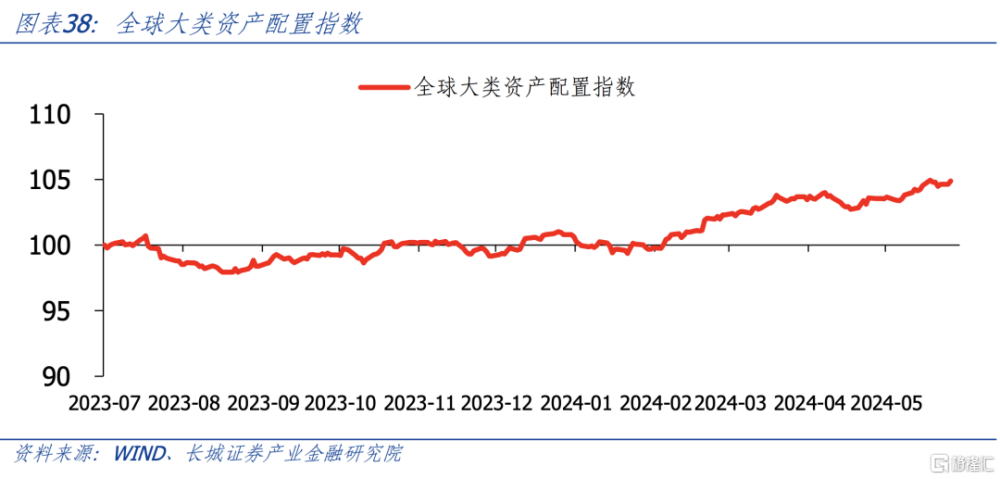

5月29日,長城證券全球大類資產配置指數104.8878(2023年7月1日爲100)。

5月份的配置中,對大宗商品、海內外利率、股票的策略方向正確,主要損失來自匯率的回撤。在大宗商品上,黃金、滬銅都如預期上漲,尤其是滬銅指數上漲4.13%,同時也躲過了原油的下跌。國內利率在5月份雖然微幅上漲,但也獲取了正收益。在海外債市方面,長城證券預判海外經濟體利率或將有一定程度反彈,因此看空美國、日本和歐洲的國債市場,只有美國十年期國債小幅虧損,其他均獲得正收益。5月份拉高淨值的資產主要來自於海外股市,美國、日本、意大利股指均上漲,德國股指雖然虧損,但與意大利的套利策略整體是正收益。

3.2本月策略

風險提示

國內宏觀經濟政策不及預期;海外經濟衰退;大宗商品價格波動;美聯儲貨幣政策超預期

注:本文來自長城證券2024年6月1日發布的《六月全球大類資產配置月報》,分析師:蔣飛S1070521080001 ;仝垚煒(研究助理)S1070122040023 ;賀昕煜(研究助理)S1070122050027

標題:六月全球大類資產如何配置?

地址:https://www.iknowplus.com/post/112640.html