美聯儲縮表:前世、今生與未來風險

核心觀點

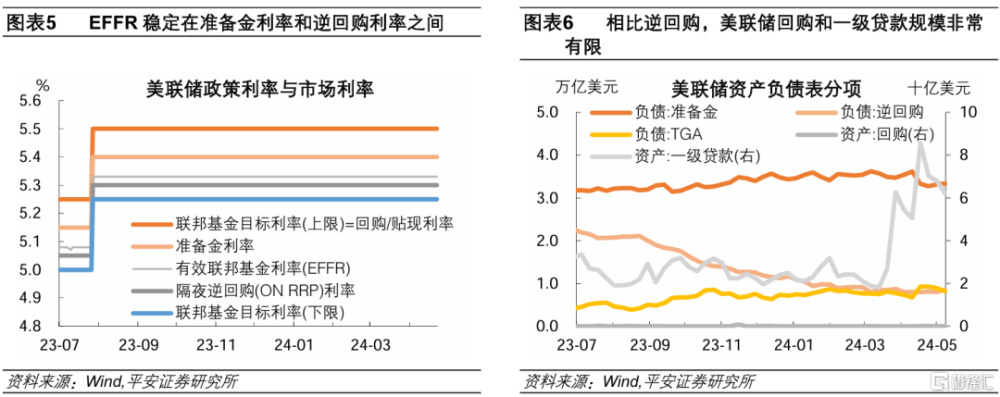

一、從美聯儲“充足准備金”框架說起。2008年以後,美聯儲從“稀缺准備金”轉向“充足准備金”框架,從“走廊系統”轉向“地板系統”。對比來看,准備金需求曲线在走廊系統中彈性較強、在地板系統中彈性很弱。但地板系統與“低利率”並不劃等號,即使美聯儲加息,若准備金足夠充裕,需求曲线仍相對無彈性。目前,美國聯邦基金目標利率區間爲5.25-5.5%,美聯儲設立了5.4%的准備金利率(IORB)以及5.3%的隔夜逆回購(ON RRP)利率作爲地板利率,有效聯邦基金利率(EFFR)很好穩定在5.33%。

二、2019年流動性危機的啓示。2019年流動性危機,發生於美聯儲轉變爲“充足准備金”框架後的首輪縮表。2019年9月,隔夜回購利率和EFFR飆升並超過政策利率上限。危機的代價是,美聯儲被迫提前結束縮表、重啓擴表,也比原計劃提前降息。我們認爲,這次危機帶來的一個重要啓示是,“充足准備金”框架下,准備金過度充足不是太大問題,但准備金不夠充足則會引致危機,後者是美聯儲不能接受、當下需要極力預防的風險。

三、美聯儲爲何急於放緩縮表?美聯儲於今年5月宣布放緩縮表,事實上已經鋪墊了近半年。當前美國銀行准備金仍算“充裕”:一是,直接觀察准備金規模,本輪“充足”准備金水平預計約3萬億美元,參考區間是GDP的10-12%;過去一年准備金不降反升,截至5月15日仍有3.42萬億美元。二是,間接觀察ON RRP規模,2023年下半年开始快速下降,不過近期下降速度放緩。三是,監控市場利率波動,目前EFFR保持穩定,有擔保隔夜融資利率(SOFR)波動小幅加大。

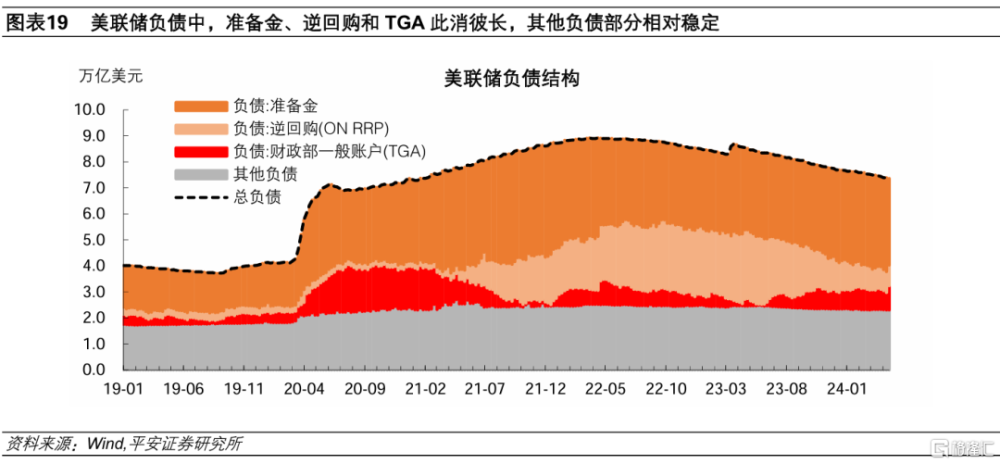

但是,未來准備金下降並接近“充足”水平的風險是可預見的:1)美聯儲負債端,ON RRP和TGA的“蓄水池”作用減弱,令准備金更快下降;2)美聯儲資產端,BTFP到期和MBS加快到期,令資產規模更快下降;3)准備金需求方面,監管改革增加了流動性需求和交易成本,可能令准備金更快達到“充足”水平。

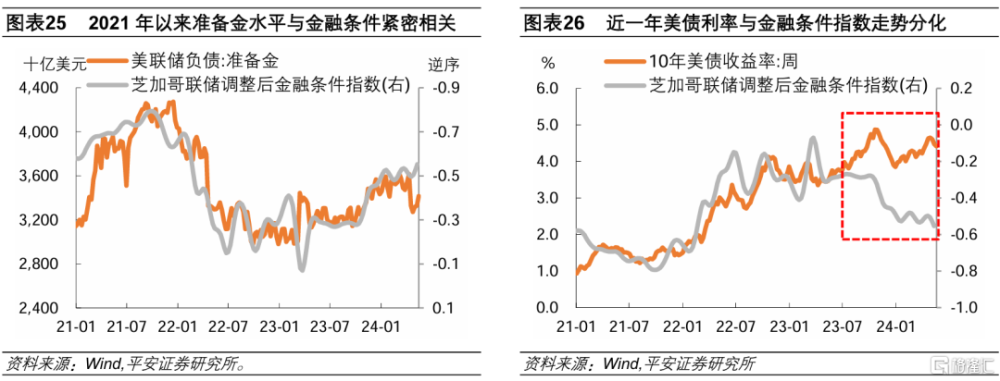

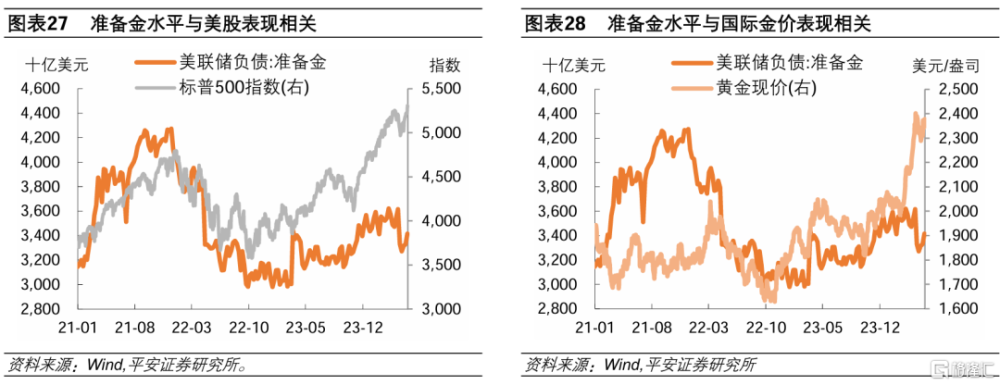

四、美聯儲放緩縮表,風險是否解除?美聯儲放緩縮表後,准備金下降趨勢不變,只是節奏可能放緩。我們判斷:第一,在准備金相對“充裕”的前提下,放緩縮表對美國債市的直接影響較爲有限。核心原因在於,“充足准備金”框架下,准備金需求曲线對供給變化缺乏彈性,美債收益率主要取決於市場對降息路徑的判斷。第二,鑑於准備金水平與金融市場條件高度掛鉤,准備金下降可能衝擊資產價格。准備金水平與金融條件指數緊密相關(反而近一年10年美債利率與金融條件指數出現分化),准備金水平也是美股、黃金價格的重要线索。第三,流動性風險不能完全排除。無論政策還是市場都難以准確預判准備金何時到達“充足”,只能邊走邊看。

風險提示:美國銀行體系准備金超預期下降,美國流動性危機超預期爆發,存在其他因素影響准備金和資產價格等。

正文

2024年5月,美聯儲宣布放緩縮表。美聯儲爲何急於放緩縮表?美國金融市場流動性壓力有多大?放緩縮表後,流動性風險能否被完全排除?對投資有何啓示?

本文首先回顧了2019年美國回購市場危機,其發生於美聯儲轉變爲“充足准備金”框架後的首輪縮表中,揭示了新框架下預防准備金不足的重要性。回到當下,美聯儲准備金水平在過去一年沒有下降,但我們認爲,未來准備金下降與流動性壓力上升幾乎是可預見的,這主要基於美聯儲負債結構變化、資產規模下降、以及監管壓力等多因素的影響。這也解釋了爲何目前美聯儲急於放緩縮表。往後看,盡管美聯儲在放緩縮表,但仍需警惕准備金進一步下降的風險。在此過程中,股票、黃金等受益於流動性的資產可能受到衝擊。

01

從美聯儲“充足准備金”框架說起

衆所周知,美聯儲是聯邦基金目標利率的“設立者”,但想要確保有效聯邦基金利率(EFFR,即銀行間借貸的市場利率)恰如其分地位於目標區間並非易事。那么,美聯儲具體是如何影響市場利率的?

在2008年國際金融危機前,美聯儲主要依靠公开市場操作(OMO)、調整貼現率和准備金要求等傳統工具來間接影響聯邦基金利率,這些措施通過改變銀行系統的准備金供應量來實現。這一政策框架也被稱爲“稀缺准備金”(Scarce Reserves)框架,因爲銀行傾向於持有盡可能少的准備金,以最小化未投資資金的機會成本。

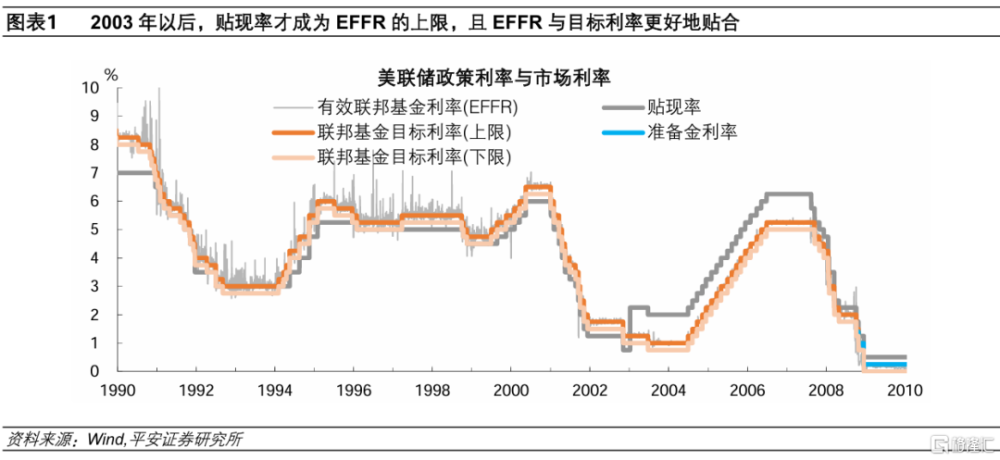

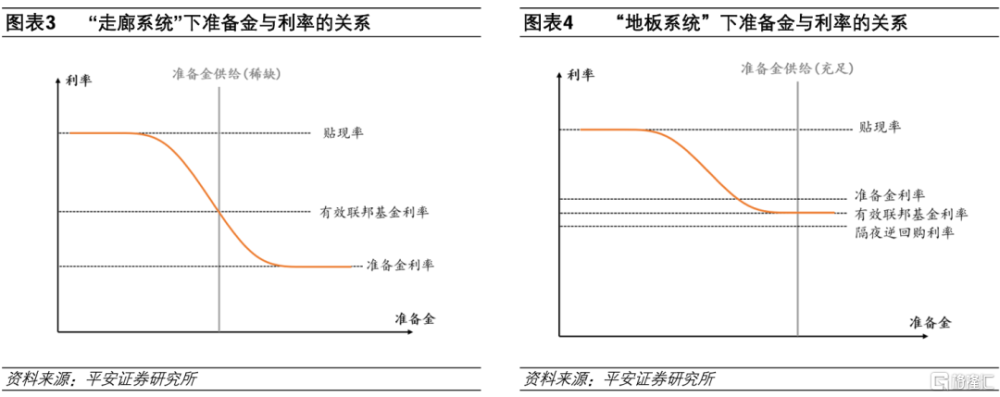

具體來看:首先,美聯儲對銀行提出最低准備金要求,通過調整銀行必須持有的最低准備金比例來影響銀行的貸款能力和貨幣供應量。其次,在最低准備金要求之上,美聯儲通過公开市場操作买賣國債來影響銀行系統的准備金水平,進而影響EFFR。再次,美聯儲通過貼現窗口直接向銀行提供貸款,並設立了貼現率。最終,美聯儲創建了一個“走廊系統”(Corridor System),其中貼現率作爲市場利率的上限,准備金利率作爲市場利率的下限(2008年10月以前美聯儲不支付准備金利息,所以實質下限是0),確保EFFR落於利率走廊之內,但實際上主要通過調控准備金水平來調控市場利率。從效果上看,1955年以來至2003年以前,有效聯邦基金利率通常高於貼現率,說明貼現率未能有效地成爲市場利率的上限;2003年以後,貼現率才真正成爲上限,EFFR也更好地貼合目標利率。

國際金融危機後,美聯儲實施量化寬松(QE)政策,大量購买長期債券以增加流動性並降低長期利率。這些操作導致美國銀行體系准備金顯著增加,准備金不再是“稀缺”的了。至此,美聯儲從“稀缺准備金”轉向了“充足准備金”(Ample Reserve)框架,引入了准備金利率(IORB)和隔夜逆回購協議(ON RRP)等新型利率管理工具,通過向存款機構等付息來更直接地控制聯邦基金利率,而不再依賴於日常的公开市場操作。

具體來看:首先,美國銀行系統中的准備金足夠多,以至於准備金水平的邊際變化幾乎不影響有效聯邦基金利率水平,這也意味着准備金比例要求也不再發揮作用。其次,2008年10月以後,針對銀行存放在美聯儲的法定和超額准備金,美聯儲向其支付利息;2021年7月以後,美聯儲不再區分法定准備金利率(IOR)和超額准備金利率(IOER),統一爲“准備金利率”(IORB)。

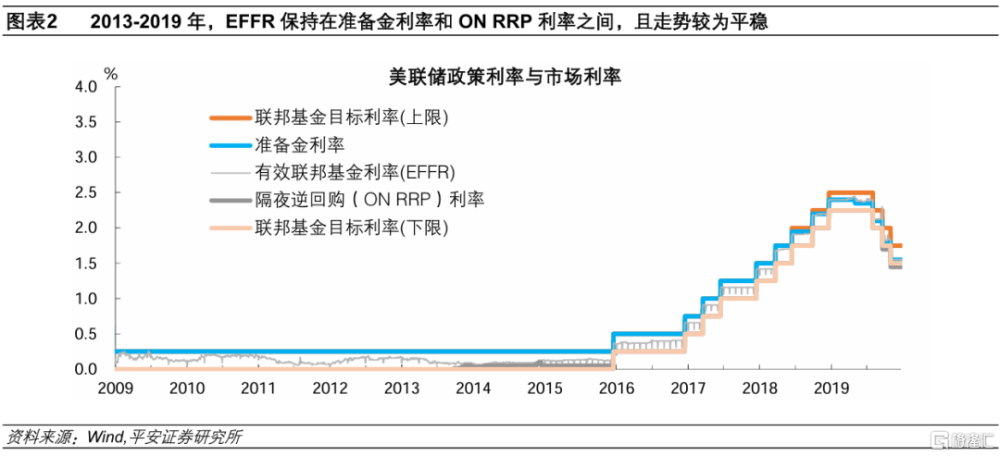

2008年以後,EFFR始終低於IORB,原因在於准備金過剩,銀行承擔額外准備金的意愿不足;同時,非銀機構也獲得了大量資金,由於沒有資格开設准備金账戶、享受較高的准備金利息,它們只能積極參與貨幣市場,並以較低的利率(但不等於0)拆借資金,最終壓低了EFFR。2013年9月以後,爲了防止EFFR過低,美聯儲創立了ON RRP,專門針對沒有資格开設准備金账戶的機構,包括貨幣市場基金、政府資助企業、一級交易商和部分小銀行等,令ON RRP利率略低於IORB、但持平或略高於聯邦基金利率目標下限(除了2019年9月至2020年1月期間,爲處置流動性危機,ON RRP利率暫時低於聯邦基金目標下限)。ON RRP的存在讓這些非銀機構具備更強的談判能力,繼而確保EFFR不會過低。

最終,美聯儲創建了一個“地板系統”(Floor System),其中IORB是“第一層地板”,也是市場利率的主要控制工具,ON RRP爲“第二層地板”,作爲額外補充工具,二者的存在共同確保市場利率不會低於聯邦基金利率目標下限。從效果上看,2019年以前,EFFR主要保持在准備金利率和ON RRP利率之間,且走勢較爲平穩。

從准備金供求曲线的角度看,在兩種系統下准備金供給與需求曲线的交點處的斜率不同:需求曲线在走廊系統中彈性較強、在地板系統中彈性很弱[1]。值得指出的是,從走廊系統到地板系統的轉變,並不意味着美聯儲將利率故意設置在需求曲线較爲平緩的階段,而可以理解爲,由於銀行體系准備金余額上升,准備金的需求曲线向外平移。這意味着,地板系統與“低利率”並不劃等號,也就是說即使美聯儲加息,由於銀行體系准備金足夠充裕,需求曲线仍可以保持相對無彈性的狀態。

讓我們以最新情況爲例,理解“充足准備金”框架與“地板系統”如何一脈相承。自2023年7月美聯儲“末次”加息以來截至目前,美聯儲設立的聯邦基金目標利率區間爲5.25-5.5%。爲實現利率目標,美聯儲設立了5.4%的准備金利率和5.3%的ON RRP利率作爲雙層“地板”利率,令EFFR很好地穩定在5.33%。美聯儲也設立了兩個“天花板”,將隔夜回購利率和一級信貸利率均設在5.5%。隔夜回購和一級信貸工具本質上都是美聯儲爲存款機構提供短期資金的通道。但在實踐中,由於銀行體系准備金足夠充裕,上述工具的使用規模非常有限。截至今年4月18日,美聯儲負債中的准備金規模平均約3.5萬億美元,ON RRP規模平均約9千億美元,而資產中的回購規模平均不到2千萬美元,一級貸款規模也就33億美元。由此可見,即使美聯儲設立了“天花板”利率,但真正調控市場利率水平的工具仍是兩個“地板”利率。

02

2019年流動性危機的啓示

2019年流動性危機,發生於美聯儲轉變爲“充足准備金”框架後的首輪縮表。我們認爲,這次危機帶來的一個重要啓示是,“充足准備金”框架下,准備金過度充足不是太大問題,但准備金不夠充足則會引致危機,後者是美聯儲不能接受、也是未來需要極力預防的風險。

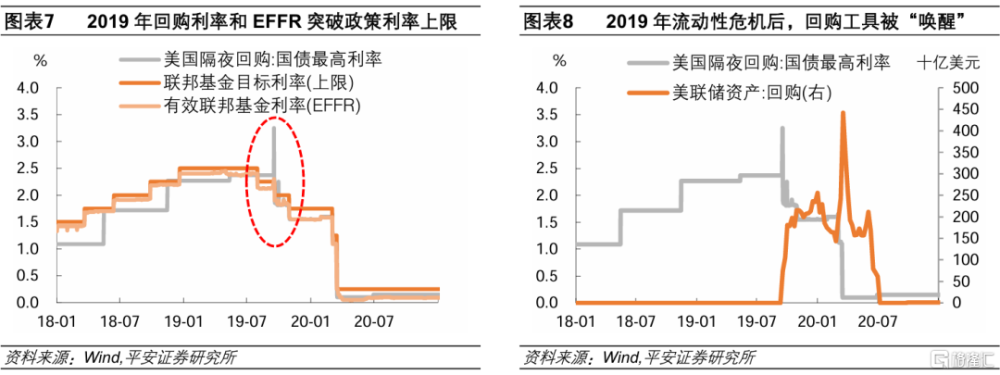

2019年,美國金融市場經歷了幾次流動性緊張的情況,其中最著名的是9月的回購市場危機。當時的宏觀背景是,美聯儲自2015年12月开始加息,並在2017年10月开始縮表,此後美聯儲負債中的准備金規模持續下降,從2017年末2.3萬億美元左右,一路下降至2019年上半年1.5萬億美元的低谷。2019年3月,美聯儲宣布將於同年5月开始放緩縮表,每月縮減國債購买規模由300億美元降低至150億美元,並在9月底停止縮表。2019年5月,美國回購市場出現了輕微緊張的情況,主要歸因於企業稅期臨近和國債拍賣對流動性需求的影響。後來,伴隨美國經濟和通脹走弱,疊加流動性風險冒頭,美聯儲於2019年7月實施了2008年以來的首次降息,也被視爲“預防式降息”。然而,2019年9月17日,隔夜回購需求激增,令隔夜回購利率飆升至3%以上,遠高於當時聯邦基金利率目標上限的2.25%,同時導致EFFR短暫上升至2.30%、也高於政策利率目標上限。

關於這次危機的成因,不少研究復盤後認爲,除了美聯儲縮表“過度”外,還可能包括市場結構的變化(傳統銀行角色轉向非銀金融)、交易技術的進步(電子平台與高頻交易普及)、季節性資金需求上升(2019年9月恰逢美國企業繳稅期和美國財政部發債高峰)、海外美元流動性需求增長(歸因於全球貿易摩擦等地緣不穩定因素)等多方面因素。

2019年9月流動性危機後,美聯儲迅速採取了一系列措施來穩定金融市場,包括增加流動性供應和降低借貸成本。具體來說,美聯儲增加了隔夜和定期回購操作的頻率和規模,向市場注入短期流動性;宣布重新开始購买國債,實質上重啓擴表,以增加銀行系統的准備金供應;並在2019年的9月和10月再降息兩次,全年降息共計75BP。事後來看,美聯儲的上述行動有效化解了流動性危機,但代價是被迫提前結束縮表、重啓擴表,也比原計劃提前开始了降息(2019年6月經濟預測中值暗示年內不降息、2020年僅降息一次),繼而壓縮了後續政策空間,甚至引發了有關貨幣政策獨立性的詬病。

一個值得思考的問題是,2019年7月美聯儲已經开始降息,爲何沒能避免流動性危機?我們理解,在過去的“稀缺准備金”框架下,利率水平與銀行體系准備金水平保持緊密的負相關性,因此美聯儲若要調降政策利率,需要通過公开市場操作增加銀行體系中准備金規模,此舉自然釋放了流動性。但在“充足准備金”框架下,政策利率與准備金水平相關性明顯減弱,美聯儲若要降息只需要設立更低的“地板”利率即可,而無需增加准備金規模。換言之,盡管降息可以降低借貸成本,但它並不直接增加市場流動性。此時直接影響准備金規模的,仍是美聯儲的資產規模與負債結構。更不必說,回購市場的流動性狀況還跟特定時期的資金需求有關,如企業繳稅、國債發行等。

03

美聯儲爲何急於放緩縮表?

美聯儲於今年5月宣布放緩縮表,事實上已經爲此鋪墊了近半年。我們認爲,美聯儲放緩縮表是出於預防風險的目的,爲了確保“充足准備金”框架的有效性、避免類似2019年流動性危機重演。表面上看,目前各項指標顯示美聯儲准備金水平仍算“充裕”,但是未來一段時間,准備金加快下降並接近“充足”水平的風險是可預見的。

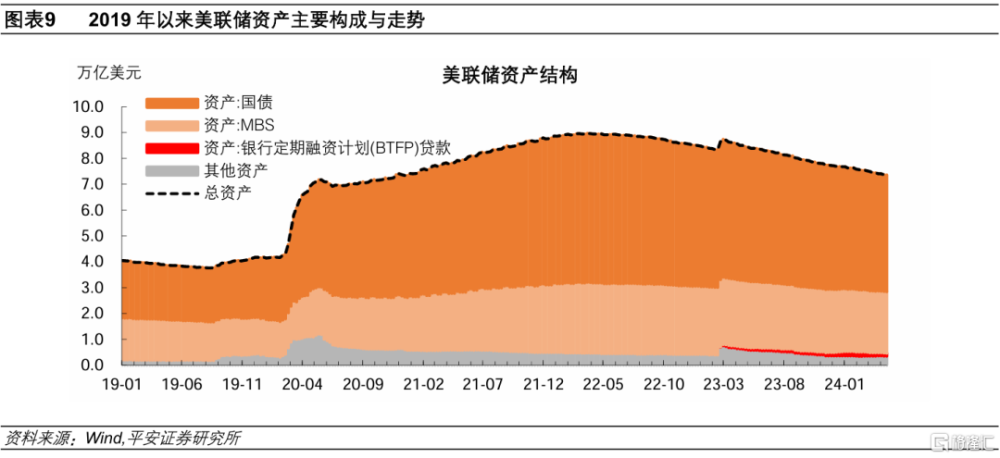

3.1 本輪美聯儲縮表的進展

2020年3月新冠疫情初期,美聯儲緊急降息至0,同時开啓新一輪量化寬松(QE),直到2022年6月才停止擴表,在此期間美聯儲總資產由4.2萬億美元上升至8.9萬億美元。2022年6月以後,美聯儲开始縮表(量化緊縮,QT),在當年6-8月每月計劃減持300億美元國債和150億美元機構抵押貸款支持證券(MBS),此後每月計劃減持600億美元國債和350億美元MBS,並維持這一縮表節奏至今。值得一提的是,2023年3月地區銀行危機,迫使美聯儲啓動銀行定期融資計劃(BTFP)等工具,增加對銀行的低息貸款,這令美聯儲總資產規模重新擴張,延緩了縮表的進度。

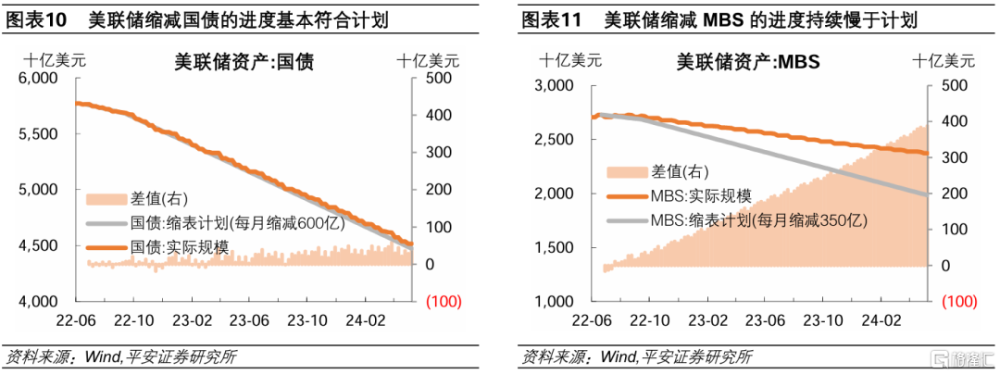

截至2024年5月15日,美聯儲總資產規模下降至7.3萬億美元,較本輪峰值下降了1.6萬億美元(累計減少18%,平均每月減少688億美元),但較2020年初仍多出3.1萬億美元。其中,美聯儲持有的國債規模從5.8萬億下降至4.5萬億(累計減少22%,平均每月減少536億美元),MBS規模從2.73萬億下降至2.37萬億(累計減少13%,平均每月減少152億美元)。僅看2024年以來的縮表速度,美聯儲總資產規模平均每月減少864億美元,其中國債608億美元,MBS 137億美元,國債縮減進度基本符合計劃,但MBS的縮減則持續慢於計劃。

自2023年12月以來,美聯儲爲放緩縮表持續鋪墊。美聯儲早於2023年12月議息會議紀要中透露,與會者認爲當銀行准備金從當前的“充裕(abundant)”下降至略高於“充足(ample)”水平時,應該放緩縮表節奏並最終結束縮表。2024年1月議息會議後,鮑威爾預告了將於3月討論放緩縮表的細節。3月會議後,美聯儲預告“很快”(fairly soon)將开始放緩縮表,隨後公布的會議紀要披露了有關放緩縮表的相關討論:

第一,放緩縮表的原因。美聯儲認爲“很快”放緩縮表是審慎之舉,有助於促進准備金余額從“充裕”平穩過渡到“充足”;放緩縮表速度的決定並不意味着最終縮表規模將小於原本幅度;放緩縮表的決定也不會影響(緊縮的)貨幣政策立場。

第二,放緩縮表的方式。國債方面,聯儲官員普遍贊成將國債削減規模減少大約一半(roughly half);MBS方面,與會者認爲沒有必要調整速度,即維持每月450億美元的削減目標。

第三,放緩縮表的決定並非沒有爭議。一些美聯儲官員仍傾向於保持當前的縮表速度,直到市場指標开始顯示一些准備金接近“充足”水平的跡象爲止。

2024年5月1日,美聯儲正式宣布將於6月1日开始放緩縮表,具體計劃將每月被動縮減600億美元國債的目標放緩至每月250億美元;同時維持每月350億美元MBS減持目標不變,並將超過該上限的本金支付重新投資於美國國債。假設未來MBS實際縮表速度保持在每月150億美元左右,那么預計國債和MBS合計的實際縮減速度將從每月750億美元放緩至每月400億美元左右。

美聯儲宣布放緩縮表後,市場反應十分平淡。2024年5月1日,美聯儲會議聲明和鮑威爾講話後,10年美債收益率日內最深跌幅僅4-5BP,且美債利率下行的主因可能是鮑威爾講話排除了加息選項、令市場感受偏鴿派,放緩縮表決策本身的影響可能更加有限(參考報告《美聯儲2024年5月會議解讀:放緩縮表,降息尚遠》)。市場反應平淡也在情理之中:一方面,美聯儲早已表示,放緩QT的決策不改變貨幣政策立場,旨在弱化這一決策的政策信號;另一方面,不少實證研究顯示,實施QT的市場影響比較有限,由此也能理解,改變QT速度的影響可能更弱。不少研究指出,QE和QT對市場的影響是非對稱的。今年2月一份實證研究顯示,宣布开始QT僅會導致1-30年期美債收益率小幅上行約4-8BP[2]。

3.2 美國銀行准備金目前仍較“充裕”

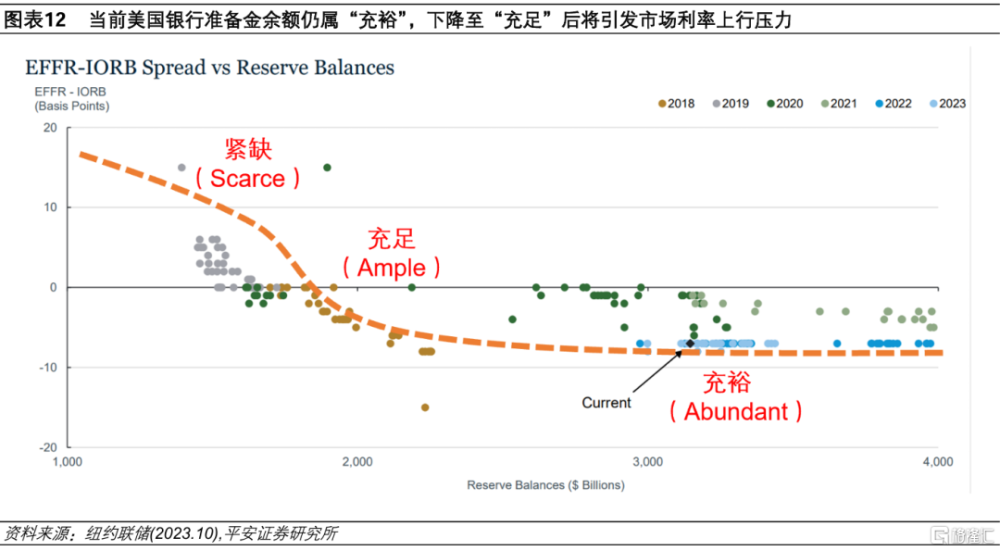

根據紐約聯儲2023年10月的演講[3],“充足”准備金水平是一個抽象概念,在此環境下銀行需要更積極地管理不那么充裕的准備金,貨幣市場利率可能略微上升;在准備金供求圖中,“充足”准備金水平對應需求曲线斜率开始溫和上行的部分。

那么,如何跟蹤和判斷銀行體系准備金的“充足”程度呢?

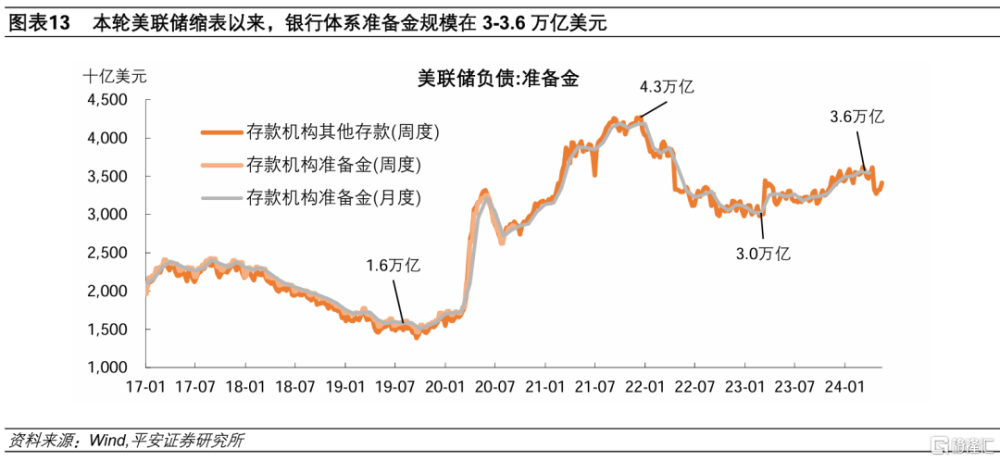

一是,直接觀察准備金規模。2020年9月以後,美聯儲在周度資產負債表中不再直接顯示“准備金”(Reserve balances with Federal Reserve Banks)。據美聯儲官網,周度數據中的“存款機構其他存款”(Other deposits held by depository institutions)可視爲“准備金”[4]。美聯儲准備金規模在2023年2月下旬觸底,小幅跌破3萬億美元;但此後回升,曾於今年3月上旬突破3.6萬億美元;截至4月17日當周,准備金規模爲3.33萬億美元,較前一周的3.62萬億美元突然下滑;截至4月24日當周,准備金下降至3.27萬億、創2023年10月最低水平。

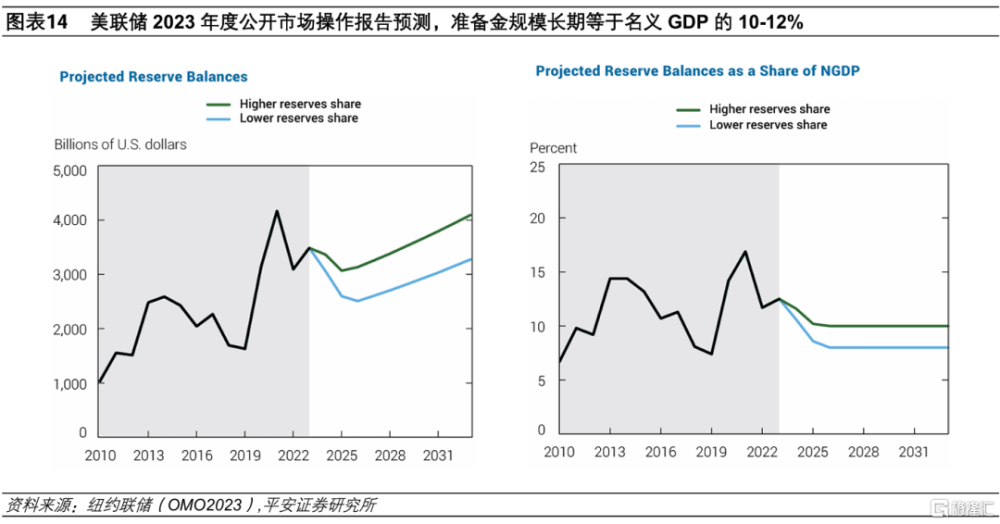

本輪“充足”准備金水平預計約3.0萬億美元,參考區間是GDP的10-12%。2023年8月,聖路易斯聯儲文章認爲“充足”准備金等於GDP的10-12%。2024年1月,美聯儲理事沃勒將範圍縮窄至GDP的10-11%。美聯儲在2023年度公开市場操作報告(OMO2023)中,對未來幾年准備金規模進行了預測,分別假設了“較高”和“較低”兩種情形,對應准備金規模分別爲名義GDP的12%和10%[5]。我們測算,按2024年一季度美國名義GDP年化值,10-12%的GDP對應的准備金規模在2.83-3.39萬億美元;按2024年美國名義GDP預測值(假設全年增長5%),10-12%的GDP對應的准備金規模在2.87-3.45萬億美元。

截至今年5月15日當周,美國銀行准備金水平爲3.42萬億美元,基本位於參考區間上沿。但需注意,准備金需求是動態變化的,僅根據經濟體量估算未必能准確判斷本輪“充足”准備金狀態對應的具體規模。

二是,間接觀察隔夜逆回購規模。如前所述,在充足准備金框架下,資質較好的存款機構可以使用准備金账戶,而資質欠佳的機構可以使用隔夜逆回購(ON RRP)。當准備金“充裕”時,各類資質的機構都持有多余流動性,ON RRP被廣泛使用;當准備金沒那么充裕時,通常資質較差的機構率先面臨流動性壓力,所以ON RR規模P可能比准備金先下降。從這個角度看,ON RRP規模變化對於銀行體系、准備金充足程度、流動性寬裕程度具有前瞻性。

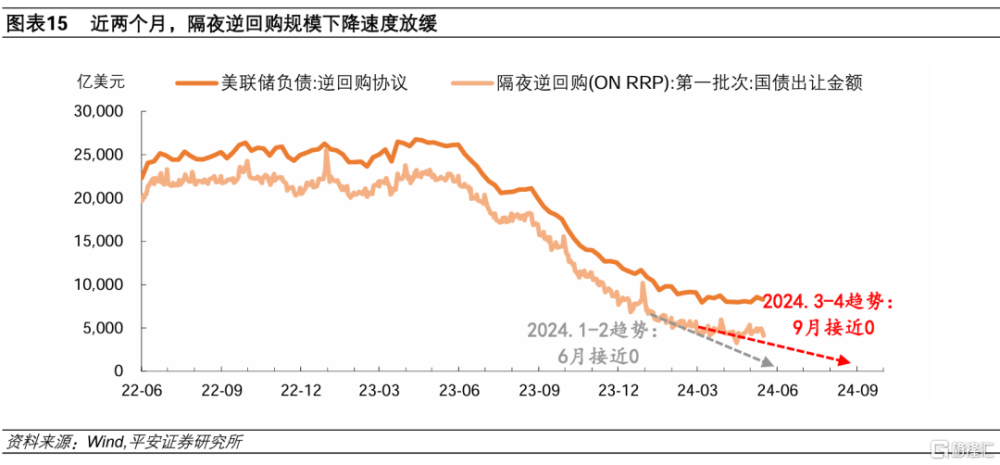

2022年6月美聯儲縮表开啓後,ON RRP規模在較長時間裏保持高位,最高時曾突破2.5萬億美元;2023年下半年开始,隨着地區銀行危機期間擴表的影響淡化,ON RRP快速下降,最快的時候每個月下降3-4千億美元,截至今年1-2月仍保持每月1千億左右的速度下降,按此趨勢ON RRP可能在今年6月左右就會接近0。不過3月中下旬以來,ON RRP的下降速度放緩,平均每個月僅下降300-600億美元,按照新的趨勢,ON RRP可能在今年9月左右才會接近0。

不過,ON RRP規模下降至0未必意味着准備金下降至“充足”水平。美聯儲理事沃勒多次表示,ON RRP下降至0之後,美聯儲仍可以繼續QT一段時間。尤其考慮到,當前預防流動性危機的工具較2019年更充足,譬如美聯儲在2021年7月創建了常備回購便利(SFR),作爲常規回購協議的補充工具,進一步確保回購利率不會超過政策利率目標上限。

三是,監控市場利率波動。市場利率的波動性和敏感性,可以直接體現准備金的充足程度。當准備金不夠充裕時,銀行需要更積極地管理准備金,貨幣市場利率可能略微上升;在准備金供求圖中,“充足”准備金水平對應需求曲线斜率开始溫和上行的部分。因此,美聯儲也在積極監測貨幣市場利率的波動。

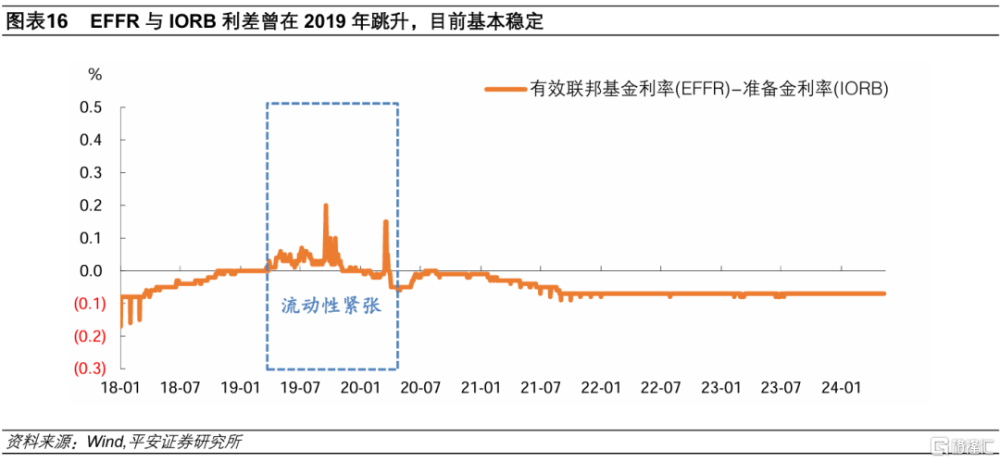

有效聯邦基金利率(EFFR)和有擔保隔夜融資利率(SOFR)均是美聯儲觀測的重要指標。EFFR即銀行間利率,自2021年8月以後截至目前,EFFR與准備金利率(IORB)的利差基本穩定在7BP,這一利差在2018-19年期間曾經縮窄並轉正。目前從EFFR的穩定表現,很難判斷准備金是否接近充足水平。

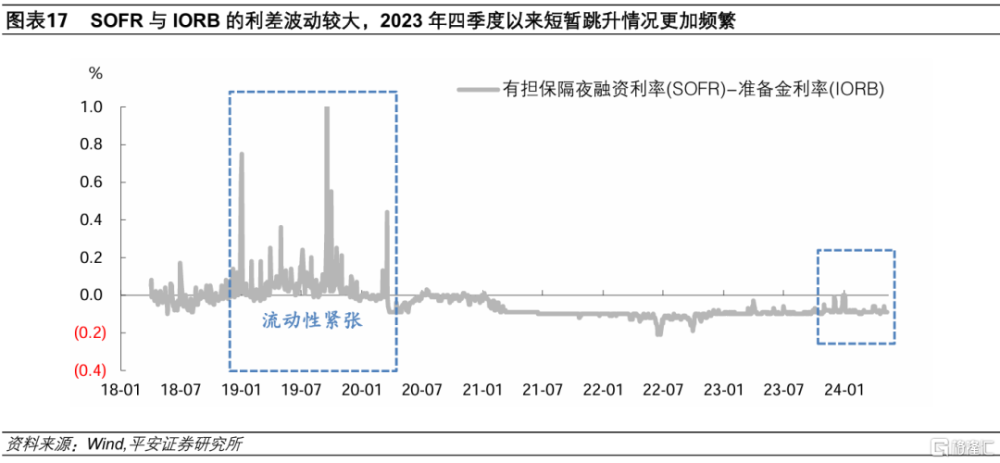

有擔保隔夜融資利率(SOFR)是以國債爲抵押的隔夜回購交易利率,其波動性更大,但波動原因也較爲復雜。對比來看,EFFR與IORB的利差在2019年下半年才出現跳升,但SOFR與IORB的利差在2019年全年都出現了跳升的情況,可見SOFR對於流動性壓力更爲敏感。2021年以來,美聯儲將回購利率設置在低於IORB 10BP的位置。但2023年四季度以來,SOFR在月末或月初短暫跳升的情況更加頻繁、跳升幅度也加大。

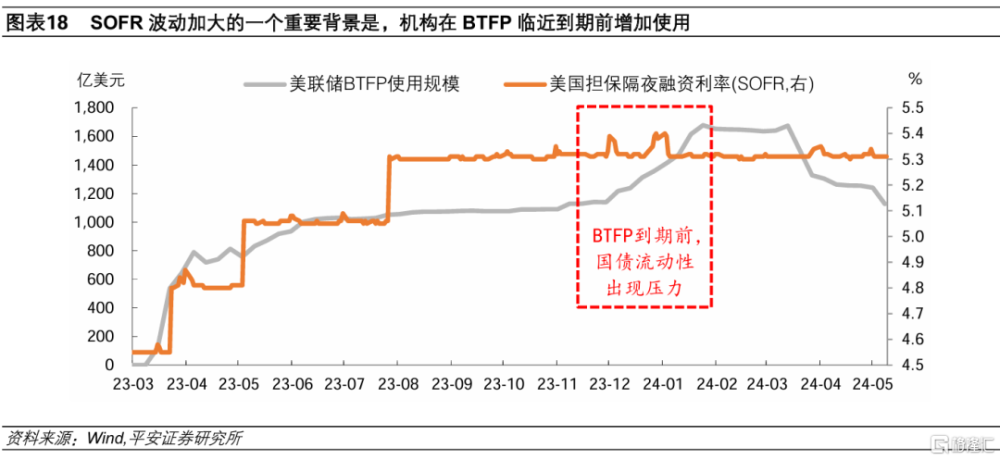

這一現象可能是美國銀行體系准備金不那么充裕的徵兆,但並不絕對。2023年12月至今年1月,SOFR波動加大的一個重要背景是,BTFP將於今年3月11日到期。由於BTFP臨近到期且存在套利空間(當時BTFP利率爲4.9%左右,低於准備金利率的5.40%和SOFR的5.33%左右),機構增加BTFP的使用、增加國債抵押,繼而暫時加大了國債流動性壓力與SOFR跳升風險。3月以後,隨着BTFP暫停且規模开始下降,SOFR的波動也明顯減弱。

3.3 美國銀行准備金未來下降的風險

盡管目前美國銀行體系准備金似乎仍然“充裕”,但未來准備金下降並接近“充足”水平的風險不小。風險源自三個方面:1)美聯儲負債端,ON RRP和TGA的“蓄水池”作用減弱,令准備金更快下降;2)美聯儲資產端,BTFP到期和MBS加快到期,令資產規模更快下降;3)准備金需求方面,監管改革增加了流動性需求和交易成本,令准備金需求曲线外移(更快達到“充足”水平)。

3.3.1 美聯儲負債端

過去一年美國銀行體系准備金不降反升,主要得益於美聯儲負債結構的變化。即ON RRP規模大幅下降並完全抵消了總負債規模的下降,反而令准備金有所補充。觀察美聯儲負債結構,在總負債規模下降的過程中,准備金、逆回購和財政部一般账戶(TGA)呈現此消彼長的關系,其他負債部分則維持相對穩定。2023年2月22日至2024年5月15日,美聯儲總負債減少了1.08萬億美元,其中ON RRP大幅減少1.64萬億美元,准備金增長0.43萬億美元,財政部一般账戶增長0.25萬億美元,其他負債減少0.12萬億美元。

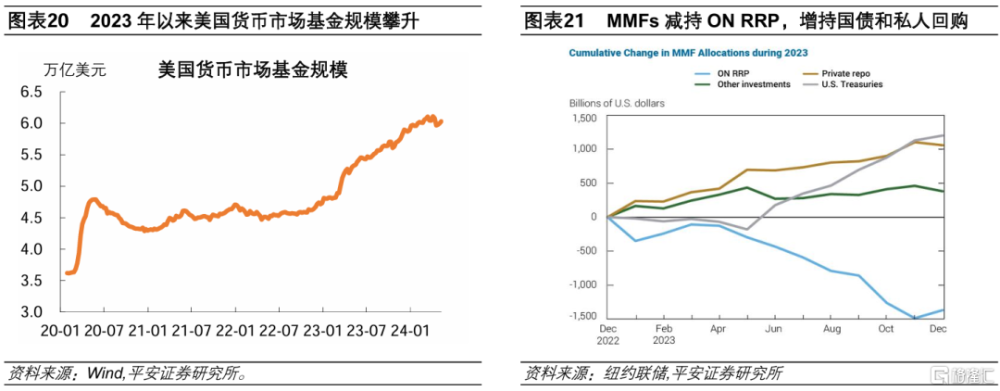

爲什么ON RRP快速下降?根據OMO2023報告,貨幣市場基金(MMFs)是ON RRP的最大使用者。2023年以來,MMFs憑借高於存款利率的回報與相對較低的風險而廣受青睞,規模快速攀升。2023年下半年,由於國債供應量增加,金融機構回購需求上升,加上美聯儲放緩加息後,MMFs在寬松預期下延長了其投資組合的加權平均到期期限(WAMs),繼而減少了ON RRP的使用,轉向國債、私人回購等其他更高收益的投資。數據顯示,MMFs在2023年減持了1.37萬億ON RRP的使用,同時增加了1.2萬億1年期內國債(TB)和1.06萬億私人回購產品的購买[6]。

未來ON RRP“緩衝墊”作用減弱,或令准備金面臨下降壓力。今年以來,美聯儲降息預期不斷推遲,與2023下半年的情況形成對比,MMFs可能階段性縮短WAMs,這也能解釋爲何ON RRP下降的速度放緩。但展望下半年及明年,若美聯儲考慮啓動降息或者降息預期再度升溫,MMFs可能重新延長WAMs,ON RRP的使用可能面臨新一輪下降壓力。但與此前不同的是,未來ON RRP的余額可能接近於0(目前ON RRP的規模僅是2023年中水平的1/5)。一旦達到這個臨界點,未來流動性壓力或將更直接地反映在准備金的下降,以及貨幣市場利率的跳升上。

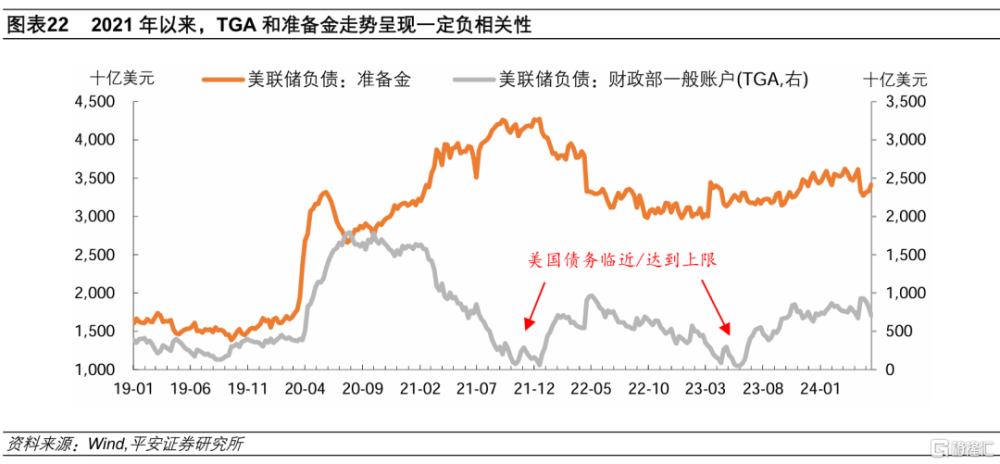

此外,預計TGA的“蓄水池”功能也將減退,其對准備金的影響亦值得關注。雖然TGA本身不具有貨幣擴張功能,但TGA余額的變化可能客觀上影響准備金余額與市場流動性,發揮“蓄水池”作用。通常而言,當TGA余額降低時,資金流入市場,增加流動性;相反,當TGA余額增加時,資金從市場回流至TGA,減少流動性。2021年以來,TGA與准備金走勢呈現一定負相關性。注意到,2021年三季度和2023年二季度,由於美國債務臨近或到達上限但未能及時延期,TGA出現較快下降並一度接近0,期間准備金余額出現不同程度回升。目前,美國債務上限已延期至2025年1月,在此之前TGA不太可能較快下行,且近期還出現了上行跡象,預計年內較有可能保持在5-8千億美元左右窄幅波動。

3.3.2 美聯儲資產端

若美聯儲資產規模加快下行,自然會對總負債及准備金水平帶來額外的下行壓力。

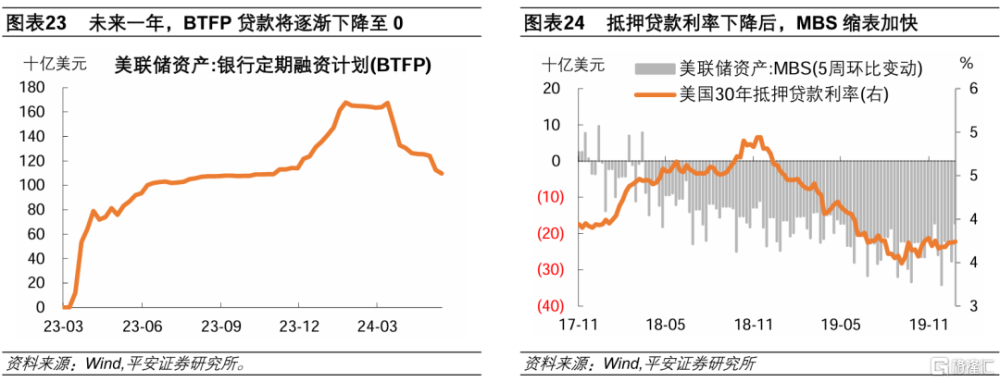

一方面,BTFP到期可能加快資產收縮速度。今年3月13日至5月15日,BTFP在近兩個月下降了579億美元,仍存1096億美元。BTFP計劃下的貸款,最長期限是一年,因此預計BTFP在未來一年會逐漸下降至0,相應加快美聯儲資產規模的下降。

另一方面,市場利率下降可能加速MBS縮表。MBS的期限多爲15-30年期,因此真正到期的規模很小,實際縮減進度主要依賴於MBS債務人的提前償付行爲。MBS收益率主要受到住房抵押貸款利率和國債收益率的影響。回顧2018-19年上一輪縮表時,在30年抵押貸款利率從高位回落後,MBS縮表進度明顯加快。展望今年下半年及明年,如果美國市場利率進一步下降,那么MBS債務人可能增加提前償付,加快被動縮表進度。2024年5月,紐約聯儲SOMA經理Roberto Perli講話時也提到MBS縮減進度的問題,其提到未來如果每月MBS提前償付金額超過350億美元上限,則會將超過部分重新投資於國債,此舉與2019年的做法相同[7]。由此可見,美聯儲對於未來MBS縮表加快的風險已有預期和備案。

3.3.3 准備金需求端

除了美聯儲負債結構變化與資產規模下降,如果流動性需求上升、准備金需求曲线外移,那么也可能令准備金水平更快接近“充足”。

美國金融監管改革是容易被忽視的流動性風險源。在2019和2020年流動性危機後,美國國債市場面臨一系列監管改革。2022年9月14日,美國證券交易委員會(SEC)通過了一項中央清算規則,要求2025年12月以後,所有通過經紀交易商或做市商的國債买賣都必須通過清算所進行,而大多數回購交易則從2026年6月开始集中清算。2024年2月6日,SEC宣布了一項交易商規則,要求專門從事政府債券及其他證券交易的自營交易商,必須注冊爲經紀交易商,作爲自律組織(SRO)的成員,更加透明地公开其頭寸和交易活動,受到更嚴格的監管。

批評者指出,新規則可能會影響市場的流動性和交易成本,並可能將風險集中到中央清算所[8]。首先,這些改革可能會影響流動性提供者的行爲,特別是那些在市場中扮演重要角色的大型金融機構。例如,銀行可能會因爲清算交易而面臨更少的資產負債表壓力,這可能會降低它們爲市場提供流動性的動機。其次,市場參與者可能需要支付清算所費用,並可能需要爲交易提供額外保證金,這些額外成本可能會影響交易體量和國債流動性。最後,雖然清算所可以提高市場的效率和可靠性,但它也引入了潛在的單點故障風險,一旦清算所受到各類幹擾而癱瘓,可能引發嚴重的流動性危機。

值得一提的是,美國市場上流傳着關於美聯儲採取“輕量級QE”(QE Light)的討論。市場猜測,如果流動性壓力上升,美聯儲在當前通脹環境下較難重啓QE,但可以採取其他替代方案緩解流動性壓力。這些方案可能包括銀行監管機構取消對大型銀行持有美國國債的資本和槓杆要求,甚至美聯儲重新啓動BTFP或類似的計劃[9]。我們認爲,有關QE Light的討論側面反映出市場對於流動性壓力的緊張感,也反映了市場充分意識到金融監管與流動性風險之間的緊密聯系。那么,美聯儲也不太可能漠視金融監管背後蕴藏的流動性風險。

04

美聯儲放緩縮表,風險是否解除?

在美聯儲放緩縮表後,准備金下降趨勢不變,只是節奏可能放緩。在此背景下,我們有以下判斷:

第一,在准備金相對“充裕”的前提下,放緩縮表對美國債市的直接影響較爲有限。

一方面,國債供給本身對國債利率的影響有限。放緩QT可能邊際增加國債流動性,但在“充足准備金”框架下,准備金需求曲线較爲平坦,市場利率的反應料將遲鈍。此外,放緩國債縮表的影響還可能被美聯儲其他資產規模下降所部分抵消。美聯儲每月減少國債縮表350億美元,但由於BTFP很可能進一步下降,同時不排除MBS縮表加速,那么市場上真正增加的流動性可能低於每月350億美元。

另一方面,利率預期是美債定價的核心因素,其與美聯儲放緩縮表決策較爲獨立。在“充足准備金”框架下,中長期美債利率主要反映了市場對於遠期政策利率路徑的預期。今年以來,我們能夠清晰觀察到,市場降息預期的波動是10年美債利率的核心影響因素,即CME利率期貨市場對年內的降息次數(加權平均)預期每減少1次,對應10年美債利率上升20BP左右。而降息預期與縮表決策本身較爲獨立,更取決於未來美國通脹和就業表現。

第二,鑑於准備金水平與金融市場條件高度掛鉤,准備金下降可能衝擊資產價格。

我們觀察到,2021年以來,伴隨美聯儲由擴表轉爲縮表,美國准備金水平出現較大波動,而准備金走勢與芝加哥聯儲調整後的全國金融條件指數(ANFCI)緊密相關。後者綜合了105個相關指標,較充分反映貨幣、股票、債券等金融市場的寬松程度。對比來看,10年美債收益率與金融市場條件的相關性欠佳,尤其在2023下半年以後,當美債利率在高位波動時,金融條件指數卻明顯下降,可能是受到准備金規模上升的影響。

事實上,准備金水平與金融市場條件的相關性,也可以從其與資產價格的相關性中體現出來。2021年以來,美股、黃金、美元等資產價格走勢,與美國銀行體系准備金走勢均大致吻合。例如,2022年10月以後,伴隨准備金觸底,美股、國際金價比較同步地觸底反彈,美元指數也开始從110以上高位回落;2023年10月以後,在准備金規模從3.2萬億反彈至3.6萬億的過程中,美股和金價均出現加速上漲;而今年4月准備金回落,也與美股和金價調整時間較爲同步。據此推測,如果未來美國銀行體系准備金下降,那么股票、黃金等前期受益於流動性寬松的資產,可能面臨調整壓力。

第三,伴隨美國銀行體系准備金下降,流動性風險不能完全排除。

這一輪縮表僅是美聯儲在“充足准備金”新框架下的第二輪縮表,很難說美聯儲已經完全具備判斷准備金充足程度的經驗和能力。有了2019年流動性危機的前車之鑑,美聯儲一方面設立了類似常備回購便利(SFR)的工具,以便在准備金沒那么充裕的時候提供緩衝、避免危機,另一方面較早开始放緩縮表。但是,即便美聯儲採取了更多預防措施,流動性風險只是減弱但未能完全排除。

目前,市場主流預期是,美聯儲將於2024年底或2025年初停止縮表。但更爲關鍵的問題是,美聯儲能否在准備金到達“充足”水平前,及時停止縮表,以避免流動性危機?如前所述,由於“充足”准備金水平缺乏清晰的界限,且美聯儲實際縮表速度、准備金水平變化、美聯儲負債結構變化、市場利率反應等等,均難以充分更遑論精准預測。這意味着,無論美聯儲還是市場,都難以准確預判准備金何時到達“充足”,何時應該採取防患於未然的舉措,只能邊走邊看。

風險提示:1)美聯儲降息預期推遲,擡升美債利率並增大金融市場風險;2)美國銀行體系准備金水平超預期下降,引發流動性壓力與資產價格調整;3)美國流動性危機超預期爆發,繼而迫使美聯儲提前停止縮表、甚至开始降息;4)存在其他因素影響美國准備金水平、美債收益率與其他資產表現等。

參考資料:

[1] Todd Keister (2012), Corridors and Floors in Monetary Policy. APRIL 4, 2012. New York Fed.

[2] Du, Forbes and Luzzetti (2024), Quantitative Tightening around the Globe: What Have We Learned? Paper prepared for 2024 US Monetary Forum. February 28, 2024.

[3] Implementing Monetary Policy: What’s Working and Where We’re Headed. Federal Reserve Bank of New York. October 10, 2023.

[4] Credit and Liquidity Programs and the Balance Sheet. https://www.federalreserve.gov/monetarypolicy/bst_frliabilities.htm.

[5] OPEN MARKET OPERATIONS DURING 2023 (OMO2023). New York Fed.

[6] BOX 2 - DECREASES IN THE ON RRP AND INVESTMENT REALLOCATION DURING 2023. OMO2023. New York Fed.

[7] Balance Sheet Reduction: Progress to Date and a Look Ahead. Roberto Perli. May 08, 2024.

[8] The radical changes coming to the world’s biggest bond market. 2024.3.4. The Financial Times.

[9] QE Light May Allow The Fed To Help The Treasury. March 22, 2024. Real Investment Advice.

注:本文來自平安證券發布的《美聯儲縮表:前世、今生與未來風險》,報告分析師:鐘正生 S1060520090001,範城愷 S1060523010001

標題:美聯儲縮表:前世、今生與未來風險

地址:https://www.iknowplus.com/post/109662.html