5月轉債市場怎么看?

摘要

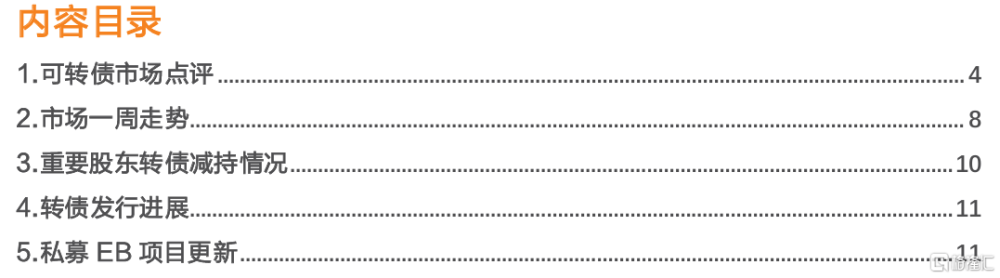

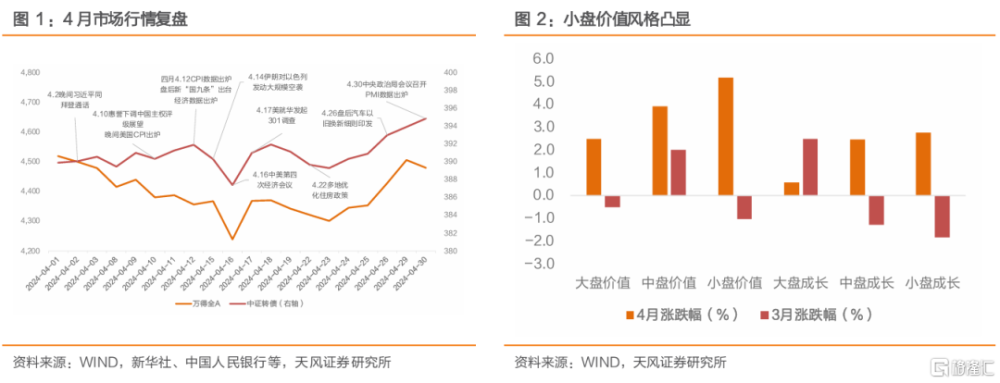

4月轉債與權益市場震蕩上行,小盤價值風格凸顯。上半月受美國CPI數據、惠譽下調中國評級展望等影響,股市表現較弱,轉債抗跌性凸顯,月中新“國九條”出台對市場產生一定擾動,權益與轉債市場短暫V型調整,後半月受中觀經濟回暖趨勢延續、設備更新&汽車以舊換新政策細則逐步落地、地產政策邊際放松、政治局會議預期等影響,轉債市場在權益情緒向好下整體呈現震蕩上行趨勢。海外方面,美國一季度經濟數據指向經濟增速放緩,通脹仍有隱憂;月中伊朗以色列發生摩擦,中東局勢進一步緊張惡化,海外避險情緒上行;月末受地產政策邊際變化影響,北向資金出現大幅流入。4月轉債估值震蕩擡升,轉股溢價率先升後降,震蕩上行。

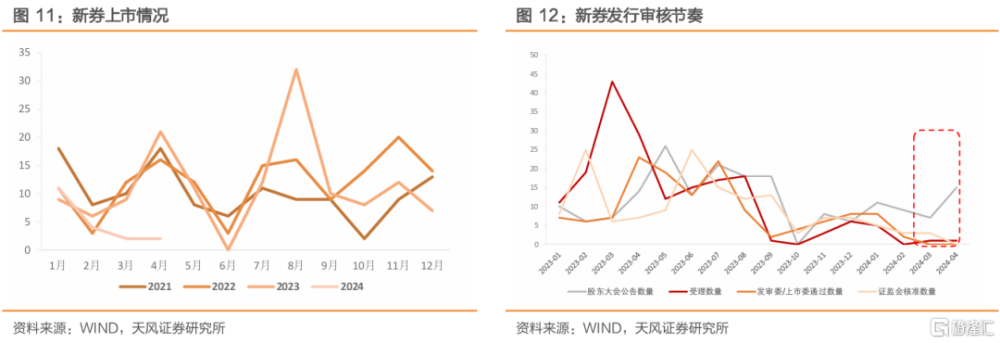

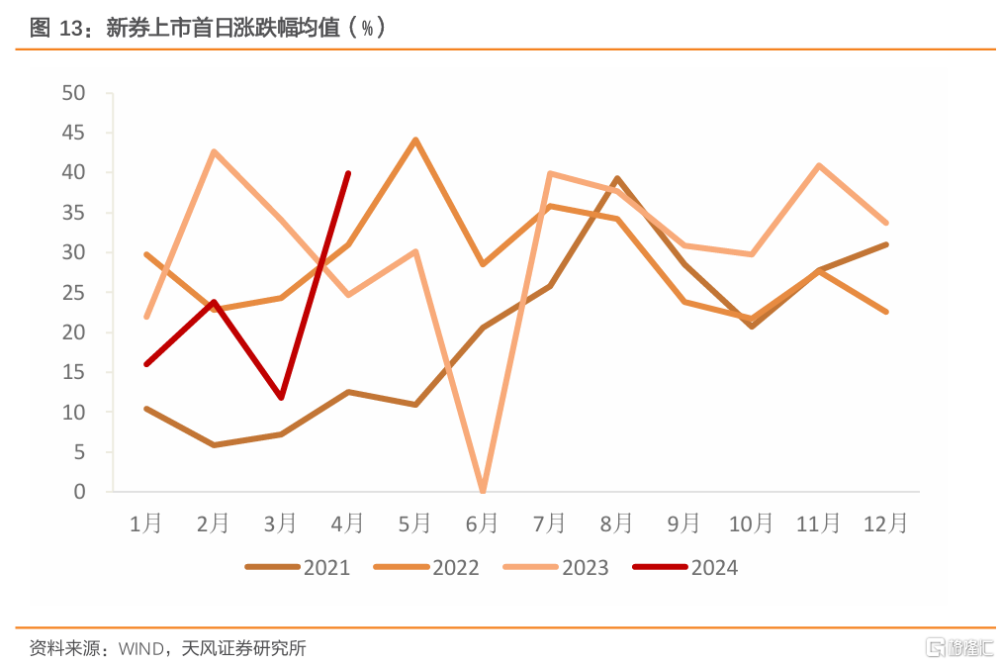

2021年-2023年的3-5月通常爲轉債發行上市高峰,再融資收緊背景下,2024年4月僅有2只新券上市,分別爲偉24轉債和湘泵轉債。4月股東大會公告數爲15略有上升,受理數量延續前幾月收緊態勢僅有1只受理,發審委/上市委通過和證監會核准數量均爲0,整體發行審核節奏較慢。4月新券上市平均漲跌幅由3月11.81%漲至39.97%,較前幾月有大幅提升,市場或對新券關注度有所提升。

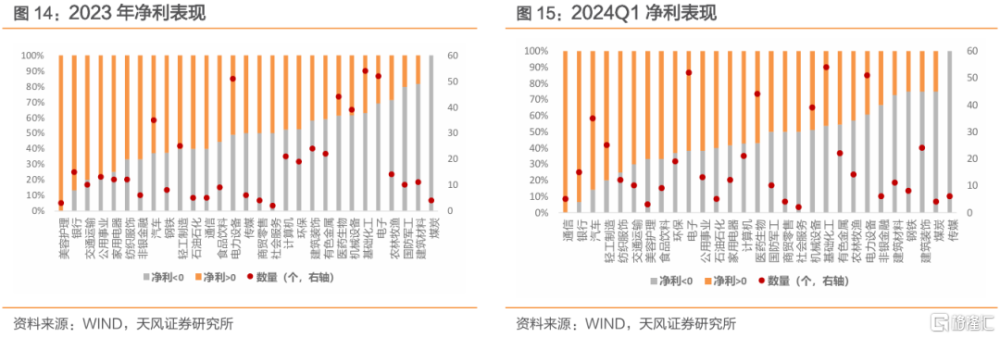

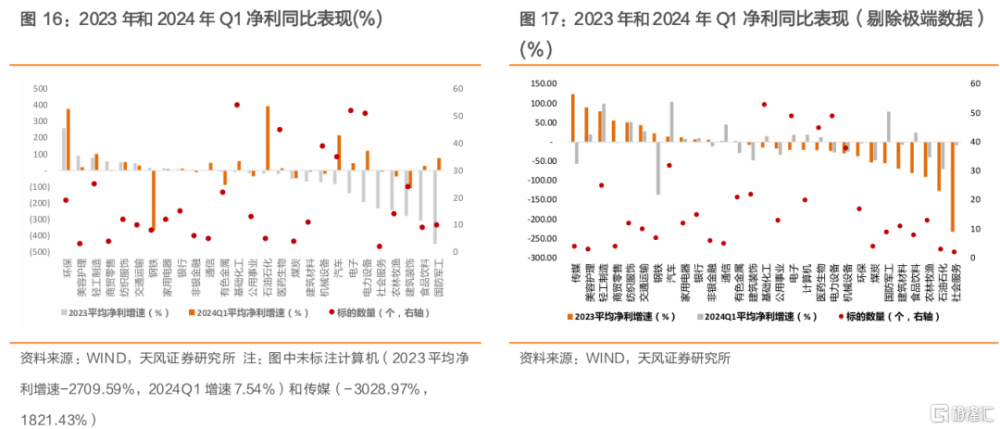

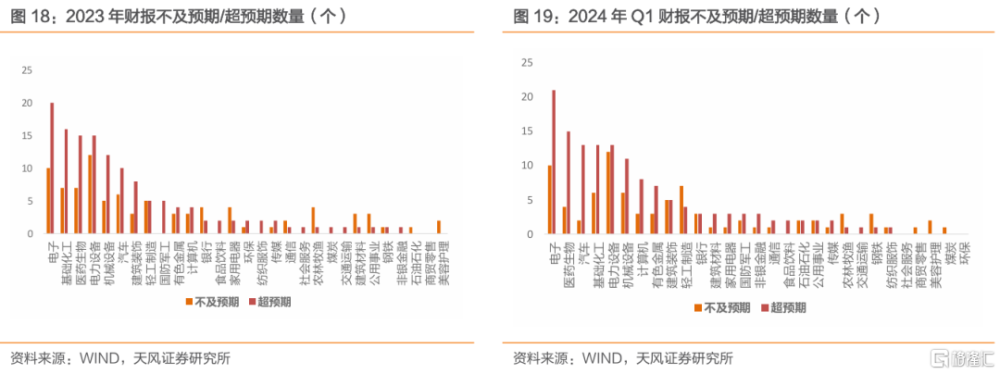

多數轉債標的2023年財報處於虧損狀態,多數標的2024Q1財報盈利。2023年共有254只轉債正股標的淨利爲正,281只爲負,其中淨利爲正的標的佔比較高的行業有美容護理、銀行和交運,2024年Q1有294只轉債正股標的淨利爲正,241只爲負,其中淨利爲正標的佔比較高的行業有通信、銀行、汽車。2024Q1淨利整體有所修復,2024年Q1淨利爲正標的佔比整體高於2023年。2023年轉債標的整體淨利增速爲-252.05%,2024年Q1轉債平均淨利增速爲-33.01%。2023年和2024Q1轉債財報超預期比例高於不及預期比例。

展望後市,隨着新“國九條”不斷落地、公司財報窗口期基本結束,市場風格切換和分化波動逐步減弱,市場基本面確定性較強,前期觀望資金或入場,提升市場風險偏好,同時多地房地產政策優化,北向資金回流,市場情緒有望進一步提振。當前市場偏股轉債數量偏少,偏債轉債進攻性相對較差,市場回暖時或難博取超額收益,因此平衡性轉債價值或有所提升。

策略方面,我們建議(1)基於國九條出台後市場對績優股的偏好,我們建議5月可結合年報季報的披露結果,以舊換新&設備更新政策、低空經濟、AI、出海等线索在平衡型標的中做積極布局;(2)政策強引導下,公司分紅意愿提升,建議基於2023年年報分紅預案關注分紅比例提升標的;(3)部分大額跌破面值轉債出現減資清償壓力,公司可以通過下修提升轉債價格至百元以上來規避轉債清償,但同時也可能加速發酵部分標的的信用風險,建議謹慎博弈減資清償帶來的機會;(4)近期不下修承諾期將大量到期,建議關注條款博弈。

五月轉債推薦:麒麟、台21、鋰科、白電、蘇行、杭銀、華設、博23、龍大、申昊。

風險提示:公司信用風險;條款博弈風險;減資清償轉債風險;轉債價格不及預期風險;地緣政治風險。

1.可 轉 債 市 場 點 評

4月市場行情復盤

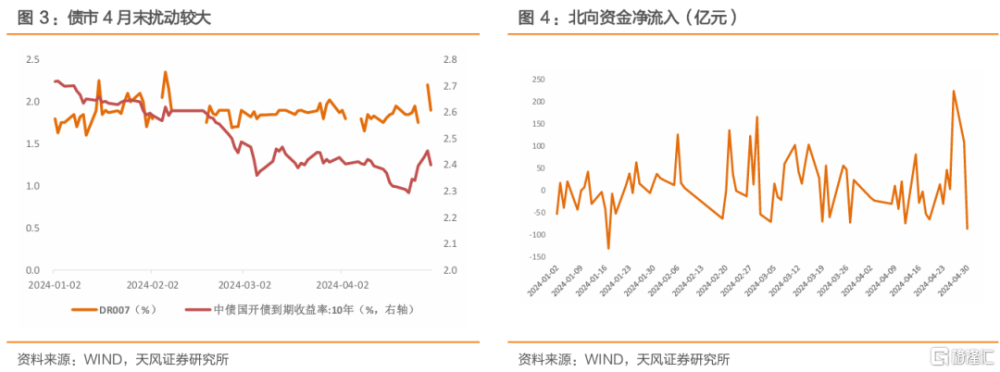

本月轉債與權益市場震蕩上行,小盤價值風格凸顯。截至2024年4月30日,萬得全A收於4480.36點,4月漲幅1.02%,小盤價值風格風凸顯。中證轉債收於394.85點,4月漲幅1.87%。上半月受美國CPI數據、惠譽下調中國評級展望等影響,股市表現較弱,轉債抗跌性凸顯,月中新“國九條”出台對市場產生一定擾動,權益與轉債市場短暫V型調整,後半月受中觀經濟回暖趨勢延續、設備更新&汽車以舊換新政策細則逐步落地、地產政策邊際放松、政治局會議預期等影響,轉債市場在權益情緒向好帶動下整體呈現震蕩上行趨勢,國內債市4月末受央行關於長債收益率表態和地產放松限購政策預期影響擾動較大,資金面維持平衡。

海外方面,美國一季度經濟數據指向經濟增速放緩,通脹仍有隱憂;月中伊朗以色列發生摩擦,中東局勢進一步緊張惡化,海外避險情緒上行;月末受地產政策邊際變化影響,北向資金出現大幅流入,4月26日北向單日流入224.49億元。

轉債估值與交投情況

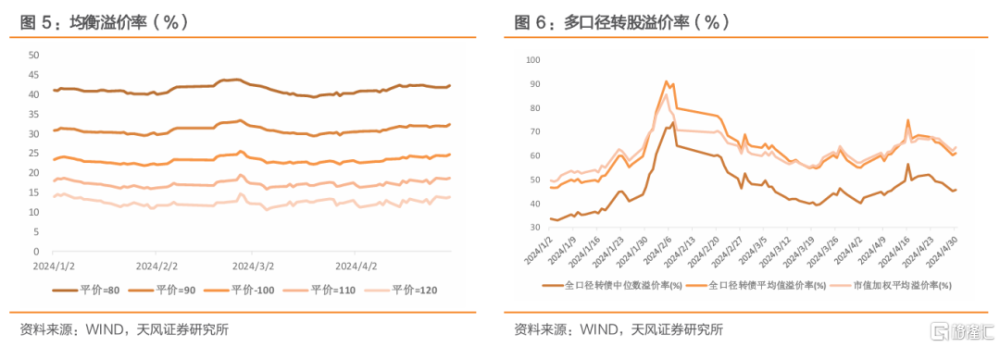

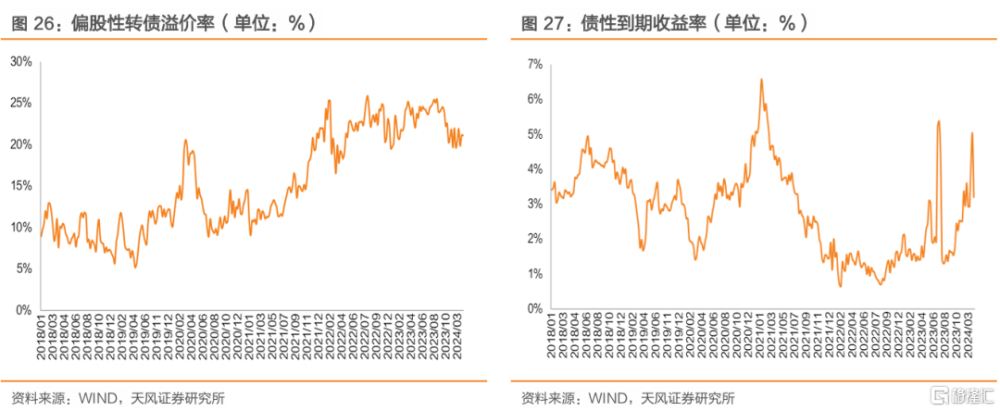

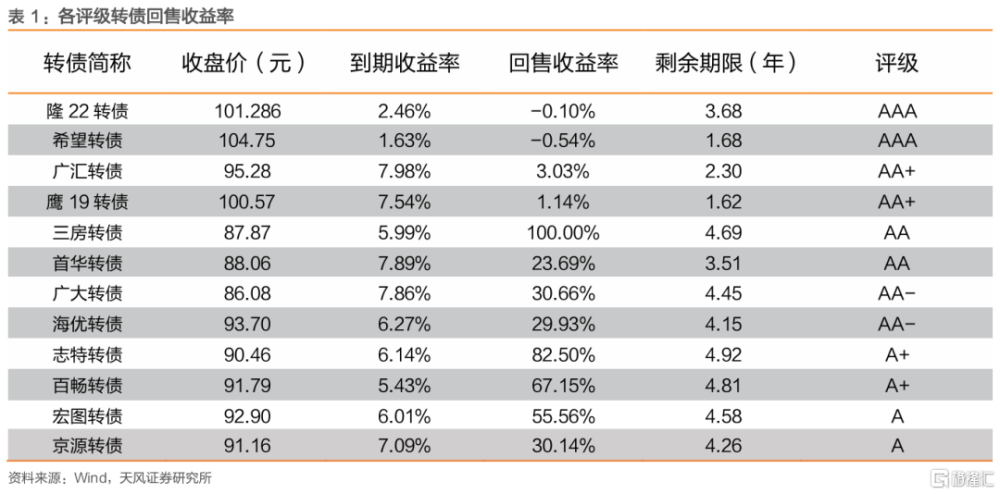

估值方面, 4月轉債估值震蕩擡升,百元均衡溢價率由22.76%上行1.92pct至24.68%。轉股溢價率先升後降,震蕩上行,上半月股市震蕩下行,轉債抗跌性凸顯,多口徑轉股溢價率擡升,4月16日受新“國九條“影響轉股溢價率短暫大幅上升後回落,後半月轉債市場在權益市場帶動下震蕩上行,溢價率被動壓縮,節前最後一天政治局會議預期落地,市場有所調整,轉股溢價率略有上行。4月市值加權平均溢價率和全口徑平均溢價率分別由60.3%上行3.35pct至63.65%,由58.13%上升3.04pct至61.17%。

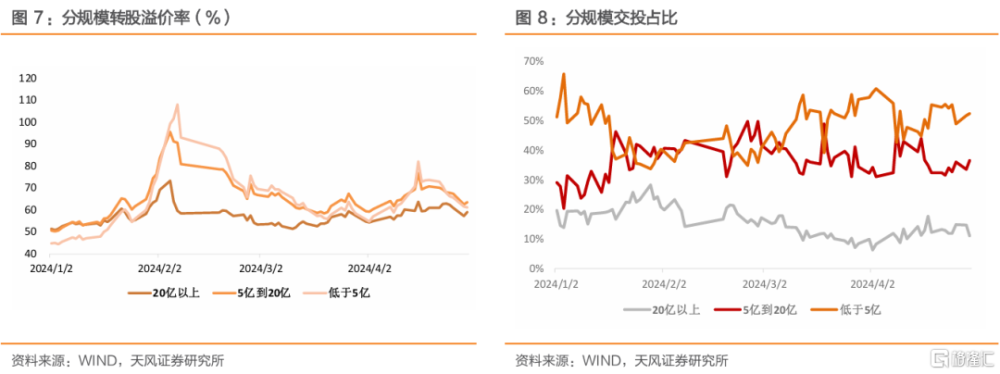

分規模來看,小規模轉債溢價率提升幅度最大。截至4月30日,中規模5-20億的轉債溢價率水平最高,平均溢價率63.61%,小規模(5億以下)轉債的交投佔比最高,溢價率變動幅度最大,溢價率由3月29日的58.55%提高2.69pct至61.24%,月中5-20億規模轉債交投佔比短暫提升,小規模轉債交投短暫下滑。4月19日-24日,大規模轉債(20億以上)溢價率走出短暫獨立行情,4月大規模轉債溢價率由57.42%增至59.03%。

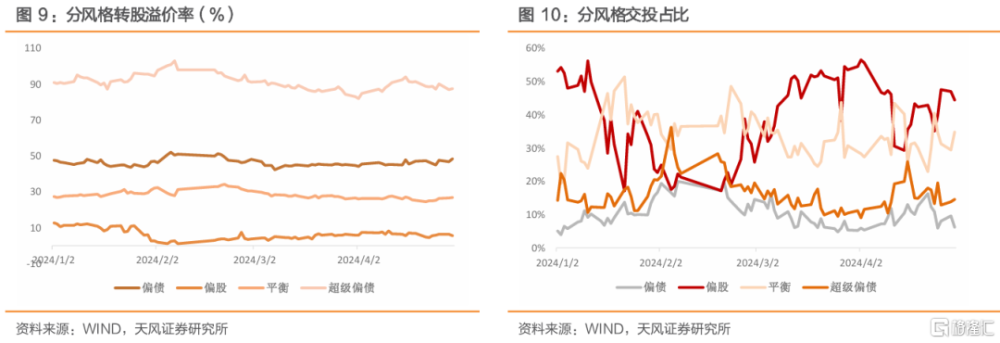

分風格來看,偏債轉債溢價率提升較大,偏股轉債溢價率壓縮。4月溢價率表現有所分化,偏股、平衡、偏債和超級偏債轉股溢價率分別變動-0.8pct、0.82pct、3.33pct和3.27pct。偏股轉債四月交投佔比較高,4月12日新“國九條”出台後,偏股轉債交投短暫回落。4月下旬破面低價券有所異動,超級偏債轉債的交投和溢價率略有提升。

新券上市情況

4月上市新券較少,發行審核節奏較慢。2021年-2023年的3-5月通常爲轉債發行上市高峰,再融資收緊背景下,2024年4月僅有2只新券上市,分別爲偉24轉債和湘泵轉債。4月股東大會公告數爲15略有上升,受理數量延續前幾月收緊態勢僅有1只受理,發審委/上市委通過和證監會核准數量均爲0,整體發行審核節奏較慢。

4月新券上市首日平均漲跌幅由3月11.81%漲至39.97%,較前幾月有大幅提升,市場或對新券關注度有所提升。

2023年及2024年一季度財報情況

多數轉債標的2023年財報處於虧損狀態,多數標的2024Q1財報盈利。2023年共有254只轉債正股標的淨利爲正,281只爲負,其中淨利爲正的標的佔比較高的行業有美容護理、銀行和交運,佔比分別爲100%(3/3)、86.7%(13/15)和80%(8/10),2024年Q1有294只轉債正股標的淨利爲正,241只爲負,其中淨利爲正標的佔比較高的行業有通信、銀行、汽車,佔比分別爲100%(5/5)、93.3%(14/15)和85.7%(30/35)。

2024Q1財報淨利整體有所修復。2024年Q1淨利爲正標的佔比整體高於2023年,其中電子(2023年淨利爲正標的數量16→2024Q1淨利爲正標的數量32)、醫藥生物(17→25)和汽車行業(22→30)Q1財報淨利爲正的數量增加較多,電力設備(26→20)、建築裝飾(10→6)、鋼鐵(5→2)和傳媒行業(3→0)Q1財報淨利爲正的數量較少較多。

2023年轉債標的整體淨利增速爲-252.05%,剔除淨利增速大於1000%或小於-1000%標的影響,整體淨利增速爲-13.16%。2023年環保、美容護理和輕工制造平均淨利增速較高,分別爲259.66%、90.16%和79.39%,其中環保行業主要系惠城環保影響較大(2023年淨利增速5499.75%),剔除惠城影響後,環保行業轉債標的2023年平均淨利增速爲-36.35%。按照剔除極端數據影響口徑,淨利增速前三行業爲傳媒(123.63%)、美護(90.16%)和輕工制造(79.39%)。

2024年Q1轉債平均淨利增速爲-33.01%,剔除極端數據影響後增速爲-0.01%。2024年Q1石油石化、環保和汽車淨利增速較高,分別爲392.77%、375.38%和216.05%,剔除石油石化中恆逸石化(1087.19%)、環保中博世科(7224.3%)和汽車文燦股份(2344.25%)、長城汽車(1752.55%)標的影響,其增速分別爲-70.18%、-2.87%和104.54%。按照剔除極端數據影響口徑,淨利增速前三行業爲汽車(104.54%)、輕工制造(99.34%)和國防軍工(79.09%)。

2023年和2024Q1轉債財報超預期比例高於不及預期比例。公司財報公布時間通常在公告日前一天盤後,因此我們以公告日當天正股漲跌幅來衡量財報是否符合預期,其中漲幅超3%爲超預期,跌幅高於3%爲不及預期。2023年及2024年Q1超預期標的均高於不及預期標的,2023年135只超預期、87只不及預期,2024年Q1中139只超預期、83只不及預期。從行業角度來看,2023年社服、軍工、電子超預期佔比較高,分別爲50%(1/2)、50%(5/10)和38.46%(20/52),2024年Q1非銀、電子、通信、石化超預期佔比較高,分別爲50%(3/6)、40.38%(21/52)、40.00%(2/5)和40.00%(2/5)。

展望後市,隨着新“國九條”不斷落地、公司財報窗口期基本結束,市場風格切換和分化波動逐步減弱,市場基本面確定性較強,前期觀望資金或入場,提升市場風險偏好,同時多地房地產政策優化,北向資金回流,市場情緒有望進一步提振。當前市場偏股轉債數量偏少,偏債轉債進攻性相對較差,市場回暖時或難博取超額收益,因此平衡性轉債價值或有所提升。

策略方面,我們建議(1)基於國九條出台後市場對績優股的偏好,我們建議5月可結合年報季報的披露結果,以舊換新&設備更新政策、低空經濟、AI、出海等线索在平衡型標的中做積極布局;(2)政策強引導下,公司分紅意愿提升,建議基於2023年年報分紅預案關注分紅比例提升標的;(3)部分大額跌破面值轉債出現減資清償壓力,公司可以通過下修提升轉債價格至百元以上來規避轉債清償,但同時也可能加速發酵部分標的的信用風險,建議謹慎博弈減資清償帶來的機會;(4)近期不下修承諾期將大量到期,建議關注條款博弈。

五月轉債推薦:麒麟、台21、鋰科、白電、蘇行、杭銀、華設、博23、龍大、申昊。

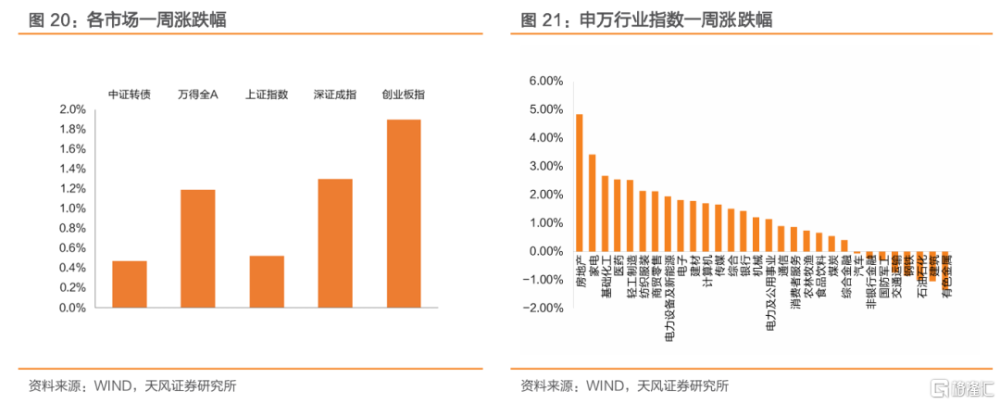

2.市場一周走勢

截至周二收盤,上證指數收於3104.82點,一周上漲0.52%;中證轉債收於394.85點,一周上漲0.47%。從股市行業表現情況看,漲幅前三爲房地產(4.84%)、家電(3.43%)和基礎化工(2.67%),跌幅前三爲有色金屬(-1.36%)、建築(-1.04%)和石油石化(-0.99%)。

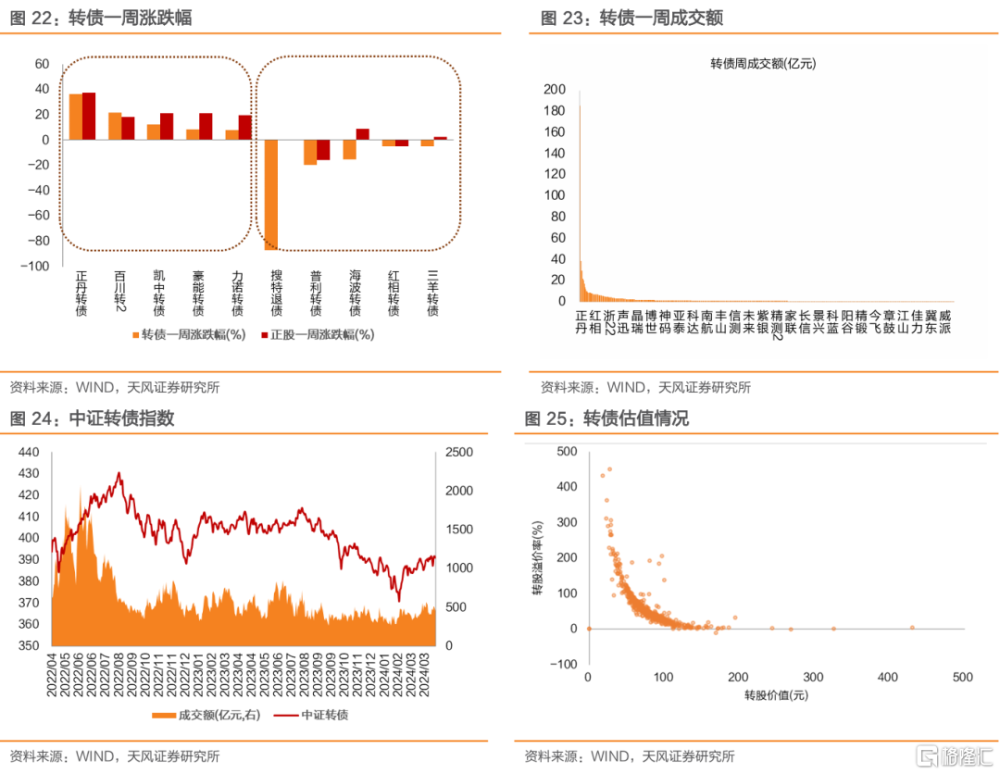

本周湘泵轉債上市。兩市合計385只轉債上漲,佔比72%,漲跌幅居前五的爲正丹轉債(36.46%)、湘泵轉債(24.40%)、百川轉2(21.61%)、凱中轉債(12.17%)、豪能轉債(8.49%),漲跌幅居後五的爲普利轉債(-19.86%)、海波轉債(-15.32%)、紅相轉債(-4.82%)、三羊轉債(-4.70%)、偉24轉債(-4.46%);從相對估值的角度來看,126只轉債轉股溢價率擡升,佔比24%,估值變動居前五的爲樂歌轉債(20.15%)、廣聯轉債(12.82%)、設研轉債(12.56%)、威派轉債(12.03%)、國城轉債(10.70%),估值變動居後五的爲溢利轉債(-105.62%)、科沃轉債(-68.41%)、海波轉債(-52.08%)、正川轉債(-41.00%)、芳源轉債(-38.36%)。

本周估值變動情況:本周偏股型轉債轉股溢價率減少0.85個百分點至21.14%,偏債型轉債到期收率減少0.07個百分點至3.21%。

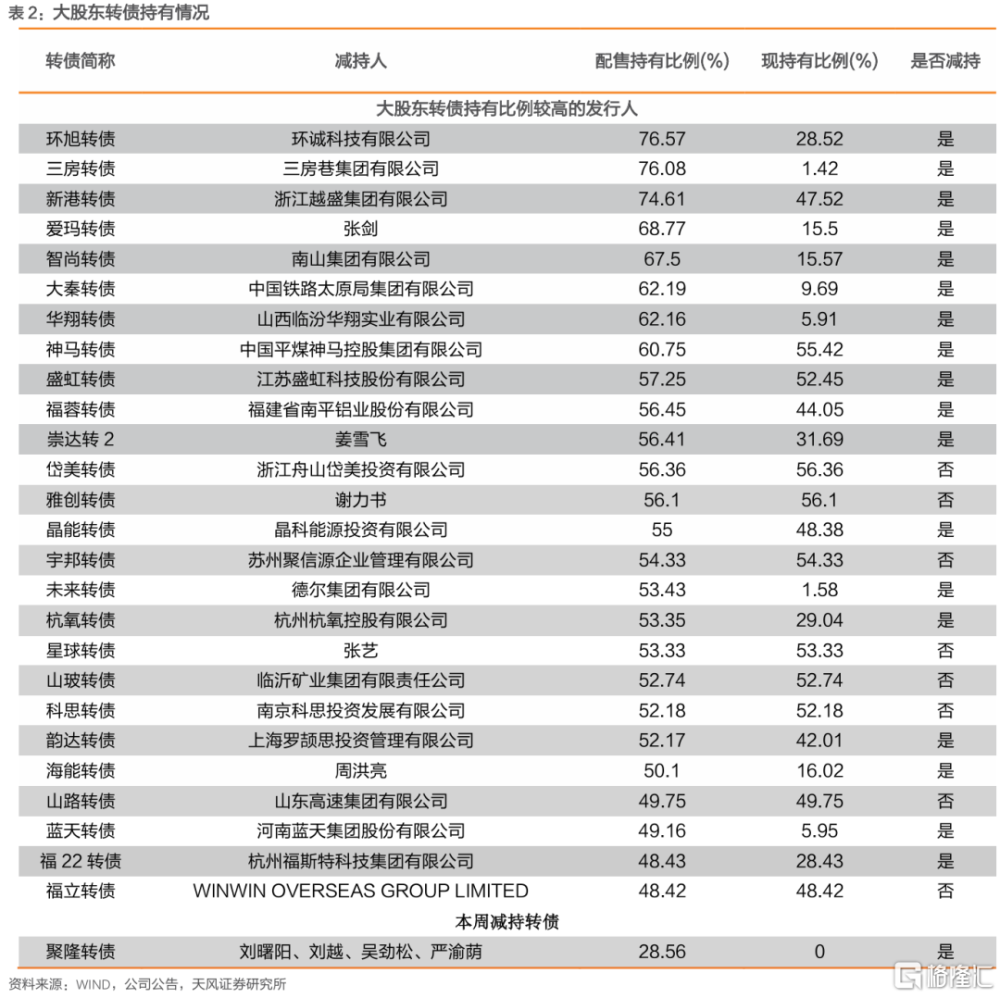

本周各評級可轉債按回售收益率排行的情況如下:

3.重 要 股 東 減 持 情 況

本周發布轉債減持公告的公司:聚隆。

4.轉 債 發 行 進 展

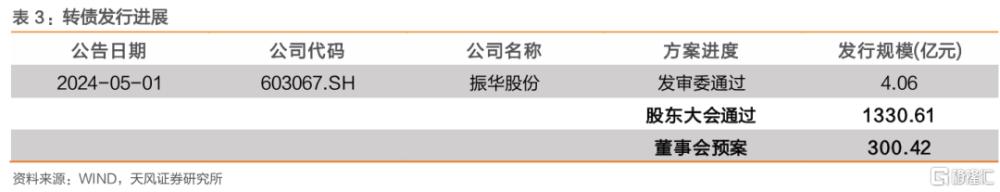

一級市場審批節奏較慢,清源股份(5.00億元)、西安銀行(80.00億元)、正帆科技(11.50億元)發行董事會預案;華康醫療(7.50億元)獲得證監會核准;振華股份(4.06億元)獲得發審委通過。

5.私 募 EB 項 目 更 新

本周私募EB項目進度更新:

注:本文來自天風證券於2024年5月5日發布的證券研究報告《5月轉債市場怎么看?》,證券分析師:孫彬彬 SAC 執業證書編號:S1110516090003

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:5月轉債市場怎么看?

地址:https://www.iknowplus.com/post/105043.html