經濟低迷、地緣動蕩,歐洲核心資產憑何新高?

前言:盡管歐洲經濟低迷、地緣動蕩,但今年歐洲股市仍在其核心資產驅動下創出新高。歐洲核心資產爲何表現強勁?又帶給我們哪些啓示?詳見報告。

一、經濟低迷、地緣動蕩,今年歐股靠什么新高?——歐洲核心資產

去年以來,美國、日本、印度等市場表現強勢。美股大幅上漲,來自AI產業革命浪潮的支撐。印度股市的強勁表現,依托於印度經濟高速增長的基本面驅動。日本股市新高,背後則是日股遠高於無風險利率的股息率,以及日本監管層持續推動企業經營能力改善和價值修復的政策呵護。

相較於美、日、印,歐洲經濟低迷、地緣動蕩,又缺乏AI產業的催化,但歐洲股市表現同樣出色,漲幅明顯超過市場預期。可以看到,2023年以來,歐洲股市同樣創出新高,STOXX50和STOXX600指數累計漲幅均一度超過20%。

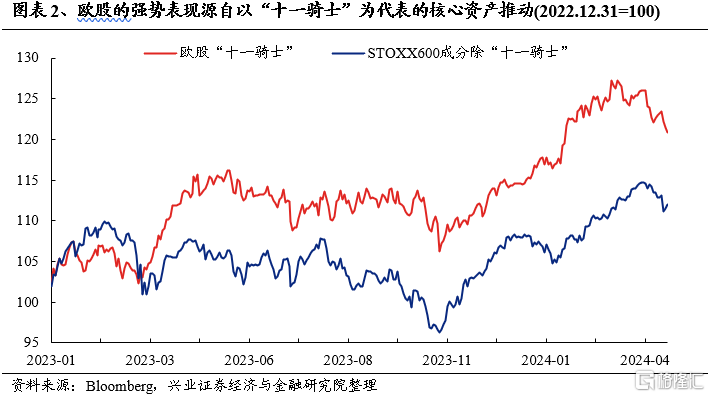

歐洲股市爲何表現強勁?主要來自以“十一騎士”爲代表的特色核心資產的上漲拉動。可以看到,2023年以來,以“十一騎士”( 分別爲葛蘭素史克、羅氏、阿斯麥、諾華、雀巢、諾和諾德、歐萊雅、路威酩軒、阿斯利康、SAP和賽諾菲,全文同)爲代表的歐股特色核心資產、權重龍頭大幅上漲、持續領跑,並直接拉動歐洲股市大幅上行。而若我們剔除這些龍頭企業,歐洲市場整體以震蕩爲主,收益並不明顯。

二、歐洲核心資產新高的三大催化

2.1、歐洲核心資產新高,核心是高勝率投資的勝利

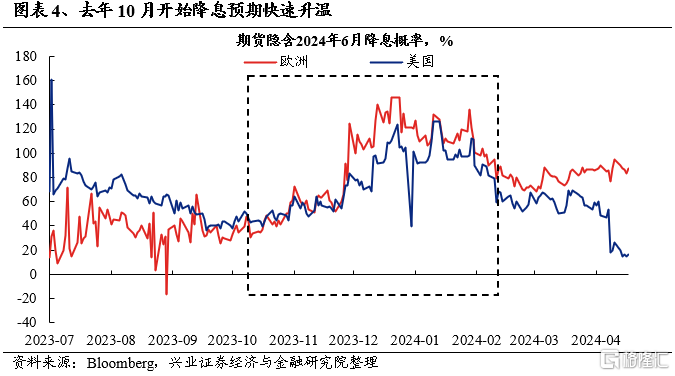

2023年尤其是去年10月底以來,歐股核心資產加速上行,一個重要背景在於巴以衝突等地緣因素加劇,高勝率投資成爲全球共識。在此基調下,代表確定性的歐股核心資產大幅上漲。並且,我們看到,不僅僅是以“十一騎士”爲代表的歐股核心資產,2023年10月以來,包括黃金等高勝率資產也同樣表現強勢。此外,2024年美聯儲、歐央行等主要央行降息預期下的流動性溢出和搶跑,也對行情形成催化。

2.2、歐洲核心資產的本質:高ROE資產,具備更高的盈利質量和更強的盈利穩定性

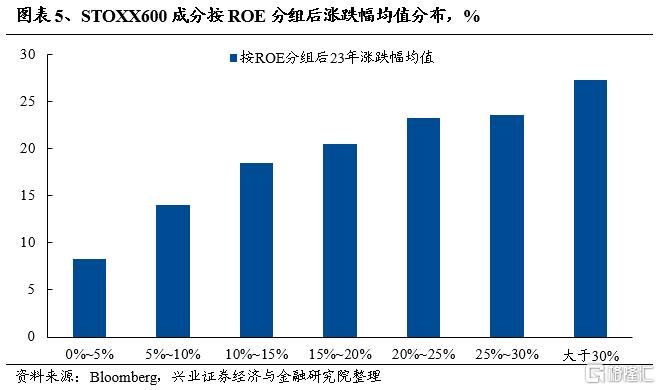

1、在歐洲市場上,2023年的個股表現與盈利質量高度相關,ROE越高股票漲幅越大。我們將歐洲STOXX600成分股根據ROE分組後發現,不同ROE分組下的漲跌幅中位數呈現出非常明顯的單調性,即高ROE個股的市場表現大概率較好。市場傾向於給予高ROE個股更高溢價,顯示出對高盈利質量資產的偏好。

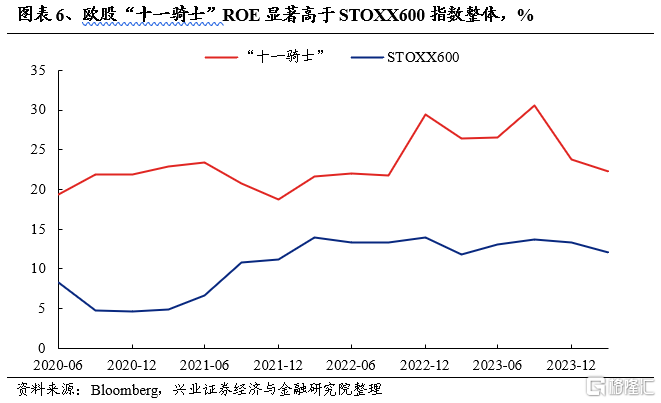

而這其中,以“十一騎士”爲代表的歐股龍頭ROE長期維持在20%以上,遠高於STOXX 600整體,盈利質量明顯佔優。高盈利質量的背後,則是這些龍頭企業憑借壟斷的市場地位和出海的方式使其毛利率持續提升,相對其他股票盈利能力的優勢不斷擴大。

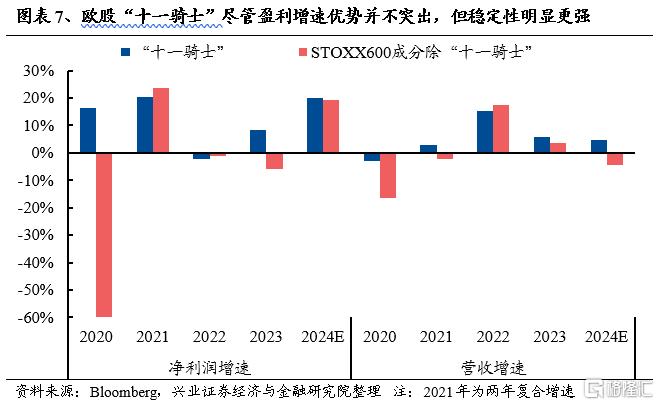

2、與此同時,歐股“十一騎士”盡管盈利增速優勢似乎並不突出,但穩定性明顯更強,市場因此給予其更高的確定性溢價。對比“十一騎士”以及STOXX600指數其他成分股,可以看到過去的幾年中,前者的營收和淨利潤增速的穩定性明顯好於後者。

2.3、被動投資的發展,進一步強化了權重龍頭的上行趨勢

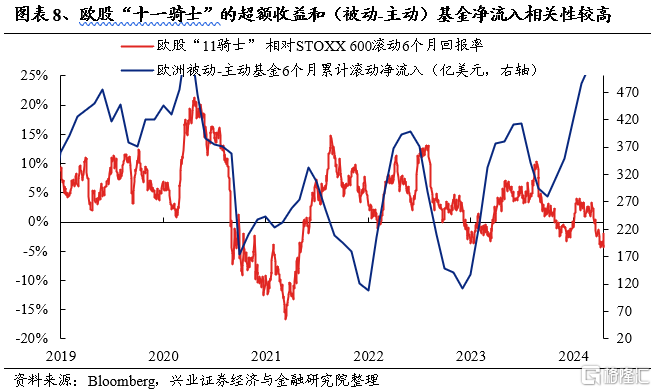

被動投資的發展,進一步強化了權重龍頭的上行趨勢。我們觀察到,2019年以來,歐股“十一騎士”的超額收益和(被動-主動)基金淨流入呈現較爲明顯的正相關性。隨着被動投資佔比持續提升,資金流入被動指數型共同基金後,指數中的權重龍頭股更爲受益。

三、歐股新高的啓示與映射

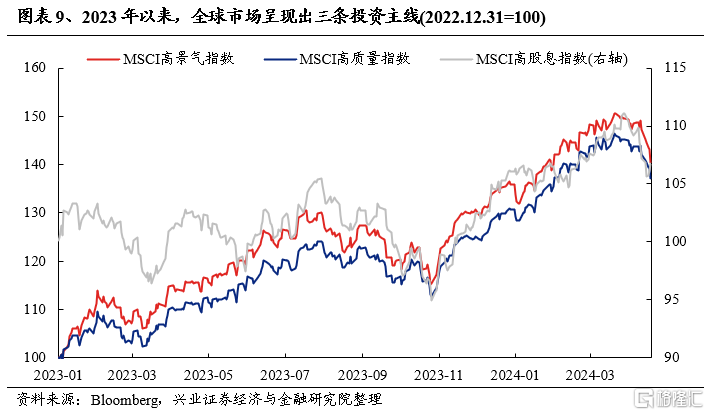

1、高勝率投資、“三高”資產不僅是A股的主线,同樣是全球的共識。今年以來,興證策略率先提出市場將進入高勝率投資模式,並將其歸納爲高景氣、高ROE、高股息三大主线。並且,我們看到高勝率投資、“三高”資產同樣是全球的共識:1)以美股AI爲代表的高景氣資產;2)以歐股“十一騎士”爲代表的高ROE資產;3)以日股爲代表的高股息資產。

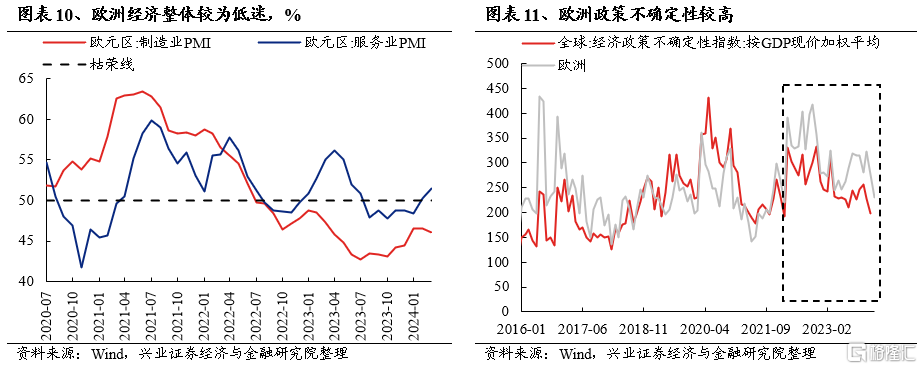

2、即便歐洲經濟整體低迷、地緣動蕩,但具備更高的盈利質量和更強的盈利穩定性的歐股龍頭、核心資產,依然能夠成爲共識凝聚的方向。我們看到,2022年下半年以來歐元區制造業PMI持續處於枯榮线以下。與此同時俄烏衝突、巴以衝突接連爆發,且極右翼和極端民族主義擡頭之下,歐洲地區在地緣政治層也面臨更大的不確定性,經濟上更受到明顯的拖累(如能源短缺等),歐洲經濟政策不確定性指數持續高於美國、日本和印度。然而,也正是這樣的動蕩背景下,歐洲市場對於高勝率投資的共識加速凝聚,具備更高的盈利質量和更強的盈利穩定性的歐洲核心資產也因此接連創出新高。

四、堅定擁抱“三高”資產:高景氣、高ROE、高股息

4.1、高景氣資產:關注188景氣跟蹤框架提示的高景氣方向

對於高景氣資產,其確定性的主要來源是經濟周期或產業周期趨勢向上階段,持續兌現的高增長。當市場有確定性景氣方向的時候,進攻就是最好的防守。

出口鏈是2024年最重要的景氣方向之一。一方面部分重點行業國內廠商全球化布局加速,供應鏈優勢和一帶一路驅動下,國產品牌的全球影響力日益提升。另一方面海外經濟整體仍有韌性,並且全球央行政策放松大勢所趨,實體需求有望支撐。此外,國際關系改善或也爲中國出口份額提升帶來可能性。

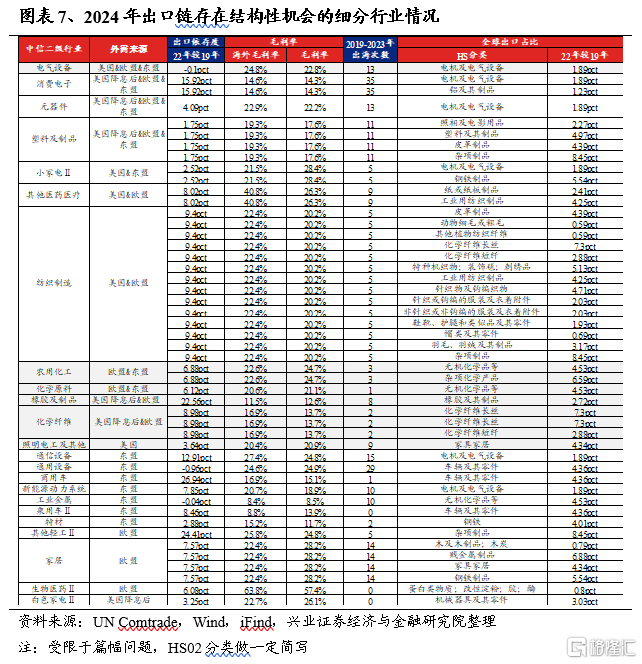

我們按照行業出海的順利程度和外需來源,對2024年出口鏈上的結構性機會分爲三類:

外需來源最多,且行業出口依存度、出口份額及出海建廠有明顯改善(或者平穩)的行業,主要有電氣設備、消費電子、元器件、塑料及制品、小家電、其他醫藥醫療、紡織制造;

外需來源居中,且行業出口依存度、出口份額及出海建廠有一定改善的行業,主要有農用化工、化學原料、橡膠及制品、化學纖維、照明電工及其他;

外需來源單一,且行業出口依存度、出口份額及出海建廠有一定改善的行業,主要有:1)東盟:通信設備、通用設備、汽車、新能源動力系統、工業金屬、特材;2)歐盟:其他輕工、家居、生物醫藥;3)美國降息後:白電。

其次,對於如何篩選高景氣資產,我們認爲【188景氣跟蹤框架】仍是最重要的錨。去年我們獨家構建了一套基於高頻中觀數據的【118行業景氣跟蹤框架】,系統性重構了中觀指標的構建方式,實現了從細分行業、到大類風格再到市場整體的景氣高頻量化跟蹤;今年我們將這個框架迭代升級爲【188行業景氣跟蹤框架】,進一步完善了指標體系,並實現了二級行業的全覆蓋。基於1000+核心中觀指標,高頻觀察市場景氣趨勢及變化。

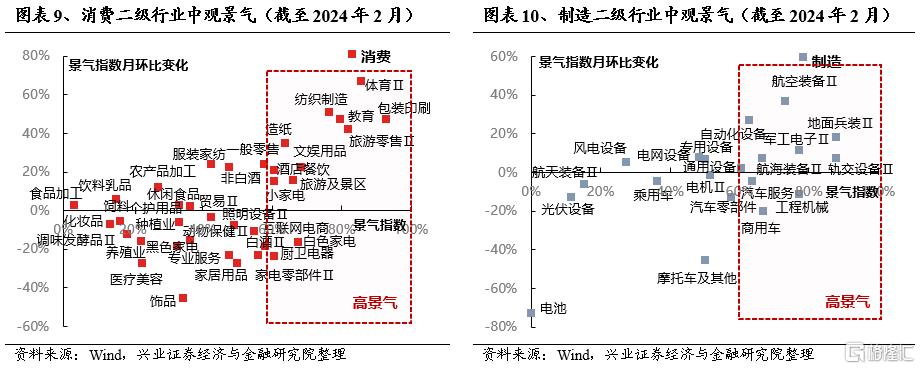

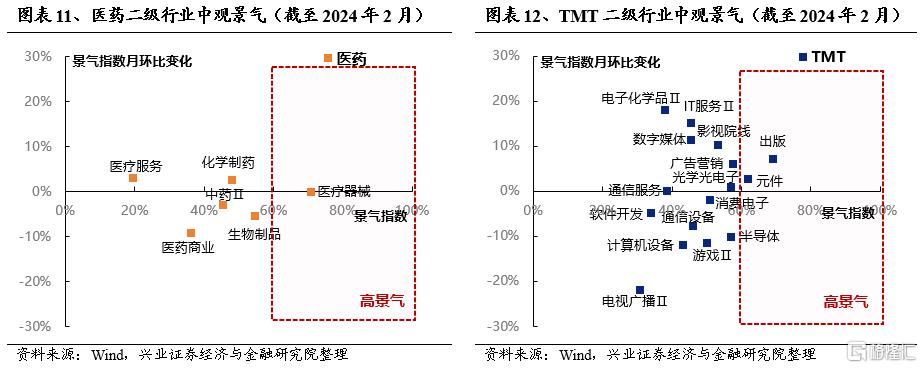

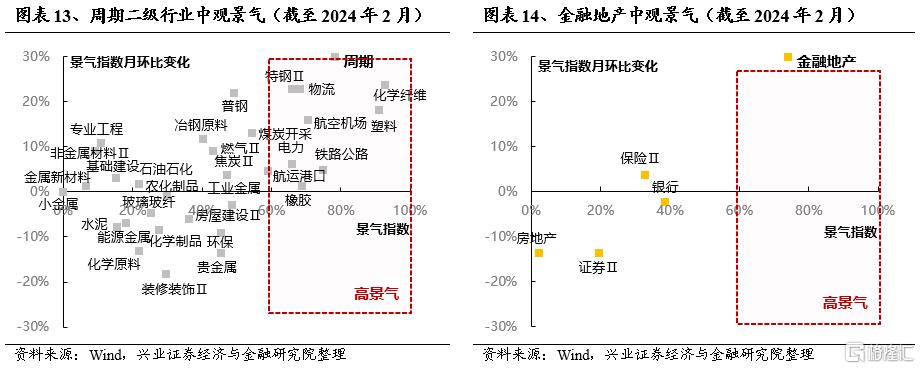

根據【188景氣跟蹤框架】,當前全市場高景氣行業佔比已开始邊際回升,景氣线索逐漸增多,其中消費與制造行業的景氣水平改善較爲明顯。

結合最新景氣數據,當前高景氣方向主要包括:(1)制造:軍工(地面兵裝、軍工電子、航空裝備、航海裝備等)、機械設備(軌交設備、通用設備、自動化設備等);(2)消費:社會服務(體育、教育、旅遊景區、酒店餐飲等)、商貿零售(旅遊零售等)、輕工制造(包裝印刷、造紙、文娛用品等)、紡織制造;(3)周期:化工(化學纖維、塑料、橡膠)、交通運輸(鐵路公路、航空機場、物流)、電力、特鋼;(4)TMT:傳媒(出版)、電子(元件)。

4.2、高ROE資產:關注ROE高且穩定、未來需求側有望改善的方向

對於高ROE資產,股價和基本面主要依賴於需求側的變化驅動,總需求擴張帶來的高盈利回報是確定性的主要來源。從自上而下的角度看,總需求的擴張帶動ROE趨勢上行、高ROE資產基本面比較優勢顯著提升,使得核心資產在16-17年及19-20年成爲超額收益最顯著的高勝率資產。

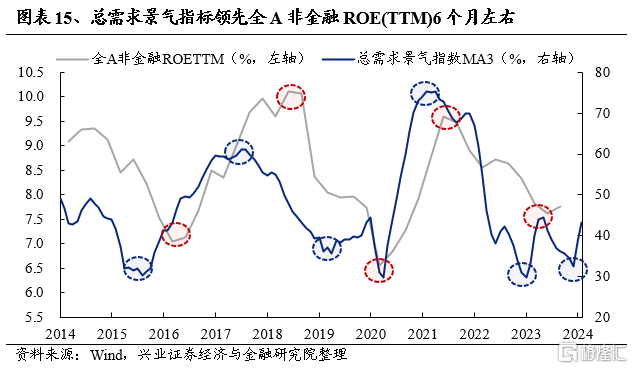

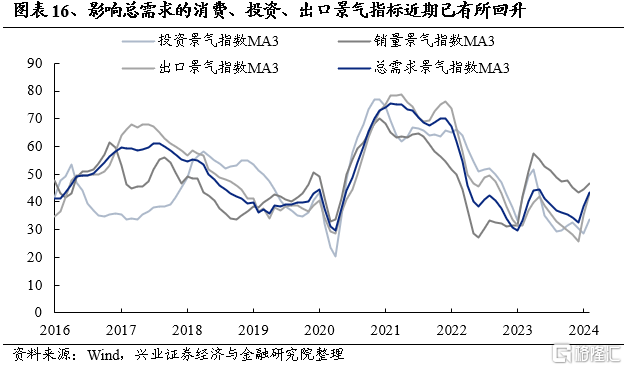

根據我們構建的總需求景氣指標,能夠領先全A非金融ROE(TTM)6個月左右, 顯示當前總需求已在低位回升。基於188景氣跟蹤框架中消費、投資及出口相關 指標,通過計算各自滾動一年分位數並等權合成,分別構建刻畫消費、投資及出 口景氣變化的指標,並將三類指標合成爲總需求景氣指標。其中,總需求景氣指 標領先全A非金融ROE(TTM)6個月左右,目前已經开始低位回升。

考慮到目前總需求的改善仍需觀察,ROE上行拐點的信號尚未出現,因此對於高盈利質量資產的篩選,我們主要考察近三年全市場ROE下行期間各行業的ROE穩定性及最近報告期水平,同時結合一致預期淨利潤及營收增速,尋找未來有望存在結構性需求改善的方向。具體採用如下標准針對二級行業進行篩選:

(1)最新報告期ROETTM近三年分位數大於50%;

(2)近三年ROETTM均值大於5%;

(3)近三年ROETTM均值-1倍標准差大於0;

(4)未來兩年預期淨利潤與營收復合增速均大於10%但不超過30%。

從篩選結果看,高盈利質量資產中當前值得重點關注的方向主要集中在消費醫藥行業,具體包括白酒、飲料乳品、中藥、廚衛電器、家電零部件、照明設備、家居用品、文娛用品、汽車零部件、專業服務、化妝品、電網設備及燃氣。

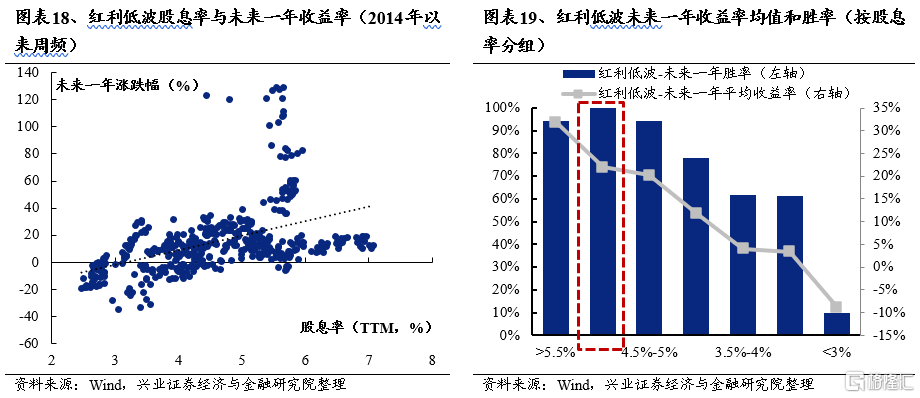

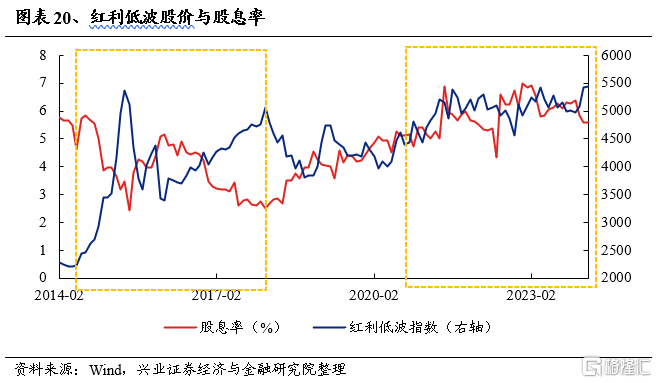

4.3、高股息資產:中長期,重視紅利板塊的“新底倉資產”屬性

從中長期維度看,我們仍然看好紅利板塊的配置價值及其“新底倉資產”的屬性。一方面, 即使經歷上漲,紅利板塊股息率仍在高位。並且,本輪紅利低波行情不同於以往 的一點在於:隨着股價上漲,紅利低波的股息率中樞並未回落反而同步上行。背 後的一個重要原因是,板塊上市公司的盈利能力和分紅意愿的提升,而並非是 “生拉硬拽”拔估值。另一方面,從資金面來看,紅利板塊仍或受到增量及存量 的共同驅動。

我們系統性分析了過去三年(2020-2022)分紅比例持續改善個股。總結出以下 特徵:市值規模更大、盈利能力更強且更加穩健、資本擴張意愿更低、現金流更 爲充裕、股權相對集中、每股未分配利潤更多。

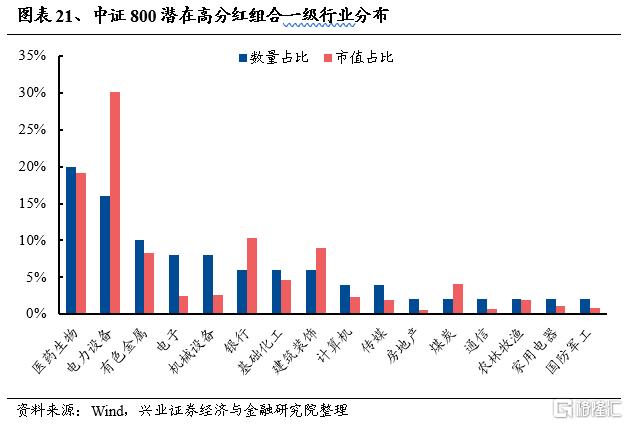

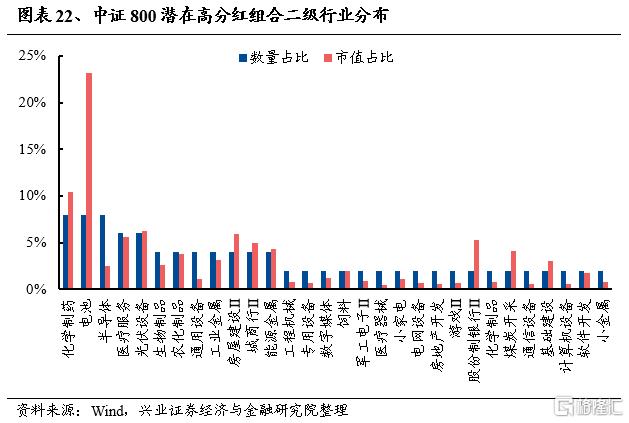

基於上述分析,我們在中證800中篩選出各項條件滿足要求但分紅比例仍處在相對低位的個股,並觀察其行業分布。篩選條件如下:

1)2023年之前上市,中證800成份股;

2)剔除2022年分紅比例在30%以上或0以下的個股;

3)剔除每股股東自由現金流爲負的個股;

4)將剩余個股按照2023Q3報告期的ROE、ROE滾動三年均值-標准差、資產負 債率、資本性支出/營業收入、籌資現金流佔比、每股股東自由現金流、股權集 中度、每股未分配利潤和 2023H1 報告期的現金流量利息保障倍數分別進行排序, 再進行等權復合。其中資本性支出/營業收入、籌資現金流佔比、資產負債率爲 升序排名,其余均爲降序排名;

5)取排名前50的個股。

中證800潛在高分紅組合中個股數量佔比較高的一級行業主要有醫藥生物、電力 、設備、有色金屬、電子、機械設備等;二級行業則主要集中在化學制藥、電池、 半導體、醫療服務、光伏設備等板塊。

風險提示

關注經濟數據波動,政策超預期收緊,美聯儲超預期加息等。

注:本文來自興業證券於2024年4月21日發布的證券研究報告《經濟低迷、地緣動蕩,今年歐洲核心資產憑何新高?——A股策略展望》,本報告分析師 :張啓堯 SAC執業證書編號:S0190521080005

胡思雨 SAC執業證書編號:S0190521110003

陳恭懿 SAC執業證書編號:S0190523060001

張勳 SAC執業證書編號:S0190520070004

吳峰 SAC執業證書編號:S0190510120002

楊震宇 SAC執業證書編號:S0190520120002

標題:經濟低迷、地緣動蕩,歐洲核心資產憑何新高?

地址:https://www.iknowplus.com/post/100680.html