3月金融數據背後的經濟溫差

3月金融數據的成色並不算差,但反映了經濟結構中的一些“分叉”。與此前一致向好PMI數據不同,3月金融數據的長短板都很明顯——信貸投放總量達歷史次高的同時M1同比探底,如何看待這一現象?我們認爲3月總量平穩的金融數據一定程度上輔證了一季度良好的經濟开局,但同時也提示當下存在“制造業強、基建穩、地產弱”,以及企業與居民借貸意愿的分化的經濟溫差,主要體現在以下三點:

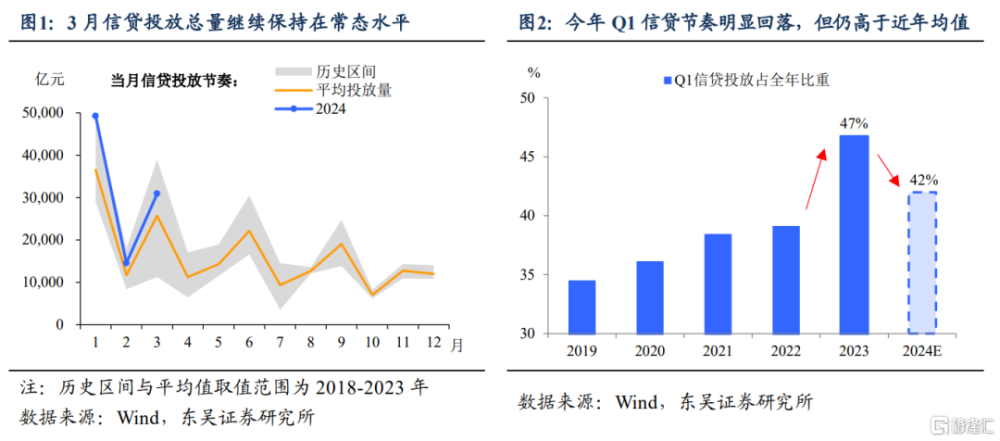

一是新增信貸總量不低,投放脈衝回歸正常水平。一季度新增信貸總量同比少增,但絕對值仍是歷史次高水平,政策上在保證了年初金融支持經濟“开門紅”力度的同時,也爲後續投放留出了空間。

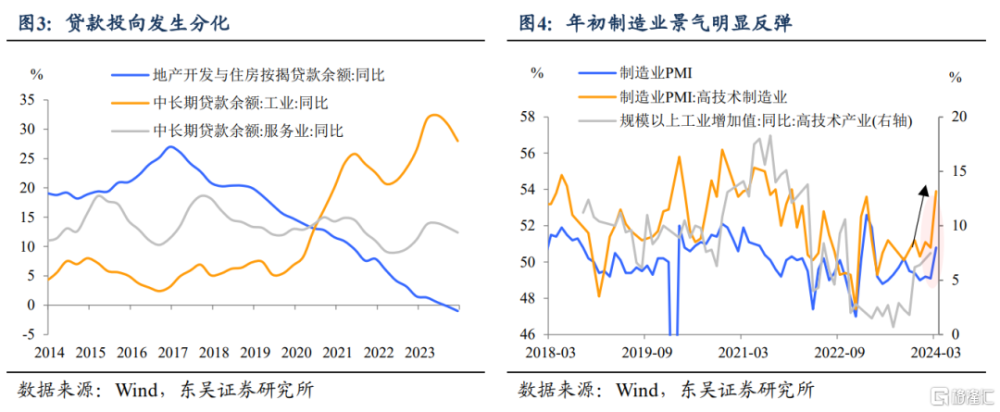

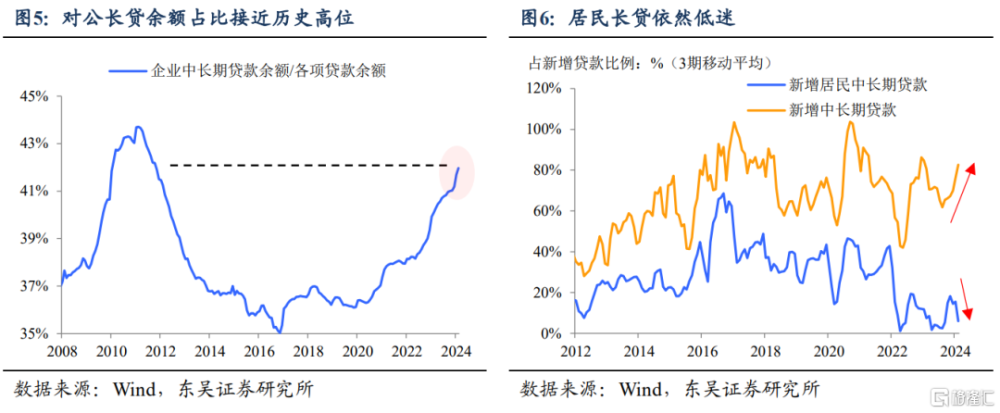

二是對公貸款或更側重制造業。年初企業再次承擔起加槓杆的主力,但這次與2023年不同的是,年初制造業PMI與高技術產業工業增加值的反彈,意味着資金投向或更多投向了制造業而非傳統的基建與地產,這也與近期加大重點領域貸款投放力度的政策基調匹配。

三是相比之下居民借貸意愿仍然保守。3月新增居民貸款在近五年僅高於2022年同期,除了假期的火熱數據,居民消費與購房的意愿尚待提振。

一季度經濟开局的成色無虞,宏觀政策基調在短期可能不會有太大改變,不過3月結構分化的通脹、金融數據也提示了經濟復蘇的後續走勢可能並不穩固:年初經濟的抓手——制造業的強能否彌補基建與地產开局的弱勢,可能成爲4月政治局會議後的政策加碼的线索。

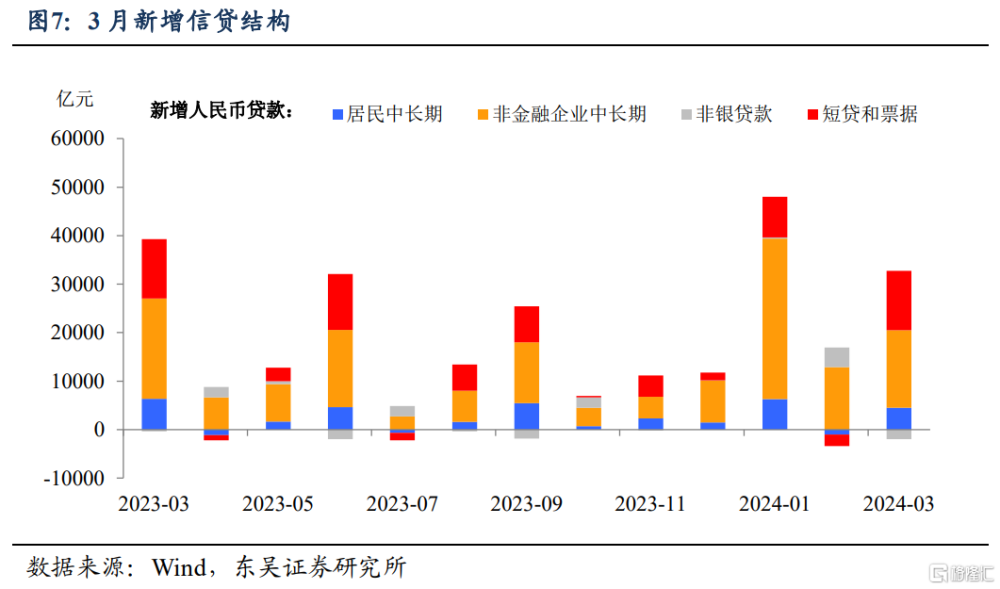

3月信貸在總量和結構上均延續了央行开年以來的“均衡、平滑”思路:3月新增人民幣貸款30900億元,總量方面雖同比少增8000億元,但仍高於近五年新增均值,同時一季度信貸增量佔全年比重回落至約42%,綜合反映今年一季度在盤活存量的調控下,增量資金的投放景氣並不算弱,且爲年內後續投放留出了空間。結構方面,對公貸款依然領先居民端,受益於年初設備更新與制造業領域的政策導向,企業端尤其是制造業企業依舊是今年加槓杆的主力。具體來看:

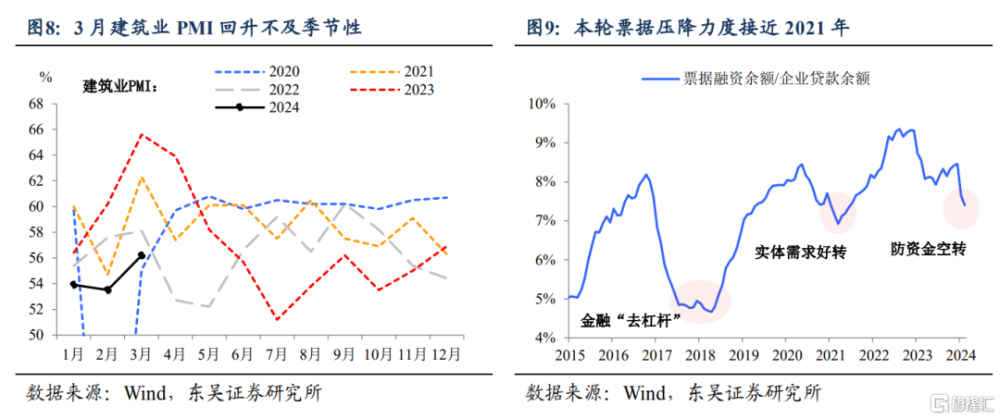

亮眼的企業中長貸是一季度經濟的“底氣”。3月對公長貸同比少增4700億元,但1.6萬億的新增量也處於歷史次高水平。但與2023年不同的是,觀察3月制造業PMI的超預期反彈與建築業PMI“旺季不旺”的特點,這次資金或更多流向的是制造業,這也與年初制造業強、基建地產开工偏緩的經濟溫度一致。

防資金空轉指引下票據繼續壓降。3月表內票據融資減少2500億元,但壓降力度不及去年。從存量角度來看(圖9),票據的壓降力度已經接近2021年實體需求高漲時期,後續票據壓降的可持續性也要關注有效融資需求的好轉。

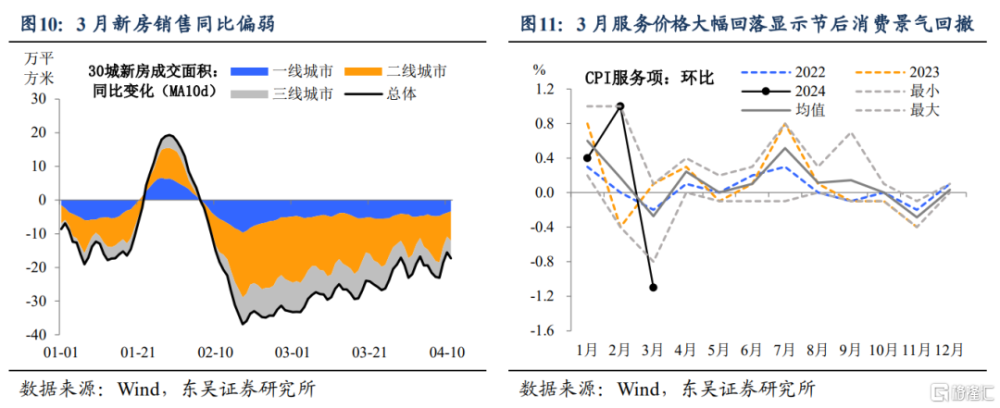

相對表現不足的是居民貸款的成色。3月居民部門貸款同比少增3041億元,一方面是去年疫情放开後的需求釋放的高基數,另一方面是地產“小陽春”行情溫和、節後消費也進入傳統淡季。其中居民中長貸,同比少增1832億元,一是3月新房交易量同比偏弱,二是春節後居民房貸早償現象可能回升,壓降按揭貸款讀數。

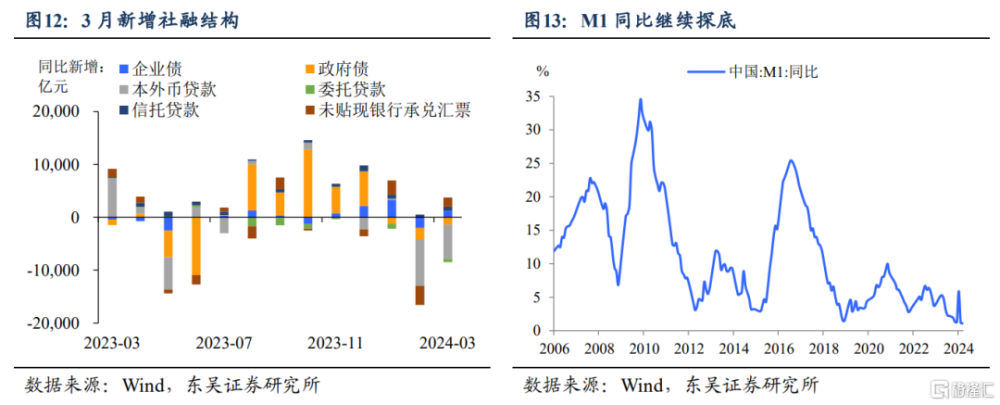

社融方面,政府債依舊偏緩,驗證了年初基建的“逆風”。3月政府債同比少增1373億元,臨近二季度特別國債發行窗口的背景下,地方政府發債處於“觀望”狀態,發債節奏慢於歷史同期。

進一步走低的M1同比是年初基建與地產回落的縮影。走出春節擾動M1在2023年12月低位的基礎上繼續回落0.2pct至1.1%。從來源上看M1與財政力度與居民消費行爲有關,進入3月,財政資金到位偏緩疊加企業开復工意愿不足,和居民保守的購房及消費心態,共同拖累了3月M1同比增速。

風險提示:政策出台節奏及項目落地放緩導致經濟復蘇偏慢;海外經濟體提前顯著進入衰退,國內出口超預期萎縮。

注:本文來自東吳證券發布的《3月金融數據背後的經濟溫差》,報告分析師:東吳宏觀陶川團隊

標題:3月金融數據背後的經濟溫差

地址:https://www.iknowplus.com/post/98218.html