黃金漲瘋了,你敢上車嗎?

大夥們,又見證歷史了。

國際金價繼續狂飆,每一天都是歷史新高,僅最近6個交易日就漲了5.35%,一度達到2286.4美元/盎司。

這種漲法,大多數人這輩子都沒見過。

所有,大多數人都完美錯過了這波行情。

這幾年,一直有朋友勸我去搞金,可惜魄力不夠,每次都拒絕了。

無他,這么漲,誰敢上啊?

越漲越怕,越怕越漲,這幾年的黃金行情,就是這么個情況。

截至目前的基本面邏輯,根本無法解釋這么誇張的漲幅。

這太詭異了。

同樣的,後續該如何走,也不能用常識去判斷。

我們需要想象力。

你沒見過的事,不代表不會發生。

01

“避險”,並不明顯

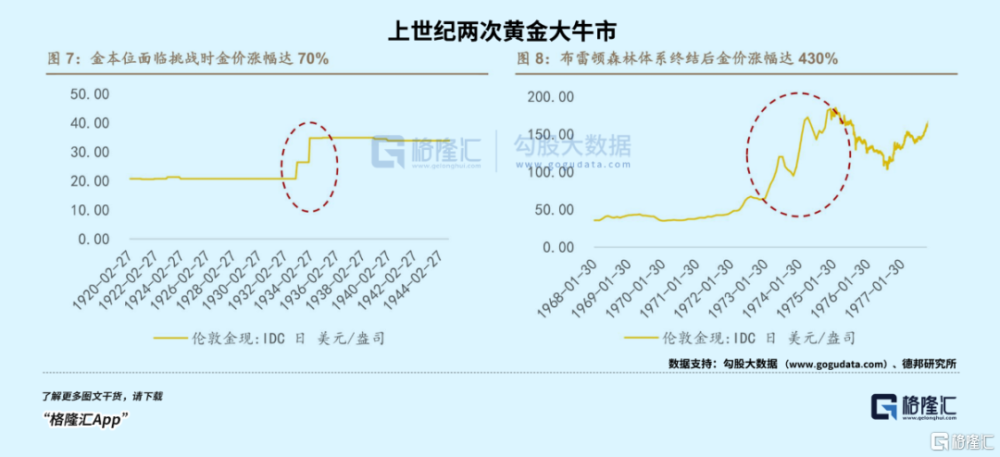

近代史上,黃金曾遭遇兩次巨大變動。

1931年,最大的國際貨幣集團——英鎊集團,包括英帝國成員國以及瑞典、挪威、丹麥、芬蘭、葡萄牙、希臘、阿根廷、巴西、哥倫比亞、巴拉圭、玻利維亞、泰國、伊朗、埃及等等,相繼放棄金本位制。

黃金作爲貨幣的職能,大幅削弱。

1973年,布雷頓森林體系解體,美元正式與黃金脫鉤,全球進入信用貨幣時代。

自此之後,黃金雖然不再是法定貨幣,但它依然是最終的支付手段,且貯藏屬性並無變化。

這兩次事件後,金價在短時間內的漲幅分別高達70%和430%。

尤其是在美元與黃金解綁後,1974-2023年的這50年中,金價上漲的年份有28年,佔比爲56%。

最大年漲幅爲126%,平均漲幅爲8.48%。

所以從長期視角來看,金價上漲本身就是一個大概率事件。

對於追求穩健和長期資產配置的投資人而言,因爲與債券、股票的相關性較低,黃金從來都是個不錯的選擇。

但將不同時間段拆分來看,卻並非如此。

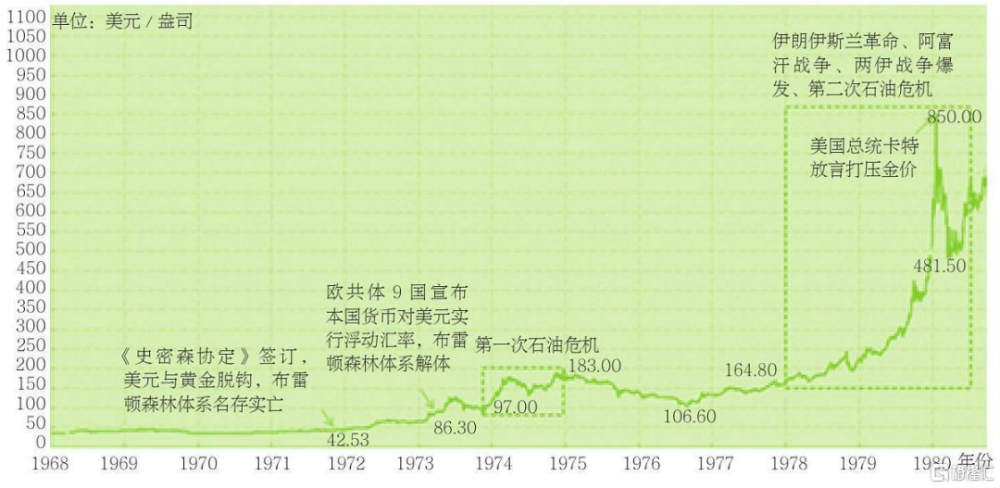

1971年,布雷頓森林體系要求的金價爲35美元/盎司,這顯然是不合理的。

所以在1973年解禁後,被人爲抑制的黃金價格短短兩年就翻了4倍。

隨後,各國疑慮採用浮動匯率,黃金經歷了3年市場化博弈。到1980年,金價迅速衝上850美元/盎司,但又迅速腰斬。

顯然,以當時的購买力來看,850美元的定價,也是不合理的。

那么,金價究竟要多少才合理?

看下圖,80、90年代,在長達20年的時間裏,金價基本在300-400美元/盎司之間震蕩。

期間,曾發生拉美債務危機、兩伊战爭、黎巴嫩战爭、海灣战爭、911等重大事件,因爲“避險”屬性,金價都有短期的明顯上漲。

但並無法影響整體趨勢。

爲什么會這樣?

更何況按道理來講,80-90年代,是美蘇冷战的最高潮,地緣關系十分緊張,避險需求不可能低。

特別是1991年後,前蘇聯解體,在這種超大的歷史巨變背景下,作爲避險代名詞的黃金,依然不漲反跌。

這不符合我們下意識的常規邏輯,但確實是事實。

歷史經驗告訴我們,地緣战爭對金價確實有影響,但非常短暫。

比如,2001年阿富汗战爭期間,金價幾乎在开战當天就達到最高點,隨後就开始下跌。

所以,地緣战爭並不是金價上漲的強有力支撐,它只是給大資本提供了逢高做空的機會。

這樣長達幾十年的調整,造成的結果是什么?是黃金價格被長期人爲嚴重低估了。

02

上漲的最大動力

以現在的視角看,黃金從2001-2011年經歷了一波超級牛市,2018年至今又是一波大牛市,似乎漲得飛快。

很多人都心裏發慌,想上車又擔心买在最高點。

但不妨反過來想想,黃金的真實價值應該值多少呢?

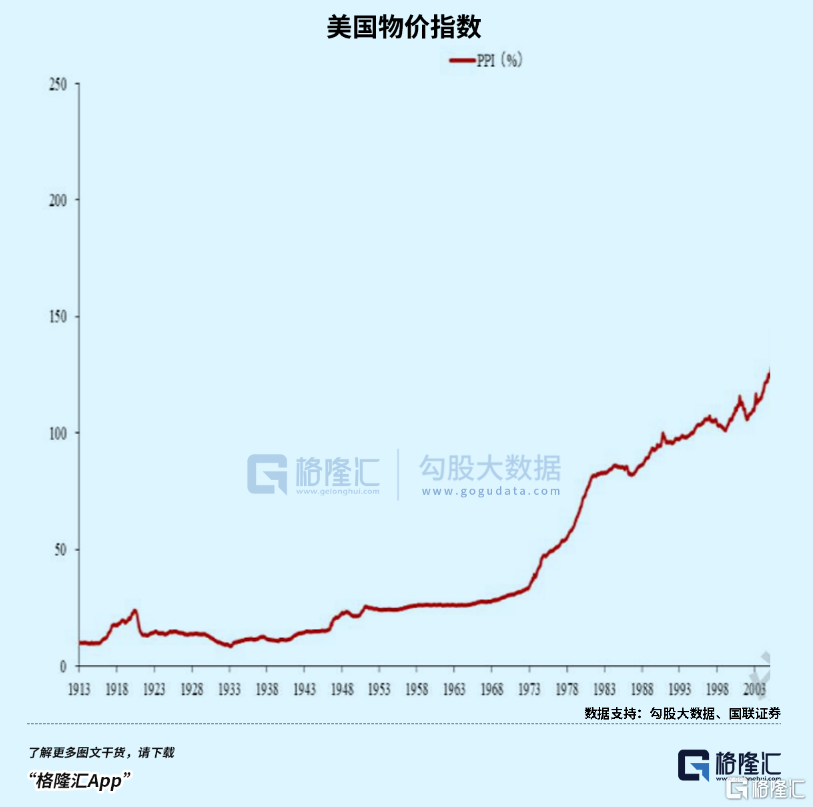

1980年到本世紀初,美國物價漲了多少?超過5倍。

相同的時間段內,黃金價格呢?幾乎沒太大變化。

尤其在1980年後,黃金是持續貶值的,與全球主要經濟體不斷上漲的物價形成了鮮明對比。

打個比方,假如你在80年大家都認爲黃金能保值增值、漲得好時,以600美元/盎司的價格买入100萬美元黃金,期待着能用投資回報養老。

剛开始,金價很快就到了850美元,你欣喜不已,但很快就欲哭無淚。

10年後,這100萬美元縮水到60萬美元;再過10年,只剩下40萬美元。

直到2006年,你所持有黃金的市值才回到100萬美元。

但此時的100萬美元,和26年前的100萬美元,是一回事嗎?購买力至少縮水了80%。

至少在上輪牛市之前,你要是人說黃金有多保值,抗通脹、避險屬性有多強,別人只會當你是傻子。

2000年,互聯網泡沫破裂前,是二战後全球股市的最高峰。

與之相反的是,金價卻是在這個時候迎來熊市的尾端。

1999年,黃金價格達到最低點。

爲了防止金價崩盤,歐洲央行與歐盟14國籤署《華盛頓協議》,決定分5年出售黃金,每年不得超過400噸。

隨後,在2001年和2003年,又接連發生911事件和伊拉克战爭。

雖然每次金價都獲得短暫支撐,但依然走不出長達二十多年的超級熊市。

真正的轉折點是什么時候?2006年。

2006-2008年2月,隨着美國房地產泡沫的迅速擴大金價詭異地漲到1000美元。

但隨後雷曼兄弟撲街、泡沫破裂,全球近50%的股價蒸發,金價也迅速急轉直下。

2008年7月17日至11月17日,金價4個月內下跌了23%,然後又开始了不可阻擋地上升。

這輪走勢,漲跌幅都極大,與80年代後死氣沉沉的黃金市場完全不一樣。

因爲爲了應對次貸危機,各國爲了救市和維持經濟的穩定,瘋狂的印鈔向市場投入巨量的貨幣,比如美國的QE,歐洲的國債計劃低利率政策,日本的QE和QQE等等貨幣寬松政策,都是當年應對次貸危機的產物。

包括中國也搞了一次4萬億計劃,房地產大牛市啓動。

在貨幣泛濫的背景下,信用貨幣貶值得飛快。

與之相對,黃金飛速上漲,直到2011年9月5日,達到1917.9美元。

2012年11月,黃金牛市徹底結束,進入10年漫長而拖沓的下跌期。

在此期間,世界上並不乏政治摩擦和小規模地緣战爭,但根本無法挽救金價下跌的趨勢。

這再一次說明,黃金對於战爭的避險作用,真的不明顯。

至少在本世紀,黃金價格只與三點因素有關:通脹預期、名義利率以及全球央行購金行爲。

前兩者,是大的底層邏輯,可以完美解釋2007-2011年的牛市周期,但這次明顯不太一樣。

這一輪黃金大牛市的起點,在2018年7月,當時紐約金觸底達到1167.1美元。

之後,一路开啓狂暴上漲模式。

期間,美聯儲也开啓過一輪狂暴加息,但金價僅僅震蕩了一下,然後繼續一路前行。

其實從那時候开始,老生常談的美元漲、黃金跌的邏輯,就失效了。

並不是邏輯錯了,而是有人長期大量囤貨。市面上的現貨變少了,自然就漲價,這是最原始的买賣邏輯。

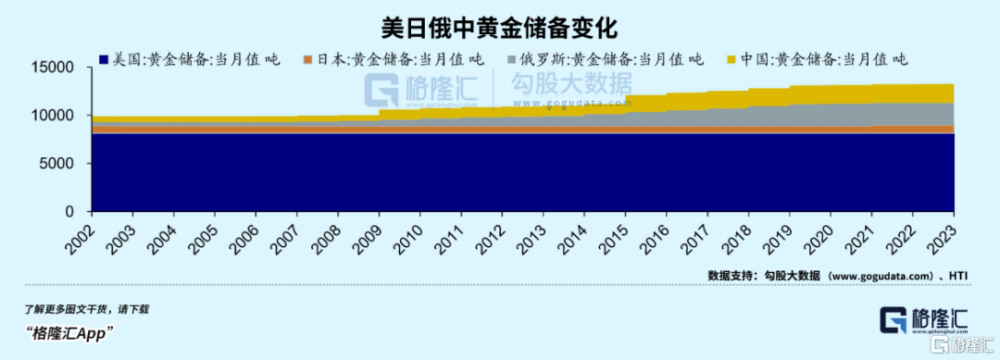

據披露的數據,最大的买家有兩個,一個是PBOC(中國央行),一個是RCB(俄羅斯央行)。

只要“逆全球化”、脫鉤的趨勢不緩解,中俄竭力去美元化的努力必然不會停止,瘋狂囤金的行動也一定會繼續下去。

這才是本輪黃金牛市的最強基本面。

當然,除了央行搶購,另外兩點因素也不能忽視。

先看通脹預期。當前,5年預期通脹率爲2.22%,比2023年有所回調,但依然處於2%以上的良性區間。

再看名義利率,大方向是开啓下跌之路。美聯儲無疑將要結束加息周期,雖然10年期美債收益率已經回落,對降息有一定預期定價,但遠沒達到充分的地步。

接下來,金價也許不會像最近幾天持續大幅暴漲,漲多了回調一下很正常。

但以上因素共同決定了,黃金的長期行情並沒有走完。

03

尾聲

對普通人而言,黃金價格是個最簡單直接的指標。

如果金價持續下跌,那說明現在是好年頭,我們完全可以大膽去創業、大膽去貸款、大膽去試錯。

因爲貴金屬貶值,就一定意味着其他資產在升值。

要么房地產蹭蹭上漲,要么股市蹭蹭上漲,經濟增速如日中天。

互聯網時代的前二十年,就是這么個情況,幹哪一行都能發財、投資渠道非常之多。

這兩年,我們能很明顯感知到時代變了,再也不能像以前那么奔放。

我們必須更加謹慎。

黃金,是國內大多數人唯一能接觸到的,合法合規的全球化配置資產。

在這個不確定的時代,它至少是個相對確定的選擇。

標題:黃金漲瘋了,你敢上車嗎?

地址:https://www.iknowplus.com/post/94992.html