美元勢頭又起!美聯儲6月降息押注“急降溫”,美債收益率大提振

美聯儲6月首次降息押注“急速降溫”了。

周二,隨着市場紛紛推遲對美聯儲今年首次降息的押注,美元兌主要貨幣徘徊在了4個半月高點附近,美元兌歐元、英鎊一度觸及六周高位。

美債則出現大跌,美債收益率走高,美股盤中普遍漲超10個基點。兩年期和十年期國債收益率攀升至兩周高位,這也提振了美元。

目前,美元指數上漲0.1%至105.08,昨天創下歷史新高的現貨黃金也從高點有所回落。

昨天,美國美國ISM制造業PMI數據公布,3月制造業活動實現了2022年9月以來的首次擴張。

數據顯示,3月制造業PMI指數上升2.5點至50.3,時隔一年半重返50的榮枯分水嶺上方。

此次大反彈結束了制造業連續16個月的收縮,這也是自2000年8月至2002 年1月以來最長的一次。

伴隨產量大幅反彈、新訂單增加,強勁的制造業數據凸顯出經濟實力,這也讓人們對美聯儲降息時機產生疑問。

ISM也表示,雖然制造業反彈是對經濟增長前景的提振,但原材料價格的上漲暗示商品通脹可能在未來幾個月加快。

Brean Capital的高級經濟顧問Conrad DeQuadros稱:

“如果制造業活動的收縮結束(現在說還爲時過早),並且制造業的價格壓力正在增加(這種情況似乎在過去三個月中一直在發生),那么這將對 2024 年的利率走勢產生影響。”

自2022年3月以來,美聯儲已經加息525個基點至當前5.25%5.50%區間,金融市場此前預計美聯儲將於6月开始降息。

但在強勁的ISM數據公布後,交易員們對美聯儲今年貨幣政策寬松的預期有所降溫,6月份首次降息的概率甚至一度跌破50%。

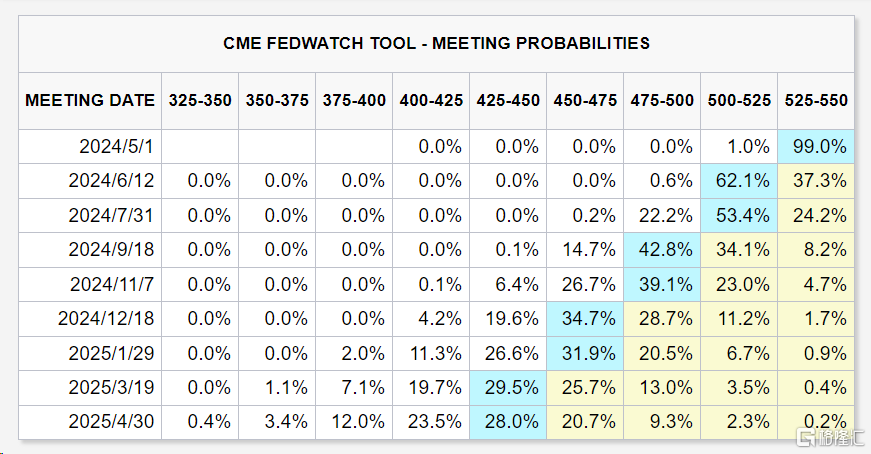

據CME FedWatch 工具,市場目前預計美聯儲 6 月份降息的可能性爲 62.1%,低於一周前的約 70.1%。

除此之外,還預計今年將降息68個基點,低於上周預計的75個基點。

上周,美聯儲主席鮑威爾重申美聯儲並不急於降息,因爲政策制定者正在等待更多通脹得到遏制的證據。

雖然最新核心PCE通脹數據“基本符合預期”,但鮑威爾稱直到通脹正朝着他們2%的目標前進有信心之前,降低利率是不合適的。

並且最新數據並不如去年下半年那樣好,因此仍需要更多“向好”的通脹數據,美聯儲不會對這兩個月的數據“反應過度”,而且將謹慎行事,准確把握非常重要。

而稍早前,美聯儲理事Christopher Waller也更進一步稱,最近的經濟數據證明有必要推遲或減少今年的降息次數。

需要注意的是,本周市場將迎來非農數據以及多位美聯儲官員的“狂轟濫炸”,這將進一步影響投資者對美聯儲降息路徑的判斷。

而對於經濟數據帶來的市場反應,渣打銀行亞洲宏觀策略師Nicholas Chia則表示,考慮到美聯儲主席鮑威爾堅持在今年晚些時候放松政策限制,市場可能對井噴的ISM制造業數據反應過度。

西太平洋銀行貨幣策略主管Richard Franulovich在談到美元時也表示,美國強勁的增長動力和美聯儲降息風險減弱與其他外匯主要貨幣增長疲軟的差異表明,美元指數的任何下跌都應被視爲买入機會。

標題:美元勢頭又起!美聯儲6月降息押注“急降溫”,美債收益率大提振

地址:https://www.iknowplus.com/post/94857.html