宏觀情緒與基本面共振下,銅價持續飆漲!“銅博士”上演王者歸來?

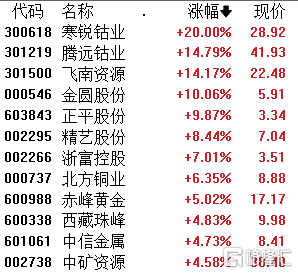

今日,金屬銅板塊震蕩拉升,截止發稿,寒銳鈷業20cm漲停,金圓股份、正平股份漲停,飛南資源、騰遠鈷業漲超14%。

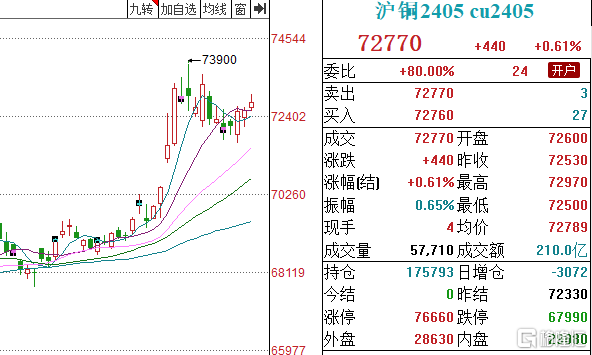

消息上,周一,銅價高开上揚,截止發稿,滬銅主力月2405合約報價72770元/噸,上漲0.61%,繼續維持近期的強勢表現。

這一漲勢背後,不僅受到美國近期公布的經濟數據影響,增強了市場對美聯儲降息的信心,同時也得益於中國制造業數據的樂觀預期以及新能源汽車產業的蓬勃發展。

供給格局與金融環境托底銅價

上周主要冶煉廠在上海舉行會議,據據SMM消息透露,冶煉廠提議將精煉銅產量削減5%到10%,因中國擁有全球逾四成精煉銅產能,這一消息引發了市場對銅供應可能趨緊的擔憂。

在庫存方面,3月LME銅庫存呈下降姿態,降幅8.31%,觸及七個月低位。

與此同時,主要全球銅礦供應受巴拿馬銅礦關閉影響,預計將影響15-20萬噸供應量;淡水河谷Sossego銅礦因環保問題暫停,QB2和Salvador項目延期,合計下調近10萬噸供應增量。

宏觀環境來看,近期,美國的經濟數據表現積極,爲美聯儲降息提供了有力支持。據CME“美聯儲觀察”的數據顯示,市場認爲美聯儲在6月降息的概率高達70.1%。此外,受制於經濟低迷,歐洲央行亦可能於6月开啓降息進程。

美歐央行對緊縮貨幣政策逐步松綁的預期將推動大宗商品开啓新一輪景氣周期。

花旗大宗商品團隊預測,由於供應受限,2024年和2025年全球銅市場將分別出現20.7萬噸和21.5萬噸的缺口,這可能會推動銅價在今年達到每噸9125美元,到2025年更是攀升至每噸10250美元。

終端需求旺盛驅動今年銅價中樞上行

需求方面來看,今年3月,政府印發《推動大規模設備更新和消費品以舊換新行動方案》,即將大規模开展以汽車、家電產品爲代表的消費品以舊換新行動,這將爲相關耗銅制造業延續2023年的高漲走勢“火上澆油”。

據了解,全球近六成的銅消費源自中國,其中,電力行業銅耗量佔比接近50%,交通運輸(汽車)行業銅耗量佔比逾10%,其余應用場景多爲家用電器(通用設備)、機械電子等制造業,建築業銅耗量比重則不足10%。

當前,以新能源爲主體的新型電力系統建設方興未艾,新能源汽車蓬勃發展。據中汽協預計,2024年我國新能源汽車銷量將達到1150萬輛,出口量也將達到550萬輛。這一龐大的市場需求爲銅等關鍵原材料提供了廣闊的發展空間。

重要細分領域如電氣機械及器材,固定資產投資完成額也實現了逾30%的高速增長。

此外,今日公布的中國3月制造業採購經理指數(PMI)錄得51.1,已連續五個月位於擴張區間,顯示制造業生產經營活動加速向好。

機構:短期內銅價將維持偏強震蕩走勢

對於後續銅價走勢,機構紛紛表示看好。

其中,方正證券認爲,銅下遊需求有望伴隨制造業相關政策的逐步落地迎來改善,宏觀因素及銅礦供應短缺預期加劇爲銅價提供較強支撐,預計短期內銅價將維持偏強震蕩走勢。

中信期貨建議關注後續回調繼續入場機會,在後續美國軟着陸流動性寬松、以及中美商品需求觸底反彈下,與宏觀周期最敏感的銅將因需求和供給共振,我們關注銅的價格支撐注70000元/噸,後續如接近建議繼續买入。

但值得注意的是,目前銅庫存呈現“內增外減”態勢——國際銅庫存觸及七個月低位的同時國內銅庫存卻居高位。

上海期貨交易所截至3月22日的陰極銅庫存達28.5萬噸,處於自2022年以來最高點位;SMM截至3月11日的全國主流地區銅社會庫存達36.4萬噸,亦系自2020年4月以來的最高水平。

隨着價格上揚引發下遊觀望意愿增強,銅價料將面臨回調壓力,特別是在國內庫存不斷累高下。

因此,機構指出,銅價前景樂觀與冶煉費深度低迷的分歧將使得中國銅企2024年盈利與財務靈活性表現分化加劇。深度整合礦山資源、礦石自給率高的企業可充分享受銅價走高帶來的周期紅利。

標題:宏觀情緒與基本面共振下,銅價持續飆漲!“銅博士”上演王者歸來?

地址:https://www.iknowplus.com/post/94556.html