中信證券:市場再次面臨選擇,可轉債估值需重視

核心觀點

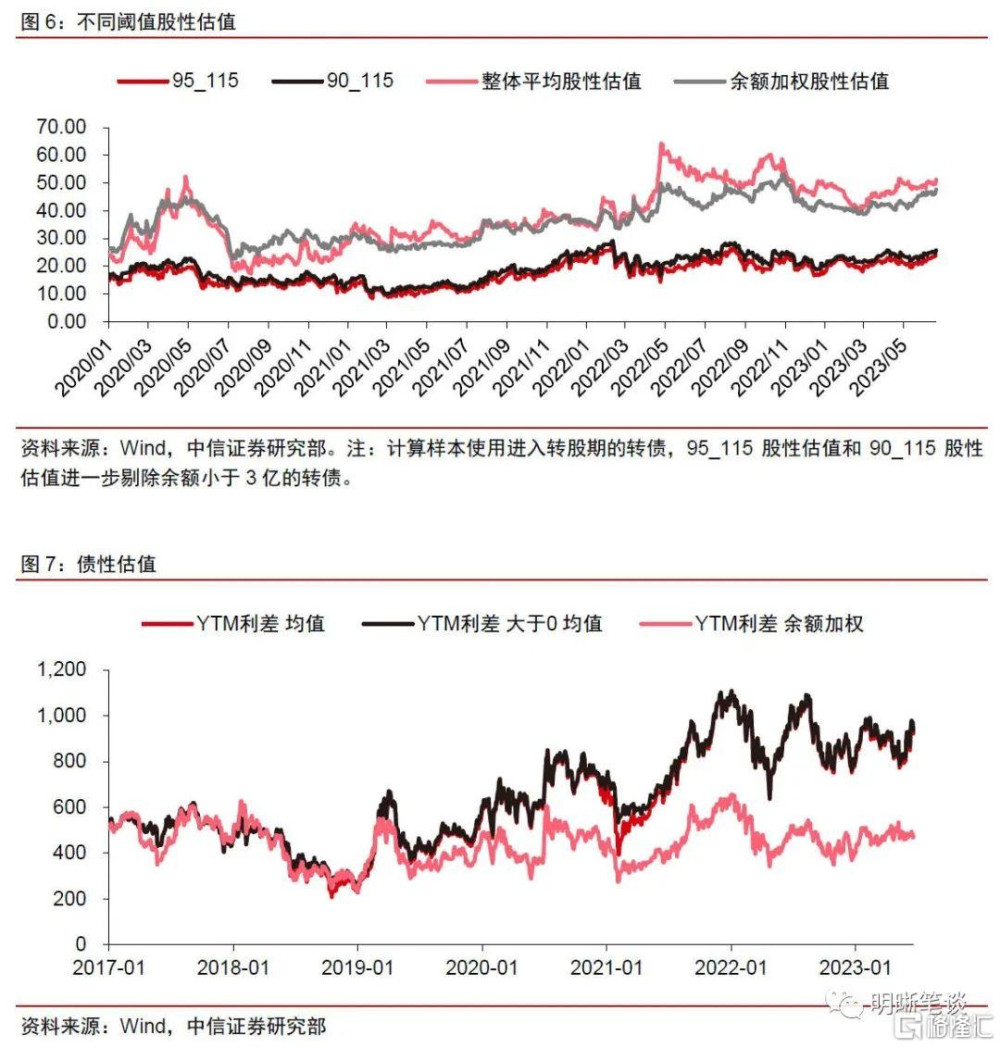

當前轉債市場股性估值又來到25%這一關鍵閾值,從年內經驗來看,25%往往會成爲一個分水嶺,高於25%後轉債市場通常波動加大、分化加劇且估值的負向拖累愈發明顯。當下轉債市場又來到這一關鍵位置,短期正股市場若無法繼續回暖則轉債估值繼續突破難度較大,考慮到個券估值本身的高分化,預計短期部分高估值標的可能會面臨估值壓縮的困擾,因此這一階段建議投資者可以適當收縮持倉,抓住核心標的。具體而言,考慮到前期數周估值擡升導致轉債低價標的安全墊有所削弱,建議收縮持倉的標的向次新和平衡型以及股性標的集中。高價標的尤其需要關注估值水平和條款風險,短期條款擾動开始升溫,考慮到新券發行重新起速,短期可以適當“以舊換新”切換到部分次新標的。中信證券認爲在未來一段時間次新標的的估值水平相對於老券具有穩定的溢價,且風險可控。綜合來看,市場再次面臨選擇,估值問題重新來到需要重視的階段,但無論估值如何演繹,其波動程度相對去年已經明顯收斂,正股驅動依舊是關鍵因素,中信證券重申個券高分化背景下不可由於市場估值偏高而忽視機會。

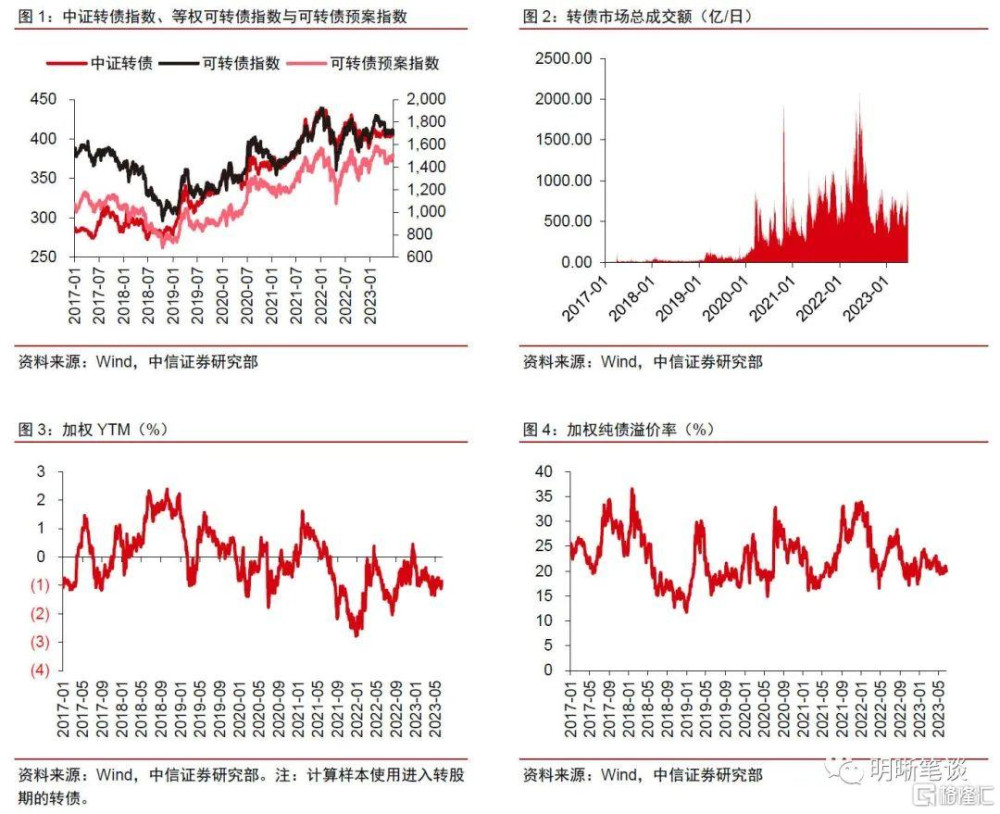

轉債市場小幅下跌。上周中證轉債指數收於405.00點,周下跌0.95%;可轉債指數收於1699.64點,周下跌2.00%;可轉債預案指數收於1489.36點,周下跌1.29%。轉債市場上周日均交易額717.73億元,日均環比下降6.36%;最後一個交易日平均轉債價格爲131.01元,周下跌1.28%;最後一個交易日平均平價爲92.82元,周下跌2.09%。

估值又到瓶頸期。上周轉債市場跟隨正股市場下跌,轉債市場成交額有所企穩。

宏觀層面,二季度經濟內生動力還不強、需求仍然不足,復蘇斜率有所放緩。近期穩經濟政策的廣度和力度弱於此前市場激進預期,政策預期重新下修。增量政策還需等待7月政治局會議。近期市場波動或依然較大,建議關注板塊情緒低位、轉債價格合理、具有業績驅動的方向和個券,兼顧自下而上的主題博弈,抓住主线是關鍵。近期重點可以關注幾條主线:一是盈利疊加估值修復背景下的大金融板塊;二是高端制造相關方向,圍繞政策推動和業績兌現預期,建議關注半導體、汽車零部件、機器人以及家電等;三是成長類的標的,圍繞新材料、創新藥、中醫藥等方向;四是市場主題交易重燃,可以再次關注計算機AI+和一帶一路相關方向。

當前轉債市場股性估值又來到25%這一關鍵閾值,從年內經驗來看,25%往往會成爲一個分水嶺,高於25%後轉債市場通常波動加大、分化加劇且估值的負向拖累愈發明顯。當下轉債市場又來到這一關鍵位置,短期正股市場若無法繼續回暖則轉債估值繼續突破難度較大,考慮到個券估值本身的高分化,預計短期部分高估值標的可能會面臨估值壓縮的困擾,因此這一階段建議投資者可以適當收縮持倉,抓住核心標的。具體而言,考慮到前期數周估值擡升導致轉債低價標的安全墊有所削弱,建議收縮持倉的標的向次新和平衡型以及股性標的集中。高價標的尤其需要關注估值水平和條款風險,短期條款擾動开始升溫,考慮到新券發行重新起速,短期可以適當“以舊換新”切換到部分次新標的。中信證券認爲在未來一段時間次新標的的估值水平相對於老券具有穩定的溢價,且風險可控。綜合來看,市場再次面臨選擇,估值問題重新來到需要重視的階段,但無論估值如何演繹,其波動程度相對去年已經明顯收斂,正股驅動依舊是關鍵因素,中信證券重申個券高分化背景下不可由於市場估值偏高而忽視機會。

高彈性組合建議重點關注:伯特轉債、金誠轉債、三花轉債、龍淨轉債、九強轉債、惠城轉債、法蘭轉債、麥米轉2、精測轉債、科思轉債、鼎勝轉債。

穩健彈性組合建議關注:中銀轉債、豪能轉債、潤建轉債、巨星轉債、柳工轉2、宙邦轉債、高測轉債、淳中轉債、川投轉債。

風險因素:市場流動性大幅波動,宏觀經濟增速不如預期,無風險利率大幅波動,正股股價超預期波動。

正文

轉債策略思考:估值又到瓶頸期

上周轉債市場跟隨正股市場下跌,轉債市場成交額有所企穩。

宏觀層面,二季度經濟內生動力還不強、需求仍然不足,復蘇斜率有所放緩。近期穩經濟政策的廣度和力度弱於此前市場激進預期,政策預期重新下修。增量政策還需等待7月政治局會議。近期市場波動或依然較大,建議關注板塊情緒低位、轉債價格合理、具有業績驅動的方向和個券,兼顧自下而上的主題博弈,抓住主线是關鍵。近期重點可以關注幾條主线:一是盈利疊加估值修復背景下的大金融板塊;二是高端制造相關方向,圍繞政策推動和業績兌現預期,建議關注半導體、汽車零部件、機器人以及家電等;三是成長類的標的,圍繞新材料、創新藥、中醫藥等方向;四是市場主題交易重燃,可以再次關注到計算機AI+和一帶一路相關方向。

當前轉債市場股性估值又來到25%這一關鍵閾值,從年內經驗來看,25%往往會成爲一個分水嶺,高於25%後轉債市場通常波動加大、分化加劇且估值的負向拖累愈發明顯。當下轉債市場又來到這一關鍵位置,短期正股市場若無法繼續回暖則轉債估值繼續突破難度較大,考慮到個券估值本身的高分化,預計短期部分高估值標的可能會面臨估值壓縮的困擾,因此這一階段建議投資者可以適當收縮持倉,抓住核心標的。具體而言,考慮到前期數周估值擡升導致轉債低價標的安全墊有所削弱,建議收縮持倉的標的向次新和平衡型以及股性標的集中。高價標的尤其需要關注估值水平和條款風險,短期條款擾動开始升溫,考慮到新券發行重新起速,短期可以適當“以舊換新”切換到部分次新標的。中信證券認爲在未來一段時間次新標的的估值水平相對於老券具有穩定的溢價,且風險可控。綜合來看,市場再次面臨選擇,估值問題重新來到需要重視的階段,但無論估值如何演繹,其波動程度相對去年已經明顯收斂,正股驅動依舊是關鍵因素,中信證券重申個券高分化背景下不可由於市場估值偏高而忽視機會。

高彈性組合建議重點關注:伯特轉債、金誠轉債、三花轉債、龍淨轉債、九強轉債、惠城轉債、法蘭轉債、麥米轉2、精測轉債、科思轉債、鼎勝轉債。

穩健彈性組合建議關注:中銀轉債、豪能轉債、潤建轉債、巨星轉債、柳工轉2、宙邦轉債、高測轉債、淳中轉債、川投轉債。

市場回顧

二級市場

轉債市場小幅下跌。上周中證轉債指數收於405.00點,周下跌0.95%;可轉債指數收於1699.64點,周下跌2.00%;可轉債預案指數收於1489.36點,周下跌1.29%。轉債市場上周日均交易額717.73億元,日均環比下降6.36%;最後一個交易日平均轉債價格爲131.01元,周下跌1.28%;最後一個交易日平均平價爲92.82元,周下跌2.09%。

上周在495支可交易轉債中,74支上漲,2支平盤,419支下跌,其中東時轉債(15.70%)、火炬轉債(11.45%)和貝斯轉債(10.74%)領漲,超達轉債(-12.13%)、一品轉債(-10.61%)和城市轉債(-9.91%)領跌。成交額方面,永鼎轉債(180.68億)、新致轉債(162.98億)和潤達轉債(87.35億)居前。

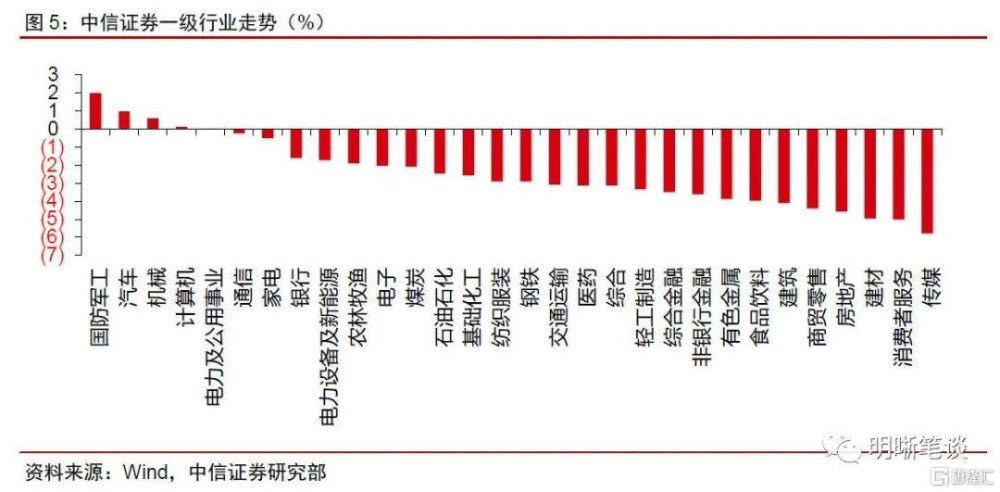

轉債正股小幅下跌。上周上證指數收於3197.90點,周下跌2.30%,深證成指收於11058.63點,周下跌2.19%,滬深兩市日均交易額10745.53億元,環比上升6.30%。中信證券30個一級行業5個上漲25個下跌;其中國防軍工(2.00%)、汽車(0.97%)和機械(0.58%)領漲,傳媒(-5.78%)、消費者服務(-5.02%)和建材(-4.97%)跌幅較大。

上周在487支可交易正股中,95支上漲,1支平盤,391支下跌,其中潤達醫療(23.03%)、貝斯特(18.15%)和麥格米特(14.28%)領漲,城地香江(-15.96%)、歐派家居(-13.45%)和亞康股份(-12.34%)領跌。

一級市場

上周共3家公司發布可轉債發行預案:精達股份、小商品城、威爾藥業。

風險因素

市場流動性大幅波動,宏觀經濟增速不如預期,無風險利率大幅波動,正股股價超預期波動。

重要圖表備忘

注:本文節選自中信證券研究部已於2023年6月27日發布的《可轉債策略思考20230627—估值又到瓶頸期》報告,證券分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001

標題:中信證券:市場再次面臨選擇,可轉債估值需重視

地址:https://www.iknowplus.com/post/8428.html