興證策略:近期A股資金面四個關注點

引言:近期A股市場資金流入有所回暖,ETF年初以來流入已超3000億元,外資也重回流入。我們系統性梳理了近期資金面的四個關注點,供各位投資者參考:

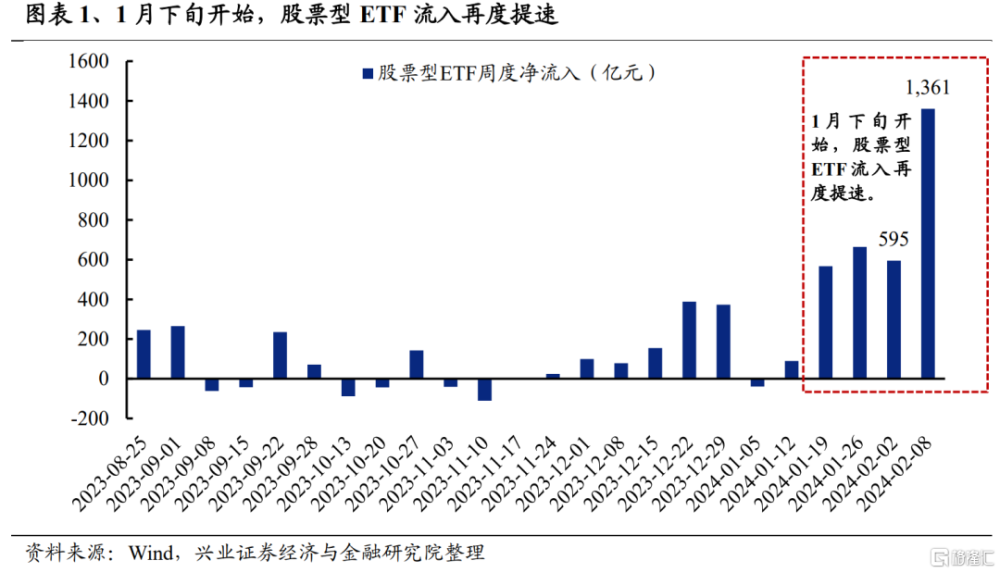

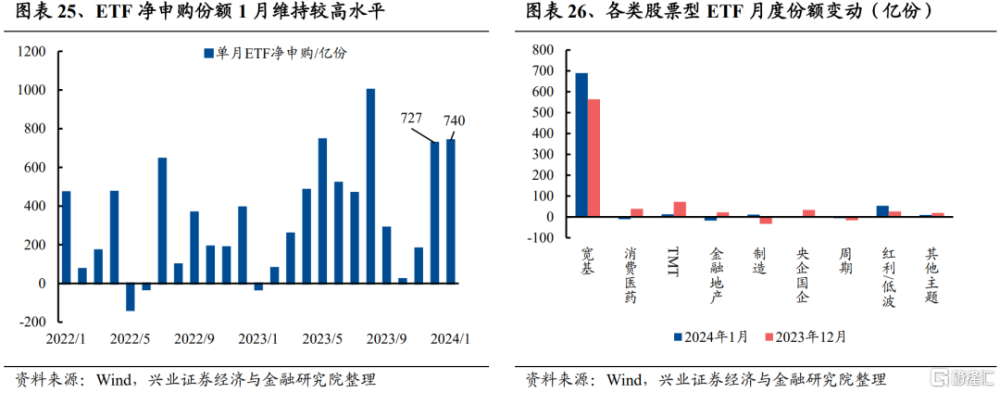

一、ETF:市場核心增量資金,年初以來流入超2000億

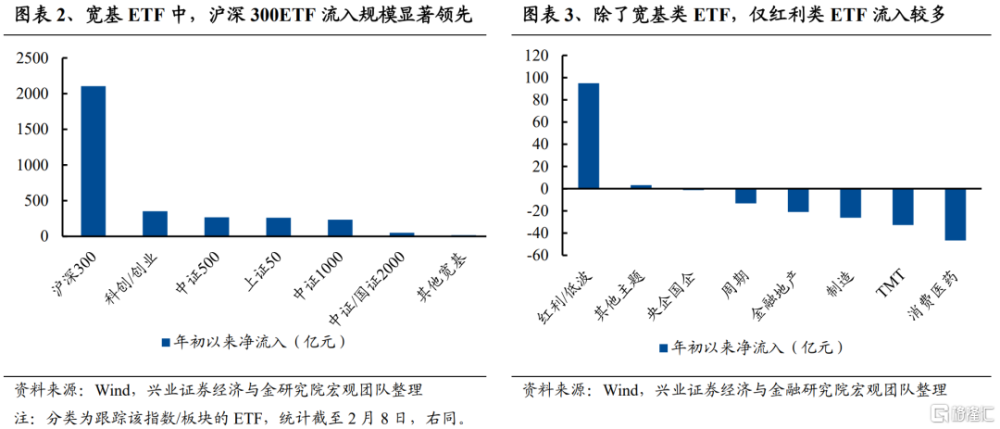

年初以來市場波動加劇,多數資金風險偏好承壓之下,ETF成爲最重要的增量資金之一。歷史上看,ETF一直是各類投資者逆向布局A股的重要方式。年初以來市場賺錢效應不佳、風險偏好回落,以滬深300、上證50爲代表的寬基類ETF再度成爲投資者青睞的布局途徑。截至2月8日,今年股票型ETF淨流入規模已達3237億元,其中寬基類ETF流入3286億元,佔全部流入規模的101.5%(其余股票型ETF整體呈小幅淨流出)。

拆分來看,中大盤ETF、雙創ETF、紅利低波ETF年初以來獲流入較多:

寬基類ETF中,年初以來滬深300(+2104.7億)、科創/創業(+351.7億)、上證50(+261.7億)和中證500(+233.7億)類ETF流入較多。1月下旬前後,以滬深300、上證50爲代表的大盤ETF獲資金流入較多。而到了春節前最後一周(2月8日當周),以中證500、中證1000爲代表的中小盤ETF獲流入顯著提速。

行業/主題類ETF中,紅利低波類ETF(+95億)年初以來獲流入較多,而消費醫藥、TMT等ETF遭小幅流出。由於風險偏好承壓,部分投資者或將行業/主題類的倉位轉到布局更加均衡的寬基ETF或防御屬性更強的紅利低波ETF。

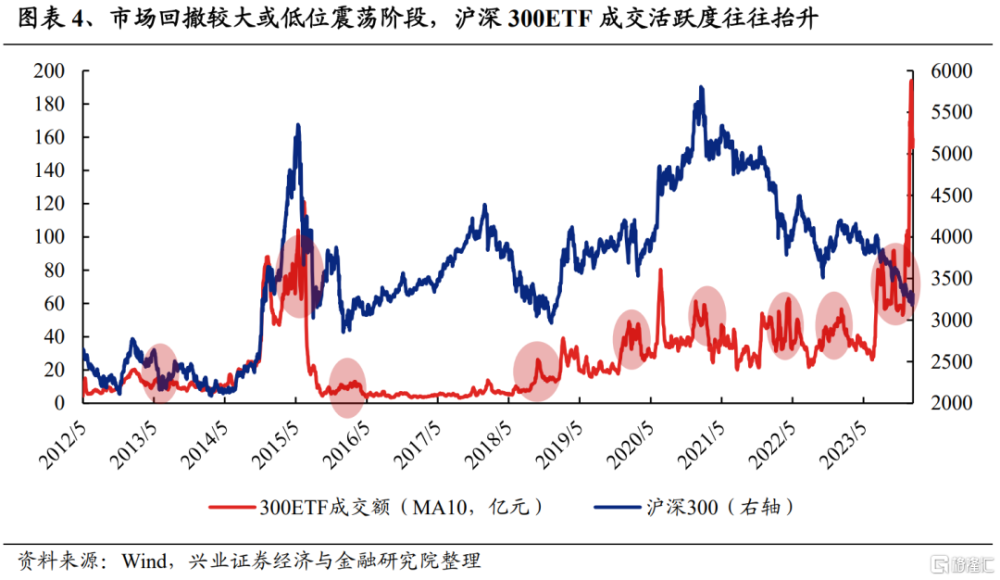

值得注意的是,滬深300ETF成交活躍度大幅創下歷史新高。往往在市場階段性回撤較大的時候,資金借道滬深300ETF布局的意愿會顯著增強,對應300ETF成交額往往也會顯著擡升。

後續來看,當前市場處於高性價比的底部區域,政策性資金及各類中長线資金預計仍將借助ETF入市布局,貢獻重要增量。

一方面,以匯金爲代表的政策性資金是市場重要的維穩力量。2月6日,中央匯金投資有限責任公司公告稱,“近日擴大交易型开放式指數基金(ETF)增持範圍,並將持續加大增持力度、擴大增持規模,堅決維護資本市場平穩運行”。過去半年間,政策性資金已經三次宣布入市,分別是2023年10月11日匯金宣布增持四大行股份、2023年10月23日匯金宣布买入交易型开放式指數基金(ETF)、2023年12月1日央企資金國新投資公告增持央企類ETF。預計後續政策性資金仍將作爲重要的維穩力量,且入市途徑也將從之前藍籌ETF爲主逐漸擴大到以中證500、中證1000爲代表的中小盤寬基ETF上。若後續市場波動再度加劇,政策性資金流入維穩仍然可期。

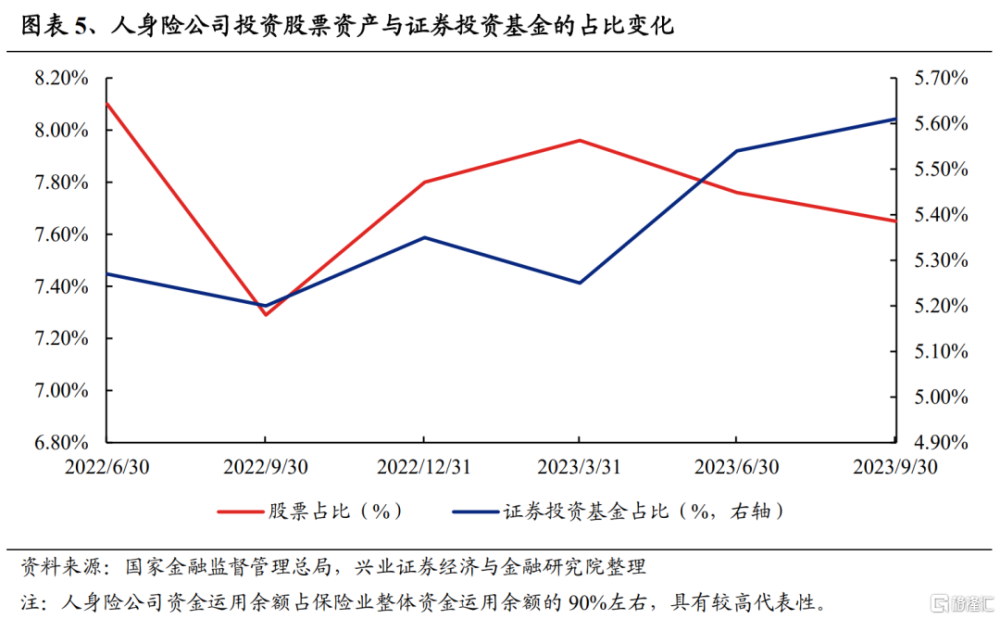

另一方面,各類中長期資金也有望更多借助ETF布局A股資產。以險資爲例,人身險公司在2023年Q2-Q3期間股票投資佔比整體震蕩,而證券投資基金佔比擡升較多,顯示險資更多借助基金布局權益資產。從各大藍籌ETF披露的持有人情況中,也能印證險資增持的趨勢。

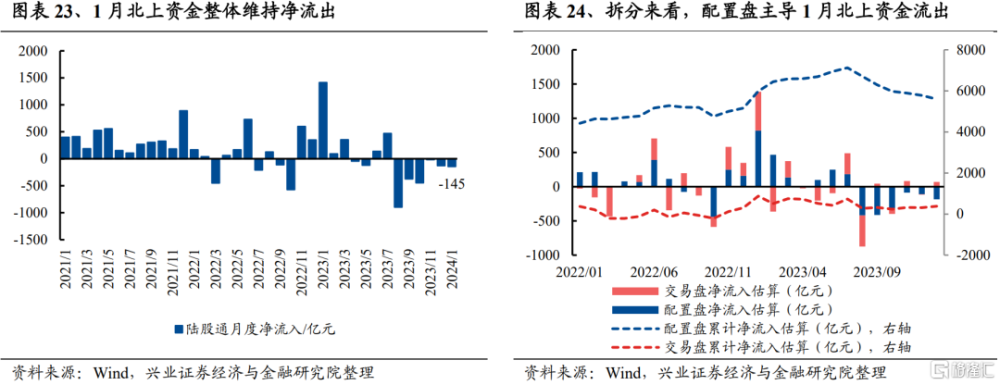

二、北上資金:近期轉爲流入,交易佔比顯著擡升

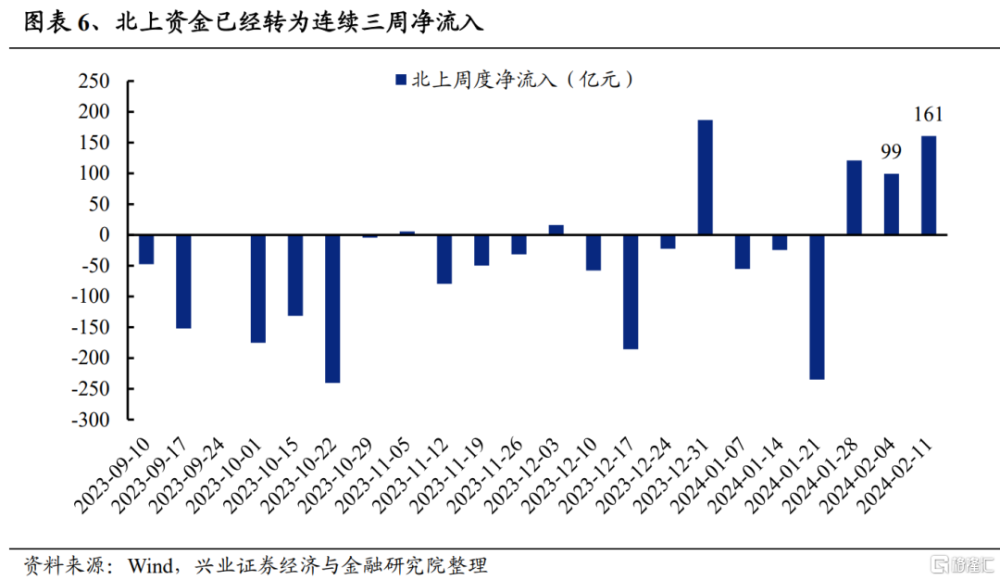

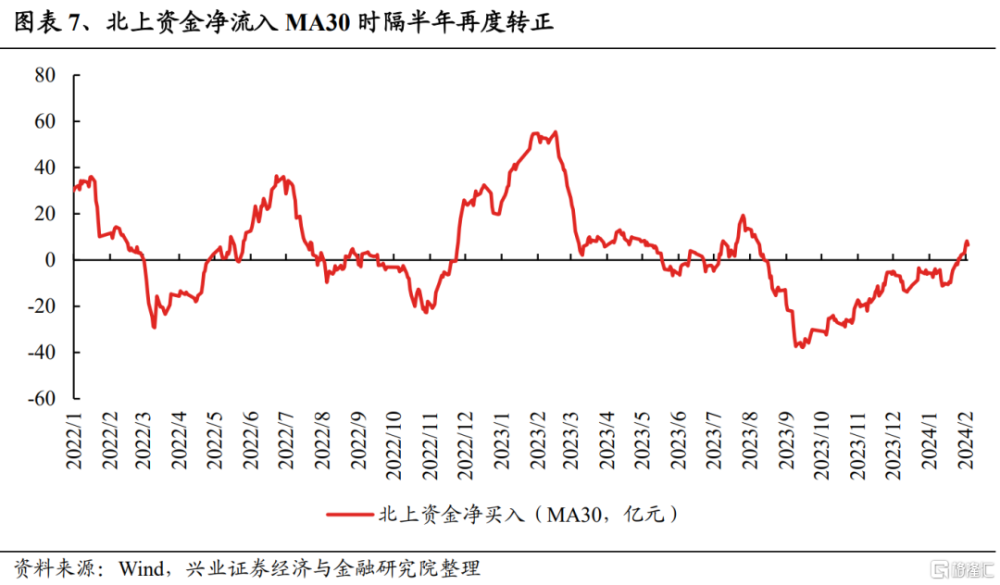

春節前北上資金連續回流三周,宣告單邊流出或已結束。去年8月2日至今年1月19日期間,北上資金單邊流出累計超2200億元,對市場造成較大壓制。而1月下旬以來,北上資金連續回流三周,共計已超380億元,基本結束了前期單邊持續流出的態勢。從滾動30日淨流入來看,2月以來該指標也已經轉正。結合過去幾年的經驗來看,北上資金結束大幅流出、轉爲流入後,後續流入往往具備較好的持續性,如2022年5月、2022年11月。

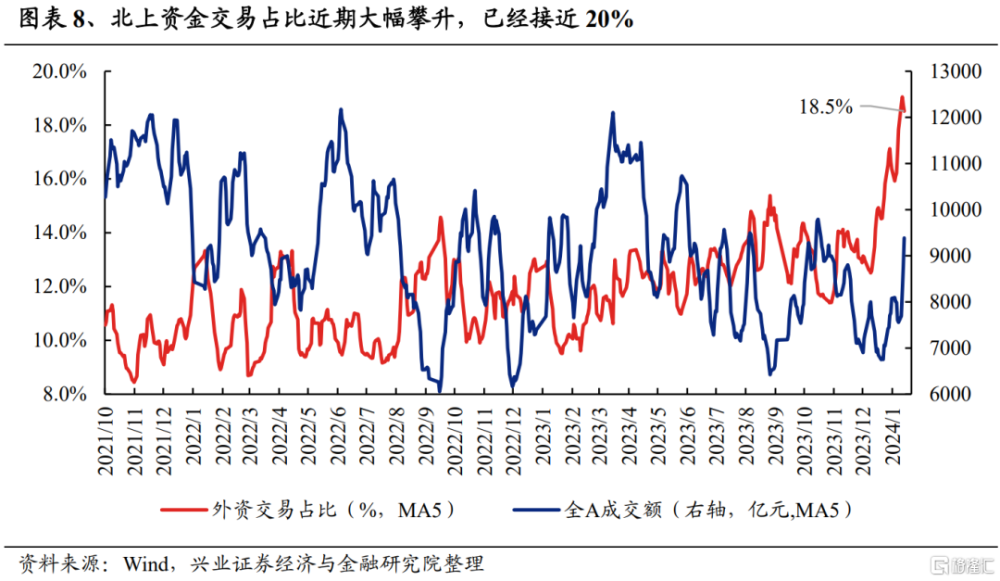

對於市場而言,隨着近期北上資金定價權邊際擡升,北上資金轉爲流入對市場的提振也預計較大。過去兩年,北上資金成交額佔全A的比例多處於10%-14%上下徘徊。而自去年12月以來,雖然A股成交活躍度不高,但是北上資金交易佔比大幅攀升至近20%,對於A股市場的定價權也迎來邊際提升。因此,北上資金成交佔比擡升的當下,其轉爲流入對於A股市場的提振也預計較爲明顯。

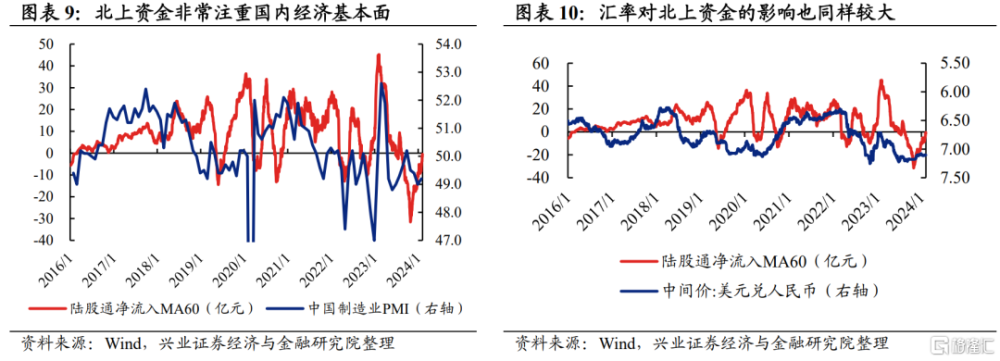

後續來看,國內經濟穩健修復、匯率壓力顯著緩解等積極因素有望支撐外資繼續回流。歷史上看,北上資金流入與國內PMI和國內匯率的強弱均呈較強正相關。一方面,當前我們已看到中國經濟壓力較大的時候或已經過去,基本面邊際企穩的跡象在持續增加,後續若復蘇持續得以印證,以配置盤爲主的外資有望進一步回流A股。另一方面,隨着國內經濟復蘇預期升溫疊加美元走弱,人民幣貶值壓力較大的階段預計已經過去,對於外資流入有望構成提振。不過,考慮到年內美聯儲降息節奏仍存變數、中美利差收斂有限、海外步入“大選年”等因素,北上資金流入的持續性與強度仍待觀察。

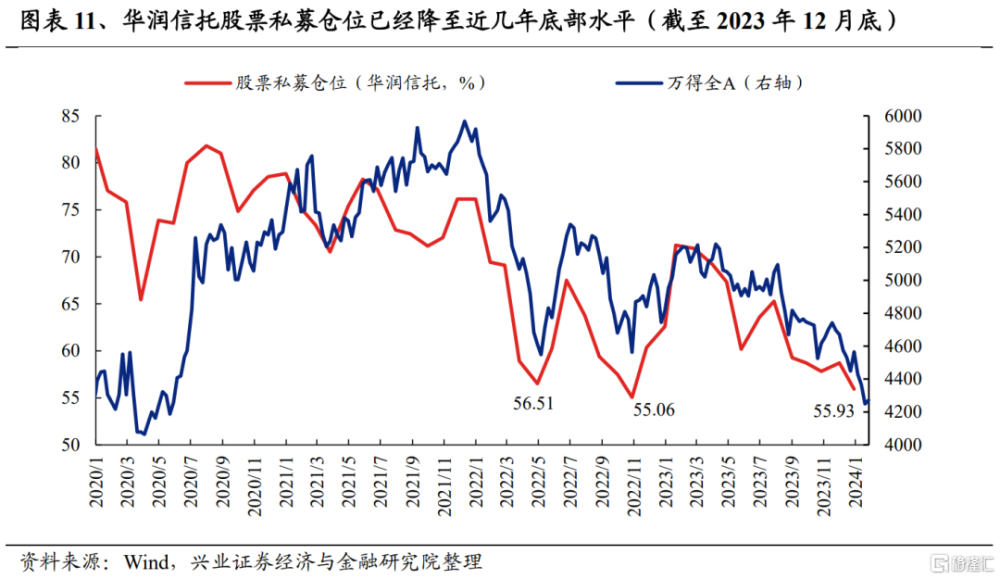

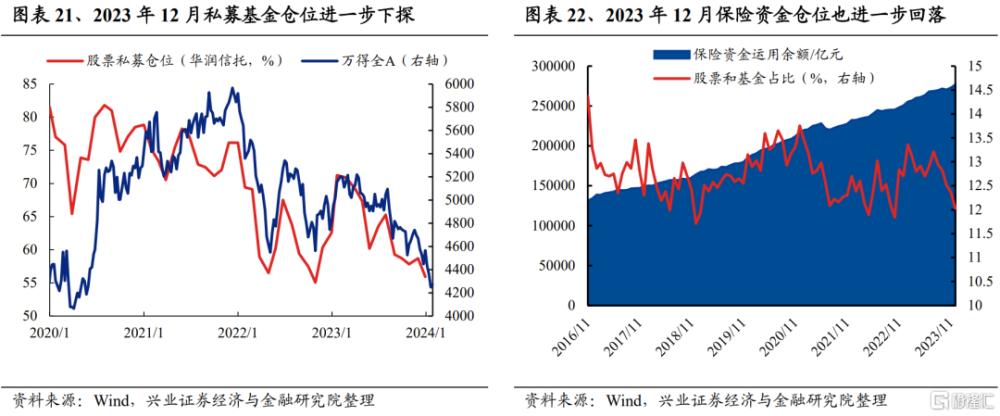

三、私募、險資:倉位已經處於歷史底部

去年下半年以來,以私募、險資爲代表的絕對收益資金也紛紛降低倉位。截至2023年12月底,兩類資金的權益倉位均已降至歷史底部水平。近兩年市場波動加劇,保險、私募等絕對收益資金紛紛選擇控制倉位,以降低淨值波動風險。而隨着市場回落至低位,當前該類絕對收益資金的倉位也已經降至歷史較低水平。後續隨着風險偏好回暖,該類資金倉位擡升的潛在空間較大。

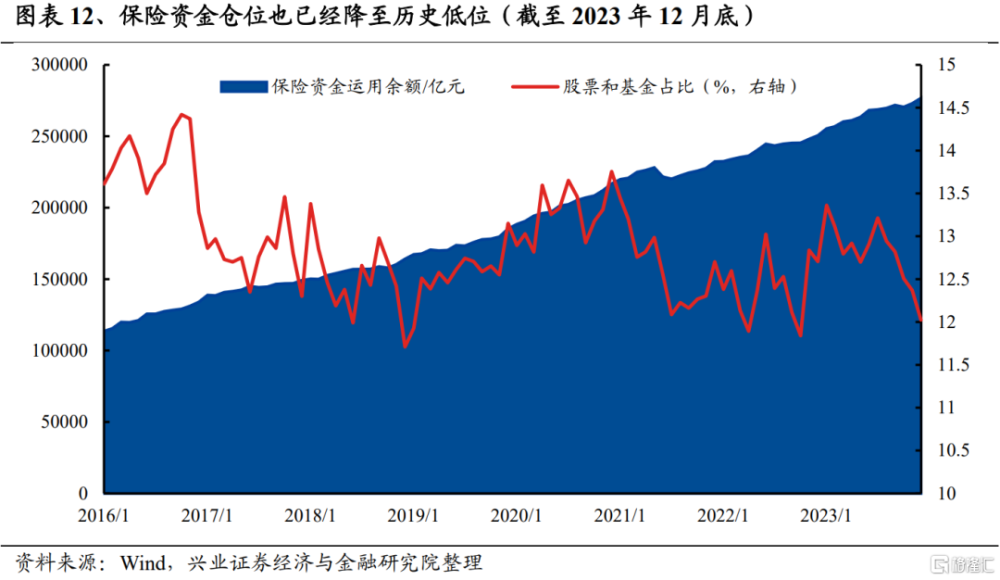

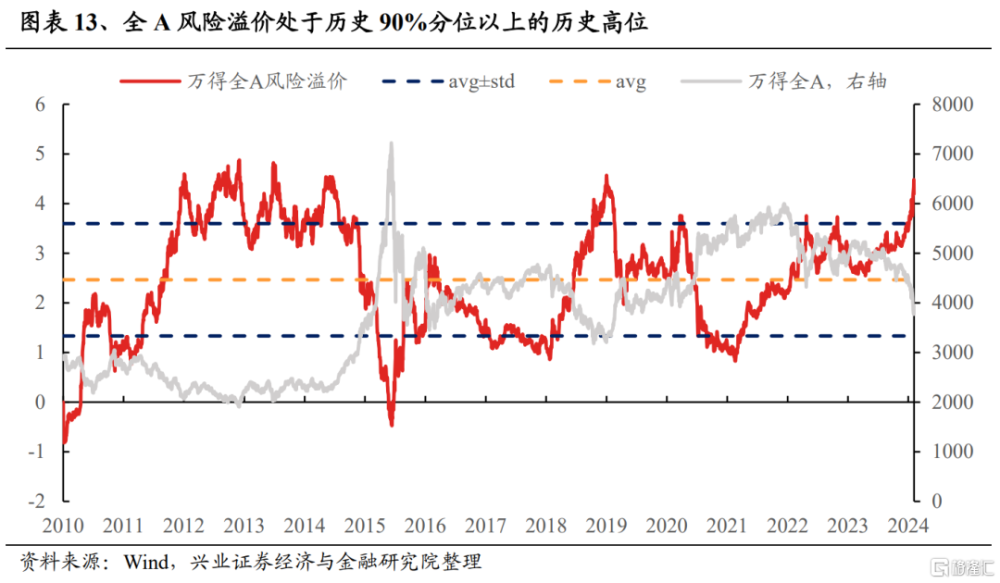

保險資金方面,截至2023年12月底,險資運用余額達到27.67萬億,其中股票和基金投資規模爲3.33萬億,佔比爲12.02%,已經連續五個月回落,當前倉位水平處於2016年以來5.2%的底部水平。隨着股權風險溢價再度回升至較高水平,保險資金增配股票資產的意愿整體再度擡升。

展望未來一段時間,險資低位增配權益資產值得期待。1)資產端方面,當前全A風險溢價仍處於2010年以來90%以上分位的歷史高位。對於注重投資安全邊際、逆向特徵明顯的險資來說,其在高性價比區間具備配置意愿預計保持較高水平。2)負債端方面,2023Q2以來保險累計保費增長穩健,保費收入增速與險資運用余額增速呈較強正相關性。預計負債端維持穩健增長將持續推動險資擴容;3)此外,監管層鼓勵險資增配權益資產的政策持續出台,疊加IFRS9會計准則逐步落實,險資增配以高股息板塊爲代表的權益資產仍是大勢所趨。

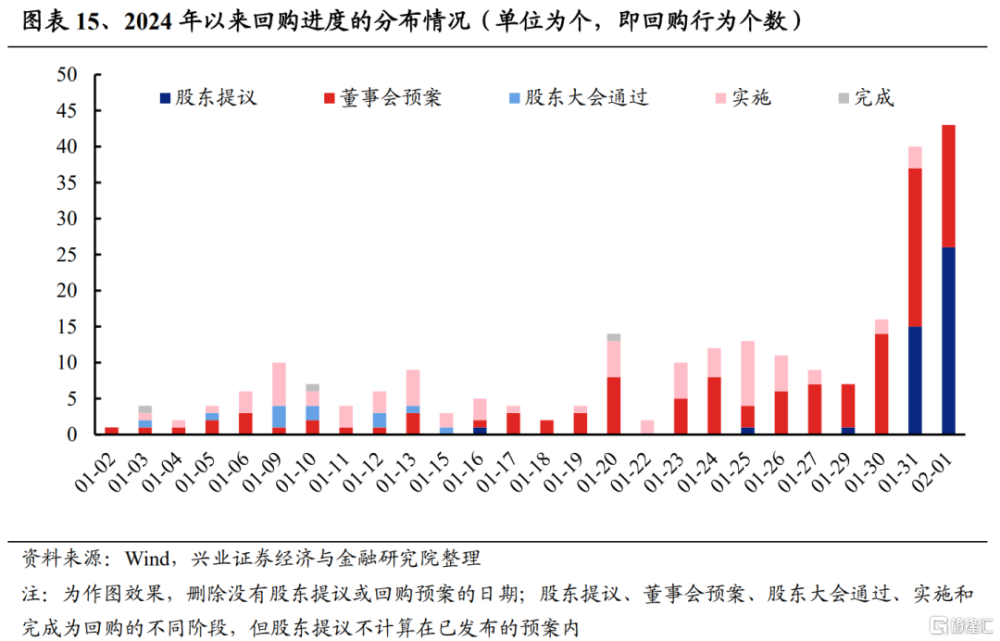

四、回購:節奏顯著提速,遠超季節性水平

2024年以來共計242家上市公司發布股票回購預案或有公司股東提議發布回購預案 ,節奏遠快於過去幾年。具體而言,2024年以來發布的204起回購預案中,有121起仍是預案狀態,11起通過股東大會,69起正在實施,3起已經完成;另外還有44起上市公司股東提議發起預案,預計後續也將逐步落地。在242家已發布或提議發布回購預案的上市公司中,有125家已經發布2023年年報/快報/業績預告,公司數量佔比達51.65%。

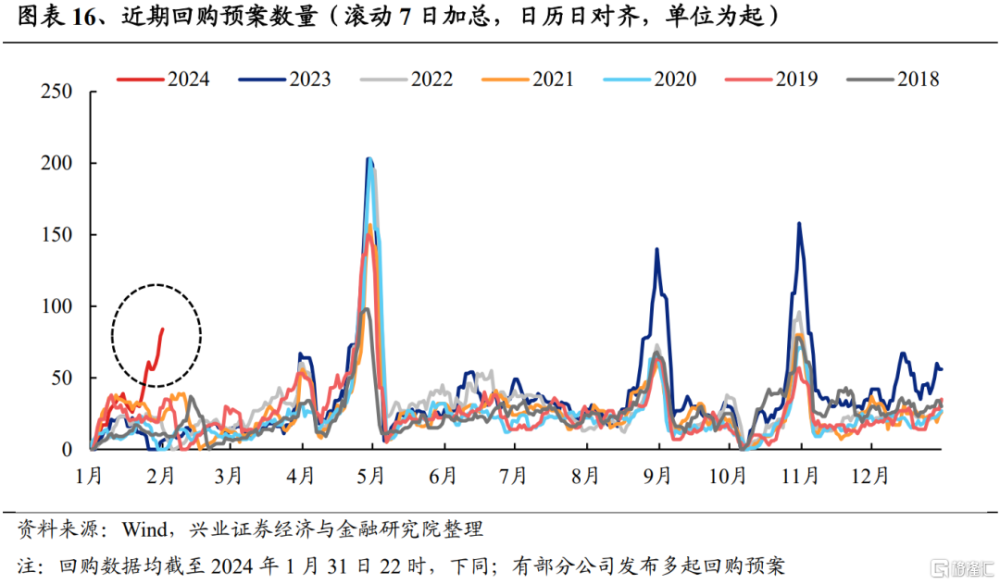

2024年上市公司回購有明顯的超季節性特徵。從2018-2023年的數據來看,A股市場股票回購具有明顯的月度效應。4月和8月通常是上市公司回購的高發期,原因在於上市公司年報和半年報陸續發布,業績狀況得到確認。不管是從平均數,還是中位數角度,2018年-2023年期間,1月和2月回購預案發起數量在所有月份中排名倒數前二。而2024年回購預案的發起則呈現明顯的超季節性。

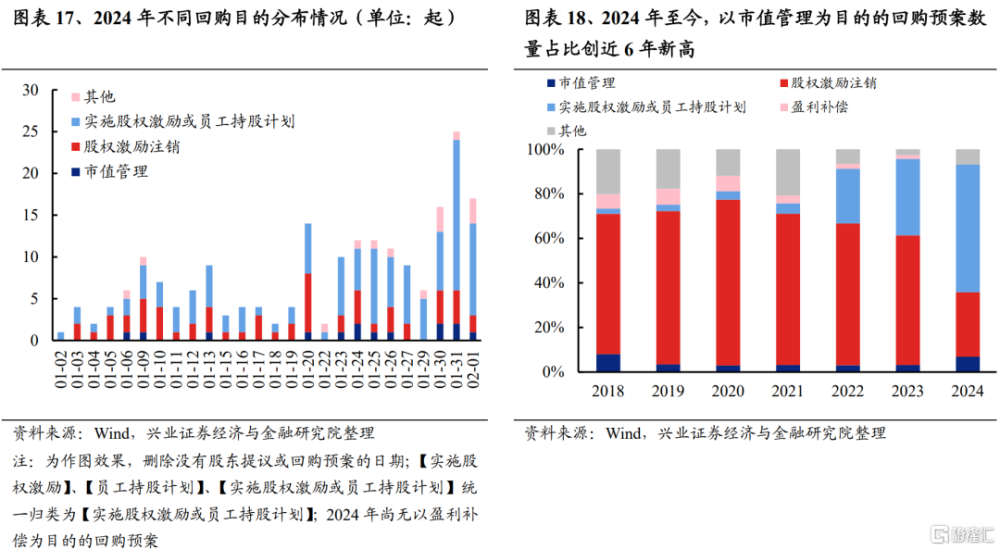

從回購目的來看,其一,市場弱勢震蕩,公司通過回購向市場傳遞積極信號,以期提振股價;其二,2024年以股權激勵方案/員工持股計劃爲目的的公司回購或成爲市場主流,指向公司對未來業績改善有信心;其三,近期國資委兩提“市值管理考核”,回購或將成爲央企國企管理市值的重要舉措。2024年以來,市值管理爲目的的回購預案數量佔全部預案數量的比重大幅提升至6.86%,超過2023年一倍有余(2023年佔比爲3.16%),是近6年來的新高。

總結:中長期資金陸續布局,靜待資金面合力形成

當前來看,私募、險資爲代表的絕對收益資金倉位已經處於歷史低位,政策性資金與中長期資金借道ETF加速低位布局,外資也明顯轉爲流入,A股市場資金面供需偏緊的問題已在逐步緩解。參考歷史,多數資金的行爲模式更偏“右側”,即市場情緒回暖、賺錢效應回升後逐步加倉流入。春節前幾個交易日,市場情緒已經逐步回暖,後續各類資金風險偏好也有望隨之提升、加倉帶來增量資金。

後續來看,建議關注兩方面積極信號是否可以持續:

一方面,資本市場政策效果有望持續顯現。無論從資金供給端還是需求端而言,下半年以來發力的一系列“活躍資本市場”政策已經取得顯著成效,近期證監會也再度密集發聲、支持資本市場發展。相關政策基調延續有望提振投資者信心、支撐資金面供需回暖。

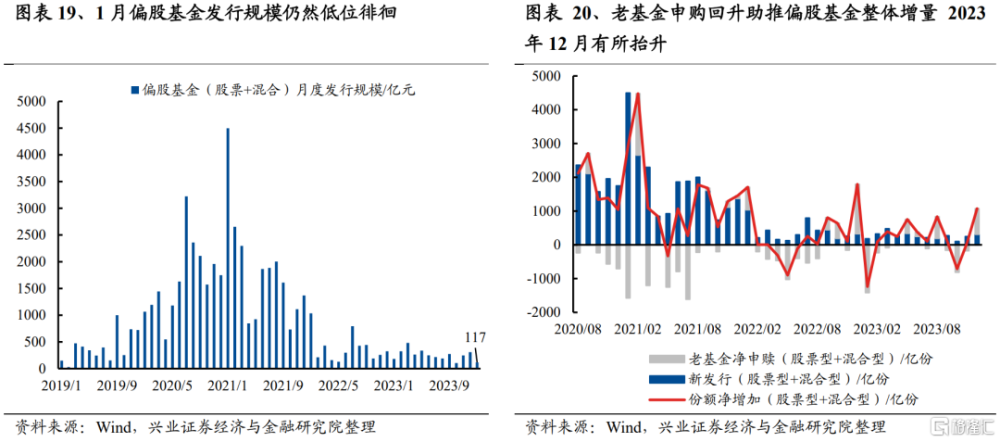

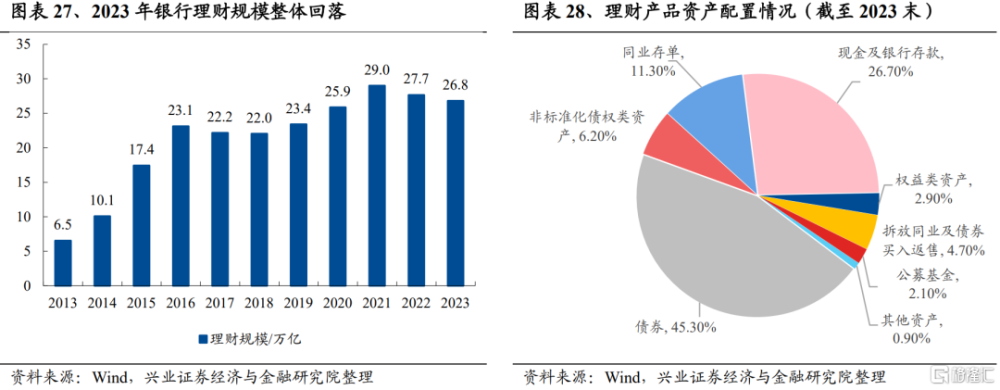

另一方面,外資回流、中長期存量倉位擡升的節奏對市場來說至關重要。當前基金發行偏緩、市場風險偏好仍待系統性回升的問題尚未充分解決。從歷史來看,基金、私募、理財、散戶等多是市場同步或者右側資金,只有賺錢效應逐步積累,內資資金才有望逐步回流。因此,若能夠看到外資持續回流、保險等中長期資金的倉位低位擡升,市場資金面壓力有望得到進一步緩解,其他資金的信心也有望受到提振。

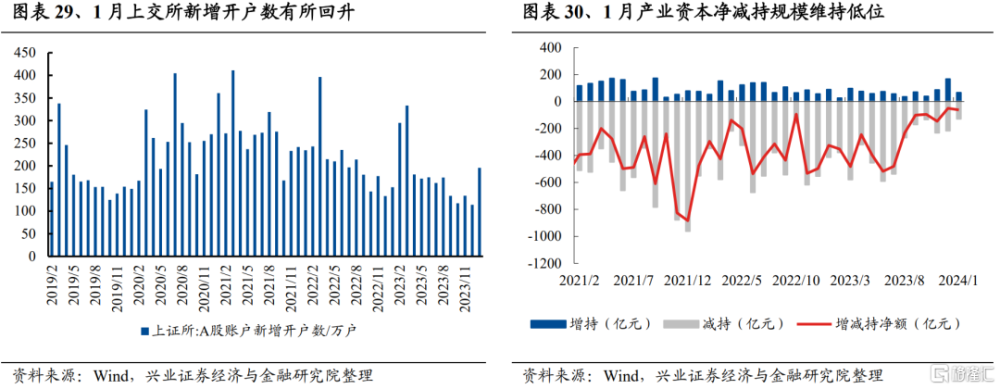

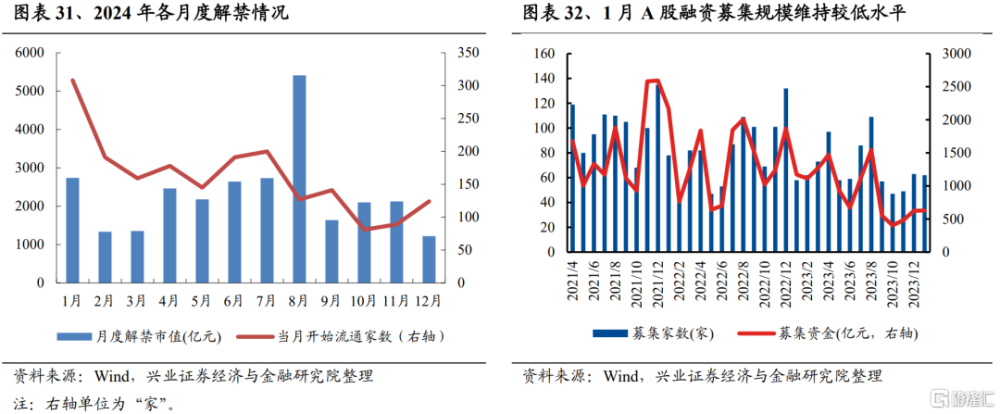

附錄:重點資金月度跟蹤

風險提示

1、歷史經驗和指標可能存在失效風險;2、不同區間統計可能存在結論差異風險;3、因數據不完備導致計算結果與實際結果存在誤差的風險。

注:本文來自興業證券股份有限公司2024年2月16日發布的《近期資金面四個關注點》,報告分析師:張啓堯 SAC執業證書編號:S0190521080005,程魯堯 SAC執業證書編號:S0190521120004

標題:興證策略:近期A股資金面四個關注點

地址:https://www.iknowplus.com/post/81462.html