超級深V!“神祕資金”出手!

今天,又是A股見證歷史的一刻。

三大指數全线暴跌到全面翻紅,創業板從跌超4%一度漲超3%,震幅高達8%,數百個股從暴跌快速轉爲大漲,甚至讓人感到一股極爲強悍的推背感。

這一切,都在昭示着市場是突然有巨量的“神祕資金”突然入場,然後一舉力挽狂瀾。

而爆發之時,北上資金只是從淨賣出18億到淨买入8億,規模太小,不會是主角。

顯然,這主角肯定是來自內地的主力資金,終於入場了。而且這次大資金入場不再局限於大盤藍籌,而是以創業板爲代表的中小盤,力度也比之前要更大更猛烈。

在熊市背景下踩踏式加速大跌後又超級深V,這種極端行情,從A股2008年以來,也僅在少數幾次那種重大行情的關鍵節點中出現過。

這一次,會是同樣的結果嗎?

01

滬指下午一度翻紅但無奈最後一個小時隨着大資金开始脫力,指數重新回調,最終收跌1%。兩市依然有近1400家跌停,同花順全A指數顯示收跌8.24%,其中跌超9%的依然有2902家,這意味着幾乎過半A股跌停。

雖然創業板從大跌4.5%到收漲0.8%,但整體來看,這一波救市還是讓人有點鬱悶的。

因爲它來得確實有點遲了。

如果主力資金在早上進場,或許就能避免早上這一波驚人的踩踏。而下午的入場卻已經與那些在早上恐慌拋售的股民、被平倉的機構產品和融資盤沒啥關系了。

雖然是來了,但早到和遲到,對一些人來說,是兩個完全不一樣的結果。

滬指這段時間以來,深V走勢已經見怪不怪了,最近兩個交易日,滬指的震幅度達到了4.5%、3.8%,深成指、創業板的甚至超過了5%。

說明盤中都有救市資金在入場試圖救市,只是未能成功。

在A股歷史上,也出現過類似的情況,都是在持續大跌較長時間後再次突然加速下跌時,出現因有托市資金介入而走出的深V走勢。

但這是最後一跌的走勢嗎?

其實還不一定。

比如2008年的熊市末期,滬指從6千多點下跌了整整11個月後,在2008年9月开始經歷持續單邊加速下跌(類似情況在前幾個月已經累計出現數次),9月16-17日兩天分別大跌4.47%、2.9%,在9月18日當天一度繼續大跌6.4%,指數僅差一點就要跌穿1800點大關。所幸隨後市場傳來一些救市的消息,並伴隨大量的資金入市,一舉把滬指一度拉翻紅。

果然,2008年9月18日晚,利好消息傳來,財政部下調印花稅至單邊徵收0.1%、中央匯金公司买入工中建三大銀行股,證監會鼓勵上市公司回購等多重實質性利好一同推出,最終導致次日也就是9月19日,上證、深證綜指漲幅分別高達9.45%、8.89%,兩市迎來千股漲停盛況。

然而,雖然這一波救市僅用幾天就把滬指從1800點飛速拉回至2300以上,期間漲幅接近30%,但隨後指數還是很快重新回落,一個月後重新下跌至最低點1664.93點,期間跌幅超過25%。

雖然此後A股又开始新一輪的逐步走牛行情,但這最後一個月超25%的跌幅,依然讓很多人損失慘重,甚至有些股民從此離开市場。

當前的A股形勢,是否與當年一樣的輪回,誰也不敢說。

另外,我們之前也分析過,現在的A股跟2018年時的形勢和表現都非常相似。

當年的宏觀背景是中外一些重大因素對市場造成的壓制:

對外:中美貿易摩擦問題加劇,同時美聯儲也在持續收緊美元流動性,數次加息讓聯邦基准利率從1.5%累升至2.5%。

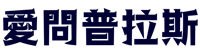

對內:中國“去槓杆”,宏觀經濟表現拾級而下,季度GDP、M1、社融、PPI等宏觀指標都在持續下滑。在此宏觀大背景下,A股全市場從盈利增速從2017年的33%暴降至2018年的-8.7%,中小板和創業板企業更甚,最終導致股市不斷震蕩下行。

期間,滬指從3500多點一路下探到2449點,期間也出現過數次密集的深V走勢,很多人都以爲底部在2700點,但最終還是跌破2500點才止住下跌行情,實際點位與預期點位相差10個點。

這個10%的空間,對於很多長线資金來說已經不算大了。

回到今天的市場,滬指距離2018年創下的低點同樣距離也是10%的空間,如果後續也能像2019年之後出現回暖行情,這個10%的容錯空間未嘗不是一個機會。

當然了,今時今日宏觀大勢已不同以往,這種刻舟求劍的想法的風險還是挺高的。

02

按照市場的關注來看,這幾天的大跌除了外圍因素引發擔憂外,主要還是融資盤(自融/私募機構的DMA產品)、質押盤,以及類似雪球合約這樣的槓杆盤爆倉引發的踩踏行情。

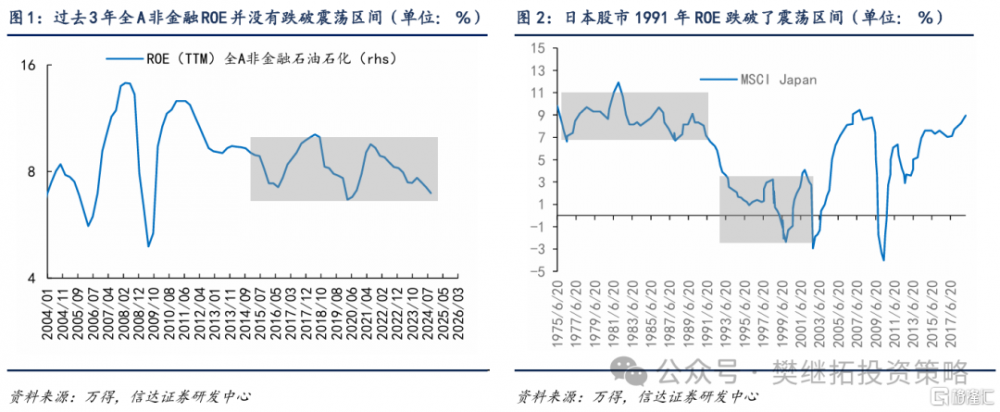

去年以來,DMA(Direct Market Access)產品就是私募中一個很爆火的產品。所謂DMA,通常指“私募管理人通過和券商收益互換對衝加槓杆的交易模式”,即私募用自有或募集資金向券商交易櫃台支付一定比例的保證金(不低於25%),券商爲之提供額外資金,達到2-4倍交易槓杆。

雖然DMA是一個市場中心的量化對衝策略,但槓杆遠比合規場內融資融券槓杆高,因此在行情下跌的時候,暴露的風險就會更大,因爲會成倍放大超額的回撤。

在去年12月監管層就出手嚴控DMA規模,一定程度控制了這些高槓杆盤的規模(但也導致一些產品需要賣出平倉,增加市場拋壓增大)。

這段時間,監管層也是在加大力量對做空工具的限制,比如限制轉融券和控制DMA規模。

今天的A股大漲原因之一,就是報道稱DMA業務期貨單被傳限制賣出,並得到了一些私募機構的證實。

說明監管層確實是在加大力度動手打擊惡意做空勢力了。

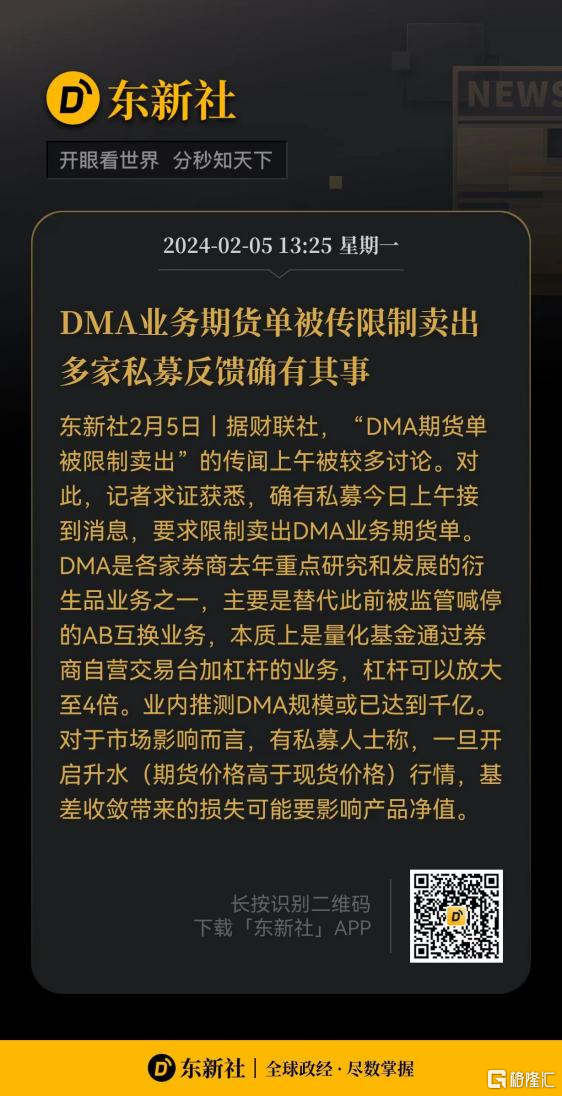

另一方面,是市場的另一個關注點在雪球槓杆合約,隨着其所錨定的中證500/中證1000指數大跌,這些合約已經幾乎完全擊穿觸發敲入的點位。

這是市場最看得見的暴力去槓杆結果。據華創測算,目前中證1000的集中敲入區的風險已經有所出清。

加上今天大資金开始從大藍籌轉爲對中小企業的“大力護盤”,跟蹤中證500指數、中證1000指數的ETF頻頻放巨量。所以我們基本可以判定,這個合約產品對市場的影響,或許從此不再存在了。

开年以來,中證1000指數已經下跌27%,是所有主要指數中跌幅最大的,雖然確實很讓人受傷,但最至暗的時刻總算是熬過去了。

這個指數的彈性也會比大盤指數要大,如今向下的彈性已經得到充分釋放(已大跌27%),那么隨着風險釋放完畢,後續一旦企穩反轉速度和空間也會更快、更高。

這在歷史對比中已經得到過驗證,在市場企穩的大背景下,絕大多數時候都是中證1000指數的漲幅都會大於大盤指數。

到現在爲止,中證1000指數的整體PE已經跌至26倍,處於近十年低位,整體PB更是跌至1.5倍,創下了有史以來的最低值。

回看中證1000指數的業績表現,我們也可以看到其盈利增速其實也是好過大盤指數的。根據wind盈利預測數據,中證1000指數一致預期歸屬母公司淨利潤在2023年、2024年、2025年分別爲4703.51億元、6200.69億元、7587.75億元,同比增長率分別爲30.39%、31.83%、22.37%。

說明,市場對於中證1000指數的未來成長空間還是比較有信心的。

03

結語

從2021年到現在,A股已經跌了3年,回撤幅度已經足夠大,尤其是中小票。隨着救市舉措不斷增多和資金不斷入場,在目前這種份上,再往下做空的風險是越來越大的。

對於投資者來說,現在比較穩妥的策略是,要么繼續等,等待市場的利空真正出清,等待指數右側的確定;要么就是選擇合適的避險,比如高分紅且穩成長的行業板塊。

當然,鑑於現在很多中小票已經實在超跌太多,超賣狀態已經非常明顯,如果是對於以年計的長线資金,選擇一些優秀賽道的龍頭來逐步布局,或許會是一個不錯的選擇。

當然了,目前的A股市場整體看還是比較微妙,雖然已經處於明顯超跌狀態,但有些利空的因素還沒完全出清,也很難去斷定真正的底部在哪裏。所以繼續時刻保持謹慎,也是必須的。(全文完)

標題:超級深V!“神祕資金”出手!

地址:https://www.iknowplus.com/post/78724.html