財報來了!AI巨頭給市場澆冷水

昨夜,美股三家明星AI巨頭(AMD、微軟、谷歌)相繼發布了去年第四季度財報。

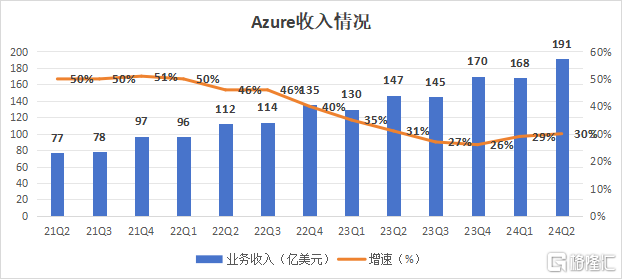

市值剛突破3萬億美元的微軟四季度營收、利潤各方面都優於預期,增速突破近兩年新高,有AI加持的Azure雲服務銷售同比增長30%,略超預期28%。

谷歌四季度廣告收入不及預期,雲業務沒有重蹈上次放緩的覆轍,電話會上CEO明確了,由生成式AI驅動的需求正在持續提高對雲業務的收入貢獻,業績從整體上看並不差,只是市場對谷歌廣告增長的期待還要更高一些。

而去年成功推出英偉達競品MI 300的AMD業績整體差強人意,可給出了一份不及預期的一季度收入指引,導致盤後跌幅進一步擴大。

這三份財報都沒能撩動投資者的情緒,尾盤時微軟小幅下跌,谷歌跌超1%,AMD跌超3%。受科技股下跌拖累,納斯達克一路震蕩下行微幅收跌。

01財報中AI的含金量有多高

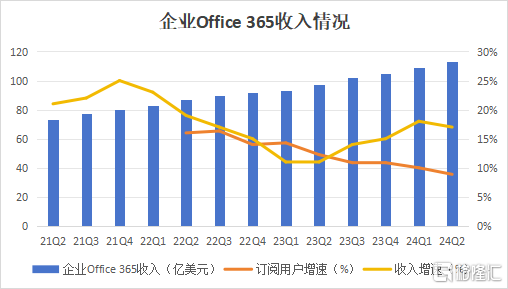

在當前估值基礎上,市場需要更大的驚喜來爲微軟這艘“星艦”增添動力,盡管業績依然可圈可點,微軟受益於AI的兩大產品Azure和Office 365,增長勢頭沒有出現明顯的擴大,與上個季度拉不开太大的差距。

從整體業績角度來看,這是微軟自2022年以來最強勁的季度增長,總營收達到了620億美元,同比增18%,高於市場預期的610億;淨利潤爲218.70億美元,同比增33%。

“從談論AI,到規模化應用AI”,這是CEO納德拉評價微軟對自家AI技術商業化應用的評價。

在與Open AI取得重要的合作關系之後,微軟先後將後者的大模型能力接入自家的生產力工具、搜索引擎,操作系統以及雲服務,形成對企業,C端消費者,开發者客戶的全面包圍,毫無疑問是目前商業模式最清晰和完善的玩家。

也正因爲有望全程喫下大模型進化的紅利,人們對微軟AI業務的期望非常高。雲服務的拳頭產品Azure延續了上季度的增長,但在踢除掉匯率影響後增速其實和上季度保持一致(28%)。

拉長時間看,Azure增速從全兩年50%的梯度下滑,去年二季度到目前爲止有逐漸回升的苗頭,這說明該業務正在逐步走出IT支出優化的影響,但AI紅利的加成,目前尚且看到預期的提速。

(來源:公司財報)

另外一項受AI賦能的核心業務——企業Office 365增速環比反而下降了1%,反而看不出企業對Copilot的需求在持續增加。

(來源:公司財報)

在四季度裏,企業訂閱客戶數量同比只增長了9%,呈現的是連續四個季度的放緩。

但按照平均客單價的視角,因爲定價更高($35/月)的Office Copilot發布後,對客單價提升的確有一定幫助,平均客單價環比提升了$1.1。

總的來看,產品還在初期階段,既沒有帶來可觀的客戶增量,選擇Copilot的比例提升得比較溫和。

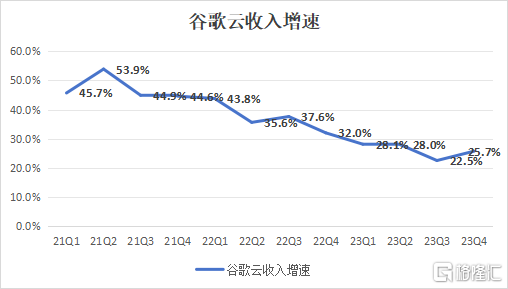

作爲微軟的死對頭,谷歌上季度本以爲能一飛衝天的雲業務結果表現得大跌眼鏡,而此次同比增速反彈回到了25%。

(來源:公司財報)

谷歌雲服務遵循與微軟Azure相同的邏輯,賺大模型創業者的錢。CEO皮查伊在電話會上提到,因爲生成式AI驅動的需求增加,並且正在持續提高對雲業務收入的貢獻比例。

合約剩余營收和遞延收入都是還未入账的營收,谷歌去年三季度的積壓合同實際上環比還增加了7.1%。去年前兩個季度環比下滑,對應着二三季度的收入增速放緩。

谷歌盤後跌近6%,整體業績其實並不差,母公司去年四度實現取得的營收超出預期將近10億美元,同比增長13%,與微軟一樣,都是22年年初以來表現最好的一個季度。

然而令市場不太滿意的地方的在於,佔谷歌收入76%的廣告業務是低於預期的。美國四季度GDP按年率計算增長3.3%,佔了七成的個人消費支出增長還保持着韌性,對廣告業務是個利好。

分析師預期的廣告業務營收爲658億美元,而實際只取得了655.17億。其中核心搜索業務營收爲480億美元,略低於分析師預期的481.5億美元。

谷歌在搜索廣告的領先地位面臨着微軟Bing的挑战,作爲基本盤業務,人們並不希望谷歌在全新投入AI時,基本的“搖錢樹”遭到襲擊,最終可能會在AI競賽中落敗。

不過CEO表示,公司將很快推出 Gemini Ultra AI 模型,並且正在試驗 Gemini AI 搜索功能,希望利用 Gemini AI 模型來支持廣告產品。

谷歌進軍人工智能領域的代價並不便宜,僅資本开支就比上一季度增加了29.6億美元,首席財務官還表示,今年的資本支出將比2023年“顯著增加”。

02巨頭开啓新周期,AMD指引卻不夠看?

美股科技巨頭在熬過近兩年艱難的經濟陣痛期,在生成式AI加速發展的趨勢下,已經准備好要迎來新一輪大規模的資本开支周期了。

如果去年只是厲兵秣馬准備彈藥糧草,今年恐怕會在許多競爭性的業務上短兵相見了,誰的AI融合得更好,誰就更有可能得到市場的青睞。

根據IDC數據,2023年全球企業在生成式AI上的投資超過194億美元,預計2024年將倍增至401億美元,同比大漲106.7%,範圍包括基礎設施裏的硬件集合軟件服務。

等到2027年末時,生成式AI平台和應用軟件的投資額將逐漸超過基礎設施,五年復合年增長率爲 99.6%。

此前已經有另一家AI巨頭——Meta提高了AI开支,計劃在年底前向芯片設計商英偉達購买35萬個H100 GPU芯片,從而使公司的GPU總量達到相當於約60萬個H100,算力規模大大提升。

人工智能芯片的規模,成了衡量AI公司是否有實力繼續生存的基礎條件,但去年英偉達牢牢拿捏AI賽道的入場券,英偉達GPU被炒到了幾十萬的高價,出於成本考慮,AI巨頭也在探索着自研芯片。

爲了應對AI日益普及對帶來對芯片的需求增加,Open AI的首席執行官Sam Altman正在努力籌集資金建立半導體工廠,爲未來AGI普及做准備。

去年除了英偉達,另外一家芯片巨頭—AMD也充分享受到了賽道擴容的紅利,股價從去年至今增長超過160%。

來源:同花順

AMD的經營成績並未見到超預期的表現,四季度實現營收61.68億美元,和市場預期的61.32億美元差不多。

面向數據中心的第四代 EPYCTM(霄龍)CPU 和 AMD Instinct GPU的銷量拉動了業績,但客戶端和遊戲業務的收入都是不及市場預期的。

當前全球多數企業都在訓在替代英偉達H100的替代品,因此AMD的MI 300X AI芯片被寄予了厚望。然而公司給的營收指引,不足以滿足市場的期待程度。

公司預計,2024年第一季度預期收入51-57億美元(市場預期 57.85 億美元),也就是說,收入端將環比下滑 7.6%-17.3%,主要是因爲客戶端、遊戲業務等收入將出現環比下滑。

AMD將全新AI芯片的營收預期提高了近一倍,達到35億美元,但這個不足以緩解其可編程芯片和電子遊戲芯片產生的營收大幅下滑帶來的負面影響。

然而華爾街分析師們最樂觀的預期已經達到80億美元,最低也有40億美元。爲何和AMD的判斷相差如此大?分析師的預測參考了今年AI芯片正在徐徐擴張的市場規模,而且當前英偉達至少佔了90%的份額,市場普遍看好AMD能夠憑借MI 300X搶下一些份額,給英偉達帶來壓力。

不知道公司對一季度出貨量是否有明確的把握,反正在AMD這裏,期望落空了。繼昨天下跌,AMD今天盤前已經跌近7%。

總的來說,當下市場對科技巨頭的業績過於樂觀,在四季報裏得到了體現,因爲人們只盯着收入增量的空間大小,忽視剛开始背後的成本投入會在一定程度上讓起步期的業績放緩。

在AI業績兌現之前,這種估值拉漲和業績兌現相差一個季度以上的錯配可能會對巨頭們的短期走勢帶去一些逆風。

標題:財報來了!AI巨頭給市場澆冷水

地址:https://www.iknowplus.com/post/77132.html