蘆哲:“降准”已至、“降息”或未遠

核心觀點

2024年1月24日,爲鞏固和增強經濟回升向好態勢,中國人民銀行決定:自2024年2月5日起,下調金融機構存款准備金率0.5個百分點(不含已執行5%存款准備金率的金融機構),本次下調後,金融機構加權平均存款准備金率約爲7.0%;自2024年1月25日起,分別下調支農再貸款、支小再貸款和再貼現利率各0.25個百分點。

“降准”或意在穩定資本市場:

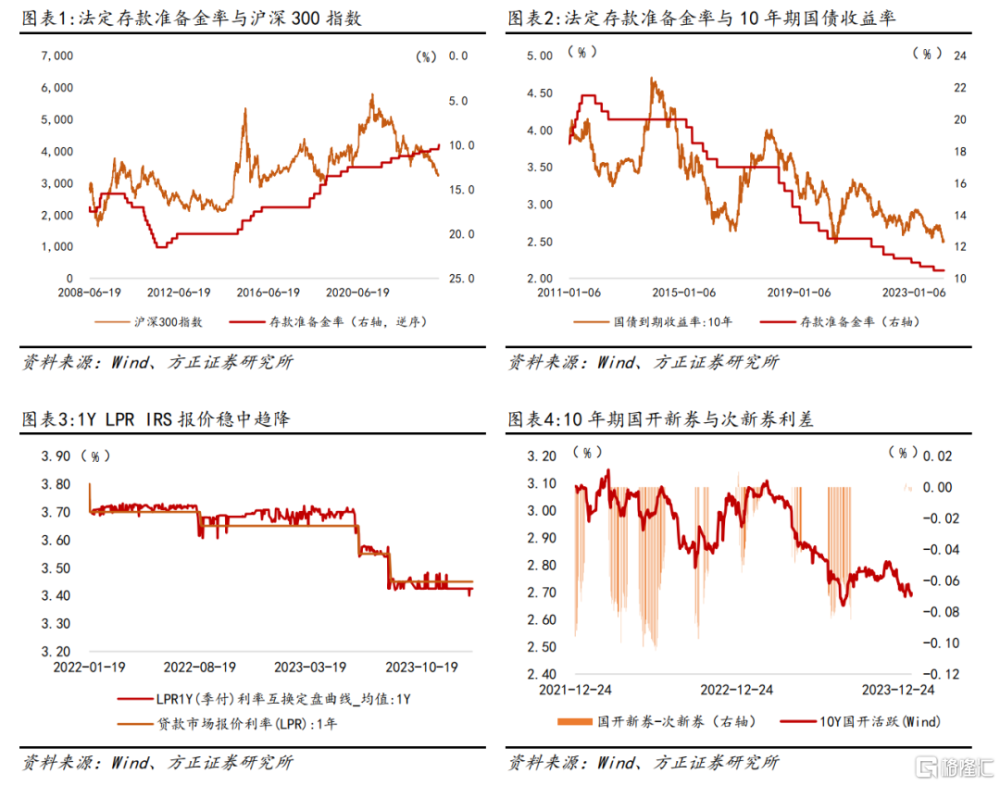

盡管2023年四季度總量貨幣政策工具維持不變期間,資金利率曾一度出現較大波動,R007和DR007溢價擴張、“流動性分層”現象凸顯,2023年12月R007平均值上升到2.50%,相對DR007的溢價超過66個bp,但是2024年1月份以來,R007和DR007溢價回落,資金利率保持相對穩定,截至1月24日,R007平均值回落至2.18%,和DR007的溢價回落至33.8個bp,因此銀行體系流動性或不是觸發本次“降准”的主要考慮因素,呵護股票市場、穩定資本市場或是本次“降准”的主要誘因。2024年1月22日國常會上提及“要增強宏觀政策取向一致性,加強政策工具創新和協調配合,鞏固和增強經濟回升向好態勢,促進資本市場平穩健康發展”,對宏觀政策基調的強調或已爲本次“降准”打下了基礎。

“降准”的政策效應有多大?

2022年和2023年,中國人民銀行以每年0.5個百分點的幅度調降准備金率,而本次“降准”單次幅度已是0.5個百分點(不含已執行5%存款准備金率的金融機構),下調後金融機構加權平均存款准備金率爲7.0%,大約釋放長期資金1.0萬億元。(1)“降准”的直接效應:“降准”大約釋放1萬億左右基礎貨幣,以MLF操作利率作爲基礎貨幣的機會成本,“降准”爲商業銀行帶來1萬億*(2.50%-1.62%)=88億元的直接成本節約,截至2023年12月末,貸款余額爲237.6萬億,88億元的成本可帶動存款貸款利率0.4個BP;(2)“降准”的間接影響:以降准1個百分點可以推升貨幣乘數0.3倍來測算,假設基礎貨幣保持不變(38.9萬億),本次“降准”可派生出大約5.8萬億存款,根據2023年中報數據顯示,截至2023年年中,上市商業銀行平均計息負債成本爲2.26%作爲機會成本、以過去1個月同業存單利率發行均值2.55%作爲“高成本”負債,那么降准可以節省5.8萬億*(2.55%-2.26%)=168.2億元資金成本,佔貸款余額的比例約爲0.7個BP。在商業銀行淨息差收窄壓力下,本次“降准”和2023年12月調降存款利率,可共同起到降低商業銀行負債成本的作用,並通過金融機構傳導促進社會綜合融資成本穩中有降。

“降准”已至、“降息”或不遠

從債券市場和利率衍生品市場來看,2023年12月國有大行領銜調降存款利率以來,利率市場的“降息”預期就不斷升溫,表現在:一方面,中債收益率曲线持續平坦化,以1Y IRS Repo報價作爲短端利率和預期的指標,30年超長期限利差和10年長債期限利差分別進入歷史前0.6%和前20%的分位數水平,並且10年期國开新券和次新券間利差再度轉負,指向活躍券“預期”貨幣政策可能有“降准”加碼寬松的舉動,中長端利率的穩定下行正在兌現降低融資成本的意圖;另一方面,從利率衍生品市場指標來看,掛鉤1年期LPR報價的IRS報價在2023年12月份持續保持在3.425%,1月18日報價曾一度下調至3.40%,顯示市場曾一度預期本月LPR“降息”。本次“降准”實際上堅定了利率市場對“降息”的信念,打开了價格型貨幣政策操作的空間,在“促進綜合融資成本穩中有降”的政策導向下,今年一季度貨幣政策或會選擇適時“降息”,引導市場利率和貸款利率中樞繼續下移。

風險提示:2024年國內貨幣政策寬松空間受制於資金空轉、銀行淨息差等問題尚有不確定性;PSL投放支持“三大工程”的政策效應待觀察;寬財政、穩地產等經濟刺激政策效應尚待觀察。

注:本文來自方正證券發布的《“降准”已至、“降息”或未遠——2024年1月“降准”點評》,報告分析師:蘆哲 S1220523120001,王洋 S1220523120003

標題:蘆哲:“降准”已至、“降息”或未遠

地址:https://www.iknowplus.com/post/75114.html