資金趨緊,非銀止盈——流動性和機構行爲跟蹤

主要觀點

【資金面】

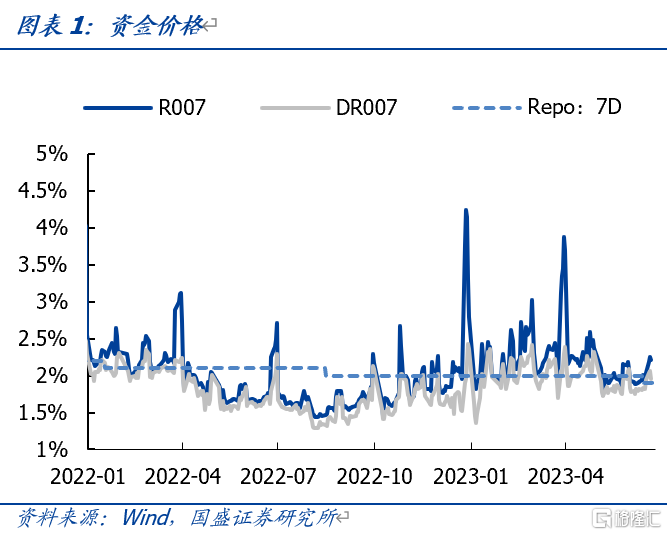

資金價格:本周R007和DR007分別收於2.22%(前值2.04%)和1.95%(前值1.94%)。

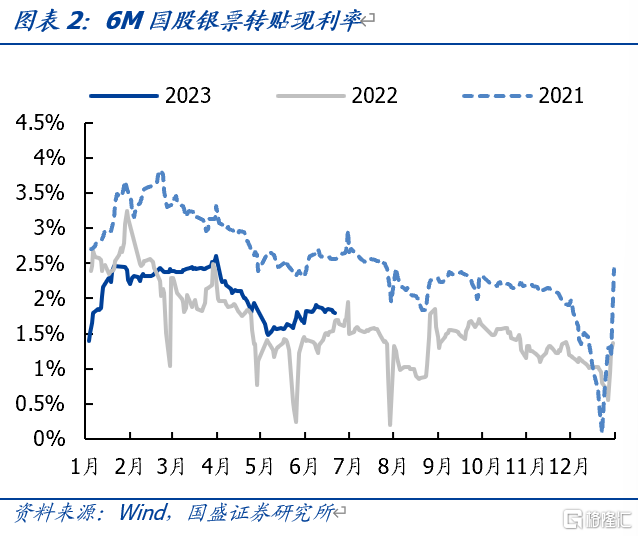

票據利率:6M國股(無三農)轉貼利率收於1.79%(前值1.85%)。

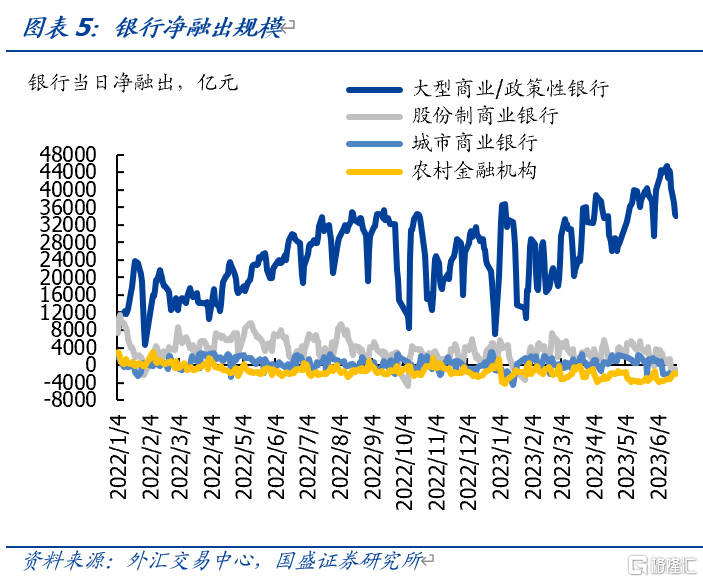

資金融出:本周大行淨融出規模持續下降,單日回落至3.40萬億。

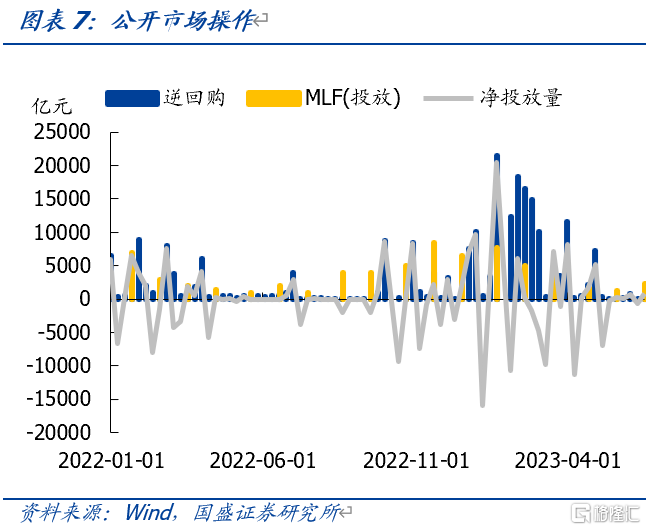

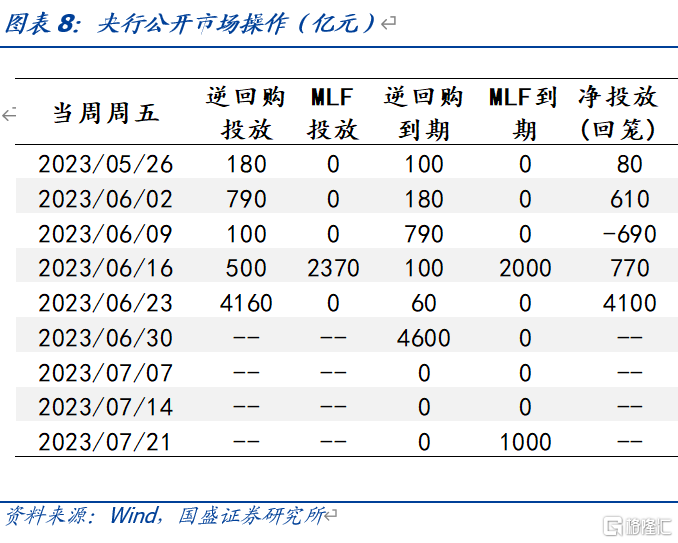

央行公开市場操作:本周央行逆回購投放4160億元,逆回購到期60億元,合計淨投放4100億元。下周有4600億元逆回購到期。

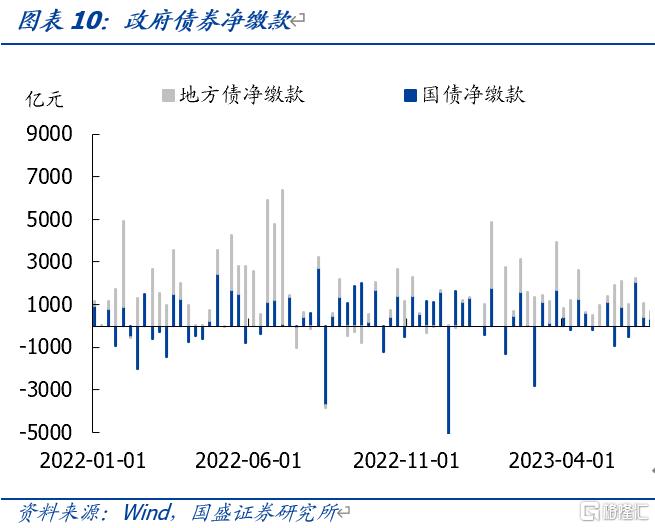

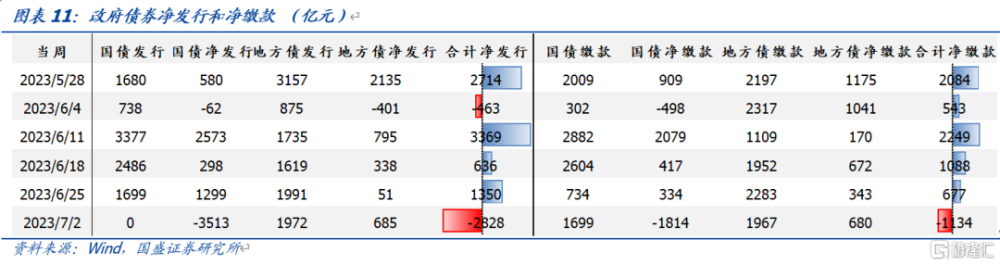

政府債券發行和繳款:本周國債淨發行1299億元,地方債淨發行51億元;本周國債淨繳款334億元,地方債淨繳款343億元。下周政府債券淨發行合計-2828億元,政府債券淨繳款合計-1134億元。

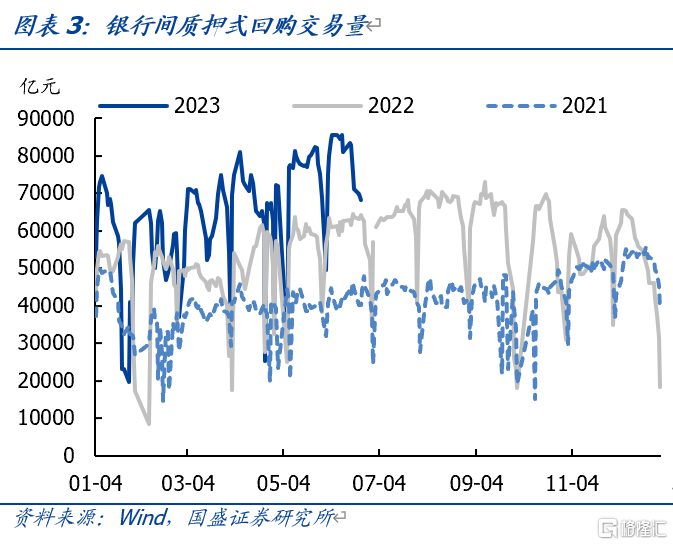

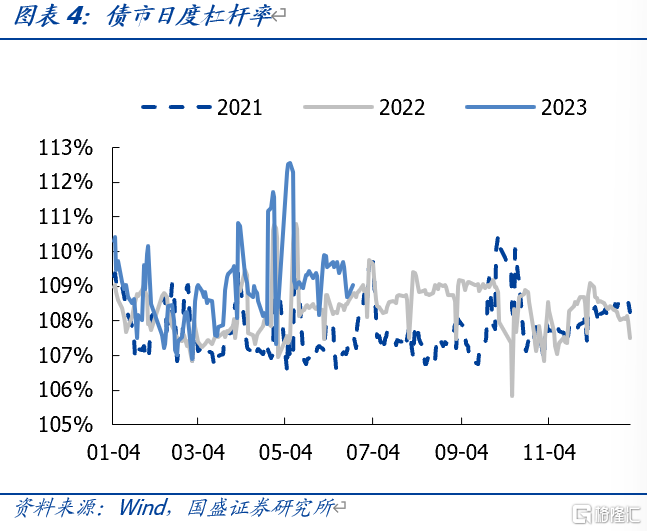

槓杆率:本周質押式回購交易量回落,單日下降至6.83萬億。本周銀行間市場槓杆率也小幅回落至109.03%。

【同業存單】

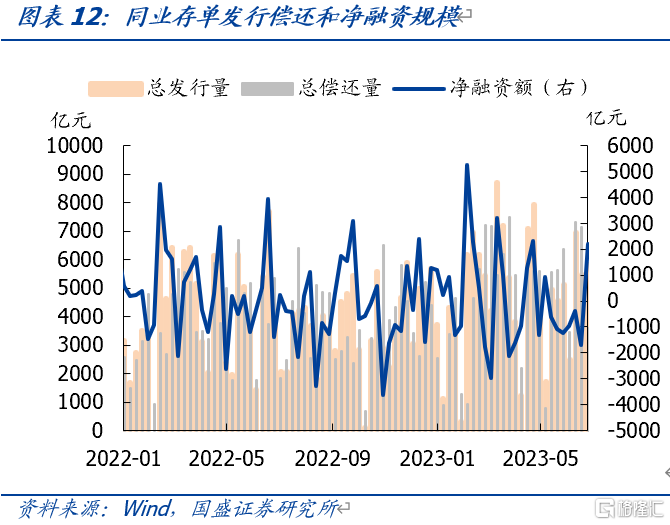

總發行:本周同業存單發行5817億(前值5464億),淨融資2208億(前值-1680億)。

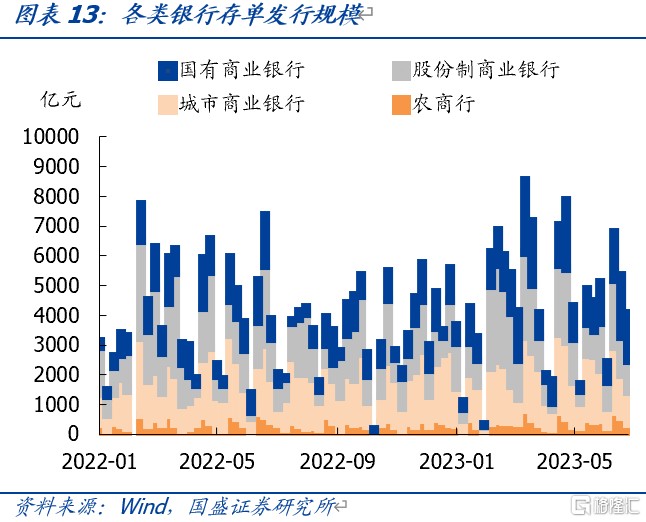

分銀行類型:國有大行發行1573億元,股份行發行1048億元,城商行發行1070億元,農商行發行372億元。

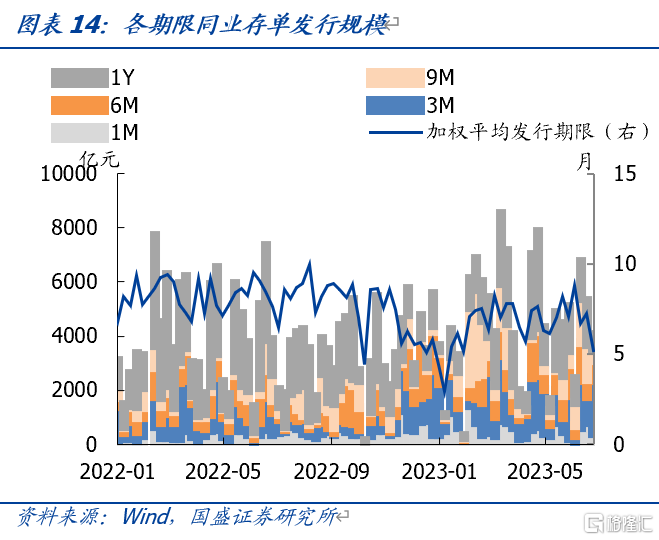

分期限類型:3M期限發行1962億元,6M期限發行747億元,9M期限發行394億元,1Y期限發行568億元。3M期限發行明顯增加,或出於跨季資金面緊張考慮。

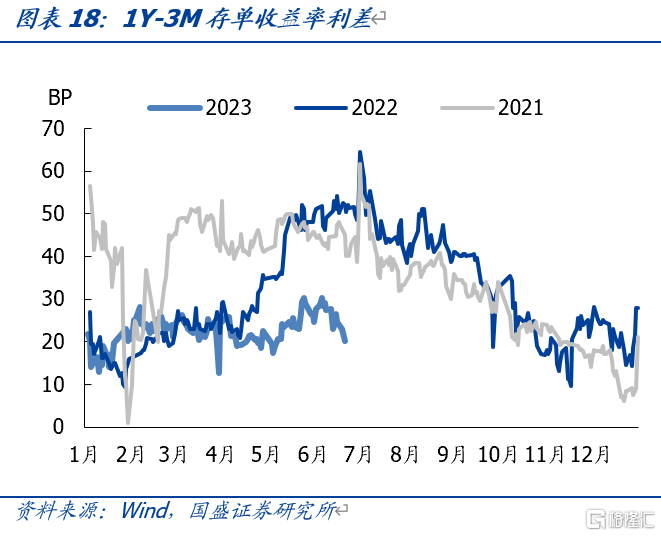

到期收益率:3M收益率上漲5.94bps至2.15%,6M收益率上漲2.80bps至2.19%,1Y收益率上漲1.50bps至2.35%,均有所上漲。

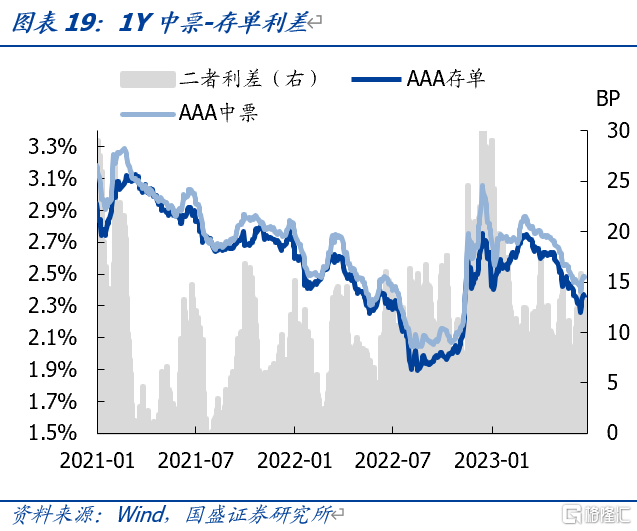

利差:1YMLF與存單利差收窄1.50bps至30bp,1Y-3M期限利差回落4.44bps至20.12bp,1Y中票-存單利差走闊1.49bps至13.13bp。

【機構行爲】

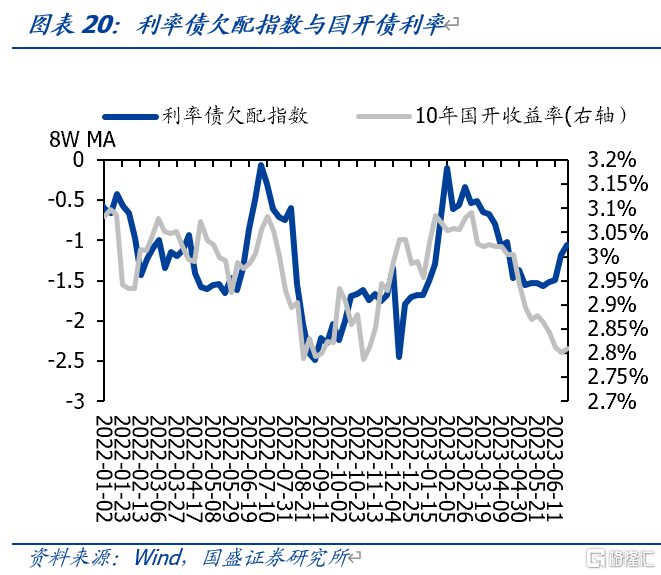

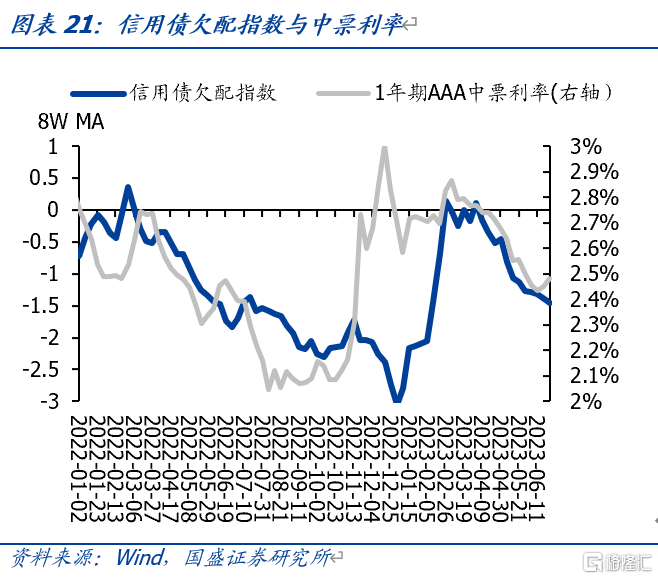

欠配情況:當周利率債欠配指數爲-1.06(前值-1.18),利率債欠配程度有所緩解,信用債欠配指數爲-1.46(前值-1.38),信用債欠配程度加深。

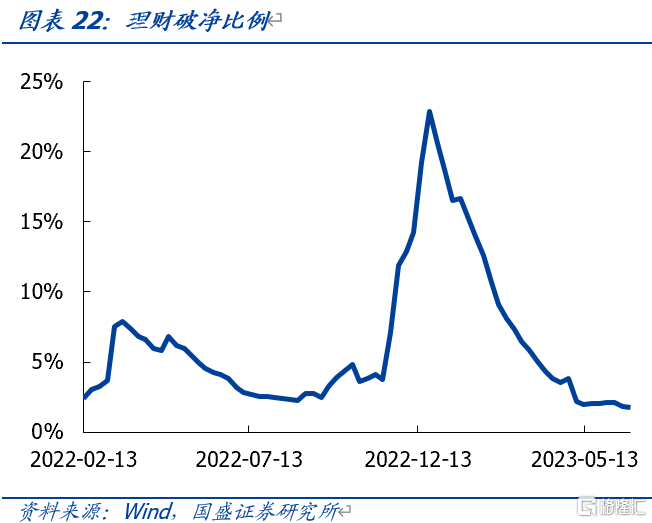

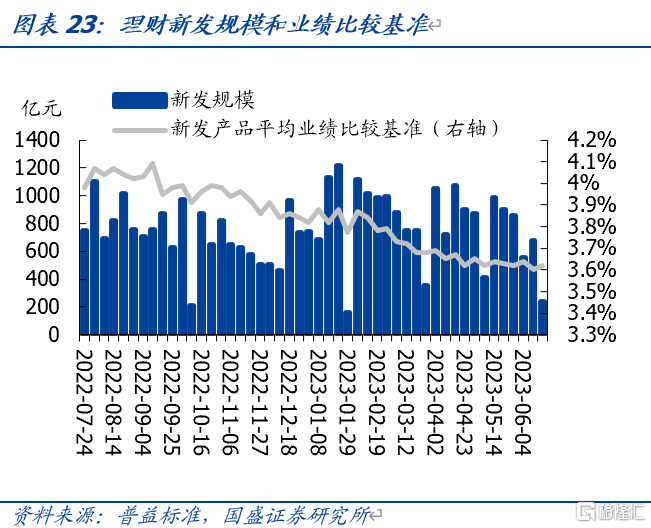

銀行理財:本周銀行理財破淨率1.73%,周度理財新發產品募集規模繼續下行。

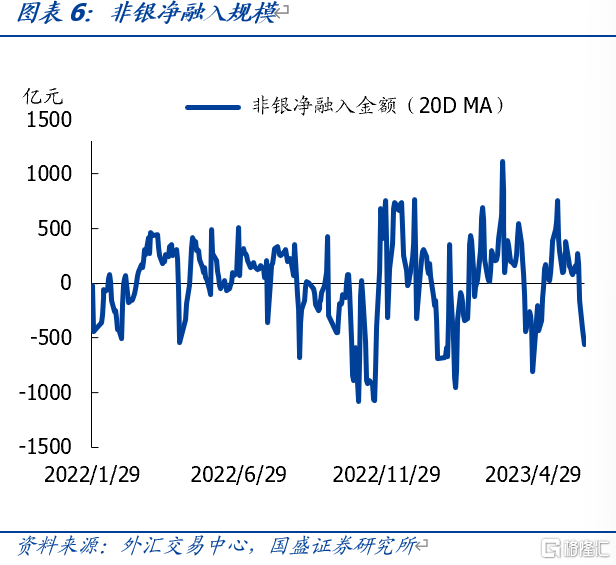

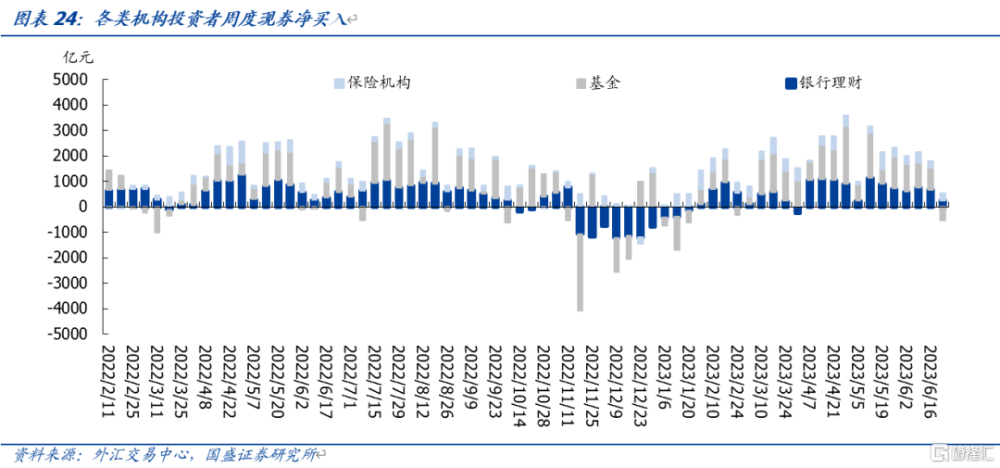

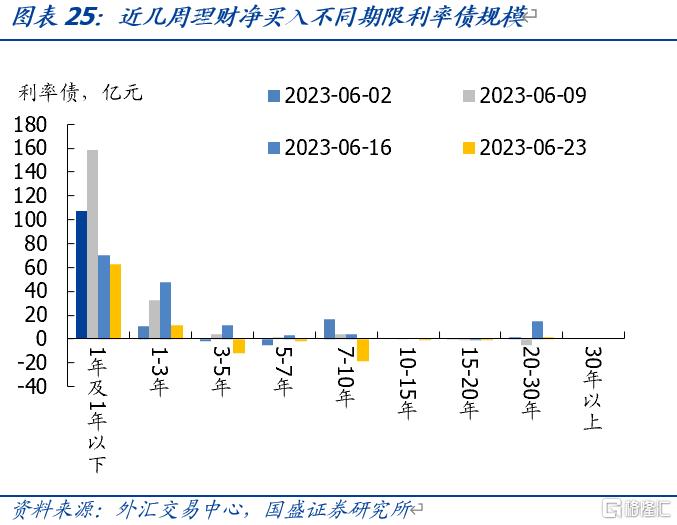

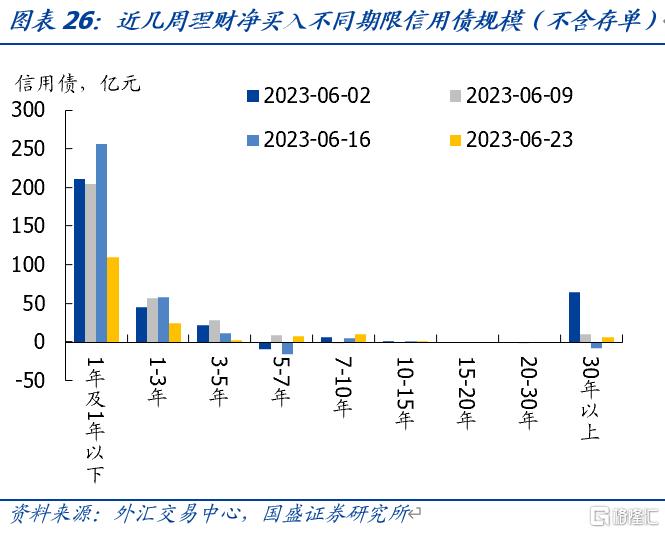

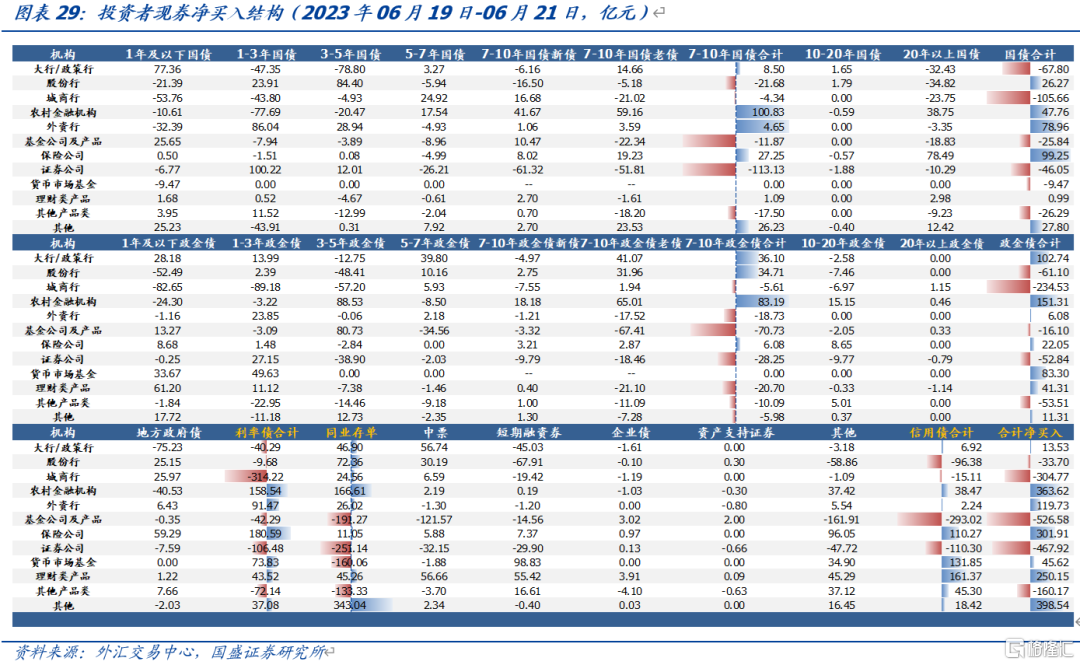

現券淨买入:(1)本周主要买入機構爲農商行、保險機構和理財,主要賣出機構爲基金和其他產品類。(2)理財淨买入現券250億元,包括利率債增持44億元,信用債增持161億元,存單增持45億元。分期限看,仍以增持1年及以下爲主。(3)基金淨賣出現券527億元,包括利率債減持42億元,信用債減持293億元,存單減持191億元。分期限來看,利率債以增持3-5年爲主,大幅減持7-10年,信用債主要減持1年及以下和1-3年。

加權期限:我們將各類機構淨增持現券的期限以規模爲權重進行加權,得到加權期限。本周農商行邊際加權期限回落至8.82年,保險邊際加權期限回落至14.54年,理財邊際加權期限下降至1.28年,基金邊際加權期限回落至4.42年。

風險提示:同業存單供給衝擊,理財和貨基贖回衝擊。

1、資金面

2、同業存單

3、機構行爲

風險提示

同業存單供給衝擊,理財和貨基贖回衝擊。

注:本文節選自國盛證券研究所於2023年6月24日發布的研報《資金趨緊,非銀止盈——流動性和機構行爲跟蹤》;楊業偉 S0680520050001 、朱美 S0680522070002

標題:資金趨緊,非銀止盈——流動性和機構行爲跟蹤

地址:https://www.iknowplus.com/post/7441.html