到底誰在砸盤?!

2024年首周A股連跌4天,滬深創三大指數分別周跌1.5%、4.3%、6.1%。

截至現在,三大指數已經連續下跌了6個月,科創50指數甚至已經連跌了9個月!都創出了很深的歷史低位。

連續這么多個月都是跌的,而且跌幅還不少,可想而知,股民什么精神狀態都變成了什么樣。

然而,這還不是最痛的。

什么最痛?

是即使是這樣,天空還是飛來一個個黑天鵝,讓所有人啞口無言。

今天,北上資金並沒有大幅流出,沒有給A股帶來壓力,甚至還逆勢淨买入了20億。

然而,內資盤卻出現了令人震驚的,止不住的超大量拋盤,導致即使北上資金回流、即使資金大幅拉銀行券商,依然完全止不住三大市場的下跌。

這一切,與之前的一個傳聞有關。

01

买賣賣,根本賣不完

市場很多人都在說,從本月初开始,監管在逐步放松基金淨賣出的松綁。

不知道真假,但市場的走勢作不了假。

這一周开始以來,A股的拋壓量能就極其詭異且龐大,任憑資金怎么买,拋單還是源源不斷的出現。

甚至,就是所謂的各種核心熱門概念、預計近幾日馬上就要召开的美國各種盛大科技發布會都,都再也沒有起任何作用。

這些海量拋單,最大部分來自近期高成長的科技賽道板塊,華爲、新能源車、AI、機器人等,單是這一周,淨流出規模就多達百億之巨。

在這幾天,還出現了多個賽道巨頭暴跌的情況。

即將巨額解禁的伯維存儲,一周跌去31%。

金山辦公、兆易創新、工業富聯、德賽西威、科大訊飛、長安汽車、中際旭創、昆侖萬維、卓勝微等各賽道領域的核心龍頭,這周都跌去了超10%。

顯然,這一批機構資金,在大量出逃拋掉科技成長板塊。即使是這些板塊現在還有很多催化劑在釋放,即使大家都知道它們的未來還有很大成長空間。

但資金似乎都不在乎了。選擇不顧一切,先出來再說。

爲什么說“這一批”?

因爲根據市面上的報道,監管是逐步松綁基金的淨賣出。

既然是逐步,那就是會分批,有第一批,也會有第二批,甚至第三篇。

那么如果你是第一批松綁的,你知道後面會有松綁的,你會有想法?

這個囚徒困境選擇題,答案已經很簡單。

這兩年來,資金抱團的操作就一直沒有停過,從光伏鋰電,到汽車產業鏈,到現在的AI,在存量機會稀缺下,抱團所謂核心資產就成爲共同選擇。

到這就導致一個跟以前格力、海天、隆基通威一樣的結果,抱團資產的嚴重泡沫化。

比如萬億市值的寧德。

比如這一波AI浪潮下的各種核心龍頭,它們在去年獲得海量機構資金追捧,在很短時間內就獲得了幾倍的市值增長。很多炒到千億市值,市盈率去到幾十、幾百倍。比如中際旭創,股價從不到30元,幾個月一度飆到170元,市值超過1300億。

這樣的公司,即使得益於AI浪潮得到確定性的業績增量,但也不至於有如此大的紅利。

這就導致了,之前大量押注它的機構,在如今市場環境和預期不斷走弱下,就有很大的出逃欲望。

如今,這個松綁可以淨賣出的發令槍打響,就算自己原來不想跑,也架不住別人跑,架不住第二批、第三批的人跑。

越是先跑,損失就越小。這是直接可見的利益問題。

沒有人會傻到跟錢過不去。

於是,踩踏行情就這樣人爲的造出來了。

在這裏,很多股民都像筆者一樣,都很想問,之前3000點的時候爲了穩定市場而出台的限制大型公募基金不准淨賣出,大家都很理解,但爲什么到了2900點,這個如此孱弱的市場節點,又突然松綁基金淨賣出?

大型基金手上的籌碼,數以萬億計算,即使其中有很小一部分,因爲松綁需要進行減持或換倉,對當前的市場來說,都會是難以承受的沉重。

甚至是壓壞駱駝的一根稻草。

所以,這個“松綁”,究竟是怎么考量的?

到底有沒有提前考量過對市場的衝擊?

沒人能懂。

之前那個發出又很快撤掉的教育行業《意見稿》,還歷歷在目啊。

現在,擺在我們面前的,可能還有很多很重要的問題。

這一批松綁的資金,會拋售轉倉的規模會有多大?

後面逐步放开的,又有多大?

以及,一個科技成長大板塊就如此,如果其他板塊的基金,會不會也要減倉?

監管,又要如何應對?

現在的市場,最缺乏信心。

這些未知的擔憂,亟需一個答案。

02

高息股成爲避風港

在科技成長賽道板塊被集體摁下去的同時,以銀行、煤炭、電力、“鐵公雞”等傳統基礎行業明顯翹起來了。

它們都有一個共同的特徵:高息股。

基本就是A股裏業績最穩健、估值率長期最低,且分紅最大方的一批。

尤其煤炭、銀行裏面,很多都是長期平均股息率可以超過5%,甚至6%往上的。

這很容易理解。

對於終於可以賣股票的大基金而言,它們對於市場的未來研判肯定更加准確,尤其臨近過年資金緊張期間,市場短期很難得到有效回升機會。那么找過安全的避風港就基本是唯一的選擇。

無論是誰,都必然也是這選擇。

所以我們也看到了這段時間,這些高息股反而是逆勢漲得最兇的。

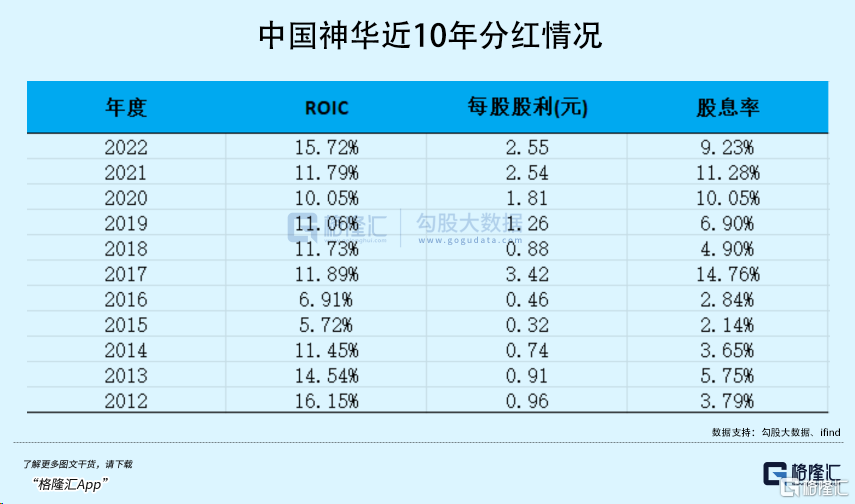

比如高分紅的電煤之王——中國神華,單是本周,就漲了7個點。

還有今天的銀行股,早盤一度差點有2個漲停,中信銀行一度漲超過7%,蘇銀、杭銀、成都銀行、寧波銀行這些成長潛力很高且股息率也不錯的城商行也得到了幅度可觀的大漲。

當然了,資金選擇配置這些高息股,短期可能不是爲了高息,而是爲了避險,畢竟才半年或一年才分紅一次。但確實其中會有一些長期資金會選擇切換這邊來。

畢竟它們也要做打算,預測可能2024年市場都依然沒有好表現時的配置策略。

實際上,筆者認爲,現在資金已經體現出來的選擇高息股策略,很可能會繼續成爲一個趨勢,直到市場風險偏好擡升,或者資金對這些高息股抱團配置導致後者性價比降低。

在過去很長一段時間石油、煤炭、水電、電信運營等高股息板塊已經連續大幅跑贏市場,這個空間隨着新的資金加入,紅利期可能會縮短得很快。

但從長期來看,選擇這些高息股,仍還會是非常不錯的方式。

煤炭龍頭也好,成長性銀行也罷,它們對分紅的幅度都很給力,很多時候都在5%以上。

這個水平,已經遠遠跑贏當前不斷下滑的存款利率了,甚至能跑贏一些大機構的資金成本(一些大企業的貸款成本线可以在4%以下)。

那么這就是妥妥的無風險利率空間了。

這些領域的標的,得益於行業的剛需性和壟斷性,因而也具有長期的市值成長性。在周期行情好的時候,甚至可能有很大幅度的股價上漲回報。

還是拿中國神化來說,近10年來(以2013年7月5日股權登記日的除權價17.22元)算起,每股累計分紅15.85元(加上2012年度的分紅),到現在平均年回報率也有6.7%。

如果累計分紅加上截至今天神華的股價33.45元與當初的股價算,那么年化回報率可以去到11%,可以說是一個非常成功的投資了。

這樣的回報情況,在上面的領域裏還是可以找到不少的。

放在十幾年還在3000點裏面,真的是珍貴的資產了。

03

科技成長什么時候能再看?

這一波松綁基金操作,鑑於對市場預期的看法和囚徒困境的決策考慮,目測會動的基金規模不會少。

同時又因爲科技成長板塊不少賽道龍頭的估值在當前環境下還顯得很高,而且它們既很難有業績支持,也不是高分紅股,所以短期還是可能繼續會承壓,直到新的監管出來或者,基金賣出得差不多了。

但科技成長股的長期成長邏輯不變之下,只要出現大幅度的下跌(不一定就是超跌),都會隨之出現反彈行情,就是形成一個人不斷深蹲起跳的規律。

所以中長期看,這一輪大跌,也在逐漸跌出長期的上車機會。尤其是那些已經被驗證出來有很大增量空間的AI、機器人、計算機等產業鏈條。

所以,只要彈藥還在,其實也不用太擔心。

就在今天盤後,官方和路邊社相繼傳出了兩個很重磅的新聞。

一是路邊社說的,監管部門在向國內頭部基金公司下發“窗口指導”,要求優先推出權益類基金,作爲重振股市和提振投資者信心行動的一部分。根據要求,基金公司在推出新的債基前,至少要推出4只新的股票型基金。

這個消息如果爲真,那么意味着在考慮出台政策對衝松綁基金淨賣出對市場的負面衝擊,算是個利好。

另一個,是全國社保基金理事會原副理事長在接受採訪時喊話‘成立平准基金恰逢其時’。雖然其職稱只是“原、副”理事長,但作爲全國社保基金如此重磅的部門,這樣也可以說是一個很有價值的“吹風”了。

由全國社保基金來牽頭成立平准基金,這個信號非常值得重視。

平准基金,作爲托住金融市場的一大針對性工具,如果規模很大,起到的作用是巨大的,甚至是扭轉乾坤的。

過去的日韓平准基金幾次成功力挽狂瀾的表現,就已經說明了其威力。

這也是現在億萬股民所心心念念期待的。

A股已經連續好多個月下跌了,所有股民都在非常煎熬地等待,太需要一個真正能有用的大殺器了。真心希望它能早點變成現實。(全文完)

標題:到底誰在砸盤?!

地址:https://www.iknowplus.com/post/68941.html