2023年,美股靠什么新高?

摘 要

2023年,美股市場表現強勁並屢創新高,我們復盤美股市場2023年全年走勢與驅動因素,找到美股新高背後的支點。

市場靠什么新高?盈利貢獻主導,風險溢價壓降;成長跑贏、科技龍頭主導

全年表現上成長風格跑贏、科技龍頭主導。盡管估值走高,且11月以來無風險利率大幅回落,但盈利與風險溢價壓降仍是全年表現的主要驅動力。

估值由什么支撐?風險溢價持續走低,對衝利率變化

主要指數風險溢價對估值貢獻均超八成。年初銀行業風險事件後,美國政府兜底私人部門信用,趨勢性壓降風險溢價。

盈利修復的動力?“滾動式”修復,結構化特徵,成長領先價值周期

美股盈利呈現出非常明顯的“滾動式”特徵。納斯達克盈利修復明顯領先標普與道瓊斯,也成爲支撐市場表現的主要動力,較2000年科技泡沫期間有顯著區別。而全年盈利結構性走強的主因是AI助推業務收入增長以及降本舉措持續見效。

市場表現的宏觀脈絡:財政意外擴張支撐增長,金融流動性主導美股走勢

宏觀來看,財政意外擴張是美股全年走勢超出年初預期的關鍵,今年美股走勢脈絡基本對應金融流動性指標的邊際變化。

前景展望:二季度或面臨階段壓力,整體不悲觀;節奏上先抑後揚,成長依然佔優

整體上,由於美股基本面有支撐,雖然波動可能難免,但我們整體不悲觀。節奏上,我們預計先抑後揚,二季度或面臨階段性壓力。風格上,成長或繼續領先,價值板塊待降息。

2023年,美股市場表現強勁並屢創新高,尤其是納斯達克指數全年上漲43%,標普500和道瓊斯指數則上漲24%和14%,分別逼近和創下歷史新高。年內高通脹、加息、銀行危機、衰退和債務上限重重陰雲的背後,是什么因素支撐美股一路高歌猛進?美股市場是否盲目樂觀而隱含較大風險?對此我們復盤美股市場2023年全年走勢與驅動因素,找到美股新高背後的支點。

正文

一、市場靠什么新高?盈利貢獻主導,風險溢價壓降;成長跑贏、科技龍頭主導

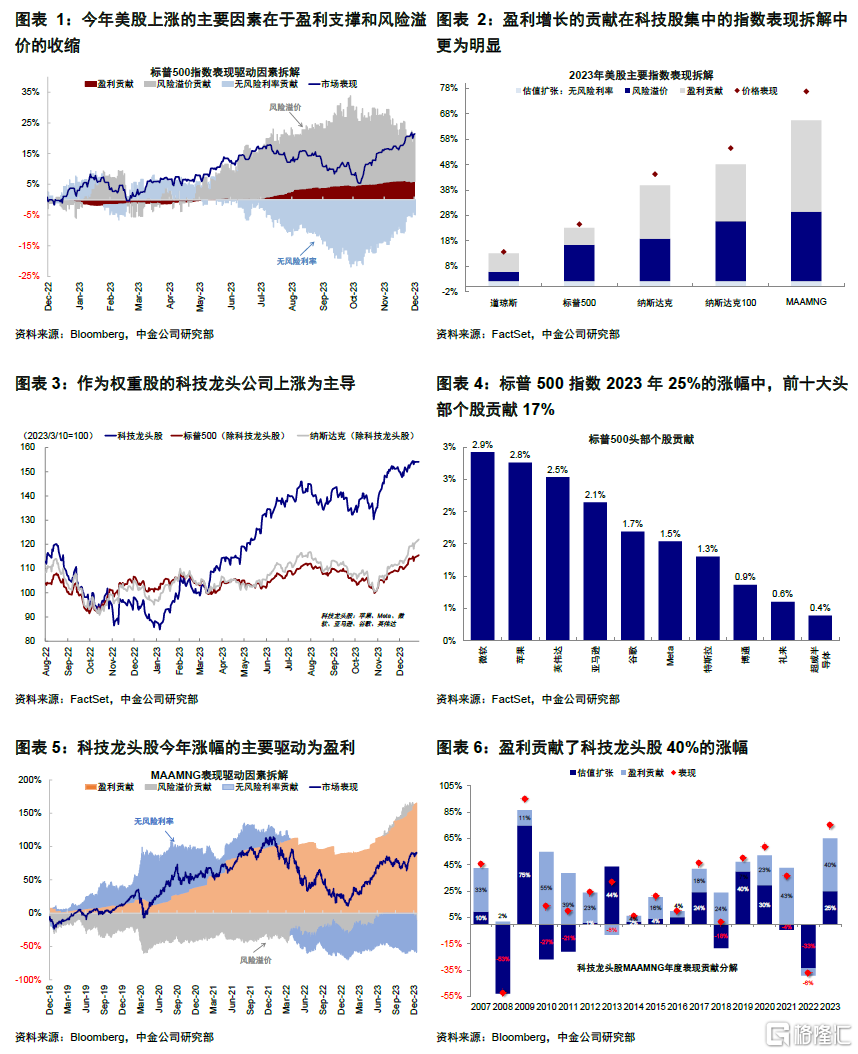

盈利貢獻佔主導,風險溢價壓降對衝利率變化。從估值和盈利貢獻拆解角度看,標普500指數上漲24%中,估值貢獻17%,盈利貢獻6%;道瓊斯指數上漲14%,估值貢獻6%,盈利貢獻4%;納斯達克指數上漲43%中,估值貢獻19%,盈利貢獻21%;而科技龍頭股75%的漲幅中,盈利更是貢獻了36%,盈利貢獻佔主導,說明科技龍頭股的上漲並非“無本之木”,反而盈利貢獻更大。盡管估值走高,且11月以來無風險利率大幅回落,但盈利與風險溢價壓降仍是全年表現的主要驅動力。

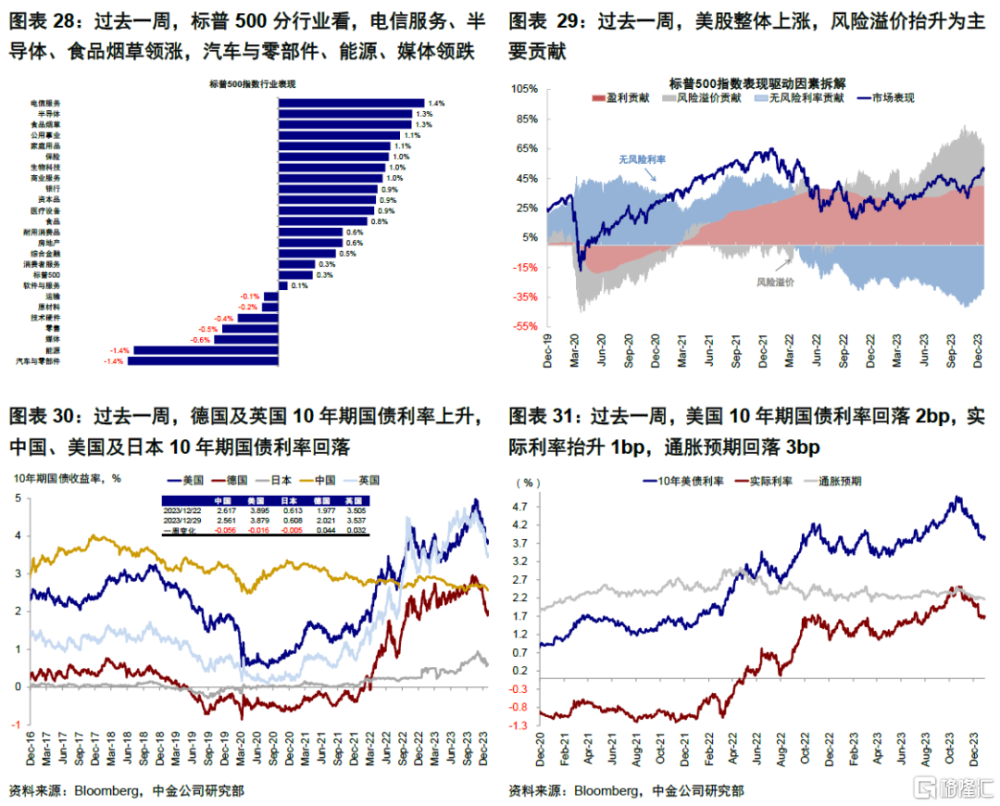

成長風格跑贏。指數層面,納斯達克(上漲43%)大幅跑贏道瓊斯指數(上漲14%),而以科技成長爲主的納斯達克100指數全年更是上漲54%。板塊層面,半導體、媒體與娛樂等成長行業領漲,其中半導體累計漲幅達98%,相比之下,價值板塊普遍低迷,能源、公用事業全年收跌,公用事業跌超10%。

科技龍頭主導。進一步拆解,強勁的指數表現實際上很大比例來自於科技龍頭股的貢獻。前十大頭部科技個股全年漲幅達75%(7只科技龍頭、博通、禮來和超威半導體),貢獻了主要指數超五成的漲幅,例如標普500指數24%的漲幅中,前十大頭部個股貢獻超17%。標普500除科技龍頭上漲13%(vs. 標普500上漲24%),納斯達克除科技龍頭上漲24%(vs. 納斯達克上漲43%)。

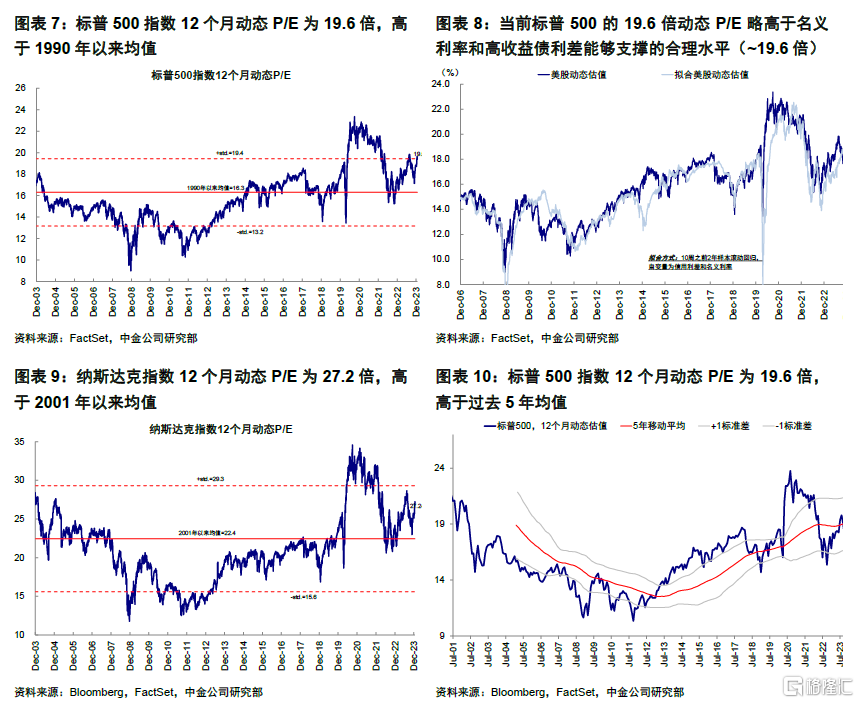

二、估值由什么支撐?風險溢價持續走低,對衝利率變化

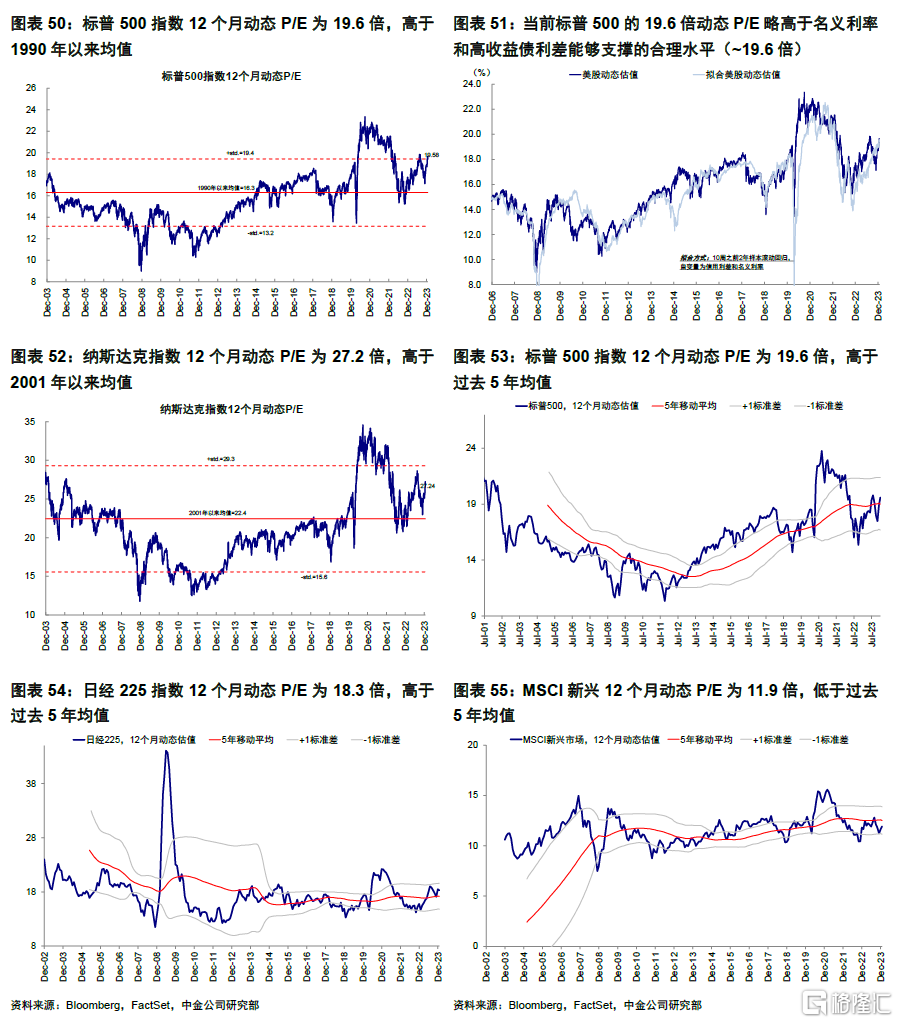

估值擡升受益於風險溢價走低,主要指數風險溢價貢獻均超八成。具體來看,標普500指數12個月動態估值19.6倍,爲2021年下半年以來新高,2023年擴張17%,其中風險溢價貢獻14%,無風險利率變化2%;納斯達克指數12個月動態估值27.2倍,爲2022年以來新高,2023年擴張19%,風險溢價貢獻17%;而科技龍頭股估值擴張30%,風險溢價貢獻27%。年初銀行業風險事件後,美國政府及時的“對症下藥”有效穩定了市場情緒,使得風險溢價維持在3%以下低位,遠低於歐債危機後至疫情爆發前3.7%的平均水平,也支撐了3-7月即使是在美債利率上行背景下美股估值。

美國政府兜底私人部門信用,趨勢性壓降風險溢價。美國政府疫情以來對私人部門的持續“兜底”等於變相將美國主權信用延伸到了私人部門代表的美股市場。3月銀行風險暴露下,財政部和FDIC對於已出現問題銀行的儲戶做出存款保護起到了穩定信心的作用,美聯儲也通過新設立的BTFP爲銀行提供了流動性支撐(《美國銀行問題將如何收場?》)。再如5月發酵的債務上限危機順利過關,也在短期提振了市場情緒和風險偏好。在當前美元全球儲備貨幣地位下,美國政府短期理論上無限的加槓杆空間是壓低私人部門風險溢價的主要原因(《債務上限的悖論:避不开的流動性收縮?》、《美國債務上限的來龍與去脈》)。

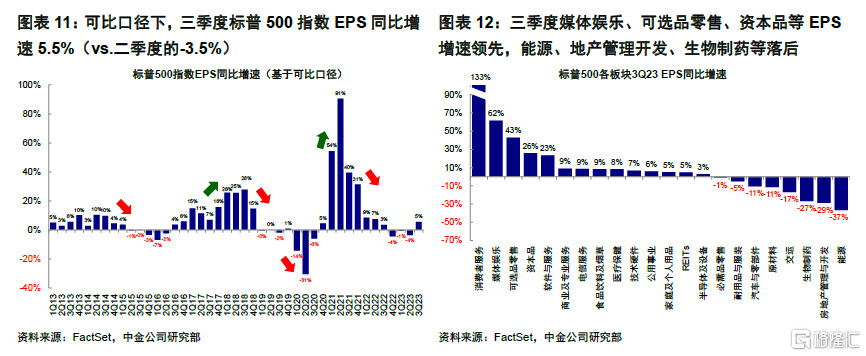

三、盈利修復的動力?“滾動式”修復,結構化特徵,成長領先價值周期

美股盈利呈現出非常明顯的“滾動式”特徵,與美國經濟周期出現的結構性錯位類似。在利率升高、整體信用收縮的背景下,過去兩年呈現“滾動式”放緩而未來大概率呈現“滾動式”修復,地產和投資2021年就开始逐漸放緩,而服務消費直到2022年年中才开始修復,企業盈利亦呈現類似特徵。指數層面,標普500盈利增速較2022年四季度-4%企穩回升,2023年一到二季度跌幅收窄,三季度轉正並大幅增長5%(非金融2.6%)。相比之下,2022年率先下調盈利的納斯達克在2023年二季度增速轉正並實現14%,三季度繼續走高至18%,明顯領先標普與道瓊斯,體現了“滾動式”的修復特徵,也成爲支撐市場表現的主要動力。板塊層面,在產業降本增效和AI應用主題驅動下媒體娛樂(三季度EPS同比62%)、軟件與服務板塊(23%)盈利快速修復,而能源(-37%)、地產(-29%)、生物制藥(-27%)板塊盈利持續回落。

盈利結構性走強的主因是AI助推業務收入增長以及降本舉措持續見效。一方面,龍頭科技企業通過裁員等方式降本增效提升盈利能力,銷售管理費用自2022年四季度开始持續回落。另一方面,AI應用熱潮也提振了相關領域公司的收入與盈利能力,科技龍頭股利潤同比增速連續三個季度顯著擡升,由四季度的-32.1%大幅回升至11.7%。

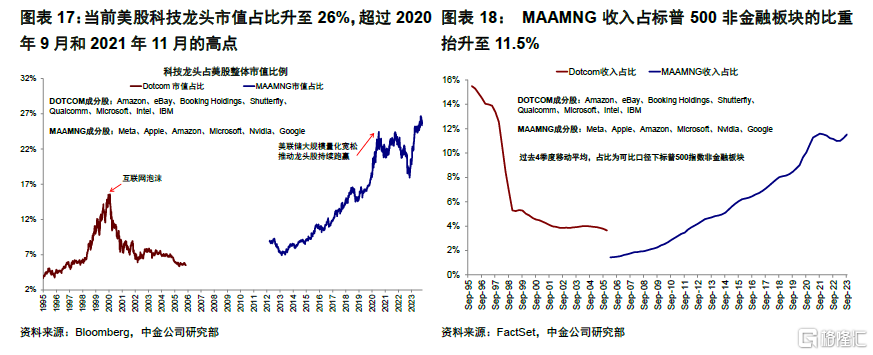

本輪美股新高基本面支撐度高於2000年科技泡沫。當前美股科技龍頭市值佔比升至26%,超過2020年9月和2021年11月的高點,而遠高於科技泡沫時期的市值佔比並不意味着風險。從基本面看,更高的市值佔比並非完全沒有支撐,截至2023年3季度,科技龍頭股收入、經營性現金流和淨利潤佔標普500非金融板塊的比重分別擡升至11.5%、21%和23%,顯著高於2000年科技泡沫前的水平。

四、市場表現的宏觀脈絡:財政意外擴張支撐增長,金融流動性主導美股走勢

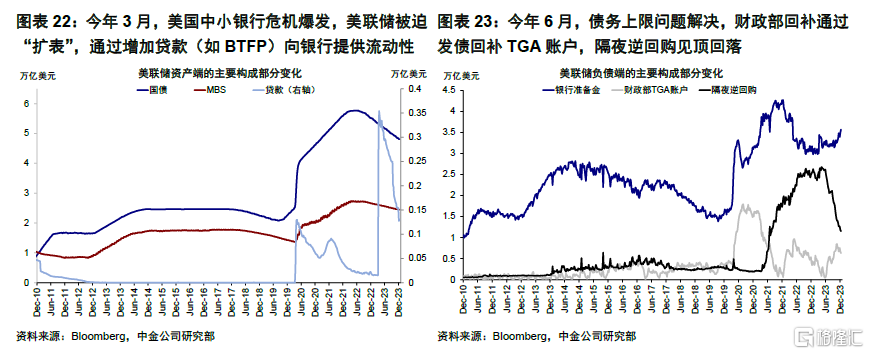

宏觀來看,財政意外擴張是美股全年走勢超出年初預期的關鍵。3月中小銀行風險事件爆發後,美國政府對私人部門的持續“兜底”和美聯儲“擴表”對流動性提供支撐,使得美股在上半年加息預期升溫帶動無風險利率擡升背景下,不僅並未承壓,利率敏感的成長風格反而領漲。而財政發力下三季度增長再加速,也助推了美股上市企業業績,尤其是並不受益於AI趨勢的傳統企業,標普500非金融收入在此前連續四個季度持續回落後在三季度擡升並轉正,盈利增速也是如此。

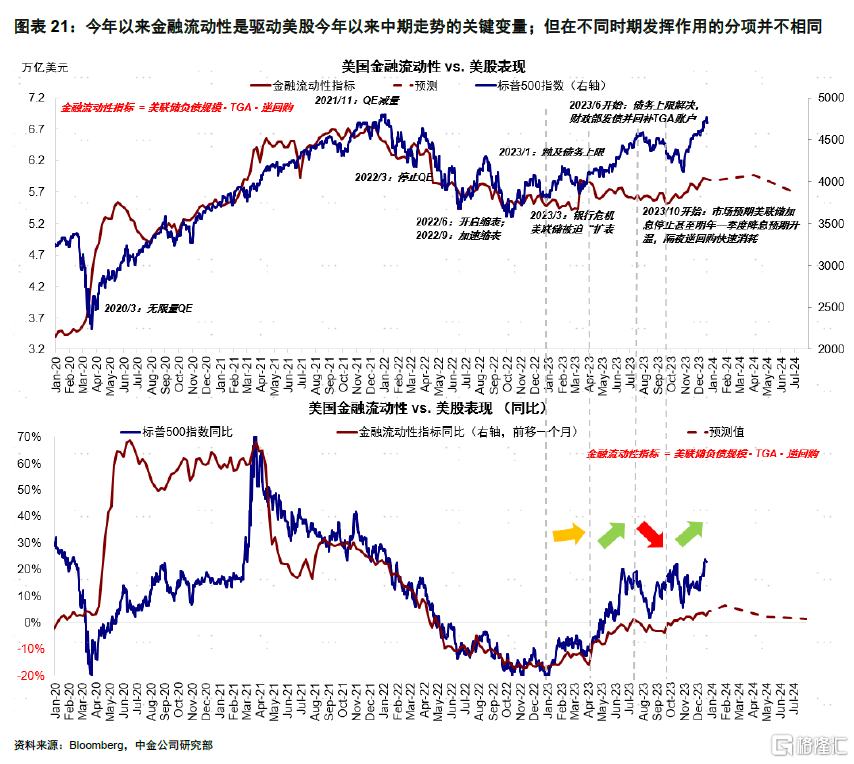

我們提出觀察美國金融流動性“量”的視角(美聯儲負債-TGA-逆回購,詳見《失去流動性“助力”的美股》、《金融流動性還能支撐美股多久?》),2023年美股走勢脈絡基本對應金融流動性指標的邊際變化:1)3月-7月中,美股上行,對應中小銀行危機下美聯儲被迫擴表(通過BTFP爲銀行提供流動性),金融流動性擡升;2)7月中-9月,美股回調,對應債務上限解決後財政發債回補TGA账戶與縮表繼續,金融流動性掉頭向下;3)10月至今,美股新高,對應TGA回補完成、逆回購加速釋放對衝縮表影響,金融流動性不降反升。

五、前景展望:二季度或面臨階段壓力,整體不悲觀;節奏上先抑後揚,成長依然佔優

整體上,由於美股基本面有支撐,雖然波動可能難免,但我們整體不悲觀。由於美國增長壓力不大、且滾動式放緩使得納斯達克提前一年在2022年就提前釋放了盈利下調壓力,再加上美聯儲寬松的對衝,都使我們並不擔心美股的深度調整壓力。盡管一定的波折是可能是從分母到分子邏輯切換的“代價”,但有可能很快修復。

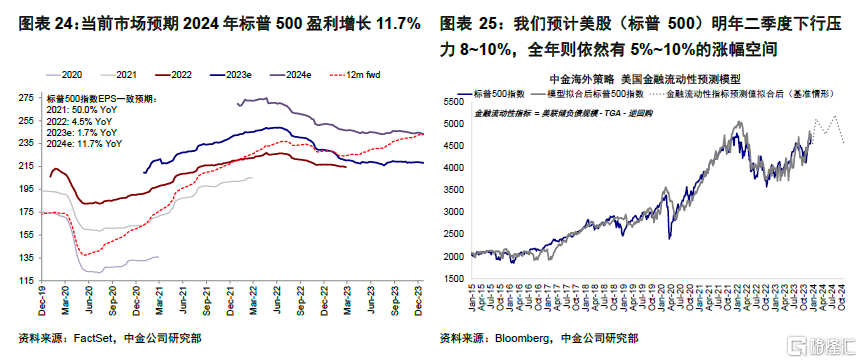

節奏上,我們預計先抑後揚,二季度或面臨階段性壓力,主要是從金融流動性角度考慮。2023年金融流動性的變化是左右美股市場走勢的關鍵,2024年二季度逆回購釋放速度放緩,將無法像當前這樣對衝縮表,金融流動性將轉爲收縮就,進而給美股一定壓力,除非美聯儲結束縮表。我們測算,美股(標普500)2024年二季度下行壓力8-10%,全年則仍有5%-10%的漲幅空間。

風格上,考慮到2024年的宏觀環境(寬貨幣、緊財政)、“滾動式”放緩下盈利的率先調整、以及AI產業的持續加持,成長或繼續領先,價值板塊可能待降息對地產和投資產生需求後逐步修復。

市場動態:美債利率小幅回落,美股上漲、估值基本持平於增長和流動性合理水平,逆回購大幅擡升

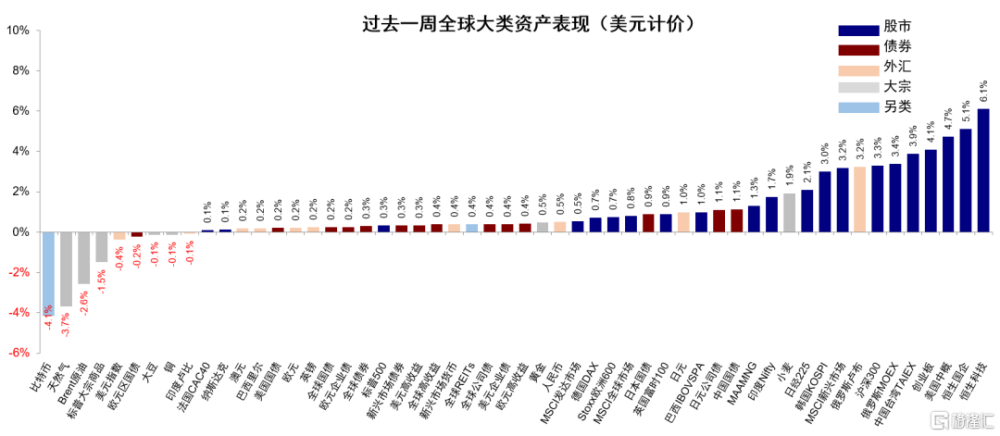

►資產表現:股>債>大宗;恆生科技漲幅領先。本周初,10月美國標普凱斯席勒全國房價指數出爐,同比增幅進一步擴大,爲4.8%,達到歷史高值。周三,地方聯儲銀行調查顯示,2024年美國僱主或將減少招聘,減輕了工資對通貨膨脹的壓力,利好降息預期。臨近周末,歐洲央行表示不一定在2024年降息。美聯儲逆回購協議使用規模首次超過1萬億美元的心理關口,達到1.018萬億美元。前美國財政部長薩默斯認爲市場低估了通脹風險,對軟着陸過分有信心。

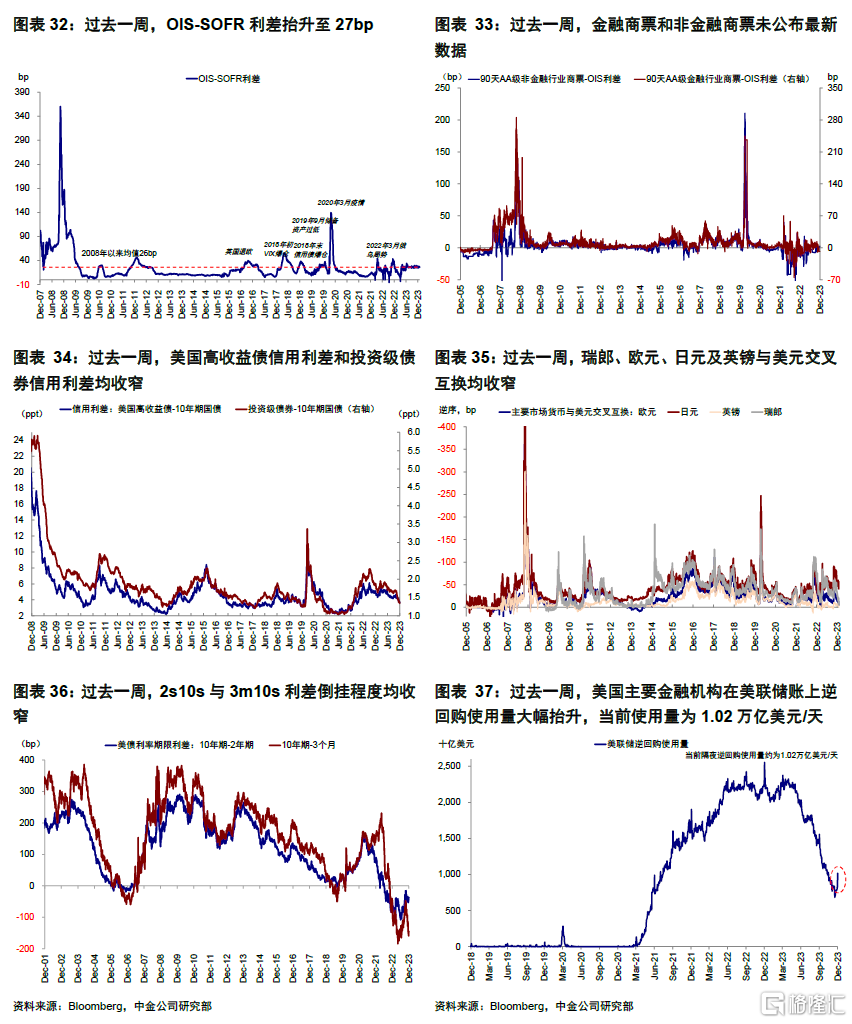

►流動性:逆回購使用量大幅擡升。過去一周,OIS-SOFR利差擡升至27bp,美國高收益債信用利差和投資級債券信用利差均收窄,瑞郎、歐元、日元及英鎊與美元交叉互換均收窄,2s10s與3m10s利差倒掛程度均收窄,美國主要金融機構在美聯儲账上逆回購使用量大幅擡升,當前使用量爲1.02萬億美元/天。

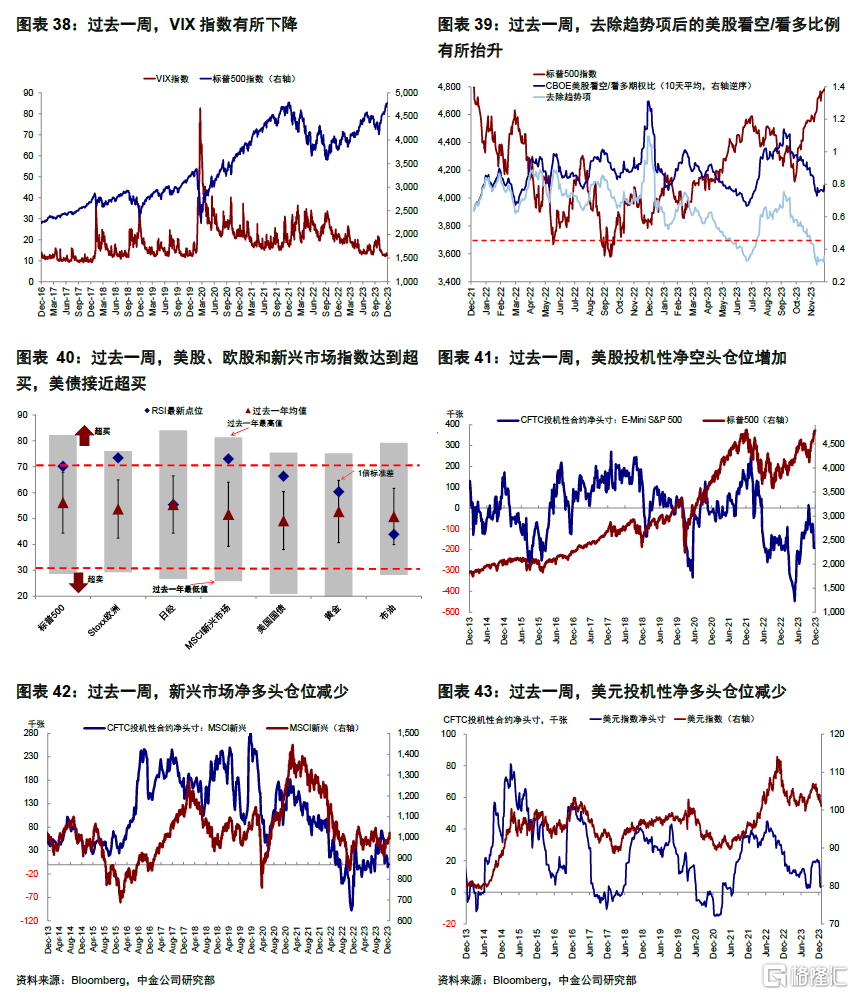

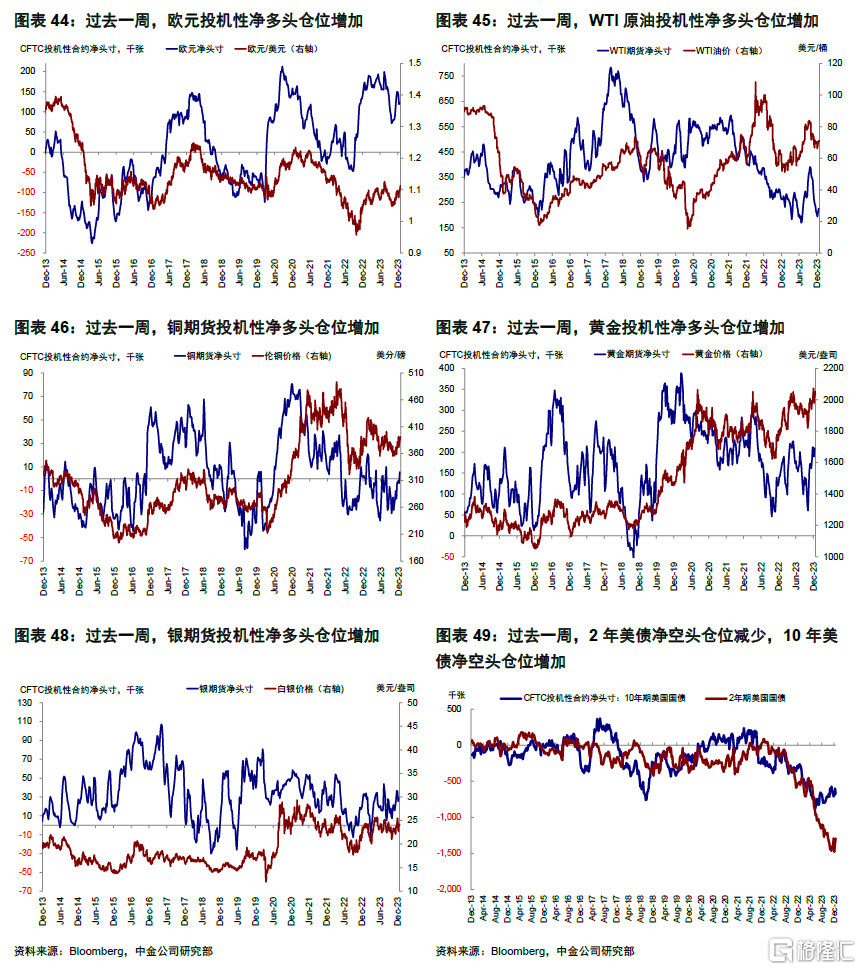

►情緒倉位:美股、歐股和新興市場指數達到超买,美債接近超买。過去一周,美股、歐股和新興市場指數達到超买,美債接近超买。美股投機性淨空頭倉位增加;新興市場淨多頭倉位減少;美元投機性淨多頭倉位減少;黃金投機性淨多頭倉位增加;2年美債淨空頭倉位減少,10年美債淨空頭倉位增加。

►市場估值:美股估值略高於增長和流動性合理水平。當前標普500的19.58倍動態P/E低於名義利率和高收益債利差能夠支撐的合理水平(約19.57倍)。

注:本文來自中金公司2024年1月1日已經發布的《2023年,美股靠什么新高?》;劉剛,CFA 分析員 SAC 執證編號:S0080512030003 SFC CE Ref:AVH867、李赫民 分析員 SAC 執證編號:S0080522070008 SFC CE Ref:BQG067、楊萱庭 聯系人 SAC 執業證書編號:S0080122080405

標題:2023年,美股靠什么新高?

地址:https://www.iknowplus.com/post/67698.html