新一輪降息或开啓

主要觀點:

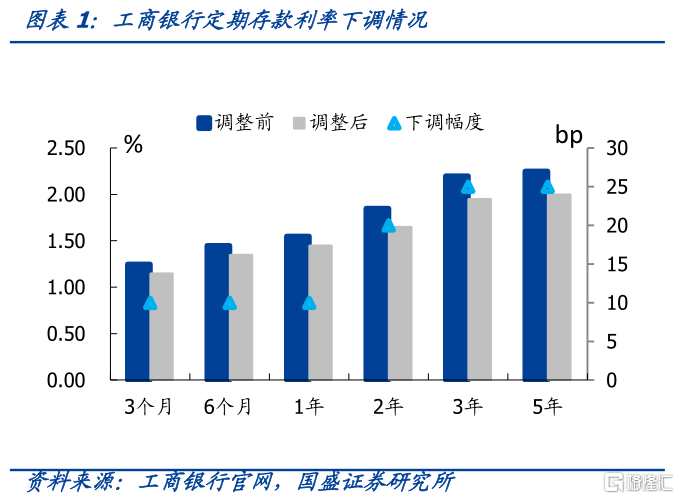

大行存款利率再度調降,調降期限範圍更廣。自2022年4月存款利率市場化調整機制建立以來,主要商業銀行存款掛牌利率此前經歷了去年9月、今年6月、今年9月等三輪存款利率下調,而今年存款利率下調主要爲1年期以上的中長期存款利率。以工行爲例,本次1年期以上的期限存款利率,下調幅度同9月持平,但本次自去年9月份以來首次對短期限定存利率進行調整,這可能意味着後續存款利率曲线全面下調开啓。

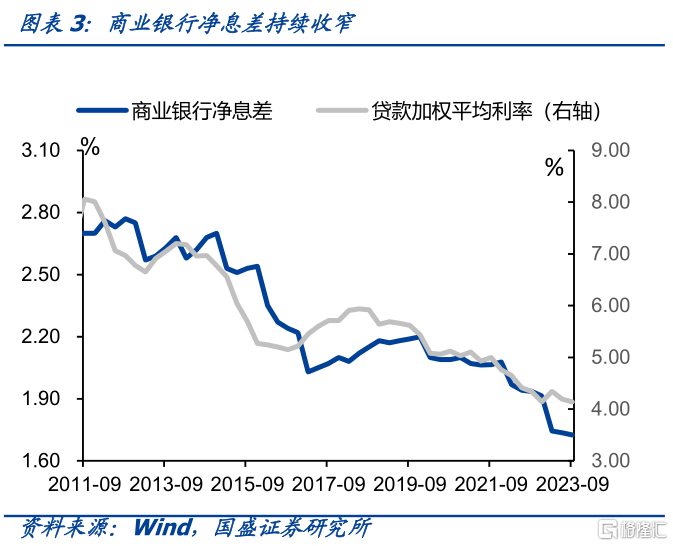

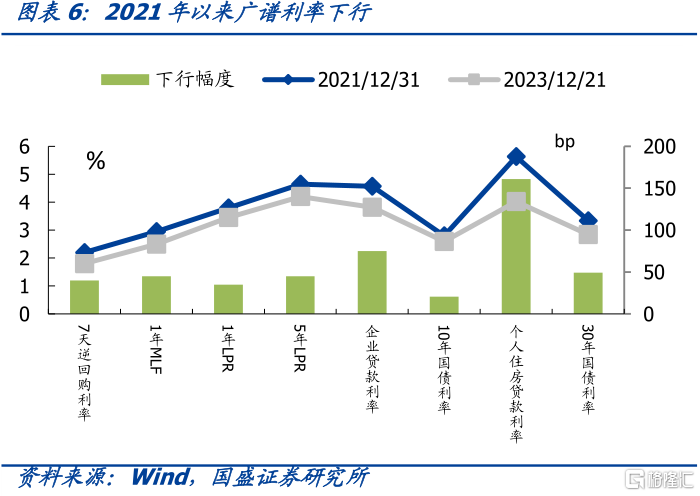

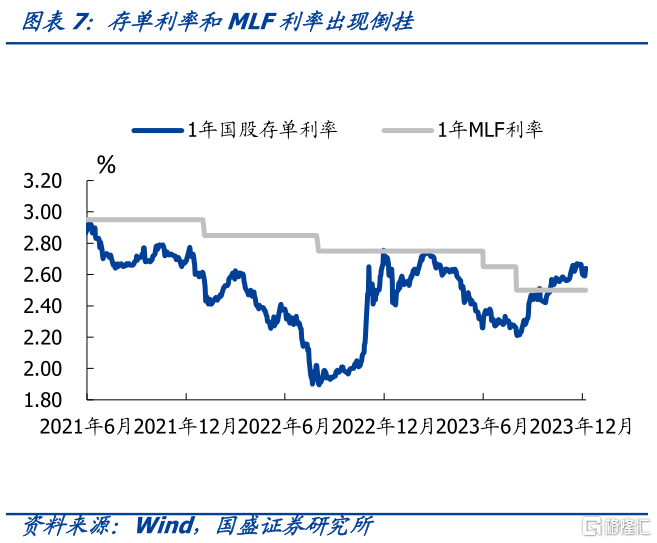

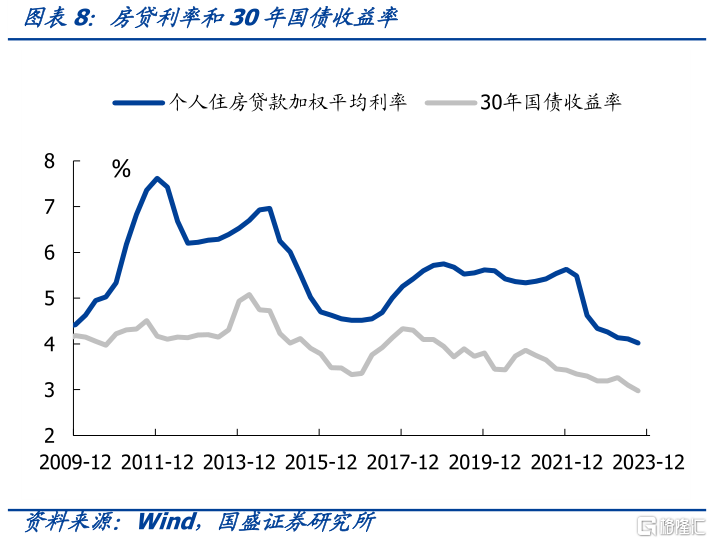

資產端貸款置換降低收益率,而負債端存單成本上行,銀行淨息差持續承壓。9月份以來,商業銀行陸續向實體經濟“讓利”,降低存量房貸利率、特殊再融資債置換、貸款置換城投企業高息債務等,資產收益率持續下行。而負債端,由於四季度政府債大量發行繳款、央行流動性操作偏謹慎等因素,銀行間狹義流動性持續偏緊,存單利率持續上行,目前1年期存單利率和MLF利率甚至出現倒掛,作爲銀行負債端重要來源,存單利率大幅上行損害銀行的利潤。當前銀行淨息差已經處於低位,資產端和負債端同時受損讓銀行淨息差持續承壓,進而制約銀行信貸擴張的能力。

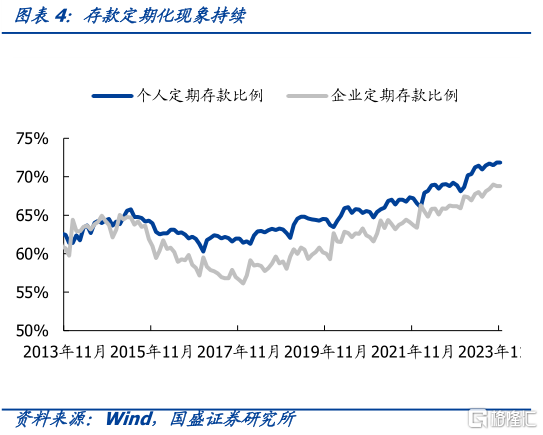

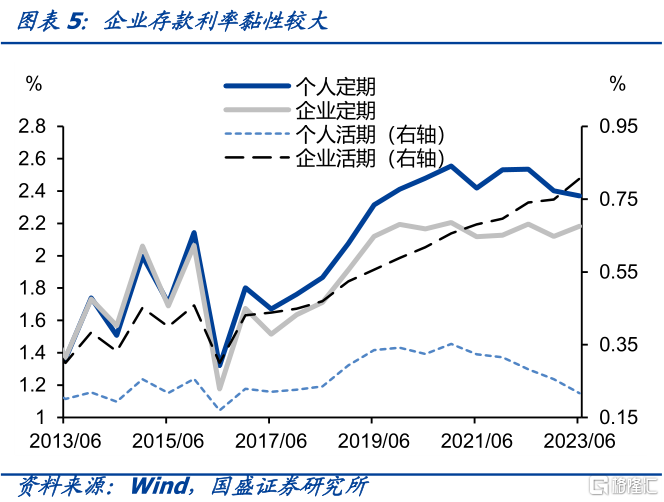

定期存款利率下降,將幫助銀行降低負債端成本,但需要考慮市場化情況下,銀行負債端成本下降可能面臨的約束。銀行負債端中存款佔比80%,定期存款利率下調,無疑將幫助銀行降低負債端成本,但從上市銀行的存款利率數據看,存款利率下調到降低銀行負債端成本,可能面臨兩大約束:首先,企業存款利率可能難以有效調降。從2022年存款利率下調以來,企業活期存款利率不降反升,背後的原因可能是,當前企業貸款投放難度增加,銀行需要向企業提供更高的存款收益來提升企業貸款積極性。其次,定期存款利率下調後,如果銀行市場資金利率不下降,那么存款流向理財和債基的壓力將上升。根據國盛證券的估算,定期存款規模約爲151萬億元,其中企業定期存款佔比約爲35.7%,國盛證券預計本次存款利率下調,企業定期存款利率下調幅度爲0-2bp,而居民儲蓄下調幅度約爲15bp,因而國盛證券估算本次存款利率下調將爲銀行節省約1563億元利息支出。

國盛證券預計新的一輪降息周期开啓,MLF、OMO與LPR都有望在明年年初調降。當前財政付息壓力上升、真實利率上升、資本市場壓力上升、債務置換帶來的金融機構經營壓力等邏輯支撐央行大概率會降息。

從可行性角度看,央行在三季度貨幣政策執行報告中提到,既要“穩定降低實體經濟融資成本”,又要“穩定銀行負債成本”,這意味着受銀行淨息差的約束,存款利率下調帶動銀行負債成本下調,或是央行降息的先決條件。本月銀行調降存款利率,而本月LPR並未下調,對商業銀行淨息差形成了一定的保護。大部分貸款合同的利率約定形式爲“LPR+加點”,貸款存續期內加點固定不變,而在下一個重定價周期,新的貸款利率爲按新的LPR加上固定的加點來收取利息。當下時點下調銀行存款利率,央行下調LPR至少在明年1月下旬,而很多按揭貸款的重定價周期爲1年,重定價日爲元旦,這部分存續的按揭貸款利率在2024年可能不會跟隨存款利率下調,確保了銀行淨息差的穩定。因而,國盛證券認爲當前時點銀行存款利率下調,穩定了商業銀行的淨息差,爲央行政策利率調降打开了空間。

從必要性角度看,當前銀行間市場資金價格仍偏高,存單利率遠高於同期限的定期存款利率,而存單利率和回購利率將推升貨基和理財的收益率,可能造成銀行存款向貨基和理財的轉移。因而,爲避免存款利率下調後銀行存款的流失壓力加大,政策利率和銀行間資金價格需要進一步下調。

債市繼續走強,長端更具配置價值。降息預期落地之前,債市整體風險有限,相對而言走強概率很大,近期債市做多情緒上升,部分機構也出現了搶跑。明年年初降息的概率較大,疊加近期財政存款加速支出、央行MLF超量續作、存款利率下調,國盛證券認爲年內流動性衝擊的概率可能有限,跨年後流動性風險可能解除,資金將會有明顯改善,可以考慮增配具有進攻性的品種,長久期債券更優配置價值。

風險提示:央行政策利率超預期下行;估計結果有偏差。

報告正文:

事件:

繼今年6月和9月後,主要商業銀行在12月22日迎來年內第三次存款利率下調。工商銀行發布《調整人民幣儲蓄存款利率相關說明》稱,3個月、6個月、1年期、2年期、3年期和5年期定期存款利率分別下行10bp、10bp、10bp、20bp、25bp、 25bp,同時零存整取、整存零取、存本取息、通知存款掛牌利率分別下行10bp、10bp、10bp、20bp。同時,其他多家國有銀行也下調存款利率上限。

大行存款利率再度調降,調降期限範圍更廣。自2022年4月存款利率市場化調整機制建立以來,主要商業銀行存款掛牌利率此前經歷了去年9月、今年6月、今年9月等三輪存款利率下調,而今年存款利率下調主要爲1年期以上的中長期存款利率。以工行爲例,本次1年期以上的期限存款利率,下調幅度同9月持平,但本次自去年9月份以來首次對短期限定存利率進行調整,這可能意味着後續存款利率曲线全面下調开啓。

資產端貸款置換降低收益率,而負債端存單成本上行,銀行淨息差持續承壓。9月份以來,商業銀行陸續向實體經濟“讓利”,降低存量房貸利率、特殊再融資債置換、貸款置換城投企業高息債務等,資產收益率持續下行。而負債端,由於四季度政府債大量發行繳款、央行流動性操作偏謹慎等因素,銀行間狹義流動性持續偏緊,存單利率持續上行,目前1年期存單利率和MLF利率甚至出現倒掛,作爲銀行負債端重要來源,存單利率大幅上行損害銀行的利潤。當前銀行淨息差已經處於低位,資產端和負債端同時受損讓銀行淨息差持續承壓,進而制約銀行信貸擴張的能力。

定期存款利率下降,將幫助銀行降低負債端成本,但需要考慮市場化情況下,銀行負債端成本下降可能面臨的約束。銀行負債端中存款佔比約80%,定期存款利率下調,無疑將幫助銀行降低負債端成本,但從上市銀行的存款利率數據看,存款利率下調到降低銀行負債端成本,可能面臨兩大約束:首先,企業存款利率可能難以有效調降。從2022年存款利率下調以來,企業活期存款利率不降反升,背後的原因可能是,當前企業貸款投放難度增加,銀行需要向企業提供更高的存款收益來提升企業貸款積極性。其次,定期存款利率下調後,如果銀行市場資金利率不下降,那么存款流向理財和債基的壓力將上升。根據國盛證券的估算,定期存款規模約爲151萬億元,其中企業定期存款佔比約爲35.7%,國盛證券預計本次存款利率下調,企業定期存款利率下調幅度爲0-2bp,而居民儲蓄下調幅度約爲15bp,因而國盛證券估算本次存款利率下調將爲銀行節省約1563億元利息支出

本次存款利率下調或預示着新一輪降息周期开啓。

從可行性角度看,央行在三季度貨幣政策執行報告中提到,既要“穩定降低實體經濟融資成本”,又要“穩定銀行負債成本”,這意味着受銀行淨息差的約束,存款利率下調帶動銀行負債成本下調,或是央行降息的先決條件。本月銀行調降存款利率,而本月LPR並未下調,對商業銀行淨息差形成了一定的保護。大部分貸款合同的利率約定形式爲“LPR+加點”,貸款存續期內加點固定不變,而在下一個重定價周期,新的貸款利率爲按新的LPR加上固定的加點來收取利息。當下時點下調銀行存款利率,央行下調LPR至少在明年1月下旬,而很多按揭貸款的重定價周期爲1年,重定價日爲元旦,這部分存續的按揭貸款利率在2024年可能不會跟隨存款利率下調,確保了銀行淨息差的穩定。因而,國盛證券認爲當前時點銀行存款利率下調,穩定了商業銀行的淨息差,爲央行政策利率調降打开了空間。

從必要性角度看,當前銀行間市場資金價格仍偏高,存單利率遠高於同期限的定期存款利率,而存單利率和回購利率將推升貨基和理財的收益率,可能造成銀行存款向貨基和理財的轉移。因而,爲避免存款利率下調後銀行存款的流失壓力加大,政策利率和銀行間資金價格需要進一步下調。

因而國盛證券預計新的一輪降息周期开啓,MLF、OMO與LPR都有望在明年年初調降。中央經濟工作會議對貨幣政策的定調爲“穩健的貨幣政策、靈活適度、精准有效”,對財政政策的定調爲“適度加力、提質增效”,而宏觀政策做好協調配合,因而國盛證券預計明年仍然會有多次降准降息落地。當前財政付息壓力上升、真實利率上升、資本市場壓力上升、債務置換帶來的金融機構經營壓力等邏輯支撐央行大概率會降息。而四季度在政府債大額發行的衝擊下,銀行間資金利率持續偏緊,央行操作持續偏謹慎,可能主要是考慮到銀行負債端成本未下調,降息帶來的資產端收益率的下調,對商業銀行淨息差可能造成進一步的衝擊,存款利率率先下調後,國盛證券預計MLF、OMO、LPR等政策利率都有望在明年年初調降。

債市繼續走強,長端更具配置價值。降息預期落地之前,債市整體風險有限,相對而言走強概率很大,近期債市做多情緒上升,部分機構也出現了搶跑。明年年初降息的概率較大,疊加近期財政存款加速支出、央行MLF超量續作、存款利率下調,國盛證券認爲年內流動性衝擊的概率可能有限,跨年後流動性風險可能解除,資金將會有明顯改善,可以考慮增配具有進攻性的品種,長久期債券更優配置價值。

風險提示:央行政策利率超預期下行;估計結果有偏差

注:本文節選自國盛證券研究所於2023年12月22日發布的研報《新一輪降息或开啓》,楊業偉 S0680520050001;朱帥 S0680123030002

標題:新一輪降息或开啓

地址:https://www.iknowplus.com/post/64558.html