中金:“降息交易”千篇一律,降息後的交易邏輯各異

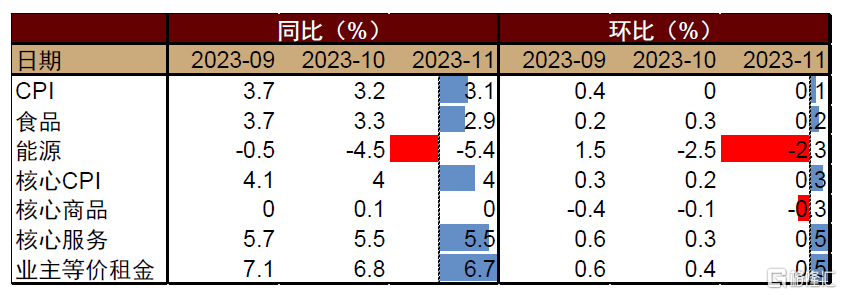

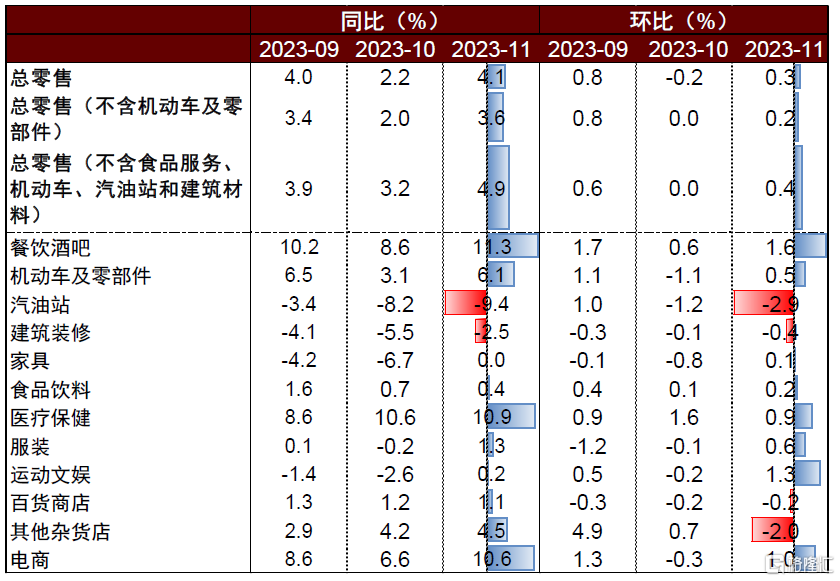

11月以來,美聯儲貨幣政策的立場逐步鴿派化,11月FOMC會議,鮑威爾指出美債收益率攀升帶來的金融環境收緊可能對經濟和通脹有影響,加息接近結束,但未考慮降息,而12月會議後,鮑威爾表示對通脹放緩的勢頭表示歡迎,並首次釋放出降息論調[1]。雖然貨幣政策依然圍繞通脹展开,但通脹的降速並不如鮑威爾所說的那么理想,11月核心CPI、核心服務和業主等價租金等均環比加速上行,零售銷售環比也超預期上漲0.3%(圖表1和圖表2)。

而另一方面,鮑威爾所提的金融條件自11月以來持續趨松,已寬松至年內低點(圖表3)。基於此,我們認爲,美聯儲的貨幣轉向可能更多源於另外兩重考慮,即穩金融和穩經濟。

而在這兩重考慮下,美聯儲降低控通脹優先級,提高通脹容忍度,選擇與更高通脹中樞共存,這也是過去兩年我們一直強調的觀點。

圖表1:11月美國CPI除商品與能源環比均加速回升

資料來源:Haver,中金公司研究部

圖表2:11月美國零售銷售超預期漲0.3%

資料來源:Haver,中金公司研究部

圖表3:金融條件自11月以來迅速放松

資料來源:Haver,中金公司研究部

貨幣政策重心轉向:從去通脹到去風險

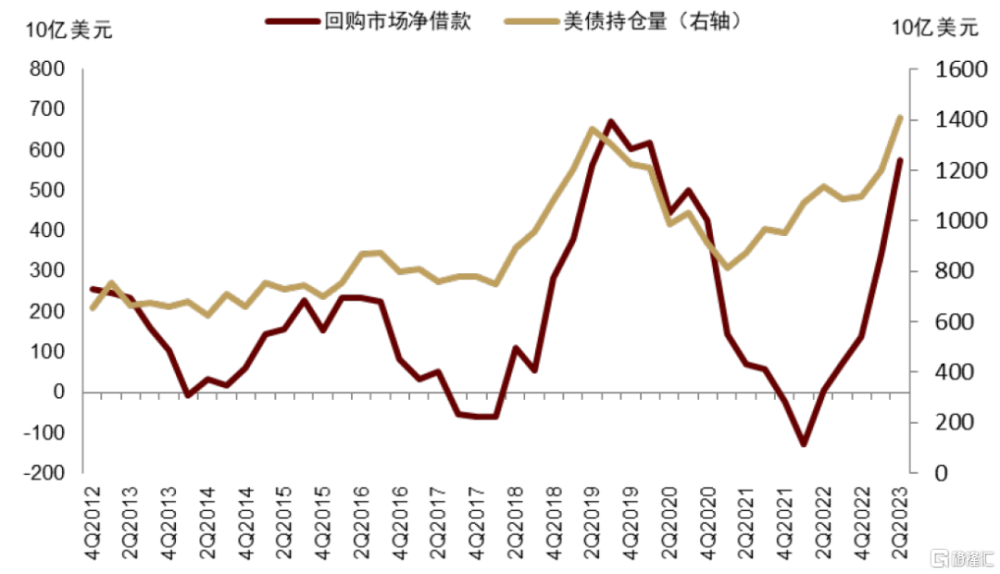

在10月上旬的報告《美國金融裂縫2:從對衝基金到企業債》中我們指出,對衝基金的基差交易(basis trade)正在酝釀潛在系統性風險[2]。對衝基金同時做空國債期貨並做多國債現貨,鎖定期貨與現貨間的基差,並借助回購市場融資加槓杆來放大利潤。通過基差交易,對衝基金成爲了美債現貨市場的重要买家,一定程度上取代了傳統做市商的流動性供給職能[3]。

但問題是,對衝基金的流動性供給是投機性的,且其回購交易多不經由中央清算,風險較大且缺乏監管[4]。10月中旬起,美國證券交易委員會(SEC)主席Gensler多次發言,直指基差交易中的高槓杆、無中央清算和監管缺乏等問題[5]。自十月中旬的高點起,美債利率及其波動率顯著下行。12月13日,SEC投票通過了新的監管計劃,要求國債市場清算所確保其成員清算所有回購和逆回購交易,且Gensler在發言中再次明示該監管針對對衝基金的基差交易[6]。

SEC正式出台更嚴的監管計劃與美聯儲貨幣政策轉向存在時間上的耦合。根據回購融資情況,對衝基金基差交易積累的美債現貨規模在2Q2023可能接近1萬億美元(圖表4)。7-10月間美債市場供需失衡,利率快速上行,衡量美債期貨波動性的MOVE指數在10月3日一度突破140。

我們在《美國金融裂縫2:從對衝基金到企業債》中指出,波動上升可能使得基差交易面臨虧損,迫使對衝基金快速去槓杆,誘發類似2020年3月中旬的美債市場拋售[7],甚至引發系統性金融風險。此時,一方面,美聯儲適時出面釋放鴿派信息,美債利率在進入11月後快速下行,MOVE指數回落至110附近,起到了穩定市場情緒的作用。另一方面,SEC自10月起對基差交易“喊話”,快速通過新監管計劃[8],並給清算所及其會員30個月的時間完成監管要求,推動對衝基金有序去槓杆[9]。貨幣與監管的這套組合拳,有效緩解了利率快速上行帶來的金融風險。

圖表4:對衝基金回購融資在2Q2023超過1萬億美元

資料來源:美聯儲,中金公司研究部

美聯儲的另一重考慮可能是盡早避免潛在的經濟衰退。2024年美國迎來新一輪總統大選,而研究表明經濟狀況是美國選民評估在任者能力的關鍵因素[10]。

我們認爲,在美國兩黨競爭較爲激烈的情況下,拜登政府有刺激經濟以贏得大選的迫切需求。對比70年代以來的大選年可見,選舉當年利率水平大多低於選前三年(圖表5)。

事實上,美國財政部部長耶倫自今年6月便开始發表觀點,認爲美國通脹已取得良好進展,在12月議息會議前一晚耶倫還講話指出,她不認爲“通脹率回到美聯儲2%目標的最後一英裏會特別困難”[11]。

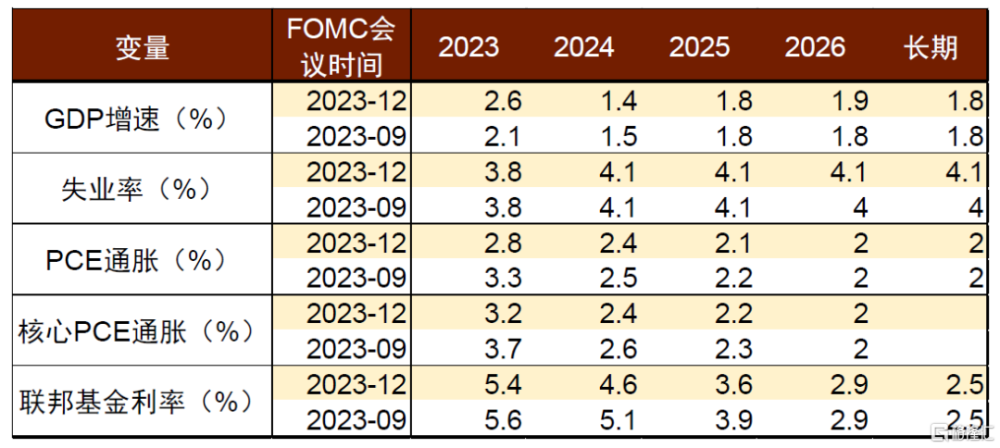

我們在多篇報告中提到[12],美國政策框架正從貨幣主導邁向財政主導,在這種環境下,不排除貨幣政策制定會受到更多來自財政的壓力。12月FOMC經濟預測中,2023和2024年核心PCE分別較9月下調至3.2%和2.4%,而失業率不變,軟着陸特徵明顯,或反映美聯儲急切想要穩經濟的目標。

圖表5:大選年聯邦基金利率多數低於選前三年

資料來源:美聯儲,中金公司研究部

穩金融、穩經濟和去通脹不可兼得:降息後實物資產和價值風格確認回歸

我們在《2024年破立之間:海外市場的共識與變數》中指出,雖然高利率正不斷侵蝕家庭消費能力,使得明年初經濟增速大概率較今年回落,但美國家庭部門的資產負債表整體健康(財富轉移進一步夯實其金融狀況),制造業和補庫周期有望重啓,疊加金融周期(主要是房地產周期)上行和做大財政的整體環境,使得需求的成色依然較足。如果此時美聯儲爲了穩金融和經濟較早开啓降息,那么家庭和制造業的跨周期韌性很有可能再次釋放,經濟增速可能迎來明顯反彈。

去年以來,去通脹更多受益於供應鏈逐步恢復,而需求側因素和勞動力市場因素始終較爲頑固,表現爲商品價格降溫快而核心服務居高不下。鑑於紐約聯儲供應鏈壓力指數已回歸疫情前均值[13],且近期巴拿馬運河[14]、紅海[15]等海運問題接連發生,我們估計供應鏈因素或難繼續推動通脹下行。

在多重供給約束將長期存在的情況下,需求反彈使得通脹恐有再次回升的可能。穩金融、穩經濟並非沒有代價。我們判斷,代價便是美聯儲或不得不在事實上放棄2%的通脹目標,容忍更高的通脹和名義利率中樞。

對資產定價有何啓示?

我們重申之前的觀點,在降息周期开啓前,“降息交易”有望間歇性發生,該交易利好長久期資產、受益於利率下行資產和成長風格。然而一旦开啓降息,在需求和通脹可能明顯反彈的背景下,我們預計實物資產和價值風格有望確認回歸。

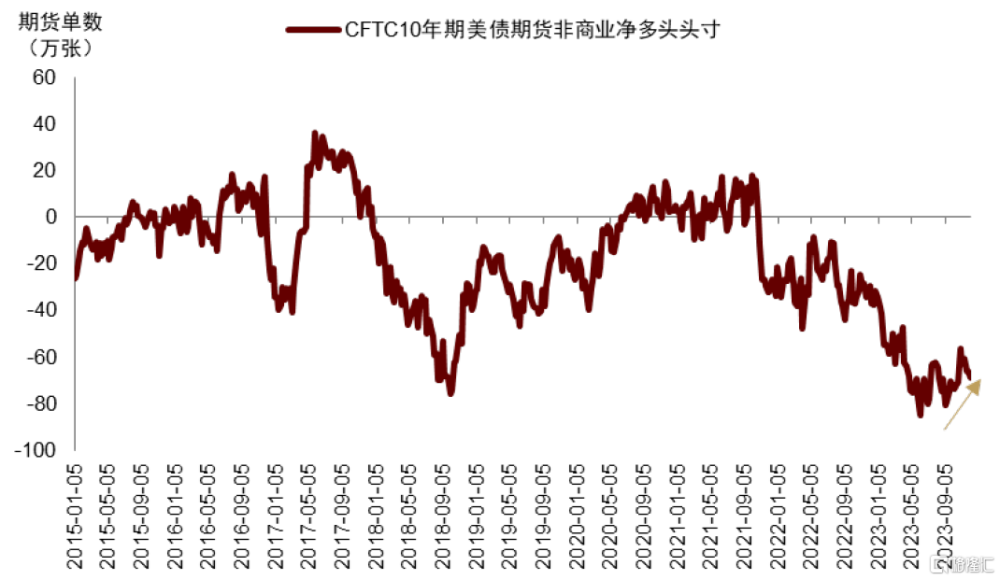

首先來看美債,我們認爲,貨幣政策寬松超預期是近期利率下行的主導因素,而美債期貨空頭倉位的減少或暗示一些對衝基金可能正從基差交易轉爲做多美債(這在10月中旬SEC喊話點名基差交易後尤爲明顯)。往前看,我們依然維持基准情形下明年利率下行至3.8%的判斷[16];同時也提示,鑑於貨幣政策預期已較多計入市場價格,如果降息真正开始,或使得利多出盡,利率短期內有向上反彈的可能。同時,如果美聯儲降息導致經濟過快回暖和潛在的二次通脹,則不排除美債利率趨勢性向上反轉的可能。

除美債外,我們再次強調在《宏觀範式大變局下的資產定價》和《2024年破立之間:海外市場的共識與變數》中的觀點,在歷史上,高通脹和高利率的環境趨勢性利好實物資產和價值風格,在供給側約束依然存在的情況下,穩定的現金流資產和高效的生產性資產存在趨勢性配置價值。

最後,關於中國資產,我們建議弱化美債對分母的影響,強化外需對分子的影響,關注可能受益於全球需求的三個方向:1)全球定價的商品,如銅金油等資源類板塊;2)全球再工業化疊加2024年制造業和庫存周期重啓,如資本品、工業板塊;3)全球廣義“藍領階層”再崛起背景下高性價比的商品。

圖表6:12月FOMC經濟預測的軟着陸特徵更明顯

資料來源:美聯儲,中金公司研究部

圖表7:CFTC美債淨做空數量減少

資料來源:彭博資訊,中金公司研究部

注:本文摘自中金公司2023年12月19日已經發布的《“降息交易”千篇一律,降息後的交易邏輯各異》

張峻棟 分析員 SAC 執證編號:S0080522110001 SFC CE Ref:BRY570

張文朗 分析員 SAC 執證編號:S0080520080009 SFC CE Ref:BFE988

標題:中金:“降息交易”千篇一律,降息後的交易邏輯各異

地址:https://www.iknowplus.com/post/63764.html