金價大漲,定價因子“失靈”了嗎?

摘要

10月以來,黃金價格大漲,一度創下了歷史新高,與其定價模型的“理論中樞”偏離度也達到了歷史極值。定價模型爲何失效,是“新變量”的衝擊還是“老因子”的失靈,後續又將如何演繹?本文分析,可供參考。

熱點思考:金價大漲,定價因子“失靈”了嗎?

一問:近期黃金價格的“異軍突起”?一度創下歷史新高、與理論中樞大幅偏離

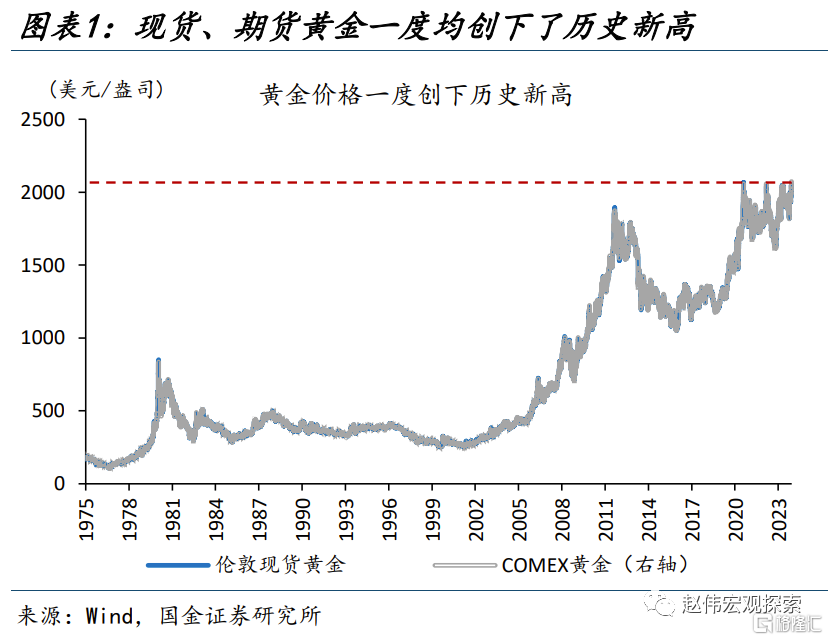

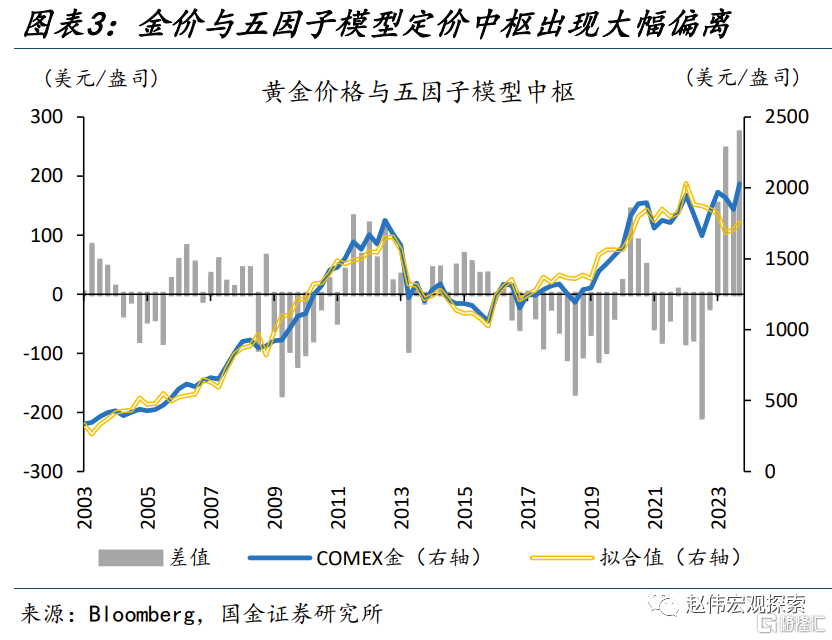

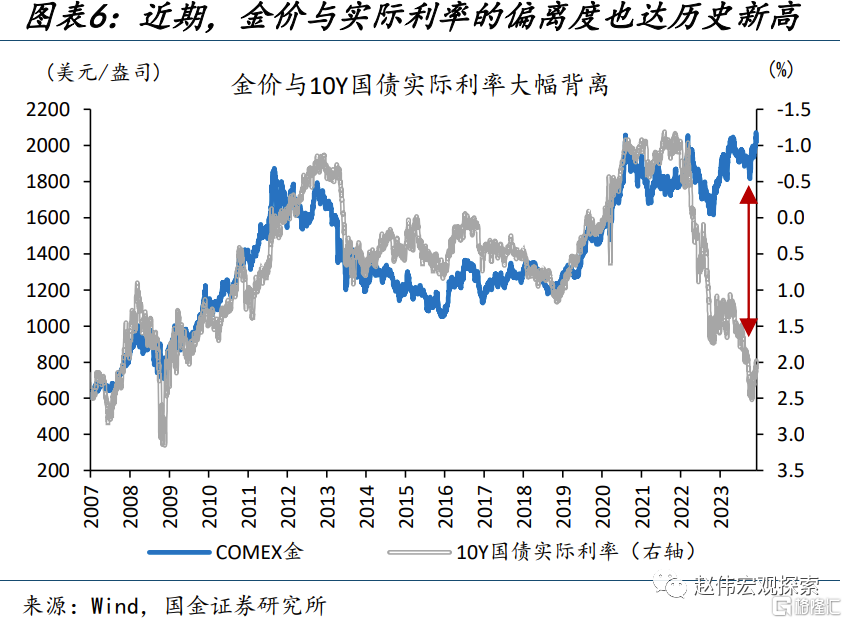

近期黃金價格大漲,一度創下了歷史新高,與其定價模型的“理論中樞”偏離度也達到了歷史極值。10月6日以來,金價快速飆升,截至12月8日,COMEX金價大漲10.3%至2008美元/盎司、並一度在12月1日創下了2152美元/盎司的歷史新高。當下,金價遠高於我們前期提出的五因子定價模型理論中樞,偏離度達267美元/盎司、創歷史新高。

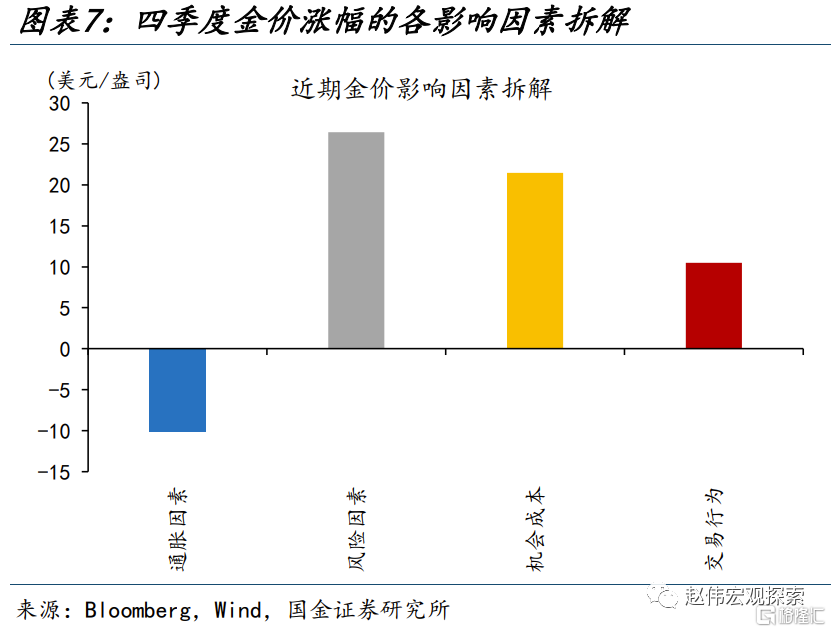

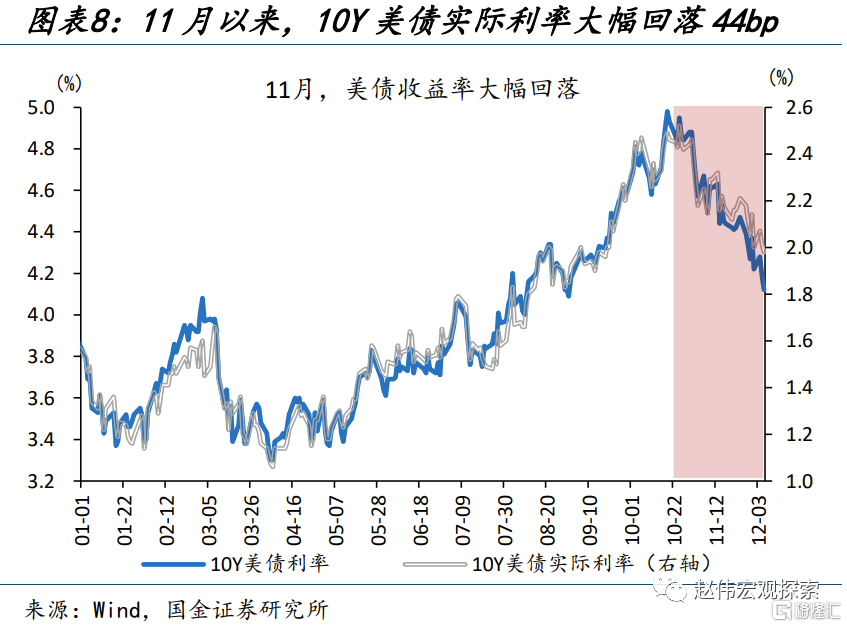

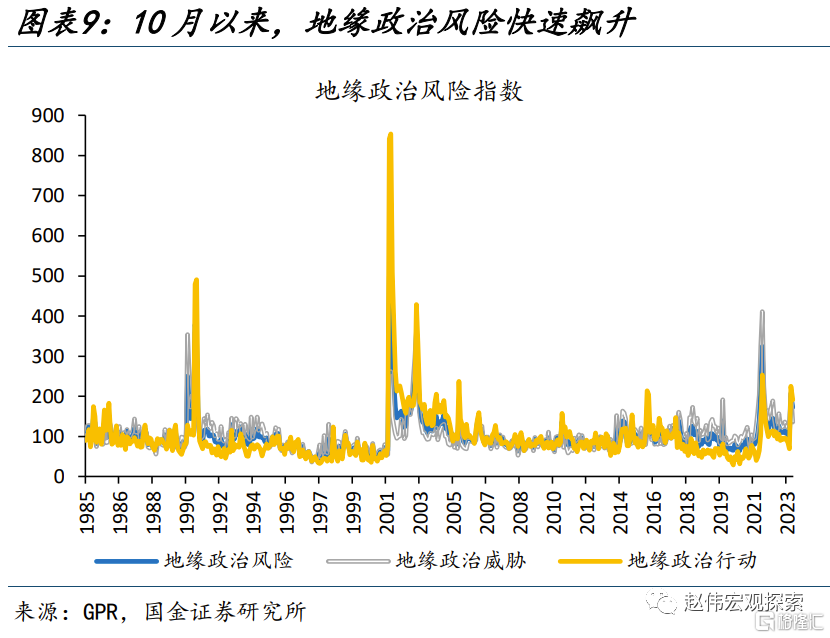

避險情緒升溫、實際利率回落是近期金價回落的推動;但模型“解釋外”因素也發揮了重要作用。一方面,11月以來, 10Y美債實際利率由10月31日的2.46%大幅回落至12月8日的2.02%;另一方面,巴以衝突升級,地緣政治風險指數由9月末的99飆升至11月末的173,避險情緒明顯升溫。但剔除模型內因素後,仍有7成的漲幅有待“解釋”。

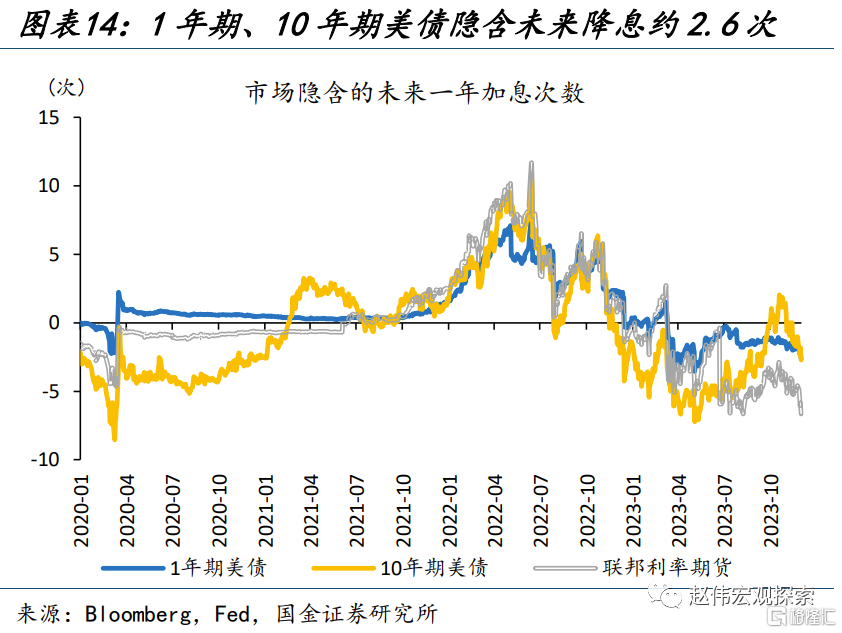

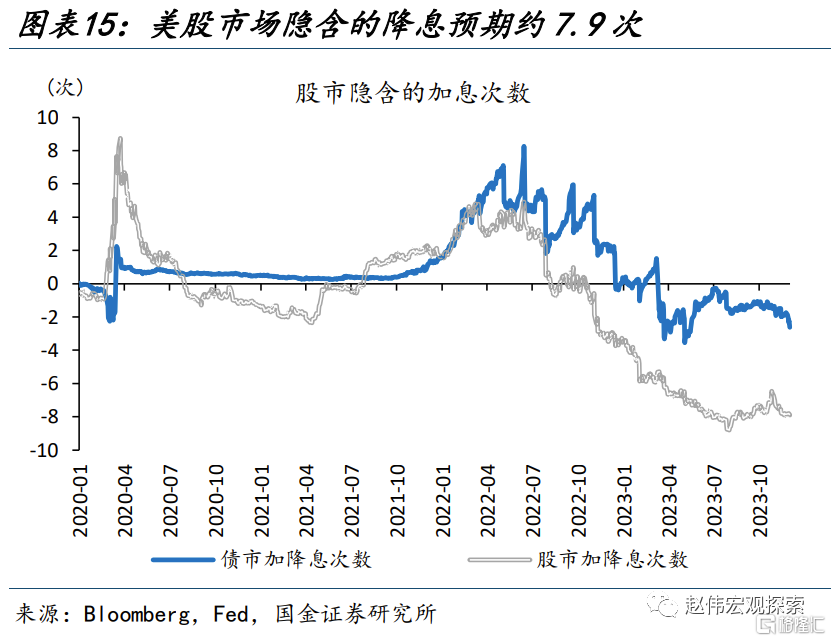

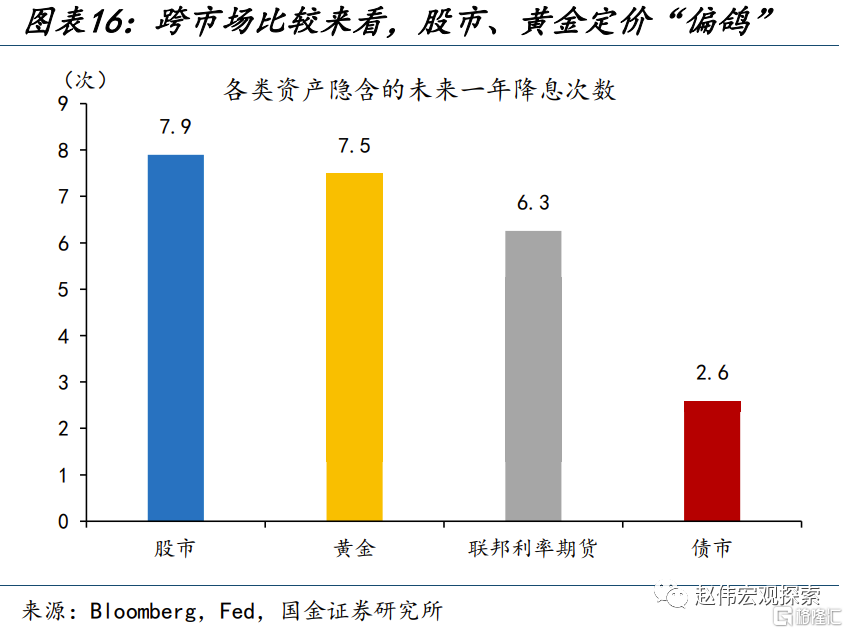

二問:“新變量”衝擊還是“老因子”失靈?降息預期或有“透支”、投資需求較爲“滯後”

傳統框架中的“實際利率”通常以TIPS爲代理變量;但黃金交易中隱含的“實際利率”,或較TIPS更“鴿”,導致了“老因子”的失靈。事實上,黃金交易並不嚴格遵循TIPS的定價,TIPS成交量僅佔美債總成交量的3.4%、較低流動性也使其更可能出現偏誤。當下黃金隱含了未來一年內7.5次的降息預期,或較美債的隱含的2.6次更“鴿”。

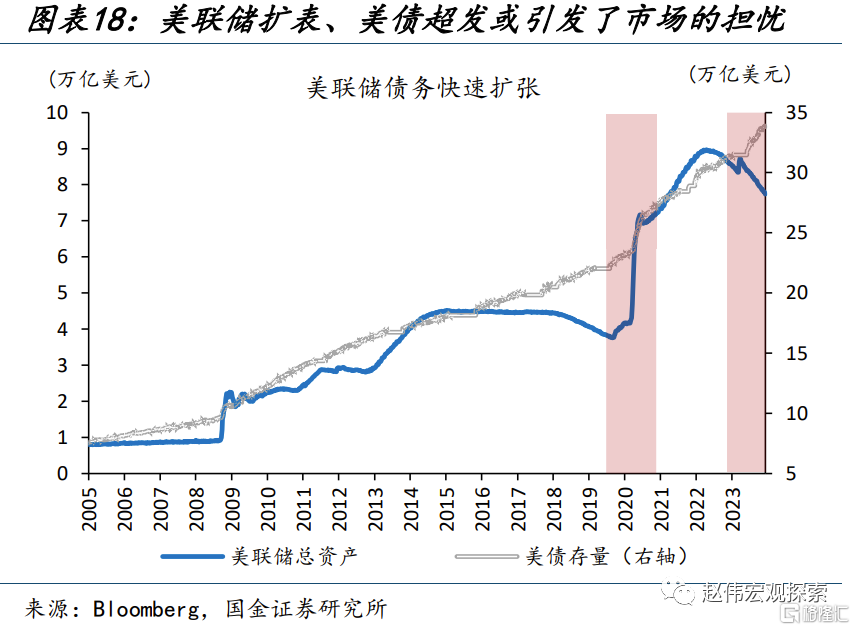

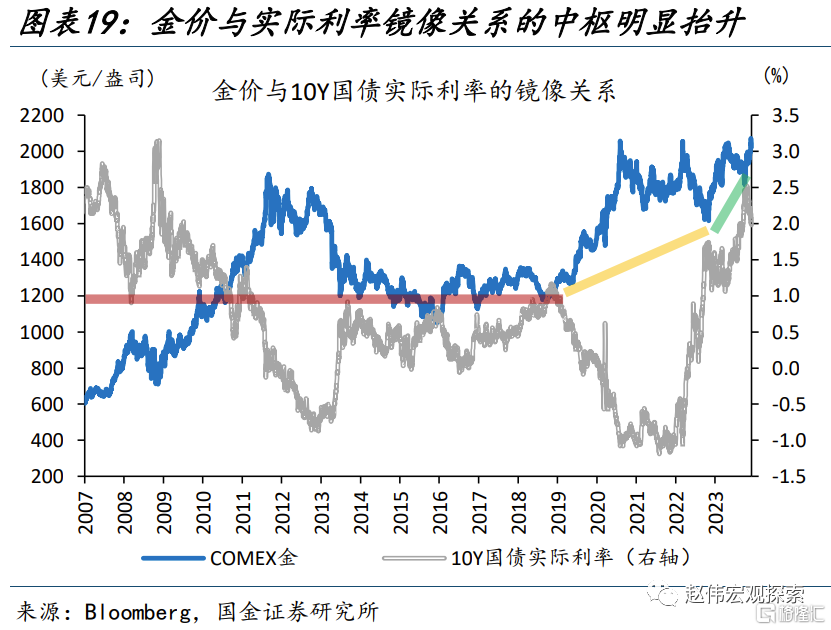

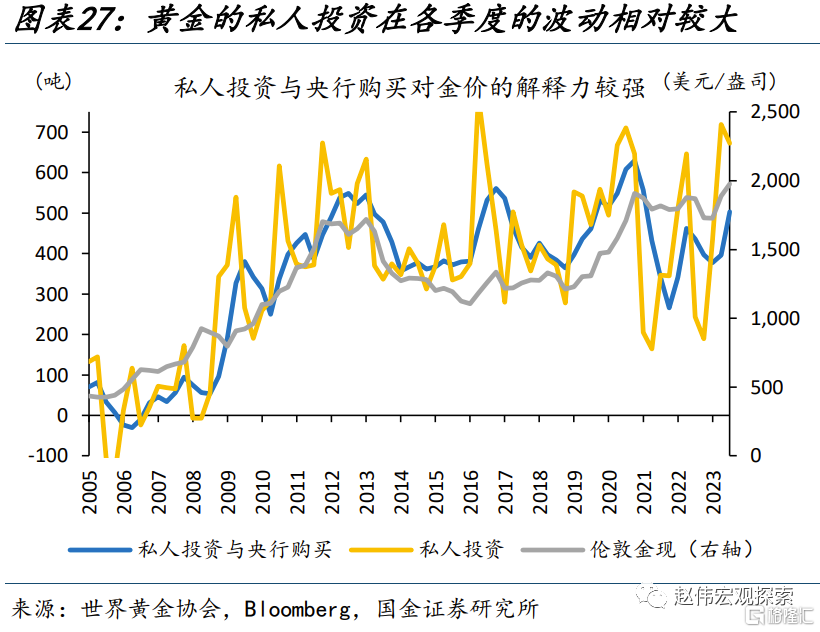

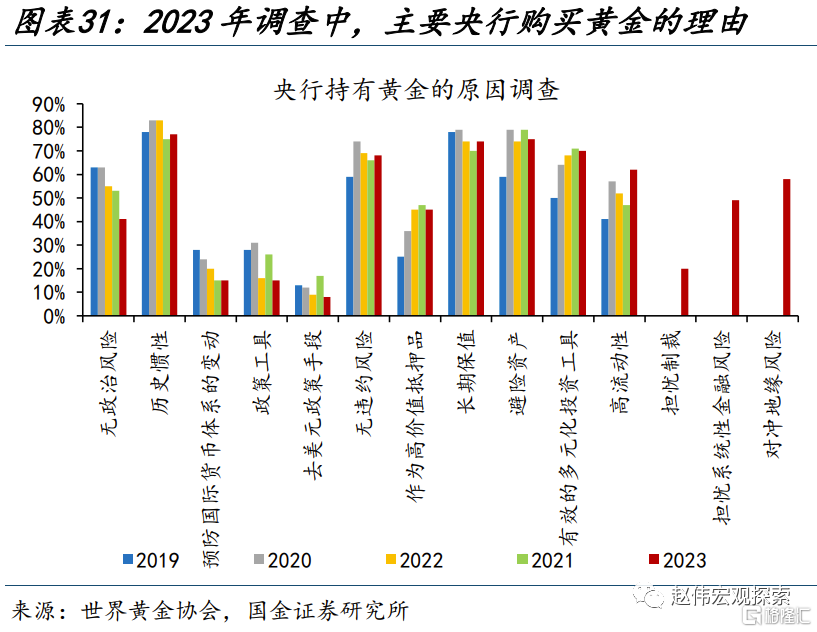

央行與私人的購金行爲滯後公布,或是近期背離的另一解釋;這類行爲或出於對主權貨幣的“擔憂”。世界黃金協會跟蹤的央行、私人投資均爲季頻,四季度暫未公布的“老因子”變動或是上漲的又一原因。這類行爲導致金價與實際利率鏡像中樞兩階段擡升,分別對應於比特幣2020年、2022年8月以來的大漲,或同樣出於對主權貨幣信任的下滑。

三問:新高之後,金價將“何去何從”?短期或向中樞回歸,把握“蓄力”上行機遇

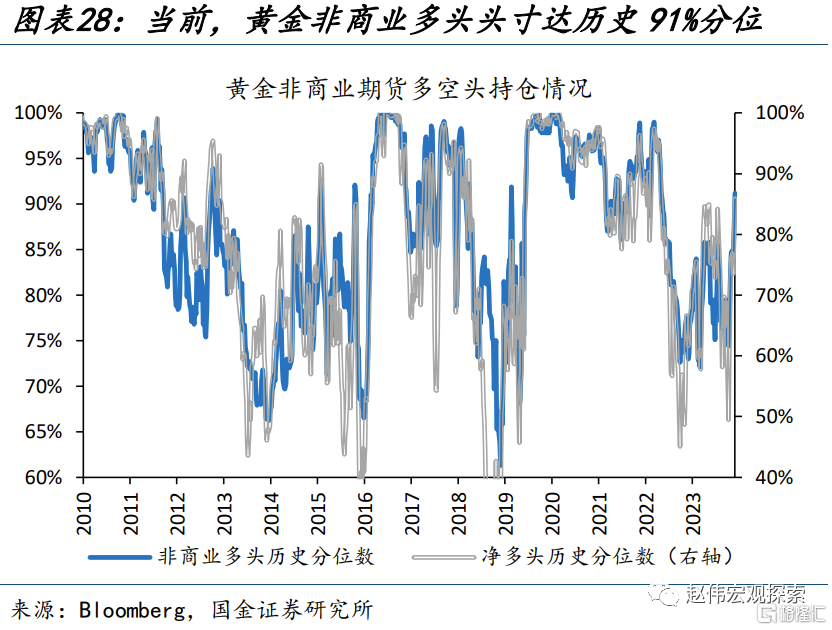

短期來看,當下金價隱含的“降息預期”或過度透支;居民投資行爲易在事件性衝擊後往復,或也使金價短期承壓。一方面,經濟的韌性、薪資通脹的粘性,或導致美聯儲較晚降息、當前降息預期或有“透支”。另一方面,巴以衝突、穆迪下調美債展望等,或使私人投資階段性“超买”;黃金非商業多頭頭寸也達91%的歷史分位,短期或有往復

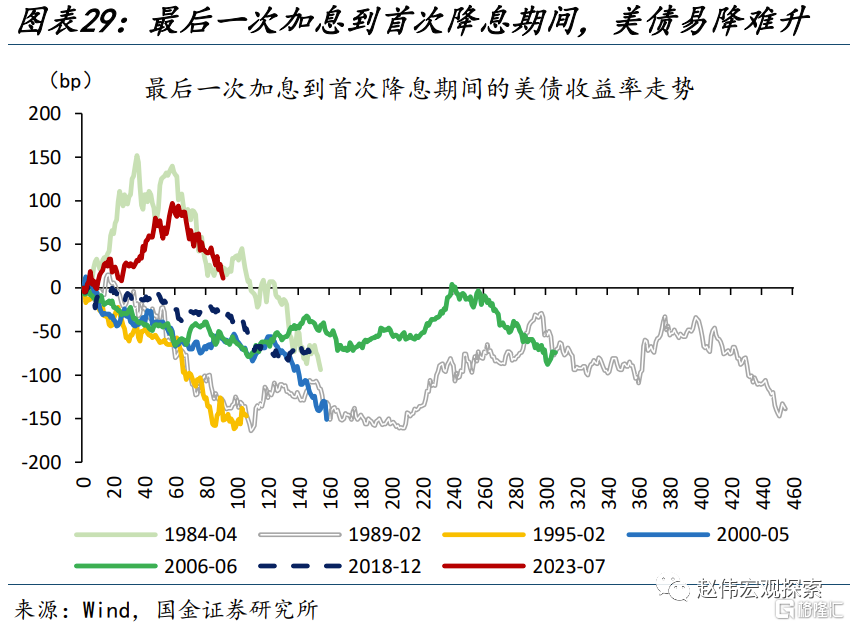

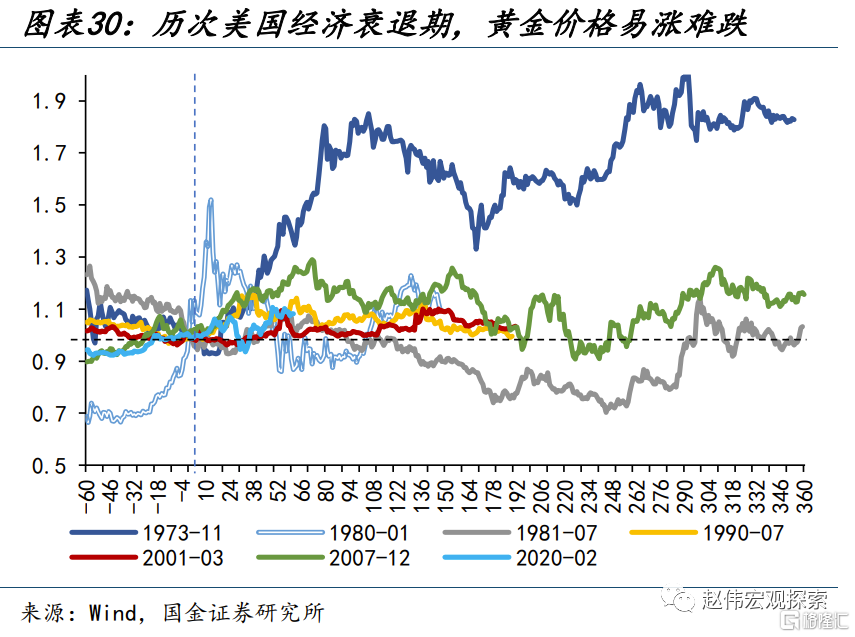

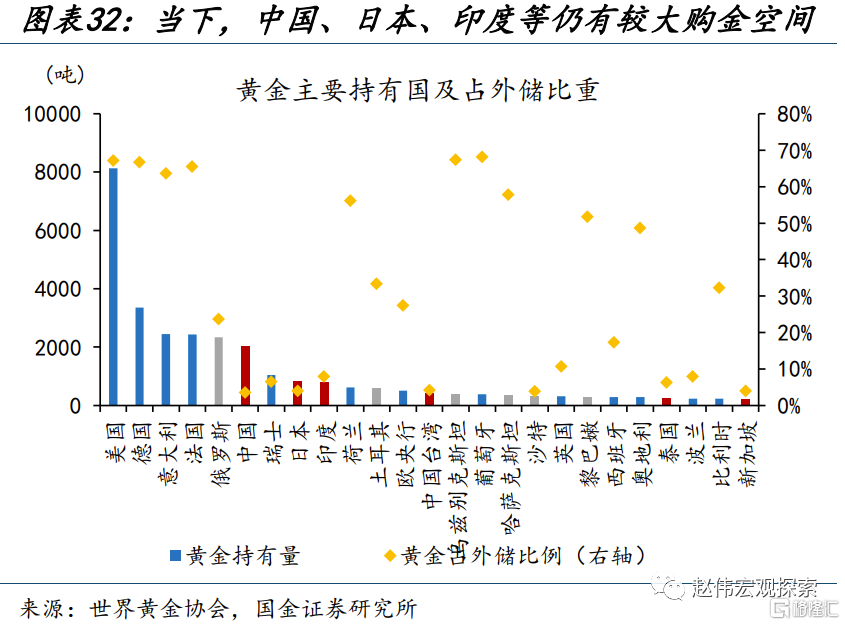

中長期來看,美債利率易降難升、經濟衰退的擔憂、央行購金的持續等,仍是對金價的有利支撐。第一,歷史回溯來看,最後一次加息到首次降息期間,美債利率的下行或是大勢所趨。第二,經濟下行階段,黃金多有較好市場表現。第三,當下,中國、日本、印度等經濟體量較大的國家,黃金佔外儲比例偏低,地緣風險等擔憂下、或仍將持續購金。

風險提示

俄烏衝突再起波瀾;大宗商品價格反彈;工資增速放緩不達預期

正文

熱點思考:金價大漲,定價因子“失靈”了嗎?

10月以來,金價大漲,一度創下了歷史新高,與“理論中樞”偏離度也達歷史極值。定價模型的失效,是“新變量”衝擊還是“老因子”失靈,後續將如何演繹?供參考。

一問:近期黃金價格的“異軍突起”?一度創下歷史新高、與理論中樞大幅偏離

近期黃金價格大漲,一度創下了歷史新高。10月6日以來,黃金價格快速飆升。截至12月8日,倫敦現貨黃金、COMEX金價大漲10.3%,分別收於2008美元/盎司和2005美元/盎司。其中,COMEX金一度在12月1日漲至2152美元/盎司,既2022年3月、2023年5月兩次挑战未果後、終於突破了2020年8月7日2089美元/盎司的前高,創下了歷史新高。但從通脹調整後的金價來看,當下金價處於91%的歷史分位、離前高仍有較大距離。

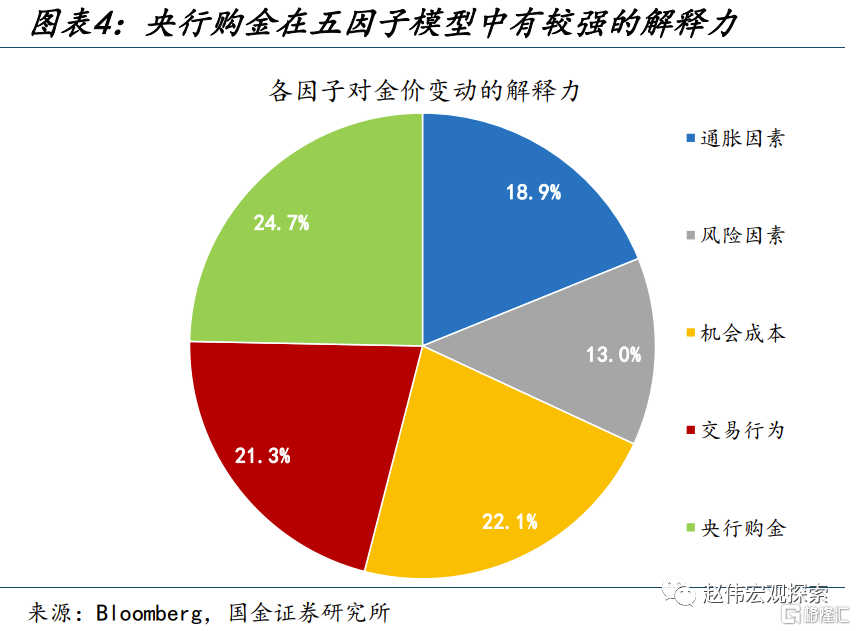

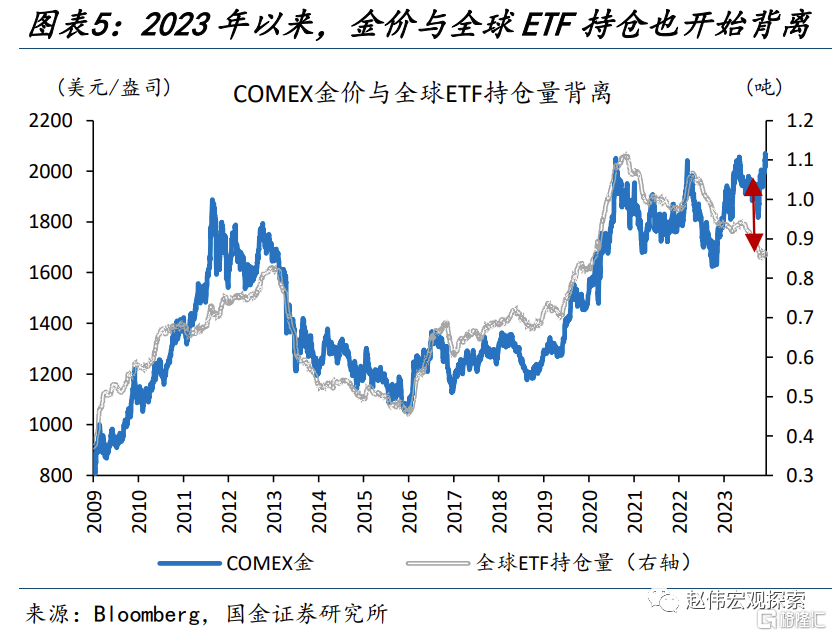

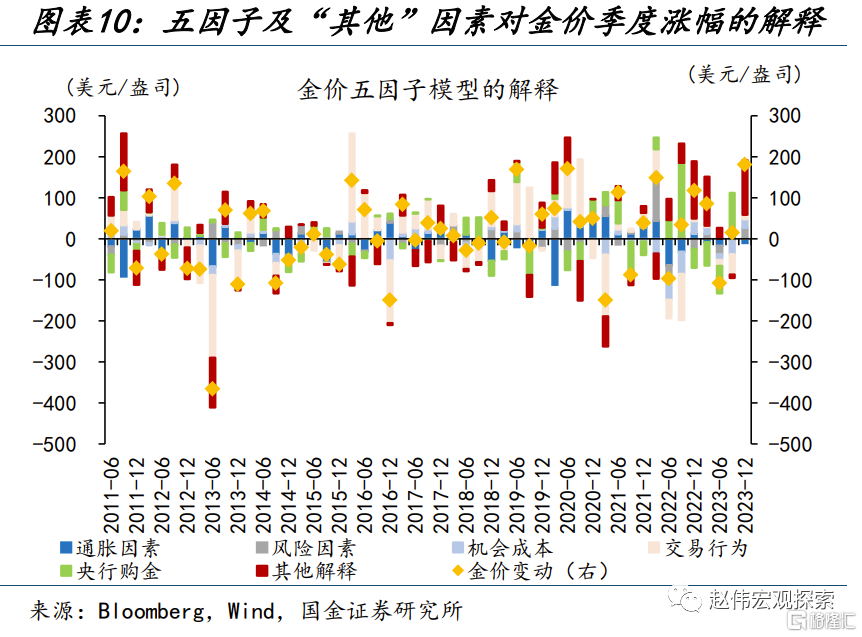

經歷了本輪的大幅上漲後,黃金價格與其定價模型的“理論中樞”偏離度也達到了歷史極值。在4月26日報告《黃金:宏大敘事下的“另類”思考》中,我們提出了納入央行購金的五因子模型;模型中通脹因素、風險因素、機會成本、交易行爲、央行購金對金價的解釋力分別爲19%、13%、22%、21%和25%。當下,金價遠遠高出模型中1762美元/盎司的理論中樞值,偏離度達267美元/盎司、創歷史新高。過往經驗中,全球ETF持倉量、10Y美債實際利率也均是跟蹤金價較爲有效的指標,當下金價也與二者出現了明顯的偏離。

從模型“解釋內”因素來看,避險情緒升溫、實際利率回落是主要推動;但“解釋外”因素在近期上漲中發揮了更爲重要的作用。對模型各因子拆解來看,近期避險情緒與實際利率的回落是金價最有力的推手。一方面,11月以來,供求關系改善、經濟數據走弱、投機擾動緩和的影響下,美債利率大幅回落,10Y美債實際利率由10月31日的2.46%回落至12月8日的2.02%、下行了44bp;另一方面,巴以衝突升級,地緣政治風險指數由9月末的99飆升至11月末的173,避險情緒升溫也支撐了近期金價的大漲。但模型內因子僅能解釋金價四季度181美元漲幅的三成,是什么帶來了“解釋外”的上漲?

二問:“新變量”衝擊還是“老因子”失靈?

降息預期或有“透支”、投資需求較爲“滯後”

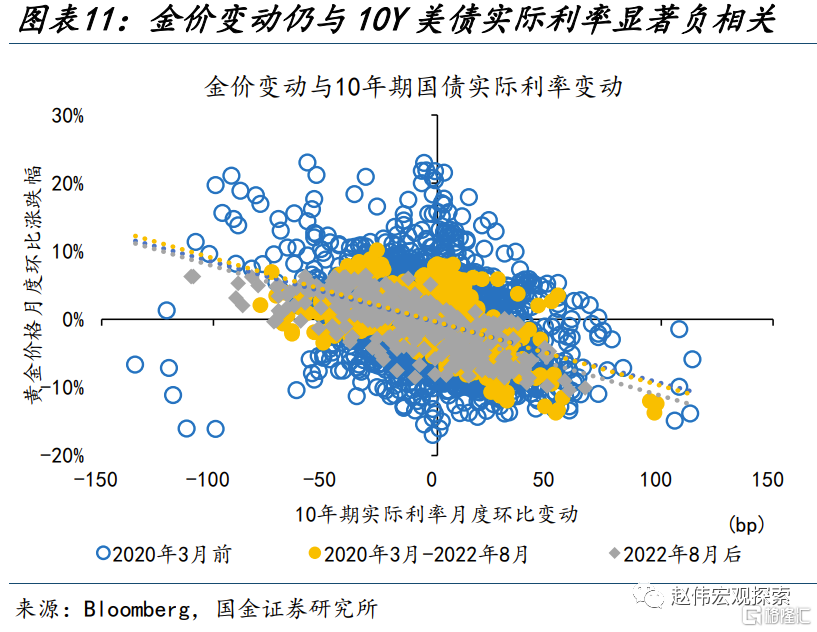

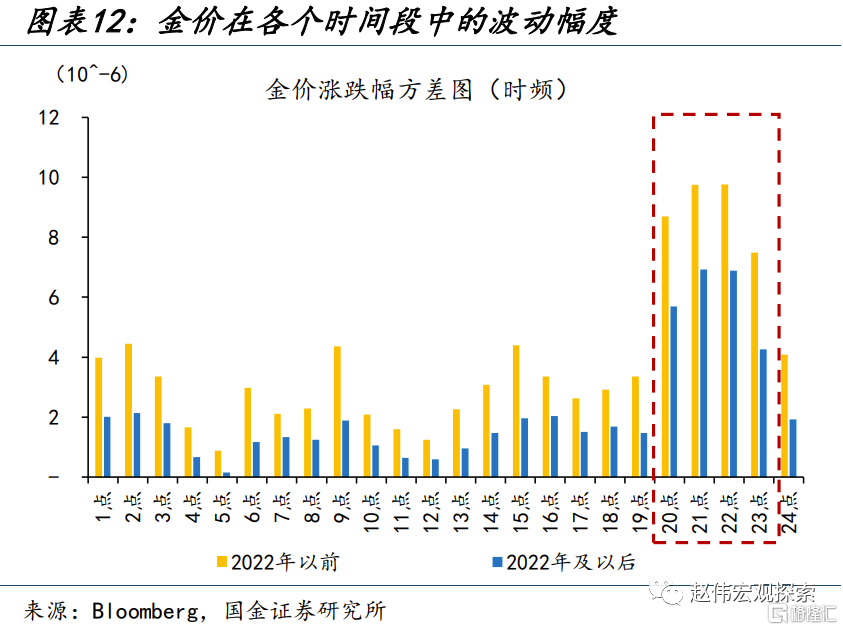

實際上,實際利率的框架並未完全失靈,金價仍與實際利率具有較高的負相關性。一方面,歷史回溯來看,黃金價格月度環比漲跌幅與10年期美債實際利率月度環比變動幅度、兩者的負相關關系長期較爲穩定,僅在2022年8月以來出現了小幅變動,但仍顯著負相關。另一方面,統計金價在每日交易中各時段的價格波動幅度,可以看出,金價變動多在北京時間20時-23時出現,這正是美國經濟金融數據集中公布的時段。

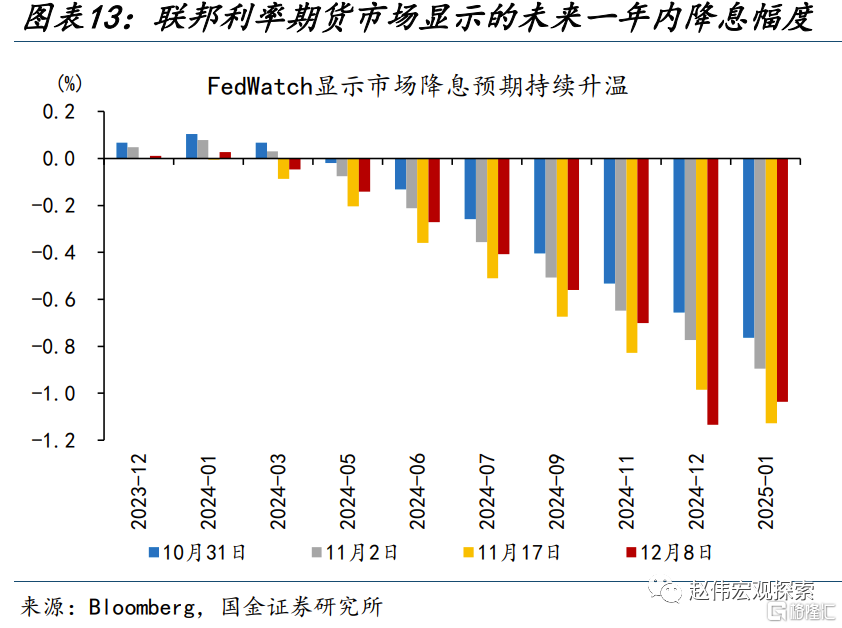

但一方面,傳統框架中的“實際利率”通常以TIPS爲代理變量;但黃金交易中隱含的 “實際利率”,或較TIPS更“鴿”,透支了一定的“降息預期”,導致了“老因子”的失靈。在傳統框架中,爲了跟蹤的便利,通常以TIPS作爲“實際利率”的表徵;但黃金交易並不嚴格遵循TIPS的定價,TIPS成交量僅佔美債總成交量的3.4%、較低流動性也使其更可能出現偏誤。通過計算標普500、1年期/10年期美債、COMEX黃金、聯邦利率期貨的隱含“降息預期”,可以看出,當下標普500、黃金分別隱含了未來一年內7.9次及7.5次的降息預期,或較美債、聯邦利率期貨更“鴿”,在一定程度上透支了“降息預期”。

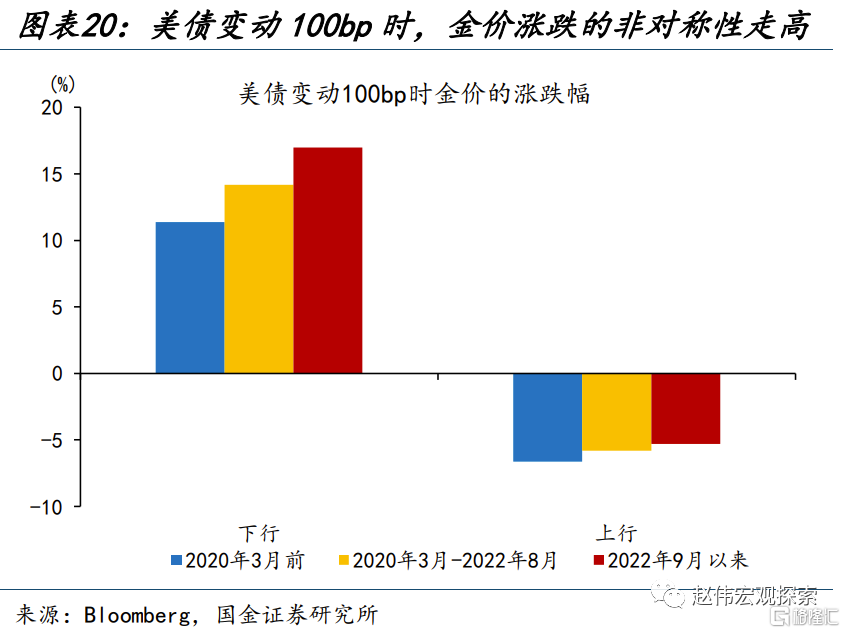

另一方面,滯後發布的“央行購金”與“居民投資”可能是擡升金價中樞的力量之一,而這或出於對主權貨幣的“長擔憂”。以比特幣的大漲來表徵對“主權貨幣”信心的走弱:2020年3月,全球央行大放水,引發貨幣超發的擔憂,比特幣價格應聲上漲;2022年下半年,美債上限危機不斷升溫,引發了對美元體系的“不信任”,比特幣行情再度啓動。而黃金的兩階段中樞擡升均發生在這一背景下:2020年3月以前、2020年3月-2022年8月、2022年8月以來,實際利率下行100bp,金價分別上漲11.4%、14.2%、17.0%;實際利率上行100bp,金價分別下跌6.6%、5.8%、5.3%,非對稱性明顯走強。

三問:新高之後,金價將“何去何從”?

短期或向中樞回歸,把握“蓄力”上行機遇

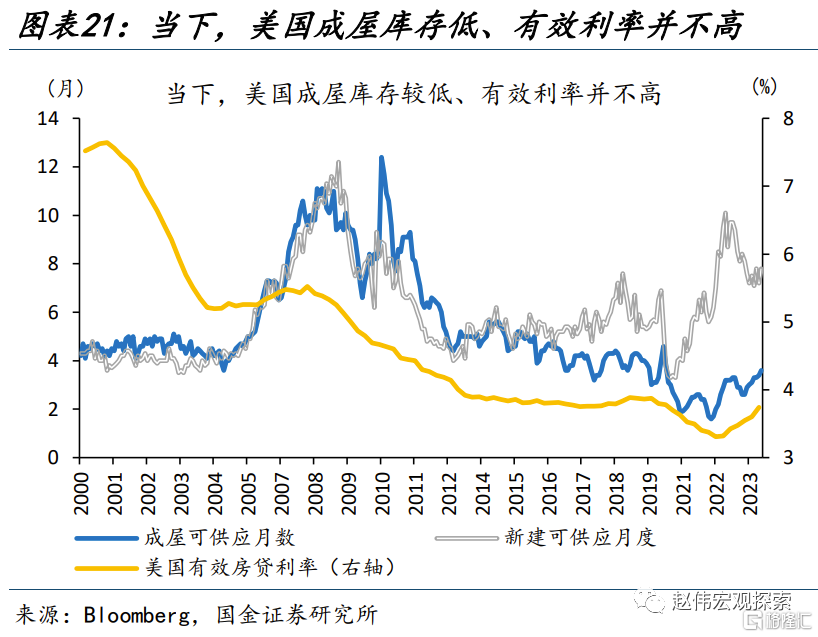

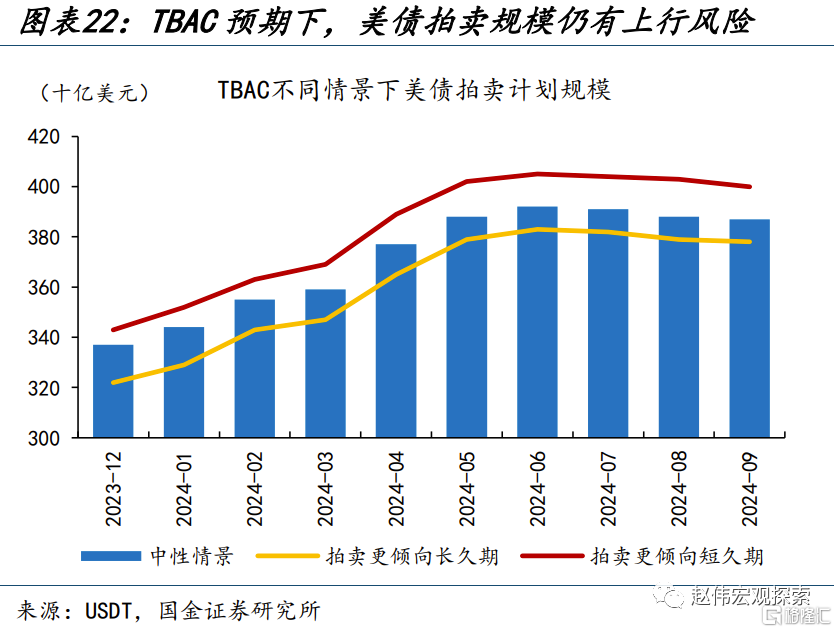

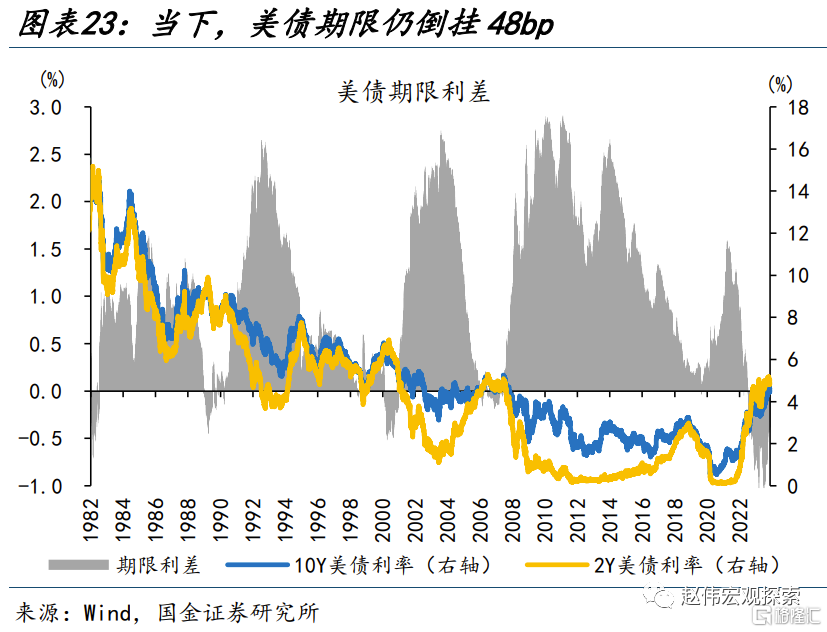

短期來看,當下金價隱含的“降息預期”或已過度透支,或存短期調整的可能。前期,美債利率持續下行是金價的重要支撐、且金價隱含的降息預期或較之更高。然而,低位庫存疊加仍然偏低的有效利率,美國地產的韌性或成經濟的短期支撐;美國11月失業率3.7%、薪資環比0.4%,薪資的粘性或拖累通脹的回落速度,當下市場對於明年一季度开始降息的預期或有“透支”。此外,財政支出壓力下、美債仍有供給衝擊的可能;疊加期限利差的約束,短期美債仍有震蕩上行的風險,金價或相對承壓。

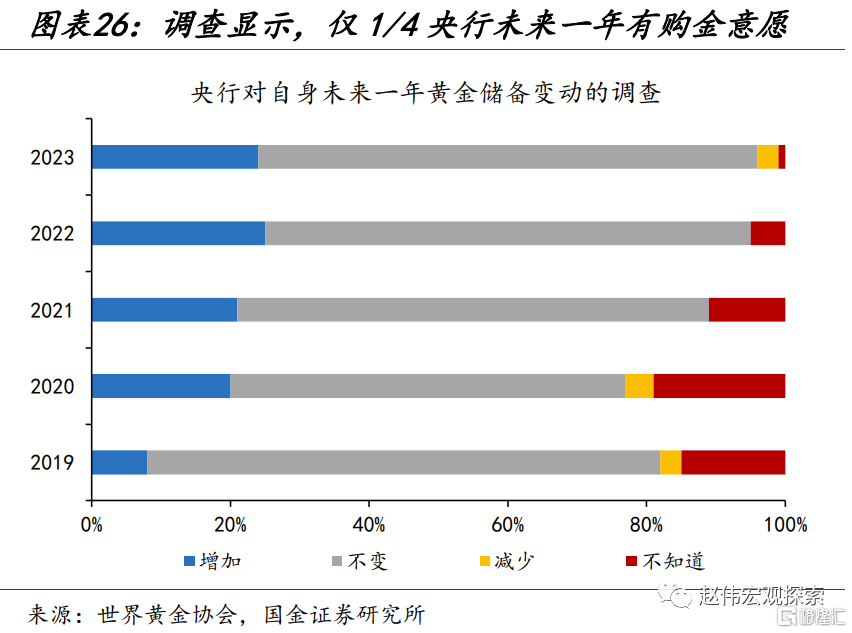

另一方面,避險情緒、主權貨幣信任下降等引發的居民投資行爲,易在事件性衝擊後往復,或也使金價短期承壓。歷史回溯來看,以央行與私人投資加總表徵的黃金需求,與金價走勢較爲一致;其中,央行購金是一個“慢變量”、75%的央行認爲明顯未來一年黃金儲備會不變或減少,而私人投資的波動則相對較大。近期,巴以衝突升溫、穆迪下調美債展望等事件,或使得私人投資階段性“超买”;而機構投資者方面,黃金非商業多頭頭寸也達到了91%的歷史分位。居民端投資行爲在短期或有往復,對金價形成壓制。

中長期來看,美債利率易降難升、經濟衰退的擔憂、央行購金的持續等,仍是對金價的有利支撐;短期向中樞的回歸、或是爲再度上行的“蓄力”。第一,歷史回溯來看,最後一次加息到首次降息期間,美債利率的下行或是大勢所趨。第二,經濟下行階段,黃金價格也多有較好的市場表現。第三,當下,中國、日本、印度、俄羅斯等經濟體量較大的國家,黃金佔外儲比例仍然偏低,在地緣風險等擔憂下,或仍將持續購入黃金。

經過研究,我們發現:

1)近期黃金價格大漲,一度創下了歷史新高,與其定價模型的“理論中樞”偏離度也達到了歷史極值。避險情緒升溫、實際利率回落是近期金價回落的推動;但剔除模型內因素後,仍有7成的漲幅有待“解釋”。

2)一方面,傳統框架中的“實際利率”通常以TIPS爲代理變量;但當下黃金隱含了未來一年內7.5次的降息預期,較美債的隱含的2.6次更“鴿”。另一方面,世界黃金協會跟蹤的央行、私人投資均爲季頻,四季度暫未公布的“老因子”變動或是上漲的又一原因。這類行爲導致金價與實際利率鏡像中樞兩階段擡升,分別對應於比特幣2020年、2022年8月以來的大漲,或同樣出於對主權貨幣信任的下滑。

3)短期來看,當下金價隱含的“降息預期”或過度透支;居民投資行爲易在事件性衝擊後往復,或也使金價短期承壓。中長期來看,美債利率易降難升、經濟衰退的擔憂、央行購金的持續等,仍是對金價的有利支撐。

風險提示

1. 俄烏衝突再起波瀾:2023年1月,美德繼續向烏克蘭提供軍事裝備,俄羅斯稱,視此舉爲直接卷入战爭。

2. 大宗商品價格反彈:近半年來,海外總需求的韌性持續超市場預期。中國重啓或繼續推升全球大宗商品總需求。

3. 工資增速放緩不達預期:與2%通脹目標相適應的工資增速爲勞動生產率增速+2%,在全球性勞動短缺的情況下,美歐2023年仍面臨超額工資通脹壓力。

注:本文來自國金證券2023年12月10日證券研究報告《金價大漲,定價因子“失靈”了嗎?》;趙 偉(執業S1130521120002)、李欣越(執業 S1130523080006)

標題:金價大漲,定價因子“失靈”了嗎?

地址:https://www.iknowplus.com/post/60293.html