耐心等待政策的出牌節奏

要點

自超預期降息开始,市場對未來政策充滿期待。上周市場行情從另一個側面印證當下市場高度博弈強政策刺激。

上周五李強總理主持召开國常會召开,研究提出了一批政策措施。我們應該如何看待未來或有政策,今年是否會迎來一波強刺激?

當下市場博弈政策,但未來政策交易需要保持足夠耐心。

五月高頻數據顯示經濟環比下行動能正在收斂,我們提示五月以後經濟數據或不再是宏觀交易的主要矛盾,市場交易或再度落腳到政策。

而當市場博弈強刺激正酣,我們反而提示,本輪托底政策的制定和推進會更加理性有序,市場需要足夠耐心去等待政策“出牌”節奏。

等待政策“出牌”節奏中,資產負債表企穩是第一步,經濟反彈需要更長時間。

應對有效需求不足政策需要着力三個層面:緩解縮表壓力;提振風險資產價格預期;修復當期生產和就業壓力。與之對應,政策或有“三張牌”:

最快面世的或是緩解縮表壓力政策,具體政策或有多次降息、地方債務風險化解。

需要耐心等待的或是資產價格穩定政策,具體政策落腳點或是防止房價過快下滑。

最需耐心等待的或是修復生產和就業政策,政策落腳點或在修復民營、外資信心。

我們認爲,市場可以交易政策發力帶動資產負債表企穩;政策發力帶動實體數據反彈,可能需要更多時間。

正如國常會提及,多重因素尤其外部環境偏弱,“影響我國經濟恢復進程”。我們之前也提示“經濟需要磨底,政策亦然,經濟修復之路並非坦途”。

對未來或有刺激政策,市場聚焦三個問題,我們回應如下。

第一,未來降息降准的節奏和頻次如何?

基本面數據仍在磨底,未來貨幣政策取向穩定偏寬。

降准錨在於銀行擴表節奏,未來私人部門擴表動能有限,除非有預算外融資大幅擴張,否則下半年銀行擴表節奏普通,降准概率和幅度均偏小。

降息錨在地產,地產下行壓力決定了降息頻次和幅度,我們預計年內降息不止一次,累計幅度或超過20bp。

第二,有沒有大規模消費券?

消費券發放和使用涉及三個部門:中央政府(決策部門)、地方政府(執行部門)、居民部門(受益部門)。

不論是中央和地方政府,還是居民部門,這三個部門對大規模消費券的訴求均不高。我們預計全國層面大力度發放消費券的概率偏低。

第三,有沒有大體量的特別國債?

是否啓用特別國債,信號意義大於現實意義。未來即便有特別國債,也無需太過關注規模和資金用途。

正文

引言

國常會提到的“加強政策措施的儲備”,具體指向哪些政策?對此我們曾經梳理過2001年以來中國逆周期政策具體經驗(《還有多少政策可以期待?》,2023年5月27日),可爲我們預判未來政策空間提供參考。

對未來政策空間幾何,當下市場聚焦三個問題,我們特此做出相關探討。

一、政策聚焦點之一,未來降息降准的節奏和頻次如何?

我們對降准降息秉持如下三條判斷原則:

第一,央行對貨幣政策松緊取向,取決於經濟大背景以及頂層政策框架設計。

我們對未來貨幣政策松緊判斷,重點不再訴諸於逐字比對央行具體措辭,更應該觀察國內外宏觀趨勢以及頂層框架設計。這也是爲何我們在解讀一季度貨政執行報告時就鮮明提到,貨幣松緊與否本質上是“央行的被動選擇”。

當下基本面數據仍在磨底,國常會也直言“加大宏觀政策調控力”,未來貨幣政策取向穩定偏寬,寬松的貨幣政策取向比較明確。

第二,降准錨在於銀行擴表節奏,某種意義上可以緊盯社融增速。

年初之所以有過一次全面降准,除了釋放寬松信號之外,還有一個重要現實背景在於年初企業中長期信貸擴張,主要是大行信貸投放節奏偏快。與此同時我們看到大行超額准備金消耗較多,大行同業存單發行利率走高。

展望未來,私人部門擴表動能或有限,除非有預算外融資大幅擴張,否則下半年社融同比波動有限。故而我們傾向於下半年降准的概率和幅度偏小。

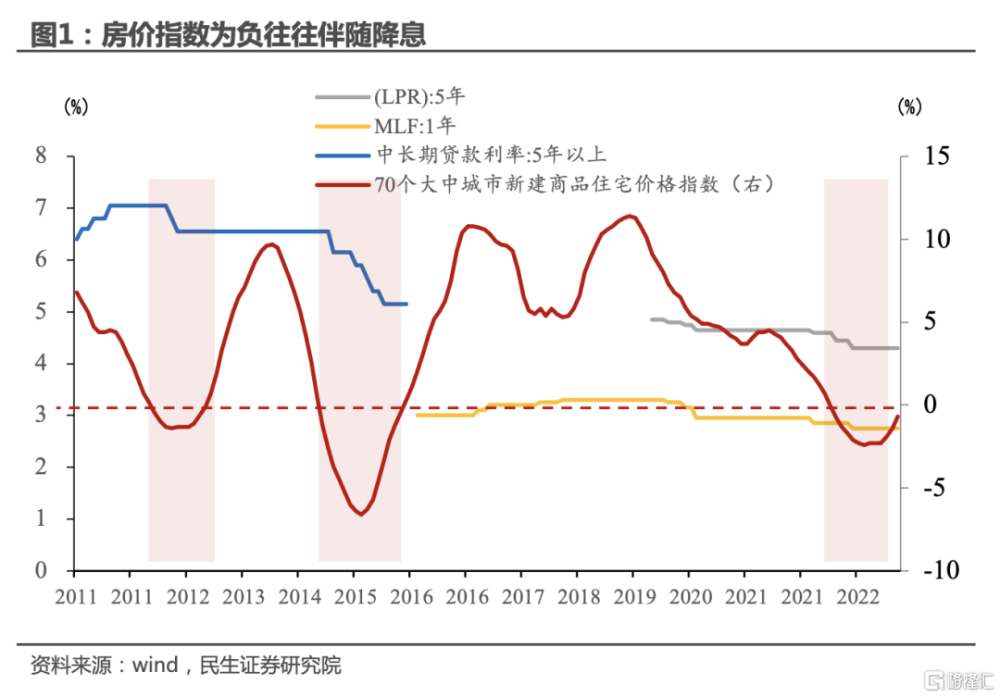

第三,降息錨在地產量價表現,地產下行壓力決定降息頻次和幅度。

在庫存小周中,降息可以帶來需求的擴張。然而在有效需求不足情況下,即經濟還面臨一定縮表壓力,此時降息的作用不在於推動需求擴張,而在於穩定資產負債表,防止債務風險擴散。

地產是中國資產負債表的重要錨定變量,地產穩,資產負債表才能夠穩定。結論是未來降息節奏幾何,幅度多大,關鍵盯住地產銷售量價。我們傾向於認爲,未來降息或不止一次,年內LPR調降幅度大概率超過20bp。

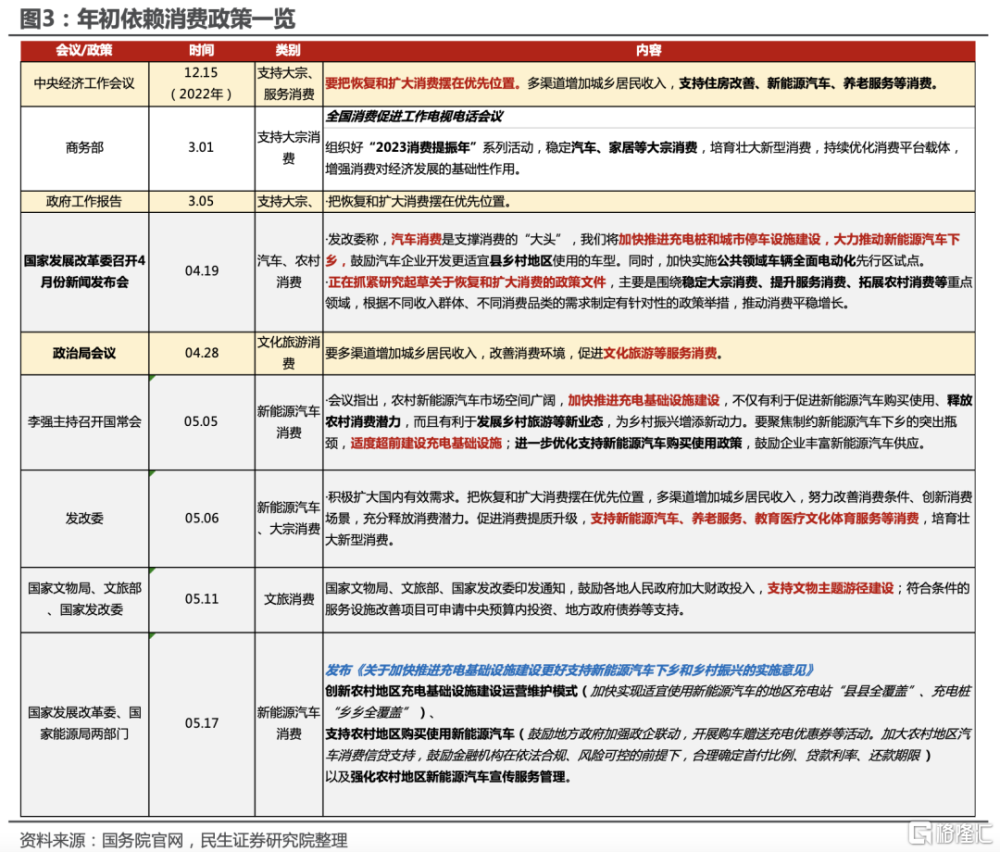

二、政策聚焦點之二,有沒有大規模消費券?

有一部分市場觀點認爲擴大內需,政策的落腳點爲面向居民發放大規模消費券亦或現金補貼。對此我們並不贊同,我們認爲年內大規模發放消費券概率較低。

消費券發放和使用涉及三個部門:中央政府(決策部門)、地方政府(執行部門)、居民部門(受益部門)。

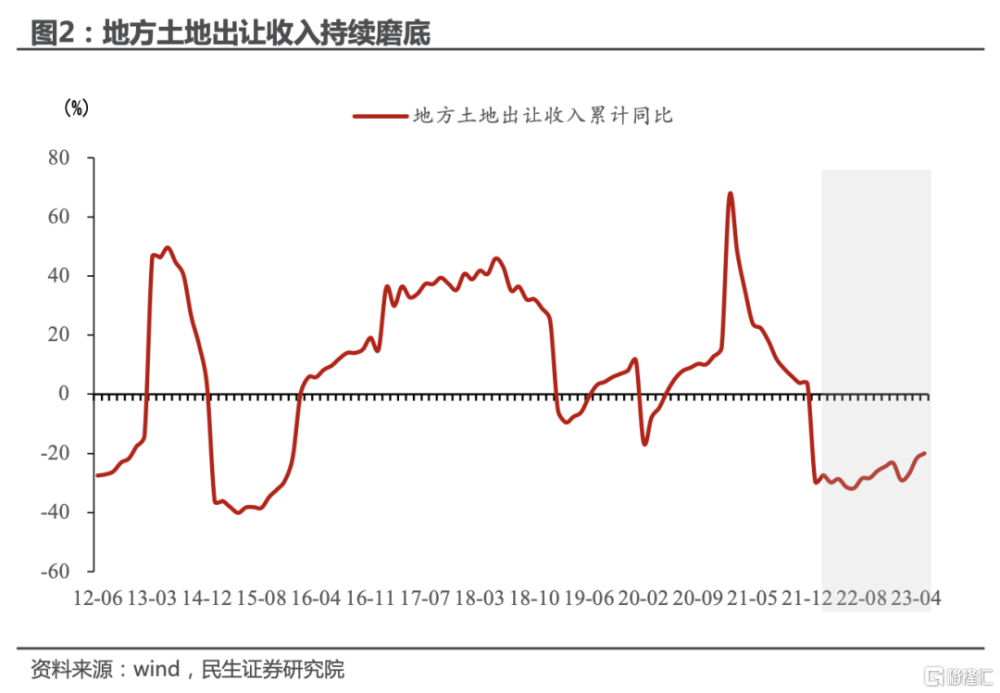

先看地方政府。

以往消費券發放主體是地方政府,2008年海外金融危機時期、2020年抗疫時期,消費券發放的主體均由地方政府主導。

經歷兩年左右時間土地出讓金規模大幅縮減,目前地方政府財力偏薄,這一點我們從年初財政預算便能清晰感知。

地方財政“缺錢”情況下,地方政府較難依靠自身財力發放大規模消費券。不排除個別財力尚可地方政府,出台帶有試點性質的消費券發放政策。

再看中央政府。

既然地方政府發放消費券存在財力約束,是否可讓中央政府主導消費券發放?的確,今年中央政府財力相對豐沛,槓杆空間較爲充足。如果今年消費券由中央政府來主導發放,至少財力不成爲約束條件。

然而我們必須意識到一點,中國居民消費支出分爲兩大類,一類是較難受政策刺激的必選消費,這一板塊關系基本生活,不因政策刺激而發生大幅波動,因而這一塊也不是消費政策刺激的作用對象。另一類則是對政策敏感的可選消費。回顧歷史既有消費刺激政策,落腳點不外乎三塊,汽車、家電、酒店餐飲住宿旅遊。政策刺激不針對必選消費,因爲政策對中國居民消費行爲特徵有着清晰的了解。

當下家電消費約束不在於是否有政策刺激,而在於地產鏈本身下行壓力。汽車消費刺激在疫情之中已幾經加碼,刺激方式是購置稅減半等方式,而非消費券。

至此結論比較清晰,能夠用消費券刺激,且能立刻見效的是酒店住宿餐飲旅遊這一消費板塊。從總量數據看,這一板塊消費產業帶動弱、對總量經濟提振有限。

故從決策層角度(亦爲中央政府角度),大規模使用消費券,總量效果有效,大規模推行消費券的必要性也就有限。

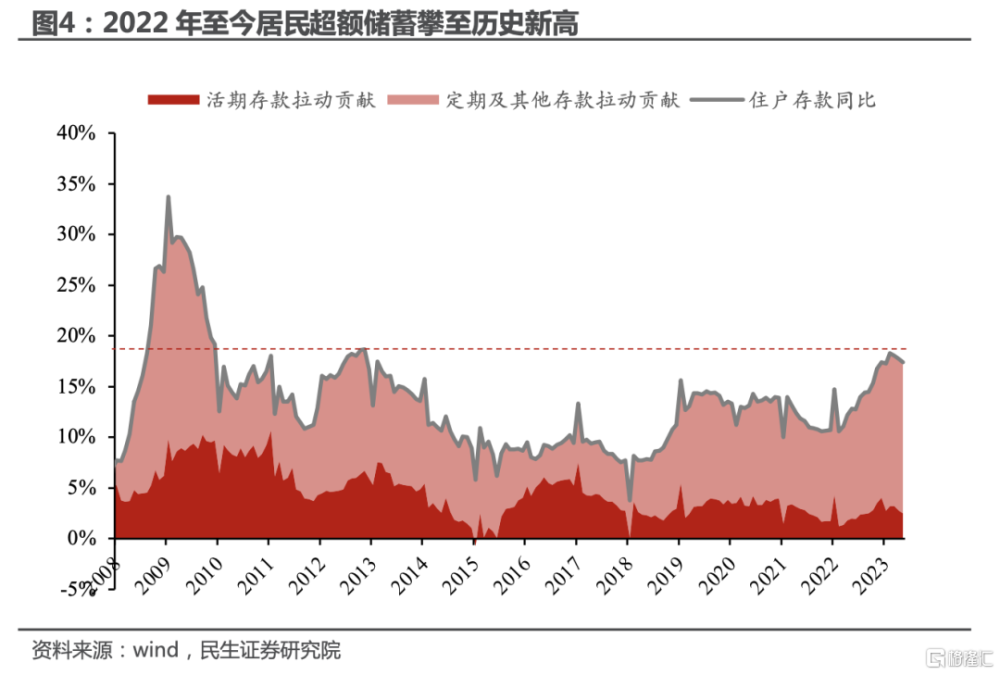

最後落腳到居民部門。

去年开始,居民部門大量持有存款,市場將此稱爲“超額儲蓄”。居民超額儲蓄描述的場景是居民預防性儲蓄。因爲擔心未來收入預期不穩定,居民縮減消費並且減配地產爲代表的風險性資產,更愿持有低利率低風險的儲蓄存款。

居民風險偏好隱含這一判斷:居民風險偏好降低情況下,未來即便有大規模消費券,居民消費意愿較難被激發,消費券效果有限。

即居民消費的約束變量不在於錢多錢少,約束在於對未來穩定收入的信心不足。從這一點看,我們無需期待未來有大規模消費券。

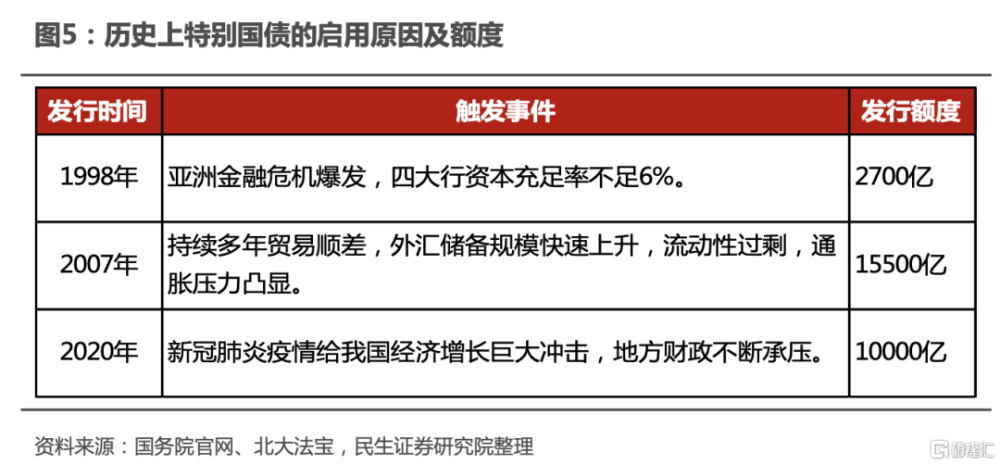

三、政策聚焦點之三,有沒有大體量的特別國債?

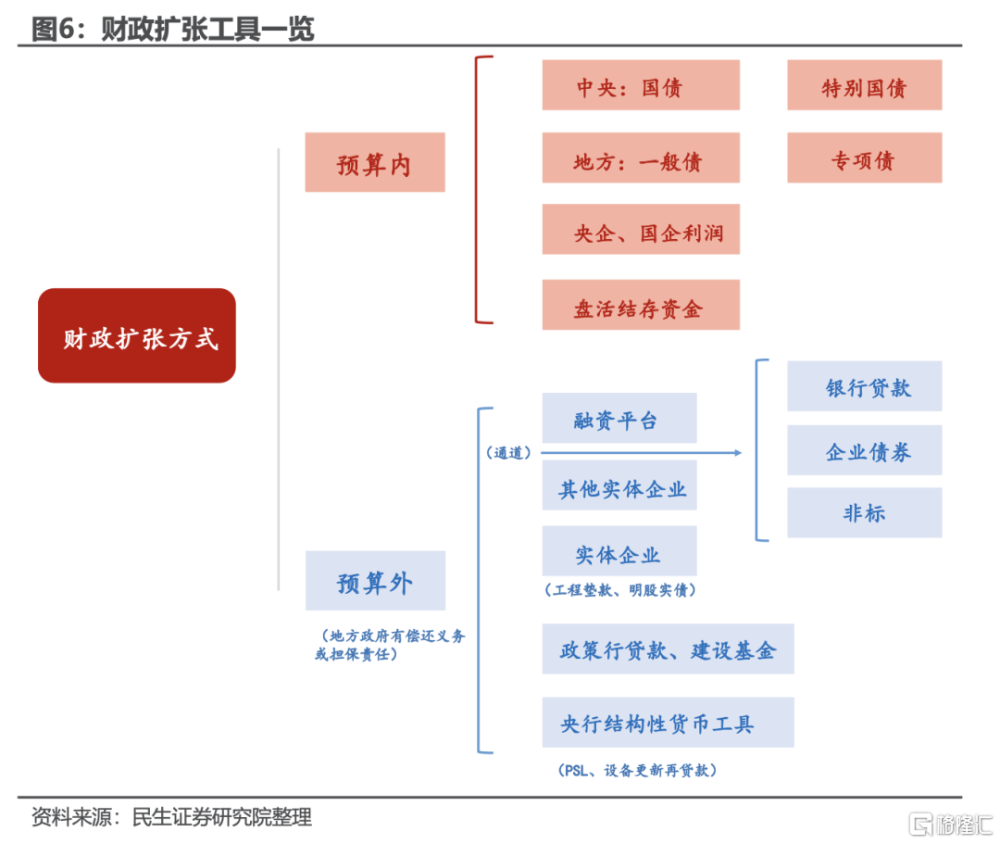

一提到逆周期政策調控,市場直覺反應是貨幣寬松疊加財政擴張,畢竟貨幣和財政是典型的傳統逆周期工具。過去抗疫時期穩增長,政策工具包中也包含了特別國債、政策性金融工具等特殊財政融資工具。

未來財政擴張可以有哪些操作,特別國債規模幾何?我們有兩點判斷。

第一,未來或有特殊財政融資工具,形式可多樣化,不一定非局限於特別國債。

年初財政預算已經清晰展示了今年財政預算內資金緊平衡。即稅收、土地出讓金、國債和地方債(含專項債)發行收入不足以支撐起穩健的投資增速。

僅依靠預算內融資,今年基建投資增速會落在-9%,這是一個硬着陸式的基建增速,現實中不太可能發生。維持一個穩定的基建投資增速(例如同比在5.5%不拖累總體GDP增長),今年財政注定需要預算外融資擴張。

去年下半年預算內收入快速下降,預算外企業中長貸放量,配合PSL支持基建項目資金平衡,已經充分演繹了預算外融資騰轉的邏輯。

今年5月以後同樣需要預算外資金擴容,維持財政平穩運行。財政可以有兩種選擇,一種選擇是然沿用PSL、銀行信貸擴張這些常規方式來平衡財政;另一種選擇是啓用特別國債等特殊融資工具來平衡財政運行。

相較普通信用信貸擴張,特殊融資工具有個一個明顯優勢——釋放財政穩增長的信號。這也是爲什么我們認爲,是否啓用特別國債,信號意義大於現實意義。

第二,特別國債的規模和用途並不重要,重要的是它代表了財政擴張信號。

如果未來或有特別國債,甚至有其他特殊融資工具,例如2014年啓用專項建設基金等。我們也不需要太過糾結特殊融資工具的總規模及資金用向。

中國財政運行極具靈活性,以特別國債爲例的特殊融資工具,只是財政籌措資金的一種方式。沒有特殊融資工具,財政可以用其他預算外方式平衡收支。

意識到財政的靈活性和彈性之後,我們建議,如果未來啓用特殊融資工具(以特別國債爲例),市場不必太過糾結特別國債規模幾何,資金投向何處。

我們提示,如果未來啓用特殊融資工具,不代表今年政府大興基建。我們認爲今年地方基建擴張有限,基本框定今年總量基建投資有限。今年地方財政的主要任務在於化解地方債務風險,而非再度加碼資金重啓傳統基建項目。

風險提示

海外經濟韌性超預期,地緣政治風險超預期。

注:本文來自民生證券研究院於2023年6月19日發布的報告《耐心等待政策的“出牌”節奏》,證券分析師:周君芝 S0100521100008。

標題:耐心等待政策的出牌節奏

地址:https://www.iknowplus.com/post/5687.html