代工土皇帝的AI翻身仗

AI的風口吹了半年,海外Open AI及英偉達引領了一場對算力的追逐,資本蜂擁而至,不甘掉隊。

在海外AI的映射下,產業鏈裏的A股公司身處風口的方向,服務器、芯片、光模塊、下遊應用等方向紛紛出現了翻倍股。

原本已經上千億市值的工業富聯,硬頂着給英偉達等科技廠商代工服務器的身份,盼來了第二春,逼近剛上市的市值水平。

一直被吐槽low的代工土皇帝,能否靠着AI打一場翻身仗呢?

01

AI風口:翻身仗

A股有句話把股民的心態拿捏住了:漲起來的都是機會,跌下去的都是風險。

2018年,工業富聯上市之初是雄心勃勃的,要做中國智能制造的龍頭企業。郭老板親自帶隊路演,用了36天就成功過會上市。

而且上市僅僅不到兩周,市值就頂到了五千億。

許多人會誤認爲富士康就是工業富聯,實際上在2015年,郭老板將旗下的通信設備、雲服務、工業機器人等板塊一起打包組建了這家公司,它和富士康都是鴻海精密的兒子。

在其定位裏,工業富聯代表着鴻海系從代工制造轉型智能制造和工業互聯網的特殊使命,這個概念當時還是很新穎的。

這一年中工信部相繼發布政策,要求到2020年底,國內初步建成工業互聯網基礎設施和產業體系。

說易行難,打造自動化工廠,邀請企業入駐,收租金服務費的模式在不同工業領域裏較難以標准化,公司硬件出色,但缺乏智能調度的軟件實力。

彼時三一重工、美的、海爾等制造業巨頭相繼推出平台參與競爭,公司對外賦能只能招攬小規模的企業客戶。

政策加持、互聯網+的敘事沒能維持住估值泡沫。遲遲無法提升的毛利率,以及憋不出成績的新業務還是讓公司卸下了面具。

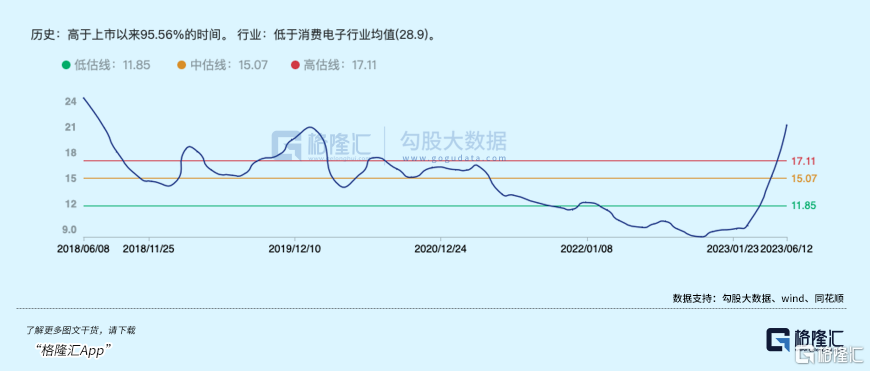

其他層次的風險被擺到台面上反復強調,關鍵在於,代工業務已經看不到太大的成長性了。2022年,公司市盈率大部分時間要低於10倍。

工業互聯網沒有做出預期的成績,也無法阻止公司營收陷入低增長的困局。2018年-2022年,公司營收復合增速僅5.36%,淨利率中樞在4%左右。

盡管是代工,產品也在往高端精密制造的方向延伸,隨着生成式AI席卷而來,公司等來屬於制造業的真正風口,喫肉喝湯,幫着賣水人造水瓶。

公司的主營業務,聚焦在通信及移動網絡設備,雲計算、工業互聯網三大板塊。

細看之下也有黃金。2022年公司雲計算業務增速接近20%,服務器產品收入佔比超過40%。

仔細一看會發現,工業富聯的邏輯與英偉達是相似的,如同模型訓練離不开Nvidia的芯片,如今圍繞算力的基礎設施也處處有着公司的印跡。

2017年公司與英偉達、微軟合作开發出首款AI服務器HGX-1,至今已經迭代到第四代。

英偉達最新的GPUHPC平台,工業富聯是獨家設計交付供應商。H100的量產,也是在工業富聯的自動化產线上完成的。

2022年公司研發費用支出超過百億,且研發人員佔比逐年提升。從完全代工到自主參與設計拼裝,公司的技術積累起到了作用。今年的台北國際電腦展上,旗下鴻佰科技攜帶最新的模塊化、液冷AI服務器亮相。

2021年工業富聯在服務器ODM市場裏佔據42%的份額,AI頭部玩家微軟、亞馬遜、英偉達都是公司的客戶。而大客戶們的服務器需求量就接近三成,AI競賽要補充軍備,對於AI服務器的需求確定無虞。

從數據上看,從去年下半年开始,工業富聯就享受到了AI服務器需求帶來的紅利。公司去年雲計算服務器出貨量持續全球第一,營收首次突破兩千億,其中AI服務器及HPC產品佔比達到了20%。

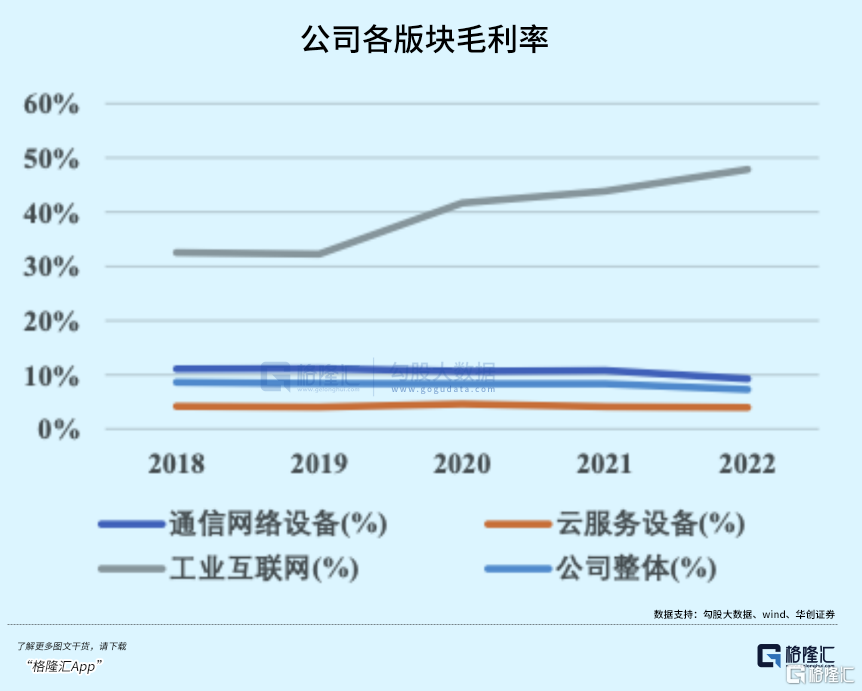

比起實際的服務器代工,工業互聯網依然是個難以跑通的概念,五年過去了,這部分營收佔比還不超過1%。題量小,毛利率高,增速快,但是對公司營收和利潤基本沒有貢獻。

誰能想到,五年後公司重新站上市值巔峰,但並沒有滿足最初的期待,反而蹭上了AI這個風口。

02

估值是否經得起推敲

對代工的刻板印象就是,苦力活,低利潤,血汗錢。每一滴回報都要拼命從供應商和客戶那裏擠出來,公司五年平均8.2%的毛利率充分驗證了這一點。

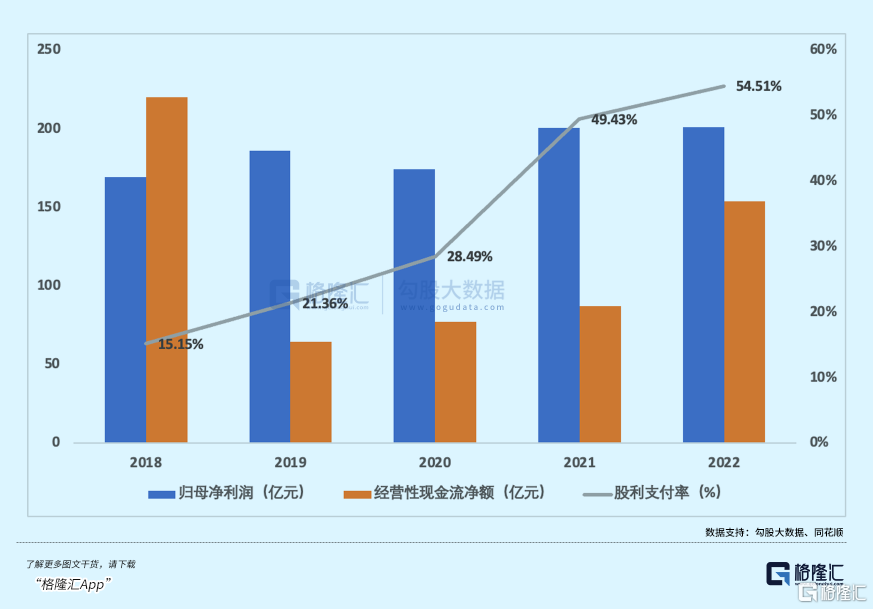

業務缺乏明顯的增長點,以及一直不溫不火的盈利增長,是估值被美的、格力等制造巨頭按在地上摩擦的原因。過去五年,歸母淨利潤復合增速僅4.39%,低於公司營收增速(6.7%)。

並且公司產生現金流的能力並不算突出。雖然公司經營性現金流在這幾年快速增加, 但跟淨利潤還保持着缺口,代表應收項目對現金起着拖累作用。

可即便如此,對於分紅公司出手一直大大方方。22年的股利支付率高達54.51%,給自己打上了低增長高股息的烙印。

未來十年對於AI服務器的需求將給公司帶來多大的業務增量,公司本身是否有足夠的優勢卡位在組裝環節,這給公司股票定價制造了預期差。

盡管全球經濟增速下滑,海外科技大廠都在節省資本开支,但對高性能運算服務器的囤積將給AI大模型競爭添上砝碼,綁定了這些龍頭客戶的工業富聯,搭上了這趟便車。

月初,公司CEO曾在股東大會上表示,AI服務器市場比市場預期更大,下半年公司AI服務器銷售有望實現強勁增長,同時預計未來10年內超過60%的雲服務都與AI應用相關。

彼時,公司市值距離年初已經實現了翻倍,市盈率也來到了近幾年的高位。

根據券商預測,全球 AI 服務器市場規模未來 3 年內將保持高速增長,2025年市場規模將達到1601.3億美元,三年復合增速爲101%

去年公司的業績在近三年取得了最高的增長。

2022年公司營業總收入達到了5118.5億元,同比增長16.45%。除了增速最快的雲計算(19.56%),通信設備業務佔比57.86%,同比也有14.37%的增長。

但對比毛利率發現,雲計算是利潤更加微薄的生意。去年公司通信及網絡設備、雲服務設備毛利率分別爲9.25%、3.96%。未來營收增量如果來自低毛利率的產品結構,並不能給利潤增長帶來同樣的效果。

當前估值水平已經超出上市以來的平均水准,即使下半年訂單繼續放量,現在的價位也已不具備進一步买入的安全邊際了。

回頭看市場追逐的莫過於服務器業務增長的確定性,公司在服務器ODM市佔率保持領先。

可與英偉達享受量價增長的邏輯截然不同,公司增收不增利歸根結底還是業務本質的問題,市場不會像糾正英偉達的預期差一樣糾正工業富聯的預期差。

03

想象力在下遊

實際上,AI+應用放在整個人工智能浪潮的背景下,比起基礎設施會更具想象力,賦能千行萬業的意義與15年的互聯網+類似。

工業富聯所代表的智能制造,正是接下來能夠深度結合AI來提效的應用場景之一。

AI技術創新結合實際工業場景,對於已經信息化的生產研發流程而言,能夠提高我們數據處理、分析、決策的效率,是工業互聯網的下一個演化方向。

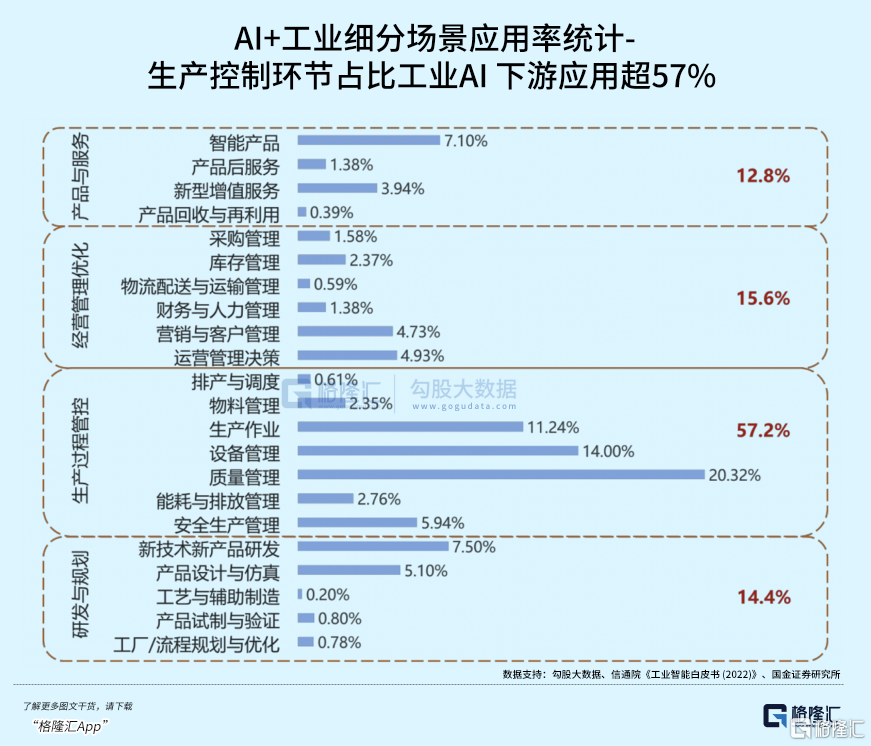

簡單來說,就是利用機器識別、自然語言學習、語音識別等AI算法在研發、生產、管理與服務等全環節形成各類智能化場景, 在機器感知識別、數據建模分析優化、以及知識推理決策三處發揮作用。

其中,圍繞產品質量的識別分析、設備故障診斷與預測、過程參數優化等應用近乎佔據了整個工業 AI 應用的“半壁江山”。

行業數據的積累在大模型茁壯成長的時期有着更重要的作用,畢竟生成式AI的定位更加通用,如果要應用到垂直行業,成爲一個行業專家,需要顆粒度更細的優質數據集。

而且,此前的模型算法仍有一定的門檻,通過自然語言交互,還降低了操作人員的使用難度。

因此,未來或將出現部分有高質量行業數據和Know-how的企業與掌握微調能力的IT企業結合,訓練得到特定應用場景的專屬模型,之後供應鏈企業再通過API接入雲端使用大模型或者購买定制化的私有模型。

比如華爲盤古大模型就聚焦在了細分行業。過去幾年,華爲雲的 AI 項目應用超過 1,000 個,其中 30%用戶用於客戶的核心生產體系中,平均推動客戶盈利提升 18%。

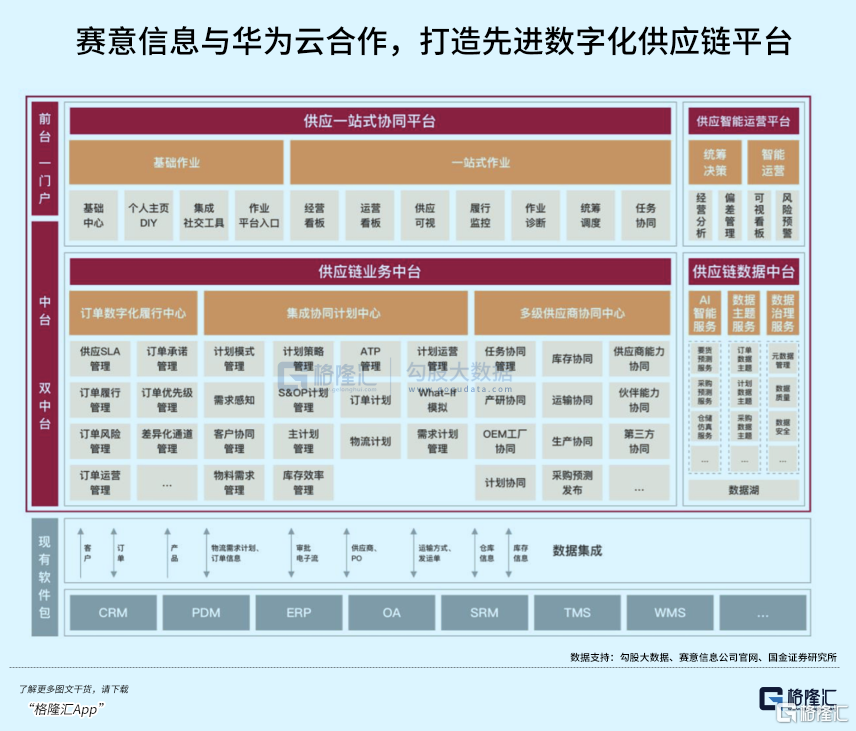

在華爲雲的賦能下,賽意信息搭建起了先進數字化供應鏈平台,針對現實 痛點提出訂單數字化履行、集成協同計劃、多級供應商協 同、數字化運營四大解決方案。

工業互聯網產業規模約達1.2萬億元。目前國內工業互聯網平台尚處於發展初期,根據IDC,2022年國內工業互聯網平台及應用解決方案市場規模低於200億元,集中度比較分散,市場規模仍有提升的空間。

在數字經濟繼續深化的趨勢下,擁有數據積澱、工藝Know-how的制造業企業以及數字化方案提供商,都有望受益於這一技術賦能。(全文完)

標題:代工土皇帝的AI翻身仗

地址:https://www.iknowplus.com/post/5290.html